MSC/MSK/CMA/COSCO纷纷抢滩登陆,究竟物流“大陆”的金矿在哪里?

5833

5833作者 | Canda

来源 | 物流梁言

近日,在集装箱航运圈有两则重要新闻——

第一,根据Alphaliner数据,截至2022年1月5日,按船队的20英尺集装箱(TEU)单位 容量排列,成立于1970年,亦即目前有着52年历史的,长期以来一直位居“老二”位置的地中海航运MSC,正式超过丹麦马士基MSK成为世界上经营集装箱船运力最大的承运人公司,结束了MSK从1996年开始的长达25年市场第一的格局。

第二,许多集装箱航运公司多年前就内部设立了物流部门,比如MSK的丹马士、MSC的MEDLOG、达飞物流等,但他们主要专注于短途港口拖运、转运或多式联运,而2021年尤其是年末到22年初这段时间,全球TOP3的集装箱航运巨头相继宣布收购“第三方物流公司”,第1名的MSC向第三方物流供应商波洛莱集团(Bolloré)非洲子公司发出收购要约,第2名的MSK宣布将以36亿美元收购利丰物流(LF Logistics),第3名的CMA初步协议收购法国领先的最后一公里包裹递送专家ColisPrivé。

因此,本期笔者将为各位读者梳理市场占有率超过10%的TOP4集装箱航运公司的在logistics领域的布局,并探究它们纷纷抢滩登陆投资并购物流标的的核心原因,以及推演后续其端到端物流战略将面临的关键瓶颈。

■ 以下为公众号观点:

/ 第一部分 / 四巨头的物流布局

——马士基航运Maersk——

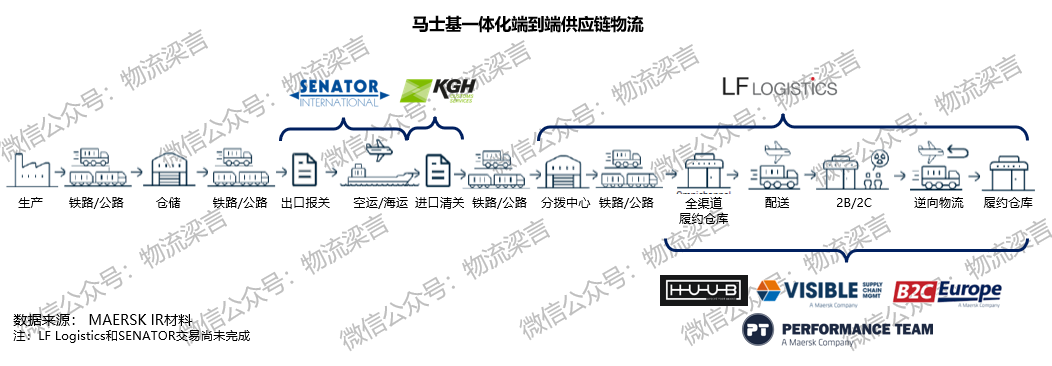

马士基航运Maersk的物流板块归属在“物流与运输业务”项下,2017年战略转型之后,对内部物流业务进行了整合,并将投资并购战略集中于综合物流解决方案方面,以填补其目前的业务短板。

(1)内部资源整合:2020年,对内部主要物流部门DAMCO(海空运货代为主),以及APM Terminals和99年收购的Safmarine中多式联运业务进行分拆整合,Damco及Safmarine子品牌停止运营;

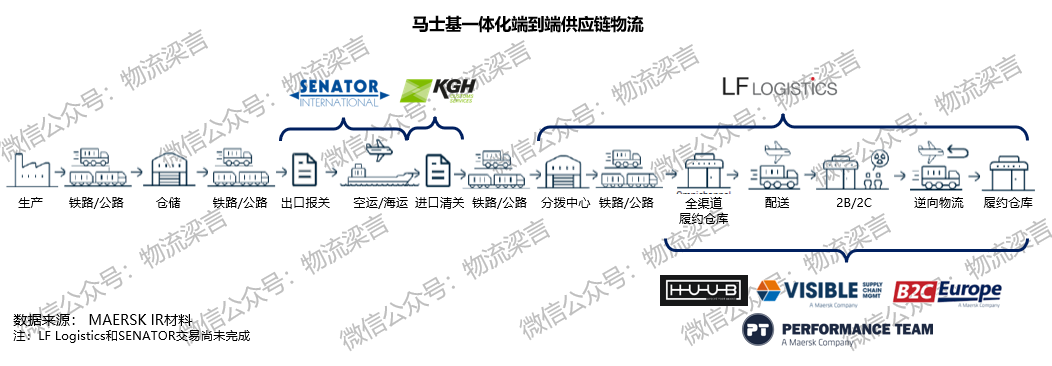

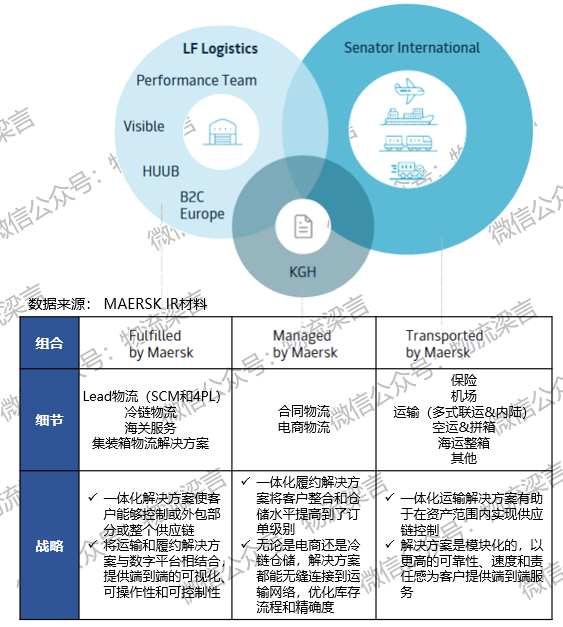

(2)外部投资并购:在过去2年内,马士基在物流领域投资并购频繁,一方面补足货代能力短板,先后在20年收购瑞典报关服务公司KGH,21年布局头部空运货代公司SENATOR;一方面紧跟市场发展趋势着力拓展“电商供应链及物流服务”和“新兴市场”,尤其在电商B2C仓配领域,1年内先后投资四家全球优秀企业,涉及欧洲、北美和亚洲在内的全球三大电商地区。

通过一系列并购与整合,逐渐形成了包含五项主营业务的物流业务版图:货运代理、供应链管理、多式联运服务、内陆运输和其他服务。已经逐渐打造形成覆盖真正端到端的供应链物流服务能力:

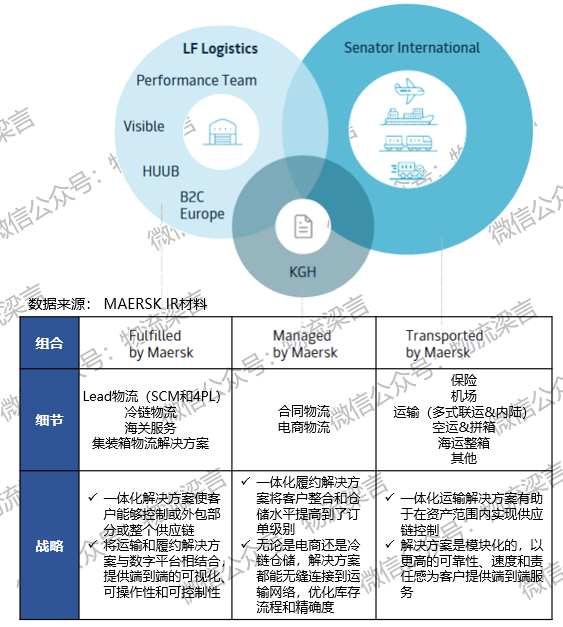

马士基如此投入资源布局物流版图,从其战略规划中可以得到一些答案,“卓越的端到端物流履约网络”被列为支撑马士基“成为全球集装箱物流集成商”战略愿景中的三大支柱。因此物流业务制定了三大战略路径——

-基于经过验证的客户需求:将产品整合为端到端解决方案的一部分;

-通过网络链接提供可扩展的功能:主要针对目的地物流服务;

-扩大优先地区的物流布局;

因此,重组后马士基物流形成了以下三大业务组合矩阵,

——地中海航运MSC——

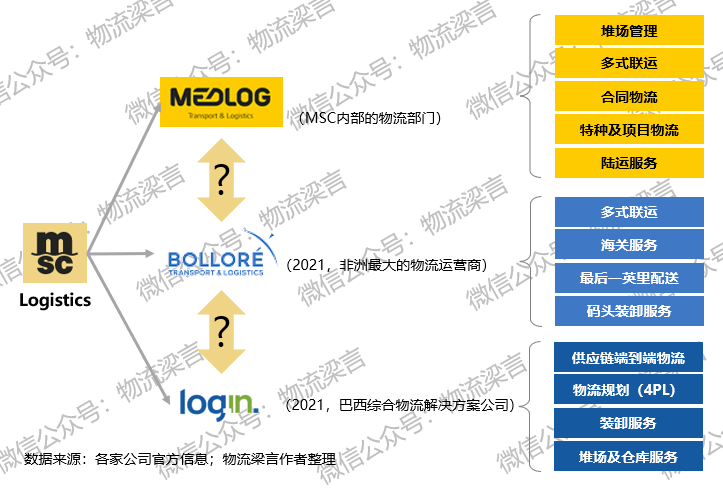

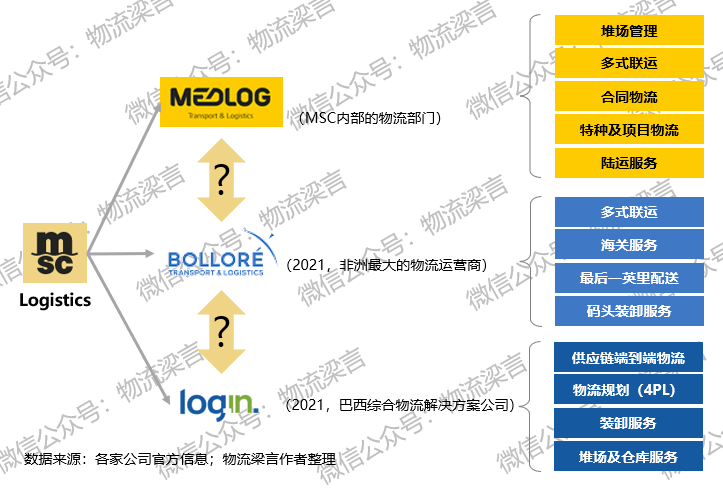

相较于马士基在物流领域的“疯狂布局”,一向在收购领域十分谨慎的MSC相对稳健:

1、原有物流体系

MSC已拥有名为MedLog的物流部门,为全球供应链运营提供一站式服务。

该部门通过自有资产和合同资产相结合的方式,为签订门到门交付合同的客户提供内陆卡车、铁路和驳船运输服务;还经营集装箱货运站,可以在远离港口的地方进行卡车转运,并装卸集装箱;还是一家合同物流提供商,负责规划和管理从原产地到目的地的货物配送。

截至2020年底,业务遍及各大洲的70个国家,每年处理超过1200万标准箱,全球资产包括约 4,000辆卡车、7,000 辆拖车、80辆机车、4,000 辆铁路货车、20艘驳船、150 个库房(约 600,000标准箱)、40 个仓库(包括冷藏仓库)和 450台集装箱起重设备。

2、并购物流体系

运营谨慎的MSC,在2021年罕见地收购了巴西综合物流解决方案提供商Log-In Logistica Intermodal,以及非洲最大的物流运营商Bolloré Africa Logistics两家公司。但目前业务整合方式尚不明确,是像马士基一样打散融合?还是像CMA一样依托CEVA主体运营?仍然需要后续观察,但不管怎样都已经看到MSC在新兴市场物流登录的战略方向。

(1)Bolloré Africa Logistics

根据Bolloré公告,MSC此次交易将以57亿欧元(约合67亿美元)的企业价值(扣除少数股权)收购Bolloré Africa Logistics 100%股份,Bolloré自1927年开始在非洲开展业务,2008年成立Bolloré Africa Logistics以整合Bolloré在非洲大陆的基础设施和物流业务。

根据其2020年年度报告,Bolloré在非洲拥有16个集装箱码头的特许经营权,Bolloré Africa Logistics 在47个非洲国家为其客户管理运输前后、进出口的所有行政和海关手续,并管理货物到最终目的地的运输。Bolloré Africa Logistics去年的收入为21亿欧元。

(2)Log-In Logistica Intermodal

MSC以超5亿美元的价格,收购了Log-In Logistica Intermodal的67%股份。其成立于2007年,此前曾是巴西淡水河谷(Vale)在航运领域的子公司,随着业务范围的扩大和服务水平的提高,该公司现已成为一家可提供沿海运输、内陆解决方案和集装箱码头运营业务的综合物流解决方案提供商。

——达飞海运CMA CGM——

CEVA Logistics 2019年被CMA CGM收购,形成战略合作伙伴关系,CMA CGM 的货物管理活动(包括 CClog、LCL Logistix、ANL Log)和 USL 货运服务 (CClog) 均由 CEVA 负责,为CMA的客户提供端到端物流解决方案。后续作为CMA的物流板块主体,又先后于20年6月、21年12月、22年1月分别收购了非洲物流解决方案提供商AMI Worldwide、美国合同物流和电子商务供应链公司Ingram Micro CLS和法国包裹配送企业Colis Privé,与TOP2两家船公司一致,电商供应链物流和新兴市场是其物流投资布局的核心方向。

(1)AMI Worldwide

AMI Worldwide 1919年于比利时成立,2020年以 AMI 和 Manica 品牌运营的 AMI Worldwide 网络加入了CEVA Logistics 全球网络,在非洲提供全面、先进和无缝的服务,通过收购 AMI Worldwide Limited,扩展的 CEVA Logistics 全球网络已覆盖 41 个非洲国家。

(2)Ingram Micro CLS

将收购 IngramMicro 的大部分商业和生命周期服务活动 (CLS),包括Shipwire(基于云的物流技术平台,提供灵活的电子商务物流解决方案)和公司的技术前沿北美、欧洲、拉丁美洲和亚太地区的物流业务。交易的企业价值为30亿美元,收购的业务预计到 2021年的年收入为17 亿美元,在全球59个仓库拥有11,500名员工。

IngramMicro CLS 业务将补充CEVA Logistics 现有的电子商务领域的合同物流能力,CLS具有出色的电子商务履约能力,包括逆向物流管理、包裹可视化和当日送达。该合作可以加速CEVA在高科技、零售和时尚等关键市场领域的增长。

(3)Colis Privé

ColisPrivé成立于2012 年,多年来已发展成为法国领先的最后一英里物流公司。凭借其专业经验和灵活创新的物流产品,ColisPrivé现在拥有由200多家电子商务公司组成的主要客户组合,其中包括国际市场领导者。

通过整合成四个业务单元(海运、空运、陆运和合同物流),增加联运关联逻辑来加强的CMA物流活动,以及CMA CGM和CEVA logistics之间的互补性和交叉销售。

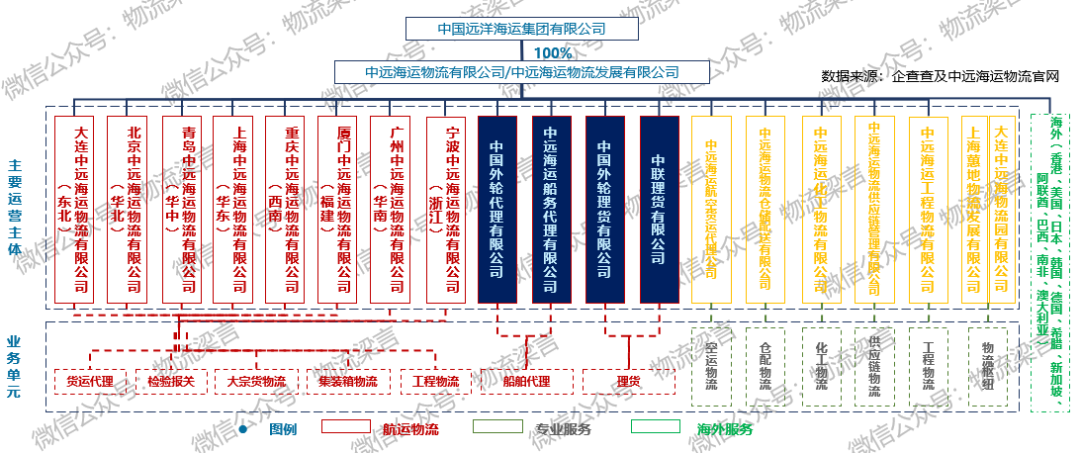

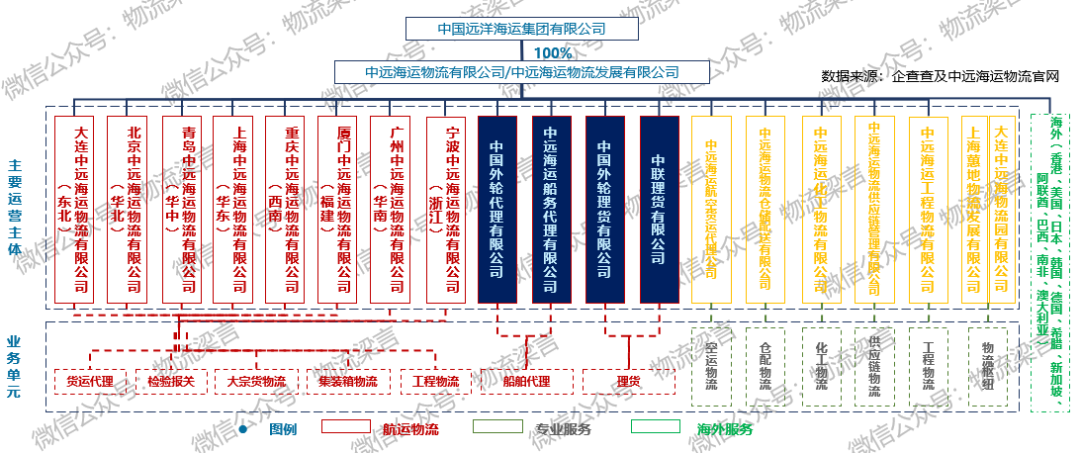

——中远海运COSCO——

中远海运与MSK、MSC和CMA当下发展战略基本类似或者说相同,即利用其在集运及全球港口网络方面的能力,拟发挥数字化作用,提供全球化端到端的一体化综合物流服务。

如果说中远海运与TOP3目前最大不同在于,物流布局很早但在中远与中海整合后发展稍显落后。中远海运集团组建完备后,中远海运物流作为承接原各体系物流的载体,基于航运物流这一核心业务单元完成了内部架构及业务的整合,并在物流枢纽园区及物流科技领域投资布局。作为“国家队”,中远海运亟需补齐除集运及港口处理环节外的全球内陆物流及仓储环节,完成端到端一体化物流服务布局,并适应全球跨境电商发展需求。

/ 第二部分 / 抢滩登陆原因分析

纵观全球TOP4集装箱航运公司相继重磅布局物流赛道,我们基于浅薄的行业认知,认为主要原因源于三个主要方面:

1、能源、港口等抗周期业务失灵,亟需供应链物流替代

以马士基2016年战略转变为例,16年之前马士基的主要业务航运和石油存在对冲运价和油价波动风险的逻辑——航运业船舶耗油,面临油价上涨风险,石油相关业务恰恰受益于油价上涨,二者形成对冲组合。但是14年开始,油价低迷且波动不定,石油业务遭受打击,更严峻的是海运运价也同步降低,运价降低拉低了海运业务从油价下跌中的收益空间,马士基面临油价和运价双双走低的困境,本来马士基对冲周期航运风险的石油业务也是巨亏,对马士基业绩造成周期双杀。

这让马士基为代表的船公司开始反思转型专注于周期业务的生存能力和拓展端到端综合物流的成长型业务。船公司希望尽快完成从单纯航运业务向供应链物流服务模式的转型,以实现收入来源的多样化,并根据不同的需求为客户提供整体供应链解决方案。

2、增长大潮褪去后,船公司需要留下持续多年的竞争能力

疫情下全球供应链危机,让航运公司利润大赚。2021年全球航运业预计利润将创下新的历史纪录,超过1500亿美元(约合人民币9529亿元) 。2020年这一数字仅为254亿美元(约合人民币1614亿元),同比大涨近5倍 。

但在疫情稳定后如何应对新的竞争格局,马士基、MSC及中远海在内的各大航运公司均利用今年获取的高额利润收购优秀物流标的,为后续中长期能力布局积攒竞争力。

3、最终国际航运将转向买方市场,货主和3PL的布局航运威胁船东主业

之前文章我们也对国际海运集装箱运价的根本原因做过分析,核心原因并非“真正”的运力供给不足,且随着疫情结束以及全球供应链恢复,从中长期看市场应还是“供大于求”。

但“一箱难求”却催生了货主和3PL开始包船包航线的新时代,包括沃尔玛(Walmart),HomeDepot(家得宝)、亚马逊(Amazon)及阿里巴巴等零售巨头都逐渐向航运延伸,以留住终端客户和第三方卖家,因为可靠的航运服务是其中的一个关键部分,要提供他们所需要的服务水平,必须拥有资产。

4、新兴市场和全球跨境电商发展机遇,亟需门到门物流能力

巨头依旧看好亚太及新兴市场物流行业的大蛋糕,因此这些航运公司正在全球新兴市场(非洲、南美及亚洲)寻找物流合作伙伴,共同探索陆上物流网络构建。

/ 第三部分 / 可能面临的关键瓶颈

在当今全球供应链中断的环境中,客户正在寻找跨越全球所有模式的解决方案,单靠海运解决方案无法解决客户面临的问题,独立的卡车或LTL解决方案也无法解决。因此船公司在这一混乱时期以及之后为客户提供供应链物流服务无可厚非,但未来可能面临无法回避的关键发展瓶颈:

1、既是运动员也是裁判员:一旦发力全程物流供应链,就不可避免的与现有客户(货代、报关行、拖车公司)进行竞争,有损与现有客户的亲密关系,如何平衡?

(1)从整个交运物流产业全局视角看,航运服务只是整个供应链物流的一部分,天生的供应链物流公司(不论是货主的2PL还是3PL)都比航运公司具备优势,因为在航运人眼中的绝对主业,在供应链物流体系仅是核心一环,未来价值链如何重组,核心价值是否仍留在运输环节,这些都是未来船公司面临的核心战略矛盾和根本逻辑颠覆。

(2)未来一旦船公司的物流业务做大,势必出现与服务于其的物流服务商抢夺市场和客户的局面,如果不向货运代理或3PL在内的一些客户提供航运服务,这将对整个市场造成巨大冲击。而大概率托运人将继续使用货运代理,因为货运代理大多是灵活的且集中采购舱位的价格优势必定优于单一船公司报价,这将是TOP航运公司发展物流必须要面对的天花板。

2、战线拉长后如何管理:从专注海上运输到渗透至陆地门到门物流,意味着各大船公司的战线将进一步拉长,从单一的业务转向更为复杂的供应链物流业务,为客户提供更为多样的服务,但如何拓展管理幅度并持续为客户创造价值?

尤其是内部会面临更复杂、更具挑战性的任务,这是至上而下的转变,各家公司团队是否已经做好应对复杂运营管理局面的准备。

是否要彻底革掉自己的命?这是欲布局物流的航运公司需要提前思考的重要问题!(完)

作者 | Canda

来源 | 物流梁言

作者 | Canda

来源 | 物流梁言

近日,在集装箱航运圈有两则重要新闻——

第一,根据Alphaliner数据,截至2022年1月5日,按船队的20英尺集装箱(TEU)单位 容量排列,成立于1970年,亦即目前有着52年历史的,长期以来一直位居“老二”位置的地中海航运MSC,正式超过丹麦马士基MSK成为世界上经营集装箱船运力最大的承运人公司,结束了MSK从1996年开始的长达25年市场第一的格局。

第二,许多集装箱航运公司多年前就内部设立了物流部门,比如MSK的丹马士、MSC的MEDLOG、达飞物流等,但他们主要专注于短途港口拖运、转运或多式联运,而2021年尤其是年末到22年初这段时间,全球TOP3的集装箱航运巨头相继宣布收购“第三方物流公司”,第1名的MSC向第三方物流供应商波洛莱集团(Bolloré)非洲子公司发出收购要约,第2名的MSK宣布将以36亿美元收购利丰物流(LF Logistics),第3名的CMA初步协议收购法国领先的最后一公里包裹递送专家ColisPrivé。

因此,本期笔者将为各位读者梳理市场占有率超过10%的TOP4集装箱航运公司的在logistics领域的布局,并探究它们纷纷抢滩登陆投资并购物流标的的核心原因,以及推演后续其端到端物流战略将面临的关键瓶颈。

■ 以下为公众号观点:

/ 第一部分 / 四巨头的物流布局

——马士基航运Maersk——

马士基航运Maersk的物流板块归属在“物流与运输业务”项下,2017年战略转型之后,对内部物流业务进行了整合,并将投资并购战略集中于综合物流解决方案方面,以填补其目前的业务短板。

(1)内部资源整合:2020年,对内部主要物流部门DAMCO(海空运货代为主),以及APM Terminals和99年收购的Safmarine中多式联运业务进行分拆整合,Damco及Safmarine子品牌停止运营;

(2)外部投资并购:在过去2年内,马士基在物流领域投资并购频繁,一方面补足货代能力短板,先后在20年收购瑞典报关服务公司KGH,21年布局头部空运货代公司SENATOR;一方面紧跟市场发展趋势着力拓展“电商供应链及物流服务”和“新兴市场”,尤其在电商B2C仓配领域,1年内先后投资四家全球优秀企业,涉及欧洲、北美和亚洲在内的全球三大电商地区。

通过一系列并购与整合,逐渐形成了包含五项主营业务的物流业务版图:货运代理、供应链管理、多式联运服务、内陆运输和其他服务。已经逐渐打造形成覆盖真正端到端的供应链物流服务能力:

马士基如此投入资源布局物流版图,从其战略规划中可以得到一些答案,“卓越的端到端物流履约网络”被列为支撑马士基“成为全球集装箱物流集成商”战略愿景中的三大支柱。因此物流业务制定了三大战略路径——

-基于经过验证的客户需求:将产品整合为端到端解决方案的一部分;

-通过网络链接提供可扩展的功能:主要针对目的地物流服务;

-扩大优先地区的物流布局;

因此,重组后马士基物流形成了以下三大业务组合矩阵,

——地中海航运MSC——

相较于马士基在物流领域的“疯狂布局”,一向在收购领域十分谨慎的MSC相对稳健:

1、原有物流体系

MSC已拥有名为MedLog的物流部门,为全球供应链运营提供一站式服务。

该部门通过自有资产和合同资产相结合的方式,为签订门到门交付合同的客户提供内陆卡车、铁路和驳船运输服务;还经营集装箱货运站,可以在远离港口的地方进行卡车转运,并装卸集装箱;还是一家合同物流提供商,负责规划和管理从原产地到目的地的货物配送。

截至2020年底,业务遍及各大洲的70个国家,每年处理超过1200万标准箱,全球资产包括约 4,000辆卡车、7,000 辆拖车、80辆机车、4,000 辆铁路货车、20艘驳船、150 个库房(约 600,000标准箱)、40 个仓库(包括冷藏仓库)和 450台集装箱起重设备。

2、并购物流体系

运营谨慎的MSC,在2021年罕见地收购了巴西综合物流解决方案提供商Log-In Logistica Intermodal,以及非洲最大的物流运营商Bolloré Africa Logistics两家公司。但目前业务整合方式尚不明确,是像马士基一样打散融合?还是像CMA一样依托CEVA主体运营?仍然需要后续观察,但不管怎样都已经看到MSC在新兴市场物流登录的战略方向。

(1)Bolloré Africa Logistics

根据Bolloré公告,MSC此次交易将以57亿欧元(约合67亿美元)的企业价值(扣除少数股权)收购Bolloré Africa Logistics 100%股份,Bolloré自1927年开始在非洲开展业务,2008年成立Bolloré Africa Logistics以整合Bolloré在非洲大陆的基础设施和物流业务。

根据其2020年年度报告,Bolloré在非洲拥有16个集装箱码头的特许经营权,Bolloré Africa Logistics 在47个非洲国家为其客户管理运输前后、进出口的所有行政和海关手续,并管理货物到最终目的地的运输。Bolloré Africa Logistics去年的收入为21亿欧元。

(2)Log-In Logistica Intermodal

MSC以超5亿美元的价格,收购了Log-In Logistica Intermodal的67%股份。其成立于2007年,此前曾是巴西淡水河谷(Vale)在航运领域的子公司,随着业务范围的扩大和服务水平的提高,该公司现已成为一家可提供沿海运输、内陆解决方案和集装箱码头运营业务的综合物流解决方案提供商。

——达飞海运CMA CGM——

CEVA Logistics 2019年被CMA CGM收购,形成战略合作伙伴关系,CMA CGM 的货物管理活动(包括 CClog、LCL Logistix、ANL Log)和 USL 货运服务 (CClog) 均由 CEVA 负责,为CMA的客户提供端到端物流解决方案。后续作为CMA的物流板块主体,又先后于20年6月、21年12月、22年1月分别收购了非洲物流解决方案提供商AMI Worldwide、美国合同物流和电子商务供应链公司Ingram Micro CLS和法国包裹配送企业Colis Privé,与TOP2两家船公司一致,电商供应链物流和新兴市场是其物流投资布局的核心方向。

(1)AMI Worldwide

AMI Worldwide 1919年于比利时成立,2020年以 AMI 和 Manica 品牌运营的 AMI Worldwide 网络加入了CEVA Logistics 全球网络,在非洲提供全面、先进和无缝的服务,通过收购 AMI Worldwide Limited,扩展的 CEVA Logistics 全球网络已覆盖 41 个非洲国家。

(2)Ingram Micro CLS

将收购 IngramMicro 的大部分商业和生命周期服务活动 (CLS),包括Shipwire(基于云的物流技术平台,提供灵活的电子商务物流解决方案)和公司的技术前沿北美、欧洲、拉丁美洲和亚太地区的物流业务。交易的企业价值为30亿美元,收购的业务预计到 2021年的年收入为17 亿美元,在全球59个仓库拥有11,500名员工。

IngramMicro CLS 业务将补充CEVA Logistics 现有的电子商务领域的合同物流能力,CLS具有出色的电子商务履约能力,包括逆向物流管理、包裹可视化和当日送达。该合作可以加速CEVA在高科技、零售和时尚等关键市场领域的增长。

(3)Colis Privé

ColisPrivé成立于2012 年,多年来已发展成为法国领先的最后一英里物流公司。凭借其专业经验和灵活创新的物流产品,ColisPrivé现在拥有由200多家电子商务公司组成的主要客户组合,其中包括国际市场领导者。

通过整合成四个业务单元(海运、空运、陆运和合同物流),增加联运关联逻辑来加强的CMA物流活动,以及CMA CGM和CEVA logistics之间的互补性和交叉销售。

——中远海运COSCO——

中远海运与MSK、MSC和CMA当下发展战略基本类似或者说相同,即利用其在集运及全球港口网络方面的能力,拟发挥数字化作用,提供全球化端到端的一体化综合物流服务。

如果说中远海运与TOP3目前最大不同在于,物流布局很早但在中远与中海整合后发展稍显落后。中远海运集团组建完备后,中远海运物流作为承接原各体系物流的载体,基于航运物流这一核心业务单元完成了内部架构及业务的整合,并在物流枢纽园区及物流科技领域投资布局。作为“国家队”,中远海运亟需补齐除集运及港口处理环节外的全球内陆物流及仓储环节,完成端到端一体化物流服务布局,并适应全球跨境电商发展需求。

/ 第二部分 / 抢滩登陆原因分析

纵观全球TOP4集装箱航运公司相继重磅布局物流赛道,我们基于浅薄的行业认知,认为主要原因源于三个主要方面:

1、能源、港口等抗周期业务失灵,亟需供应链物流替代

以马士基2016年战略转变为例,16年之前马士基的主要业务航运和石油存在对冲运价和油价波动风险的逻辑——航运业船舶耗油,面临油价上涨风险,石油相关业务恰恰受益于油价上涨,二者形成对冲组合。但是14年开始,油价低迷且波动不定,石油业务遭受打击,更严峻的是海运运价也同步降低,运价降低拉低了海运业务从油价下跌中的收益空间,马士基面临油价和运价双双走低的困境,本来马士基对冲周期航运风险的石油业务也是巨亏,对马士基业绩造成周期双杀。

这让马士基为代表的船公司开始反思转型专注于周期业务的生存能力和拓展端到端综合物流的成长型业务。船公司希望尽快完成从单纯航运业务向供应链物流服务模式的转型,以实现收入来源的多样化,并根据不同的需求为客户提供整体供应链解决方案。

2、增长大潮褪去后,船公司需要留下持续多年的竞争能力

疫情下全球供应链危机,让航运公司利润大赚。2021年全球航运业预计利润将创下新的历史纪录,超过1500亿美元(约合人民币9529亿元) 。2020年这一数字仅为254亿美元(约合人民币1614亿元),同比大涨近5倍 。

但在疫情稳定后如何应对新的竞争格局,马士基、MSC及中远海在内的各大航运公司均利用今年获取的高额利润收购优秀物流标的,为后续中长期能力布局积攒竞争力。

3、最终国际航运将转向买方市场,货主和3PL的布局航运威胁船东主业

之前文章我们也对国际海运集装箱运价的根本原因做过分析,核心原因并非“真正”的运力供给不足,且随着疫情结束以及全球供应链恢复,从中长期看市场应还是“供大于求”。

但“一箱难求”却催生了货主和3PL开始包船包航线的新时代,包括沃尔玛(Walmart),HomeDepot(家得宝)、亚马逊(Amazon)及阿里巴巴等零售巨头都逐渐向航运延伸,以留住终端客户和第三方卖家,因为可靠的航运服务是其中的一个关键部分,要提供他们所需要的服务水平,必须拥有资产。

4、新兴市场和全球跨境电商发展机遇,亟需门到门物流能力

巨头依旧看好亚太及新兴市场物流行业的大蛋糕,因此这些航运公司正在全球新兴市场(非洲、南美及亚洲)寻找物流合作伙伴,共同探索陆上物流网络构建。

/ 第三部分 / 可能面临的关键瓶颈

在当今全球供应链中断的环境中,客户正在寻找跨越全球所有模式的解决方案,单靠海运解决方案无法解决客户面临的问题,独立的卡车或LTL解决方案也无法解决。因此船公司在这一混乱时期以及之后为客户提供供应链物流服务无可厚非,但未来可能面临无法回避的关键发展瓶颈:

1、既是运动员也是裁判员:一旦发力全程物流供应链,就不可避免的与现有客户(货代、报关行、拖车公司)进行竞争,有损与现有客户的亲密关系,如何平衡?

(1)从整个交运物流产业全局视角看,航运服务只是整个供应链物流的一部分,天生的供应链物流公司(不论是货主的2PL还是3PL)都比航运公司具备优势,因为在航运人眼中的绝对主业,在供应链物流体系仅是核心一环,未来价值链如何重组,核心价值是否仍留在运输环节,这些都是未来船公司面临的核心战略矛盾和根本逻辑颠覆。

(2)未来一旦船公司的物流业务做大,势必出现与服务于其的物流服务商抢夺市场和客户的局面,如果不向货运代理或3PL在内的一些客户提供航运服务,这将对整个市场造成巨大冲击。而大概率托运人将继续使用货运代理,因为货运代理大多是灵活的且集中采购舱位的价格优势必定优于单一船公司报价,这将是TOP航运公司发展物流必须要面对的天花板。

2、战线拉长后如何管理:从专注海上运输到渗透至陆地门到门物流,意味着各大船公司的战线将进一步拉长,从单一的业务转向更为复杂的供应链物流业务,为客户提供更为多样的服务,但如何拓展管理幅度并持续为客户创造价值?

尤其是内部会面临更复杂、更具挑战性的任务,这是至上而下的转变,各家公司团队是否已经做好应对复杂运营管理局面的准备。

是否要彻底革掉自己的命?这是欲布局物流的航运公司需要提前思考的重要问题!(完)

作者 | Canda

来源 | 物流梁言

热门活动

热门活动

福建

福建 12-12 周五

12-12 周五

热门报告

热门报告