一次看完:6家海外明星DTC品牌招股书全解

5544

5544上次独角猫直播的时候,很多朋友问到了DTC在资本市场的表现问题,确实,从十年前DTC开始在美国火起来之后,无论是从商业模式还是估值上,这些明星公司都遭遇了很多争议,各方也都在密切关注着它们的动向。应该说,2020年是DTC上市的元年,随着Casper和hims的上市,终于让“这些小品牌无法上市”的论调告一段落。虽然股价表现有点差强人意,但至少让后来者看到了一条路径。

今年来,踏着前人的脚步,趁着一级市场DTC的投资也稍有回暖,一批比较知名的DTC品牌也纷纷提交了上市申请,所以以下文章你会看到:

“眼镜教父”Warby Parker

“羊毛鞋先驱“allbirds

知名女星的母婴日化The Honest Company

“植物奶第一股”Oatly

“大码女装元老”Torrid

天王费德勒站台的球鞋品牌On Running

本来小猫是想连载6篇,把这6家逐一分析一下的(而且别人跟我说连续发比较容易涨粉),不过对于自己的拖稿能力一直很有自知之明的小猫感觉,要连着写6篇,不知道要更到啥时候去了,所以呢,干脆一鼓作气,一不做二不休,6家一起写了吧。这样正好也可以交叉比较一下,看看不同品牌的各种数据指标有啥差异。(ps. 以下数据单位均为美元)

看在小猫这么勤奋的精神上,请大家多多关注转发在看支持一下哦~~

Warby Parker

Warby Parker也算我们DTC的老朋友了,作为这个模式的大哥级代表人物,历经11年才提交上市,也是好事多磨了。关于这家公司的历史,之前小猫在万字长文,DTC的前世今生终于说明白了这篇文章中比较详细写过,大概总结一下,就是从线上买眼镜起家,到集验光配镜为一体的眼部护理品牌。

先看一些首页总结的公司亮点,20年收入4.87亿美金,增长率33%,NPS(推荐指数)83,活跃用户200万,毛利60%,门店145家。

作为DTC的大哥,Warby Parker自然也得来定义一下到底啥叫Direct-to-Consumer Model。

一般大家读招股书最在意的就是财报,但其实在小猫看来,这种对于公司商业模式的解读往往是非常值得看的。特别是DTC本身作为一种比较新的商业模式,WP又是灵魂级代表,它概括了这个模式的几个关键点:

1) 用户第一,直面消费者

这个部分他着重阐述了什么叫“无缝衔接的用户体验”(seamless customer experience ),就是无论线上还是线下,操作简单直接、价格透明统一,一句话,用户觉得简单,不麻烦。

2) 可持续,可预期的增长。

这个部分主要讲到了客户留存复购和忠诚度的问题。这里有一个数据,从2015到19年来的所有客户里,24个月复购50%,48个月100%。这个在验光配镜行业是比较罕见的。

3)垂直渗透

这个讲到了上下游产业链的延伸,从卖眼镜到验光、实验室和制造商。

4) 强劲的经济模型

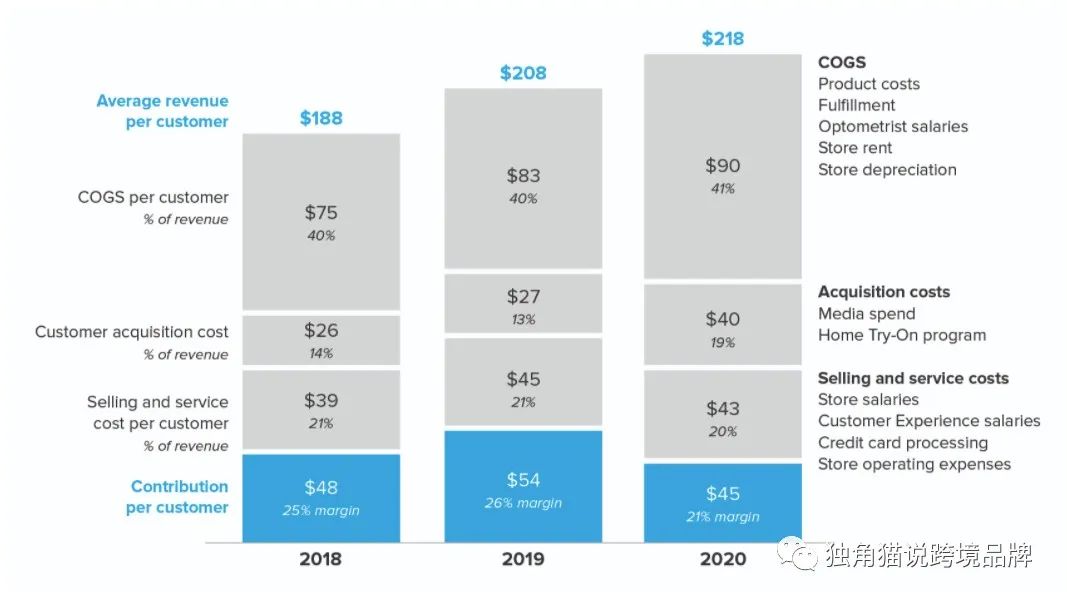

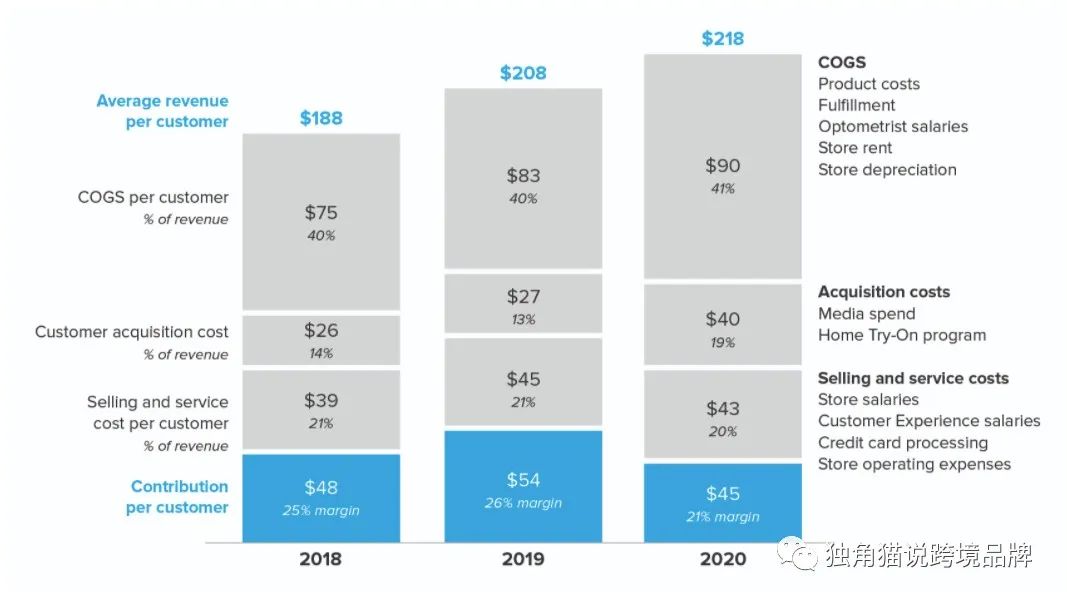

这里讲到的2020年客单价高达218美金,其中单客户贡献收入45美金。

这四点基本上概括了DTC这个模式的几个核心方面,也是目前大多数独立站可以参考的几个指标。

投资人都非常关注的另外一个问题就是:这几个点看着好像门槛不高啊,所以这个模式的壁垒是啥?

所以WP也详细列出了自己的特色:

1) 变革性的品牌

这个太虚了,但是很重要,所以啥叫品牌?他定义了4个最重要的:愿景(mission),价值观( value),风格( style)和质量(quality)。这个衡量的指标就是nps。

2) 数据驱动的决策

好吧这个也算蹭热点了,说白了就是个IT系统吧。

3) 垂直渗透。

4) 持续创新

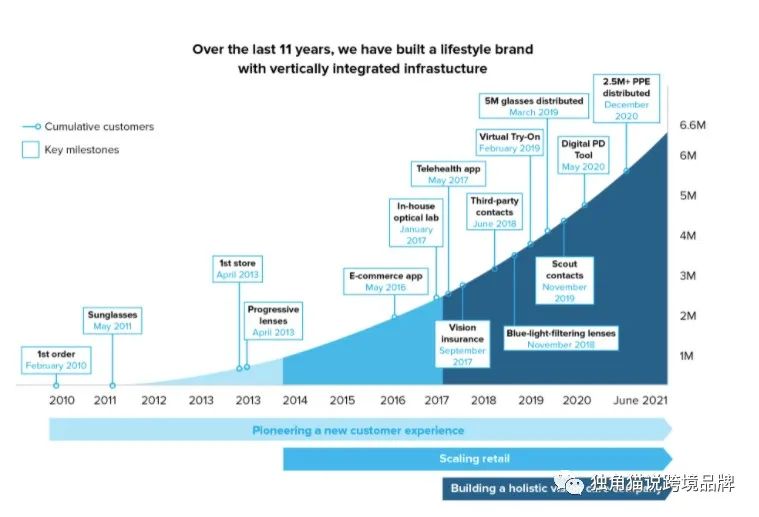

这个点我觉得还是比较重要的,他特别列出了每一年推出的新东西,显示不是一直在吃老本。

这里面写了他每年具体的创新:

2016年推出电商app

2017年在线验光app

2018年推出防蓝光眼镜

2019年虚拟试戴和隐形眼镜

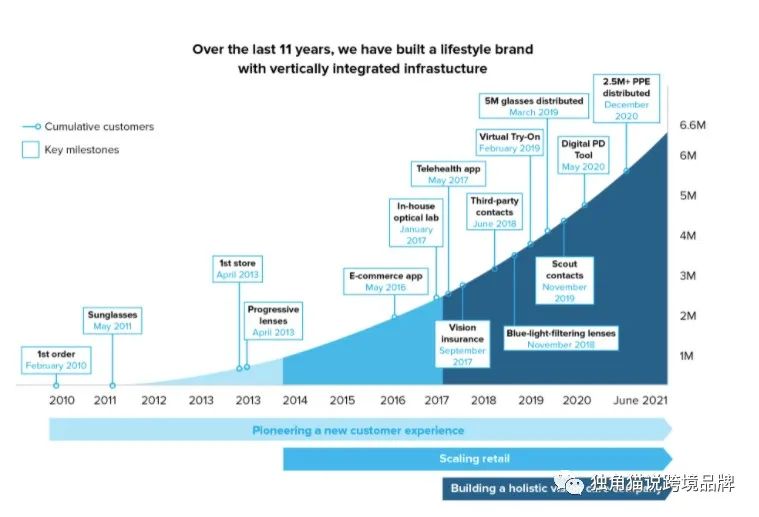

后文有个图大概概括了这个进程,不过小猫感觉总体这些创新就比较常规,所以对应的客户人数也就是平稳增长吧。

5)经济模型

既然说到了它的UE模型,那就把后面更具体的ue拿到这里来看吧。这个模型小猫觉得还比较有参考意义,基本40% COGS, 14-19% CAC, 20% SG&A, 所以一个订单净毛利20%。从18到20年看来,COGS和CAC涨的是比较多的,说明产品确实投入了不少,流量也确实涨价啦。

6) 团队

这家公司团队确实还是比较明星,毕竟4个沃顿MBA,还是可以拿出来说两嘴。

7) 影响力

那么之后的计划呢?这部分我个人觉得讲的都比较虚一些,也是小猫之前写过的大概几种套路吧。不过以后如果有人问DTC天花板问题如何解决,以下可以当标准答案套用,作业请收好:

持续服务客户

大力塑造品牌

开线下店

投入科技与数字化

加强设计

全产业链布局

出海到其他国家

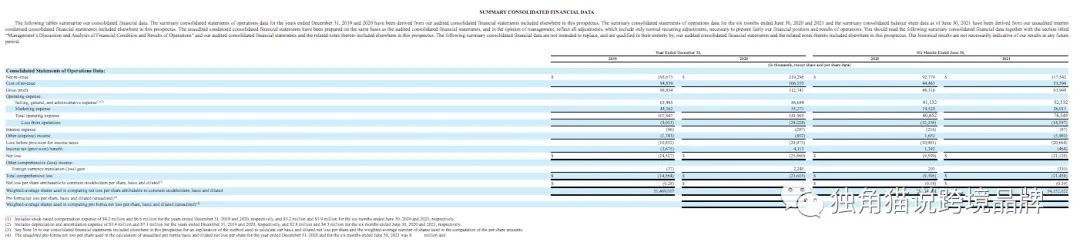

再就是大家都比较关心的财报和增速,这个很多文章都分析比较多了,小猫也就简单列举一下。

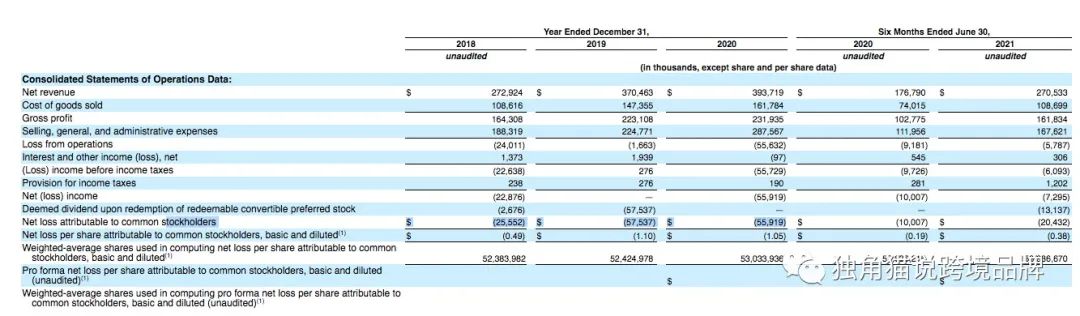

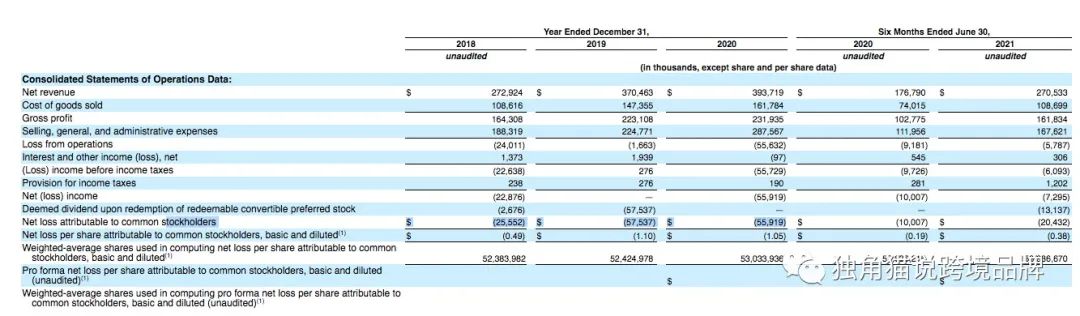

2018年到2021年H1数据:

营收:2.73亿,3.71亿,3.94亿,2.71亿 (增速19年30%,20年5%,21上半年相对20年60%)

毛利:1.64亿,2.23亿,2.32亿,1.62亿

毛利率:平稳在60%左右

这个营收增速确实不高,公司解释主要是由于20年疫情影响很多线下门店受影响较大,所以21年回升较多。

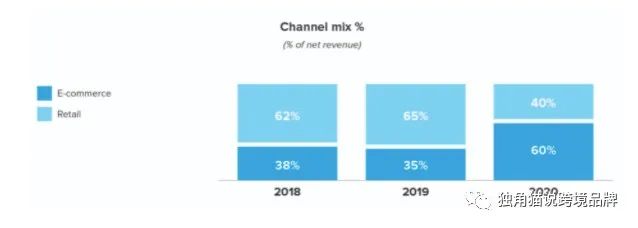

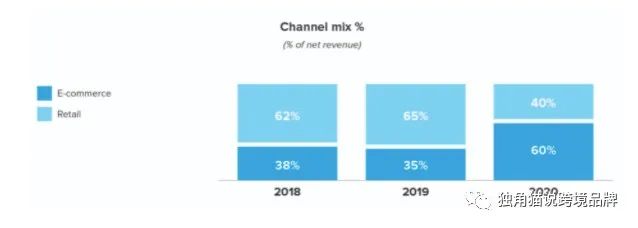

这个又要说到后面的渠道分布了。从18到21年,WP终于成功把自己的线上线下比从6:4做到4:6,也就是说线下收入已经超过了线上。这一点对很多DTC公司来说是一个很先进的事,因为线下零售其实跟线上差别还挺大的。(后面有几家会看到完全相反的线下转线上的,可以对比一下)

WP应该是花了很大力气在线下扩张这个事情上,没想到碰上个疫情,真是成也萧何败也萧何。

通过收入估算,145家门店,单店全年收入大概160万美金左右。

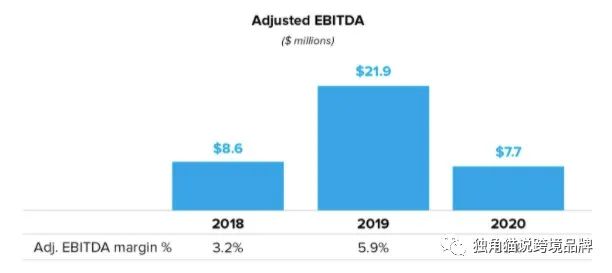

从利润上来看,公司净利润一直处于亏损状态,虽然调整后ebitda还算勉强,但18-21上半年净亏损分别为2500万、5700万、5600万和2000万。考虑到公司之前在私募市场至少融了超过5亿美金,不禁感叹这烧钱能力还是杠杠的。

WP在一级市场的最后一轮融资大概30亿美金,按照20年3.9个亿的收入来算,PS差不多10,鉴于21年比去年还增长不少,按TTM算可能还更低点。这次上市还是direct listing,看起来市场情绪可能还不错,后面表现怎么样可以拭目以待一下。

Allbirds

Allbirds也是DTC这个领域的老朋友了,从一个桉树新材料出发,首次提出“羊毛鞋”的概念,随后扩展到服装家居等,基本上国内做运动生活类的品牌都会参考一下他家。

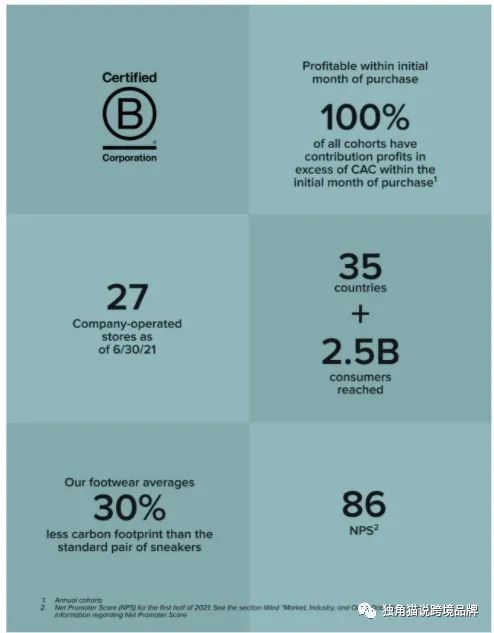

相比于WP这种11年媳妇熬成婆的故事,allbirds发展还是很快的。2015年成立,2021年报IPO,也算后起的明星了。

这公司真不愧是造概念的大师,上来先给自己整一大词儿,人家不叫IPO,叫SPEO (sustainable public equity offering),啧啧,这么一比你们什么SPAC都弱爆了。而且人家也不是卖鞋的,人家做的是碳中和,拯救地球,环保企业。开头先讲了一大堆全球变暖啊环境恶化啊,堪比联合国演讲稿,这水平只能让小猫感叹:人家这才当之无愧是做品牌的,看看这讲故事的能力,能不能学一学!

对于商业模式的解读,allbirds是跟WP没太大区别,差不多也是经营客户啊,垂直渗透啊那套话术(小猫感觉他俩也不知道谁借鉴了谁,不仅模版长得像,基本词儿用的都差不多)。

它比较有特色的其实就两点:一是有个原材料的创新,比如桉树叶啊甘蔗啊之类的,这样比WP多了个科学的说头,二就是客群特别精准,强调无数次它的客户买东西都是要看对地球的影响的,所以一开始从这种特别垂直的人群打入,品牌力和忠诚度都比较好。

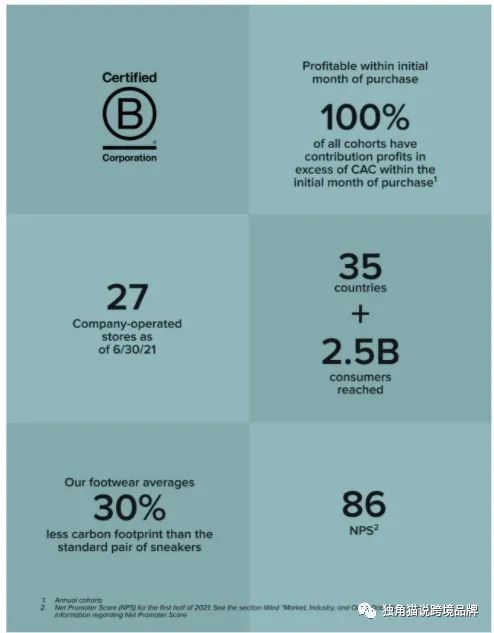

比较一下它这个亮点总结和WP的,它俩nps差不多,都是80多分,它俩这个线下比较有可比性,WP是145家店,allbirds是27家店。

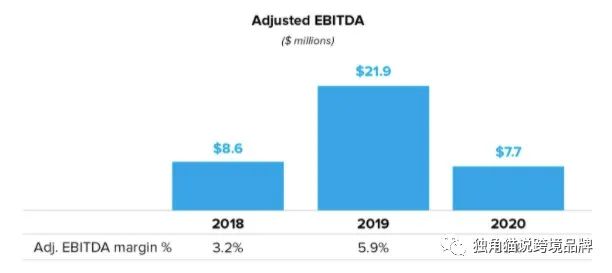

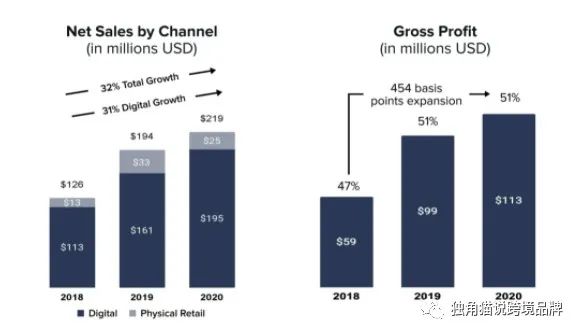

它家的财报其实小猫觉得就很平淡吧,非要说亮点也就跟WP差不多,但它成立晚几年,所以增速可能快一些。

2018到2021上半年:

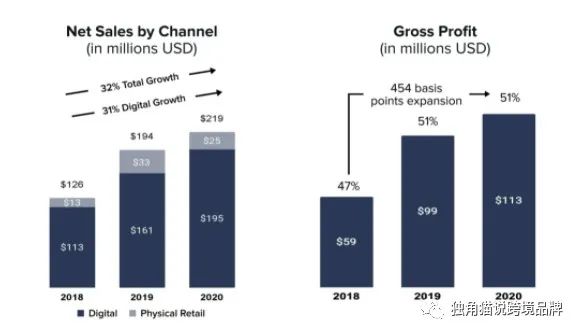

营收:1.26亿,1.93亿,2.19亿

毛利:47-51%

利润:19年亏损1450万,20年2590万,21上半年2100万

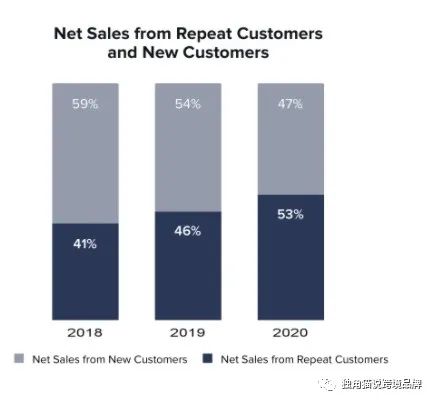

关于客单价和UE这块它讲的就非常模糊,他先说毛客单价是124块(average order value further expands from a strong level of $124 on a gross basis in 2020),然后又说前25%的顾客的LTV是446块(average lifetime spend of the top 25% in each cohort is $446)。除此之外,鉴于它的复购率维持在30-50%左右,所以这么算一下它的主要驱动力还是高忠诚度的一小部分用户。这点跟WP接近100%复购差距确实不小,但是WP毕竟是配眼镜,竞品相对没有那么多。

怎么说呢,看了这份财报心里默默有点为casper鸣不平啊,真是生的早不如生的巧。

后面还讲了一大堆拓展品类、开发新能源之类的,感觉很有道理不过比较虚,我就不多写了。但是我觉得从立意来说它这个招股书的文笔确实很好,建议有志于提高public speaking水平的朋友们好好研读一下。

The Honest Company

上面两家是圈里基本耳熟能详的公司了,后面这几家相对小众一些,就属于知道的肯定知道,不知道的也就不知道了。

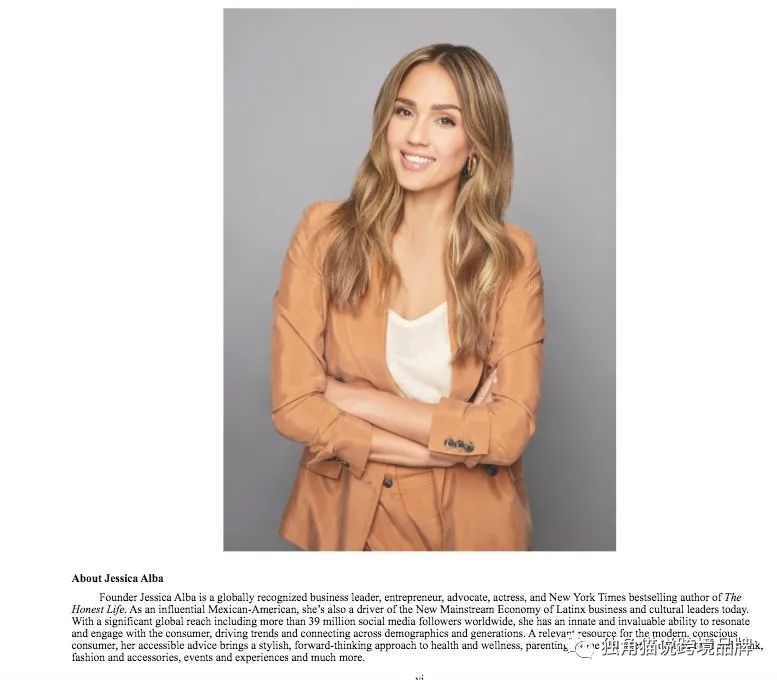

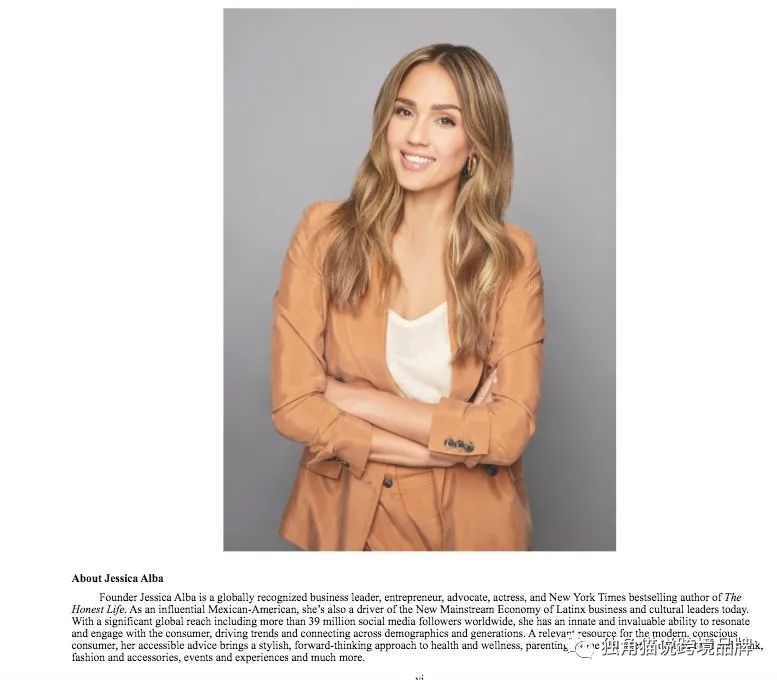

The Honest Company这名字听起来感觉有点老土,但这家绝对是名副其实的“网红”带货元老。因为它的创始人Jessica Alba当年可是妥妥一线女明星,虽然现在很多人可能已经不知道这名字了,小猫小时候各种学英文的杂志上经常都是《神奇四侠》,这个姐姐可以理解为“小甜甜”时代的偶像吧。2012年她因为自己有了孩子却发现没有无化学添加的尿布,于是创立The Honest Company,旨在提供安全无害的母婴产品。

好莱坞明星开公司的很多,但真正做上市的,阿尔巴姐姐绝对算翘楚,后来这些Rhanna, Kylie这些,都还且看着呢。所以这个招股书可以说是颜值最高了,不仅一开头就是小姐姐各种美图,还有情真意切的长信,基本上眼下政治正确的词儿全上了:环保啊,社会责任啊,良心啊,女性创业啊,有色人种创业啊(惭愧啊,这些年小猫一直以为她是白人来着)。

小姐姐绝对是人生赢家的代表,要颜有颜,要钱有钱,你真别觉得人家就花瓶,人家营收一点不比allbirds差。

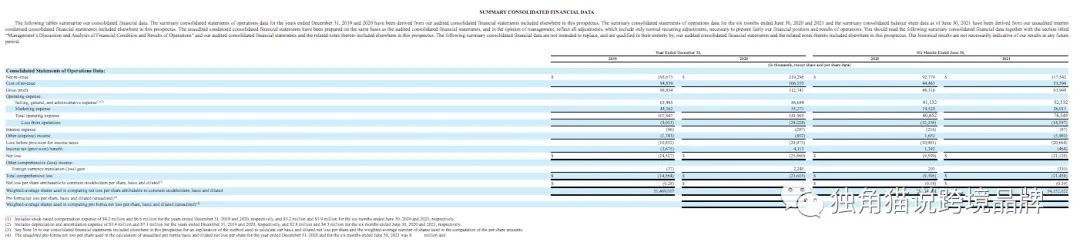

2019到2020年:

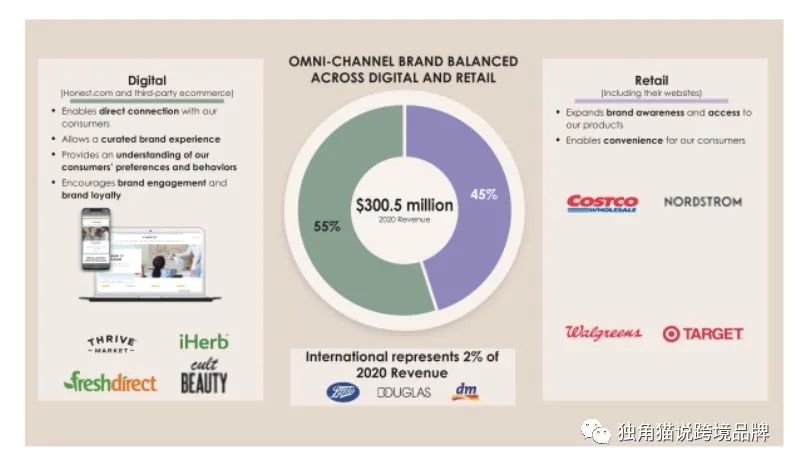

营收分别为2.36亿,3亿

尿不湿、个护和健康三个部分增长率分别为16%,35%和116%

毛利从32%提高到35%

2020年净亏损1450万,调整后EBITDA为1100万

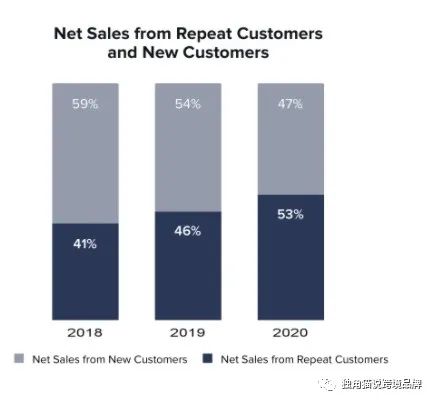

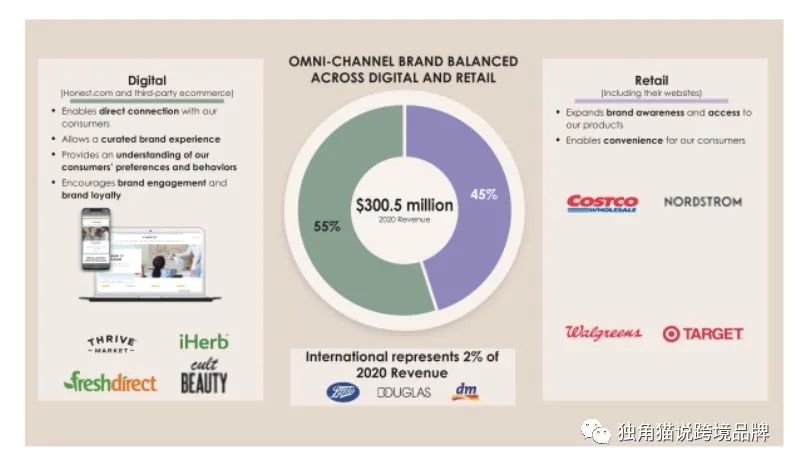

从它这些数据看,基本上就是中规中矩,十年做到3亿美金销售额,大概就是卡戴珊家一年的水平吧。它的几个特色,一是它的毛利30%多,跟前两家公司比起来确实差了一些,不过可能确实也体现了真的是honest,性价比感人。二是毕竟它2012年就成立了,所以进渠道也相对比较早,它的线上线下占比是最均衡的,线上55%,线下45%。三是它基本完全在美国本土销售,海外占比仅2%,难怪在中国一点名气都没有。

这家公司一度也是这个领域的明星独角兽,也一度传出上市新闻,这次不知道阿尔巴女士会不会成为最美女老板呢?哎,人跟人真的是不能比,小猫酸了。

Oatly

这家公司在食品饮料行业还是相当火的,特别是今年国内一波植物奶的创业热潮,曾经有人总结说现在新消费就是“假酒,假肉,假牛奶”,假酒假肉目前还没上,这家就是假牛奶的代表了。

这家公司的概念是特别时髦的,但历史真的是最老的,它成立于90年代的瑞典。一开始是隆德大学的一帮科学家,在研究乳糖不耐受的问题时,发现可以通过燕麦萃做植物奶这件事,于是2001年正式推出第一款燕麦奶。

毕竟也是植物基的代表,所以概念上肯定也是各种往环保啊科学上靠,不过我觉得这家公司除了这个噱头以外,还有几个比较大的特色:

一是它选的市场非常巧,整个奶制品市场是千亿美金市场,所以它作为一个替代品想象空间就特别大。二是它的地区扩张非常稳健,虽然它是一家瑞典公司,但是它其实2016年才进入德法英,2017年才进美国,2018年进中国。这是因为它13年做了一个整体的品牌升级,重新制定了战略和打法,然后才开始全球化。三是它的渠道全都是各种餐厅和咖啡馆,线下占它70%。它在美国进了7500家零售和10000家咖啡店,但完全没有自营的店,所以线下比上面那几个都轻。

Oatly我觉得是一个老牌生产研发型企业转型dtc非常成功的案例。基本从1995年开发这个产品一直到2013年,它就一直在深耕产品和供应链,包括各种谷物农业的上下游,积累技术,差不多20年一直呆在瑞典。2013年换了一个完全不是食品饮料行业的CEO来,整体转型做消费品之后,厚积薄发,势如破竹,很快就在全球攻城略地。这点小猫很佩服:前期深刻积累,后期全面换管理层,思路转换相当彻底。

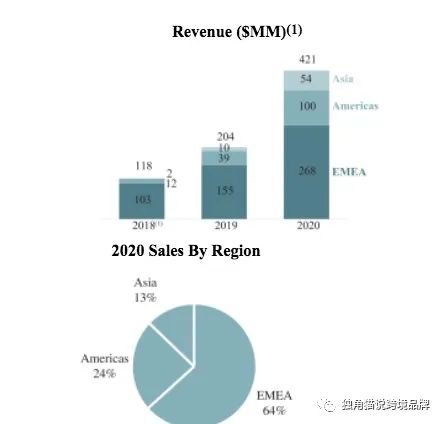

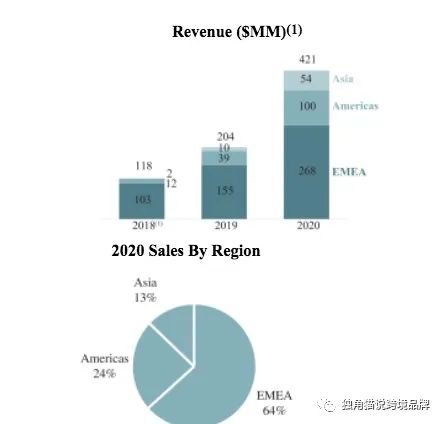

它的财报表现还是比较亮眼的,体量倒也说不上大,但主要是它是这几家里面唯一一家有接近100% YoY增长的。

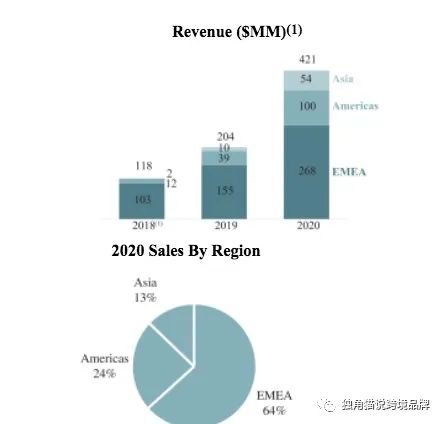

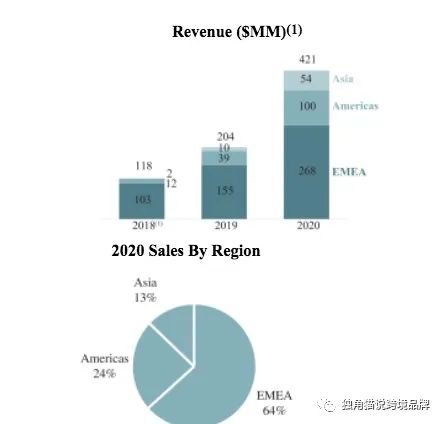

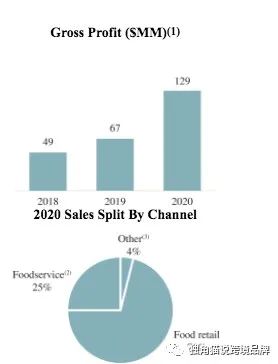

2019到2020年数据分别为:

营收:2.04亿,4.21亿

毛利:6700万,1.29亿

利润:亏损6000万,亏损3600万

调整后ebidta:亏损2000万,亏损3200万

不过它的毛利也不高,一直在30%左右,SG&A却有将近40%,所以说快销品要精细化也是门学问。

说句题外话,小猫就是乳糖不耐受,但是看了这个招股书还是第一次知道全球有2/3人都有这个问题,这是真的吗?咋感觉我周围人都没有呢?经常有朋友觉得我不能喝咖啡牛奶很不可思议,真的2/3的人不耐受吗?

Torrid

大码女装,也是最近国内火到不行的一个话题,因为美邦的公子去做大码女装,顺带带火了Torrid这家公司,这家专做10号以上女装的公司,正好也在最近上市。

按照市场报告,美国有2/3女性要穿大码女装,接近9000万人,这个也让我有点震惊:2/3的人乳糖不耐受,还有2/3的人穿大码女装,这不科学啊?

这家公司其实历史也挺悠久了,2001年成立,之前是Hot Topic的子公司。本来大码女装这么政治正确的故事我还以为又要大写特写一番,但其实这个招股书写得是最实在的,各种数据直接往上怼,也不知道是不是因为各种被卖来卖去好几次,所以有点累觉不爱的意思。

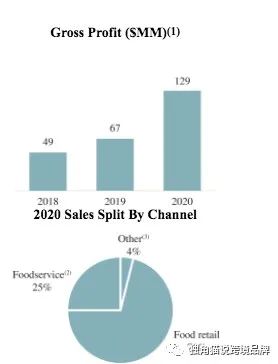

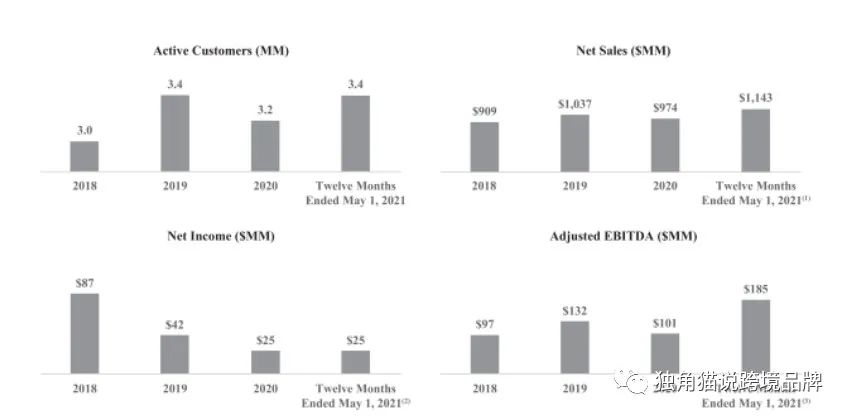

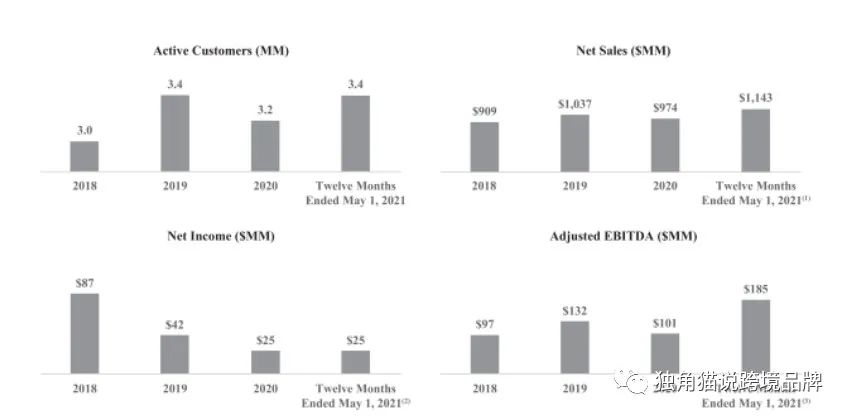

其实它的财务数据还是很不错的,2018-2020年数据分别为:

收入:9.1亿,10.4亿,9.7亿

利润:8700万,4200万,2500万

调整后ebitda:9700万,1.32亿,1.01亿

它的几个亮点:一是它的线上销量占比在20年有一个质的飞跃,从18、19年的40%左右提升到70%。二是它的会员模式做的不错,95%的客户都是它的会员用户,所以虽然它家的nps只有55(几步只是WP和allbirds的一半),但还是比同行几乎高了一倍。三是它的营销成本特别低,18、19年分别只有5%-6%,让小猫有点难以置信,不知道是不是把一部分算在SG&A里了。

但是奇怪这家公司上市市值只有20多亿美金,其实相对于它的收入来说给的并不高,小猫感觉可能是它历史沿革比较复杂,卖了好几次之前又上市失败过,加上资产负债表里债务比较多,所以也许整体现金流不是太健康。

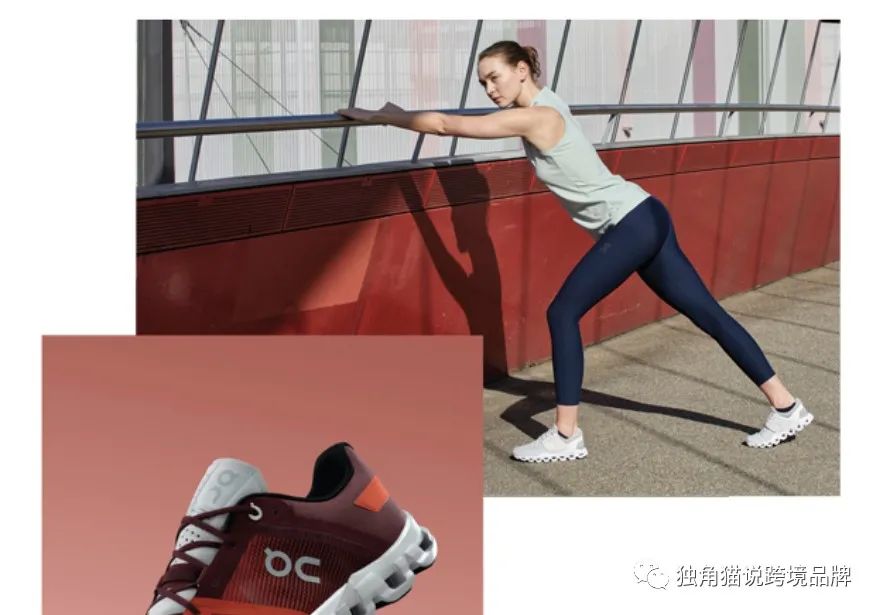

On Running

很惭愧这又是一家表现相当不错但小猫之前也没太听说的公司,不小心暴露了小猫缺乏运动的本性。

虽然这家公司在PR里主打的噱头是费德勒投资站台的球鞋公司,但他的创始人也不是一般人:人家是正儿八经的六次铁人三项冠军。所以这个故事就非常顺理成章了,铁人三项嘛,那必然需要一双好鞋了,瑞士人嘛,那必然很会精工细作了,所以研发出一系列高科技让跑步如同云端一样舒服。

前面那个the Honest Company插图全是居家美女,Torrid全是丰满女郎,这个全是运动健将肌肉女,今晚会不会流鼻血啊?

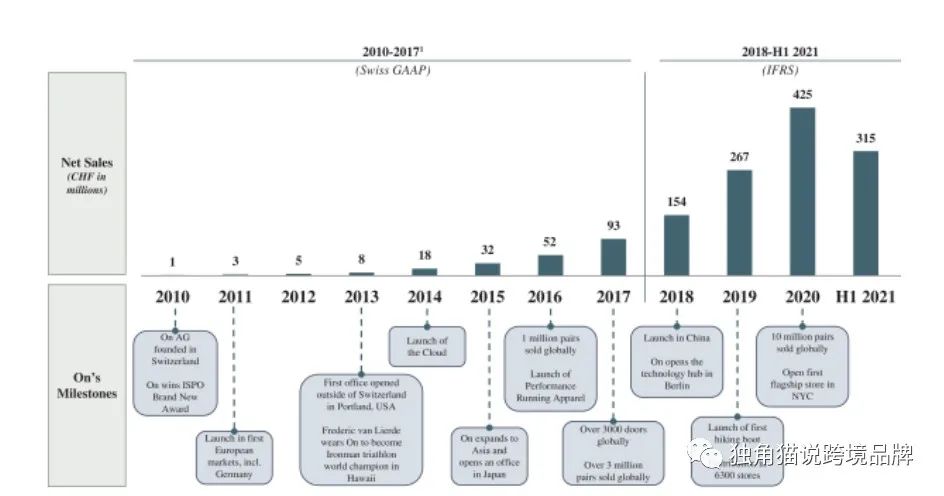

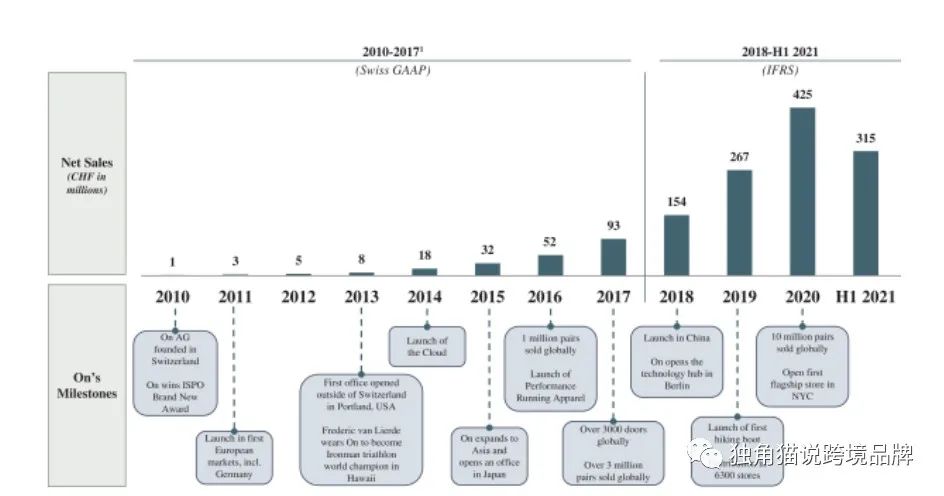

这家公司一家是典型的产品公司,2010年成立,对户外运动是真爱,对产品也是打磨非常精细,从材料到设计都有自己的创新,企业文化也是非常热血,基本对标nike、patagonia这种故事吧。跟Oatly很像,它也是2013年引入了两个商业层面的高管,然后开始扩张。似乎欧洲公司都是这个路线,一开始几个极致用户打造产品,然后引入商业人才扩张,从老牌奢侈品到新玩家都是这个路线,不知道中国为啥很少有这种路线走成功的。

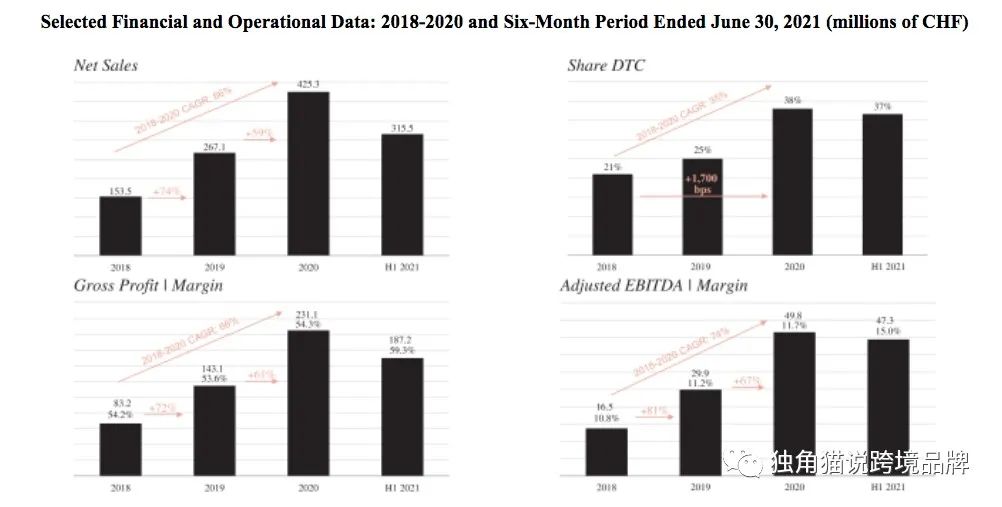

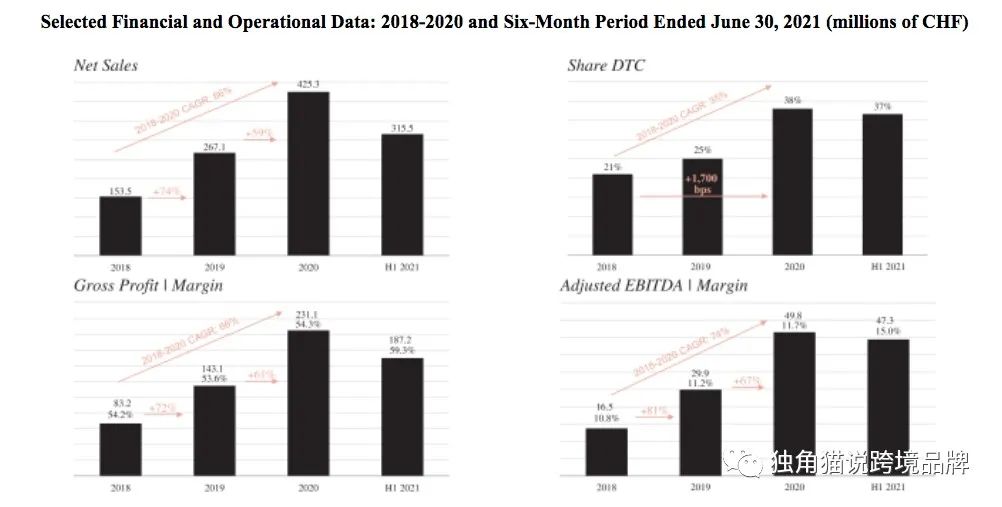

它的几个亮点:一是增速比较高,2020年收入4.25亿瑞士法郎,CAGR85%,2021年上半年相比2020年增长84.6%。看了前面那么多小两位数的增长率,确实比较厉害。二是DTC线上占比提升很多,2020年和2021上半年DTC占比都达到37%,虽然这个数字跟allbirds那种89%都是线上没法比,但作为一个比较传统的进线下渠道的运动品牌,也算大幅提升了。

从毛利上看,2018年到2021年从54%提升到59%,这个毛利水平在这几家里面也算比较高的,基本可以和WP并列第一了。

小猫觉得这个公司做的比较值得一提的有几个地方:一是社群做的非常紧密,口碑营销做的很好。它主打非常热爱运动的人群,经常都是和各种世界级冠军合作(不过这确实是欧洲人优势,好像这种户外运动类的冠军特别多),所以天生带着欧洲人的高端。

二是如前文所说,它真的是一家产品公司。如下图所示,作为一个经历10年的公司,其实它的发展真的可以用厚积薄发来形容,前7年基本没啥出货量,一直到2017年销量都没过亿,但是18年之后基本每年都翻倍,这个跟前面好几个后劲不足的公司对比还是很鲜明的。

六家公司写完了,大家各有特色,小猫也来总结一下自己的感受吧:

第一,讲故事的能力很重要!

纵观这6家公司,几乎每个都能发表教科书级别的演讲,不管是全球变暖还是女性独立,个个都能去联合国发言了。这个对咱们国人来说其实没啥感觉,毕竟要跟咱们说你买双鞋就能拯救地球,大部分人估计会觉得是智商税,但是老外是真的认这套,所以你怎么讲一个故事跟你的品牌力很相关。

小猫感觉尤其对于中国卖家来说,这个能力非常稀缺,很多公司东西做的是挺好,但是讲不出个花来,所谓“价值观”就是差点意思。怎么提升呢?欢迎加独角猫(wx:unicornkitten)并关注小猫的后续更新。

第二,毛利这个东西真是一门玄学。

小猫见过很多中国卖家,动辄80%、90%毛利,还不挣钱。但是这几家的毛利,从30%到60%,放到中国简直无法想象了。难怪几乎每家的风险提示第一条都是“有长期无法盈利的风险”。所以通过DTC赚快钱目前看来是一件很难的事情。在这种成本结构下,怎么做才是赚钱的,或者说多久能赚钱呢?这也是一个值得探讨的问题,大家可以交流一下。

第三,品牌是一件重积累的事,厚积薄发的往往后劲强。

回到上面这个问题,既然都不赚钱,那他们做这个干嘛?二级市场还买他们,是傻吗?小猫的感觉是,产品驱动的公司,长线是可以通过复购把成本降下来的。

这里要特别提一下,小猫觉得很有意思的一点是,大家有没有发现,美国之外的这几家公司,allbirds, Oatly和On,都是有比较核心的产品创新的,反而美国本土的这三家感觉比较炒概念。这是因为新西兰,瑞典,瑞士这些地方是有比较优势的产业资源的,反而美国制造业都是外包,所以产品力反而说不上强。这个我觉得是中国卖家可以好好思考一下的。人人都在说德国路线,啥叫德国路线?可能欧洲这几家比美国更有参考意义。

总体来说,读了这几个招股书之后,小猫感觉之前的理念再一次得到了印证:品牌是壁垒,产品是核心,DTC是一件长期的事。

上次独角猫直播的时候,很多朋友问到了DTC在资本市场的表现问题,确实,从十年前DTC开始在美国火起来之后,无论是从商业模式还是估值上,这些明星公司都遭遇了很多争议,各方也都在密切关注着它们的动向。应该说,2020年是DTC上市的元年,随着Casper和hims的上市,终于让“这些小品牌无法上市”的论调告一段落。虽然股价表现有点差强人意,但至少让后来者看到了一条路径。

今年来,踏着前人的脚步,趁着一级市场DTC的投资也稍有回暖,一批比较知名的DTC品牌也纷纷提交了上市申请,所以以下文章你会看到:

“眼镜教父”Warby Parker

“羊毛鞋先驱“allbirds

知名女星的母婴日化The Honest Company

“植物奶第一股”Oatly

“大码女装元老”Torrid

天王费德勒站台的球鞋品牌On Running

本来小猫是想连载6篇,把这6家逐一分析一下的(而且别人跟我说连续发比较容易涨粉),不过对于自己的拖稿能力一直很有自知之明的小猫感觉,要连着写6篇,不知道要更到啥时候去了,所以呢,干脆一鼓作气,一不做二不休,6家一起写了吧。这样正好也可以交叉比较一下,看看不同品牌的各种数据指标有啥差异。(ps. 以下数据单位均为美元)

看在小猫这么勤奋的精神上,请大家多多关注转发在看支持一下哦~~

Warby Parker

Warby Parker也算我们DTC的老朋友了,作为这个模式的大哥级代表人物,历经11年才提交上市,也是好事多磨了。关于这家公司的历史,之前小猫在万字长文,DTC的前世今生终于说明白了这篇文章中比较详细写过,大概总结一下,就是从线上买眼镜起家,到集验光配镜为一体的眼部护理品牌。

先看一些首页总结的公司亮点,20年收入4.87亿美金,增长率33%,NPS(推荐指数)83,活跃用户200万,毛利60%,门店145家。

作为DTC的大哥,Warby Parker自然也得来定义一下到底啥叫Direct-to-Consumer Model。

一般大家读招股书最在意的就是财报,但其实在小猫看来,这种对于公司商业模式的解读往往是非常值得看的。特别是DTC本身作为一种比较新的商业模式,WP又是灵魂级代表,它概括了这个模式的几个关键点:

1) 用户第一,直面消费者

这个部分他着重阐述了什么叫“无缝衔接的用户体验”(seamless customer experience ),就是无论线上还是线下,操作简单直接、价格透明统一,一句话,用户觉得简单,不麻烦。

2) 可持续,可预期的增长。

这个部分主要讲到了客户留存复购和忠诚度的问题。这里有一个数据,从2015到19年来的所有客户里,24个月复购50%,48个月100%。这个在验光配镜行业是比较罕见的。

3)垂直渗透

这个讲到了上下游产业链的延伸,从卖眼镜到验光、实验室和制造商。

4) 强劲的经济模型

这里讲到的2020年客单价高达218美金,其中单客户贡献收入45美金。

这四点基本上概括了DTC这个模式的几个核心方面,也是目前大多数独立站可以参考的几个指标。

投资人都非常关注的另外一个问题就是:这几个点看着好像门槛不高啊,所以这个模式的壁垒是啥?

所以WP也详细列出了自己的特色:

1) 变革性的品牌

这个太虚了,但是很重要,所以啥叫品牌?他定义了4个最重要的:愿景(mission),价值观( value),风格( style)和质量(quality)。这个衡量的指标就是nps。

2) 数据驱动的决策

好吧这个也算蹭热点了,说白了就是个IT系统吧。

3) 垂直渗透。

4) 持续创新

这个点我觉得还是比较重要的,他特别列出了每一年推出的新东西,显示不是一直在吃老本。

这里面写了他每年具体的创新:

2016年推出电商app

2017年在线验光app

2018年推出防蓝光眼镜

2019年虚拟试戴和隐形眼镜

后文有个图大概概括了这个进程,不过小猫感觉总体这些创新就比较常规,所以对应的客户人数也就是平稳增长吧。

5)经济模型

既然说到了它的UE模型,那就把后面更具体的ue拿到这里来看吧。这个模型小猫觉得还比较有参考意义,基本40% COGS, 14-19% CAC, 20% SG&A, 所以一个订单净毛利20%。从18到20年看来,COGS和CAC涨的是比较多的,说明产品确实投入了不少,流量也确实涨价啦。

6) 团队

这家公司团队确实还是比较明星,毕竟4个沃顿MBA,还是可以拿出来说两嘴。

7) 影响力

那么之后的计划呢?这部分我个人觉得讲的都比较虚一些,也是小猫之前写过的大概几种套路吧。不过以后如果有人问DTC天花板问题如何解决,以下可以当标准答案套用,作业请收好:

持续服务客户

大力塑造品牌

开线下店

投入科技与数字化

加强设计

全产业链布局

出海到其他国家

再就是大家都比较关心的财报和增速,这个很多文章都分析比较多了,小猫也就简单列举一下。

2018年到2021年H1数据:

营收:2.73亿,3.71亿,3.94亿,2.71亿 (增速19年30%,20年5%,21上半年相对20年60%)

毛利:1.64亿,2.23亿,2.32亿,1.62亿

毛利率:平稳在60%左右

这个营收增速确实不高,公司解释主要是由于20年疫情影响很多线下门店受影响较大,所以21年回升较多。

这个又要说到后面的渠道分布了。从18到21年,WP终于成功把自己的线上线下比从6:4做到4:6,也就是说线下收入已经超过了线上。这一点对很多DTC公司来说是一个很先进的事,因为线下零售其实跟线上差别还挺大的。(后面有几家会看到完全相反的线下转线上的,可以对比一下)

WP应该是花了很大力气在线下扩张这个事情上,没想到碰上个疫情,真是成也萧何败也萧何。

通过收入估算,145家门店,单店全年收入大概160万美金左右。

从利润上来看,公司净利润一直处于亏损状态,虽然调整后ebitda还算勉强,但18-21上半年净亏损分别为2500万、5700万、5600万和2000万。考虑到公司之前在私募市场至少融了超过5亿美金,不禁感叹这烧钱能力还是杠杠的。

WP在一级市场的最后一轮融资大概30亿美金,按照20年3.9个亿的收入来算,PS差不多10,鉴于21年比去年还增长不少,按TTM算可能还更低点。这次上市还是direct listing,看起来市场情绪可能还不错,后面表现怎么样可以拭目以待一下。

Allbirds

Allbirds也是DTC这个领域的老朋友了,从一个桉树新材料出发,首次提出“羊毛鞋”的概念,随后扩展到服装家居等,基本上国内做运动生活类的品牌都会参考一下他家。

相比于WP这种11年媳妇熬成婆的故事,allbirds发展还是很快的。2015年成立,2021年报IPO,也算后起的明星了。

这公司真不愧是造概念的大师,上来先给自己整一大词儿,人家不叫IPO,叫SPEO (sustainable public equity offering),啧啧,这么一比你们什么SPAC都弱爆了。而且人家也不是卖鞋的,人家做的是碳中和,拯救地球,环保企业。开头先讲了一大堆全球变暖啊环境恶化啊,堪比联合国演讲稿,这水平只能让小猫感叹:人家这才当之无愧是做品牌的,看看这讲故事的能力,能不能学一学!

对于商业模式的解读,allbirds是跟WP没太大区别,差不多也是经营客户啊,垂直渗透啊那套话术(小猫感觉他俩也不知道谁借鉴了谁,不仅模版长得像,基本词儿用的都差不多)。

它比较有特色的其实就两点:一是有个原材料的创新,比如桉树叶啊甘蔗啊之类的,这样比WP多了个科学的说头,二就是客群特别精准,强调无数次它的客户买东西都是要看对地球的影响的,所以一开始从这种特别垂直的人群打入,品牌力和忠诚度都比较好。

比较一下它这个亮点总结和WP的,它俩nps差不多,都是80多分,它俩这个线下比较有可比性,WP是145家店,allbirds是27家店。

它家的财报其实小猫觉得就很平淡吧,非要说亮点也就跟WP差不多,但它成立晚几年,所以增速可能快一些。

2018到2021上半年:

营收:1.26亿,1.93亿,2.19亿

毛利:47-51%

利润:19年亏损1450万,20年2590万,21上半年2100万

关于客单价和UE这块它讲的就非常模糊,他先说毛客单价是124块(average order value further expands from a strong level of $124 on a gross basis in 2020),然后又说前25%的顾客的LTV是446块(average lifetime spend of the top 25% in each cohort is $446)。除此之外,鉴于它的复购率维持在30-50%左右,所以这么算一下它的主要驱动力还是高忠诚度的一小部分用户。这点跟WP接近100%复购差距确实不小,但是WP毕竟是配眼镜,竞品相对没有那么多。

怎么说呢,看了这份财报心里默默有点为casper鸣不平啊,真是生的早不如生的巧。

后面还讲了一大堆拓展品类、开发新能源之类的,感觉很有道理不过比较虚,我就不多写了。但是我觉得从立意来说它这个招股书的文笔确实很好,建议有志于提高public speaking水平的朋友们好好研读一下。

The Honest Company

上面两家是圈里基本耳熟能详的公司了,后面这几家相对小众一些,就属于知道的肯定知道,不知道的也就不知道了。

The Honest Company这名字听起来感觉有点老土,但这家绝对是名副其实的“网红”带货元老。因为它的创始人Jessica Alba当年可是妥妥一线女明星,虽然现在很多人可能已经不知道这名字了,小猫小时候各种学英文的杂志上经常都是《神奇四侠》,这个姐姐可以理解为“小甜甜”时代的偶像吧。2012年她因为自己有了孩子却发现没有无化学添加的尿布,于是创立The Honest Company,旨在提供安全无害的母婴产品。

好莱坞明星开公司的很多,但真正做上市的,阿尔巴姐姐绝对算翘楚,后来这些Rhanna, Kylie这些,都还且看着呢。所以这个招股书可以说是颜值最高了,不仅一开头就是小姐姐各种美图,还有情真意切的长信,基本上眼下政治正确的词儿全上了:环保啊,社会责任啊,良心啊,女性创业啊,有色人种创业啊(惭愧啊,这些年小猫一直以为她是白人来着)。

小姐姐绝对是人生赢家的代表,要颜有颜,要钱有钱,你真别觉得人家就花瓶,人家营收一点不比allbirds差。

2019到2020年:

营收分别为2.36亿,3亿

尿不湿、个护和健康三个部分增长率分别为16%,35%和116%

毛利从32%提高到35%

2020年净亏损1450万,调整后EBITDA为1100万

从它这些数据看,基本上就是中规中矩,十年做到3亿美金销售额,大概就是卡戴珊家一年的水平吧。它的几个特色,一是它的毛利30%多,跟前两家公司比起来确实差了一些,不过可能确实也体现了真的是honest,性价比感人。二是毕竟它2012年就成立了,所以进渠道也相对比较早,它的线上线下占比是最均衡的,线上55%,线下45%。三是它基本完全在美国本土销售,海外占比仅2%,难怪在中国一点名气都没有。

这家公司一度也是这个领域的明星独角兽,也一度传出上市新闻,这次不知道阿尔巴女士会不会成为最美女老板呢?哎,人跟人真的是不能比,小猫酸了。

Oatly

这家公司在食品饮料行业还是相当火的,特别是今年国内一波植物奶的创业热潮,曾经有人总结说现在新消费就是“假酒,假肉,假牛奶”,假酒假肉目前还没上,这家就是假牛奶的代表了。

这家公司的概念是特别时髦的,但历史真的是最老的,它成立于90年代的瑞典。一开始是隆德大学的一帮科学家,在研究乳糖不耐受的问题时,发现可以通过燕麦萃做植物奶这件事,于是2001年正式推出第一款燕麦奶。

毕竟也是植物基的代表,所以概念上肯定也是各种往环保啊科学上靠,不过我觉得这家公司除了这个噱头以外,还有几个比较大的特色:

一是它选的市场非常巧,整个奶制品市场是千亿美金市场,所以它作为一个替代品想象空间就特别大。二是它的地区扩张非常稳健,虽然它是一家瑞典公司,但是它其实2016年才进入德法英,2017年才进美国,2018年进中国。这是因为它13年做了一个整体的品牌升级,重新制定了战略和打法,然后才开始全球化。三是它的渠道全都是各种餐厅和咖啡馆,线下占它70%。它在美国进了7500家零售和10000家咖啡店,但完全没有自营的店,所以线下比上面那几个都轻。

Oatly我觉得是一个老牌生产研发型企业转型dtc非常成功的案例。基本从1995年开发这个产品一直到2013年,它就一直在深耕产品和供应链,包括各种谷物农业的上下游,积累技术,差不多20年一直呆在瑞典。2013年换了一个完全不是食品饮料行业的CEO来,整体转型做消费品之后,厚积薄发,势如破竹,很快就在全球攻城略地。这点小猫很佩服:前期深刻积累,后期全面换管理层,思路转换相当彻底。

它的财报表现还是比较亮眼的,体量倒也说不上大,但主要是它是这几家里面唯一一家有接近100% YoY增长的。

2019到2020年数据分别为:

营收:2.04亿,4.21亿

毛利:6700万,1.29亿

利润:亏损6000万,亏损3600万

调整后ebidta:亏损2000万,亏损3200万

不过它的毛利也不高,一直在30%左右,SG&A却有将近40%,所以说快销品要精细化也是门学问。

说句题外话,小猫就是乳糖不耐受,但是看了这个招股书还是第一次知道全球有2/3人都有这个问题,这是真的吗?咋感觉我周围人都没有呢?经常有朋友觉得我不能喝咖啡牛奶很不可思议,真的2/3的人不耐受吗?

Torrid

大码女装,也是最近国内火到不行的一个话题,因为美邦的公子去做大码女装,顺带带火了Torrid这家公司,这家专做10号以上女装的公司,正好也在最近上市。

按照市场报告,美国有2/3女性要穿大码女装,接近9000万人,这个也让我有点震惊:2/3的人乳糖不耐受,还有2/3的人穿大码女装,这不科学啊?

这家公司其实历史也挺悠久了,2001年成立,之前是Hot Topic的子公司。本来大码女装这么政治正确的故事我还以为又要大写特写一番,但其实这个招股书写得是最实在的,各种数据直接往上怼,也不知道是不是因为各种被卖来卖去好几次,所以有点累觉不爱的意思。

其实它的财务数据还是很不错的,2018-2020年数据分别为:

收入:9.1亿,10.4亿,9.7亿

利润:8700万,4200万,2500万

调整后ebitda:9700万,1.32亿,1.01亿

它的几个亮点:一是它的线上销量占比在20年有一个质的飞跃,从18、19年的40%左右提升到70%。二是它的会员模式做的不错,95%的客户都是它的会员用户,所以虽然它家的nps只有55(几步只是WP和allbirds的一半),但还是比同行几乎高了一倍。三是它的营销成本特别低,18、19年分别只有5%-6%,让小猫有点难以置信,不知道是不是把一部分算在SG&A里了。

但是奇怪这家公司上市市值只有20多亿美金,其实相对于它的收入来说给的并不高,小猫感觉可能是它历史沿革比较复杂,卖了好几次之前又上市失败过,加上资产负债表里债务比较多,所以也许整体现金流不是太健康。

On Running

很惭愧这又是一家表现相当不错但小猫之前也没太听说的公司,不小心暴露了小猫缺乏运动的本性。

虽然这家公司在PR里主打的噱头是费德勒投资站台的球鞋公司,但他的创始人也不是一般人:人家是正儿八经的六次铁人三项冠军。所以这个故事就非常顺理成章了,铁人三项嘛,那必然需要一双好鞋了,瑞士人嘛,那必然很会精工细作了,所以研发出一系列高科技让跑步如同云端一样舒服。

前面那个the Honest Company插图全是居家美女,Torrid全是丰满女郎,这个全是运动健将肌肉女,今晚会不会流鼻血啊?

这家公司一家是典型的产品公司,2010年成立,对户外运动是真爱,对产品也是打磨非常精细,从材料到设计都有自己的创新,企业文化也是非常热血,基本对标nike、patagonia这种故事吧。跟Oatly很像,它也是2013年引入了两个商业层面的高管,然后开始扩张。似乎欧洲公司都是这个路线,一开始几个极致用户打造产品,然后引入商业人才扩张,从老牌奢侈品到新玩家都是这个路线,不知道中国为啥很少有这种路线走成功的。

它的几个亮点:一是增速比较高,2020年收入4.25亿瑞士法郎,CAGR85%,2021年上半年相比2020年增长84.6%。看了前面那么多小两位数的增长率,确实比较厉害。二是DTC线上占比提升很多,2020年和2021上半年DTC占比都达到37%,虽然这个数字跟allbirds那种89%都是线上没法比,但作为一个比较传统的进线下渠道的运动品牌,也算大幅提升了。

从毛利上看,2018年到2021年从54%提升到59%,这个毛利水平在这几家里面也算比较高的,基本可以和WP并列第一了。

小猫觉得这个公司做的比较值得一提的有几个地方:一是社群做的非常紧密,口碑营销做的很好。它主打非常热爱运动的人群,经常都是和各种世界级冠军合作(不过这确实是欧洲人优势,好像这种户外运动类的冠军特别多),所以天生带着欧洲人的高端。

二是如前文所说,它真的是一家产品公司。如下图所示,作为一个经历10年的公司,其实它的发展真的可以用厚积薄发来形容,前7年基本没啥出货量,一直到2017年销量都没过亿,但是18年之后基本每年都翻倍,这个跟前面好几个后劲不足的公司对比还是很鲜明的。

六家公司写完了,大家各有特色,小猫也来总结一下自己的感受吧:

第一,讲故事的能力很重要!

纵观这6家公司,几乎每个都能发表教科书级别的演讲,不管是全球变暖还是女性独立,个个都能去联合国发言了。这个对咱们国人来说其实没啥感觉,毕竟要跟咱们说你买双鞋就能拯救地球,大部分人估计会觉得是智商税,但是老外是真的认这套,所以你怎么讲一个故事跟你的品牌力很相关。

小猫感觉尤其对于中国卖家来说,这个能力非常稀缺,很多公司东西做的是挺好,但是讲不出个花来,所谓“价值观”就是差点意思。怎么提升呢?欢迎加独角猫(wx:unicornkitten)并关注小猫的后续更新。

第二,毛利这个东西真是一门玄学。

小猫见过很多中国卖家,动辄80%、90%毛利,还不挣钱。但是这几家的毛利,从30%到60%,放到中国简直无法想象了。难怪几乎每家的风险提示第一条都是“有长期无法盈利的风险”。所以通过DTC赚快钱目前看来是一件很难的事情。在这种成本结构下,怎么做才是赚钱的,或者说多久能赚钱呢?这也是一个值得探讨的问题,大家可以交流一下。

第三,品牌是一件重积累的事,厚积薄发的往往后劲强。

回到上面这个问题,既然都不赚钱,那他们做这个干嘛?二级市场还买他们,是傻吗?小猫的感觉是,产品驱动的公司,长线是可以通过复购把成本降下来的。

这里要特别提一下,小猫觉得很有意思的一点是,大家有没有发现,美国之外的这几家公司,allbirds, Oatly和On,都是有比较核心的产品创新的,反而美国本土的这三家感觉比较炒概念。这是因为新西兰,瑞典,瑞士这些地方是有比较优势的产业资源的,反而美国制造业都是外包,所以产品力反而说不上强。这个我觉得是中国卖家可以好好思考一下的。人人都在说德国路线,啥叫德国路线?可能欧洲这几家比美国更有参考意义。

总体来说,读了这几个招股书之后,小猫感觉之前的理念再一次得到了印证:品牌是壁垒,产品是核心,DTC是一件长期的事。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告