揭秘 CRS:香港存款达到这个数就必须申报!个人 / 公司赶紧自查!

22679

22679“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

在全球税务透明度日益提升的背景下,CRS(共同申报准则)已成为国际税务合作中不可或缺的一环。截至目前,全球已有157个国家和地区加入CRS,其中93个国家或地区与中国内地成功“匹配”,实现了税收情报的互通有无。

中国大陆早在2014年9月便承诺加入CRS,并在2018年9月顺利完成了首次对外信息交换。同样,作为中国的特别行政区,香港也积极参与CRS,与中国大陆同步在2018年9月进行了首次对外信息交换。

对于在香港拥有金融账户的个人和企业而言,深入了解CRS申报的具体门槛显得尤为重要。

一、CRS 究竟是什么?

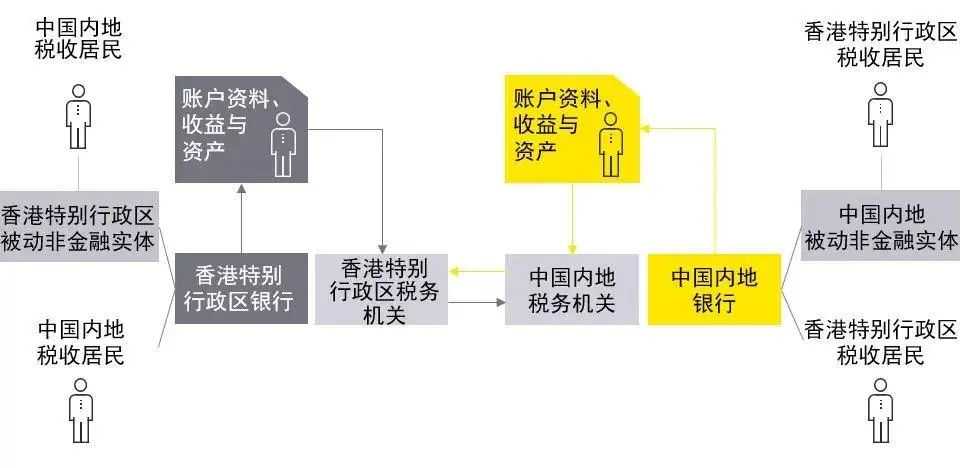

CRS,即共同申报准则,其核心在于促进各协议国家与地区之间金融账户信息的相互通报。一旦两国或多国签订了双边或多边税务交换协议,那么一国居民在另一国的存款、金融资产及各类收入信息将实现联网共享。

中国内地以及港澳地区在2018年至2020年期间相继正式加入CRS体系,并逐步推进税务信息的交换工作。简单来说,如果A国居民在B国获得的收入依法需要纳税,那么B国就需要根据CRS的规定,将这位居民在B国的收入信息传递给A国,以便A国进行征税。反之,A国也需要将本国居民在境外的收入信息传递给相关国家。

CRS的目标是在全球范围内构建起一张打击跨国逃税和不合理避税的强大网络,让逃税者的资产无处藏身。其本质是以反洗钱为核心,同时兼具征税和追缴赃款的功能,为全球税务合作注入了新的活力。

二、香港 CRS 的申报门槛是怎样的?

在香港,CRS的实施备受重视。根据香港税务局的规定,以下情形下的存款需进行申报:

1.个人账户:若账户持有者为非香港税务居民,且账户余额在申报年度的最后一日超出600万港币,或在该年度内任何时刻曾超过600万港币,此账户便需被申报。

2.企业账户:若企业为非香港税务居民,或企业的实际控制人为非香港税务居民,且账户余额超过600万港币(与个人账户门槛相同),则该账户同样需进行申报。

三、不主动申报 CRS 会面临哪些严重后果?

对于未遵循CRS申报要求的个人和企业,可能会面临以下严重后果:

☑ 高额罚金:因未按规定申报或提供虚假信息,金融机构和个人可能会被处以高额罚金。

☑ 承担法律责任:情节严重者可能会被追究刑事责任,导致个人声誉和企业形象受损。

☑ 资产被查封:涉及逃税的资产可能会遭到查封或冻结,给企业带来重大经济损失。

☑ 税务隐患:不合规行为可能引发全球范围内的税务隐患,增加企业的税务风险。

☑ 合规成本增加:为确保合规,金融机构可能需要投入更多资源,导致成本上升。

四、个人 / 企业怎样才能做到 CRS 合规?

为了确保CRS合规,个人和企业可以采取以下措施:

☑ 合规申报:确保金融账户信息的准确性和完整性,按照CRS要求及时申报。

☑ 税务规划:进行合理的税务规划,避免因税务问题引发不必要的困扰。

☑ 专业咨询:寻求专业的税务和法律咨询,了解CRS的最新动态和合规要求,确保自身业务合规运行。

CRS的推行是全球税务合作进程中的一大步。在香港持有金融账户的个人和企业应充分了解并遵循CRS的相关规定,以确保自身的税务合规性。

在全球税务透明度日益提升的背景下,CRS(共同申报准则)已成为国际税务合作中不可或缺的一环。截至目前,全球已有157个国家和地区加入CRS,其中93个国家或地区与中国内地成功“匹配”,实现了税收情报的互通有无。

中国大陆早在2014年9月便承诺加入CRS,并在2018年9月顺利完成了首次对外信息交换。同样,作为中国的特别行政区,香港也积极参与CRS,与中国大陆同步在2018年9月进行了首次对外信息交换。

对于在香港拥有金融账户的个人和企业而言,深入了解CRS申报的具体门槛显得尤为重要。

一、CRS 究竟是什么?

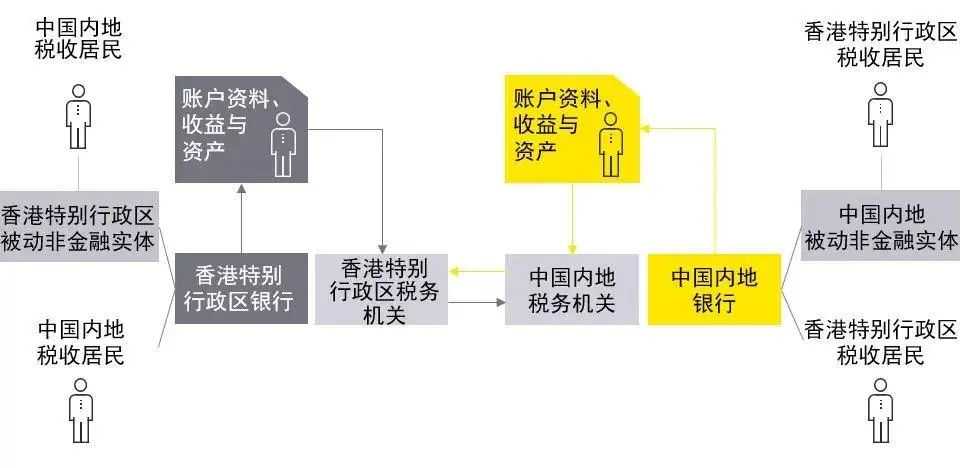

CRS,即共同申报准则,其核心在于促进各协议国家与地区之间金融账户信息的相互通报。一旦两国或多国签订了双边或多边税务交换协议,那么一国居民在另一国的存款、金融资产及各类收入信息将实现联网共享。

中国内地以及港澳地区在2018年至2020年期间相继正式加入CRS体系,并逐步推进税务信息的交换工作。简单来说,如果A国居民在B国获得的收入依法需要纳税,那么B国就需要根据CRS的规定,将这位居民在B国的收入信息传递给A国,以便A国进行征税。反之,A国也需要将本国居民在境外的收入信息传递给相关国家。

CRS的目标是在全球范围内构建起一张打击跨国逃税和不合理避税的强大网络,让逃税者的资产无处藏身。其本质是以反洗钱为核心,同时兼具征税和追缴赃款的功能,为全球税务合作注入了新的活力。

二、香港 CRS 的申报门槛是怎样的?

在香港,CRS的实施备受重视。根据香港税务局的规定,以下情形下的存款需进行申报:

1.个人账户:若账户持有者为非香港税务居民,且账户余额在申报年度的最后一日超出600万港币,或在该年度内任何时刻曾超过600万港币,此账户便需被申报。

2.企业账户:若企业为非香港税务居民,或企业的实际控制人为非香港税务居民,且账户余额超过600万港币(与个人账户门槛相同),则该账户同样需进行申报。

三、不主动申报 CRS 会面临哪些严重后果?

对于未遵循CRS申报要求的个人和企业,可能会面临以下严重后果:

☑ 高额罚金:因未按规定申报或提供虚假信息,金融机构和个人可能会被处以高额罚金。

☑ 承担法律责任:情节严重者可能会被追究刑事责任,导致个人声誉和企业形象受损。

☑ 资产被查封:涉及逃税的资产可能会遭到查封或冻结,给企业带来重大经济损失。

☑ 税务隐患:不合规行为可能引发全球范围内的税务隐患,增加企业的税务风险。

☑ 合规成本增加:为确保合规,金融机构可能需要投入更多资源,导致成本上升。

四、个人 / 企业怎样才能做到 CRS 合规?

为了确保CRS合规,个人和企业可以采取以下措施:

☑ 合规申报:确保金融账户信息的准确性和完整性,按照CRS要求及时申报。

☑ 税务规划:进行合理的税务规划,避免因税务问题引发不必要的困扰。

☑ 专业咨询:寻求专业的税务和法律咨询,了解CRS的最新动态和合规要求,确保自身业务合规运行。

CRS的推行是全球税务合作进程中的一大步。在香港持有金融账户的个人和企业应充分了解并遵循CRS的相关规定,以确保自身的税务合规性。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告