AMZ123获悉,近日,RetailX发布了2024年澳大利亚电商市场报告,从市场发展、消费者行为等方面对澳大利亚电商市场的最新状况进行解析。

一、市场概况

1.互联网高普及率奠定电商增长基础

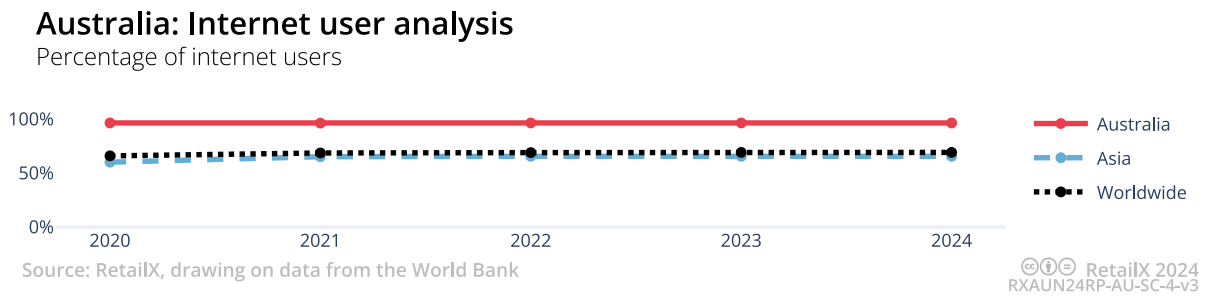

报告指出,澳大利亚对零售商的吸引力在于其高水平的互联网普及率。目前,约96.4%的人口接入互联网,这一数字在过去五年中保持稳定。相比之下,尽管亚洲其他大部分地区都具有很高的增长潜力,但互联网普及率平均为65.5%,整体覆盖率较低。

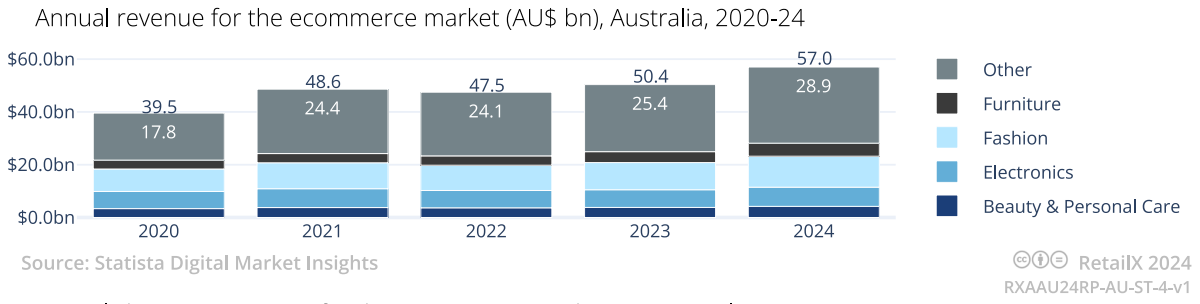

Statista的数据显示,2024年约有1710万澳大利亚人参与电商购物,预计这一数字还将在未来五年内上升,到2029年达到2310万,与人口增长保持同步。当前,时尚市场占据主导地位,价值约达到117亿澳元,占570亿澳元电商市场总额的五分之一以上。其他热门领域包括电子产品(73亿澳元)和家具(49亿澳元)。

2.疫情推动高增长,行业表现呈现分化

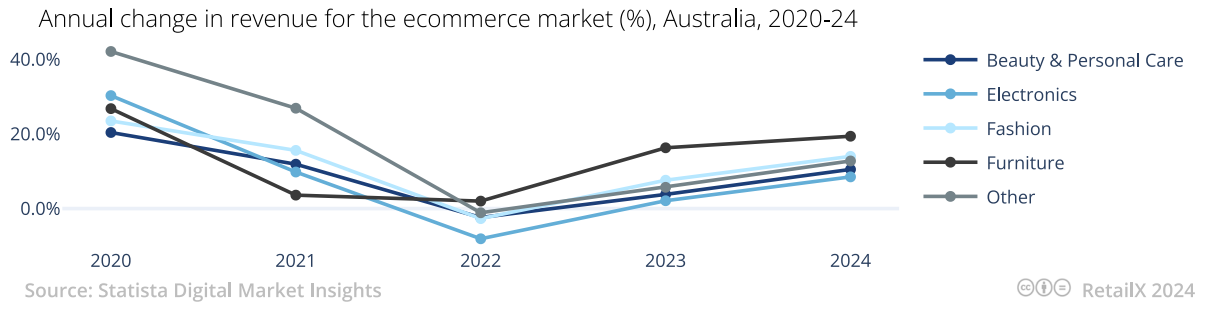

报告指出,疫情对澳大利亚电商行业的增长起到了重要推动作用。2020年,多个细分领域实现了20%-40%的高增长,得益于消费者转向在线购物以满足居家需求。然而,在接下来的两年里,尤其是2022年,随着线下活动和实体购物逐渐恢复,电商增长率有所放缓。尽管如此,2024年电商行业重新恢复了稳定增长,各品类的年增长率均维持在20%以下。

澳大利亚消费者在电子产品和家具上的在线支出呈现出差异。疫情期间,电子产品的平均在线支出达到1150澳元,主要由于消费者依赖屏幕进行娱乐,并购买设备居家办公。随着疫情缓解,这一支出在2020年至2021年下降至760澳元。相比之下,家具类产品的在线支出趋势更加稳定。2020年,消费者在家具上的平均支出为800澳元,尽管随后略有下降,2024年这一数字回升至870澳元。

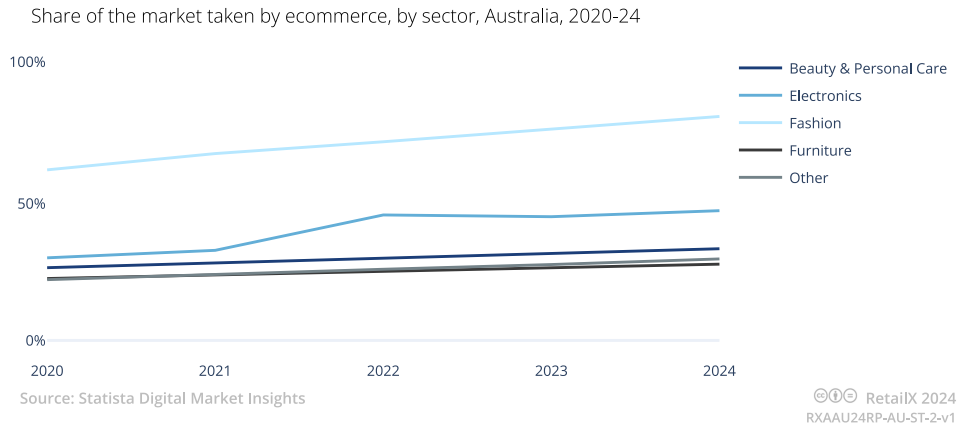

此外,不同品类在电商市场中的受欢迎程度也存在差异。其中时尚领域表现尤为突出,持续稳步上升。根据Statista的数据,目前有1660万澳大利亚人在线购买时尚产品,相较于2020年增加了500万消费者,而其他领域的消费基数和增长则相对较小。

3.移动购物与线上时尚崛起,Z世代将引领消费格局转变

从购物设备来看,与其他发达国家类似,澳大利亚消费者仍主要通过台式机在线购物。然而,智能手机使用率正逐渐逼近50%。随着代际变化,这些数字将在未来几年发生逆转。Statista数据显示,2023年澳大利亚55%的在线消费者通过社交网络购物,与美国、英国和荷兰相似。相比之下,泰国(91%)、中国(90%)等移动优先国家的这一比例更为突出,表明澳大利亚在移动购物领域仍有发展空间。

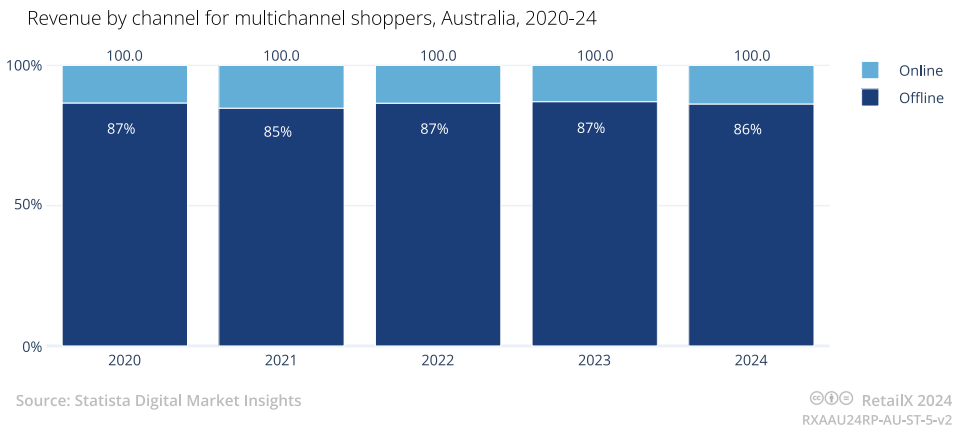

此外,尽管电商增长迅速,实体店依然是澳大利亚零售业的重要组成部分,占多渠道购物者收入的86%,小型社区购物中心在数字化浪潮中表现出强大的抵御力。然而,随着以跨渠道购物为特点的Z世代逐步成为主要消费群体,这种格局可能会发生转变。

这一转变从电商在特定行业的市场份额中已有体现。以时尚为例,目前该细分市场63%的收入来自在线购买,显著高于2020年的48%,反映了消费者习惯的转变,尤其是在年轻一代中的普及趋势。随着Z世代逐渐成为主要消费群体,他们的可支配收入正更多地流向家居用品等领域。时尚领域在线购买占比的持续走高显得尤为突出,也展现了该行业的独特吸引力和线上渠道的强劲增长潜力。

二、网购消费者画像

1.价格与便利驱动网购,时尚和杂货最受欢迎

该报告通过调查500名澳大利亚在线购物者(年龄16-86岁),分析其购物频率与支出习惯。数据显示,28%的消费者每周在线购物不止一次,39%每月不止一次,15%每三个月不止一次,仅有6%表示从未网购。

同时,大部分在线购物者消费较少,其中43%的消费者每月花费13至130澳元,27%花费130至320澳元,仅7%的消费者每月支出超过1300澳元。

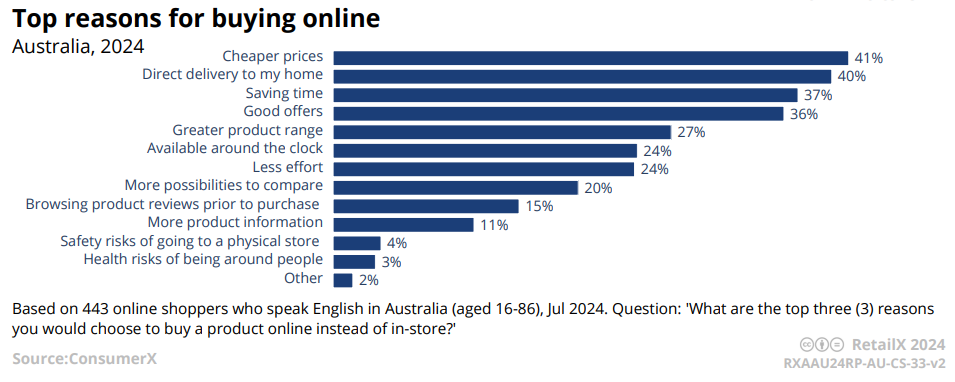

总体而言,价格、送货上门和便利是澳大利亚消费者选择网购的主要原因。41%的消费者认为价格便宜是首要因素,其次是优惠(36%)、送货上门(40%)、节省时间(37%)和省力(24%),部分消费者还看重产品选择的多样性和相关信息的透明度。

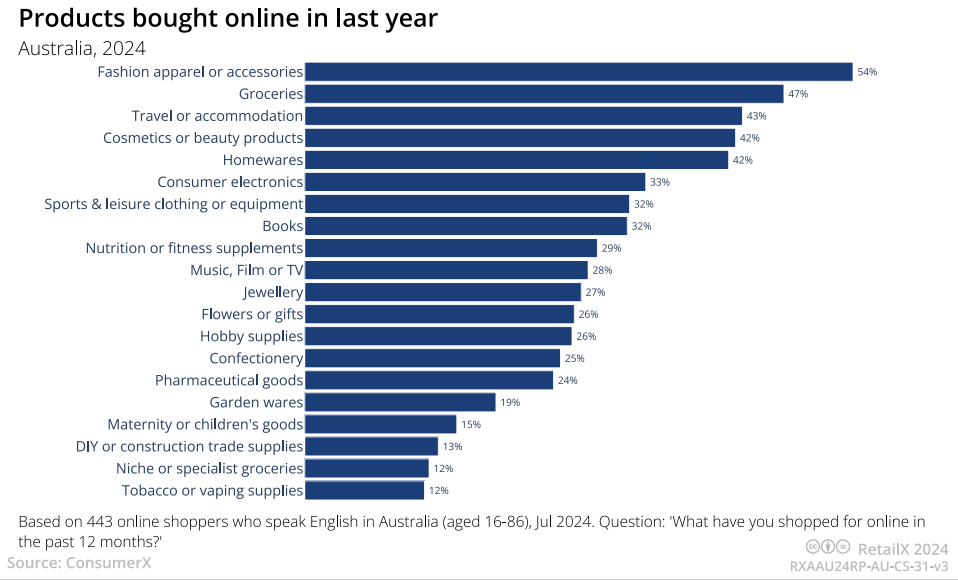

品类偏好方面,澳大利亚大多数在线购物者选择网购时尚商品,包括服装和配饰,其中54%表示过去一年内曾购买。其他受欢迎的类别包括杂货(47%)、旅行和住宿(43%)、化妆品和美容产品以及家居用品(均为42%)。此外,约三分之一的消费者购买过消费电子产品、运动和休闲用品以及书籍。相对而言,烟草和电子烟产品以及小众杂货的在线购买率最低,仅为12%。

2.各品类预期支出基本持平,奢侈品支出将下降

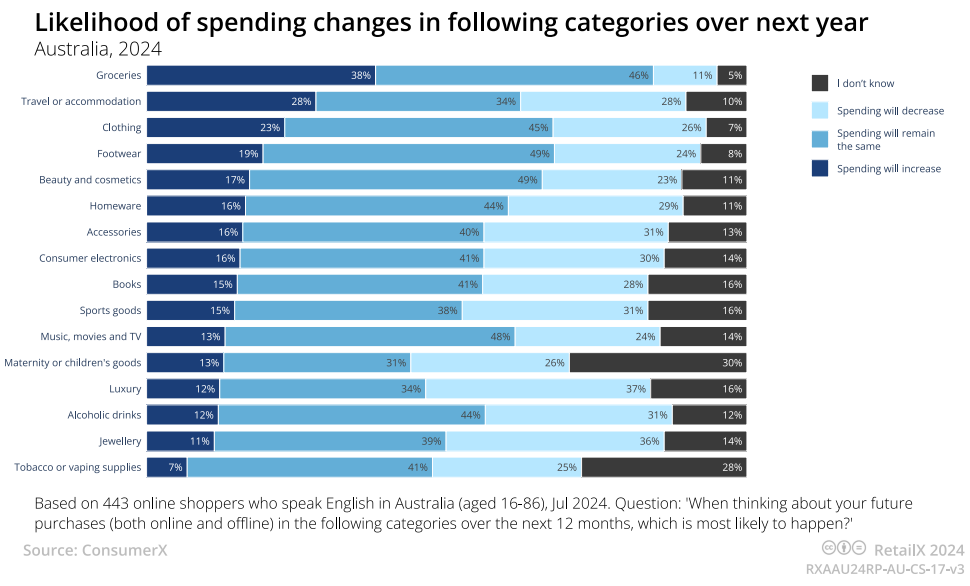

当被问及未来一年在不同类别的支出变化时,大多数消费者表示预计支出将保持不变。唯一的例外是奢侈品,37%的消费者预计支出会减少,34%预计支出不变。食品杂货方面,38%的消费预计支出会有所增加,46%则预计保持不变。

调查还分析了消费者对新兴技术的使用和未来预期。65%的消费者在过去一年未使用任何新兴购物技术,22%使用过社交电商,16%参与过直播购物。此外,约十分之一的消费者尝试过增强现实、虚拟购物助手、语音购物或元宇宙购物。

展望未来,增强现实的应用被视为最大增长点,29%的消费者预计品牌将采用这一技术。其次是虚拟购物助手(28%)和社交电商(24%)。尽管如此,仍有45%的消费者不认为他们偏爱的品牌会采用这些技术,显示出对新兴技术的接受度仍有待提升。

三、电商平台主导在线流量份额,市场竞争加剧

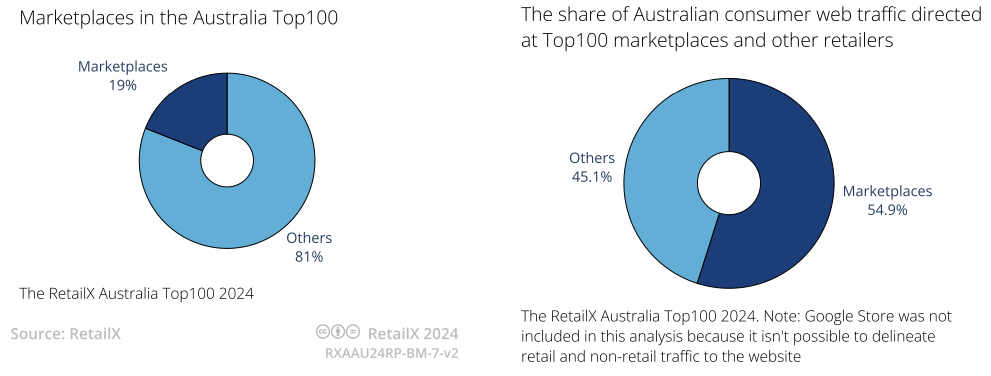

随着便利性和价格成为澳大利亚电商市场的核心驱动力,市场平台逐渐占据主导地位。尽管排名前100的零售商中电商平台仅占比19%,但吸引了54.9%的消费者网络流量,而这一份额预计未来将持续增长。

目前,亚马逊是澳大利亚最大的电商平台,占据网络流量份额的19%。亚马逊自2017年以来增长迅猛,2023年商品交易总额(GMV)达到76亿美元。紧随其后的是eBay,占比15.2%,GMV为47亿美元,主要得益于庞大的客户群和广泛的二手市场。其他主要平台还包括速卖通(3.8%)、Woolworths(3.7%)和Etsy(3%),凭借各自的特色在细分市场中占据一席之地。

然而,随着市场日益成熟,竞争格局也在迅速演变。本土零售巨头如Woolworths和Coles通过推出自有市场扩大产品种类,力图留住消费者,防止他们流向以亚马逊为代表的国际巨头。与此同时,来自亚洲的平台正快速崛起,对澳大利亚市场形成强劲冲击。例如,Temu去年10月份在澳大利亚纯在线零售商市场的份额跃升至20%,首次超过eBay。速卖通和Shein也表现抢眼,积累了一定的用户基础。这些平台凭借成熟的供应链和庞大的产品选择,正逐步扩大在澳大利亚市场的影响力。

澳大利亚电商市场如今已成为一个充满活力且竞争激烈的领域。为了在竞争中脱颖而出,各平台不仅需要在价格和配送服务方面持续优化,还需通过创新技术、独特品牌定位以及卓越的客户体验来打造差异化优势。未来几年,如何平衡本土与国际竞争,以及能否在快速变化的消费者需求中抓住机会,将成为市场参与者成败的关键因素。

作者✎ Rayna/AMZ123

声明:此文章版权归AMZ123所有,未经允许不得转载,如需授权请联系:amz123happy

热门活动

热门活动

浙江

浙江 03-12 周四

03-12 周四

热门报告

热门报告