美国本土会计师告诉你,经营美国公司到底要交哪些税?

2939

2939“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

众所周知,做美区跨境,注册一家美国公司开立本土店就像是穿上了“黄马褂”,不仅店铺的合规度和安全度大大提升,而且还能享受诸多只有本土公司才有的政策倾斜和流量扶持。但是在考虑注册美国公司时,卖家们往往最关注的问题就是,我的美国公司注册下来之后,都需要交哪些税?税负有多重?今天,就来带大家了解一下,在美国经营本土公司做跨境店铺公司需要交哪些税!

01 美国企业所得税

美国的企业所得税由州和联邦政府共同征收,联邦所得税税税率统一为21%。每个州的税率各不相同。如下是美国各州的税率概览:

在美国,有44个州对企业所得征税。税率的高低不一,北卡罗来纳州税率最低,只有2.5%,而明尼苏达州则最高,达到9.8%。内华达、俄亥俄、德克萨斯和华盛顿四州征收总收入税而非企业所得税。特拉华、俄勒冈和田纳西州既征收企业所得税也征收总收入税。南达科他州和怀俄明州两州既不征收公司收入税,也不征收企业所得税。美国公司在美国产生的收入要及时进行所得税申报,如果店铺经营主体是中国公司,卖家不仅面临中国税收法规的监管,需要在中国进行合规申报抵扣缴税;当销售额达到一定体量后,在美国产生的收入也同样需要在美国进行申报, 不仅麻烦而且面临双重缴税。因此,很多卖家会提前做筹备,在美国本土注册公司进行本地化经营。

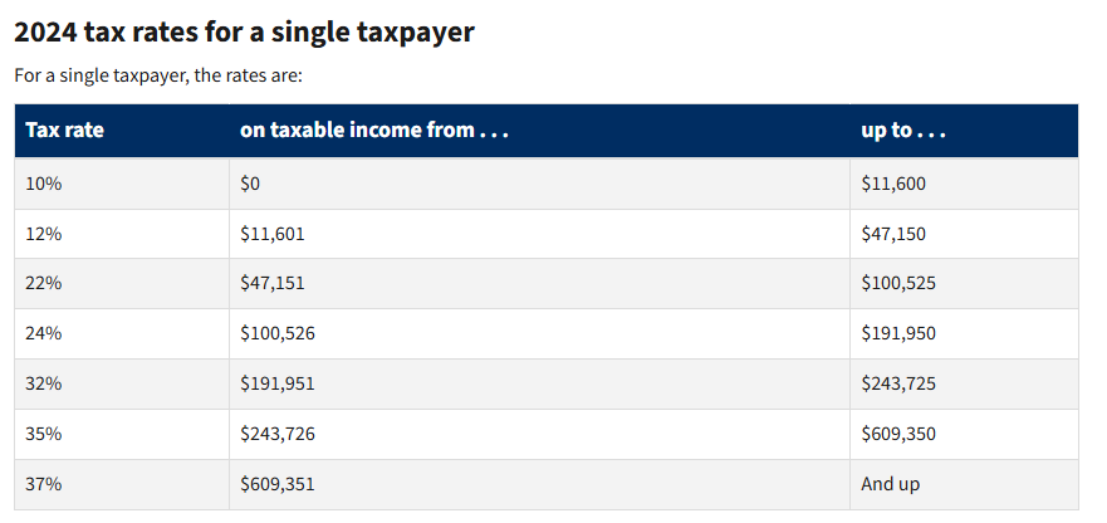

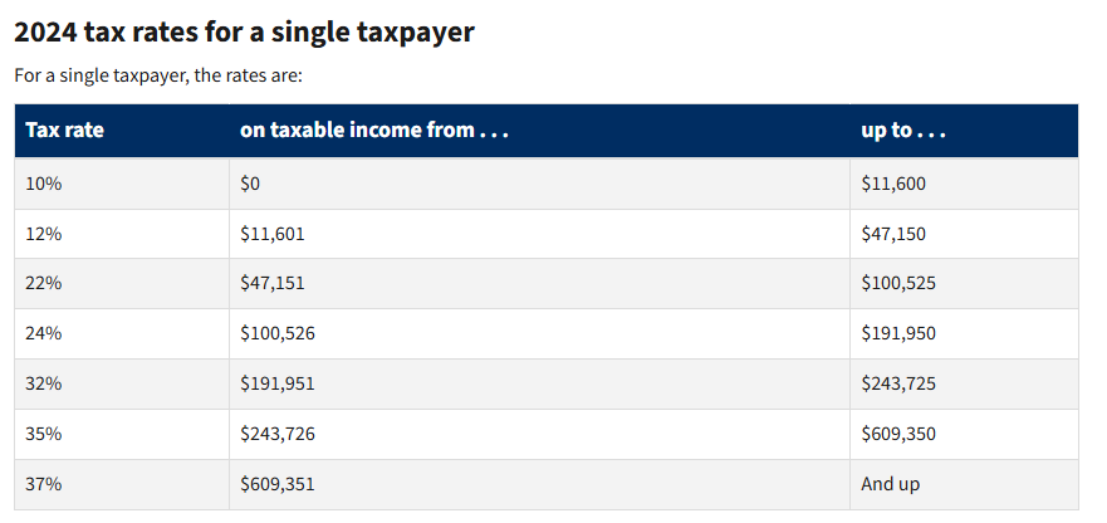

02 美国个人所得税

在所有税种中,美国个人所得税占美国财政收入比重最大,同时也是各州政府的重要收入来源。在美国,有12个州实行个税固定税率,即对所有纳税人的所得一律适用同一税率。相对地,29个州及华盛顿特区采用累进税率,随着收入的增加,税率亦逐级升高,这些州的税级数目各不相同。通常情况下,中国跨境电商卖家注册的美国公司不涉及个人所得税的申报缴纳。但是有一种情况除外:跨境卖家注册了美国LLC公司(有限责任公司),且在报税方式上选择了以穿透实体将公司利润直接归属到股东个人收入进行个人所得税申报。那么这种情况下,公司的收入就要需要申报人所得税,会比较麻烦。

03 美国特许经营税

美国有14个州有特许经营税,大部分州不征收特许经营税。征税州对于征收的规则和细节各不相同,差异较大。下面列举两个电商卖家注册较多的加州和特州,看看特许经营税究竟是什么?加利福尼亚州:加州的特许经营税为固定800美金,其中,股份有限公司按年净收入的8.84%计算,若该数额大于800美元,则按此数缴纳;有限责任公司若年收入超过25万美元,还需额外缴纳总收入税。特拉华州:而特州的特许经营税规则就复杂得多,注册特州公司时一定要考虑特许经营税的因素,否则可能才大“坑”给公司造成不必要的损失。特州的特许经营税有两种计算方式,“授权股份法”和“假定面值资本法”。授权股份法下,股份数在5000股及以下支付175美元最低特许经营税;股份数在5001-10000之间支付250美元特许经营税;股份数超过10000股,每10000股增加75美元特许经营税。假定面值资本法下,计算相对复杂,需先确定公司总股东权益等,再根据州公布的税率表确定应缴税额。

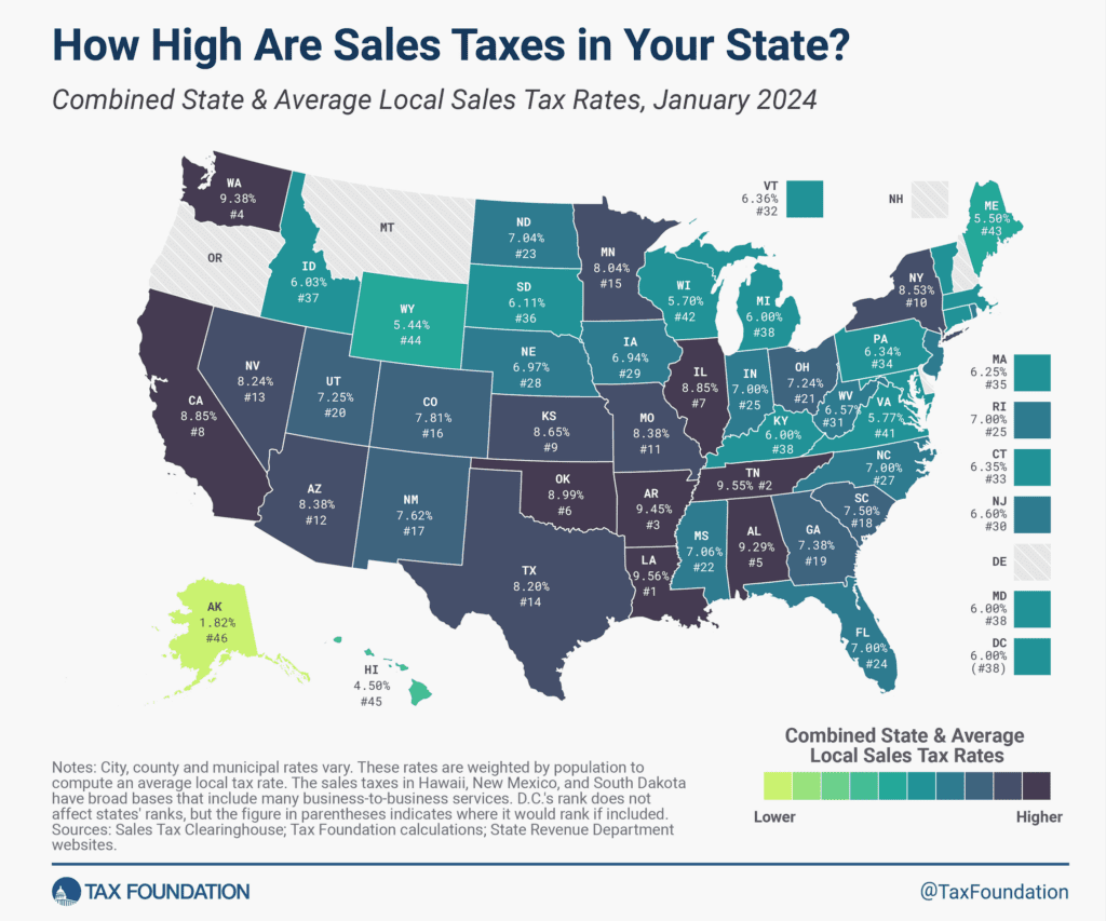

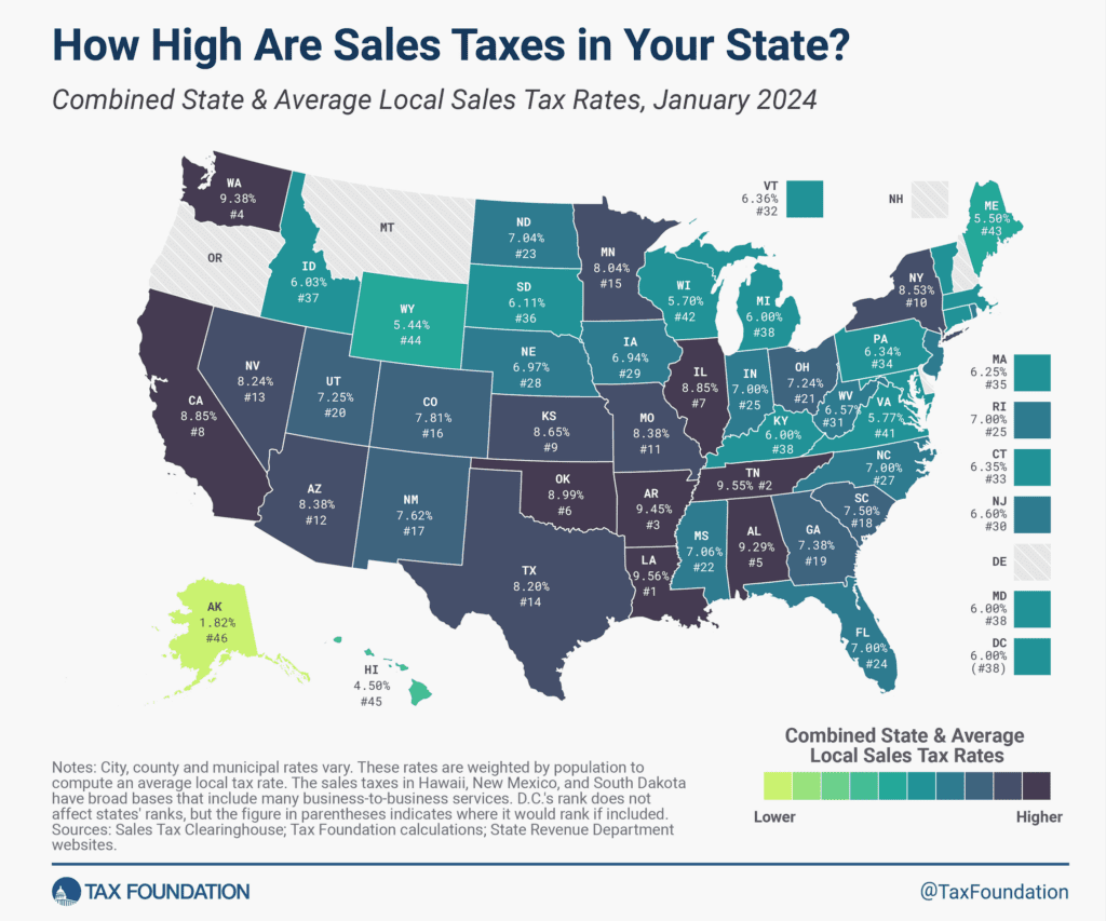

04 美国销售税

在美国本土销售商品给个人(toC),销售方需要在每一笔订单金额中加上销售税额向买家代收,并定期将税金汇总缴纳给税局。

1)美国销售税通常是州和地方政策征收,联邦层面不征收销售税。

2)销售税税率由“州税率+地方税率”组成。

3)各州销售税阈值各不相同,线上交易额或交易量触达阈值之后则必须申报。

4)销售税不仅适用于线下零售商品交易,也同样适用于线上电子商务交易。

5)平台卖家无需自主申报,所在电商平台会进行销售税的代扣代缴。

6)独立站卖家必须自主注册销售许可证并进行销售税申报。

因此独立站卖家在销售税上面临较大合规风险,需定期自查或者找第三方专业税务师帮助评估是否已超出各州销售税阈值,并按时进行税号注册和申报纳税。若逾期注册税号,会导致高额罚款。

05 美国关税

跨境电商卖家想要将商品合规出口到美国,不可避免的要办理合规清关手续,进口报关时,就需要缴纳相关的关税。关税的税率或税额由进口货物的品类决定,卖家可上海关官网自行查询。对于小包物流直达的卖家来说,美国曾经有一个每日800美金的关税豁免阈值,大大利好了像TEMU这样的小货值平台卖家。但特朗普上台后,关税上也进行大幅度的改革,从2025年5月2日美国东部时间上午12:01开始,取消对来自中国大陆和中国香港的小额进口商品的免税待遇。

06 美国雇主税

在美国雇佣员工,需要缴纳雇主税,类似于我们国内的社保。雇主税分为社会保障税、医疗保险税、联邦失业税、州失业税、残疾保险税等,是美国人民社会保障基金的主要组成部分。雇主税由公司承担一半,员工承担一半,雇主从员工工资里面帮助员工代扣代缴给美国政府。跨境电商卖家若在美国没有实地经营,没有雇员,则不用缴纳雇主税。雇主税仅适用于在美国进行本土化经营,如在美国开始办公室、工厂,有本土雇员的卖家。

07 其他

如股息税、资本利得税、财产税、收入税等。因大多数跨境卖家不涉及上述税种,故在此不做赘述,如您的美国公司涉及上述税种,可联系税务师进一步咨询。

我是美国本土CPA会计师Cindy,每年我和团队都会回到中国做至美国财税专场的讲座,2025年预计专场会在7月。当然也会给到美国业务的大力酬宾优惠活动,大家可通过账号后台【联系我们】或者添加微信15934110079领取优惠了解详情,报名讲座。

TC US 助您赢在美国,税收无忧!!!

众所周知,做美区跨境,注册一家美国公司开立本土店就像是穿上了“黄马褂”,不仅店铺的合规度和安全度大大提升,而且还能享受诸多只有本土公司才有的政策倾斜和流量扶持。但是在考虑注册美国公司时,卖家们往往最关注的问题就是,我的美国公司注册下来之后,都需要交哪些税?税负有多重?今天,就来带大家了解一下,在美国经营本土公司做跨境店铺公司需要交哪些税!

01 美国企业所得税

美国的企业所得税由州和联邦政府共同征收,联邦所得税税税率统一为21%。每个州的税率各不相同。如下是美国各州的税率概览:

在美国,有44个州对企业所得征税。税率的高低不一,北卡罗来纳州税率最低,只有2.5%,而明尼苏达州则最高,达到9.8%。内华达、俄亥俄、德克萨斯和华盛顿四州征收总收入税而非企业所得税。特拉华、俄勒冈和田纳西州既征收企业所得税也征收总收入税。南达科他州和怀俄明州两州既不征收公司收入税,也不征收企业所得税。美国公司在美国产生的收入要及时进行所得税申报,如果店铺经营主体是中国公司,卖家不仅面临中国税收法规的监管,需要在中国进行合规申报抵扣缴税;当销售额达到一定体量后,在美国产生的收入也同样需要在美国进行申报, 不仅麻烦而且面临双重缴税。因此,很多卖家会提前做筹备,在美国本土注册公司进行本地化经营。

02 美国个人所得税

在所有税种中,美国个人所得税占美国财政收入比重最大,同时也是各州政府的重要收入来源。在美国,有12个州实行个税固定税率,即对所有纳税人的所得一律适用同一税率。相对地,29个州及华盛顿特区采用累进税率,随着收入的增加,税率亦逐级升高,这些州的税级数目各不相同。通常情况下,中国跨境电商卖家注册的美国公司不涉及个人所得税的申报缴纳。但是有一种情况除外:跨境卖家注册了美国LLC公司(有限责任公司),且在报税方式上选择了以穿透实体将公司利润直接归属到股东个人收入进行个人所得税申报。那么这种情况下,公司的收入就要需要申报人所得税,会比较麻烦。

03 美国特许经营税

美国有14个州有特许经营税,大部分州不征收特许经营税。征税州对于征收的规则和细节各不相同,差异较大。下面列举两个电商卖家注册较多的加州和特州,看看特许经营税究竟是什么?加利福尼亚州:加州的特许经营税为固定800美金,其中,股份有限公司按年净收入的8.84%计算,若该数额大于800美元,则按此数缴纳;有限责任公司若年收入超过25万美元,还需额外缴纳总收入税。特拉华州:而特州的特许经营税规则就复杂得多,注册特州公司时一定要考虑特许经营税的因素,否则可能才大“坑”给公司造成不必要的损失。特州的特许经营税有两种计算方式,“授权股份法”和“假定面值资本法”。授权股份法下,股份数在5000股及以下支付175美元最低特许经营税;股份数在5001-10000之间支付250美元特许经营税;股份数超过10000股,每10000股增加75美元特许经营税。假定面值资本法下,计算相对复杂,需先确定公司总股东权益等,再根据州公布的税率表确定应缴税额。

04 美国销售税

在美国本土销售商品给个人(toC),销售方需要在每一笔订单金额中加上销售税额向买家代收,并定期将税金汇总缴纳给税局。

1)美国销售税通常是州和地方政策征收,联邦层面不征收销售税。

2)销售税税率由“州税率+地方税率”组成。

3)各州销售税阈值各不相同,线上交易额或交易量触达阈值之后则必须申报。

4)销售税不仅适用于线下零售商品交易,也同样适用于线上电子商务交易。

5)平台卖家无需自主申报,所在电商平台会进行销售税的代扣代缴。

6)独立站卖家必须自主注册销售许可证并进行销售税申报。

因此独立站卖家在销售税上面临较大合规风险,需定期自查或者找第三方专业税务师帮助评估是否已超出各州销售税阈值,并按时进行税号注册和申报纳税。若逾期注册税号,会导致高额罚款。

05 美国关税

跨境电商卖家想要将商品合规出口到美国,不可避免的要办理合规清关手续,进口报关时,就需要缴纳相关的关税。关税的税率或税额由进口货物的品类决定,卖家可上海关官网自行查询。对于小包物流直达的卖家来说,美国曾经有一个每日800美金的关税豁免阈值,大大利好了像TEMU这样的小货值平台卖家。但特朗普上台后,关税上也进行大幅度的改革,从2025年5月2日美国东部时间上午12:01开始,取消对来自中国大陆和中国香港的小额进口商品的免税待遇。

06 美国雇主税

在美国雇佣员工,需要缴纳雇主税,类似于我们国内的社保。雇主税分为社会保障税、医疗保险税、联邦失业税、州失业税、残疾保险税等,是美国人民社会保障基金的主要组成部分。雇主税由公司承担一半,员工承担一半,雇主从员工工资里面帮助员工代扣代缴给美国政府。跨境电商卖家若在美国没有实地经营,没有雇员,则不用缴纳雇主税。雇主税仅适用于在美国进行本土化经营,如在美国开始办公室、工厂,有本土雇员的卖家。

07 其他

如股息税、资本利得税、财产税、收入税等。因大多数跨境卖家不涉及上述税种,故在此不做赘述,如您的美国公司涉及上述税种,可联系税务师进一步咨询。

我是美国本土CPA会计师Cindy,每年我和团队都会回到中国做至美国财税专场的讲座,2025年预计专场会在7月。当然也会给到美国业务的大力酬宾优惠活动,大家可通过账号后台【联系我们】或者添加微信15934110079领取优惠了解详情,报名讲座。

TC US 助您赢在美国,税收无忧!!!

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告