目录

1/ 什么是日本JCT简易申报?

2/ 日本JCT简易申报经典案例解读

3/ 简易申报和二成特例的适用情况

4/ 业内率先!欧税通简易申报功能上线

5/ 简易申报真实Q&A(建议收藏)

好消息!现在注册日本JCT还有机会领取450美金补贴,补贴时间放宽,名额有限先到先得!距新规生效不到3个月,对于简易申报、标准申报以及新推出的税改“二成特例”,卖家纠结到底选哪种方式更有利?2024年申报方式确认已开启,以下做经典案例分析,一文搞懂申报疑难杂症,全文偏长建议收藏转发~

一、什么是日本JCT简易申报?

日本JCT申报周期通常为年报(国税厅其他要求除外),即次年的2月28日税局根据卖家上一年纳税期的销售税额进行征税处理。常用申报方式分两种:简易申报、标准申报。选对方式对卖家来说更有利,简易申报“我适用吗”?

简易申报,是日本国税厅为减轻中小型公司报税负担,不以实际发生的进项消费税进行抵扣,而以销项消费税额乘以税局认定采购率作为进项消费税进行抵扣的征税制度(缴纳税金时,可以减去固定比例税金)。简易申报的税金计算方式:

简易申报的纳税金额 = 应缴税金-(应缴税金 × 税局认定采购率80%) = 应缴税金× 20%(相当于税金打了二折)

可以看出,适用简易申报的卖家在缴税时,只需要缴纳应缴税金的20%,更有利于卖家运营。注:跨境电商属零售业,采购率为80%,是核定征收;卖家不用提供进项单据。

01哪些符合条件的卖家使用简易申报更有利?

经营模式单一、企业进项税不多,在符合情况下可以选择简易申报。

第一:如果有效的进项单据不多,企业采用标准申报,可抵扣的金额会减少,选择简易申报更有利。当进项税超过企业营业额的80%,反之选择标准申报;

第二:跨境企业只需要按一种采购系数计算一种业务,不用分类核算,选择简易申报流程会简单很多,整体上减轻企业财务工作。

02简易申报的使用门槛?

申报方式一般默认标准申报,如果卖家选择简易申报则需要在此之前申请,简易申报有申请门槛,并非所有人都能使用。

使用简易申报的卖家必须符合以下两个条件:

1)过去连续2年的应纳税营业额为5000万日元以下;

2)在简易申报的纳税期开始之前提交《消费税简易税制选择通知书》。

注意:A. 一旦申请了简易申报,海关缴纳的进项税金、本土采购都无法进行抵扣;

B. 如果企业在基准期销售额超过5000万日元,那么在该基准期对应的纳税期,企业将不能再使用简易申报。

C. 如果企业一直符合简易申报标准,那么在成为简易申报企业后2年内不得更改申报方式,2年后适用卖家想继续使用简易申报,仍需重新提交申请;但如果不想使用简易申报了,也可通过向税局提交申请回归标准申报。

D. 如何确定基准年的销售额?卖家可以下载CSV销售报告查看。下载和判断步骤请联系欧税通在线客服或添加合规专家获取免费教程文件~

二、日本JCT简易申报经典案例解读

01简易申报税金计算案例1

纳税期在2024年1月1日开始的卖家,如果2022年、2023年销售额在5000万日元以下,在2023年12月31日之前,可以向日本国税厅提交申请,2024年就可以使用简易申报方式计算消费税,即在2025年使用简易申报方式来申报2024年的税金。

02“我可以使用简易申报吗?”案例2

卖家:我21年和22年两年的销售额在4000万日元,想申请简易申报,需要在22年11月之前申请,还是在23年11月之前申请简易申报?申请后,具体哪一年开始可以用这个申报方式?申请流程是怎么样的?

小O:需要在22年11月之前申请。现在2023年,2023年提出申请简易申报,只能在2024年适用,2025年2月底之前用简易申报缴2024年的税。

卖家:如果我23年申请,看的销售额是固定的22年和23年,还是过往无论哪年只要2年销售额不超过5000万日元都可以申请呢?具体可享受的简易申报年限是按申请的时间算吗?

小O:销售额看历史2个自然年度的数据。例如:23年看22年和21年,22年看21年和20年。当销售额不超5000万日元均可申请简易申报。享受年限是指:今年提出,次年生效(享受年限)。比如:23年提出申请,24年是享受年限(一整年享受简易申报),25年是做申报动作(申报24年的)。

卖家:那现在已经23年了,23年我还能享受简易申报吗?

小O:2023年新注册下号的卖家,对应的申请期已过,23年需使用一般申报(标准申报)。不过,适用卖家在今年可以申请下一年(24年)简易申报。

三、简易申报和二成特例的适用情况

二成特例是日本国税厅针对免税企业申报时的20%特例税率政策(小型企业税收抵免过渡措施)。

适用对象:卖家放弃免税资格,选择2023年10月1日成为日本JCT合规开票商即应税企业者。

适用范围:历史2个年度销售额都小于1000万日元。

适用期间:2023年~2026年纳税年,仅3年使用期限。

ps:纳税年即申报年,二成特例只有这3年的宽松政策(比如22年、23年销售额都小于1000万日元,24年注册申报就能使用二成特例)。但如果超过了这个年限,就不能适用。

对跨境电商来说,简易申报按80%系数抵扣(应交税金=含税销售额*20%),二成特例为销售额的20%,申报计算其实是无差别的,但如果系数抵扣不是80%的行业,缴纳的税金会有差距。总之,因为二成特例使用年限的问题,长期在日本市场运营的卖家,注意斟酌,特别考虑更换申报方式后的影响,有疑问可以咨询我们客户经理。

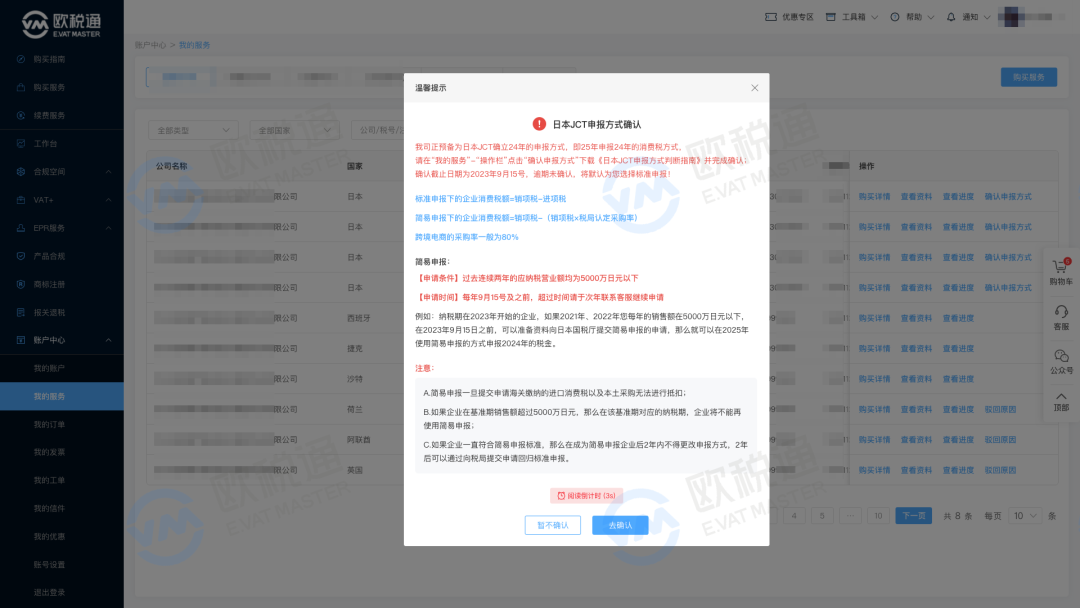

四、欧税通JCT申报方式申请功能上线!

2024年日本JCT申报方式申请高峰期,选择什么申报方式更合适?近期,欧税通重磅上线了“日本JCT申报方式申请功能”,日本JCT服务实现全程智能化。

从方式选择提醒,到判断指南,再到申报确认、资料提交,最后完成申报,卖家都能在业务场景中获得帮助。欧税通系统以更高效、有效的方式链接与协同卖家,防止错报、漏报、逾期申报,择优选择申报方式一定程度减轻运营压力。

2024年想要使用简易申报的卖家,只要跟着系统走,选择哪种申报方式迎刃而解。功能针对两类群体:未提交日本JCT注册资料的卖家、已提交资料的卖家。

01未提交日本JCT注册资料的卖家

在注册前,系统会提醒你选择哪种申报方式,点击【VAT税号】-【提交资料】-【JCT信息】完成申报方式选择。如何判断是否满足简易申报?可点击资料页面的《日本JCT申报方式判断指南》查看~

02已提交注册资料的卖家

点击【我的服务】-【操作栏】-【确认申报方式】下载《日本JCT申报方式判断指南》查看指引完成申报方式确认。

注意:为防止漏报,卖家申报方式确认需要在2023年9月15日前完成,逾期未确认,系统将默认帮您选择标准申报。

欧税通日本JCT稳稳下号中,我们有专属的税理士团队,注册资质有保障。

现在办理仍可享受亚马逊专属补贴价3100元(原价9800),有需要随时咨询合规专家~

(欧税通日本JCT批量下号,左滑查看)

五、简易申报真实Q&A(建议收藏)

1.简易申报历史年连续2年,每年不超过5000万日元吗?

小O:是的,超过5000万就不行了。简易申报销售额区间在1000万日元以上~5000万日元以下;二成特例销售额区间在1000万日元以下,适用期间是2023年~2026年纳税年。

2.历史年销售额低于1000万日元,也可以简易申报吧?还是选择二成特例?

小O:低于1000万日元的卖家可以不做简易申报,在符合二成特例其他条件下,直接享受缴纳应交税金的20%的特权。注意:二成特例只有3年的使用期限,选择哪种方式更有利?建议您先咨询后选择~

3.我是免税企业,JCT注册时也申请了简易申报,20%特例还能适用吗?

小O:20%特例或简易申报,都能适用。即使你已经提交了简易申报申请书,也可以在申报时选择二成特例(无需撤回简易申报申请书)。

4.现在下号有一段时间了,想提交资料准备申请简易申报,怎么做呢?

小O:做简易申报不需要额外提交资料,最早注册日本JCT时已经包含相关资料,你只需提供公司名即可,欧税通会统一发给税理士团队处理~

5.我22年开的店,适用于简易申报吗?我看到说21年要超过1000万日元的硬性要求。

小O:可适用,21年只是判断基准,非硬性要求一定要有2年的销售时间才可以申请。如果21年你是在中国注册销售,22年才开始在亚马逊日本站产生销售,税理士会判定你21年在日本本土销售为0。由于日本JCT今年才开始推行,日本国税厅允许21年销售额低于1000万的卖家,卖家可以在今年年底提出2023年简易申报的申请,无需提前一年。也就是说在24年缴纳23年税金时,23年(今年)可以使用简易申报。

6.年销售额达不到5000万日元,能申请20%特例吗?

小O:如果21年,22年销售额均低于1000万日元且符合二成特例其他条件,能申请23年的20%特例。

7. 我21年11月才开始运营店铺,21年销售额低于1000万日元,23年是不需要注册申报?23年要纳税吗?

小O:按照现有经营状况,23年属于免税事业者,如果不注册JCT是免税的。如果已经开始注册日本JCT了,就需要申报10月-12月的税金。

亚马逊日本JCT补贴为邀请制的亚马逊FBA奖励计划,名额限量发放,先到先得!卖家需同时满足3个条件才有机会成功拿到补贴,如下:

1. 收到相关日志

收到标题为“【福利升级】立即注册日本消费税(JCT)注册号,赢取450美金FBA费用奖励”的日志

2. 提供注册凭证

将注册凭证(例如,与税务代理签订的合同或注册证明截图等)回复在日志中或提供给对应的客户经理(添加日志中对应的客户经理或与自己的客户经理直接沟通)

3. 上传并验证JCT注册号

于卖家平台提交 JCT 注册号,并验证成功

以上,有问题文末留言哦~

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告