深度解读 | 加拿大GST,你所不知道的,注意避雷

6512

6512最近不少卖家收到了亚马逊关于Amazon.ca纳税义务的通知邮件,让加拿大税务问题一下子成为热门,很多卖家都在询问安博事务所的小伙伴相关的税务问题。

卖家朋友们收到加拿大纳税义务的提醒,主要是因为加拿大税局公布的新商城征税(MTC)规则的12个月过渡期结束,法规正式生效。亚马逊提醒卖家提供有效的 GST/HST(联邦)登记号以启用亚马逊税务计算服务。此外,如果卖家要为不列颠哥伦比亚省、马尼托巴省和萨斯喀彻温省启用省税计算服务,则还必须提供有效的 PST(省)登记号。对于魁北克省,则需要提供有效的 QST(魁北克)登记号。

相对于其他国家来说,加拿大的税务显得复杂一些,让很多卖家朋友一头雾水。安博为大家整理最全的加拿大税务攻略及难点问题梳理,让大家看了可以快速的了然于胸。

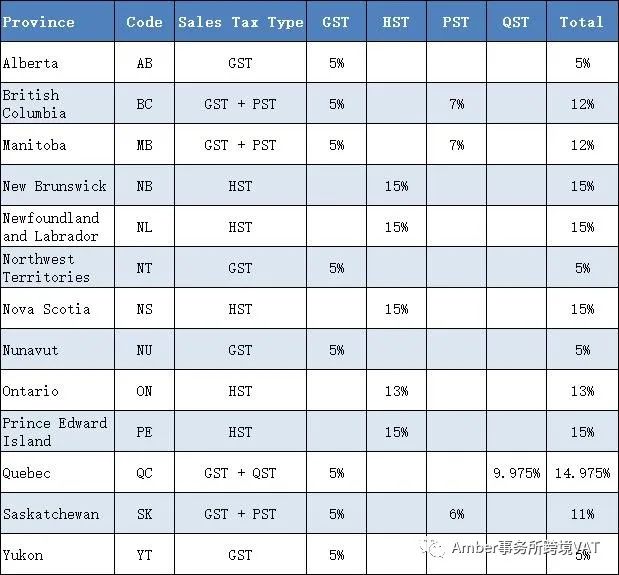

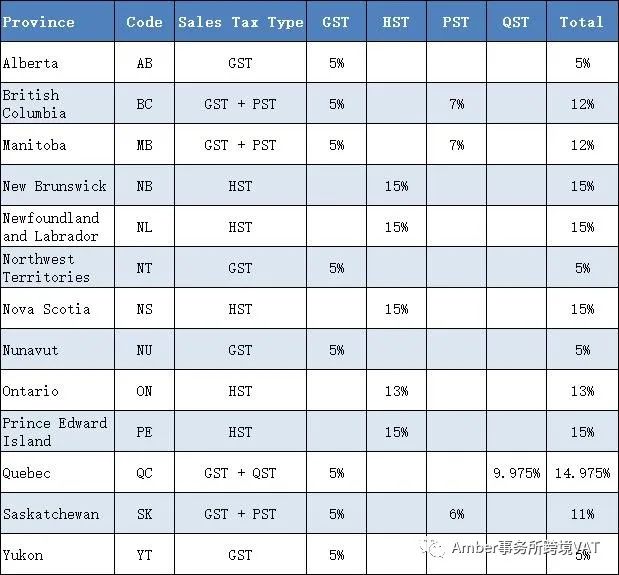

加拿大实行联邦、省(或属地)/地方二级征税制度,各省有相对独立的税收立法权省级税收立法权不能有悖于联邦税收立法权。所以,在加拿大,需要交的消费税就有GST/HST,PST或者QST。我们先来分别了解一下。

加拿大消费税的两大类

1、联邦销售税GST(Goods and Services Tax)及统一销售税HST(Harmonized Sales Tax)

GST,指的是加拿大政府全国征收的消费税,税率统一为5%。是对大部分用于国内消费的商品及服务征收的增值税,由消费者在消费时进行支付,但最终由商家将其应缴税额支付给政府。

HST,统一销售税则是GST和PST这两种税的合并,由联邦税局统一征收,税率为13%或15%,但只有某一些省份适用:新不伦瑞克省(NB)、纽芬兰省和拉布拉多省(NL)、新斯科舍省(NS)、爱德华王子岛(PE)、安大略省(ON)。

2、省销售税PST(Provincial Sales Tax)

PST属于省销售税。商家需要负责向消费者所在的省收取PST,由省政府税局征收,需要向省政府报告并支付相应的税额。目前,BC省和MB省的PST税率为7%,SK省的PST税率为6%。

另外,根据魁北克省税法的规定,在魁北克省销售的,还需要缴纳魁北克销售税(QST),税率为9.975%。

加拿大各省消费税税率分别是多少?

从上面表格可以清晰的看到,各个省的消费税的税率都有所不同,总体在5%-15%之间。

什么情况下需要注册税号

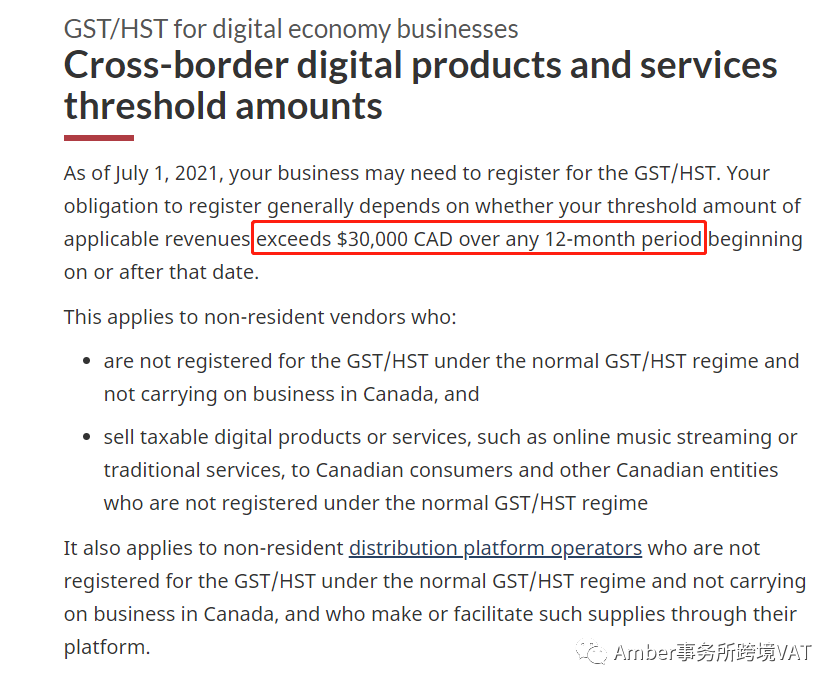

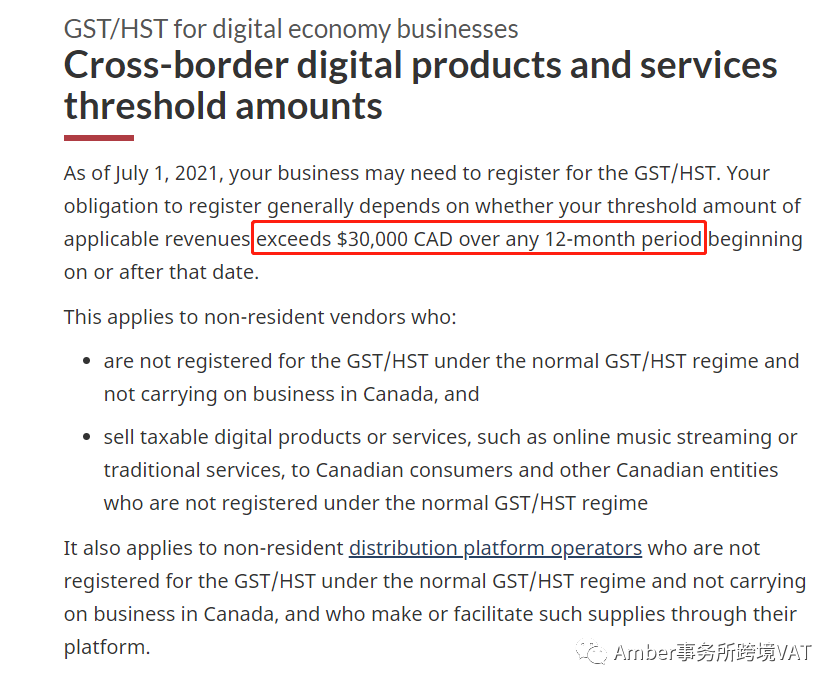

加拿大税局Canada Revenue Agency (CRA)颁布的新法令中,对于加拿大非居民的电商平台及卖家:

从2021年7月1日开始,加拿大境内发货、境内收货的所有卖家(不管企业注册地址在哪里)及电商平台,是否需要注册销售税号GST/HST,取决于在这个日期(2021-7-1)之前或之后的12个月销售收入是否超过注册阈值30,000 加元;

注册GST/HST的生效日期及提交截止日期

1、如果在2021-7-1之前已经超过注册阈值,则需在2021-7-1生效,并且在30天内提交注册申请;

2、如果在2021-7-1之后的12个月内在加拿大的销售收入超过这个注册阈值,则要在超过门槛阈值的日期生效,并且在30天内提交注册。

如果没有达到注册阈值自愿注册消费税号,则注册后至少一年才能申请注销税号。

注册加拿大GST有什么优势

根据加拿大税局数字经济企业的规定,亚马逊对于没有注册GST/HST+PST销售税号的卖家,实行代缴代扣GST/HST+PST销售税,我是否还有必要注册加拿大GST/ HST+PST呢?很多卖家都会有这样的疑虑。

我们分两种情况来看这个问题:

1、在加拿大的销售额不大,可以直接让亚马逊代扣代缴GST/HST+PST即可;

2、但是,如果在加拿大的销售额比较大,注册加拿大消费税号的好处还是比较多的,列举如下:

(1)进项税抵免 (ITC):在申请GST的同时,卖家可以申请加拿大的进出口号,用加拿大进出口税号清关,VAT申报时可以抵扣进口GST消费税;此外,Amazon的FBA物流及仓储GST发票也可以用于进项税抵扣。

(2)自主申报GST/HST:当卖家有自己的加拿大GST/HST税号,可以代收顾客的消费税,在季报/年报申报期时再通过税代自主申报并线下缴纳消费税,此时亚马逊不再代扣代缴。

比如属于年报的,那么就可以在次年4月30日前申报缴纳税金即可;如果您的第一个财政年度预估的净税额低于 3,000 加元或者预估的年销售额少于 10 万加元,在注册销售税号时候不需要缴纳保证金,还可以申请年报,对于卖家来说,相当于增加了税金部分的现金流;

(3)卖家拥有属于自己加拿大的GST/HST税号:可自行开立销售税的发票,对于有线下交易的卖家,更有信用。

所以Amber建议卖家朋友根据自己的销售情况来决定是否要注册加拿大GST/HST。

加拿大消费税的申报周期如何确定

加拿大GST的申报周期、申报及税金支付截止日期,是根据第一年预估的年销售额或者上一年度的年销售额确定的,分为年度、季度和月度申报,具体要求如下:

加拿大GST的申报和付款截止日,季度或者月度申报是次月的最后一天;年度申报需要在次年的6月15号之前完成,付款在次年4月30号之前截止,注意:年度申报税金支付的截止时间比申报时间要早。

向税局缴纳保证金是怎么回事?

在进行加拿大GST/HST注册时,需根据估算的销售额向 Canada Revenue Agency(加拿大税局)提供保证金或预缴税款。保证金的初始金额是预估注册后的12个月内的净税额的50%,保证金最低5000加元,最高不超过100万加元。并且向税局缴纳保证金只能通过汇票方式缴纳。

但是,以下两种情况无需向税局缴纳保证金:

1. 预估计加拿大销售额每年少于10万加元;

2. 净税额每年少于 3000加元。

现在注册,需要补缴之前的税吗?

根据加拿大税局数字经济企业(digital economy business)

的有关规定:

1. 针对通过第三方销售平台销售的卖家,2021-7-1之前12个月在加拿大的年销售超过30,000加币,则从2021-7-1起需要计算应税销售额,如果第三方销售平台已经代扣代缴销售税了,则已经代扣代缴期间不需要补税。卖家从申请GST/HST销售税号下号并且成功绑定到销售平台开始起需申报并缴纳销售税。

2.针对独立站及销售平台,如果2021-7-1之前或者之后12个月在加拿大的年销售收入没有达到注册阈值(30,000加币)自愿或者达到注册阈值需要注册GST/HST销售税号的,则从2021-7-1或者法定注册生效日期开始补税。

加拿大消费税有哪些常见罚款?

1、申报延迟罚款

您迟交的任何申报单将受到罚款,除非欠款$ 0或者税局欠您退款。

税局计算惩罚如下:

a)欠款的1%;

b)计算结果:a计算所得数的25%×申报逾期的整月数(至最多12个月)

2、未申报罚款

如果您收到要求申报的要求,但未申报,将收取250美元的罚款。并且您不能对未提交GST / HST申报单而支付罚款要求扣除所得税。

加拿大消费税证书格式

Amber给卖家注册加拿大GST/HST税号,会有如下3个号一起申请下来:

1、BN号格式是BN+9位数字,如BN123456789;

2、GST/HST号格式9位数字+RT0001,

如123456789RT0001;

3、进出口清关号格式是9位数字+RM0001,

如123456789RM0001

随着欧美市场的竞争进入白热化以及加拿大国家这几年互联网的迅速发展,据Statista数据预测,预计到2024年,加拿大电商市场总营业额会超过330亿美元。

所以目前不少卖家在深耕加拿大。

Amber事务所,和加拿大税局一直保持着紧密的合作,是国内第一批可以做加拿大GST注册的事务所。有大量的加拿大GST注册成功的案例,致力于为有意在加拿大市场掘金的卖家朋友们提供专业高效的帮助。

最近不少卖家收到了亚马逊关于Amazon.ca纳税义务的通知邮件,让加拿大税务问题一下子成为热门,很多卖家都在询问安博事务所的小伙伴相关的税务问题。

卖家朋友们收到加拿大纳税义务的提醒,主要是因为加拿大税局公布的新商城征税(MTC)规则的12个月过渡期结束,法规正式生效。亚马逊提醒卖家提供有效的 GST/HST(联邦)登记号以启用亚马逊税务计算服务。此外,如果卖家要为不列颠哥伦比亚省、马尼托巴省和萨斯喀彻温省启用省税计算服务,则还必须提供有效的 PST(省)登记号。对于魁北克省,则需要提供有效的 QST(魁北克)登记号。

相对于其他国家来说,加拿大的税务显得复杂一些,让很多卖家朋友一头雾水。安博为大家整理最全的加拿大税务攻略及难点问题梳理,让大家看了可以快速的了然于胸。

加拿大实行联邦、省(或属地)/地方二级征税制度,各省有相对独立的税收立法权省级税收立法权不能有悖于联邦税收立法权。所以,在加拿大,需要交的消费税就有GST/HST,PST或者QST。我们先来分别了解一下。

加拿大消费税的两大类

1、联邦销售税GST(Goods and Services Tax)及统一销售税HST(Harmonized Sales Tax)

GST,指的是加拿大政府全国征收的消费税,税率统一为5%。是对大部分用于国内消费的商品及服务征收的增值税,由消费者在消费时进行支付,但最终由商家将其应缴税额支付给政府。

HST,统一销售税则是GST和PST这两种税的合并,由联邦税局统一征收,税率为13%或15%,但只有某一些省份适用:新不伦瑞克省(NB)、纽芬兰省和拉布拉多省(NL)、新斯科舍省(NS)、爱德华王子岛(PE)、安大略省(ON)。

2、省销售税PST(Provincial Sales Tax)

PST属于省销售税。商家需要负责向消费者所在的省收取PST,由省政府税局征收,需要向省政府报告并支付相应的税额。目前,BC省和MB省的PST税率为7%,SK省的PST税率为6%。

另外,根据魁北克省税法的规定,在魁北克省销售的,还需要缴纳魁北克销售税(QST),税率为9.975%。

加拿大各省消费税税率分别是多少?

从上面表格可以清晰的看到,各个省的消费税的税率都有所不同,总体在5%-15%之间。

什么情况下需要注册税号

加拿大税局Canada Revenue Agency (CRA)颁布的新法令中,对于加拿大非居民的电商平台及卖家:

从2021年7月1日开始,加拿大境内发货、境内收货的所有卖家(不管企业注册地址在哪里)及电商平台,是否需要注册销售税号GST/HST,取决于在这个日期(2021-7-1)之前或之后的12个月销售收入是否超过注册阈值30,000 加元;

注册GST/HST的生效日期及提交截止日期

1、如果在2021-7-1之前已经超过注册阈值,则需在2021-7-1生效,并且在30天内提交注册申请;

2、如果在2021-7-1之后的12个月内在加拿大的销售收入超过这个注册阈值,则要在超过门槛阈值的日期生效,并且在30天内提交注册。

如果没有达到注册阈值自愿注册消费税号,则注册后至少一年才能申请注销税号。

注册加拿大GST有什么优势

根据加拿大税局数字经济企业的规定,亚马逊对于没有注册GST/HST+PST销售税号的卖家,实行代缴代扣GST/HST+PST销售税,我是否还有必要注册加拿大GST/ HST+PST呢?很多卖家都会有这样的疑虑。

我们分两种情况来看这个问题:

1、在加拿大的销售额不大,可以直接让亚马逊代扣代缴GST/HST+PST即可;

2、但是,如果在加拿大的销售额比较大,注册加拿大消费税号的好处还是比较多的,列举如下:

(1)进项税抵免 (ITC):在申请GST的同时,卖家可以申请加拿大的进出口号,用加拿大进出口税号清关,VAT申报时可以抵扣进口GST消费税;此外,Amazon的FBA物流及仓储GST发票也可以用于进项税抵扣。

(2)自主申报GST/HST:当卖家有自己的加拿大GST/HST税号,可以代收顾客的消费税,在季报/年报申报期时再通过税代自主申报并线下缴纳消费税,此时亚马逊不再代扣代缴。

比如属于年报的,那么就可以在次年4月30日前申报缴纳税金即可;如果您的第一个财政年度预估的净税额低于 3,000 加元或者预估的年销售额少于 10 万加元,在注册销售税号时候不需要缴纳保证金,还可以申请年报,对于卖家来说,相当于增加了税金部分的现金流;

(3)卖家拥有属于自己加拿大的GST/HST税号:可自行开立销售税的发票,对于有线下交易的卖家,更有信用。

所以Amber建议卖家朋友根据自己的销售情况来决定是否要注册加拿大GST/HST。

加拿大消费税的申报周期如何确定

加拿大GST的申报周期、申报及税金支付截止日期,是根据第一年预估的年销售额或者上一年度的年销售额确定的,分为年度、季度和月度申报,具体要求如下:

加拿大GST的申报和付款截止日,季度或者月度申报是次月的最后一天;年度申报需要在次年的6月15号之前完成,付款在次年4月30号之前截止,注意:年度申报税金支付的截止时间比申报时间要早。

向税局缴纳保证金是怎么回事?

在进行加拿大GST/HST注册时,需根据估算的销售额向 Canada Revenue Agency(加拿大税局)提供保证金或预缴税款。保证金的初始金额是预估注册后的12个月内的净税额的50%,保证金最低5000加元,最高不超过100万加元。并且向税局缴纳保证金只能通过汇票方式缴纳。

但是,以下两种情况无需向税局缴纳保证金:

1. 预估计加拿大销售额每年少于10万加元;

2. 净税额每年少于 3000加元。

现在注册,需要补缴之前的税吗?

根据加拿大税局数字经济企业(digital economy business)

的有关规定:

1. 针对通过第三方销售平台销售的卖家,2021-7-1之前12个月在加拿大的年销售超过30,000加币,则从2021-7-1起需要计算应税销售额,如果第三方销售平台已经代扣代缴销售税了,则已经代扣代缴期间不需要补税。卖家从申请GST/HST销售税号下号并且成功绑定到销售平台开始起需申报并缴纳销售税。

2.针对独立站及销售平台,如果2021-7-1之前或者之后12个月在加拿大的年销售收入没有达到注册阈值(30,000加币)自愿或者达到注册阈值需要注册GST/HST销售税号的,则从2021-7-1或者法定注册生效日期开始补税。

加拿大消费税有哪些常见罚款?

1、申报延迟罚款

您迟交的任何申报单将受到罚款,除非欠款$ 0或者税局欠您退款。

税局计算惩罚如下:

a)欠款的1%;

b)计算结果:a计算所得数的25%×申报逾期的整月数(至最多12个月)

2、未申报罚款

如果您收到要求申报的要求,但未申报,将收取250美元的罚款。并且您不能对未提交GST / HST申报单而支付罚款要求扣除所得税。

加拿大消费税证书格式

Amber给卖家注册加拿大GST/HST税号,会有如下3个号一起申请下来:

1、BN号格式是BN+9位数字,如BN123456789;

2、GST/HST号格式9位数字+RT0001,

如123456789RT0001;

3、进出口清关号格式是9位数字+RM0001,

如123456789RM0001

随着欧美市场的竞争进入白热化以及加拿大国家这几年互联网的迅速发展,据Statista数据预测,预计到2024年,加拿大电商市场总营业额会超过330亿美元。

所以目前不少卖家在深耕加拿大。

Amber事务所,和加拿大税局一直保持着紧密的合作,是国内第一批可以做加拿大GST注册的事务所。有大量的加拿大GST注册成功的案例,致力于为有意在加拿大市场掘金的卖家朋友们提供专业高效的帮助。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告