阿里、亚马逊、京东和拼多多,谁是价值股和成长股二合一?

3661

3661

价值和成长只能二选一吗?

本文来源 | Stansberry贝瑞研究

作者 | 九万里

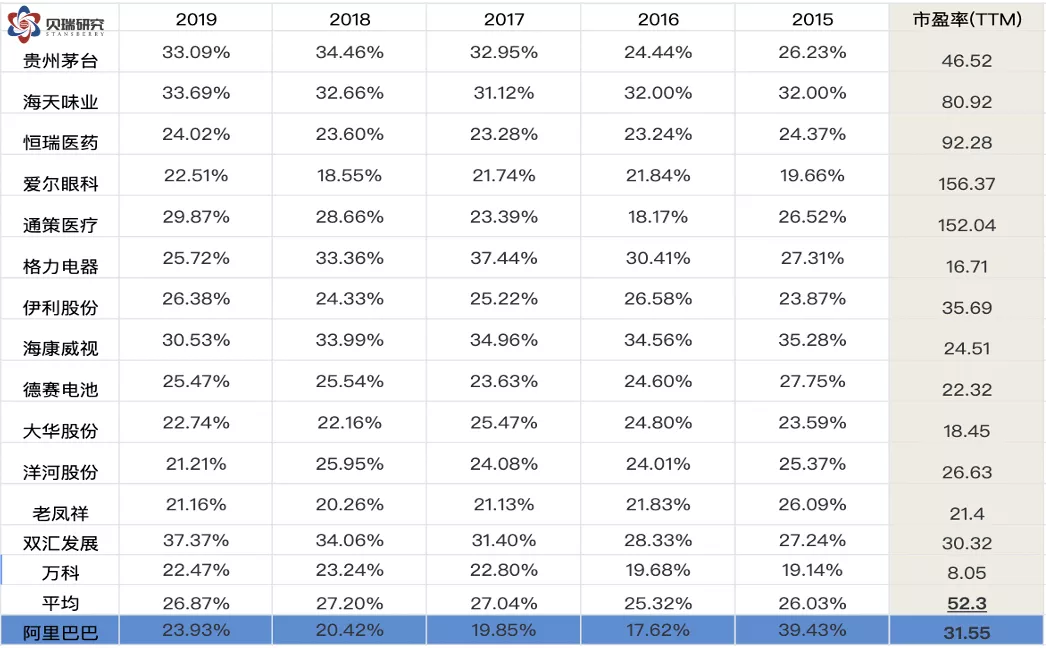

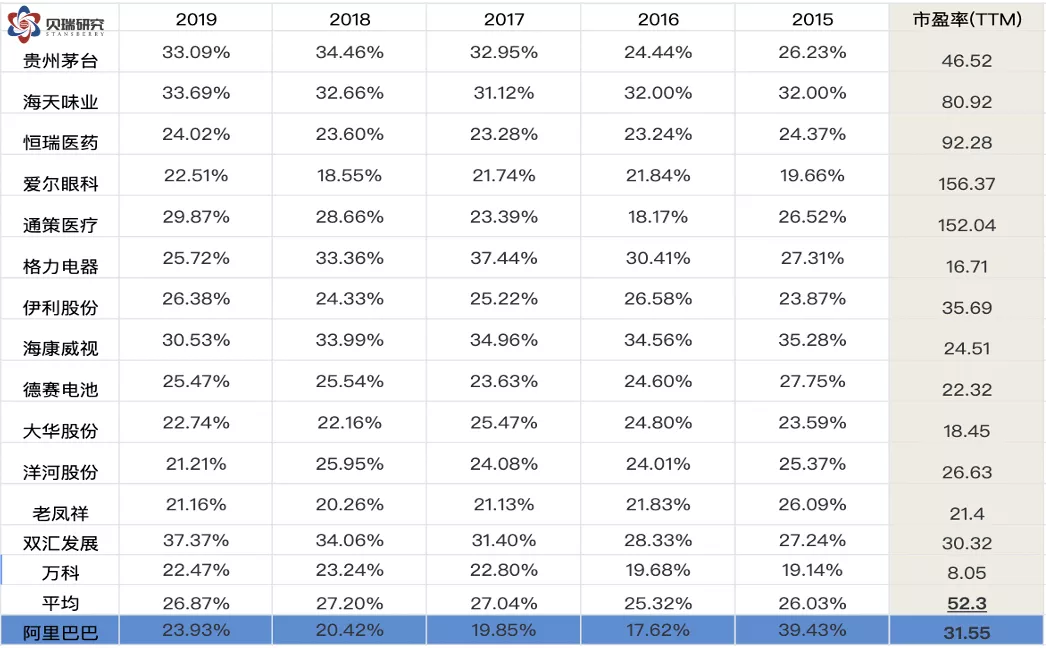

如果我问你,2020年成长股和价值股谁的表现好?你肯定说:这还用问,不管A股还是美股,成长股都大幅跑赢价值股。美股的FAANG,A股的科技医药,那都是一骑绝乘,银行地产开着特斯拉也追不上。 你说的一点都没错。 如果我再问你,过去十年成长股和价值股谁的表现好?你大概会想几分钟,然后回答:应该还是成长股吧。 那么,你又答对了。下图是2010年4月1日到2020年3月31日罗素价值股指数和成长股指数的对比。过去十年内罗素200成长指数达到257.9%的收益率,而同期罗素200价值指数跑输成长指数74.1%。同时我们也能看出不管是成长指数还是价值指数,Large Cap的表现都优于Small Cap。 (图片来源于罗素网站) 再来看A股,我这里把截止到2020年7月23日的十年内创业板指数和上证50做了个对比,也可以很明显的看出同期成长风格的创业板指数大幅跑赢价值风格的上证50。 (数据来源:雅虎财经,作者制图) 那么,你是否就可以下结论说,不管是中期投资还是长期投资,成长股的回报都优于价值股呢? 我们还是来看看罗素公司的数据。当我们把投资周期拉长到41年,价值股和成长股的年化回报率则几乎没有差别,前者11.4%,后者11.1%。如果我们把投资周期再拉长,使劲拉,使劲拉,想象一下90年前你美国的太爷爷买了价值股,你太姥爷买了成长股,然后你爷爷你爸都没动,现在该你继承这两笔财产了。那么,谁的遗产更值钱呢? (图片来源于罗素网站) 从罗素公司这张对比图我们可以看出,当我们把投资周期拉长到90年,价值股的年化回报率是超过成长股的。 所以,很多人认为的成长股回报率高于价值股,其实不完全正确,在不同的时间周期内,他们的表现差别很大,而原因就可以归结于金融学里的“均值回归”这个概念。 现在,直击灵魂的问题来了。价值和成长这两种属性,必须二选一吗?有没有股票既具有高成长性,又有低估值的品格? 当然有。而且是大家特别熟悉的:阿里巴巴。 本文将用横向对比和纵向比较的方式,从价值分析和业务分析两方面来说明阿里巴巴是兼具价值和成长属性的股票。全文大约七千字,大概阅读时间40分钟。 说明:由于阿里巴巴的财务年度是从头年4月1日到次年3月31日,为方便对比,如无特殊说明,本文将阿里2020年财年(2019年4月1日-2020年3月31日)看成是2019年,并以此类推。并且,除了亚马逊之外,本文中所说的每股,并非每普通股,而是指每ADS,每股收益(EPS)也是指的ADS per share。 “亚里京多”相对估值和财务分析 价值分析这个章节我们用相对估值和财务比率分析两部分来解决一个基础却核心的问题,即它的价值属性:阿里巴巴的股票现在是贵还是便宜? A. 相对估值分析 很多人都知道巴菲特做投资最喜欢的一个指标就是ROE,即净资产回报率。一般来说,ROE在15%-20%之间就是优秀公司了,如果ROE超过20%就是杰出公司,如果ROE可以连续十年超过20%,那么这支股票很有可能进了巴菲特的菜篮子了。看ROE这个指标要从两个维度来看,ROE高说明企业给股东的回报率高,ROE稳定则说明企业有稳定的经营能力。 A股市场历史不长,优质公司也很稀缺,据统计ROE连续十年超过20%的只有12支。我这里把标准稍微放低一点,选取了14支连续五年ROE超过20%的股票(如果其中一年非常接近20%,也放水列入了),我们可以看到连续五年ROE超过20%的股票大部分股价都已经不便宜了,平均市盈率达到52.30,更不要说成长性较高的医药股。相比之下,阿里巴巴的市盈率只有31.55倍,可谓便宜有好货的代表。 但是,本文要横向对比的不是这些公司,而是行业竞争对手,也就是我上期文章里说的“亚里京多”,即亚马逊(AMZN),京东(JD)和拼多多(PDD)。 首先我们从相对估值的角度来对比一下这四家公司的数据: 从上表清楚的看出,按市盈率,市净率和市现率来做相对估值的话,阿里都是四家电商公司中最便宜的。而市销率是四家公司差异最大的数据。为什么呢?根本的原因还在于业务模式的差异。四家电商中阿里和拼多多属于平台型公司,而京东和亚马逊绝大部分是自营业务。这种模式上的差别就导致确认收入的方式不同,京东和亚马逊可以把自营卖出去的商品都计入收入,而阿里和拼多多计入收入的是平台收取的服务费和广告费。所以,我们会看到京东和亚马逊的营收数字很大,对应的市销率就很低,但他们利润率偏低,因为自营模式是重资产模式,要建立物流和仓储系统。后面我们分析财务数据时还会提到业务模式差别带来的影响。 B. 财务比率分析 财务比率的对比与分析,横向同期对比当然重要,但是趋势的分析更重要。下面我将用EPS、净资产收益率、毛利率、净利率、资产负债率和营收现金比来对比这四家公司。 先来看看这四家公司近三年的ROE:

(数据来源于雪球, 作者制表)

(数据来源于雪球, 作者制表) (数据来源于英为财情,作者制表)

(数据来源于英为财情,作者制表)

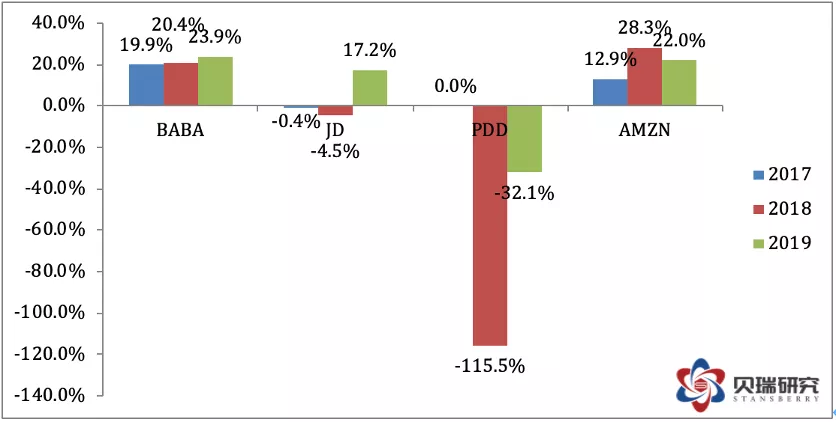

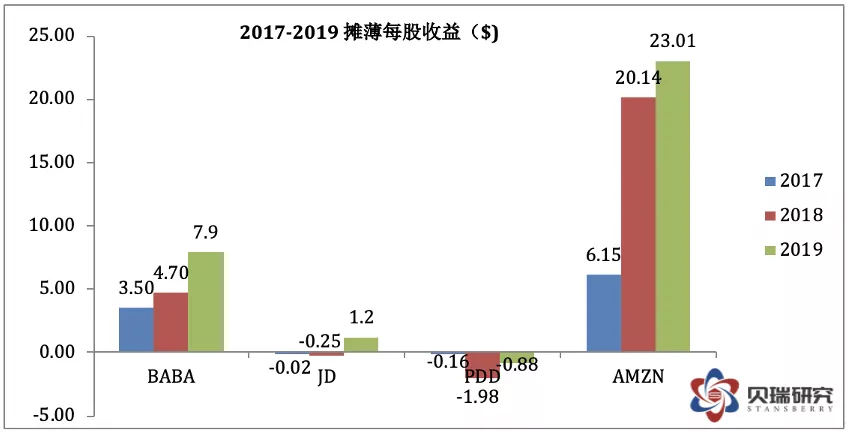

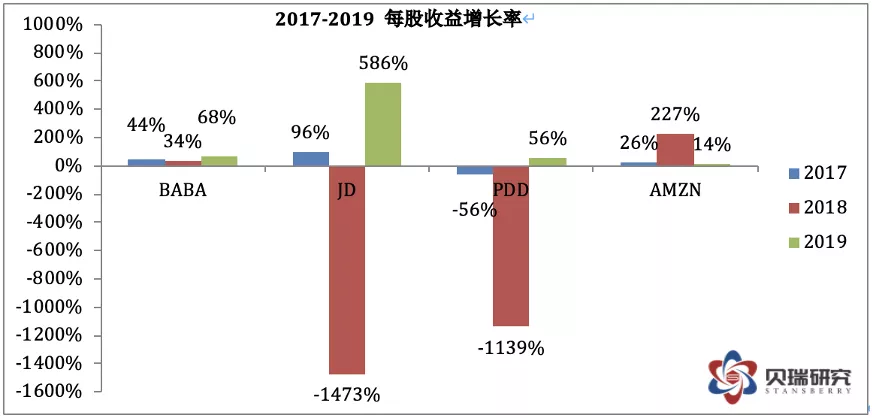

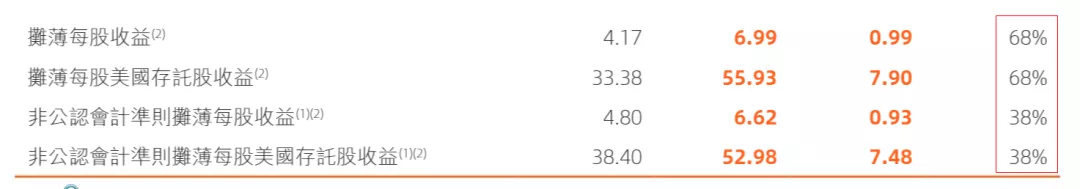

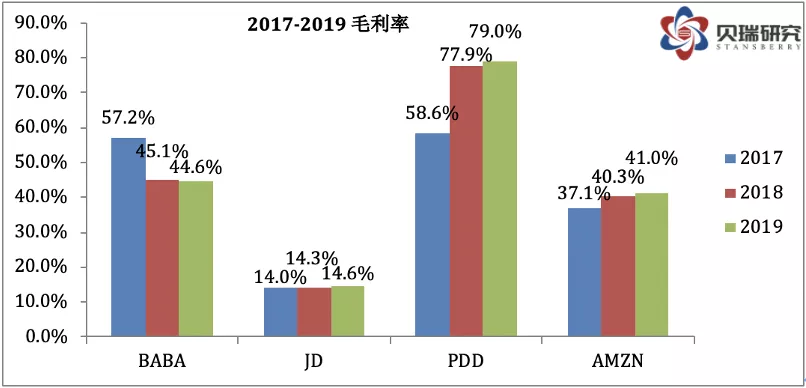

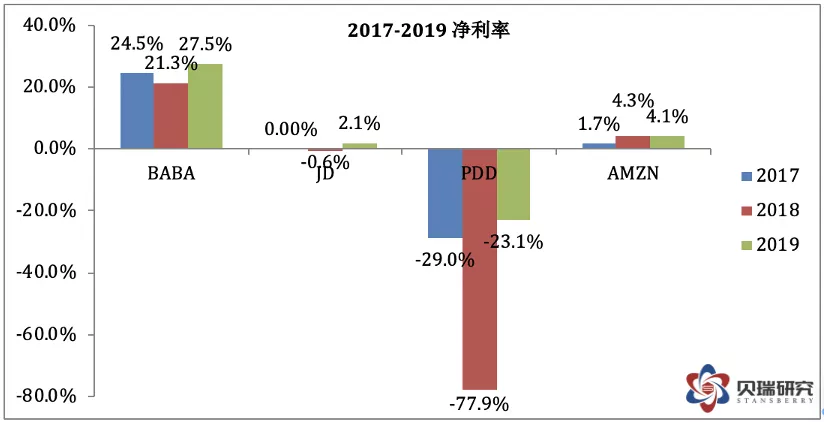

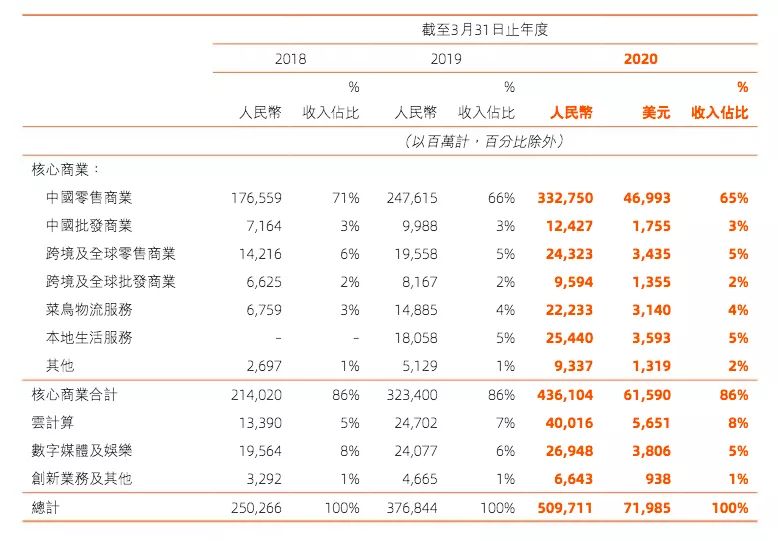

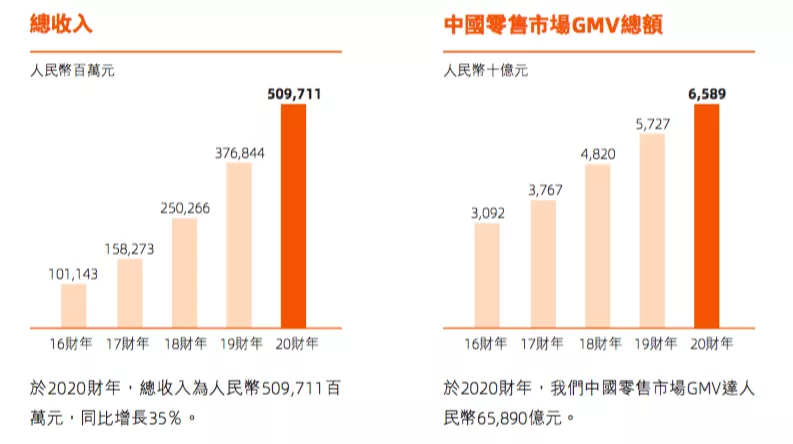

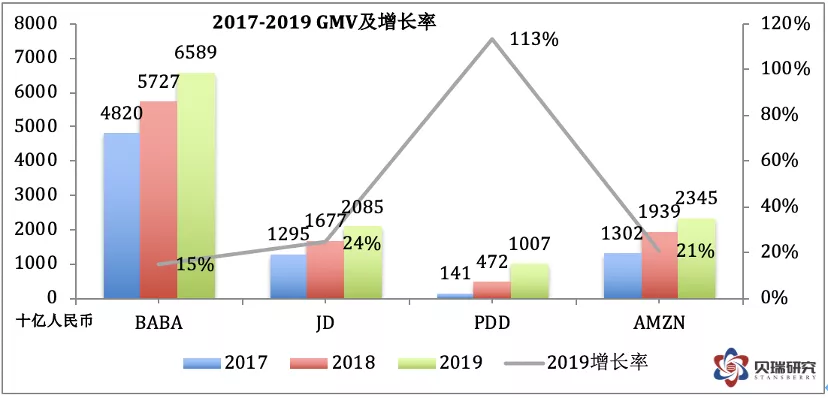

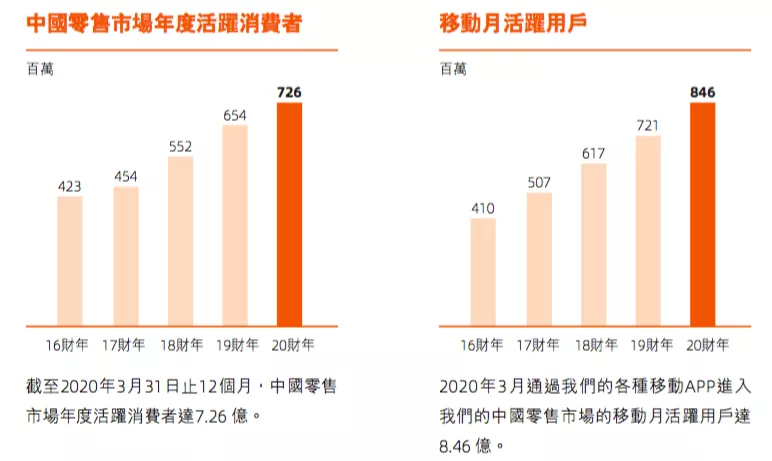

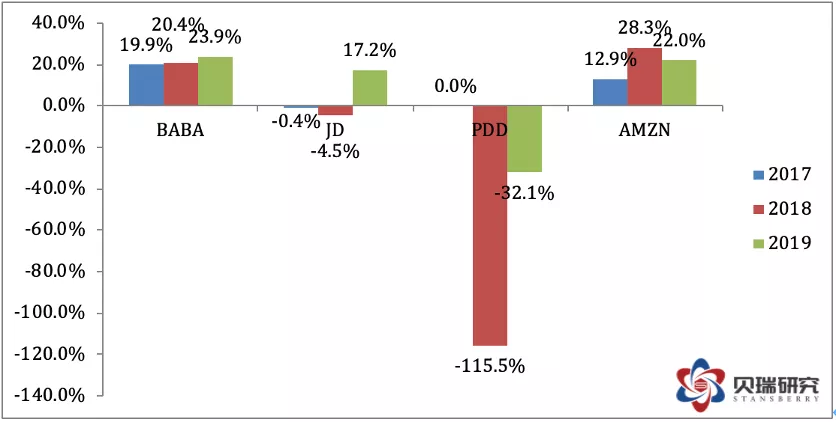

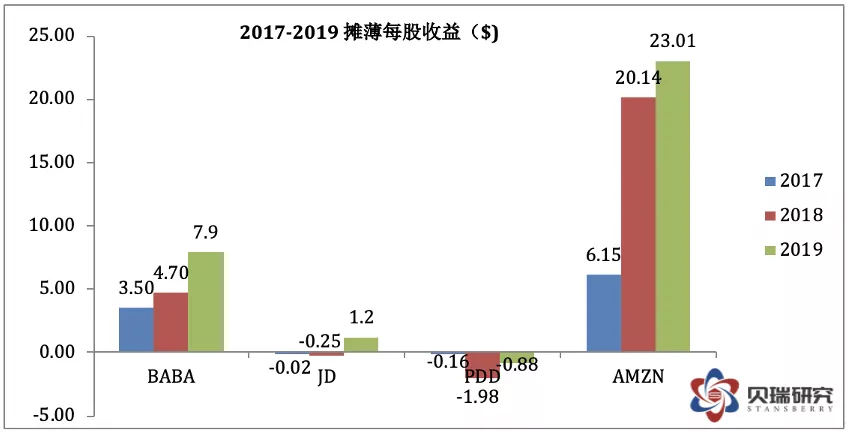

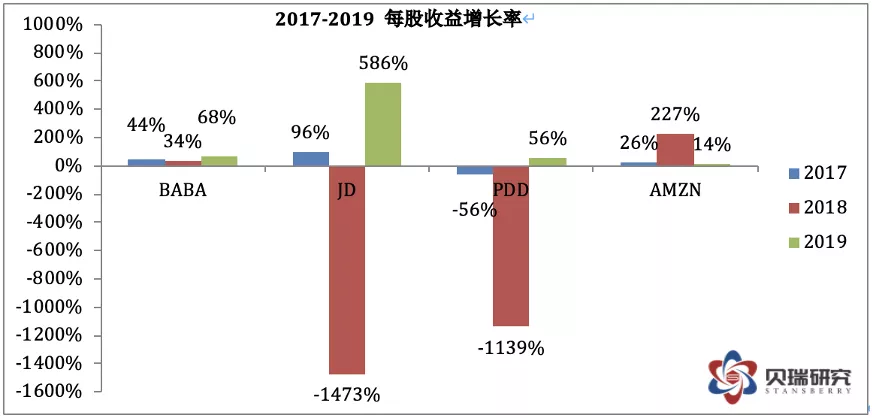

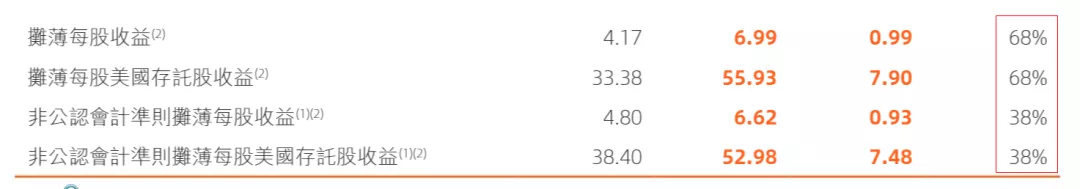

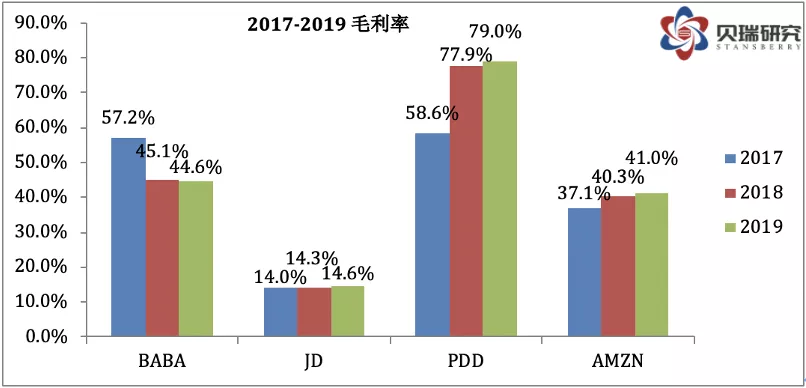

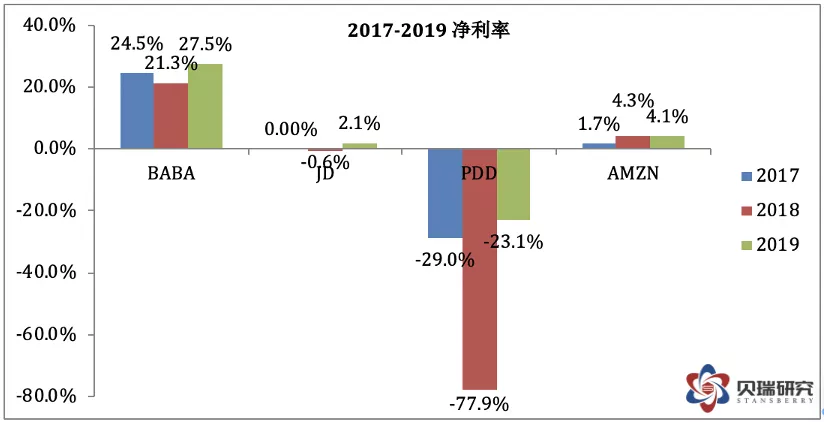

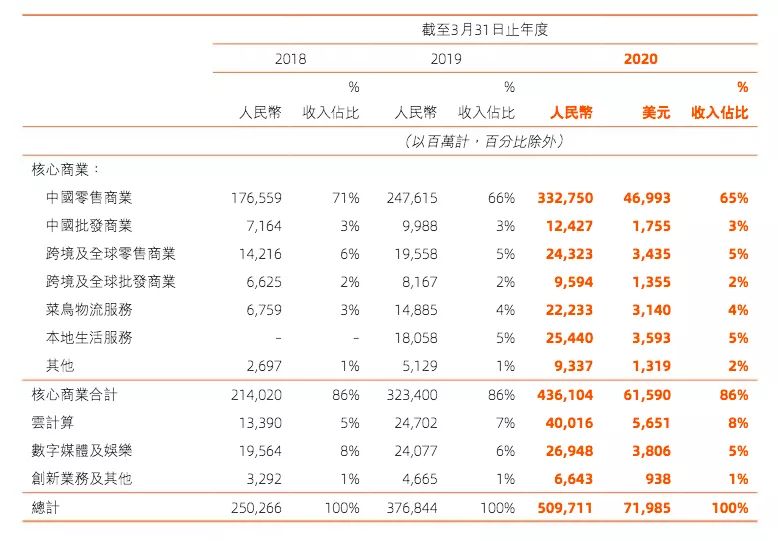

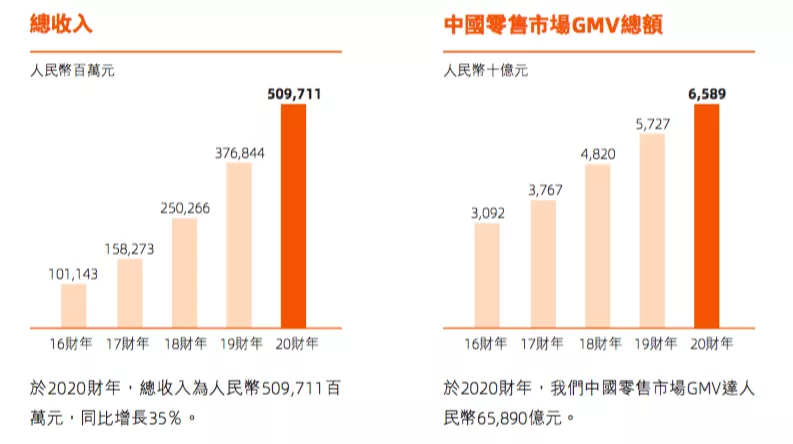

可以用四个字概括这四家公司净资产收益率的特点: 阿里:稳中有升 京东:起伏不定 拼多多:(历史过短)趋势不清 亚马逊:稳定不足 接下来再看看EPS和增长率的数据,基本上和上述净资产收益率的特点一致,四家公司中阿里巴巴不论是从EPS的增长还是增长的速度和稳定性都是四家公司中最优秀的。 (数据来源于各公司年报,作者制表) 但是,值得注意的一点是,2019年阿里的EPS增长率达到68%,这和蚂蚁集团贡献的715亿人民币的投资收益有很大的关系。这笔投资收益主要反映阿里占蚂蚁集团的股权公允价值变动。根据此前阿里披露的信息,2019年9月,阿里巴巴以人民币875亿元获得蚂蚁集团33%的股份,并确认人民币692亿元(97亿美元)的收益计入利息收入和投资净收益。第四季度上调23亿元收益后,阿里巴巴从蚂蚁集团股权交易中获得的一次性收益增加至715亿元。这笔715亿元人民币的投资收益在全年1492亿元人民币的净利润中占据48%的比重。如果我们看Non-GAAP的摊薄每股收益的增长率,可以看到同比增长只有38%。 (图片来源于阿里年报) 不久的将来,蚂蚁集团上市以后,阿里这33%的股权价值将取决于资本市场对蚂蚁的估值。可以肯定上市后当年还会大幅增值,即在下一个财年中蚂蚁还将贡献大笔的投资收益。但是,等到2021年财年(也就是阿里的2022财年),这笔投资收益很有可能会大幅降低。笔者认为蚂蚁的股权价值在未来两年将导致阿里净利润不平滑,也是阿里将来的盈利数据中的一大风险。而投资者们应该更关注non-GAAP的数据。 (数据来源于阿里巴巴2020年报) 然后,我们再来对比一下四家公司的利润率: (数据来源于雪球,作者制表) 毛利率增长率如下表: (数据来源于雪球,作者制表) 净利率增长率如下表: 从上面两组数据可以看出,作为平台型的电商,阿里和拼多多的毛利率显著高于自营型的京东和亚马逊。而阿里的净利率不仅是四家公司中最高的,也是最稳定的。但阿里面临的问题是毛利率持续下降,好在2019财年下降的幅度有所收窄。而净利率方面,由于受益于蚂蚁集团贡献的一次性投资收益,2019财年的净利率相比前两年有所提高,净利率增长率也由负转正。 这两组数据中,京东的利润率最让人担心,不仅是利润率水平低下,关键是没有明显的改善趋势。而拼多多的毛利率惊人的优秀,2018年已经高达77.9%的毛利率,所以我们也不能期望拼多多毛利率出现大幅增长了。2019年高达79%的毛利率应该很接近天花板了。拼多多净利率方面也有明显的提高。至于今后的发展趋势,我会在后面的业务分析中再一一拆解。而亚马逊的利润率方面,由于市场也发展到了一个瓶颈期,利润率的增速明显放缓,甚至下滑。如果没有AWS,亚马逊的利润率会很低,甚至重回亏损。 财务比率的分析部分,我们最后再看两组数据,即负债权益比和营收现金比: (数据来源于英为财情,作者制表) 不难看出,阿里是四家公司中负债率最低的公司,而阿里的FCF/S(现金营收比)也仅仅低于拼多多,明显优于京东和亚马逊。当然,这组数据的分析仍旧要回到业务模式的差别上来。因为京东和亚马逊需要自建物流和仓库,相对阿里和拼多多来说,固定资产比重高,因此负债率高。而由于这两种模式确认营收的方式不同,京东和亚马逊的营收基数大,因此现金营收比很低。 通过上述的财务比率分析,我们可以得出结论:不论是这些财务比率本身,还是它们的增长率,阿里几乎都是四家公司中最优秀的,除了利润率的增速下降这一点。 到此,价值分析部分结束,我们可以回答前面的问题了:阿里巴巴的股票估值偏低,净资产收益率高且稳定,盈利稳中有升,现金流充裕,资产负债率低,资产安全边际高。而所有这些,正是价值投资者追求的指标。 接下来,我将从业务分析的角度,和大家探讨另一个问题:阿里巴巴的成长性如何? 业务分析角度谈阿里巴巴的成长性 说句实话,要分析阿里的业务,根据阿里年报里的业务概览图,要展开分析的话,先不说有没有这种覆盖全面业务的分析能力,就体量来说,估计是一本书的体量,甚至还得分上中下三集。所以,放在一篇报告里,我们只能抓大放小,抓关键。 (数据来源于阿里巴巴2020年报) 我们的业务分析将以此图为向导,同样以横向和纵向比较来展开。首先,我们先来看阿里的年报,年报中把最重要的数据都进行了纵向对比。 连续三年,阿里的核心商业(包含零售、批发、跨境、物流和本地服务)都占总营收的86%,在营收老大的位子上无可替代,而且这部分也是阿里唯一盈利的业务。过去的一年核心商业同比增长35%,和总营收的增长幅度保持一致。阿里云过去一年表现也非常好,占总营收比从7%增加到了8%,过去一年的营收达到400亿人民币,同比增长高达62%,是阿里四大业务分部中增速最快的业务。 (数据来源于各公司年报,作者制表)

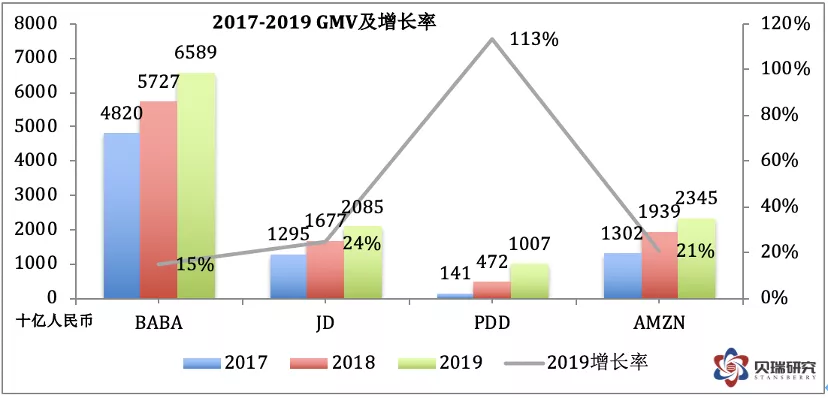

(数据来源于各公司年报,作者制表)

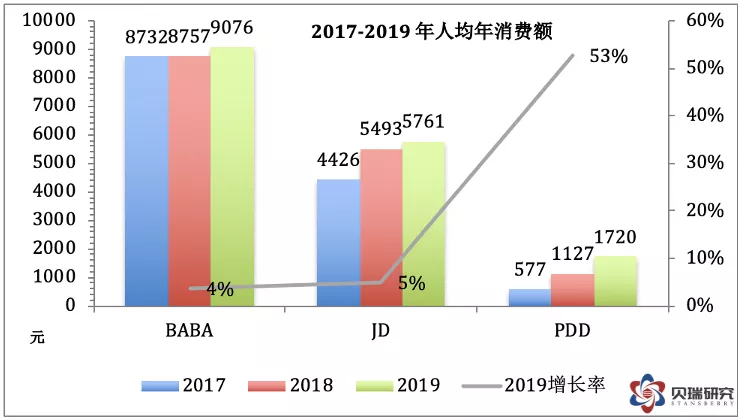

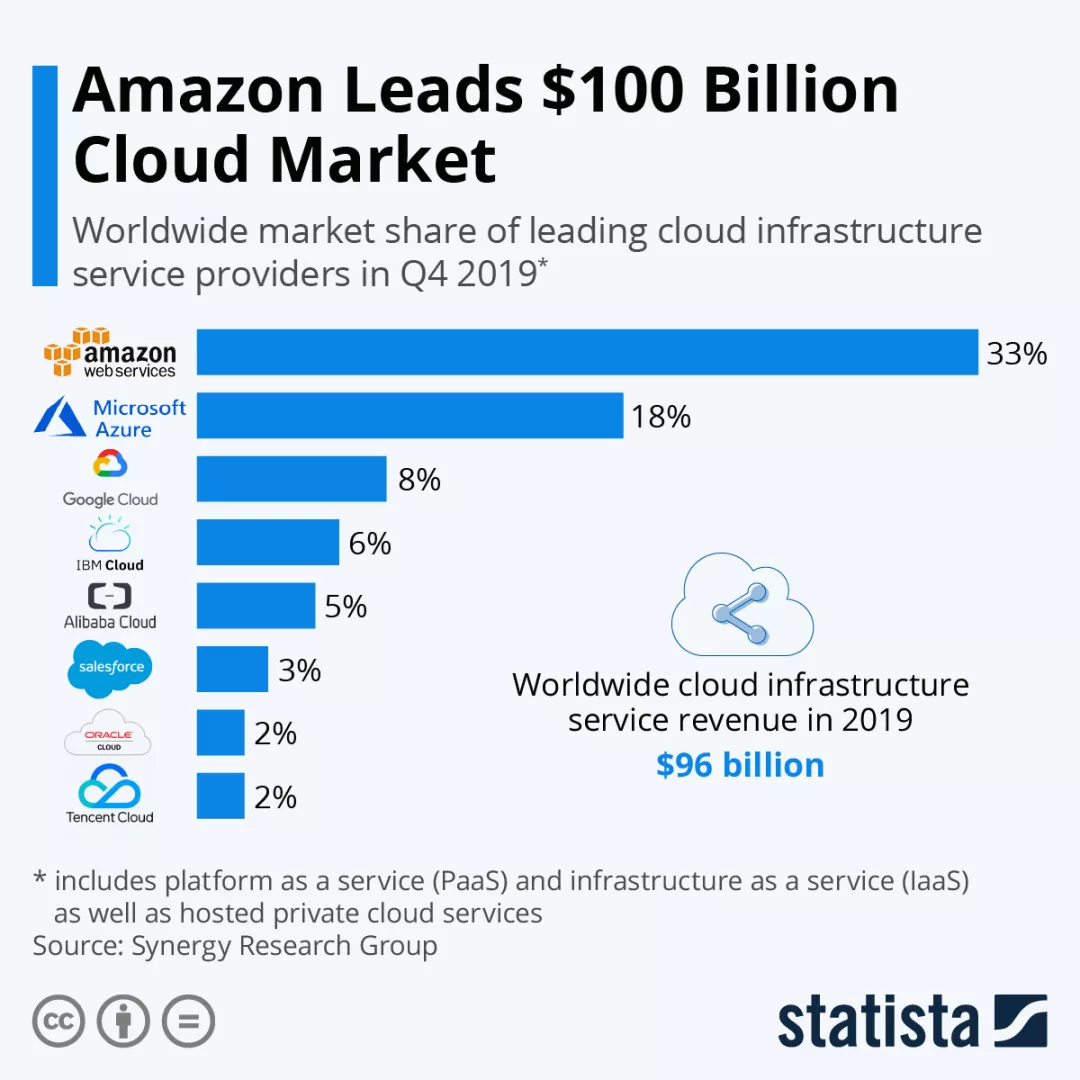

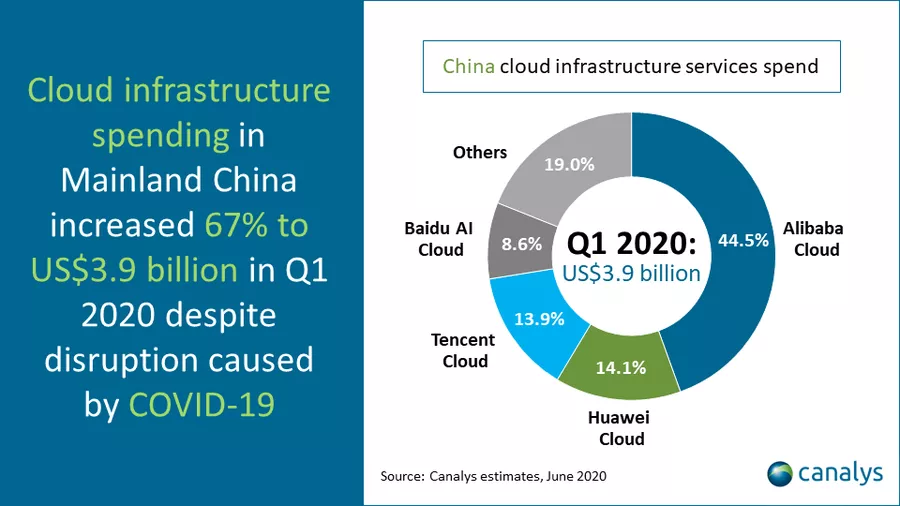

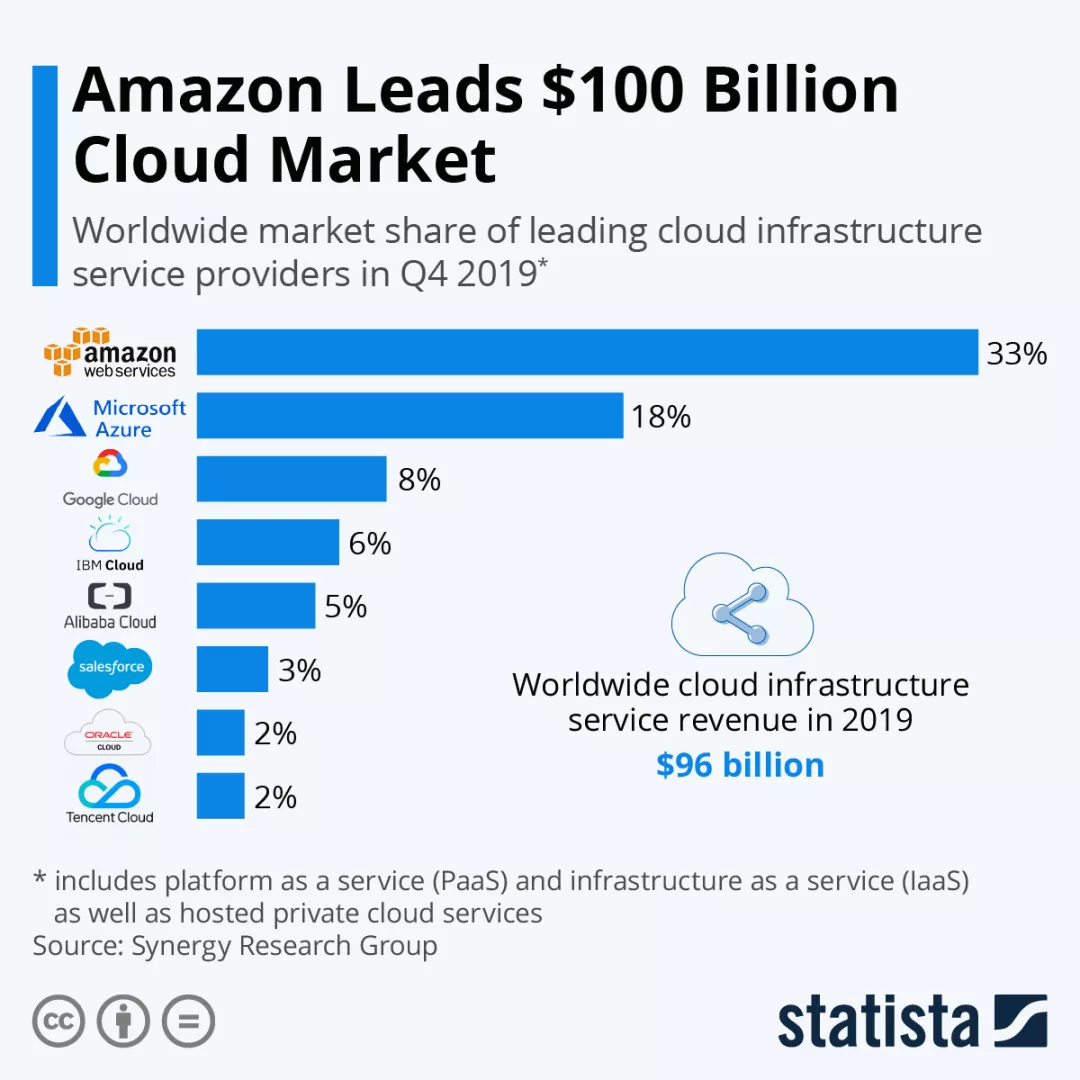

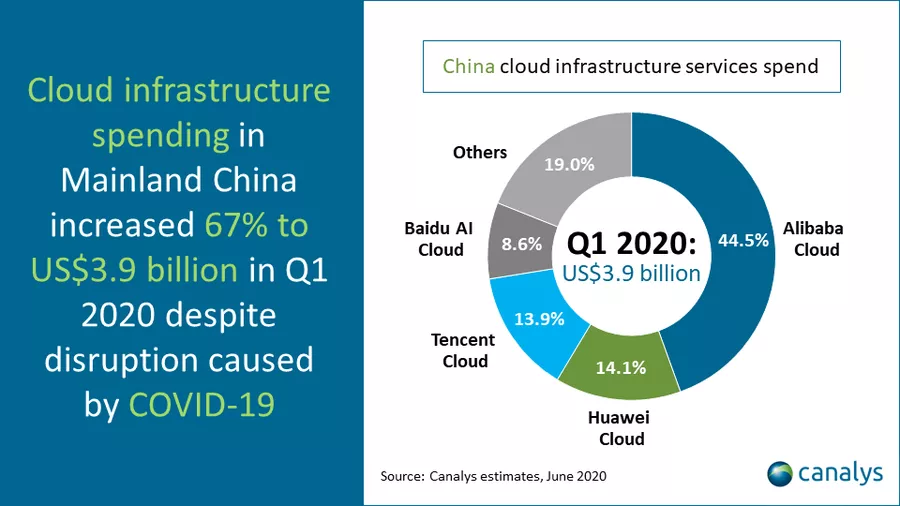

数字媒体与娱乐业务占总营收比为5%,但是同比增长只有12%,是各业务分部中增长速度最慢的部分。而创新业务虽然同比增长42%,但是仍然只占总营收1%的比例。由于这两块业务要么占比太小,要么增长不够强劲,很难构成未来整体业务增长的驱动力,所以后面我不会再展开分析这两部分。 A. 核心商业 阿里的核心商业是个庞大的帝国,包含中国零售和批发,国际零售和批发,物流,本地服务和其他。其中,以大家最熟悉的淘宝和天猫为代表的中国零售业务是重中之重。阿里在过去一个财年中GMV突破一万亿美元(7.053万亿元人民币)大关,中国零售的GMV达到6.589万亿人民币。 (数据来源于各公司年报,作者制表) (数据说明:阿里的GMV数据采用的是中国零售业务的GMV,而非阿里全部GMV) 对比四家电商,阿里的GMV总量超过其他三家的GMV总和,至少在目前来前,GMV全球老大的位子是未来几年内任何一家都无法企及的。但是,我们也要看到,从市场占有率的角度,阿里的市占率是在不断下降的,存量的市占率下降还不太明显,新增GMV的市占率则下滑明显。当然,发展到了这个阶段,不论是新增用户还是新增活跃用户的增速都会放缓,从而使GMV的增速放缓,所以我们也可以看到四家中阿里的GMV新增速度是最慢的。增速超过一倍的拼多多仍然处于快速发展阶段,新增活跃用户和GMV都是四家中最高的,但是如果分析拼多多的季度数据或者月数据,可以看到增速已经连续十几个月下滑,其圈地运动也快接近尾声了。 GMV的增长两大驱动力分别是活跃买家的增长以及每个活跃买家的人均消费金额。由于笔者没有在亚马逊年报里找到活跃买家的数据,也没在其他渠道找到特别准确的数字,所以接下来我只对比阿里、京东和拼多多的数据,这些数据全部来自他们的年报。 (数据说明:阿里的年活跃买家数据采用的是中国零售业务的活跃买家,而非阿里全部消费者) 根据国家统计局的数据,2019年中国65岁以上的老人为1.76亿,14岁以下儿童为2.49亿。以中国的14亿总人口计算,假设以上人群为不适龄用户,剩下的有效人口基数为9.75亿,再粗略扣除疾病、经济状况、基础设施等条件造成的原因,笔者估计中国总体有效的活跃买家数应该在8-9亿之间。2019年阿里的年活跃买家已经达到7.26亿,同比上一年度新增7200万人,同比增长11%。虽然这个增长率远远落后于拼多多的增速,但是已经相当接近于天花板了。以后的新增买家数增速应该只会更慢,甚至停止。 从存量和增量的活跃买家数来看,京东也是值得担心的。目前存量活跃买家数已经远远落后于拼多多,而以拼多多主打下沉市场的策略,能继续挖掘新增用户的潜力还很大,而京东面临的困境则要严峻很多。 (数据来源于各公司年报,作者制表) 再来看看人均消费额的情况,阿里近三年来人均消费额稳定在9000元左右,增速非常缓慢。京东2019年达到5761元,增速与阿里接近。而拼多多的人均消费额过去两年的增速分别达到95%和53%,根据中国电商市场的整体增速和历史经验,这个数据还有非常大的上升空间。 从上面GMV、活跃买家数、人均消费额这三组数据来看,阿里电商老大的位子短时间内不可能打破,虽然增速放缓,但是由于阿里几乎形成闭环的生态系统将来还是能在内部各个业务板块之间导流,其他平台要赶上阿里几乎已经不可能。 由于面临增速放缓的问题,在核心商业部分,阿里未来的发展重心会放在本地服务板块,这一块是最具有市场空间的业务。2018年阿里联合蚂蚁金服以95亿美元完成对饿了吗的全资收购。阿里CEO张勇曾说收购饿了吗是阿里有史以来最重要的投资。注意,这里没有“之一”哦,可见饿了吗在阿里的战略地位。 饿了吗作为市场老二,目前距离老大美团的差距还很大,而且呈现逐年扩大的趋势。根据易观的数据,到2020年6月,美团的月活用户数是1.37亿,饿了吗是8900万。不管是美团还是饿了吗,现在的定位都不再是外卖,而是本地生活,或叫同城零售,或叫身边经济。而这一块的玩家,除了这两个巨头,还有京东、苏宁、达达等。饿了吗的主要优势在于用户增量有支付宝导流,而来自阿里系内部口碑、盒马、菜鸟、高德等的协同效应也是其他平台不具备的,打价格战也有雄厚的资金实力。由于本篇主要对比的是京东、拼多多和亚马逊,这里不过多深入到饿了吗和美团之战。 总之一点,饿了吗以现在的市占率为基础,在用户数、业务扩展性等方面还存在很大的扩张空间,将来阿里核心商业的增速将主要来自于这一块。 B. 阿里云 先来看一下全球云计算的几大玩家: (图片来源于www.statista.com) 亚马逊当之无愧是云巨头中的老大,阿里巴巴排在第五。而在有些季度,阿里云超过IBM云排在第四。但是在后疫情时代,我觉得作全球对比已经意义不大了,中国和美国的脱钩日益严重,对于云业务来说,估计西方国家和中国的市场会互不渗透,市场份额的主要变化会发生在中国以外的亚洲市场。根据Gartner的数据,在亚太市场中, 亚马逊IaaS的市场份额仅为17.5%,阿里云位居第一。2019年阿里云在亚太市场份额由26%上升至28%。在中国市场,阿里云则是遥遥领先的老大。 (图片来源于canalys) 下面我们来对比一下AWS和阿里云的营收和增速:

(数据来源于各公司年报,作者制表)

(数据来源于各公司年报,作者制表)

由此可以看到虽然阿里和亚马逊在云计算的营收上差距还很大,但是阿里的增速明显高于亚马逊,虽然增速在放缓,但是未来几年内还是会超过亚马逊的增速。最值得一提的是,近几年,AWS的经营利润占到整个亚马逊利润的60%-70%,是亚马逊的利润大头。而阿里云暂时还在亏损状态,近三年基本上亏损的金额已经稳定,2019年这部分仅亏损4%,转亏为盈就在眼前,而营收却在高速增长。其实,在云计算这一块,最应该分析的是阿里云和华为云将来的竞争格局(个人认为腾讯云已经不太可能重回老二的位置了),但是这个分析也不在今天讨论的框架内。 总之,笔者估计下一个财年阿里云实现盈利不是没有可能。而在不久的将来,阿里云也会给整个阿里集团创造越来越多的利润。阿里云和以饿了吗为首的阿里本地生活服务将会是阿里集团内增速最快的业务,也是未来利润增速的主要驱动。 C. 蚂蚁集团 关于蚂蚁集团的业务,今天不作分析,只在这里重提前文中分析的一点:不久的将来,蚂蚁集团上市以后,阿里这33%的股权价值将取决于资本市场对蚂蚁的估值。可以肯定上市后当年还会大幅增值,即在下一个财年中蚂蚁还将贡献大笔的投资收益。但是,等到2021年财年(也就是阿里的2022财年),这笔投资收益很有可能会大幅降低。笔者认为蚂蚁的股权价值在未来两年将导致阿里净利润不平滑,也是阿里将来的盈利数据中的一大风险。 到此,业务分析部分结束,我们可以回答前面成长性的问题了:阿里巴巴的核心商业部分仍在保持35%的增长,而有赖于本地生活服务的投入和布局,这部分将来的增速还会更快。阿里云保持强劲增长,未来不仅营收会进一步快速增长,实现盈利也短期可望。蚂蚁集团仍将贡献大幅利润,但是这部分利润的增幅却可能有波动。总体而言,阿里的股票仍具有成长属性,核心逻辑是其完整的生态系统所形成的业务协同作用。 谁说价值和成长只能二选一呢?

价值和成长只能二选一吗?

本文来源 | Stansberry贝瑞研究

作者 | 九万里

如果我问你,2020年成长股和价值股谁的表现好?你肯定说:这还用问,不管A股还是美股,成长股都大幅跑赢价值股。美股的FAANG,A股的科技医药,那都是一骑绝乘,银行地产开着特斯拉也追不上。 你说的一点都没错。 如果我再问你,过去十年成长股和价值股谁的表现好?你大概会想几分钟,然后回答:应该还是成长股吧。 那么,你又答对了。下图是2010年4月1日到2020年3月31日罗素价值股指数和成长股指数的对比。过去十年内罗素200成长指数达到257.9%的收益率,而同期罗素200价值指数跑输成长指数74.1%。同时我们也能看出不管是成长指数还是价值指数,Large Cap的表现都优于Small Cap。 (图片来源于罗素网站) 再来看A股,我这里把截止到2020年7月23日的十年内创业板指数和上证50做了个对比,也可以很明显的看出同期成长风格的创业板指数大幅跑赢价值风格的上证50。 (数据来源:雅虎财经,作者制图) 那么,你是否就可以下结论说,不管是中期投资还是长期投资,成长股的回报都优于价值股呢? 我们还是来看看罗素公司的数据。当我们把投资周期拉长到41年,价值股和成长股的年化回报率则几乎没有差别,前者11.4%,后者11.1%。如果我们把投资周期再拉长,使劲拉,使劲拉,想象一下90年前你美国的太爷爷买了价值股,你太姥爷买了成长股,然后你爷爷你爸都没动,现在该你继承这两笔财产了。那么,谁的遗产更值钱呢? (图片来源于罗素网站) 从罗素公司这张对比图我们可以看出,当我们把投资周期拉长到90年,价值股的年化回报率是超过成长股的。 所以,很多人认为的成长股回报率高于价值股,其实不完全正确,在不同的时间周期内,他们的表现差别很大,而原因就可以归结于金融学里的“均值回归”这个概念。 现在,直击灵魂的问题来了。价值和成长这两种属性,必须二选一吗?有没有股票既具有高成长性,又有低估值的品格? 当然有。而且是大家特别熟悉的:阿里巴巴。 本文将用横向对比和纵向比较的方式,从价值分析和业务分析两方面来说明阿里巴巴是兼具价值和成长属性的股票。全文大约七千字,大概阅读时间40分钟。 说明:由于阿里巴巴的财务年度是从头年4月1日到次年3月31日,为方便对比,如无特殊说明,本文将阿里2020年财年(2019年4月1日-2020年3月31日)看成是2019年,并以此类推。并且,除了亚马逊之外,本文中所说的每股,并非每普通股,而是指每ADS,每股收益(EPS)也是指的ADS per share。 “亚里京多”相对估值和财务分析 价值分析这个章节我们用相对估值和财务比率分析两部分来解决一个基础却核心的问题,即它的价值属性:阿里巴巴的股票现在是贵还是便宜? A. 相对估值分析 很多人都知道巴菲特做投资最喜欢的一个指标就是ROE,即净资产回报率。一般来说,ROE在15%-20%之间就是优秀公司了,如果ROE超过20%就是杰出公司,如果ROE可以连续十年超过20%,那么这支股票很有可能进了巴菲特的菜篮子了。看ROE这个指标要从两个维度来看,ROE高说明企业给股东的回报率高,ROE稳定则说明企业有稳定的经营能力。 A股市场历史不长,优质公司也很稀缺,据统计ROE连续十年超过20%的只有12支。我这里把标准稍微放低一点,选取了14支连续五年ROE超过20%的股票(如果其中一年非常接近20%,也放水列入了),我们可以看到连续五年ROE超过20%的股票大部分股价都已经不便宜了,平均市盈率达到52.30,更不要说成长性较高的医药股。相比之下,阿里巴巴的市盈率只有31.55倍,可谓便宜有好货的代表。 但是,本文要横向对比的不是这些公司,而是行业竞争对手,也就是我上期文章里说的“亚里京多”,即亚马逊(AMZN),京东(JD)和拼多多(PDD)。 首先我们从相对估值的角度来对比一下这四家公司的数据: 从上表清楚的看出,按市盈率,市净率和市现率来做相对估值的话,阿里都是四家电商公司中最便宜的。而市销率是四家公司差异最大的数据。为什么呢?根本的原因还在于业务模式的差异。四家电商中阿里和拼多多属于平台型公司,而京东和亚马逊绝大部分是自营业务。这种模式上的差别就导致确认收入的方式不同,京东和亚马逊可以把自营卖出去的商品都计入收入,而阿里和拼多多计入收入的是平台收取的服务费和广告费。所以,我们会看到京东和亚马逊的营收数字很大,对应的市销率就很低,但他们利润率偏低,因为自营模式是重资产模式,要建立物流和仓储系统。后面我们分析财务数据时还会提到业务模式差别带来的影响。 B. 财务比率分析 财务比率的对比与分析,横向同期对比当然重要,但是趋势的分析更重要。下面我将用EPS、净资产收益率、毛利率、净利率、资产负债率和营收现金比来对比这四家公司。 先来看看这四家公司近三年的ROE:

(数据来源于雪球, 作者制表)

(数据来源于雪球, 作者制表) (数据来源于英为财情,作者制表)

(数据来源于英为财情,作者制表)

可以用四个字概括这四家公司净资产收益率的特点: 阿里:稳中有升 京东:起伏不定 拼多多:(历史过短)趋势不清 亚马逊:稳定不足 接下来再看看EPS和增长率的数据,基本上和上述净资产收益率的特点一致,四家公司中阿里巴巴不论是从EPS的增长还是增长的速度和稳定性都是四家公司中最优秀的。 (数据来源于各公司年报,作者制表) 但是,值得注意的一点是,2019年阿里的EPS增长率达到68%,这和蚂蚁集团贡献的715亿人民币的投资收益有很大的关系。这笔投资收益主要反映阿里占蚂蚁集团的股权公允价值变动。根据此前阿里披露的信息,2019年9月,阿里巴巴以人民币875亿元获得蚂蚁集团33%的股份,并确认人民币692亿元(97亿美元)的收益计入利息收入和投资净收益。第四季度上调23亿元收益后,阿里巴巴从蚂蚁集团股权交易中获得的一次性收益增加至715亿元。这笔715亿元人民币的投资收益在全年1492亿元人民币的净利润中占据48%的比重。如果我们看Non-GAAP的摊薄每股收益的增长率,可以看到同比增长只有38%。 (图片来源于阿里年报) 不久的将来,蚂蚁集团上市以后,阿里这33%的股权价值将取决于资本市场对蚂蚁的估值。可以肯定上市后当年还会大幅增值,即在下一个财年中蚂蚁还将贡献大笔的投资收益。但是,等到2021年财年(也就是阿里的2022财年),这笔投资收益很有可能会大幅降低。笔者认为蚂蚁的股权价值在未来两年将导致阿里净利润不平滑,也是阿里将来的盈利数据中的一大风险。而投资者们应该更关注non-GAAP的数据。 (数据来源于阿里巴巴2020年报) 然后,我们再来对比一下四家公司的利润率: (数据来源于雪球,作者制表) 毛利率增长率如下表: (数据来源于雪球,作者制表) 净利率增长率如下表: 从上面两组数据可以看出,作为平台型的电商,阿里和拼多多的毛利率显著高于自营型的京东和亚马逊。而阿里的净利率不仅是四家公司中最高的,也是最稳定的。但阿里面临的问题是毛利率持续下降,好在2019财年下降的幅度有所收窄。而净利率方面,由于受益于蚂蚁集团贡献的一次性投资收益,2019财年的净利率相比前两年有所提高,净利率增长率也由负转正。 这两组数据中,京东的利润率最让人担心,不仅是利润率水平低下,关键是没有明显的改善趋势。而拼多多的毛利率惊人的优秀,2018年已经高达77.9%的毛利率,所以我们也不能期望拼多多毛利率出现大幅增长了。2019年高达79%的毛利率应该很接近天花板了。拼多多净利率方面也有明显的提高。至于今后的发展趋势,我会在后面的业务分析中再一一拆解。而亚马逊的利润率方面,由于市场也发展到了一个瓶颈期,利润率的增速明显放缓,甚至下滑。如果没有AWS,亚马逊的利润率会很低,甚至重回亏损。 财务比率的分析部分,我们最后再看两组数据,即负债权益比和营收现金比: (数据来源于英为财情,作者制表) 不难看出,阿里是四家公司中负债率最低的公司,而阿里的FCF/S(现金营收比)也仅仅低于拼多多,明显优于京东和亚马逊。当然,这组数据的分析仍旧要回到业务模式的差别上来。因为京东和亚马逊需要自建物流和仓库,相对阿里和拼多多来说,固定资产比重高,因此负债率高。而由于这两种模式确认营收的方式不同,京东和亚马逊的营收基数大,因此现金营收比很低。 通过上述的财务比率分析,我们可以得出结论:不论是这些财务比率本身,还是它们的增长率,阿里几乎都是四家公司中最优秀的,除了利润率的增速下降这一点。 到此,价值分析部分结束,我们可以回答前面的问题了:阿里巴巴的股票估值偏低,净资产收益率高且稳定,盈利稳中有升,现金流充裕,资产负债率低,资产安全边际高。而所有这些,正是价值投资者追求的指标。 接下来,我将从业务分析的角度,和大家探讨另一个问题:阿里巴巴的成长性如何? 业务分析角度谈阿里巴巴的成长性 说句实话,要分析阿里的业务,根据阿里年报里的业务概览图,要展开分析的话,先不说有没有这种覆盖全面业务的分析能力,就体量来说,估计是一本书的体量,甚至还得分上中下三集。所以,放在一篇报告里,我们只能抓大放小,抓关键。 (数据来源于阿里巴巴2020年报) 我们的业务分析将以此图为向导,同样以横向和纵向比较来展开。首先,我们先来看阿里的年报,年报中把最重要的数据都进行了纵向对比。 连续三年,阿里的核心商业(包含零售、批发、跨境、物流和本地服务)都占总营收的86%,在营收老大的位子上无可替代,而且这部分也是阿里唯一盈利的业务。过去的一年核心商业同比增长35%,和总营收的增长幅度保持一致。阿里云过去一年表现也非常好,占总营收比从7%增加到了8%,过去一年的营收达到400亿人民币,同比增长高达62%,是阿里四大业务分部中增速最快的业务。 (数据来源于各公司年报,作者制表)

(数据来源于各公司年报,作者制表)

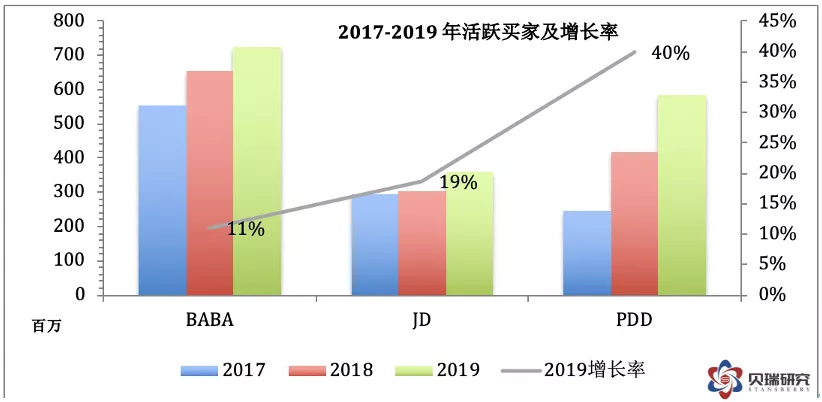

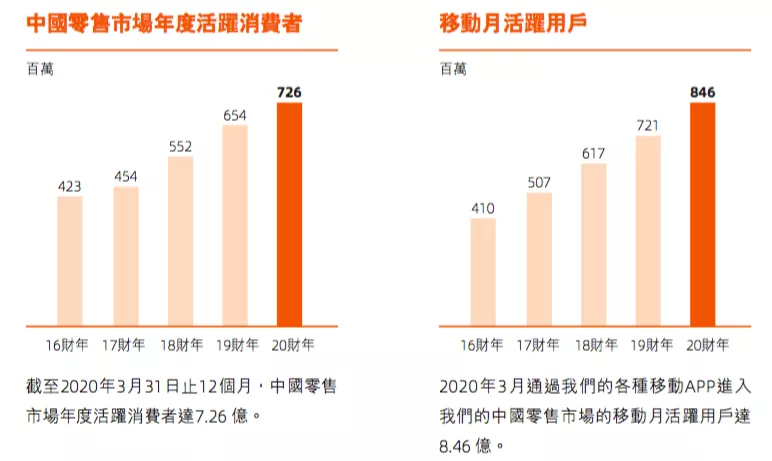

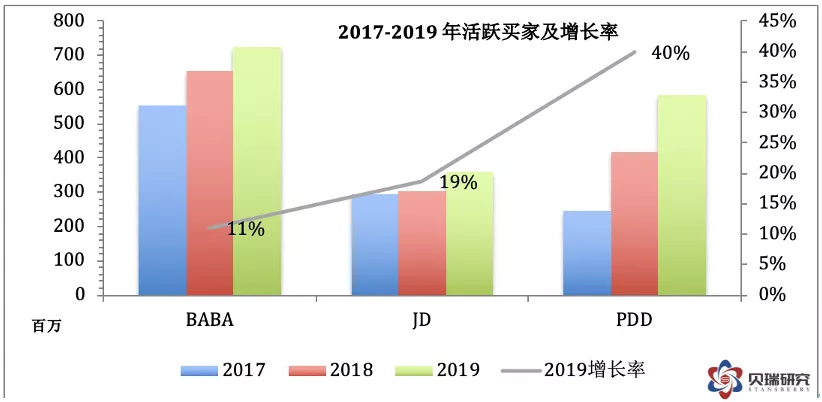

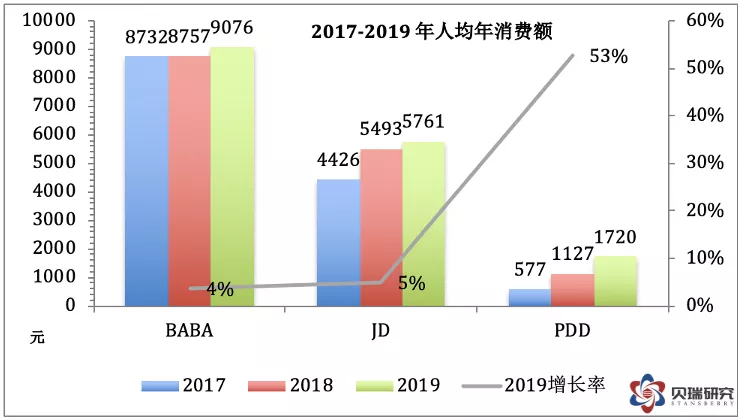

数字媒体与娱乐业务占总营收比为5%,但是同比增长只有12%,是各业务分部中增长速度最慢的部分。而创新业务虽然同比增长42%,但是仍然只占总营收1%的比例。由于这两块业务要么占比太小,要么增长不够强劲,很难构成未来整体业务增长的驱动力,所以后面我不会再展开分析这两部分。 A. 核心商业 阿里的核心商业是个庞大的帝国,包含中国零售和批发,国际零售和批发,物流,本地服务和其他。其中,以大家最熟悉的淘宝和天猫为代表的中国零售业务是重中之重。阿里在过去一个财年中GMV突破一万亿美元(7.053万亿元人民币)大关,中国零售的GMV达到6.589万亿人民币。 (数据来源于各公司年报,作者制表) (数据说明:阿里的GMV数据采用的是中国零售业务的GMV,而非阿里全部GMV) 对比四家电商,阿里的GMV总量超过其他三家的GMV总和,至少在目前来前,GMV全球老大的位子是未来几年内任何一家都无法企及的。但是,我们也要看到,从市场占有率的角度,阿里的市占率是在不断下降的,存量的市占率下降还不太明显,新增GMV的市占率则下滑明显。当然,发展到了这个阶段,不论是新增用户还是新增活跃用户的增速都会放缓,从而使GMV的增速放缓,所以我们也可以看到四家中阿里的GMV新增速度是最慢的。增速超过一倍的拼多多仍然处于快速发展阶段,新增活跃用户和GMV都是四家中最高的,但是如果分析拼多多的季度数据或者月数据,可以看到增速已经连续十几个月下滑,其圈地运动也快接近尾声了。 GMV的增长两大驱动力分别是活跃买家的增长以及每个活跃买家的人均消费金额。由于笔者没有在亚马逊年报里找到活跃买家的数据,也没在其他渠道找到特别准确的数字,所以接下来我只对比阿里、京东和拼多多的数据,这些数据全部来自他们的年报。 (数据说明:阿里的年活跃买家数据采用的是中国零售业务的活跃买家,而非阿里全部消费者) 根据国家统计局的数据,2019年中国65岁以上的老人为1.76亿,14岁以下儿童为2.49亿。以中国的14亿总人口计算,假设以上人群为不适龄用户,剩下的有效人口基数为9.75亿,再粗略扣除疾病、经济状况、基础设施等条件造成的原因,笔者估计中国总体有效的活跃买家数应该在8-9亿之间。2019年阿里的年活跃买家已经达到7.26亿,同比上一年度新增7200万人,同比增长11%。虽然这个增长率远远落后于拼多多的增速,但是已经相当接近于天花板了。以后的新增买家数增速应该只会更慢,甚至停止。 从存量和增量的活跃买家数来看,京东也是值得担心的。目前存量活跃买家数已经远远落后于拼多多,而以拼多多主打下沉市场的策略,能继续挖掘新增用户的潜力还很大,而京东面临的困境则要严峻很多。 (数据来源于各公司年报,作者制表) 再来看看人均消费额的情况,阿里近三年来人均消费额稳定在9000元左右,增速非常缓慢。京东2019年达到5761元,增速与阿里接近。而拼多多的人均消费额过去两年的增速分别达到95%和53%,根据中国电商市场的整体增速和历史经验,这个数据还有非常大的上升空间。 从上面GMV、活跃买家数、人均消费额这三组数据来看,阿里电商老大的位子短时间内不可能打破,虽然增速放缓,但是由于阿里几乎形成闭环的生态系统将来还是能在内部各个业务板块之间导流,其他平台要赶上阿里几乎已经不可能。 由于面临增速放缓的问题,在核心商业部分,阿里未来的发展重心会放在本地服务板块,这一块是最具有市场空间的业务。2018年阿里联合蚂蚁金服以95亿美元完成对饿了吗的全资收购。阿里CEO张勇曾说收购饿了吗是阿里有史以来最重要的投资。注意,这里没有“之一”哦,可见饿了吗在阿里的战略地位。 饿了吗作为市场老二,目前距离老大美团的差距还很大,而且呈现逐年扩大的趋势。根据易观的数据,到2020年6月,美团的月活用户数是1.37亿,饿了吗是8900万。不管是美团还是饿了吗,现在的定位都不再是外卖,而是本地生活,或叫同城零售,或叫身边经济。而这一块的玩家,除了这两个巨头,还有京东、苏宁、达达等。饿了吗的主要优势在于用户增量有支付宝导流,而来自阿里系内部口碑、盒马、菜鸟、高德等的协同效应也是其他平台不具备的,打价格战也有雄厚的资金实力。由于本篇主要对比的是京东、拼多多和亚马逊,这里不过多深入到饿了吗和美团之战。 总之一点,饿了吗以现在的市占率为基础,在用户数、业务扩展性等方面还存在很大的扩张空间,将来阿里核心商业的增速将主要来自于这一块。 B. 阿里云 先来看一下全球云计算的几大玩家: (图片来源于www.statista.com) 亚马逊当之无愧是云巨头中的老大,阿里巴巴排在第五。而在有些季度,阿里云超过IBM云排在第四。但是在后疫情时代,我觉得作全球对比已经意义不大了,中国和美国的脱钩日益严重,对于云业务来说,估计西方国家和中国的市场会互不渗透,市场份额的主要变化会发生在中国以外的亚洲市场。根据Gartner的数据,在亚太市场中, 亚马逊IaaS的市场份额仅为17.5%,阿里云位居第一。2019年阿里云在亚太市场份额由26%上升至28%。在中国市场,阿里云则是遥遥领先的老大。 (图片来源于canalys) 下面我们来对比一下AWS和阿里云的营收和增速:

(数据来源于各公司年报,作者制表)

(数据来源于各公司年报,作者制表)

由此可以看到虽然阿里和亚马逊在云计算的营收上差距还很大,但是阿里的增速明显高于亚马逊,虽然增速在放缓,但是未来几年内还是会超过亚马逊的增速。最值得一提的是,近几年,AWS的经营利润占到整个亚马逊利润的60%-70%,是亚马逊的利润大头。而阿里云暂时还在亏损状态,近三年基本上亏损的金额已经稳定,2019年这部分仅亏损4%,转亏为盈就在眼前,而营收却在高速增长。其实,在云计算这一块,最应该分析的是阿里云和华为云将来的竞争格局(个人认为腾讯云已经不太可能重回老二的位置了),但是这个分析也不在今天讨论的框架内。 总之,笔者估计下一个财年阿里云实现盈利不是没有可能。而在不久的将来,阿里云也会给整个阿里集团创造越来越多的利润。阿里云和以饿了吗为首的阿里本地生活服务将会是阿里集团内增速最快的业务,也是未来利润增速的主要驱动。 C. 蚂蚁集团 关于蚂蚁集团的业务,今天不作分析,只在这里重提前文中分析的一点:不久的将来,蚂蚁集团上市以后,阿里这33%的股权价值将取决于资本市场对蚂蚁的估值。可以肯定上市后当年还会大幅增值,即在下一个财年中蚂蚁还将贡献大笔的投资收益。但是,等到2021年财年(也就是阿里的2022财年),这笔投资收益很有可能会大幅降低。笔者认为蚂蚁的股权价值在未来两年将导致阿里净利润不平滑,也是阿里将来的盈利数据中的一大风险。 到此,业务分析部分结束,我们可以回答前面成长性的问题了:阿里巴巴的核心商业部分仍在保持35%的增长,而有赖于本地生活服务的投入和布局,这部分将来的增速还会更快。阿里云保持强劲增长,未来不仅营收会进一步快速增长,实现盈利也短期可望。蚂蚁集团仍将贡献大幅利润,但是这部分利润的增幅却可能有波动。总体而言,阿里的股票仍具有成长属性,核心逻辑是其完整的生态系统所形成的业务协同作用。 谁说价值和成长只能二选一呢?

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告