【跨境电商必看】美国站卖家遭遇1099-K税表,申报攻略大揭秘!

3477

3477

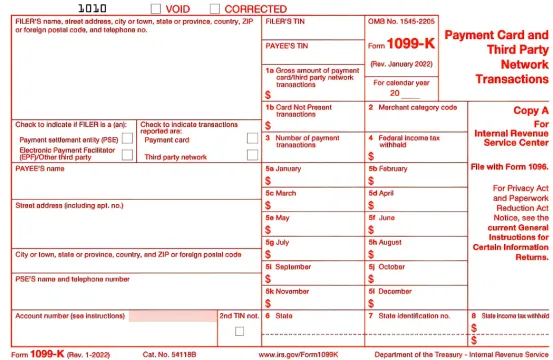

1、信用卡、借记卡或储值卡,如礼品卡 (支付卡)

2、商品或服务的支付应用程序或在线市场(第三方结算机构)

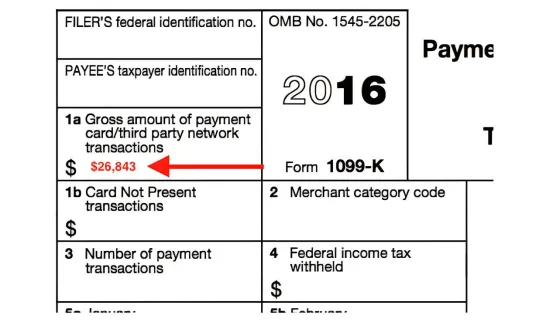

2023年11月美国税局政策更新为2023 年超过 200 笔交易且收到超过 20,000 美元的纳税人会发送 1099-K 表格。如果您因销售商品或提供服务而接受电子付款时,并且通过支付应用程序或在线市场获得的总收入超过了纳税门槛,您可能会收到1099-K表格;在年度合规所得税报税时,必须在您的报税表上报告所有收入。

收到1099-K表格该如何申报呢?

1、如果这些交易是源于您的商业活动,例如作为 eBay 的大卖家或通过在线服务收取的会员费等,您必须向 IRS 报告这笔收入;简而言之,您可以将 1099-K 显示的收入与您的其他收入来源相加,为了精确计算您的总收入和净收入,您应当重视1099-K的准确性,并确保所有收入都需要记录。此外,妥善保留所有相关资料也是至关重要的,以便在需要时能够提供完整的证据和记录。这样,您不仅能够清晰地了解自己的财务状况,还能为未来的财务规划和决策提供有力支持。

2、这一点IRS上面没有明确说,但是可以根据1099K本身的特性推断出来。常见的情况就是用 Paypal来交易加密货币或者虚拟货币,如果交易次数多总额大的话,也有可能触发paypal的1099-k。显而易见的是,投资行为与商业活动在计税方面存在显著的差异;在此过程中,1099-K表格仅作为一个辅助计算的工具,可以帮助您更好地进行税务处理。

当纳税人收到1099-K表格时,应首先检查以下信息:

(1)1099-K表格是否属于您的或是否为重复的。

(2)申报人/收款人信息和纳税人识别号(TIN)。

(3)支付卡/第三方网络交易的总金额。

(4)支付交易的数量。

(5)商户类别代码(MCC)是否正确描述了您的业务。

1、截止日期后最多迟到 30 天(罚款60 美元);

2、截止日期后至 8 月 1 日晚 31 天(罚款120 美元);

3、8 月 1 日之后或截止日期后未提交(罚款310 美元);

4、故意不提交(罚款630美元)。

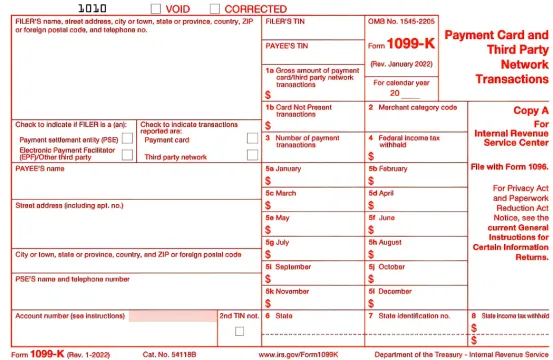

1、信用卡、借记卡或储值卡,如礼品卡 (支付卡)

2、商品或服务的支付应用程序或在线市场(第三方结算机构)

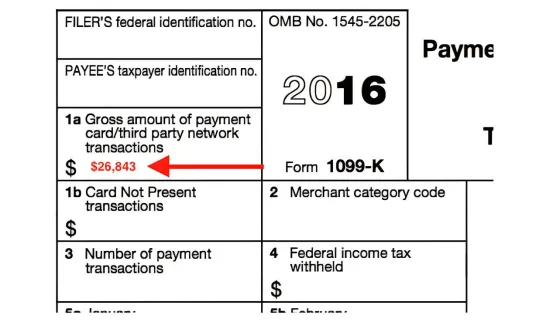

2023年11月美国税局政策更新为2023 年超过 200 笔交易且收到超过 20,000 美元的纳税人会发送 1099-K 表格。如果您因销售商品或提供服务而接受电子付款时,并且通过支付应用程序或在线市场获得的总收入超过了纳税门槛,您可能会收到1099-K表格;在年度合规所得税报税时,必须在您的报税表上报告所有收入。

收到1099-K表格该如何申报呢?

1、如果这些交易是源于您的商业活动,例如作为 eBay 的大卖家或通过在线服务收取的会员费等,您必须向 IRS 报告这笔收入;简而言之,您可以将 1099-K 显示的收入与您的其他收入来源相加,为了精确计算您的总收入和净收入,您应当重视1099-K的准确性,并确保所有收入都需要记录。此外,妥善保留所有相关资料也是至关重要的,以便在需要时能够提供完整的证据和记录。这样,您不仅能够清晰地了解自己的财务状况,还能为未来的财务规划和决策提供有力支持。

2、这一点IRS上面没有明确说,但是可以根据1099K本身的特性推断出来。常见的情况就是用 Paypal来交易加密货币或者虚拟货币,如果交易次数多总额大的话,也有可能触发paypal的1099-k。显而易见的是,投资行为与商业活动在计税方面存在显著的差异;在此过程中,1099-K表格仅作为一个辅助计算的工具,可以帮助您更好地进行税务处理。

当纳税人收到1099-K表格时,应首先检查以下信息:

(1)1099-K表格是否属于您的或是否为重复的。

(2)申报人/收款人信息和纳税人识别号(TIN)。

(3)支付卡/第三方网络交易的总金额。

(4)支付交易的数量。

(5)商户类别代码(MCC)是否正确描述了您的业务。

1、截止日期后最多迟到 30 天(罚款60 美元);

2、截止日期后至 8 月 1 日晚 31 天(罚款120 美元);

3、8 月 1 日之后或截止日期后未提交(罚款310 美元);

4、故意不提交(罚款630美元)。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告