SHEIN还有下一个奇迹吗?

1718

1718“

巅峰时刻,SHEIN是地球上仅次于字节和SpaceX的最大独角兽。

来源:远川研究所

作者:郑鹏飞

首图:授权基于CC0协议

中国最受瞩目、也是最神秘的明星独角兽SHEIN,也没能躲过2023年呼啸而至的寒意。

SHEIN成立于2008年,早期总部在南京,主营海外女装,靠着比淘宝更便宜的低价、比Zara更快的上新速度,迅速风靡全球。

巅峰时刻,SHEIN估值高达千亿美金,是地球上仅次于字节跳动和SpaceX的最大独角兽企业。但到了2023年,SHEIN的估值却突然暴跌到了640亿美元,几乎一年时间跌出了整个A股服装板块的总市值。

虽有亚马逊、Shopee等一众电商公司陪着一路下跌,但志在IPO的SHEIN明显更为焦虑。

在面向投资者的会议中,SHEIN为自己设定了相当高的目标:2025年将实现800亿美元的销售额,75亿美元的利润。前者比H&M与Zara的年销售额之和还要多,后者则要求SHEIN把去年的利润翻上十倍不止。

理想很远大,但SHEIN眼下外忧却接踵而至。靠着疫情带来的渗透率增速,在明显下滑;自己的独立站女装赛道,对手蜂拥而来;同样主打性价比的电商平台Temu,背倚拼多多这颗大树,也杀入了SHEIN的主战场美国。

那么向投资者夸下海口的SHEIN,正在擘画的究竟是一条怎样的突围之路?

1

眼下:增量危机

解读SHEIN的成功模式,总离不开快时尚的鼻祖:ZARA。

在西班牙的小镇阿尔特索里,ZARA总部和数以千计的工厂,打造了快时尚的基本要义:小单快返——每次生产更小数量的服装,并以更快的速度推向市场。这种颇具互联网思维的方法,使得时尚从一个灵感变成一个概率题。

没想到时代送上了新的挑战者。诞生于移动互联网时代的SHEIN,用比ZARA更进一步的模式,打败了ZARA。

SHEIN每天超过5000款的上新速度,远超ZARA。而在价格上,SHEIN女装常年在20美刀以下,甚至不到ZARA的一半。

SHEIN还进一步改造了供应链。中国女生还需要提前35天在淘宝下单预售服装,而SHEIN的新款女装最快只需3~5天就能完成设计、生产到送进集装箱的全部流程。

当无数同行试图按照品牌营销圣经,努力 tell a story 的时候,SHEIN则证明了“大力出奇迹”的真理:有什么story,能比“又多又快又省钱”更有效果?

从2015到2020年,SHEIN的年复合增长率高达189%。2022年上半年,比ZARA足足晚诞生了40年的SHEIN,销量已然超越了这位快时尚界的祖师爷。

然而2022年,投资人担心的情况出现。SHEIN的营收增速虽然仍然高达52.8%,但已经明显放缓;更令人担心的是仅为7亿美元的利润,第一次出现了下降。

虽然SHEIN已然是这颗星球上最能捕捉消费需求的服装公司,但它却面临着一个残酷的事实:SHEIN能开垦的肥沃市场,已经不多了。

2014年之前,SHEIN新设的站点集中在消费能力高的欧洲区域。而2016年进入的中东市场带来了又一波红利,一度给SHEIN贡献了高达12.5%的年销售额。

虽然SHEIN后续又高速扩张到东南亚、南美以及其他区域,但这些新市场的贡献并不高。

一个例证是客单价,中东用户的客单价最高为130美元左右,美国约为75美元,而拉美市场则只能贡献不到50美元。以至于欧美地区如今仍是SHEIN的主要市场,合计占到销售额的60%。

与此同时,SHEIN走过的这条追逐年轻人新鲜感的赛道,也变得越来越拥挤。

一边是增量难觅、竞争加剧,另一边则是SHEIN的利润也正在不断被成本侵蚀。

SHEIN早年起量靠的就是便宜流量,但流量洼地早已不复存在。过去用衣服就能置换推广的网红,现在没有几万美元就不考虑合作。

而且SHEIN本身走的就是薄利多销的路子,如今不得不用肉身来抵抗原材料和人工的通胀。在大学生被迫“安贫乐道”的今天,SHEIN供应链的工人们月薪过万已经稀疏平常。

结果就是SHEIN的净利润率从2021年的7.5%,大幅下滑到了2022年的3.2%。

无奈之下,SHEIN只能背叛消费者悄悄上调了价格,代价则是 SHEIN Girls 满含怨恨地将其送上热搜。有美国网友就因为种草已久的鞋子价格翻倍,而怒斥“太荒谬了!”。

究竟如何才能优雅地做高利润,实现2025年的宏伟蓝图?面对这个问题,SHEIN很着急,但投资人比SHEIN更着急。

2

突围:转型平台

SHEIN的崛起之路上,一直萦绕着一个问题:SHEIN究竟是一个品牌,还是一个平台?

SHEIN很长时间里都将目标指向了品牌。直到最近,SHEIN在给投资人的商业计划中,仍然将“更好的ZARA”放在优先位置。

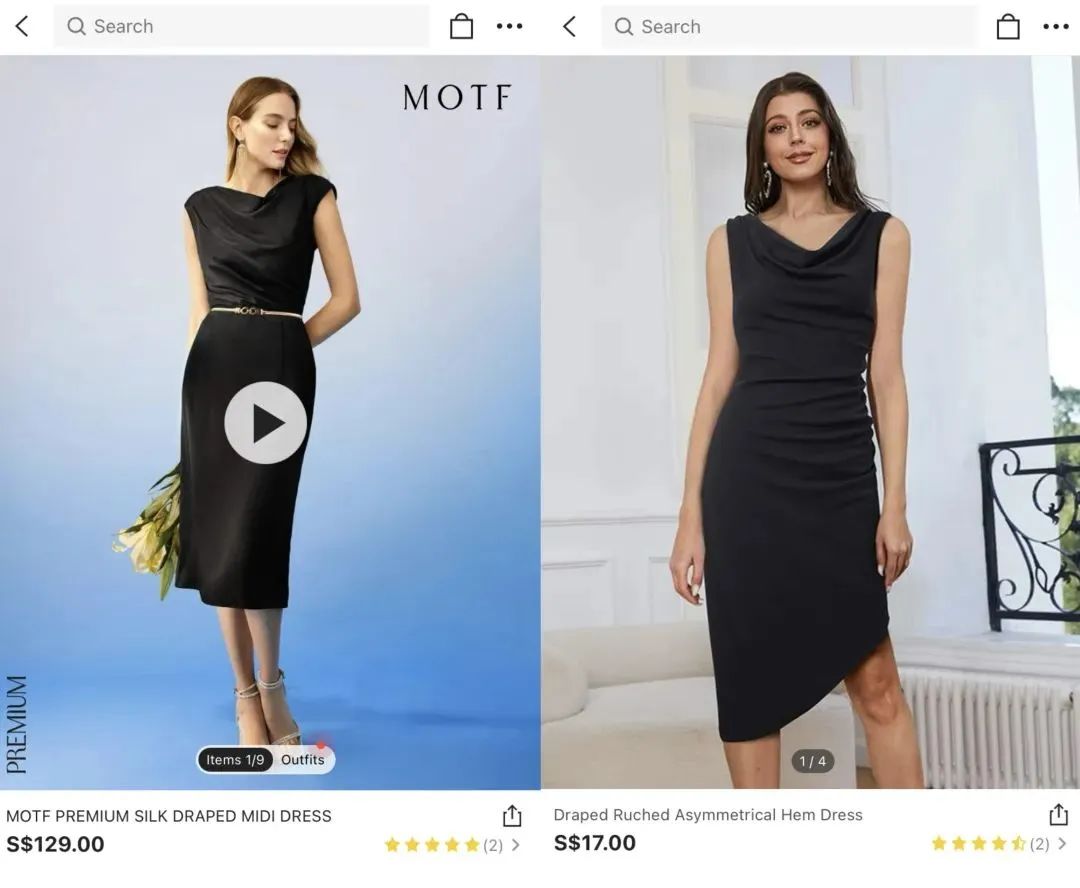

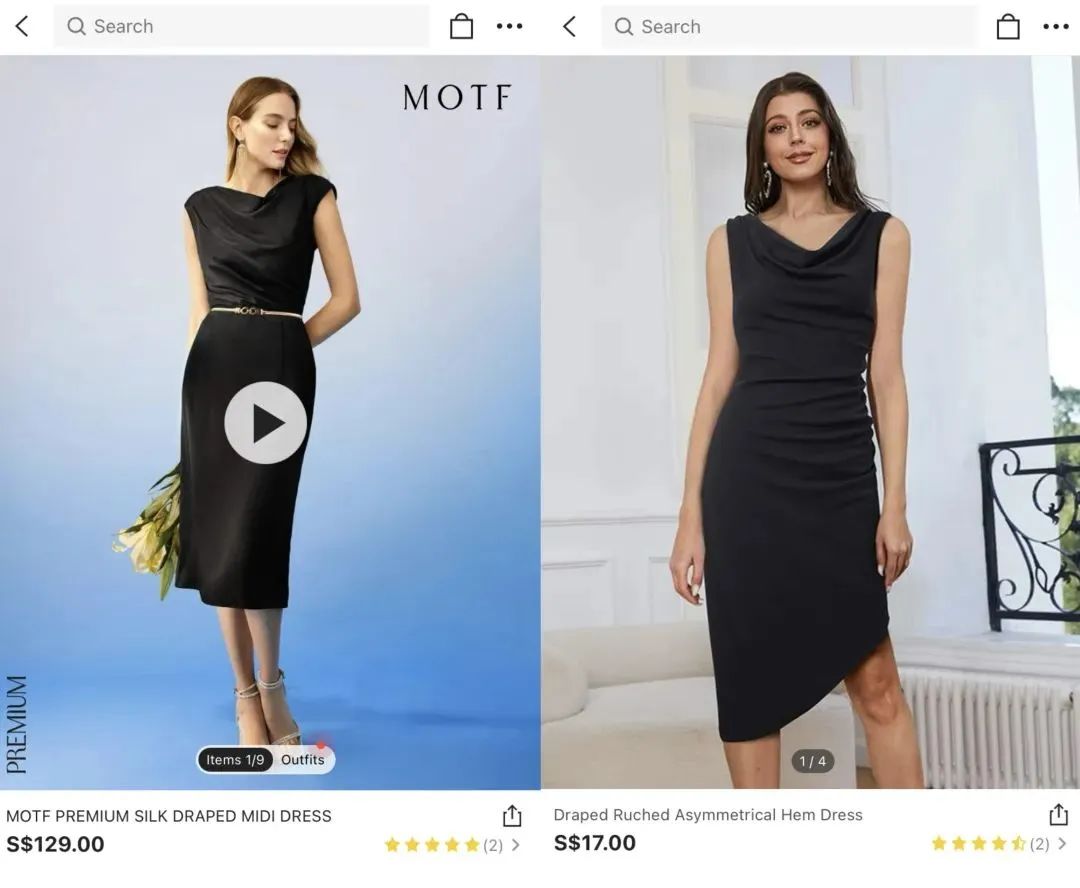

于是就和ZARA母公司如出一辙,SHEIN也开发了超过10个子品牌,以冲击更高的单价和利润。其中高端女装MOTF,将价格拉到了20~40美元区间,最贵的系列单价超过100美元。

类似款式裙子,MOTF几乎可以卖到Shein的8倍

但如果SHEIN只是对标ZARA,那崛起之路上给到的鲜花与掌声似乎过于隆重。

2022年,尽管SHEIN的营收与ZARA还相距甚远,但资本市场依旧给予了SHEIN千亿估值,这个数字甚至超过了彼时H&M与ZARA的市值总和。

SHEIN真正的稀缺性其实在于——拥有一个移动端的流量入口。

2022年第二季度,SHEIN成功超越亚马逊成为美国下载量最高的购物应用程序,这一年SHEIN的活跃用户数量也超过了7400万。

既有快时尚品牌的供应链,又有电商平台梦寐以求的流量入口——SHEIN能做的选择很多,而无疑资本眼里有更好的那一个。

转型平台模式,不仅意味着快速提升的品类丰富度,同时也能为SHEIN带来佣金和广告收入,扩充营收来源。更重要的是估值的参考模型也将是万亿市值的亚马逊,而非上个时代的ZARA。

从现实来看,曾经一心只想成为“更好的ZARA”的SHEIN,正在另一条路上蒙眼狂奔:

1)为转型平台招兵买马。2022年11月,SHEIN招来了拥有第三方品牌管理经验的Lazada前总裁刘秀云;进入2023年,SHEIN又从亚马逊挖来了高管,主导扩品类战略。

2)大力招募卖家。为了从速卖通和Temu手中争夺国内卖家,SHEIN开出了极其优惠的招募条件:前3个月,商家免佣且不收流量费用,同时还帮卖家承担退货运费[7]。而且SHEIN还支持卖家少量测款,有效减轻了卖家的备货压力。

3)海外大兴基建。SHEIN计划在美国建立三个大型配送中心。其中在印第安纳州的配送中心已经投入使用,目标自然是压缩履约时间。

网络上为数不多的许仰天图片资料

当时间来到今年的5月4日,SHEIN终于正式宣布转型平台模式,将Shein Marketplace推广到全球市场。

极少在公众视野出现的SHEIN创始人许仰天,也现身明确了新时期新目标:“将通过平台模式,引入更多第三方卖家。”

然而,这条路真的这么好走吗?

3

未来:内卷北美

对于SHEIN而言,亚马逊是个早了二十年的标准答案,也是最大的本土竞争对手。

1994年成立的亚马逊,最开始只卖图书单一品类。伴随着用户数量的上升,到了2000年,亚马逊正式推出第三方平台业务,大大拓展了平台品类。亚马逊的毛利率随即提高,从1999年的20%提高到了2001年的30%。

如今谋求转型的SHEIN,其实就是把这条路再重走一遍。但SHEIN很难成为下一个亚马逊。

亚马逊屹立在北美市场的秘诀,是自营仓储和物流带来的优质消费体验。在人口分布并不均匀的北美大陆,有美国72%的用户都能享受亚马逊的当日或次日达服务。相比之下,SHEIN完成大多数配送,还需要10~15天。

在亚马逊的速度背后,则是亚马逊物流部门背靠的86架货机、超过1500个物流设施,以及亚马逊在过去数年间将超过50%的投资,都投入到了仓储和配送环节上。SHEIN想要攻破亚马逊的护城河,难度可想而知。

相比之下,可能同样背靠国内供应链、主打低价区间的Temu,才是SHEIN最直接的竞争者。而两者的针锋相对早已上演。

2022年9月,拼多多孵化的Temu在美国上线。拼多多财务副总裁刘珺在财报会上曾表示,Temu不受财务指标驱动。换句话说,资金弹药管够。

上线第1个月,Temu就花掉了10亿营销费用,此后Temu还在美国“春晚”超级碗上投了广告。紧接着不到两个月,Temu就超过了SHEIN,在北美购物类app排行榜顺利登顶。

营销端暂时棋输一着,而SHEIN面对Temu更大的隐忧,则是其在低价商品供给端的优势。

有Temu员工就曾透露,Temu几乎就是在“瞄着Shein打”。只要是SHEIN同款,Temu都优先上架;在低价方面Temu也更为激进,Temu在某些品类上的价格能做到SHEIN的53%~80%,优势可谓巨大。

Temu内部制定的目标,更是直指SHEIN:在2023年9月前,至少有一天的GMV要超过SHEIN。

Temu的底气背后,则是拼多多长年积累的超过1100万家供应商网络。而正是这些苦于内卷而愿意出让利润的巨量白牌卖家,为背靠拼多多孵化的Temu提供了稳定且低价的货品来源。

想要从Temu手中截留这些供应商,SHEIN自然就需要付出更优惠的政策,而这毫无疑问又会削弱盈利能力。

表面上看,SHEIN的挑战是在眼下的平台混战中站稳脚跟。但如果回溯其他电商平台历史,SHEIN转型电商平台过程的挑战,可能才刚刚开始。

譬如和SHEIN一样拥有自营商品的亚马逊,就面临着自营和第三方商品的流量分配问题;除此之外,在基建上的长期投入,也让亚马逊电商业务的利润长期在低位徘徊。

而同样走低价电商路线的拼多多,教训可能更具有警示意义。拼多多在追求极致低价的同时,又在管理上牺牲卖家利益讨好用户,最终招致了卖家的集体反抗。

按照这些前车之鉴,SHEIN不仅要处理好自营与第三方的利益分配,同时也要考量基建投入与利润的权衡,并且还要艰难地在低价路线、客户体验与卖家权益之间,找到那个微妙的平衡点。

即便顺利,最终SHEIN还要像拼多多一样,为摆脱低价电商的标签而长期奋斗。这些平台电商发展中的老问题,SHEIN都迫切地需要给出一个新的答案。

4

尾声

从成立以来,SHEIN几乎在每一次重大抉择面前,都踩对了正确答案。

2008年,许仰天意识到金融危机下中产阶级会崩溃,所以给他们提供低价服装;2012年初,许仰天从赚得盆满钵满的婚纱业务里抽身,率先走上了品牌女装之路;2015年,SHEIN敏锐地意识到供应链的重要性,直接把公司核心部门迁移到了千里之外的广州。

实际上,在过去十几年时间,SHEIN走的都是一条少有人走的路:克制赚快钱的欲望,花更多的精力和时间去打造柔性供应链,严格掌控合作的工厂。每一条都意味着更高的付出,更漫长的回报周期。

但正是如此,SHEIN才把无数同行甩在身后,从垂直赛道一路杀到主流聚光灯下,在巨头林立的互联网市场里,一跃成为近几年来最神秘也是最受关注的超级独角兽。

在此之前,SHEIN讲的是自己的故事,是成为“更好的ZARA”。而在2023年,当SHEIN屏住呼吸准备叩开IPO的大门时,面对资本市场关于营收、利润种种质疑目光,SHEIN转身走向了一条更为拥挤的赛道。

但在今天的环境下,留给SHEIN的奇迹,可能没有过去那么多了。

“

巅峰时刻,SHEIN是地球上仅次于字节和SpaceX的最大独角兽。

来源:远川研究所

作者:郑鹏飞

首图:授权基于CC0协议

中国最受瞩目、也是最神秘的明星独角兽SHEIN,也没能躲过2023年呼啸而至的寒意。

SHEIN成立于2008年,早期总部在南京,主营海外女装,靠着比淘宝更便宜的低价、比Zara更快的上新速度,迅速风靡全球。

巅峰时刻,SHEIN估值高达千亿美金,是地球上仅次于字节跳动和SpaceX的最大独角兽企业。但到了2023年,SHEIN的估值却突然暴跌到了640亿美元,几乎一年时间跌出了整个A股服装板块的总市值。

虽有亚马逊、Shopee等一众电商公司陪着一路下跌,但志在IPO的SHEIN明显更为焦虑。

在面向投资者的会议中,SHEIN为自己设定了相当高的目标:2025年将实现800亿美元的销售额,75亿美元的利润。前者比H&M与Zara的年销售额之和还要多,后者则要求SHEIN把去年的利润翻上十倍不止。

理想很远大,但SHEIN眼下外忧却接踵而至。靠着疫情带来的渗透率增速,在明显下滑;自己的独立站女装赛道,对手蜂拥而来;同样主打性价比的电商平台Temu,背倚拼多多这颗大树,也杀入了SHEIN的主战场美国。

那么向投资者夸下海口的SHEIN,正在擘画的究竟是一条怎样的突围之路?

1

眼下:增量危机

解读SHEIN的成功模式,总离不开快时尚的鼻祖:ZARA。

在西班牙的小镇阿尔特索里,ZARA总部和数以千计的工厂,打造了快时尚的基本要义:小单快返——每次生产更小数量的服装,并以更快的速度推向市场。这种颇具互联网思维的方法,使得时尚从一个灵感变成一个概率题。

没想到时代送上了新的挑战者。诞生于移动互联网时代的SHEIN,用比ZARA更进一步的模式,打败了ZARA。

SHEIN每天超过5000款的上新速度,远超ZARA。而在价格上,SHEIN女装常年在20美刀以下,甚至不到ZARA的一半。

SHEIN还进一步改造了供应链。中国女生还需要提前35天在淘宝下单预售服装,而SHEIN的新款女装最快只需3~5天就能完成设计、生产到送进集装箱的全部流程。

当无数同行试图按照品牌营销圣经,努力 tell a story 的时候,SHEIN则证明了“大力出奇迹”的真理:有什么story,能比“又多又快又省钱”更有效果?

从2015到2020年,SHEIN的年复合增长率高达189%。2022年上半年,比ZARA足足晚诞生了40年的SHEIN,销量已然超越了这位快时尚界的祖师爷。

然而2022年,投资人担心的情况出现。SHEIN的营收增速虽然仍然高达52.8%,但已经明显放缓;更令人担心的是仅为7亿美元的利润,第一次出现了下降。

虽然SHEIN已然是这颗星球上最能捕捉消费需求的服装公司,但它却面临着一个残酷的事实:SHEIN能开垦的肥沃市场,已经不多了。

2014年之前,SHEIN新设的站点集中在消费能力高的欧洲区域。而2016年进入的中东市场带来了又一波红利,一度给SHEIN贡献了高达12.5%的年销售额。

虽然SHEIN后续又高速扩张到东南亚、南美以及其他区域,但这些新市场的贡献并不高。

一个例证是客单价,中东用户的客单价最高为130美元左右,美国约为75美元,而拉美市场则只能贡献不到50美元。以至于欧美地区如今仍是SHEIN的主要市场,合计占到销售额的60%。

与此同时,SHEIN走过的这条追逐年轻人新鲜感的赛道,也变得越来越拥挤。

一边是增量难觅、竞争加剧,另一边则是SHEIN的利润也正在不断被成本侵蚀。

SHEIN早年起量靠的就是便宜流量,但流量洼地早已不复存在。过去用衣服就能置换推广的网红,现在没有几万美元就不考虑合作。

而且SHEIN本身走的就是薄利多销的路子,如今不得不用肉身来抵抗原材料和人工的通胀。在大学生被迫“安贫乐道”的今天,SHEIN供应链的工人们月薪过万已经稀疏平常。

结果就是SHEIN的净利润率从2021年的7.5%,大幅下滑到了2022年的3.2%。

无奈之下,SHEIN只能背叛消费者悄悄上调了价格,代价则是 SHEIN Girls 满含怨恨地将其送上热搜。有美国网友就因为种草已久的鞋子价格翻倍,而怒斥“太荒谬了!”。

究竟如何才能优雅地做高利润,实现2025年的宏伟蓝图?面对这个问题,SHEIN很着急,但投资人比SHEIN更着急。

2

突围:转型平台

SHEIN的崛起之路上,一直萦绕着一个问题:SHEIN究竟是一个品牌,还是一个平台?

SHEIN很长时间里都将目标指向了品牌。直到最近,SHEIN在给投资人的商业计划中,仍然将“更好的ZARA”放在优先位置。

于是就和ZARA母公司如出一辙,SHEIN也开发了超过10个子品牌,以冲击更高的单价和利润。其中高端女装MOTF,将价格拉到了20~40美元区间,最贵的系列单价超过100美元。

类似款式裙子,MOTF几乎可以卖到Shein的8倍

但如果SHEIN只是对标ZARA,那崛起之路上给到的鲜花与掌声似乎过于隆重。

2022年,尽管SHEIN的营收与ZARA还相距甚远,但资本市场依旧给予了SHEIN千亿估值,这个数字甚至超过了彼时H&M与ZARA的市值总和。

SHEIN真正的稀缺性其实在于——拥有一个移动端的流量入口。

2022年第二季度,SHEIN成功超越亚马逊成为美国下载量最高的购物应用程序,这一年SHEIN的活跃用户数量也超过了7400万。

既有快时尚品牌的供应链,又有电商平台梦寐以求的流量入口——SHEIN能做的选择很多,而无疑资本眼里有更好的那一个。

转型平台模式,不仅意味着快速提升的品类丰富度,同时也能为SHEIN带来佣金和广告收入,扩充营收来源。更重要的是估值的参考模型也将是万亿市值的亚马逊,而非上个时代的ZARA。

从现实来看,曾经一心只想成为“更好的ZARA”的SHEIN,正在另一条路上蒙眼狂奔:

1)为转型平台招兵买马。2022年11月,SHEIN招来了拥有第三方品牌管理经验的Lazada前总裁刘秀云;进入2023年,SHEIN又从亚马逊挖来了高管,主导扩品类战略。

2)大力招募卖家。为了从速卖通和Temu手中争夺国内卖家,SHEIN开出了极其优惠的招募条件:前3个月,商家免佣且不收流量费用,同时还帮卖家承担退货运费[7]。而且SHEIN还支持卖家少量测款,有效减轻了卖家的备货压力。

3)海外大兴基建。SHEIN计划在美国建立三个大型配送中心。其中在印第安纳州的配送中心已经投入使用,目标自然是压缩履约时间。

网络上为数不多的许仰天图片资料

当时间来到今年的5月4日,SHEIN终于正式宣布转型平台模式,将Shein Marketplace推广到全球市场。

极少在公众视野出现的SHEIN创始人许仰天,也现身明确了新时期新目标:“将通过平台模式,引入更多第三方卖家。”

然而,这条路真的这么好走吗?

3

未来:内卷北美

对于SHEIN而言,亚马逊是个早了二十年的标准答案,也是最大的本土竞争对手。

1994年成立的亚马逊,最开始只卖图书单一品类。伴随着用户数量的上升,到了2000年,亚马逊正式推出第三方平台业务,大大拓展了平台品类。亚马逊的毛利率随即提高,从1999年的20%提高到了2001年的30%。

如今谋求转型的SHEIN,其实就是把这条路再重走一遍。但SHEIN很难成为下一个亚马逊。

亚马逊屹立在北美市场的秘诀,是自营仓储和物流带来的优质消费体验。在人口分布并不均匀的北美大陆,有美国72%的用户都能享受亚马逊的当日或次日达服务。相比之下,SHEIN完成大多数配送,还需要10~15天。

在亚马逊的速度背后,则是亚马逊物流部门背靠的86架货机、超过1500个物流设施,以及亚马逊在过去数年间将超过50%的投资,都投入到了仓储和配送环节上。SHEIN想要攻破亚马逊的护城河,难度可想而知。

相比之下,可能同样背靠国内供应链、主打低价区间的Temu,才是SHEIN最直接的竞争者。而两者的针锋相对早已上演。

2022年9月,拼多多孵化的Temu在美国上线。拼多多财务副总裁刘珺在财报会上曾表示,Temu不受财务指标驱动。换句话说,资金弹药管够。

上线第1个月,Temu就花掉了10亿营销费用,此后Temu还在美国“春晚”超级碗上投了广告。紧接着不到两个月,Temu就超过了SHEIN,在北美购物类app排行榜顺利登顶。

营销端暂时棋输一着,而SHEIN面对Temu更大的隐忧,则是其在低价商品供给端的优势。

有Temu员工就曾透露,Temu几乎就是在“瞄着Shein打”。只要是SHEIN同款,Temu都优先上架;在低价方面Temu也更为激进,Temu在某些品类上的价格能做到SHEIN的53%~80%,优势可谓巨大。

Temu内部制定的目标,更是直指SHEIN:在2023年9月前,至少有一天的GMV要超过SHEIN。

Temu的底气背后,则是拼多多长年积累的超过1100万家供应商网络。而正是这些苦于内卷而愿意出让利润的巨量白牌卖家,为背靠拼多多孵化的Temu提供了稳定且低价的货品来源。

想要从Temu手中截留这些供应商,SHEIN自然就需要付出更优惠的政策,而这毫无疑问又会削弱盈利能力。

表面上看,SHEIN的挑战是在眼下的平台混战中站稳脚跟。但如果回溯其他电商平台历史,SHEIN转型电商平台过程的挑战,可能才刚刚开始。

譬如和SHEIN一样拥有自营商品的亚马逊,就面临着自营和第三方商品的流量分配问题;除此之外,在基建上的长期投入,也让亚马逊电商业务的利润长期在低位徘徊。

而同样走低价电商路线的拼多多,教训可能更具有警示意义。拼多多在追求极致低价的同时,又在管理上牺牲卖家利益讨好用户,最终招致了卖家的集体反抗。

按照这些前车之鉴,SHEIN不仅要处理好自营与第三方的利益分配,同时也要考量基建投入与利润的权衡,并且还要艰难地在低价路线、客户体验与卖家权益之间,找到那个微妙的平衡点。

即便顺利,最终SHEIN还要像拼多多一样,为摆脱低价电商的标签而长期奋斗。这些平台电商发展中的老问题,SHEIN都迫切地需要给出一个新的答案。

4

尾声

从成立以来,SHEIN几乎在每一次重大抉择面前,都踩对了正确答案。

2008年,许仰天意识到金融危机下中产阶级会崩溃,所以给他们提供低价服装;2012年初,许仰天从赚得盆满钵满的婚纱业务里抽身,率先走上了品牌女装之路;2015年,SHEIN敏锐地意识到供应链的重要性,直接把公司核心部门迁移到了千里之外的广州。

实际上,在过去十几年时间,SHEIN走的都是一条少有人走的路:克制赚快钱的欲望,花更多的精力和时间去打造柔性供应链,严格掌控合作的工厂。每一条都意味着更高的付出,更漫长的回报周期。

但正是如此,SHEIN才把无数同行甩在身后,从垂直赛道一路杀到主流聚光灯下,在巨头林立的互联网市场里,一跃成为近几年来最神秘也是最受关注的超级独角兽。

在此之前,SHEIN讲的是自己的故事,是成为“更好的ZARA”。而在2023年,当SHEIN屏住呼吸准备叩开IPO的大门时,面对资本市场关于营收、利润种种质疑目光,SHEIN转身走向了一条更为拥挤的赛道。

但在今天的环境下,留给SHEIN的奇迹,可能没有过去那么多了。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告