Salesforce 20年研习录:关于Salesforce的9个基本事实

5142

5142

Salesforce作为云计算SaaS行业的开拓者,在美股企业服务公司中有着2000亿美金的头部市值,并且经过20年发展、经历了相对完整的周期,是一个非常有价值的观察标本。

当然,欧美云计算和企业服务行业有其自身的发展环境,具体的业务策略和特点更多是一种先行者的经验与参考,并不能完全作数,应当结合本土的实际背景,针对性采纳。

本篇则更多侧重于厘清Salesforce 20年发展历史中的基本事实,包括它的现有地位、发展历史、产品组合、历史策略以及财务表现等。

如下内容以Salesforce公开材料(招股书、年报、Investor Day Presentation等)为主,并辅助结合市面上一些已有的分析报告,互相印证。

01

Salesforce是企业服务SaaS行业头部市值公司,但与头部科技公司仍有很大差距

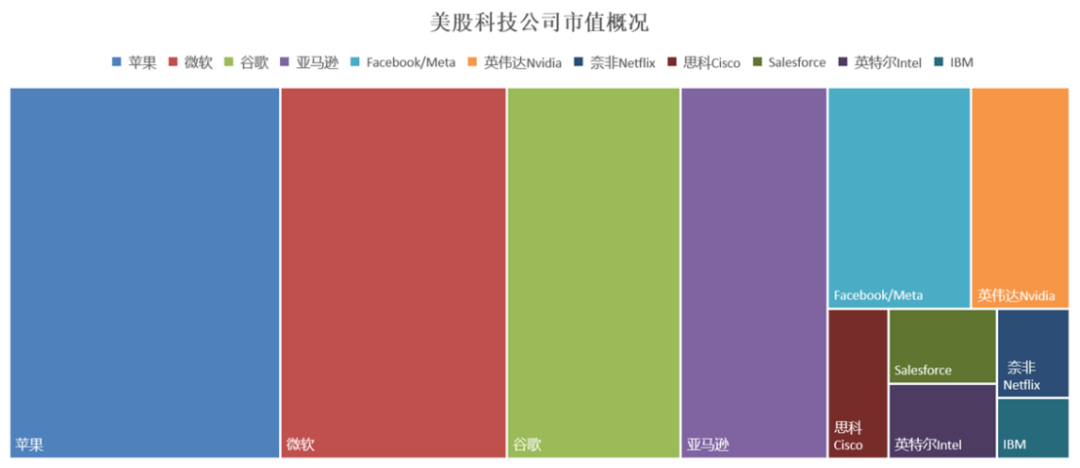

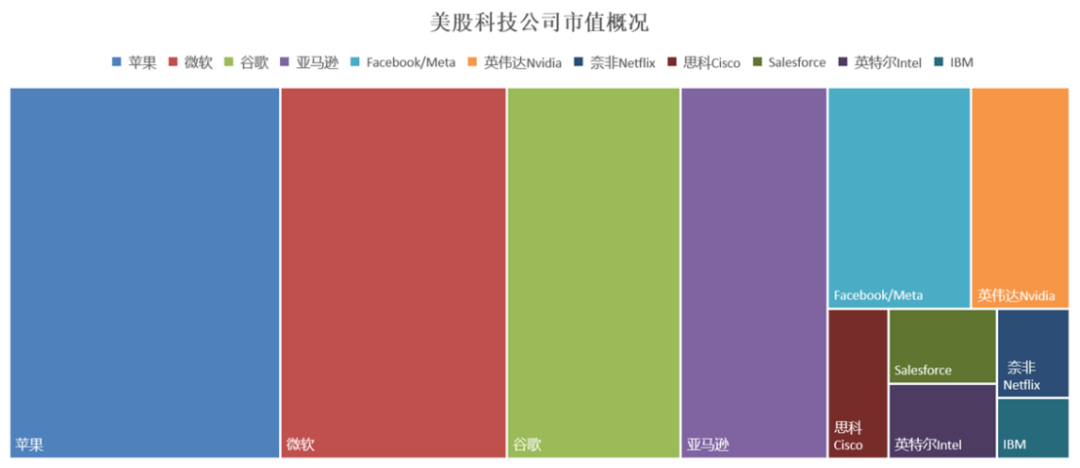

截止2022年1月24日,Salesforce总市值2100亿左右。如果将美股头部科技公司的市值进行排序,可以看到Salesforce和头部科技、互联网公司相比,规模有限。

市值更高的一些巨无霸包括:1)移动互联网时代的硬件公司苹果,2)PC时代起家的互联网公司谷歌、亚马逊、Facebook、Netflix,3)泛云计算(公有云、SaaS、AI和芯片等)时期重新兴起的微软、英伟达Nvidia,4)以及一些老牌科技公司思科、Intel、IBM。其中,市值低于Salesforce的公司仅有3家,Netflix、Intel、IBM。

大于1w亿市值的(1月24日数据),仅有苹果、微软、谷歌、亚马逊。

图:美股科技公司市值概况(2022年1与24日)

来源:Cowgirl制作

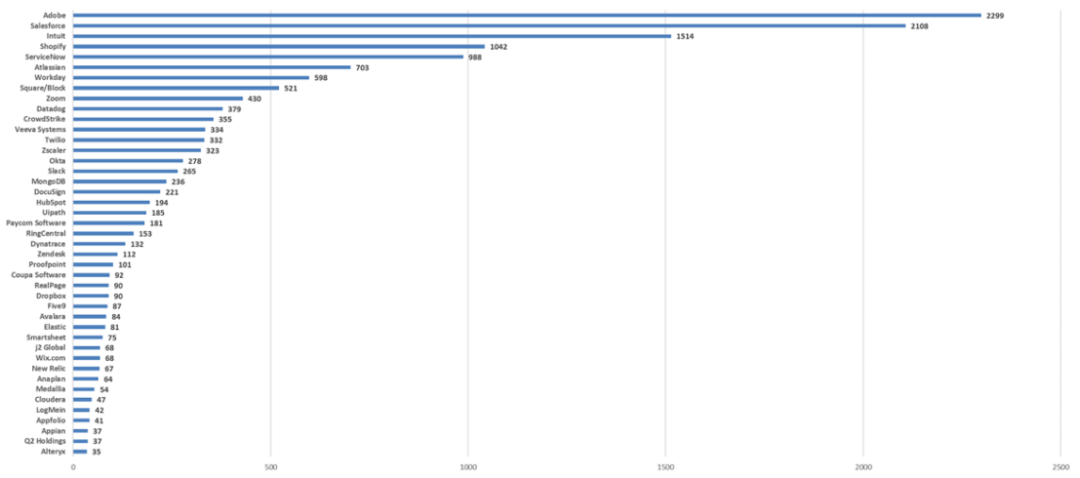

而美股企业服务SaaS公司市值中,头部效应也非常明显。

微软业务庞杂,除了早期的PC Windows系统之外,目前主要的看点在于新兴云计算业务,但PC时代的Office业务在云华后,结合了新增了2B企业服务产品Dynamics 365(类似CRM等),是横跨公有云与应用型SaaS的两栖巨鳄。而这种IaaS层公有云与SaaS层应用产品结合的模式,也给这2个领域的先发者带来很大压力,即亚马逊和Salesforce。

按照业务影响力,理论上企业服务SaaS应当算上微软,但考虑到市值体量,此处先不计入考量,以应用SaaS占比更高的公司为主。

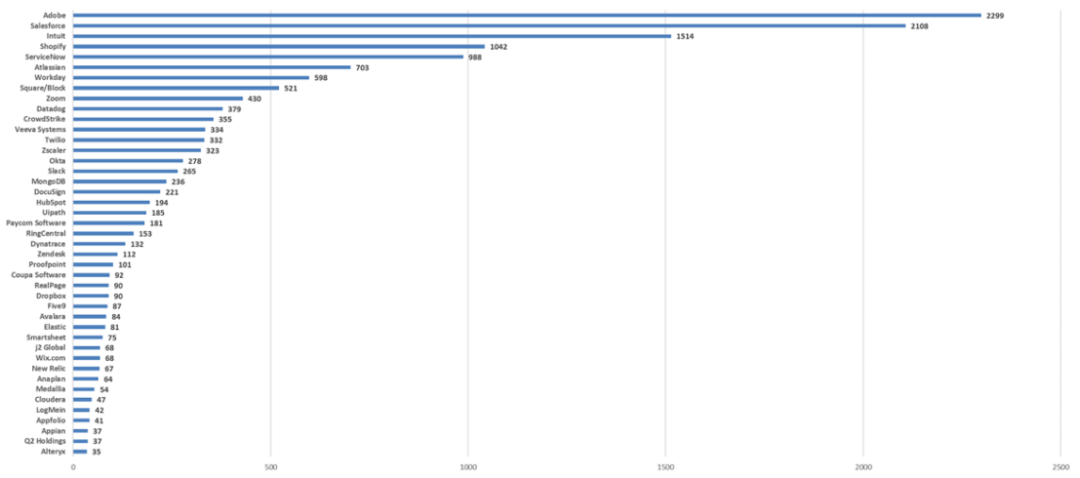

图:美股SaaS公司市值排名(亿美金),2022年1月24日

来源:Cowgirl制作

在这些企业服务SaaS公司中,在1000亿美金市值附近的仅有5家,以内容创作见长的Adobe、销售营销见长的Salesforce、财务领域的Intuit、电商领域的Shopify、以及IT相关的ServiceNow。在2000亿美金以上的也仅有Adobe和Salesforce。

大于100亿美金市值的公司数量大约在20家,且核心业务都有较大差异,包括研发协同Atlassian、HRM Workday、支付Square、视频Zoom、网络安全CrowdStrike、医疗Veeva、通讯Twilio、协同聊天Slack(已被Salesforce收购,预计22年完成)、电子签DocuSign、营销HubSpot(和Salesforce有部分重叠竞争)、RPA Uipath、客服Zendesk(和Salesforce有部分重叠竞争)等。

也就是说,即使在美股SaaS(以美国市场为主,覆盖部分欧洲和全球市场客户)中,头部效应也是极强的,同一个领域很难出2家大体量的公司。

如果有同行业的竟对,体量稍小的那一个可能能够上市(但市值有限),或者被其他有意进入的跨界巨头收购。这个在后续并购部分,会稍展开讨论。

02

12年左右Salesforce在CRM领域超过传统软件厂商,经过20年已进入成熟期

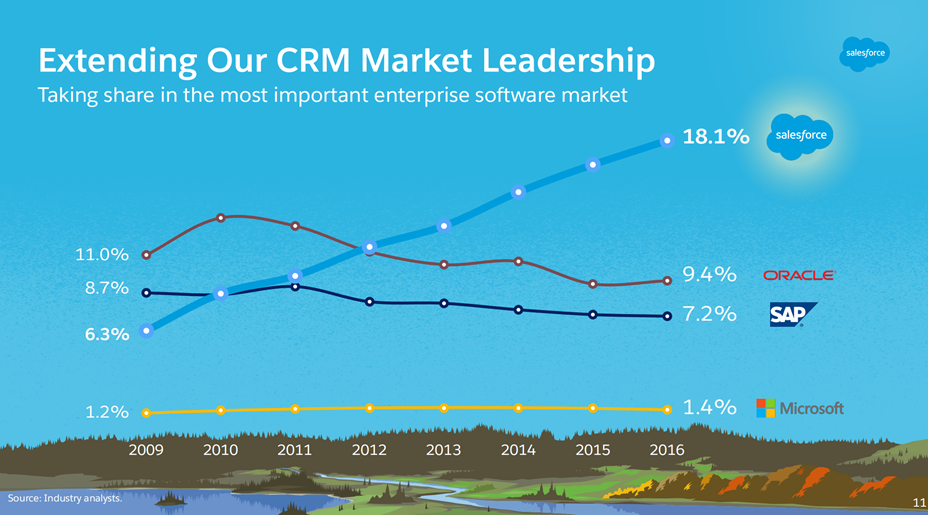

Salesforce在近几年的Investor Day Presentation材料中,每年都会披露自己在CRM行业的市占率。

对于这个“CRM”的行业定义,Salesforce做了附注:

CRM market includes the following IDC-defined functional markets: Sales Force Productivity and Management, Marketing Campaign Management, Customer Service, Contact Center, Advertising, and Digital Commerce App.

按照这个附注,几乎包含了大部分Salesforce所从事的业务范围(目前Salesforce的业务版图),而不仅仅是单纯的CRM客户数据跟踪管理(早年Salesforce的业务重心),也包含营销管理、客户联络中心、广告等。

我们看下2018年Investor Day Presentation披露的数据。

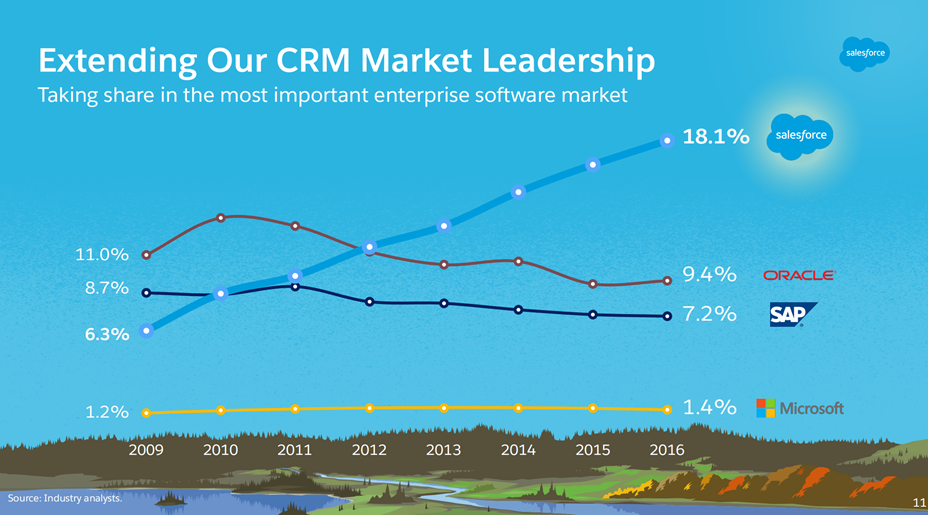

图:2009-2016年Salesforce在CRM市场的占有率

来源:Salesforce Investor Day Presentation

Salesforce成立于1999年,经历10+年发展后,在2012年市占率开始超越传统厂商Oracle、SAP。2012年之前,Oracle和SAP的市占率虽然略有下降,但仍然领先;2012年之后,这2家便与Salesforce拉开差距。不过值得注意的是,Oracle和SAP在2016年的占有率还有9.4%、7.2%。而这时微软的占有率则微不足道,1.4%。

再来看看2021财年的变化。

图:2016-2020年Salesforce在CRM市场的占有率

来源:Salesforce Investor Day Presentation

2020年又有了一些有趣的变化:Oracle和SAP的市占率进一步下滑,2020年仅4.8%;但微软和Adobe则逐渐提升,分别为4%、3.8%。

鉴于Salesforce的市占率仍在上升,那Oracle和SAP失去的这部分市场份额很可能是被微软、Adobe夺走。这也能侧面体现Salesforce正在受到来自跨界云计算巨头微软、其他领域企服巨头Adobe的竞争压力。

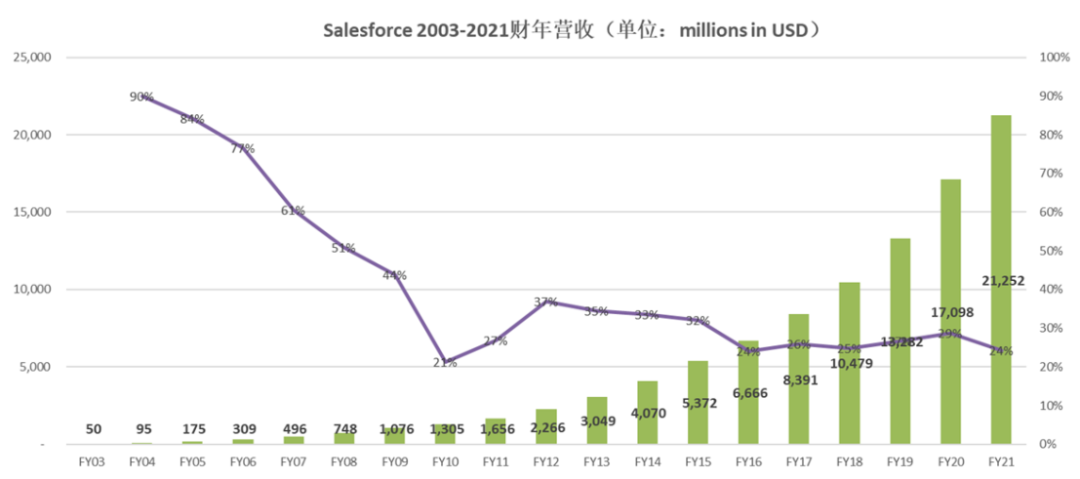

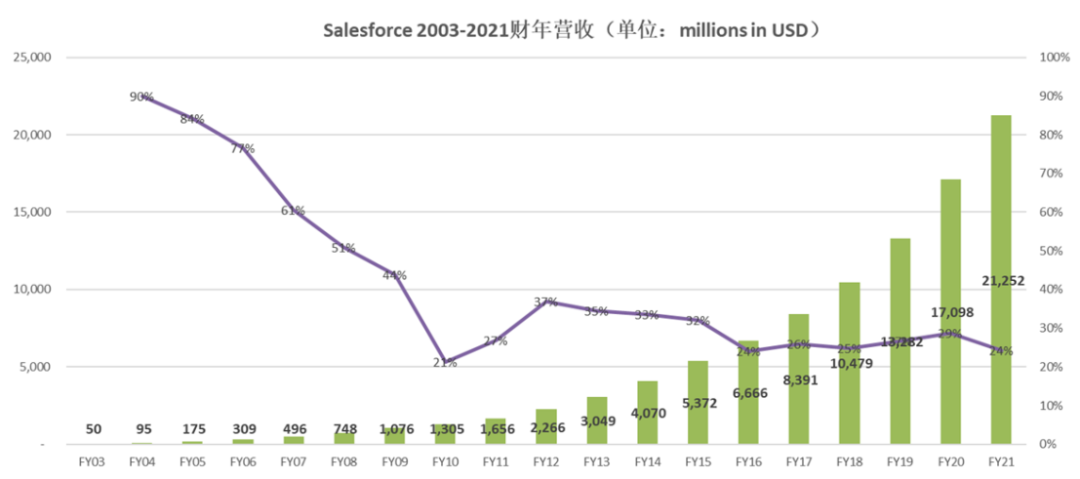

图:Salesforce 2003-2021财年营收变化(百万美金)

来源:Cowgirl制作

从上图回顾Salesforce近20年的营收增长,2010年之前是Salesforce的自然高速发展期;2011年Salesforce开启外延并购拓展后,则是由并购+自然渗透的双重叠加增长(CAGR保持在20-40%);在2015后增长率一直在24-29%之间,未突破30%,达到了相对成熟的阶段。

03

Salesforce不仅仅是CRM,更是覆盖售前售中售后的销售全流程

大部分消费者最能直观感受到的CRM更偏客户数据管理和跟踪:销售记录下客户基本信息,以及联络跟踪进展,这些信息在一个大池子里,某一段时间被销售A锁定,若未及时跟进则重新放回公海。

这部分传统功能更偏售中,也是Salesforce最老牌的产品。

但现在的Salesforce在20年的自研+收购布局下,早已不仅仅只有简单的CRM售中管理,更涵盖了售前营销、售后客户,甚至是跨领域的电商产品、协同产品,以及底层开发者产品。

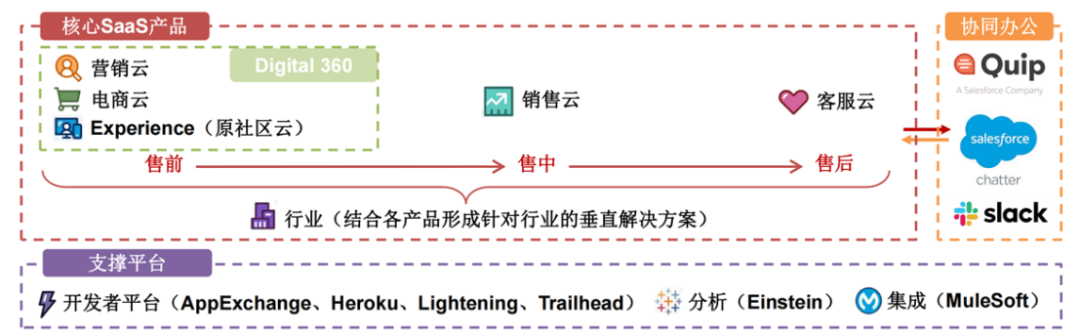

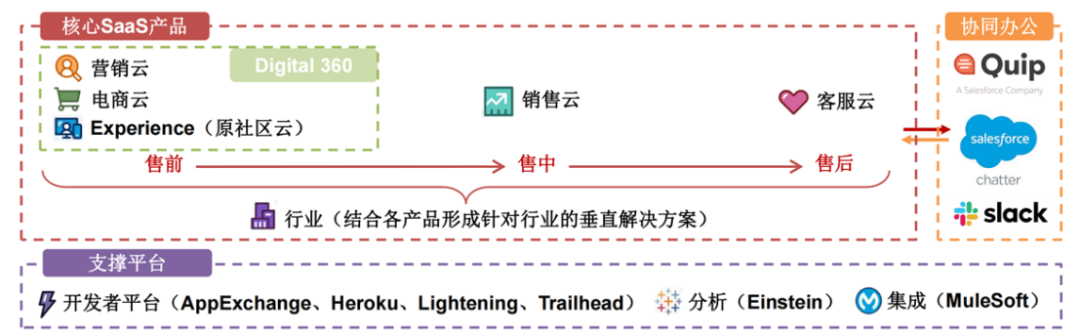

图:Salesforce产品矩阵

来源:Salesforce年报,招商证券

根据上图Salesforce最新的产品矩阵,

1)售中的销售云、售后的客服云是最老的产品,其中销售云的产品功能在早期更为完善,客服云则在2006-2012年之间陆续通过自研收购优化。

2)售前产品主要由营销云和电商云组成,大部分通过收购的ExactTarget和Demandware贡献。

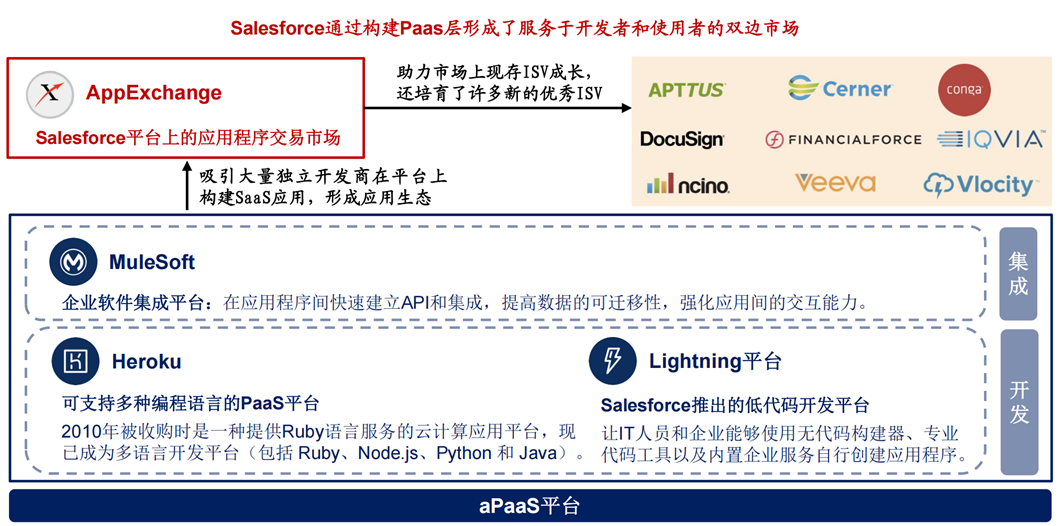

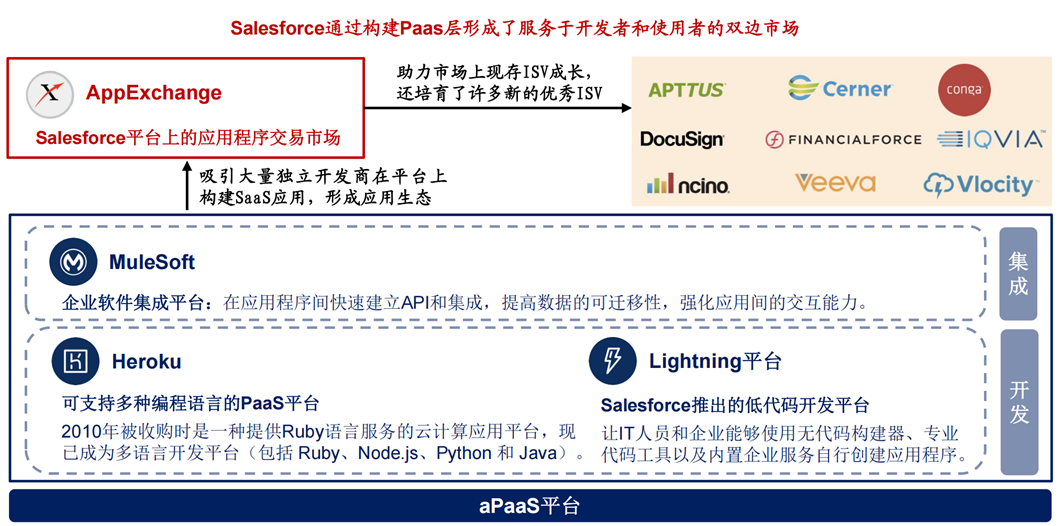

3)2006-2012年间,为了更好服务大客户、提升客单价,Salesforce花了大量精力自研PaaS平台,并陆续收购标的优化功能,包含自研的应用市场AppExchange、收购的多语言开发工具Heroku、低代码开发平台Lightening,数据分析产品(主要是收购的BI产品Tableau),集成产品(主要是收购的MuleSoft)。

4)Salesforce很早便自己踏足过办公协同领域,自研了Chatter(界面很类似Linkedin),但并没有取得太多成功。但仍然对该领域保持关注,2016年收购了Quip(7.5亿美金),并在2020年宣布了更为知名、体量庞大的Slack收购(277亿美金)。

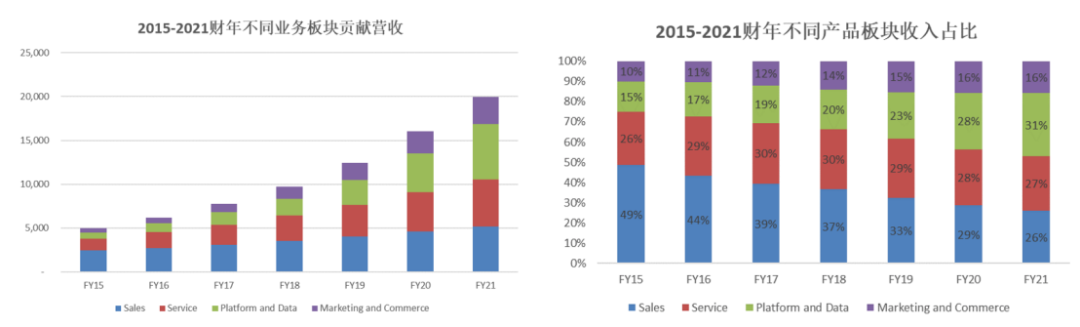

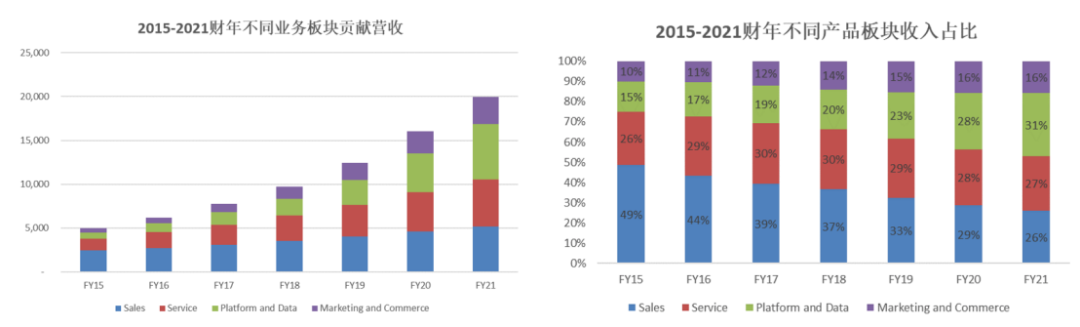

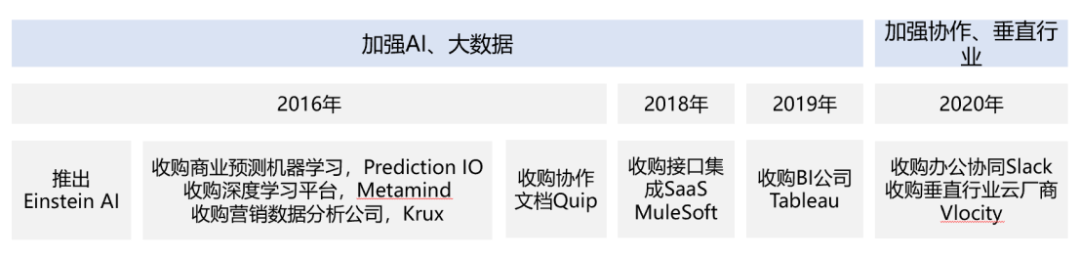

整个产品领域的拓张,可以从营收占比中得到验证。

图:2015-2021财年Salesforce营收构成

来源:Salesforce年报

由于2014年之前没有单独披露不同板块的收入构成,我们采用2015-2021财年的收入变化来观察。

2015-2018财年之间:大部分收入贡献来自Sales(偏售中)、Service(偏售后)。

2019-2021财年之间:Marketing and Commerce(营销和电商)、以及Platform and Data(底层的PaaS平台,开发者工具+应用商城等,以及AI和数据分析工具,如BI、AI Einstein等)占比持续上升,并在2021财年合计达到50%左右。

04

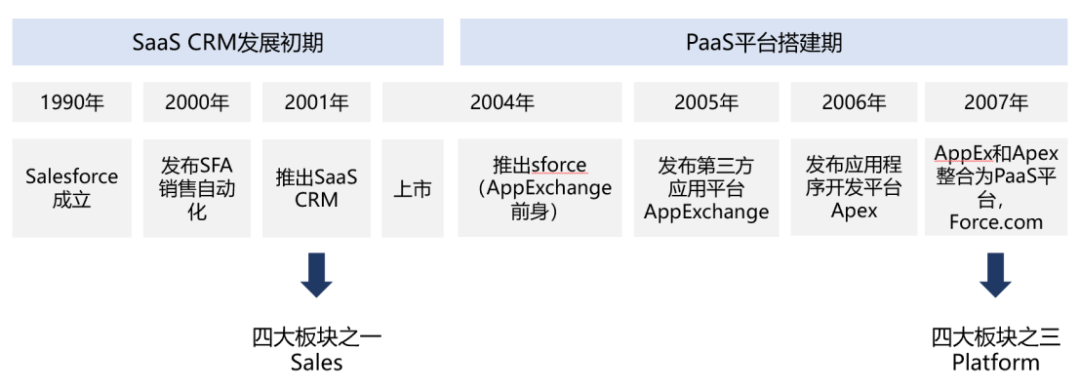

Salesforce是云计算和SaaS领域的先驱,大致经过5个不同发展阶段

Salesforce成立时间很早,1999年,甚至SaaS业务开展早于如今的IaaS巨头亚马逊。这在某种程度上更符合逻辑:新的技术形态变化可能会最先来自应用层的感知。企业软件早期投入高、很难上手、功能过于复杂、实用性不强,这些难点会更容易被应用领域的从业者感知到,例如Oracle工作的Marc Benioff。

而在缺失IaaS厂商的早期阶段,Salesforce甚至是通过自建数据中心来满足底层算力需求。

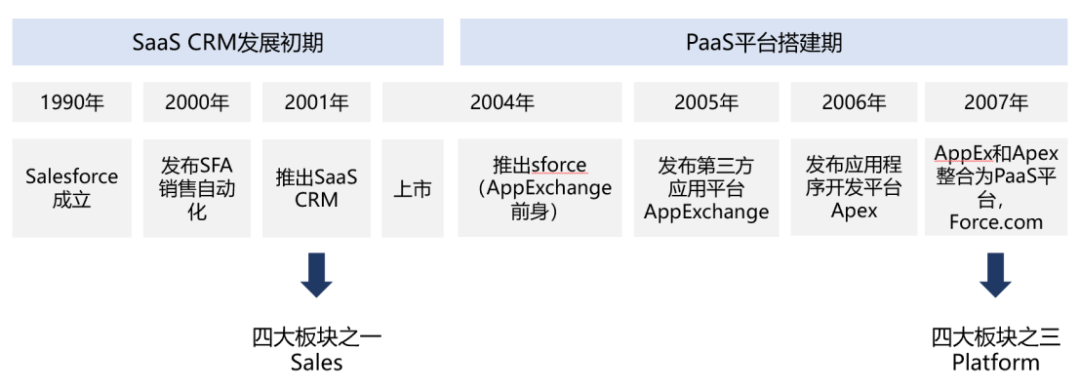

图:Salesforce早期发展阶段

来源:Cowgirl制作

在2004年上市后,Salesforce又做了个创新之举:搭建PaaS平台,完善开发者生态,提供应用市场(客户可以像在苹果APP Store中下载应用一样,下载自己需要的小应用,来完善Salesforce所无法提供的功能,也类似钉钉的应用市场)。PaaS平台的搭建持续了5-6年。

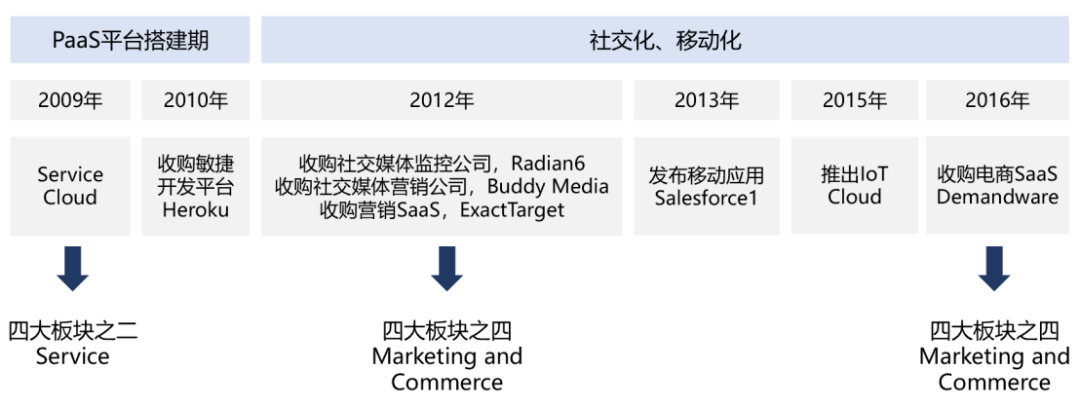

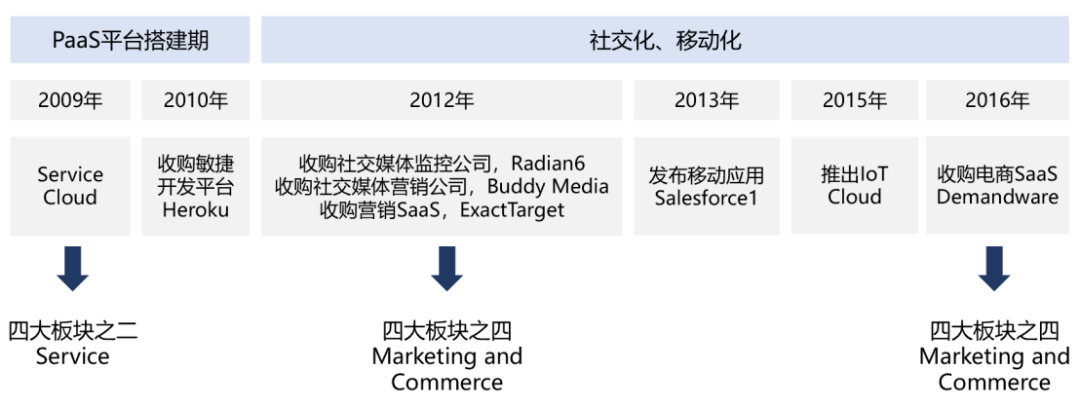

并在2010年移动互联网来临后,开始持续完善自身对移动互联时代的适应性,包括加强社交营销功能、移动应用、电商应用等。

图:Salesforce中期发展阶段

来源:Cowgirl制作

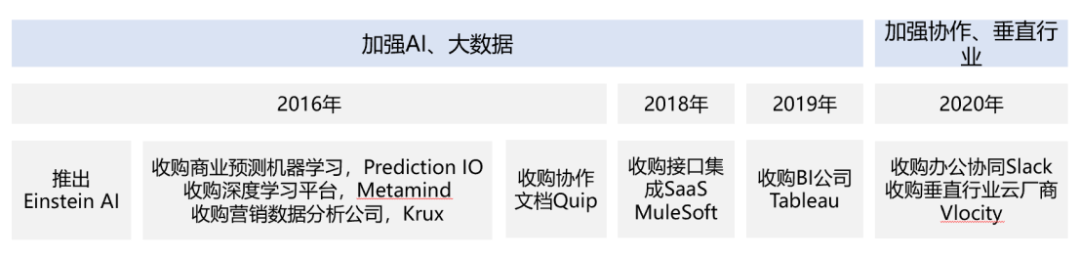

云计算并不是单纯存在的,配套的除了PaaS、SaaS产品,还有人工智能AI应用、大数据应用、AI芯片兴起等。这也是2015年后,Salesforce主要在做的事。

CRM作为客户核心数据的核心,包含了大量数据,包括订单信息、客户信息,是大数据最好的应用环境,这也是Salesforce收购BI厂商Tableau的原因。

图:Salesforce最新进展

来源:Cowgirl制作

而近期收购办公协同厂商Slack,部分是Salesforce持续在关注但尚未做好的领域,也是部分来自于其他跨界巨头的压力(微软)。

05

PaaS平台帮助Salesforce搭建生态,更好服务大客户复杂需求

前面提到Salesforce上市后的头5年主要做了2件事:1)完善自己的售中销售云产品,售后客服云产品;2)搭建完善PaaS平台,包括开发者生态、应用市场和其他辅助工具。

我们来看下Salesforce目前PaaS业务的构成。

图:Salesforce PaaS平台构成

来源:Salesforce,招商证券

1)包含应用市场AppExchange:包含将近4000-5000个应用,并且助力了企业服务厂商的成长,如DocuSign、Veeva等。

2)MuleSoft:不同应用、不同软件间的数据打通与连接。就像我们同时使用了钉钉、用友、销售易等SaaS软件,数据各自沉淀在不同系统中,如果要人为打通,每打通一次便触发一次额外的成本。

3)Lightening平台:低代码无代码开发平台,类似钉钉宜搭和国内的几家低代码无代码厂商,可以帮助IT人员和业务人员根据自身实际业务场景完成小应用的搭建。例如国内最流行的疫情统计应用。

需要注意的是,Salesforce的应用和开放生态非常丰富,但在国内会有一些不同:由于巨头生态的竞争关系考量,数据打通和生态开放在国内受到限制更多,行业内更多是有限开放、以及基于深度合作关系下的某种开放。

06

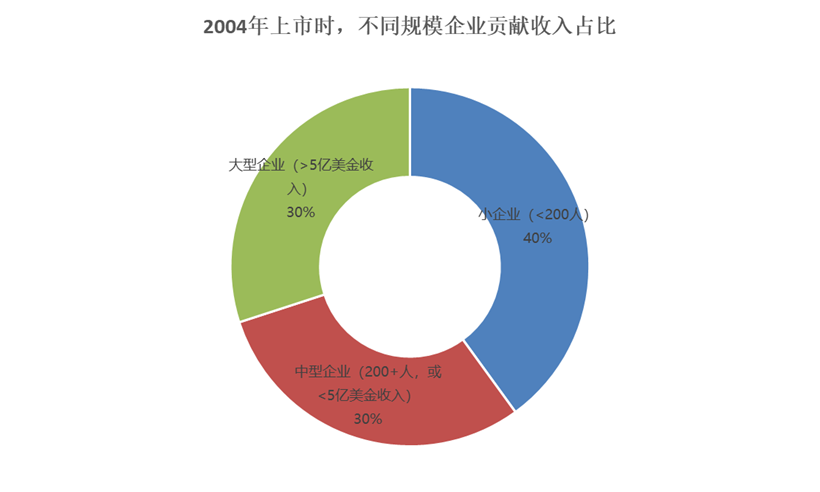

大客户和小客户各有优劣,Salesforce通过服务小客户起家,但依靠服务大客户规模上量

谈起PaaS平台能够更好服务大客户定制化需求,便容易想到一个灵魂问题:大客户 or 小客户?

从两种客户的特性上而言,大客户小客户本质上并没有高下之分(当然,不同国情环境下,会有一定差异),各有优劣:

1)小客户相对营销成本小(基本和老板谈就行,不需要复杂的内部采购流程),但问题在于后续的留存情况。若留存不佳,则前期白白营销获客,前期投入应有合理的回报(ROI)。

2)大客户前期营销成本大(长期联络跟踪服务,并且内部采购决策复杂),优点在于付费能力强、留存率高(除非产品力差,客户实在忍不了),通常ROI还不错。

理论上的策略是针对不同类型的客户,采用不同的策略,大客户业务可接受投入更高的前期投入、小客户则更多要量力而行。

另外,Salesforce作为一种通用型泛行业的工具,则需要考虑不同行业的大小客户的实际付费能力,例如某些行业的大客户更为优质、而某些行业的小客户价值则不容小觑。

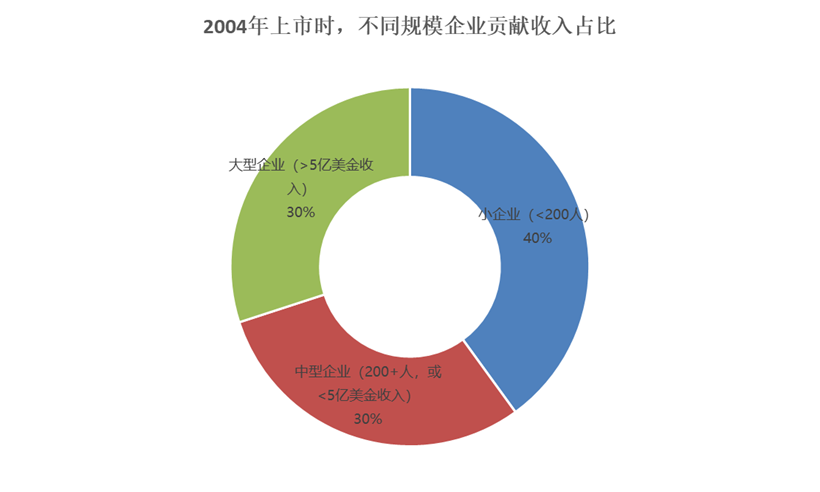

早年上市时,Salesforce披露过自己不同类型客户的占比:SMB(<200人)收入占比40%、中型企业占比30%,大客户占比仅30%。

图:2004年Salesforce不同规模客户收入贡献占比

来源:Salesforce招股书

Salesforce在上市的前6年,详细披露了自己的客户数量、Paying Subscription数量(购买账号的数量,大客户会购买更多的账号);近几年则仅仅披露客户的大致体量。可能也是今年更多获取大客户,在总体客户数量上变化不大。

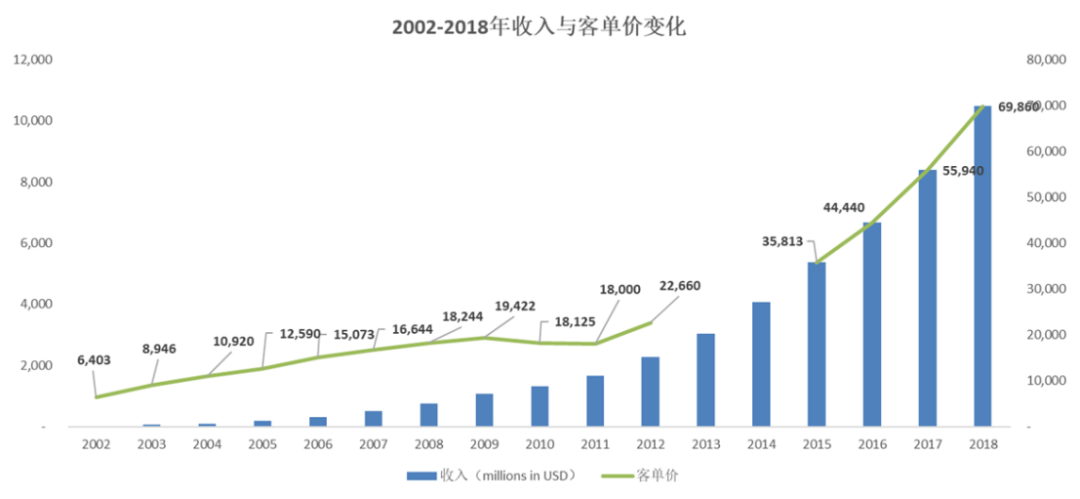

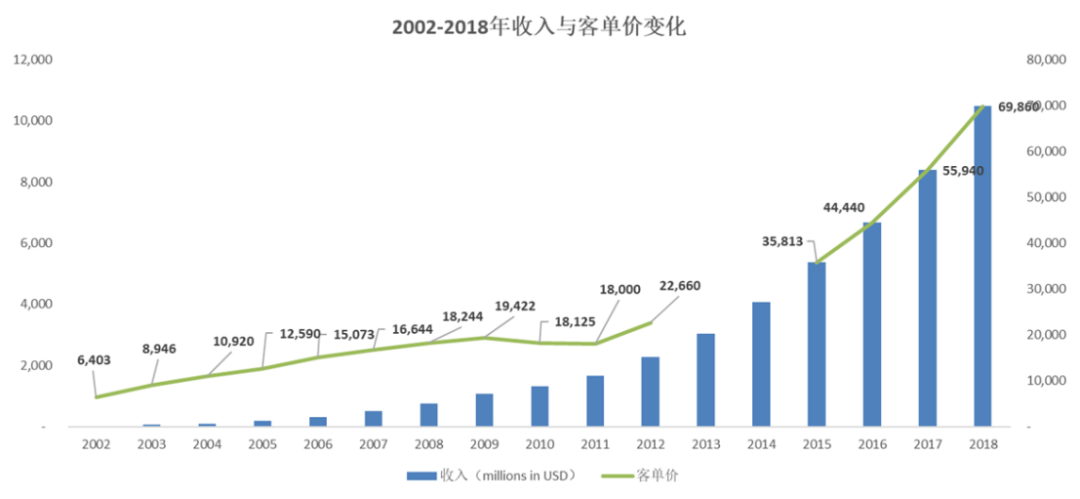

我们通过当年收入和披露的客户数量(2015年后,Salesforce仅披露客户数量为15w+),计算得到模糊的客单价。

图:2002-2018年Salesforce收入与客单价变化

来源:Salesforce年报,Cowgirl制作

可以粗略看到,05年之前,Salesforce的客单价<1w美金;在大力发展PaaS平台、拓展销售云客服云的06-12年,客单价提升到了2w美金;而在近10年,通过不断提供更复杂、更高端的产品(AI、大数据等),以及产品的交叉销售等,客单价达到了5-6w美金。

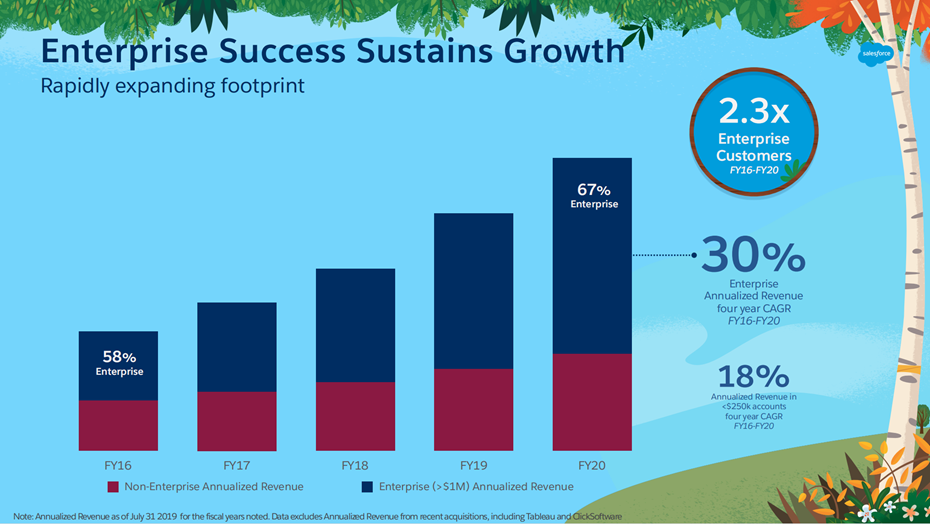

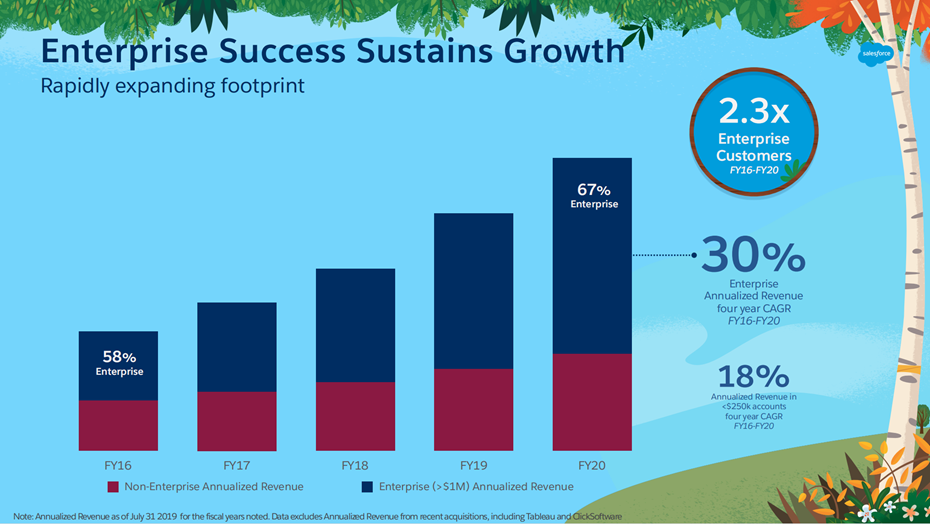

图:Salesforce Enterprise客户的收入占比(年化收入>100w美金)

来源:Salesforce Investor Day Presentation

而Salesforce也在2020财年披露了Enterprise级别客户的营收占比。在此处,Salesforce对Enterprise客户的定义是年化收入>100w美金。这部分客户收入贡献持续提升,16财年占比58%、到20财年占比达到将近70%。

可见,虽然Salesforce在KA+SMB都有不错表现,依靠SMB快速起量,但Salesforce的后续发力更多依赖大客户的贡献。

07

Salesforce中期依靠并购规模上量,几个大规模并购包括ExactTarget、Demandware、MuleSoft、Tableau、Slack

Salesforce在2008-2022年之间,持续并购。虽然并购本身存在风险,但由于产品差异性、客户粘性和交叉销售的逻辑,企业服务领域的收购通常成功概率更大。

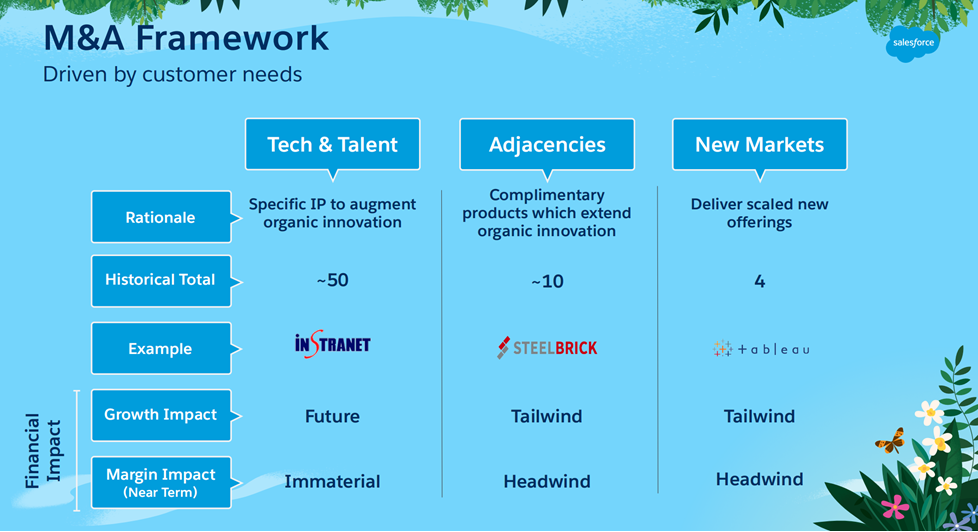

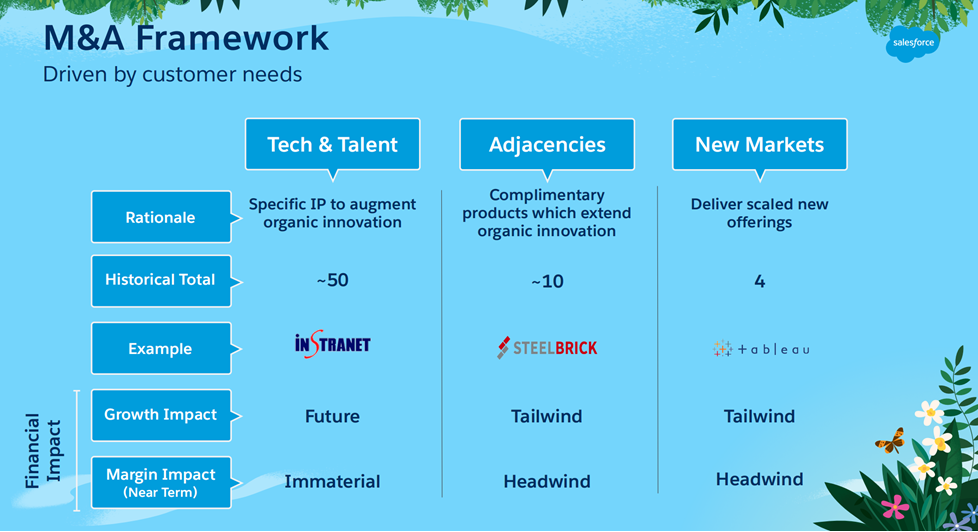

Salesforce对其收购逻辑做过简单的介绍:技术知识产权/人才、产品、新市场(究竟是为了产品还是技术,这个分类比较见仁见智,通常两者兼顾)。

通常而言,并购对Salesforce会有几方面影响:1)收购通常能够增加企业营收,无论是已有的客户收入、亦或是后续交叉销售带来的收入;2)但由于财务处理,收购时会新增一些无形资产(如客户清单、知识产权等仅在并购时,会被确认为财务上的资产),这些无形资产要在收购方的报表中体现并摊销折现,则会平白出现一笔摊销费用(这些摊销费用与实际经营无关)。

图:Salesforce的收购框架

来源:Salesforce Investor Day Presentation

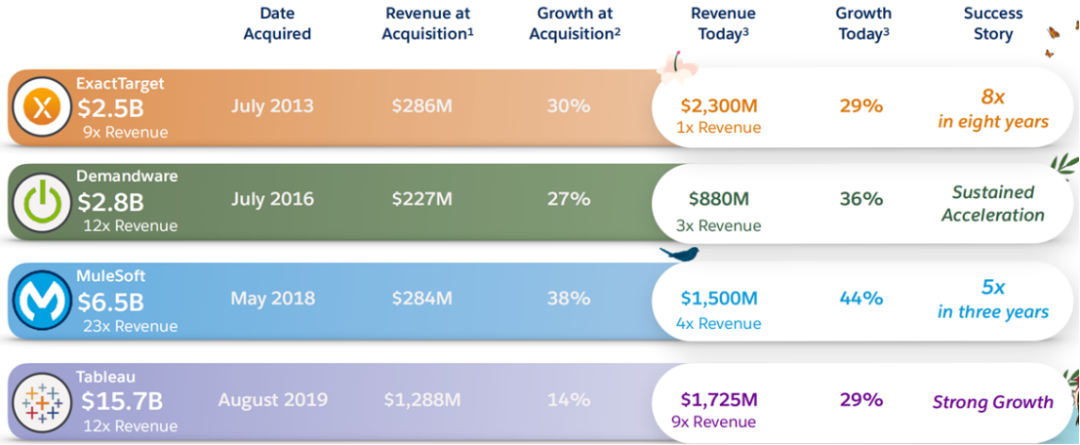

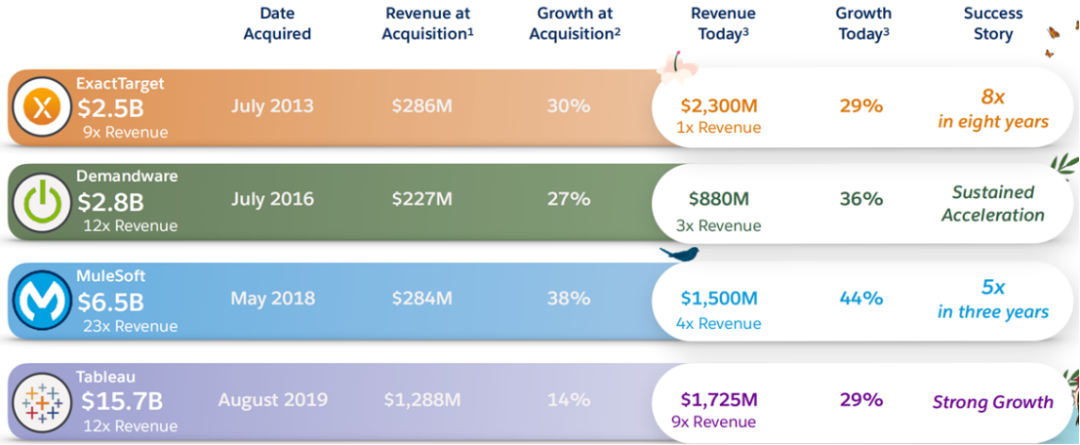

我们重点关注几个Salesforce的大型交易。

图:Salesforce近年主要收购标的

来源:Salesforce Investor

1)ExactTarget:2013年收购,收购时收入2.86亿美金,收购对价25亿美金,PS倍数9倍;目前增长良好,年化增长29%。ExactTarget主营营销SaaS产品,Salesforce通过收购这家公司开拓增厚了自己的营销云业务。

2)Demandware:16年收购,收购时收入2.27亿美金,收购对价28亿美金,PS倍数12倍;目前增长良好,年化增长36%。Demandware是对标Shopify的电商SaaS,但与Shopify不同,Demandware更多服务KA客户(可能也是Salesforce无法撬动Shopify后的其次选择吧)。

3)MuleSoft:18年收购,收购时收入2.84亿美金,收购对价65亿美金,PS倍数23倍;目前增长优秀,年化增长44%(也算对得起价格)。MuleSoft提供集成产品,类似一种中间件,是客户SaaS产品越来越多后的一个必需品。早期也被Salesforce Ventures投资过。

4)Tableau:19年收购,收购时收入12.88亿美金,收购对价157亿美金,PS倍数12倍;目前增长良好,年化增长29%。Tableau是知名BI厂商,也是倍微软BI压迫狠了,转而投入Salesforce怀抱,从而能够走得更远。

5)Slack:没有在上表中出现,此处补充。20年披露收购,21年营收8-9亿美金,收购价格277亿美金,PS倍数32倍。与Tableau类似,Slack同样受到来自微软的强烈竞争压力。微软通过Office免费推行Microsoft Teams,日活直接冲上7000w,而Slack还在1200w打转,实在亚历山大,看来也只能转而加入Salesforce。

总体而言,Salesforce的几个头部收购都还走的不错,这几年的收购也出现了越来越多巨型并购。

不过Slack是全股票交易,毕竟实在要花太多钱了。不过这些和微软纯现金收购暴雪的687亿相比,却是小巫见大巫,只能说微软真有钱……

08

Salesforce的实际财务水平一直很优秀,发展多年也依然需要销售驱动

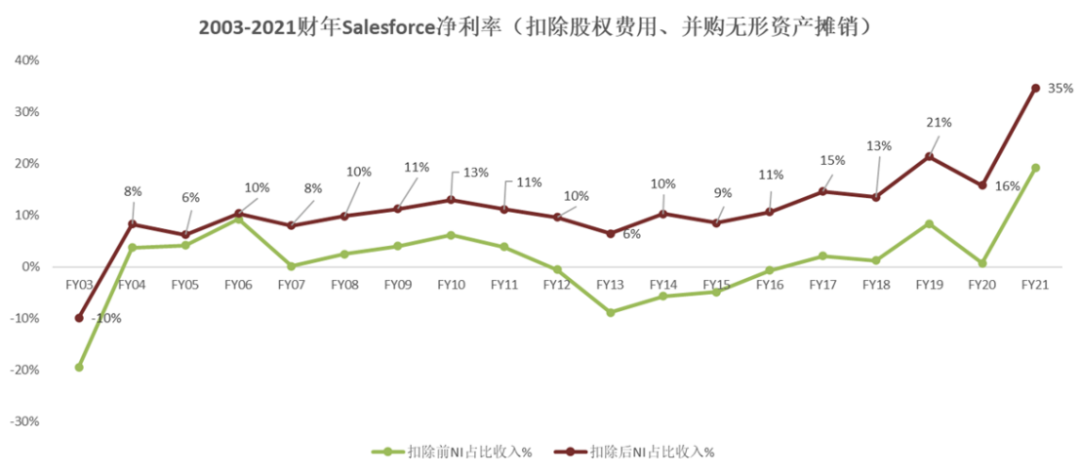

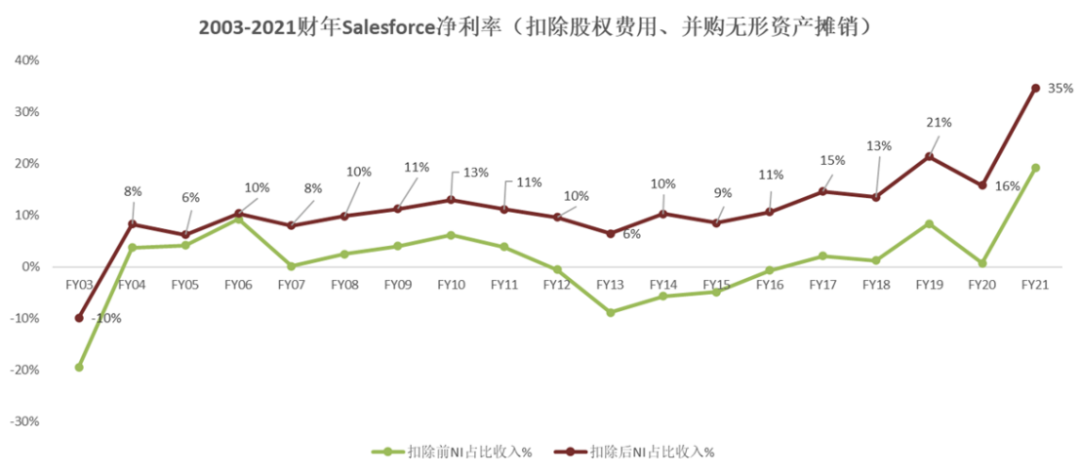

Salesforce虽然Bottom line净利润在2012-2016年亏损,但我们需要仔细考虑其中的一些财务影响,扣除与实际经营无关的因素,才能够看到Salesforce真正的经营情况。

图:2003-2021财年Salesforce净利率(扣除股权费用、并购无形资产摊销)

来源:Cowgirl制作

Salesforce在自己的利润表下,近几年都会披露两个补充数据(根据笔者自行理解,欢迎补充讨论):

1)股权费用:用股票支付的工资,与实际现金无关,但需要确认费用。如果要看更符合实际的经营情况,可以把这部分费用扣除。

2)并购无形资产摊销:前几段有提到过,并购公司时会新增一些无形资产,这些无形资产需要被摊销,形成利润表上的费用。而由于Salesforce持续并购,这部分也会对利润表产生一定影响,因此我们也加回。

剔除这些影响后,我们看到上图深色的折线,其实Salesforce的实际经营利润一直非常不错。无论是刚上市的时候,还是近10年发展,调整后利润一直在10%左右,近几年更是持续提升,在10-30%之间。

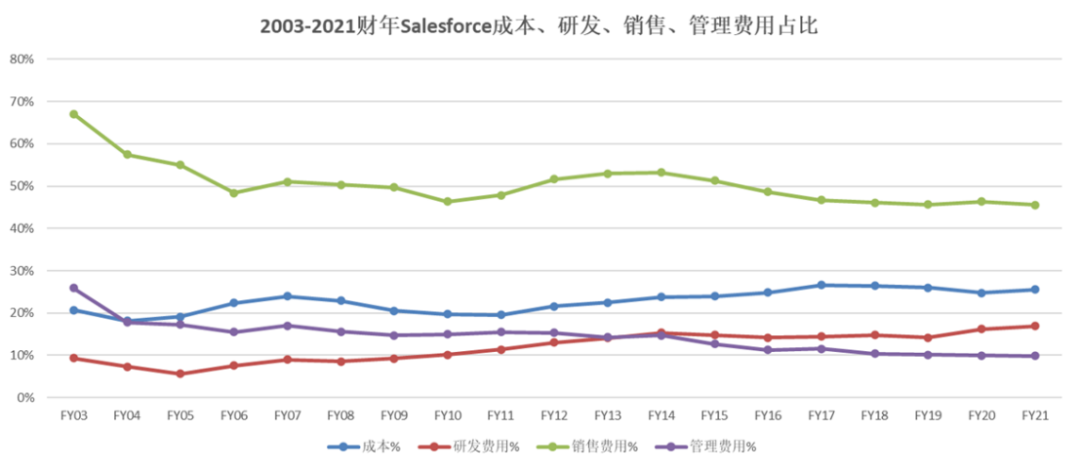

再来关注下Salesforce的支出情况。

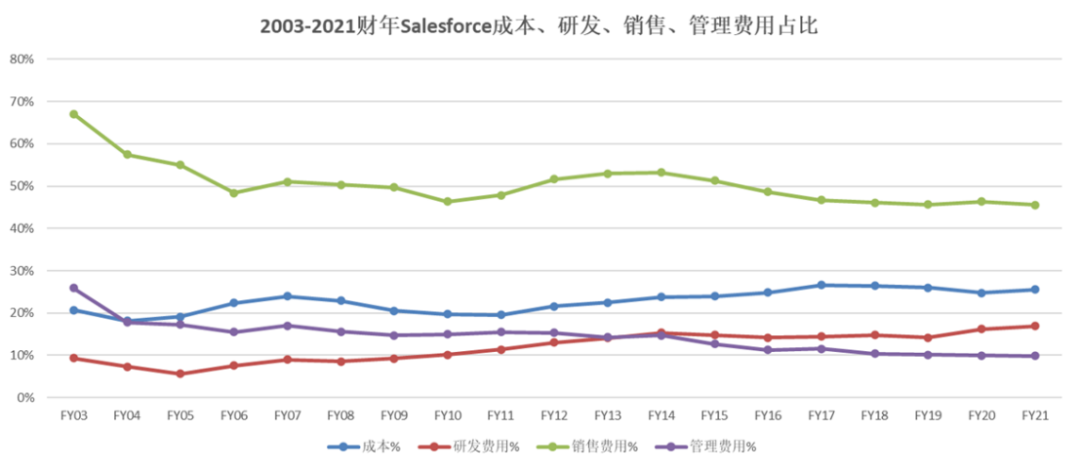

图:2003-2021财年Salesforce成本、研发、销售、管理费用占比

来源:Cowgirl制作

1)Salesforce的销售费用并不低,常年在50%左右,近年略下降。说明Salesforce仍然高度需要销售驱动,从Salesforce公开披露的销售方式来看,以直销为主+渠道为辅。

2)Salesforce产品成本相对可控,持续投入研发,但并不过分。成本占比20%左右,没有太大变化;而研发费用虽然起起伏伏,但没有过于超支。

3)管理费用持续下降,符合规模化效应逻辑。

09

目前Salesforce更多压力来自跨界巨头、企服巨头(如微软),26年目标500亿美金收入

其实在前几段已经多次提到了微软,关于微软云计算和企服业务(Dynamics 365)可下次展开聊聊。

无论是收购Tableau、还是收购Slack,这些标的都不同程度得受到来自微软的竞争压力;而在Salesforce自己的CRM领域,微软也在持续小幅提升占有率。

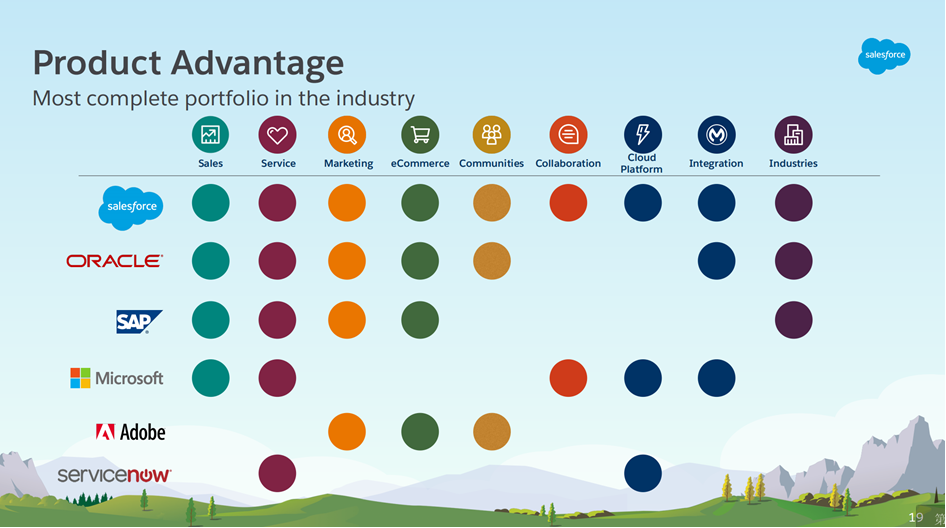

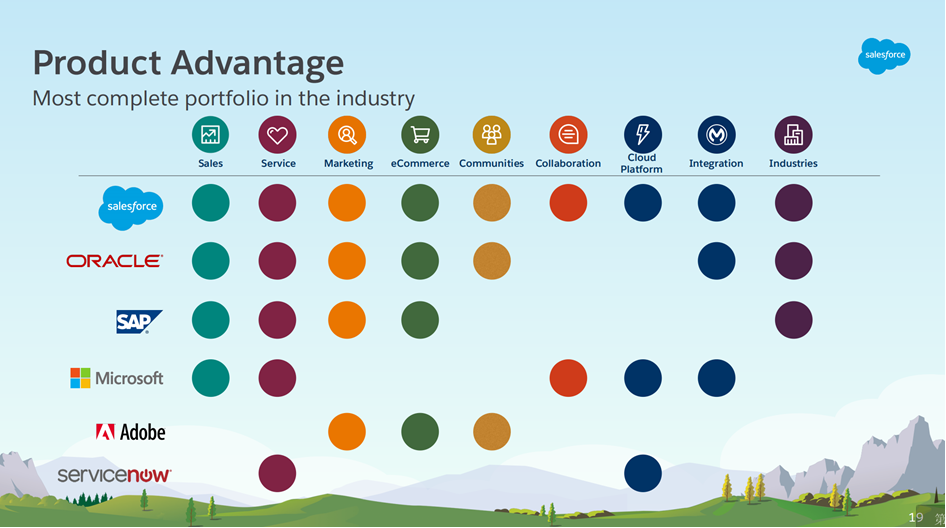

图:Salesforce与微软、Oracle、SAP的产品布局对比(2019年数据,近2年可能有更新)

来源:Salesforce Investor Day Presentation

Salesforce在2019年披露了一个自己与其他巨头的产品布局对比,可以看到微软已经提供了售中销售云、售后服务云,以及协作、公有云和集成,而这2年可能有更多新的产品增加。

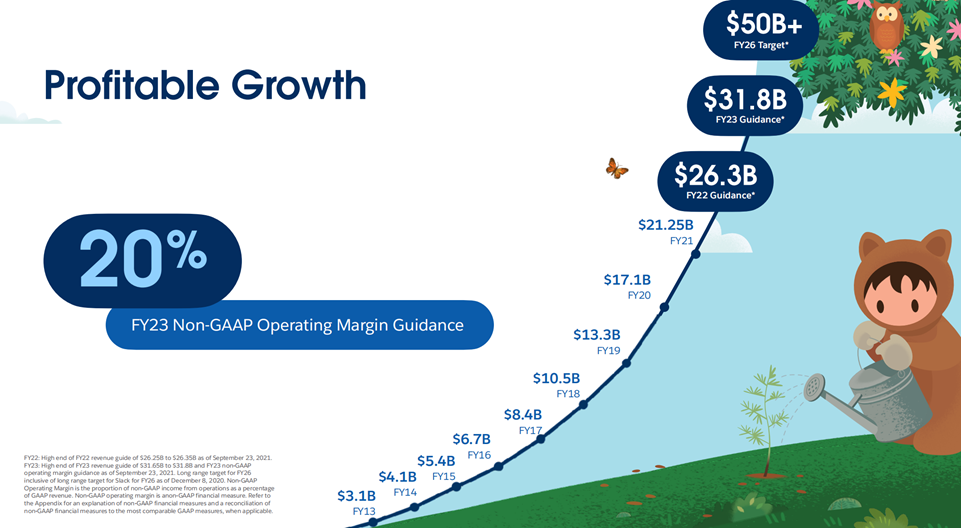

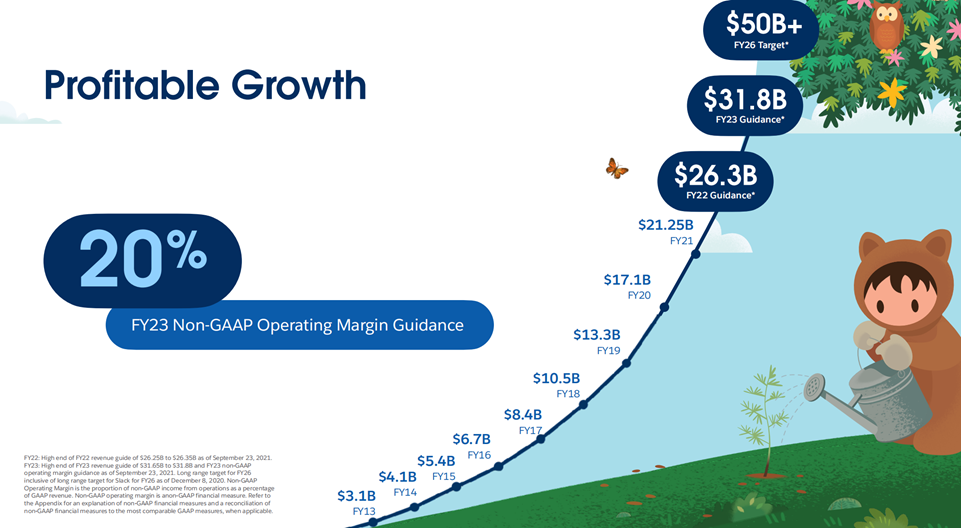

图:Salesforce收入目标

来源:Salesforce Investor Day Presentation

Salesforce 2022年收入目标263亿美金,在收购Slack后,2026年目标翻倍,达到500亿美金。

10

总结

Salesforce不仅仅是SaaS行业的一个普通公司,而是整个SaaS和云计算行业的开拓者。因此,许多在我们看来非常常见的策略,对于Salesforce这家公司而言,具有挑战性、创新性。

不可否认,也许许多时候是时代造就英雄,时代机遇可能占成功结果的60%以上,但确实需要一些领路人的开拓与指引,带领行业的加速发展。

这也说明了Salesforce这样的公司具有一定特殊性。

纵观Salesforce历史,在早年发展时依靠中小型客户,上市后一边完善产品矩阵,一边搭建优化PaaS平台;而在移动互联网、云计算时代来临后,积极布局移动社交、AI大数据,并且取得了优秀的业绩表现。

—— End ——

Salesforce作为云计算SaaS行业的开拓者,在美股企业服务公司中有着2000亿美金的头部市值,并且经过20年发展、经历了相对完整的周期,是一个非常有价值的观察标本。

当然,欧美云计算和企业服务行业有其自身的发展环境,具体的业务策略和特点更多是一种先行者的经验与参考,并不能完全作数,应当结合本土的实际背景,针对性采纳。

本篇则更多侧重于厘清Salesforce 20年发展历史中的基本事实,包括它的现有地位、发展历史、产品组合、历史策略以及财务表现等。

如下内容以Salesforce公开材料(招股书、年报、Investor Day Presentation等)为主,并辅助结合市面上一些已有的分析报告,互相印证。

01

Salesforce是企业服务SaaS行业头部市值公司,但与头部科技公司仍有很大差距

截止2022年1月24日,Salesforce总市值2100亿左右。如果将美股头部科技公司的市值进行排序,可以看到Salesforce和头部科技、互联网公司相比,规模有限。

市值更高的一些巨无霸包括:1)移动互联网时代的硬件公司苹果,2)PC时代起家的互联网公司谷歌、亚马逊、Facebook、Netflix,3)泛云计算(公有云、SaaS、AI和芯片等)时期重新兴起的微软、英伟达Nvidia,4)以及一些老牌科技公司思科、Intel、IBM。其中,市值低于Salesforce的公司仅有3家,Netflix、Intel、IBM。

大于1w亿市值的(1月24日数据),仅有苹果、微软、谷歌、亚马逊。

图:美股科技公司市值概况(2022年1与24日)

来源:Cowgirl制作

而美股企业服务SaaS公司市值中,头部效应也非常明显。

微软业务庞杂,除了早期的PC Windows系统之外,目前主要的看点在于新兴云计算业务,但PC时代的Office业务在云华后,结合了新增了2B企业服务产品Dynamics 365(类似CRM等),是横跨公有云与应用型SaaS的两栖巨鳄。而这种IaaS层公有云与SaaS层应用产品结合的模式,也给这2个领域的先发者带来很大压力,即亚马逊和Salesforce。

按照业务影响力,理论上企业服务SaaS应当算上微软,但考虑到市值体量,此处先不计入考量,以应用SaaS占比更高的公司为主。

图:美股SaaS公司市值排名(亿美金),2022年1月24日

来源:Cowgirl制作

在这些企业服务SaaS公司中,在1000亿美金市值附近的仅有5家,以内容创作见长的Adobe、销售营销见长的Salesforce、财务领域的Intuit、电商领域的Shopify、以及IT相关的ServiceNow。在2000亿美金以上的也仅有Adobe和Salesforce。

大于100亿美金市值的公司数量大约在20家,且核心业务都有较大差异,包括研发协同Atlassian、HRM Workday、支付Square、视频Zoom、网络安全CrowdStrike、医疗Veeva、通讯Twilio、协同聊天Slack(已被Salesforce收购,预计22年完成)、电子签DocuSign、营销HubSpot(和Salesforce有部分重叠竞争)、RPA Uipath、客服Zendesk(和Salesforce有部分重叠竞争)等。

也就是说,即使在美股SaaS(以美国市场为主,覆盖部分欧洲和全球市场客户)中,头部效应也是极强的,同一个领域很难出2家大体量的公司。

如果有同行业的竟对,体量稍小的那一个可能能够上市(但市值有限),或者被其他有意进入的跨界巨头收购。这个在后续并购部分,会稍展开讨论。

02

12年左右Salesforce在CRM领域超过传统软件厂商,经过20年已进入成熟期

Salesforce在近几年的Investor Day Presentation材料中,每年都会披露自己在CRM行业的市占率。

对于这个“CRM”的行业定义,Salesforce做了附注:

CRM market includes the following IDC-defined functional markets: Sales Force Productivity and Management, Marketing Campaign Management, Customer Service, Contact Center, Advertising, and Digital Commerce App.

按照这个附注,几乎包含了大部分Salesforce所从事的业务范围(目前Salesforce的业务版图),而不仅仅是单纯的CRM客户数据跟踪管理(早年Salesforce的业务重心),也包含营销管理、客户联络中心、广告等。

我们看下2018年Investor Day Presentation披露的数据。

图:2009-2016年Salesforce在CRM市场的占有率

来源:Salesforce Investor Day Presentation

Salesforce成立于1999年,经历10+年发展后,在2012年市占率开始超越传统厂商Oracle、SAP。2012年之前,Oracle和SAP的市占率虽然略有下降,但仍然领先;2012年之后,这2家便与Salesforce拉开差距。不过值得注意的是,Oracle和SAP在2016年的占有率还有9.4%、7.2%。而这时微软的占有率则微不足道,1.4%。

再来看看2021财年的变化。

图:2016-2020年Salesforce在CRM市场的占有率

来源:Salesforce Investor Day Presentation

2020年又有了一些有趣的变化:Oracle和SAP的市占率进一步下滑,2020年仅4.8%;但微软和Adobe则逐渐提升,分别为4%、3.8%。

鉴于Salesforce的市占率仍在上升,那Oracle和SAP失去的这部分市场份额很可能是被微软、Adobe夺走。这也能侧面体现Salesforce正在受到来自跨界云计算巨头微软、其他领域企服巨头Adobe的竞争压力。

图:Salesforce 2003-2021财年营收变化(百万美金)

来源:Cowgirl制作

从上图回顾Salesforce近20年的营收增长,2010年之前是Salesforce的自然高速发展期;2011年Salesforce开启外延并购拓展后,则是由并购+自然渗透的双重叠加增长(CAGR保持在20-40%);在2015后增长率一直在24-29%之间,未突破30%,达到了相对成熟的阶段。

03

Salesforce不仅仅是CRM,更是覆盖售前售中售后的销售全流程

大部分消费者最能直观感受到的CRM更偏客户数据管理和跟踪:销售记录下客户基本信息,以及联络跟踪进展,这些信息在一个大池子里,某一段时间被销售A锁定,若未及时跟进则重新放回公海。

这部分传统功能更偏售中,也是Salesforce最老牌的产品。

但现在的Salesforce在20年的自研+收购布局下,早已不仅仅只有简单的CRM售中管理,更涵盖了售前营销、售后客户,甚至是跨领域的电商产品、协同产品,以及底层开发者产品。

图:Salesforce产品矩阵

来源:Salesforce年报,招商证券

根据上图Salesforce最新的产品矩阵,

1)售中的销售云、售后的客服云是最老的产品,其中销售云的产品功能在早期更为完善,客服云则在2006-2012年之间陆续通过自研收购优化。

2)售前产品主要由营销云和电商云组成,大部分通过收购的ExactTarget和Demandware贡献。

3)2006-2012年间,为了更好服务大客户、提升客单价,Salesforce花了大量精力自研PaaS平台,并陆续收购标的优化功能,包含自研的应用市场AppExchange、收购的多语言开发工具Heroku、低代码开发平台Lightening,数据分析产品(主要是收购的BI产品Tableau),集成产品(主要是收购的MuleSoft)。

4)Salesforce很早便自己踏足过办公协同领域,自研了Chatter(界面很类似Linkedin),但并没有取得太多成功。但仍然对该领域保持关注,2016年收购了Quip(7.5亿美金),并在2020年宣布了更为知名、体量庞大的Slack收购(277亿美金)。

整个产品领域的拓张,可以从营收占比中得到验证。

图:2015-2021财年Salesforce营收构成

来源:Salesforce年报

由于2014年之前没有单独披露不同板块的收入构成,我们采用2015-2021财年的收入变化来观察。

2015-2018财年之间:大部分收入贡献来自Sales(偏售中)、Service(偏售后)。

2019-2021财年之间:Marketing and Commerce(营销和电商)、以及Platform and Data(底层的PaaS平台,开发者工具+应用商城等,以及AI和数据分析工具,如BI、AI Einstein等)占比持续上升,并在2021财年合计达到50%左右。

04

Salesforce是云计算和SaaS领域的先驱,大致经过5个不同发展阶段

Salesforce成立时间很早,1999年,甚至SaaS业务开展早于如今的IaaS巨头亚马逊。这在某种程度上更符合逻辑:新的技术形态变化可能会最先来自应用层的感知。企业软件早期投入高、很难上手、功能过于复杂、实用性不强,这些难点会更容易被应用领域的从业者感知到,例如Oracle工作的Marc Benioff。

而在缺失IaaS厂商的早期阶段,Salesforce甚至是通过自建数据中心来满足底层算力需求。

图:Salesforce早期发展阶段

来源:Cowgirl制作

在2004年上市后,Salesforce又做了个创新之举:搭建PaaS平台,完善开发者生态,提供应用市场(客户可以像在苹果APP Store中下载应用一样,下载自己需要的小应用,来完善Salesforce所无法提供的功能,也类似钉钉的应用市场)。PaaS平台的搭建持续了5-6年。

并在2010年移动互联网来临后,开始持续完善自身对移动互联时代的适应性,包括加强社交营销功能、移动应用、电商应用等。

图:Salesforce中期发展阶段

来源:Cowgirl制作

云计算并不是单纯存在的,配套的除了PaaS、SaaS产品,还有人工智能AI应用、大数据应用、AI芯片兴起等。这也是2015年后,Salesforce主要在做的事。

CRM作为客户核心数据的核心,包含了大量数据,包括订单信息、客户信息,是大数据最好的应用环境,这也是Salesforce收购BI厂商Tableau的原因。

图:Salesforce最新进展

来源:Cowgirl制作

而近期收购办公协同厂商Slack,部分是Salesforce持续在关注但尚未做好的领域,也是部分来自于其他跨界巨头的压力(微软)。

05

PaaS平台帮助Salesforce搭建生态,更好服务大客户复杂需求

前面提到Salesforce上市后的头5年主要做了2件事:1)完善自己的售中销售云产品,售后客服云产品;2)搭建完善PaaS平台,包括开发者生态、应用市场和其他辅助工具。

我们来看下Salesforce目前PaaS业务的构成。

图:Salesforce PaaS平台构成

来源:Salesforce,招商证券

1)包含应用市场AppExchange:包含将近4000-5000个应用,并且助力了企业服务厂商的成长,如DocuSign、Veeva等。

2)MuleSoft:不同应用、不同软件间的数据打通与连接。就像我们同时使用了钉钉、用友、销售易等SaaS软件,数据各自沉淀在不同系统中,如果要人为打通,每打通一次便触发一次额外的成本。

3)Lightening平台:低代码无代码开发平台,类似钉钉宜搭和国内的几家低代码无代码厂商,可以帮助IT人员和业务人员根据自身实际业务场景完成小应用的搭建。例如国内最流行的疫情统计应用。

需要注意的是,Salesforce的应用和开放生态非常丰富,但在国内会有一些不同:由于巨头生态的竞争关系考量,数据打通和生态开放在国内受到限制更多,行业内更多是有限开放、以及基于深度合作关系下的某种开放。

06

大客户和小客户各有优劣,Salesforce通过服务小客户起家,但依靠服务大客户规模上量

谈起PaaS平台能够更好服务大客户定制化需求,便容易想到一个灵魂问题:大客户 or 小客户?

从两种客户的特性上而言,大客户小客户本质上并没有高下之分(当然,不同国情环境下,会有一定差异),各有优劣:

1)小客户相对营销成本小(基本和老板谈就行,不需要复杂的内部采购流程),但问题在于后续的留存情况。若留存不佳,则前期白白营销获客,前期投入应有合理的回报(ROI)。

2)大客户前期营销成本大(长期联络跟踪服务,并且内部采购决策复杂),优点在于付费能力强、留存率高(除非产品力差,客户实在忍不了),通常ROI还不错。

理论上的策略是针对不同类型的客户,采用不同的策略,大客户业务可接受投入更高的前期投入、小客户则更多要量力而行。

另外,Salesforce作为一种通用型泛行业的工具,则需要考虑不同行业的大小客户的实际付费能力,例如某些行业的大客户更为优质、而某些行业的小客户价值则不容小觑。

早年上市时,Salesforce披露过自己不同类型客户的占比:SMB(<200人)收入占比40%、中型企业占比30%,大客户占比仅30%。

图:2004年Salesforce不同规模客户收入贡献占比

来源:Salesforce招股书

Salesforce在上市的前6年,详细披露了自己的客户数量、Paying Subscription数量(购买账号的数量,大客户会购买更多的账号);近几年则仅仅披露客户的大致体量。可能也是今年更多获取大客户,在总体客户数量上变化不大。

我们通过当年收入和披露的客户数量(2015年后,Salesforce仅披露客户数量为15w+),计算得到模糊的客单价。

图:2002-2018年Salesforce收入与客单价变化

来源:Salesforce年报,Cowgirl制作

可以粗略看到,05年之前,Salesforce的客单价<1w美金;在大力发展PaaS平台、拓展销售云客服云的06-12年,客单价提升到了2w美金;而在近10年,通过不断提供更复杂、更高端的产品(AI、大数据等),以及产品的交叉销售等,客单价达到了5-6w美金。

图:Salesforce Enterprise客户的收入占比(年化收入>100w美金)

来源:Salesforce Investor Day Presentation

而Salesforce也在2020财年披露了Enterprise级别客户的营收占比。在此处,Salesforce对Enterprise客户的定义是年化收入>100w美金。这部分客户收入贡献持续提升,16财年占比58%、到20财年占比达到将近70%。

可见,虽然Salesforce在KA+SMB都有不错表现,依靠SMB快速起量,但Salesforce的后续发力更多依赖大客户的贡献。

07

Salesforce中期依靠并购规模上量,几个大规模并购包括ExactTarget、Demandware、MuleSoft、Tableau、Slack

Salesforce在2008-2022年之间,持续并购。虽然并购本身存在风险,但由于产品差异性、客户粘性和交叉销售的逻辑,企业服务领域的收购通常成功概率更大。

Salesforce对其收购逻辑做过简单的介绍:技术知识产权/人才、产品、新市场(究竟是为了产品还是技术,这个分类比较见仁见智,通常两者兼顾)。

通常而言,并购对Salesforce会有几方面影响:1)收购通常能够增加企业营收,无论是已有的客户收入、亦或是后续交叉销售带来的收入;2)但由于财务处理,收购时会新增一些无形资产(如客户清单、知识产权等仅在并购时,会被确认为财务上的资产),这些无形资产要在收购方的报表中体现并摊销折现,则会平白出现一笔摊销费用(这些摊销费用与实际经营无关)。

图:Salesforce的收购框架

来源:Salesforce Investor Day Presentation

我们重点关注几个Salesforce的大型交易。

图:Salesforce近年主要收购标的

来源:Salesforce Investor

1)ExactTarget:2013年收购,收购时收入2.86亿美金,收购对价25亿美金,PS倍数9倍;目前增长良好,年化增长29%。ExactTarget主营营销SaaS产品,Salesforce通过收购这家公司开拓增厚了自己的营销云业务。

2)Demandware:16年收购,收购时收入2.27亿美金,收购对价28亿美金,PS倍数12倍;目前增长良好,年化增长36%。Demandware是对标Shopify的电商SaaS,但与Shopify不同,Demandware更多服务KA客户(可能也是Salesforce无法撬动Shopify后的其次选择吧)。

3)MuleSoft:18年收购,收购时收入2.84亿美金,收购对价65亿美金,PS倍数23倍;目前增长优秀,年化增长44%(也算对得起价格)。MuleSoft提供集成产品,类似一种中间件,是客户SaaS产品越来越多后的一个必需品。早期也被Salesforce Ventures投资过。

4)Tableau:19年收购,收购时收入12.88亿美金,收购对价157亿美金,PS倍数12倍;目前增长良好,年化增长29%。Tableau是知名BI厂商,也是倍微软BI压迫狠了,转而投入Salesforce怀抱,从而能够走得更远。

5)Slack:没有在上表中出现,此处补充。20年披露收购,21年营收8-9亿美金,收购价格277亿美金,PS倍数32倍。与Tableau类似,Slack同样受到来自微软的强烈竞争压力。微软通过Office免费推行Microsoft Teams,日活直接冲上7000w,而Slack还在1200w打转,实在亚历山大,看来也只能转而加入Salesforce。

总体而言,Salesforce的几个头部收购都还走的不错,这几年的收购也出现了越来越多巨型并购。

不过Slack是全股票交易,毕竟实在要花太多钱了。不过这些和微软纯现金收购暴雪的687亿相比,却是小巫见大巫,只能说微软真有钱……

08

Salesforce的实际财务水平一直很优秀,发展多年也依然需要销售驱动

Salesforce虽然Bottom line净利润在2012-2016年亏损,但我们需要仔细考虑其中的一些财务影响,扣除与实际经营无关的因素,才能够看到Salesforce真正的经营情况。

图:2003-2021财年Salesforce净利率(扣除股权费用、并购无形资产摊销)

来源:Cowgirl制作

Salesforce在自己的利润表下,近几年都会披露两个补充数据(根据笔者自行理解,欢迎补充讨论):

1)股权费用:用股票支付的工资,与实际现金无关,但需要确认费用。如果要看更符合实际的经营情况,可以把这部分费用扣除。

2)并购无形资产摊销:前几段有提到过,并购公司时会新增一些无形资产,这些无形资产需要被摊销,形成利润表上的费用。而由于Salesforce持续并购,这部分也会对利润表产生一定影响,因此我们也加回。

剔除这些影响后,我们看到上图深色的折线,其实Salesforce的实际经营利润一直非常不错。无论是刚上市的时候,还是近10年发展,调整后利润一直在10%左右,近几年更是持续提升,在10-30%之间。

再来关注下Salesforce的支出情况。

图:2003-2021财年Salesforce成本、研发、销售、管理费用占比

来源:Cowgirl制作

1)Salesforce的销售费用并不低,常年在50%左右,近年略下降。说明Salesforce仍然高度需要销售驱动,从Salesforce公开披露的销售方式来看,以直销为主+渠道为辅。

2)Salesforce产品成本相对可控,持续投入研发,但并不过分。成本占比20%左右,没有太大变化;而研发费用虽然起起伏伏,但没有过于超支。

3)管理费用持续下降,符合规模化效应逻辑。

09

目前Salesforce更多压力来自跨界巨头、企服巨头(如微软),26年目标500亿美金收入

其实在前几段已经多次提到了微软,关于微软云计算和企服业务(Dynamics 365)可下次展开聊聊。

无论是收购Tableau、还是收购Slack,这些标的都不同程度得受到来自微软的竞争压力;而在Salesforce自己的CRM领域,微软也在持续小幅提升占有率。

图:Salesforce与微软、Oracle、SAP的产品布局对比(2019年数据,近2年可能有更新)

来源:Salesforce Investor Day Presentation

Salesforce在2019年披露了一个自己与其他巨头的产品布局对比,可以看到微软已经提供了售中销售云、售后服务云,以及协作、公有云和集成,而这2年可能有更多新的产品增加。

图:Salesforce收入目标

来源:Salesforce Investor Day Presentation

Salesforce 2022年收入目标263亿美金,在收购Slack后,2026年目标翻倍,达到500亿美金。

10

总结

Salesforce不仅仅是SaaS行业的一个普通公司,而是整个SaaS和云计算行业的开拓者。因此,许多在我们看来非常常见的策略,对于Salesforce这家公司而言,具有挑战性、创新性。

不可否认,也许许多时候是时代造就英雄,时代机遇可能占成功结果的60%以上,但确实需要一些领路人的开拓与指引,带领行业的加速发展。

这也说明了Salesforce这样的公司具有一定特殊性。

纵观Salesforce历史,在早年发展时依靠中小型客户,上市后一边完善产品矩阵,一边搭建优化PaaS平台;而在移动互联网、云计算时代来临后,积极布局移动社交、AI大数据,并且取得了优秀的业绩表现。

—— End ——

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告