全文|2019年度中国对外直接投资统计公报

6264

62649月16日,商务部、国家统计局和国家外汇管理局联合发布《2019年度中国对外直接投资统计公报》(以下简称《公报》),正式公布2019年中国对外直接投资统计数据。

2019年,世界经济增速降至国际金融危机以来最低水平,全球货物贸易增速显著放缓,外国直接投资流出流量连续3年下降后同比增长33.2%。中国经济运行总体平稳,对外开放水平不断提升,有关部门积极引导有条件的中国企业“走出去”,发展质量稳步提升。2019年,中国对外直接投资流量1369.1亿美元,蝉联全球第二位。

01

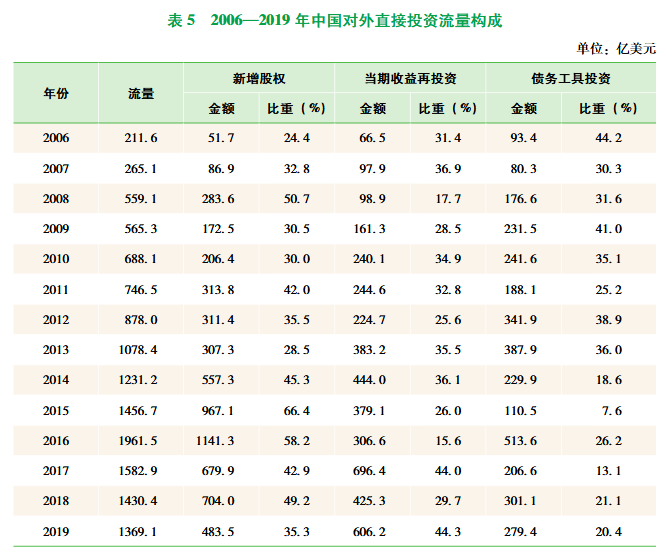

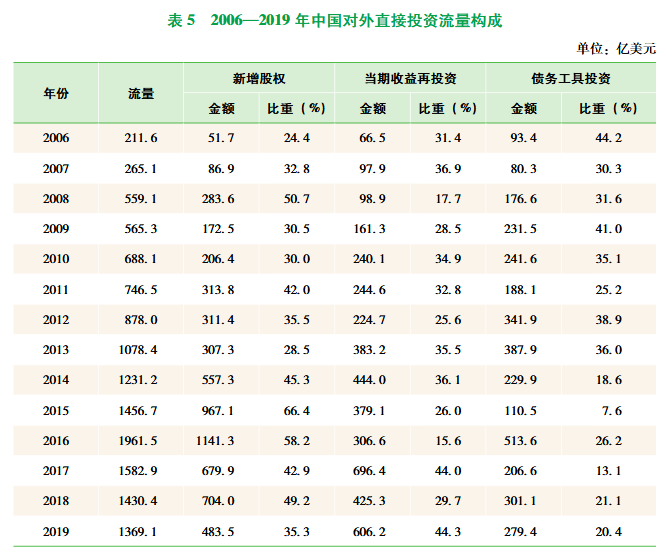

(1)2019年,中国对外直接投资净额(以下简称“流量”)为1369.1亿美元,同比下降4.3%。其中,新增股权投资483.5亿美元,占35.3%;当期收益再投资606.2亿美元,占44.3%;债务工具投资279.4亿美元,占20.4%。

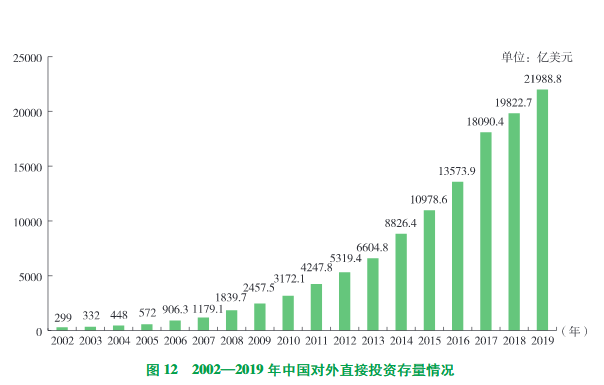

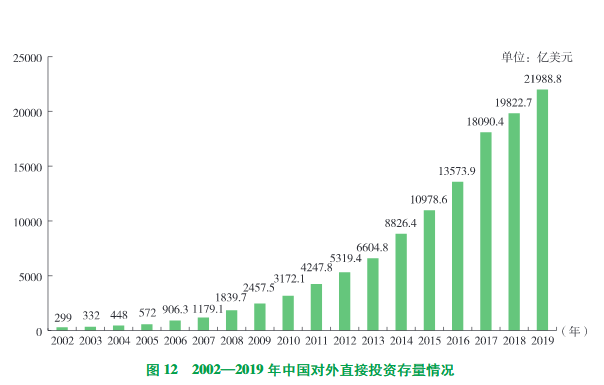

截至2019年底,中国2.75万家境内投资者在国(境)外共设立对外直接投资企业(以下简称“境外企业”)4.4万家,分布在全球188个国家(地区),年未境外企业资产总额7.2万亿美元。对外直接投资累计净额(以下简称“存量”)达21988.8亿美元,其中,股权投资12096.7亿美元,占55%;收益再投资6866.4亿美元,占31.2%;债务工具投资3025.7亿美元,占13.8%。

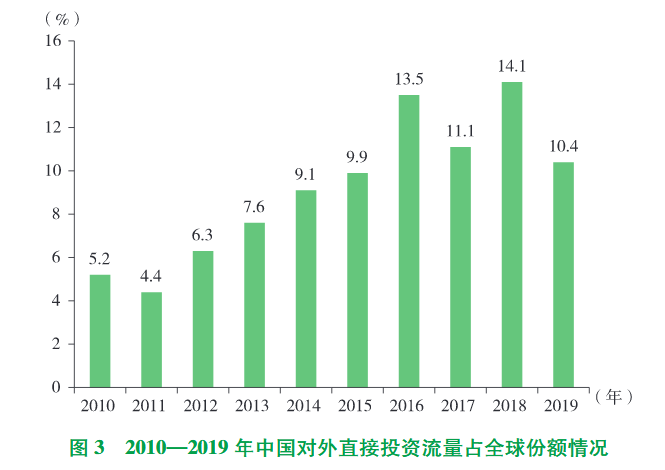

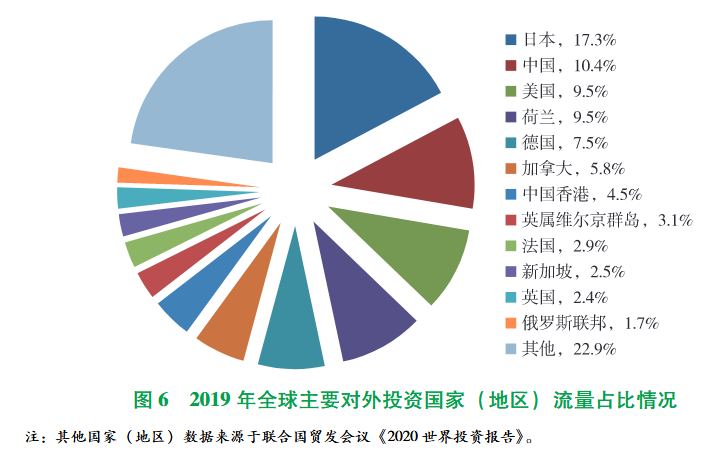

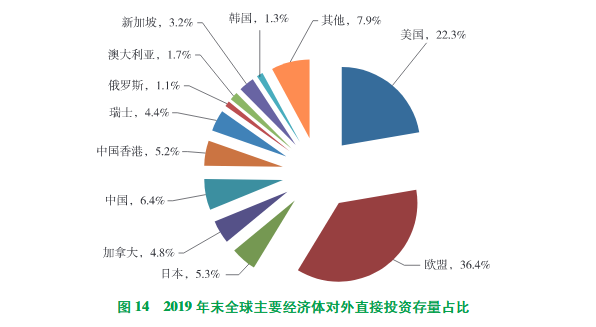

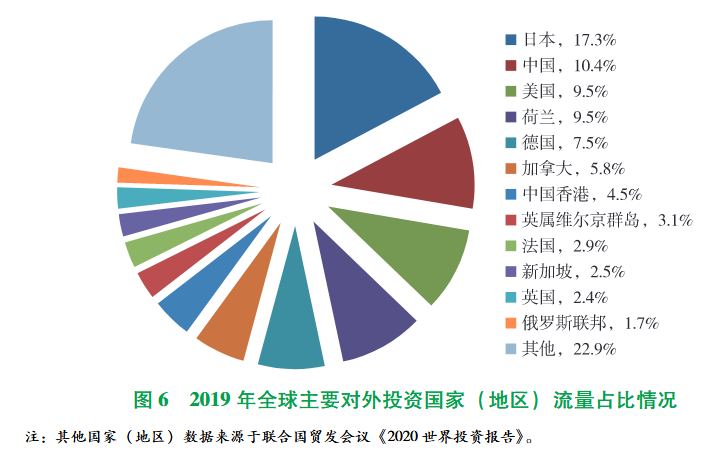

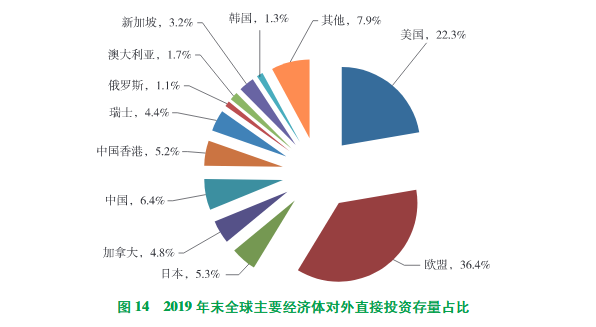

联合国贸发会议(UNCTAD)《2020世界投资报告》显示,2019年,全球外国直接投资流出流量1.31万亿美元,年末存量34.57万亿美元。以此为基数计算,2019年,中国对外直接投资分别占全球当年流量、存量的10.4%和6.4%,流量位列按全球国家(地区)排名的第2位,存量列第3位。

(2)2019年,对外金融类直接投资流量199.5亿美元,同比下降8.1%,其中,对外货币金融服务类(原银行业)直接投资136.1亿美元,占68.2%。

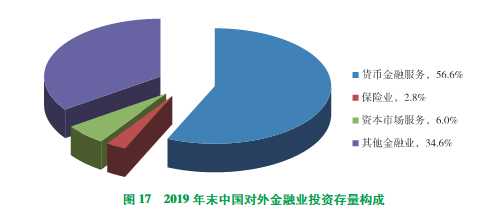

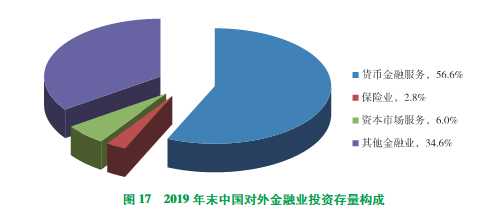

2019年末,对外金融类直接投资存量2545.3亿美元,其中,对外货币金融服务类直接投资1439.4亿美元,占56.6%;保险业71.3亿美元,占2.8%;资本市场服务(原证券业)153.5亿美元,占6%;其他金融业881.1亿美元,占34.6%。

截至2019年末,中国国有商业银行共在美国、口本、英国等51个国家(地区)开设97家分行、66家附属机构,员工总人数达5.1万人,其中,雇用外方员工4.4万人,占86.3%。2019年末,中国共在境外设立保险机构16家。

(3)2019年,对外非金融类直接投资流量1169.6亿美元,同比下降3.6%;对外投资带动出口1167亿美元,占中国货物出口总值的4.7%;境外企业实现销售收入25120亿美元,同比增长4%。2019年末,对外非金融类直接投资存量19443.5亿美元,境外企业资产总额4.4万亿美元。

(4)2019年,境外企业向投资所在国家(地区)缴纳各种税金总额560亿美元;年末境外企业从业员工总数374.4万人,其中,雇用外方员工226.6万人,占60.5%,较上年末增加38.9万人。

02

(一)2019年中国对外直接投资流量

1.流量蝉联全球第二,占比保持一成。

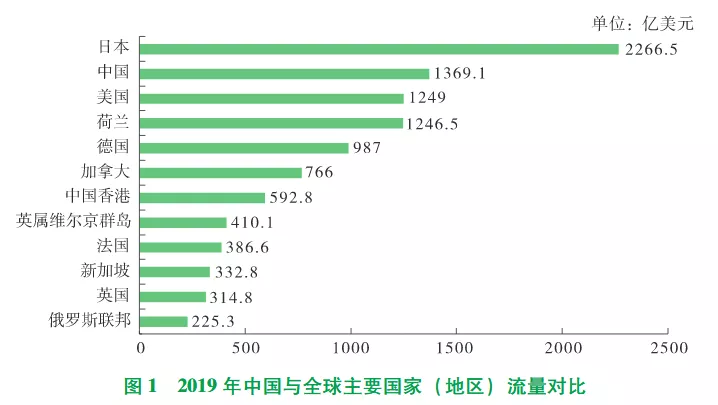

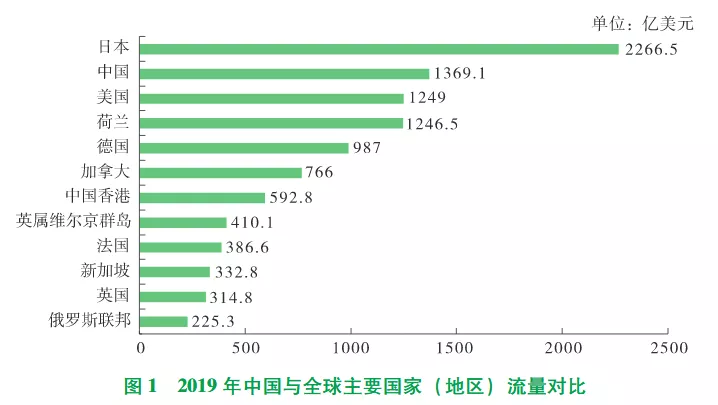

2019年,世界经济增速2.9%,为2008年金融危机以来最低增长,货物贸易则由上年的3.8%降至0.9%。在全球外国直接投资连续3年下滑后,2019年流出流量高达1.31万亿美元,同比增长33.2%,其中,发达经济体对外投资增长71.1%,发展中经济体下降10%。2019年,中国对外直接投资1369.1亿美元,同比下降4.3%,流量规模低于日本(2266.5亿美元),全球排名继续列第二位,占全球份额的10.4%。

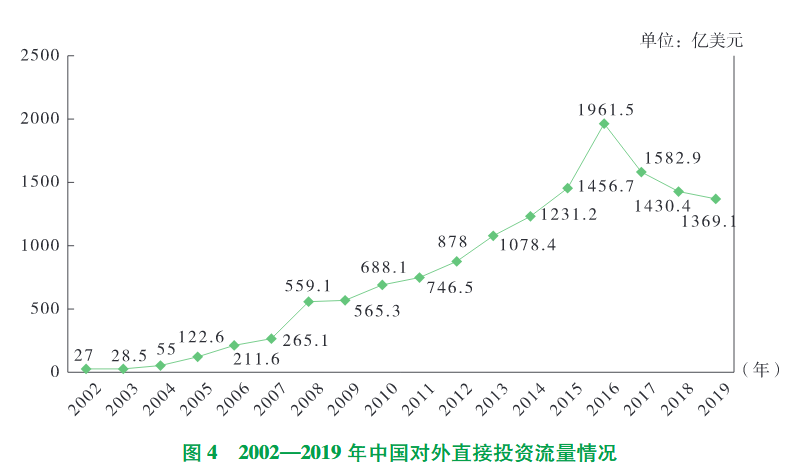

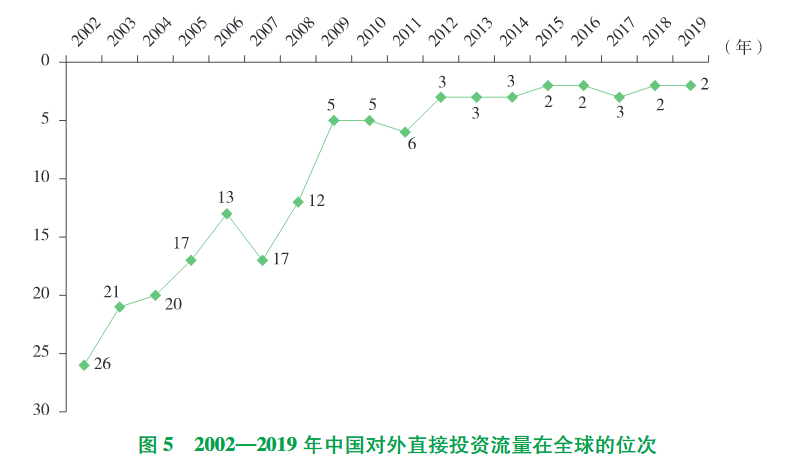

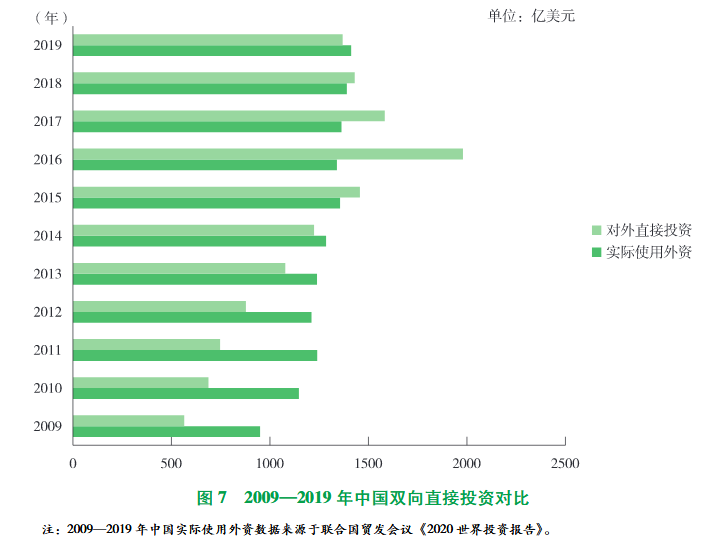

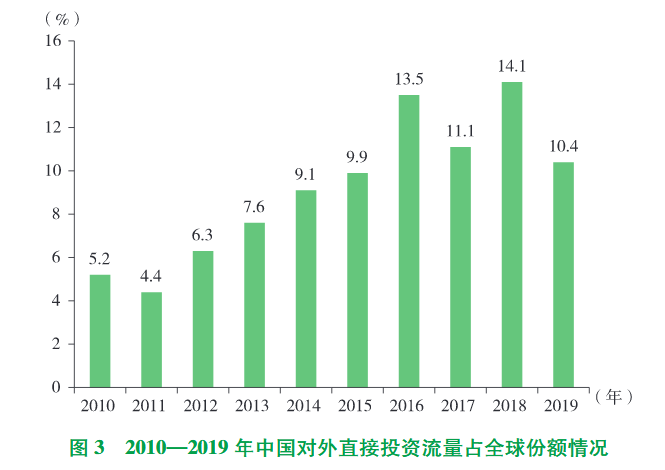

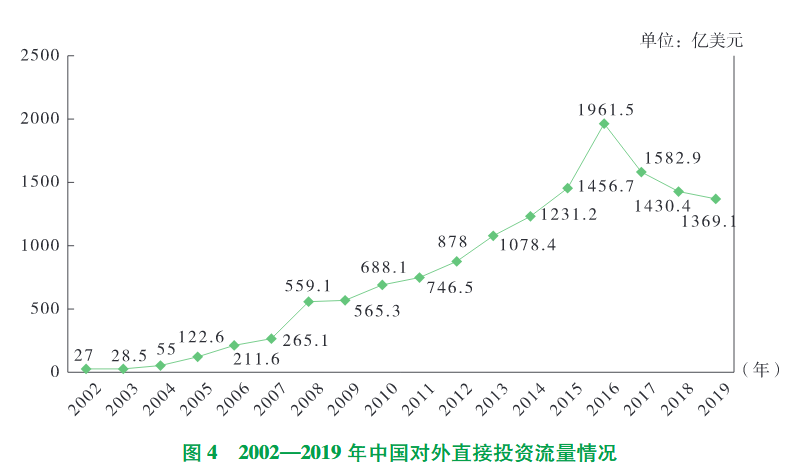

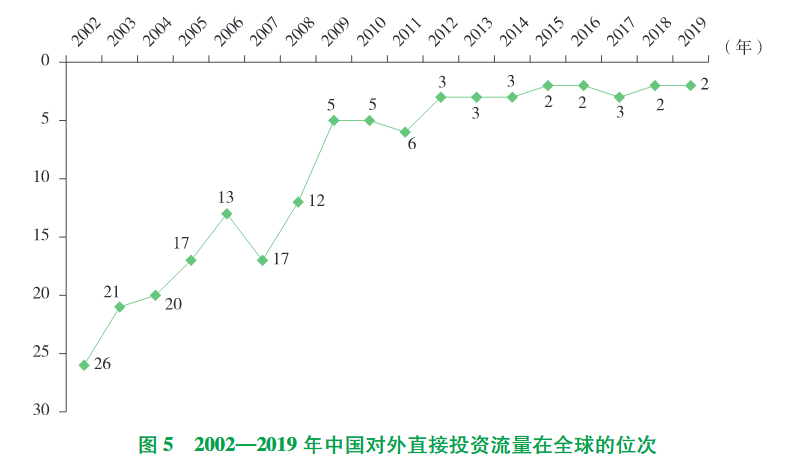

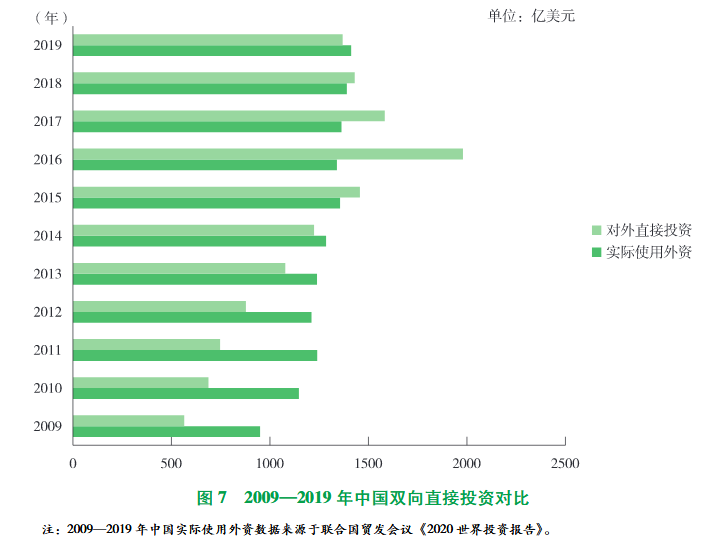

自2003年中国有关部门权威发布年度数据以来,中国已连续8年位列全球对外直接投资流量前三,对世界经济的贡献日益凸显。2019年流量是2002年的51倍,占全球比重连续4年超过一成,中国对外投资在全球外国直接投资中的影响力不断扩大。从双向投资流量看,中国对外直接投资规模低于吸引外资(1412.3亿美元)3.1个百分点。

2002-2019年,中国对外投资的年均增长速度高达26%,2013-2019年累计流量达10110.3亿美元,占对外直接投资存量规模的46%。

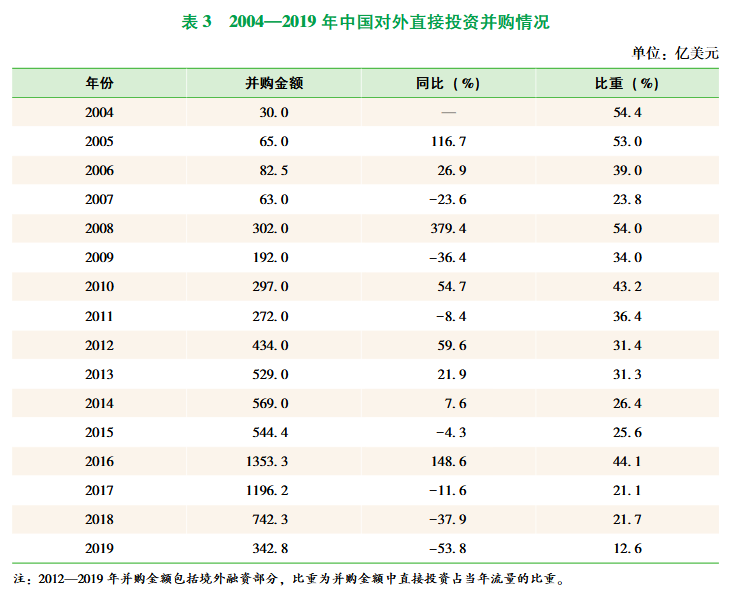

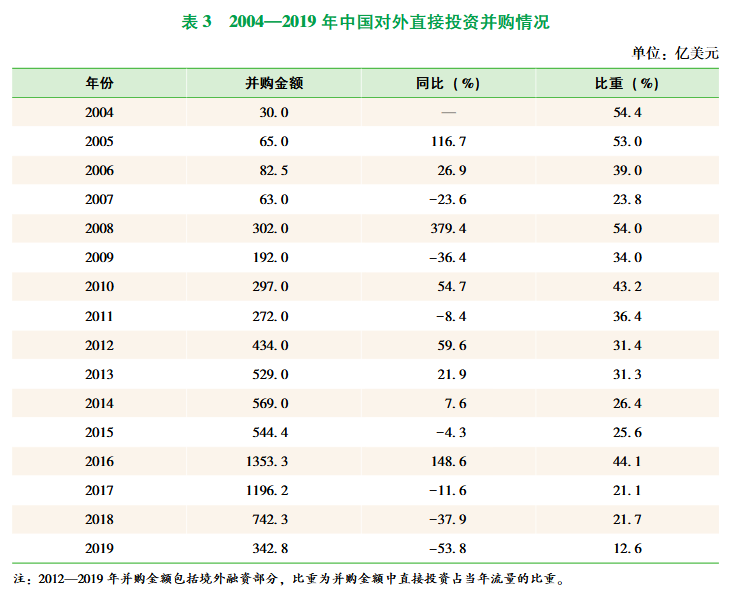

2.对外投资并购交易数量增加,但并购金额下降五成。

2019年,中国对外并购稳步发展,企业共实施对外投资并购项目467起(较上年增加34起),涉及68个国家和地区(较上年增加5个),实际交易总额342.8亿美元,同比下降53.8%。其中,直接投资172.2亿美元,占并购总额的50.2%,占当年中国对外直接投资总额的12.6%;境外融资170.6亿美元,占并购金额的49.8%。

2019年,中国企业对外投资并购涉及制造业、信息传输/软件和信息技术服务业、电力/热力/燃气及水的生产和供应业等18个行业大类。从并购金额上看,制造业142.7亿美元,位居首位,涉及179个项目;信息传输/软件和信息技术服务业72.5亿美元,位居次席,涉及49个项目;电力/热力/燃气及水的生产和供应业45.4亿美元,居第三位,涉及31个项目。

2019年,中国企业对外投资并购分布在全球68个同家(地区),从并购金额看,芬兰、德同、英属维尔京群岛、法同、巴西、中国香港、开曼群岛、英国、秘鲁和新加坡位列前10。

2019年,中国企业对“一带一路”沿线国家实施并购项目91起,并购金额29.4亿美元,占并购总额的8.6%。其中,新加坡、科威特、马来西亚吸引中国企业并购投资超5亿美元。

3.收益再投资占比创历史最高,股权投资降幅较大。

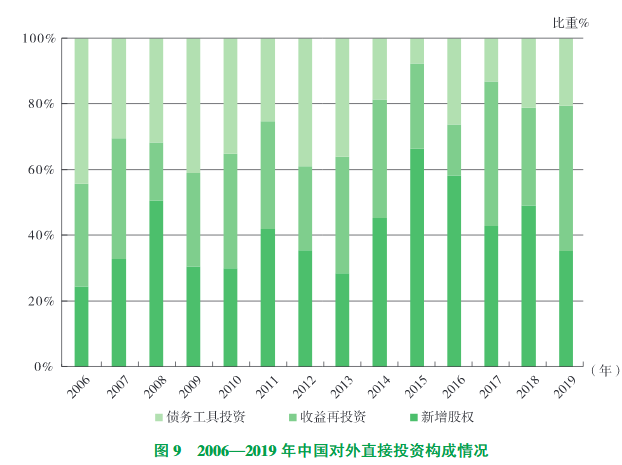

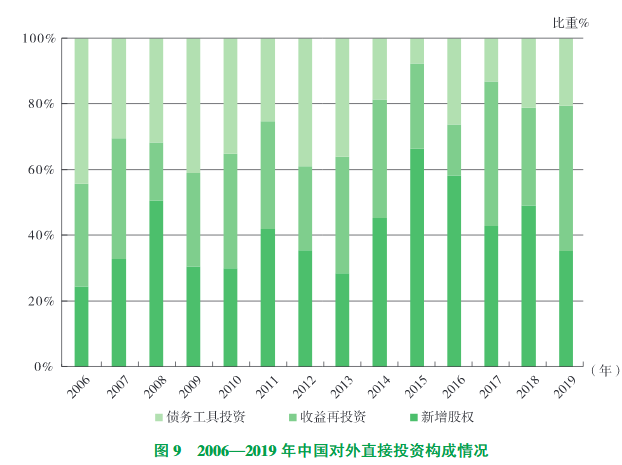

从对外直接投资流量构成上看,2019年,新增股权投资483.5亿美元,同比下降31.3%,占流量总额的35.3%;债务工具投资(仅涉及对外非金融类企业)为279.4亿美元,占20.4%;2019年,中国境外企业的经营情况良好,超七成企业盈利或持平,当年收益再投资(即新增留存收益)606.2亿美元,占同期中国对外直接投资流量的44.3%,投资占比创历史最高值。

4.超七成投资流向租赁和商务服务、制造、金融、批发和零售领域。

2019年,中国对外直接投资涵盖了国民经济的18个行业大类。其中,流向传统租赁和商务服务、制造、金融、批发和零售业的投资均超过百亿美元。租赁和商务服务业保持第一位,制造业位列第二。

流向租赁和商务服务业的投资418.8亿美元,同比下降17.6%,占当年流量总额的30.6%。投资主要分布在中国香港、英属维尔京群岛、新加坡、英同、澳大利亚等同家(地区)。

制造业202.4亿美元,同比增长6%,占14.8%。主要流向汽车制造、化学纤维制造、有色金属冶炼和压延加工、医药制造、化学原料和化学制品、橡胶和塑料制品、铁路/船舶/航空航天和其他运输设备制造、电气机械和器材制造、专用设备制造、通用设备制造、黑色金属冶炼和压延加工、非金属矿物制品、造纸和纸制品业等。其中,流向装备制造业的投资62.7亿美元,同比下降45%,占制造业投资的31%。

金融业199.5亿美元,同比下降8.1%,占14.6%。2019年,中国金融业境内投资者对境外金融类企业的直接投资186亿美元,占93.2%;中国非金融业境内投资者投向境外金融企业的投资13.5亿美元,占6.8%。

批发和零售业194.7亿美元,同比增长59.1%,占14.2%。主要流向中国香港、新加坡、英属维尔京群岛、美国、日本、英国、德同等。

上述四领域合计投资1015.4亿美元,占流量总额的74.2%。

此外,2019年,流向信息传输/软件和信息技术服务业的投资54.8亿美元,同比下降2.7%,占流量总额的4%。

采矿业51.3亿美元,同比增长10.8%,占3.7%。

交通运输/仓储和邮政业38.8亿美元,同比下降24.8%,占2.8%。

电力/热力/燃气及水的生产和供应业38.7亿美元,同比下降17.7%,占2.8%。

建筑业37.8亿美元,同比增长4.5%,占2.8%。

科学研究和技术服务业34.3亿美元,占2.5%。

房地产业34.2亿美元,占2.5%。

农/林/牧/渔业24.4亿美元,占1.8%。

居民服务/修理和其他服务业16.7亿美元,占1.2%。

教育6.5亿美元,占0.5%。

住宿和餐饮业6亿美元,占0.4%。

文化/体育和娱乐业5.2亿美元,占0.4%。

流向卫生和社会工作、水利/环境和公共设施管理业的投资均占0.2%。

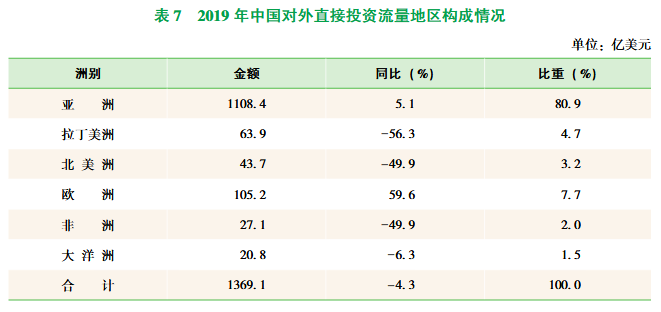

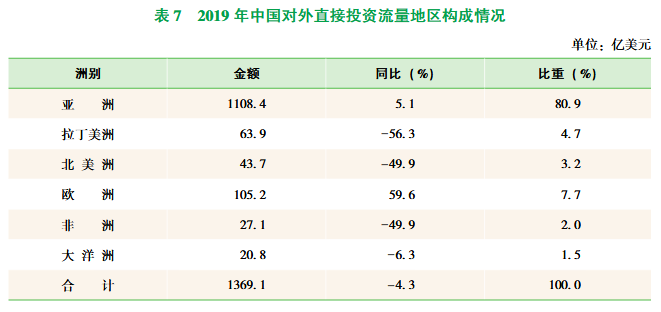

5.对欧洲投资快速增长,对拉丁美洲、北美洲、非洲投资降幅较大。

2019年,流向欧洲的投资105.2亿美元,同比增长59.6%,占当年对外直接投资流量的7.7%,较上年提升3.1个百分点。主要流向荷兰(38.9亿美元)、瑞典(19.2亿美元)、德国(14.6亿美元)、英国(11亿美元)、卢森堡(6.9亿美元)、瑞上(6.8亿美元)、意大利(6.5亿美元)等国家。

流向亚洲的投资1108.4亿美元,同比增长5.1%,占当年对外直接投资流量的80.9%。其中,对中国香港投资905.5亿美元,同比增长4.2%,占对亚洲投资的81.7%;对东盟10国投资130.2亿美元,同比下降4.9%,占对亚洲投资的11.8%。

流向拉丁美洲的投资63.9亿美元,同比下降56.3%,占当年对外直接投资流量的4.7%。主要流向英属维尔京群岛(86.8亿美元)、巴西(8.6亿美元)、智利(6.1亿美元)、阿根廷(3.5亿美元)、秘鲁(3.5亿美元)、墨西哥(1.6亿美元)等。对开曼群岛和委内瑞拉的投资呈负流量,分别为-43.6亿美元和-2.2亿美元。

流向北美洲的投资43.7亿美元,同比下降49.9%,占当年对外直接投资流量的3.2%。其中,对美国投资38.1亿美元,同比下降49.1%;对加拿大投资4.7亿美元,同比下降69.7%。流向非洲的投资27.1亿美元,同比下降49.9%,占当年对外直接投资流量的2%。主要流向刚果(金)、安哥拉、埃俄比亚、南非、毛里求斯、尼日尔、赞比亚、乌干达、尼日利亚等同家。

流向大洋洲的投资20.8亿美元,同比下降6.3%,占当年对外直接投资流量的1.5%。主要流向澳大利亚、新西兰、马绍尔群岛、瓦努阿图等国家。

6.对“一带一路”沿线国家投资稳步增长。

2019年末,中国境内投资者在“一带一路”沿线的63个国家设立境外企业近1.1万家,涉及国民经济18个行业大类,当年实现直接投资186.9亿美元,同比增长4.5%,占同期中国对外直接投资流量的13.7%。从行业构成看,流向制造业的投资67.9亿美元,同比增长15.5%,占36.3%;批发和零售业25.1亿美元,占13.4%;建筑业22.4亿美元,占12%;金融业15.9亿美元,占8.5%;科学研究和技术服务业13.5亿美元,占7.2%;电力生产和供应业13.4亿美元,占7.2%。从同别构成看,主要流向新加坡、印度尼西亚、越南、泰同、阿拉伯联合西长国、老挝、马来西亚、哈萨克斯坦、束埔寨等国家。2013-2019年,中国对沿线同家累计直接投资1173.1亿美元。

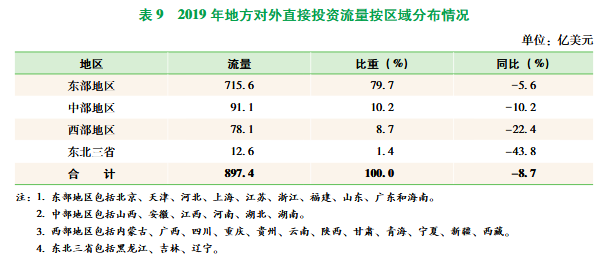

7.中央企业和单位对外投资较快增长,地方企业下降近一成。

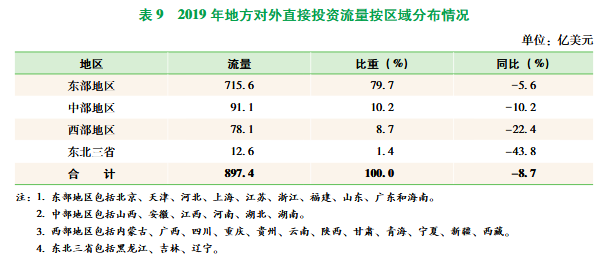

2019年,中央企业和单位对外非金融类直接投资流量272.1亿美元,同比增长18%;地方企业897.4亿美元,同比下降8.7%,占全同非金融类流量的76.7%,较上年下降4.3个百分点。其中,东部地区715.6亿美元,同比下降5.6%,占地方投资流量的79.7%;西部地区78.1亿美元,同比下降22.4%,占8.7%;中部地区91.1亿美元,同比下降10.2%,占10.2%;东北三省12.6亿美元,同比下降43.8%,占1.4%。广东、上海、山东、浙江、北京、江苏、天津、福建、河南、海南列地方对外直接投资流量前10位,合计723.8亿美元,占地方对外直接投资流量的80.7%。

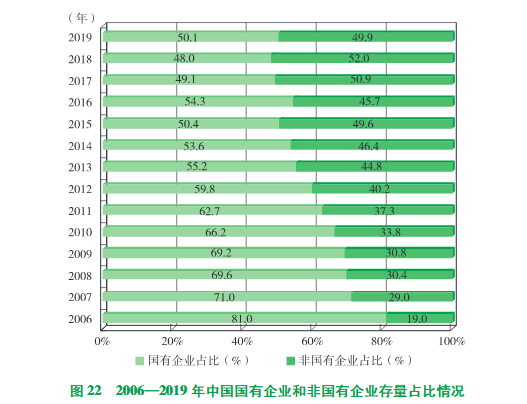

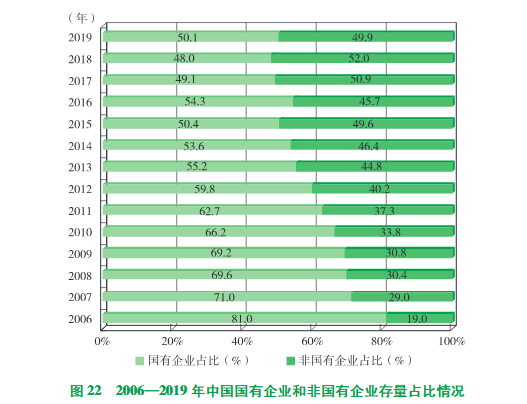

8.非公经济控股主体投资规模略高于公有经济。

2019年,中国对外非金融类投资流量中,非公有经济控股的境内投资者对外投资588.7亿美元,同比下降22.2%,占50.3%;公有经济控股对外投资580.9亿美元,同比增长27%,占49.7%。

(二)2019年末中国对外直接投资存量

1.在全球的位置和比重。

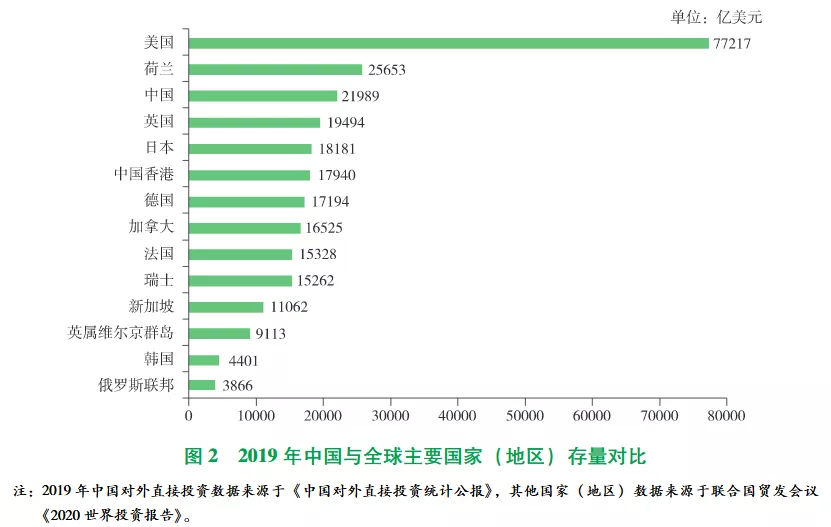

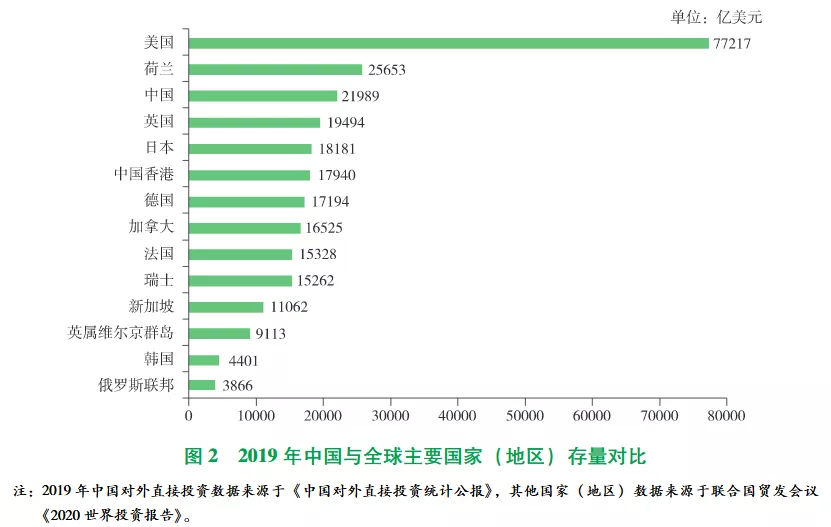

2019年术,中国对外直接投资存量21988.8亿美元,较上年末增加2166.1亿美元,是2002年末存量的73.5倍,占全球外同直接投资流出存量的份额由2002年的0.4%提升至6.4%,排名由第25位攀升至第三位,仅次于美同(7.7万亿美元)、荷兰(2.6万亿美元)。从存量规模上看,中国与美同差距较大,仅相当于美国的28.5%。

2.国家(地区)分布。

2019年术,中国对外直接投资存量分布在全球的188个国家(地区),占全球回家(地区)总数的80.7%。

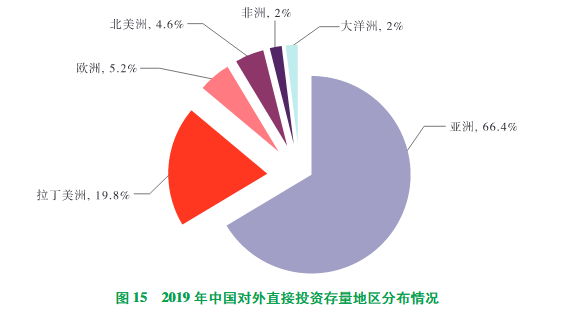

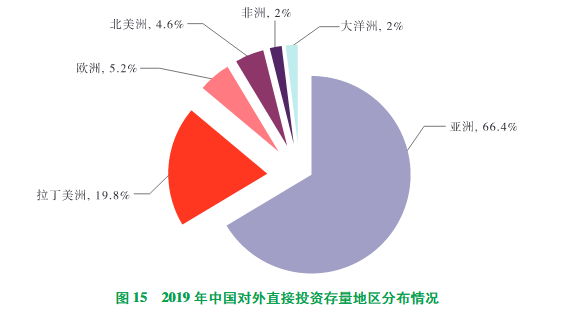

2019年末,中国在亚洲的投资存量为14602.2亿美元,占66.4%,主要分布在中同香港、新加坡、印度尼西亚、中国澳门、老挝、马来西亚、阿拉伯联合西长同、哈萨克斯坦、泰同、越南、韩同、束埔寨等;中国香港占亚洲存量的87.3%。

拉丁美洲4360.5亿美元,占19.8%,主要分布在开曼群岛、英属维尔京群岛、巴西、委内瑞拉、阿根廷、秘鲁、智利、牙买加、墨西哥、特立尼达和多巴哥、厄瓜多尔、巴拿马等。其中,开曼群岛和英属维尔京群岛合计存量3897.2亿美元,占对拉美地区投资存量的95.8%。

欧洲1143.8亿美元,占5.2%,主要分布在荷兰、英国、德同、卢森堡、俄罗斯联邦、瑞典、法同、瑞士、意大利、挪威、西班牙、爱尔兰等。2019年末,在中东欧17国的投资存量为28.4亿美元,占对欧洲投资的2.5%。

北美洲1002.3亿美元,占4.6%,主要分布在美国、加拿大。

非洲443.9亿美元,占2%,主要分布在南非、刚果(金)、安哥拉、赞比亚、埃塞俄比亚、尼日利亚、加纳、阿尔及利亚、津巴布、肯尼亚、坦桑尼亚、毛里求斯、苏丹、莫桑比克、埃及等。

大洋洲436.1亿美元,占2%,主要分布在澳大利亚、新西兰、巴布亚新几内亚、萨摩亚、斐济、瓦努阿图等。

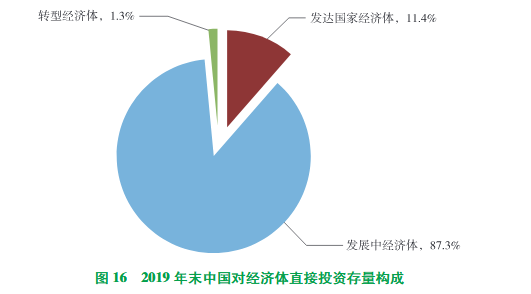

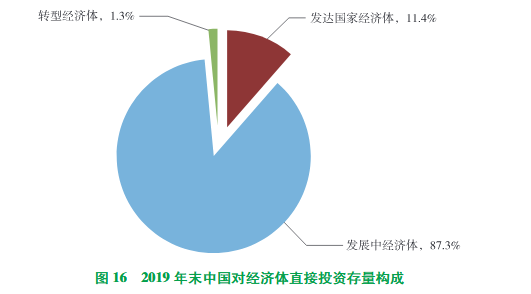

中国对外直接投资存量的近九成分布在发展中经济体。2019年末,中国在发展中经济体的投资存量为19206亿美元,占87.3%,其中,中国香港12753.6亿美元,占发展中经济体投资存量的66.4%;东盟1098.9亿美元,占5.7%。

2019年末,中国在发达经济体的直接投资存量2494.6亿美元,占11.4%。其中,欧盟939.1亿美元,占在发达经济体投资存量的37.6%;美国778亿美元,占3l.2%;澳大利亚380.7亿美元,占15.3%;加拿大140.9亿美元,占5.7%;瑞士56.6亿美元,占2.3%;日本41亿美元,占1.6%;以色列37.8亿美元,占1.5%;新西兰24.6亿美元,占1%;挪威12.5亿美元,占0.5%。

2019年末,中国在转型经济体0的直接投资存量288.2亿美元,占存量总额的1.3%。其中,俄罗斯联邦128亿美元,占转型经济体投资存量的44.4%;哈萨克斯坦72.5亿美元,占25.2%;乌兹别克斯l32.5亿美元,占11.3%;塔吉克斯坦19.5亿美元,占6.8%;吉尔吉斯斯坦15.5亿美元,占5.4%;格鲁吉亚6.7亿美元,占2.3%;白俄罗斯6.5亿美元,占2.3%;土库曼斯坦2.3亿美元,占0.8%。

2019年末,中国对外直接投资存量前20位的国家(地区)累计达到20308.7亿美元,占中国对外直接投资存量的92.4%。分别是:中国香港、开曼群岛、英属维尔京群岛、美国、新加坡、澳大利亚、荷兰、英国、印度尼西亚、德国、加拿大、卢森堡、俄罗斯联邦、中国澳门、瑞典、百然大群岛、老挝、马来西亚、阿拉伯联合西长国、哈萨克斯坦。

2019年末,中国对“一带一路”沿线国家的直接投资存量为1794.7亿美元,占中国对外直接投资存量的8.2%。存量位列前10位的国家是:新加坡、印度尼西亚、俄罗斯联邦、老挝、马来西亚、阿拉伯联合肖长国、哈萨克斯坦、泰国、越南、柬埔寨。

03

(1)按国民经济行业分。

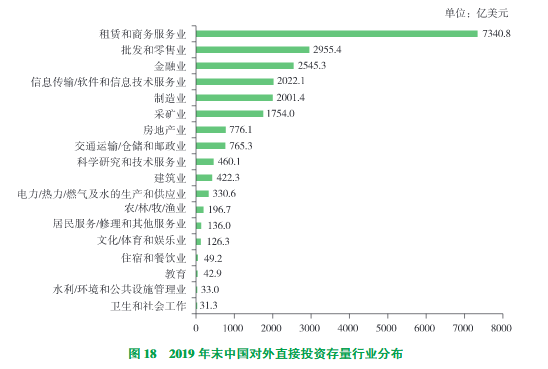

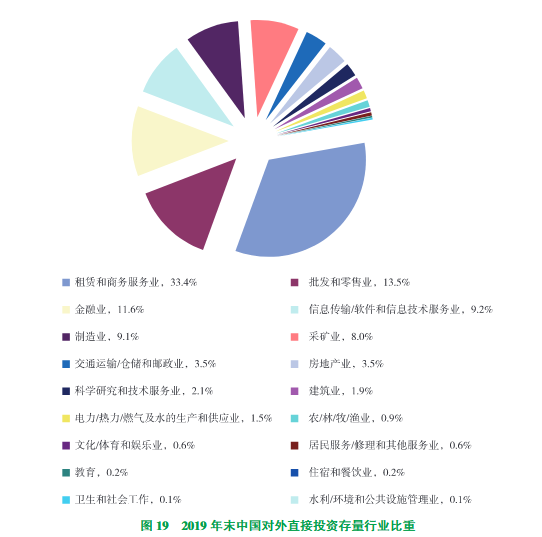

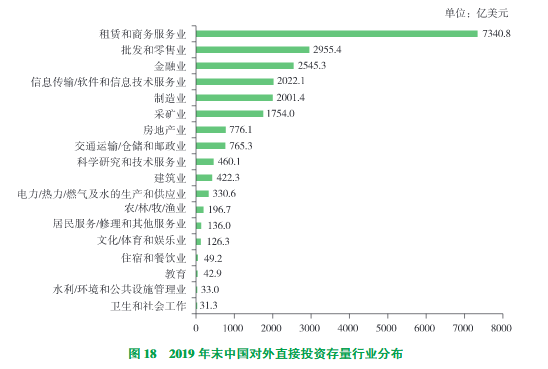

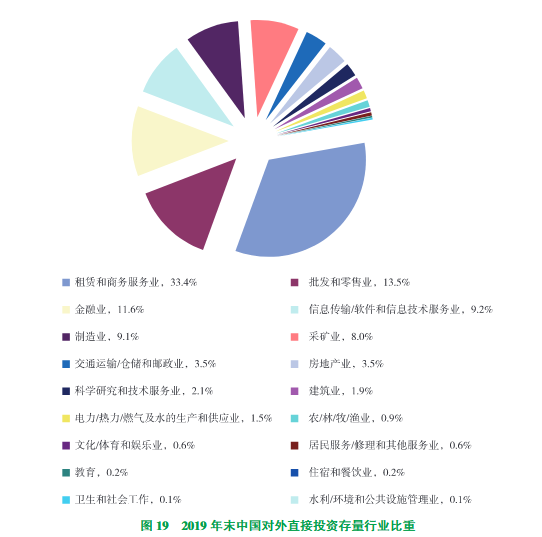

2019年末,中国对外直接投资覆盖了国民经济所有行业类别,存量规模上千亿美元的行业有6个。租赁和商务服务业以7340.8亿美元高居榜首,占中国对外直接投资存量的33.4%。其包括以投资控股为主的对外投资活动,主要分布在中国香港、英属维尔京群岛、开曼群岛、新加坡、美国、澳大利亚、英国等国家(地区)。

批发和零售业2955.4亿美元,位列第二,占13.5%。

金融业2545.3亿美元,位列第三,占11.6%。

信息传输/软件和信息技术服务业2022.1亿美元,占9.2%,是中国自然人对外投资较为聚集的领域。

制造业2001.4亿美元,占9.1%,主要分布在汽车制造、计算机/通信及其他电子设备制造、化学原料及化学制品制造、专用设备制造、金属制品、非金属矿物制品、其他制造等领域。其中,装备制造业存量1035.6亿美元,占制造业投资存量的51.7%。

采矿业1754亿美元,占8%,主要分布在石油和天然气开采、有色金属矿采选、黑色金属矿采选、煤炭开采等领域。

以上六个行业存量合计186189亿美元,占中国对外直接投资存量的84.8%。其他主要行业分布情况:

房地产业776.1亿美元,占3.5%。

交通运输/仓储和邮政业765.3亿美元,占3.5%,主要分布在水上运输、多式联运和运输代理、航空运输、管道运输等。

科学研究和技术服务业460.1亿美元,占2.1%,主要为科技推广和应用服务、专业技术服务、研究试验和发展等。

建筑业422.3亿美元,占1.9%,主要是房屋建筑、土木工程、建筑安装、建筑装饰/装修和其他建筑业的投资。

电力/热力/燃气及水的生产和供应业330.6亿美元,占1.5%,主要为电力生产和供应业的投资。

农/林/牧/渔业196.7亿美元,占0.9%,其中,农业占28.7%;林业占18.5%;渔业占8.2%;奋牧业占4.8%;农/林/牧/渔专业及辅助性活动占39.8%。

居民服务/修理和其他服务业136亿美元,占0.6%,主要是其他服务业及居民服务业的投资。

文化/体育和娱乐业126.3亿美元,占0.6%。

住宿和餐饮业49.2亿美元,古0.2%。

教育42.9亿美元,占0.2%。

水利/环境和公共设施管理业33亿美元,占0.1%。

卫生和社会工作31.3亿美元,占0.1%。

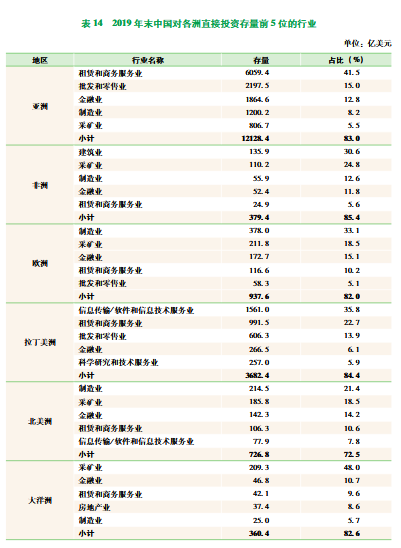

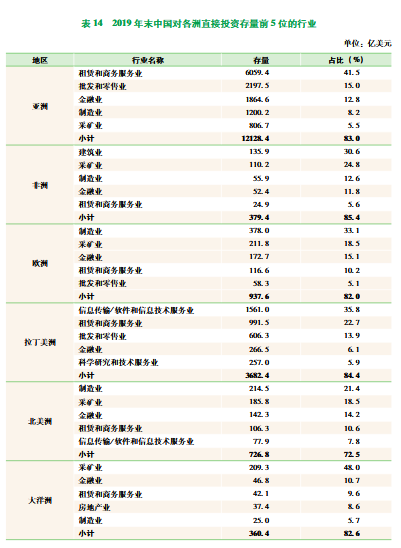

从存量行业的地区分布情况看,中国对各地区直接投资的行业高度集中。

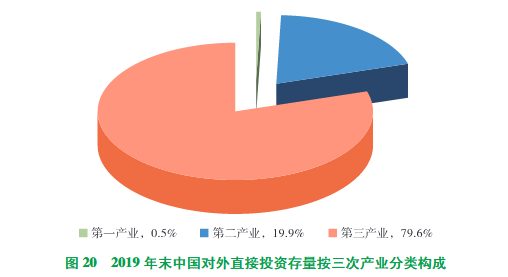

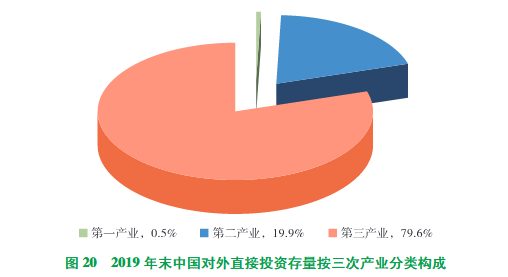

(2)按三次产业分。

2019年末,中国对外直接投资存量的近八成集中在第三产业(即服务业),金额为17501亿美元,主要分布在租赁和商务服务、批发和零售、金融、信息传输/软件和信息技术服务、房地产、交通运输/仓储等领域。第二产业4369.3亿美元,占中国对外直接投资存量的19.9%,其中,制造业(不含金属制品/机械和设备修理业)1961.8亿美元,占第二产业的44.9%;采矿业(不含开采辅助活动)1654.5亿美元,占37.9%;建筑业422.3亿美元,占9.6%;电力/热力/燃气及水的生产和供应业330.6亿美元,占7.6%。第一产业(农/林/牧/渔业,但不含农/林/牧/渔服务业)118.5亿美元,占中国对外直接投资存量的0.5%。

04

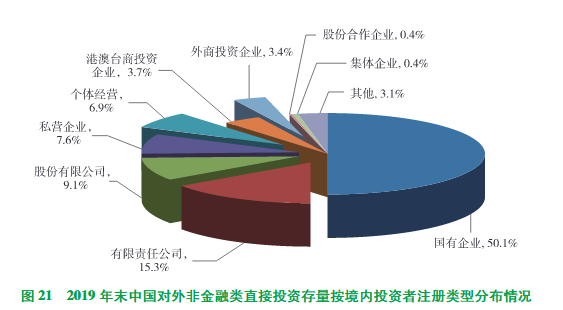

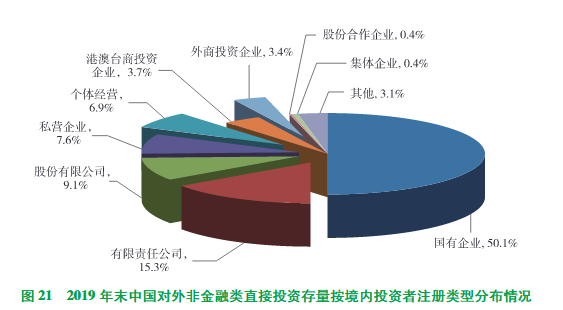

2019年末,在对外非金融类直接投资19443.5亿美元存量中,国有企业占50.1%,较上年增加

2.1个百分点;非国有企业占49.9%,其中,有限责任公司占15.3%,股份有限公司占9.1%,私营企业占7.6%,个休经营占6.9%,港澳台商投资企业占3.7%,外商投资企业占3.4%,股份合作企业占0.4%,集体企业占0.4%,其他占3.1%。

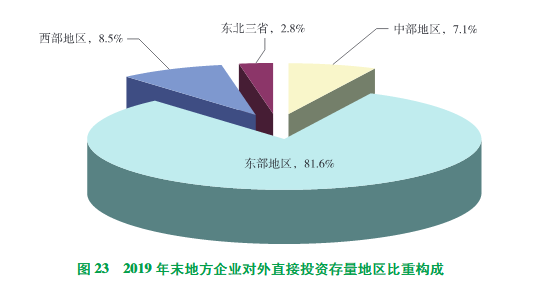

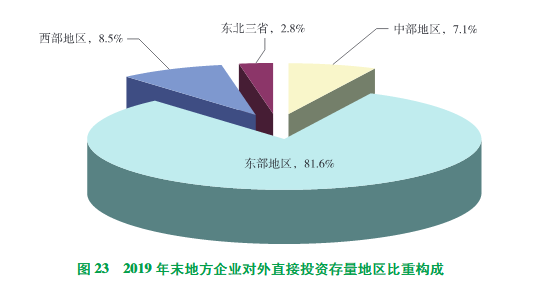

05

2019年末,地方企业对外非金融类直接投资存量达到7855.5亿美元,占全同非金融类存量的40.4%。其中,东部地区6409.4亿美元,占8l.6%;西部地区669.1亿美元,占8.5%;中部地区561.3亿美元,占7.1%;东北三省215.7亿美元,占2.8%。广东省以1783.8亿美元的存量位列地方对外直接投资存量之首,其次为上海市1303.3亿美元,以后依次为北京、浙江、山东、江苏、天津、福建、海南、河南等。在5个计划单列市中,深圳市以1192.6亿美元位列第一,占广东省对外直接投资存量的66.9%,青岛市以195.5亿美元位列第二,占山东省对外直接投资存量的31.3%。

如您需要《2019年度中国对外直接投资统计公报》PDF文件,可在泛非财经公众号后台恢复“投资公报”,免费获取。

内容来源:商务部

9月16日,商务部、国家统计局和国家外汇管理局联合发布《2019年度中国对外直接投资统计公报》(以下简称《公报》),正式公布2019年中国对外直接投资统计数据。

2019年,世界经济增速降至国际金融危机以来最低水平,全球货物贸易增速显著放缓,外国直接投资流出流量连续3年下降后同比增长33.2%。中国经济运行总体平稳,对外开放水平不断提升,有关部门积极引导有条件的中国企业“走出去”,发展质量稳步提升。2019年,中国对外直接投资流量1369.1亿美元,蝉联全球第二位。

01

(1)2019年,中国对外直接投资净额(以下简称“流量”)为1369.1亿美元,同比下降4.3%。其中,新增股权投资483.5亿美元,占35.3%;当期收益再投资606.2亿美元,占44.3%;债务工具投资279.4亿美元,占20.4%。

截至2019年底,中国2.75万家境内投资者在国(境)外共设立对外直接投资企业(以下简称“境外企业”)4.4万家,分布在全球188个国家(地区),年未境外企业资产总额7.2万亿美元。对外直接投资累计净额(以下简称“存量”)达21988.8亿美元,其中,股权投资12096.7亿美元,占55%;收益再投资6866.4亿美元,占31.2%;债务工具投资3025.7亿美元,占13.8%。

联合国贸发会议(UNCTAD)《2020世界投资报告》显示,2019年,全球外国直接投资流出流量1.31万亿美元,年末存量34.57万亿美元。以此为基数计算,2019年,中国对外直接投资分别占全球当年流量、存量的10.4%和6.4%,流量位列按全球国家(地区)排名的第2位,存量列第3位。

(2)2019年,对外金融类直接投资流量199.5亿美元,同比下降8.1%,其中,对外货币金融服务类(原银行业)直接投资136.1亿美元,占68.2%。

2019年末,对外金融类直接投资存量2545.3亿美元,其中,对外货币金融服务类直接投资1439.4亿美元,占56.6%;保险业71.3亿美元,占2.8%;资本市场服务(原证券业)153.5亿美元,占6%;其他金融业881.1亿美元,占34.6%。

截至2019年末,中国国有商业银行共在美国、口本、英国等51个国家(地区)开设97家分行、66家附属机构,员工总人数达5.1万人,其中,雇用外方员工4.4万人,占86.3%。2019年末,中国共在境外设立保险机构16家。

(3)2019年,对外非金融类直接投资流量1169.6亿美元,同比下降3.6%;对外投资带动出口1167亿美元,占中国货物出口总值的4.7%;境外企业实现销售收入25120亿美元,同比增长4%。2019年末,对外非金融类直接投资存量19443.5亿美元,境外企业资产总额4.4万亿美元。

(4)2019年,境外企业向投资所在国家(地区)缴纳各种税金总额560亿美元;年末境外企业从业员工总数374.4万人,其中,雇用外方员工226.6万人,占60.5%,较上年末增加38.9万人。

02

(一)2019年中国对外直接投资流量

1.流量蝉联全球第二,占比保持一成。

2019年,世界经济增速2.9%,为2008年金融危机以来最低增长,货物贸易则由上年的3.8%降至0.9%。在全球外国直接投资连续3年下滑后,2019年流出流量高达1.31万亿美元,同比增长33.2%,其中,发达经济体对外投资增长71.1%,发展中经济体下降10%。2019年,中国对外直接投资1369.1亿美元,同比下降4.3%,流量规模低于日本(2266.5亿美元),全球排名继续列第二位,占全球份额的10.4%。

自2003年中国有关部门权威发布年度数据以来,中国已连续8年位列全球对外直接投资流量前三,对世界经济的贡献日益凸显。2019年流量是2002年的51倍,占全球比重连续4年超过一成,中国对外投资在全球外国直接投资中的影响力不断扩大。从双向投资流量看,中国对外直接投资规模低于吸引外资(1412.3亿美元)3.1个百分点。

2002-2019年,中国对外投资的年均增长速度高达26%,2013-2019年累计流量达10110.3亿美元,占对外直接投资存量规模的46%。

2.对外投资并购交易数量增加,但并购金额下降五成。

2019年,中国对外并购稳步发展,企业共实施对外投资并购项目467起(较上年增加34起),涉及68个国家和地区(较上年增加5个),实际交易总额342.8亿美元,同比下降53.8%。其中,直接投资172.2亿美元,占并购总额的50.2%,占当年中国对外直接投资总额的12.6%;境外融资170.6亿美元,占并购金额的49.8%。

2019年,中国企业对外投资并购涉及制造业、信息传输/软件和信息技术服务业、电力/热力/燃气及水的生产和供应业等18个行业大类。从并购金额上看,制造业142.7亿美元,位居首位,涉及179个项目;信息传输/软件和信息技术服务业72.5亿美元,位居次席,涉及49个项目;电力/热力/燃气及水的生产和供应业45.4亿美元,居第三位,涉及31个项目。

2019年,中国企业对外投资并购分布在全球68个同家(地区),从并购金额看,芬兰、德同、英属维尔京群岛、法同、巴西、中国香港、开曼群岛、英国、秘鲁和新加坡位列前10。

2019年,中国企业对“一带一路”沿线国家实施并购项目91起,并购金额29.4亿美元,占并购总额的8.6%。其中,新加坡、科威特、马来西亚吸引中国企业并购投资超5亿美元。

3.收益再投资占比创历史最高,股权投资降幅较大。

从对外直接投资流量构成上看,2019年,新增股权投资483.5亿美元,同比下降31.3%,占流量总额的35.3%;债务工具投资(仅涉及对外非金融类企业)为279.4亿美元,占20.4%;2019年,中国境外企业的经营情况良好,超七成企业盈利或持平,当年收益再投资(即新增留存收益)606.2亿美元,占同期中国对外直接投资流量的44.3%,投资占比创历史最高值。

4.超七成投资流向租赁和商务服务、制造、金融、批发和零售领域。

2019年,中国对外直接投资涵盖了国民经济的18个行业大类。其中,流向传统租赁和商务服务、制造、金融、批发和零售业的投资均超过百亿美元。租赁和商务服务业保持第一位,制造业位列第二。

流向租赁和商务服务业的投资418.8亿美元,同比下降17.6%,占当年流量总额的30.6%。投资主要分布在中国香港、英属维尔京群岛、新加坡、英同、澳大利亚等同家(地区)。

制造业202.4亿美元,同比增长6%,占14.8%。主要流向汽车制造、化学纤维制造、有色金属冶炼和压延加工、医药制造、化学原料和化学制品、橡胶和塑料制品、铁路/船舶/航空航天和其他运输设备制造、电气机械和器材制造、专用设备制造、通用设备制造、黑色金属冶炼和压延加工、非金属矿物制品、造纸和纸制品业等。其中,流向装备制造业的投资62.7亿美元,同比下降45%,占制造业投资的31%。

金融业199.5亿美元,同比下降8.1%,占14.6%。2019年,中国金融业境内投资者对境外金融类企业的直接投资186亿美元,占93.2%;中国非金融业境内投资者投向境外金融企业的投资13.5亿美元,占6.8%。

批发和零售业194.7亿美元,同比增长59.1%,占14.2%。主要流向中国香港、新加坡、英属维尔京群岛、美国、日本、英国、德同等。

上述四领域合计投资1015.4亿美元,占流量总额的74.2%。

此外,2019年,流向信息传输/软件和信息技术服务业的投资54.8亿美元,同比下降2.7%,占流量总额的4%。

采矿业51.3亿美元,同比增长10.8%,占3.7%。

交通运输/仓储和邮政业38.8亿美元,同比下降24.8%,占2.8%。

电力/热力/燃气及水的生产和供应业38.7亿美元,同比下降17.7%,占2.8%。

建筑业37.8亿美元,同比增长4.5%,占2.8%。

科学研究和技术服务业34.3亿美元,占2.5%。

房地产业34.2亿美元,占2.5%。

农/林/牧/渔业24.4亿美元,占1.8%。

居民服务/修理和其他服务业16.7亿美元,占1.2%。

教育6.5亿美元,占0.5%。

住宿和餐饮业6亿美元,占0.4%。

文化/体育和娱乐业5.2亿美元,占0.4%。

流向卫生和社会工作、水利/环境和公共设施管理业的投资均占0.2%。

5.对欧洲投资快速增长,对拉丁美洲、北美洲、非洲投资降幅较大。

2019年,流向欧洲的投资105.2亿美元,同比增长59.6%,占当年对外直接投资流量的7.7%,较上年提升3.1个百分点。主要流向荷兰(38.9亿美元)、瑞典(19.2亿美元)、德国(14.6亿美元)、英国(11亿美元)、卢森堡(6.9亿美元)、瑞上(6.8亿美元)、意大利(6.5亿美元)等国家。

流向亚洲的投资1108.4亿美元,同比增长5.1%,占当年对外直接投资流量的80.9%。其中,对中国香港投资905.5亿美元,同比增长4.2%,占对亚洲投资的81.7%;对东盟10国投资130.2亿美元,同比下降4.9%,占对亚洲投资的11.8%。

流向拉丁美洲的投资63.9亿美元,同比下降56.3%,占当年对外直接投资流量的4.7%。主要流向英属维尔京群岛(86.8亿美元)、巴西(8.6亿美元)、智利(6.1亿美元)、阿根廷(3.5亿美元)、秘鲁(3.5亿美元)、墨西哥(1.6亿美元)等。对开曼群岛和委内瑞拉的投资呈负流量,分别为-43.6亿美元和-2.2亿美元。

流向北美洲的投资43.7亿美元,同比下降49.9%,占当年对外直接投资流量的3.2%。其中,对美国投资38.1亿美元,同比下降49.1%;对加拿大投资4.7亿美元,同比下降69.7%。流向非洲的投资27.1亿美元,同比下降49.9%,占当年对外直接投资流量的2%。主要流向刚果(金)、安哥拉、埃俄比亚、南非、毛里求斯、尼日尔、赞比亚、乌干达、尼日利亚等同家。

流向大洋洲的投资20.8亿美元,同比下降6.3%,占当年对外直接投资流量的1.5%。主要流向澳大利亚、新西兰、马绍尔群岛、瓦努阿图等国家。

6.对“一带一路”沿线国家投资稳步增长。

2019年末,中国境内投资者在“一带一路”沿线的63个国家设立境外企业近1.1万家,涉及国民经济18个行业大类,当年实现直接投资186.9亿美元,同比增长4.5%,占同期中国对外直接投资流量的13.7%。从行业构成看,流向制造业的投资67.9亿美元,同比增长15.5%,占36.3%;批发和零售业25.1亿美元,占13.4%;建筑业22.4亿美元,占12%;金融业15.9亿美元,占8.5%;科学研究和技术服务业13.5亿美元,占7.2%;电力生产和供应业13.4亿美元,占7.2%。从同别构成看,主要流向新加坡、印度尼西亚、越南、泰同、阿拉伯联合西长国、老挝、马来西亚、哈萨克斯坦、束埔寨等国家。2013-2019年,中国对沿线同家累计直接投资1173.1亿美元。

7.中央企业和单位对外投资较快增长,地方企业下降近一成。

2019年,中央企业和单位对外非金融类直接投资流量272.1亿美元,同比增长18%;地方企业897.4亿美元,同比下降8.7%,占全同非金融类流量的76.7%,较上年下降4.3个百分点。其中,东部地区715.6亿美元,同比下降5.6%,占地方投资流量的79.7%;西部地区78.1亿美元,同比下降22.4%,占8.7%;中部地区91.1亿美元,同比下降10.2%,占10.2%;东北三省12.6亿美元,同比下降43.8%,占1.4%。广东、上海、山东、浙江、北京、江苏、天津、福建、河南、海南列地方对外直接投资流量前10位,合计723.8亿美元,占地方对外直接投资流量的80.7%。

8.非公经济控股主体投资规模略高于公有经济。

2019年,中国对外非金融类投资流量中,非公有经济控股的境内投资者对外投资588.7亿美元,同比下降22.2%,占50.3%;公有经济控股对外投资580.9亿美元,同比增长27%,占49.7%。

(二)2019年末中国对外直接投资存量

1.在全球的位置和比重。

2019年术,中国对外直接投资存量21988.8亿美元,较上年末增加2166.1亿美元,是2002年末存量的73.5倍,占全球外同直接投资流出存量的份额由2002年的0.4%提升至6.4%,排名由第25位攀升至第三位,仅次于美同(7.7万亿美元)、荷兰(2.6万亿美元)。从存量规模上看,中国与美同差距较大,仅相当于美国的28.5%。

2.国家(地区)分布。

2019年术,中国对外直接投资存量分布在全球的188个国家(地区),占全球回家(地区)总数的80.7%。

2019年末,中国在亚洲的投资存量为14602.2亿美元,占66.4%,主要分布在中同香港、新加坡、印度尼西亚、中国澳门、老挝、马来西亚、阿拉伯联合西长同、哈萨克斯坦、泰同、越南、韩同、束埔寨等;中国香港占亚洲存量的87.3%。

拉丁美洲4360.5亿美元,占19.8%,主要分布在开曼群岛、英属维尔京群岛、巴西、委内瑞拉、阿根廷、秘鲁、智利、牙买加、墨西哥、特立尼达和多巴哥、厄瓜多尔、巴拿马等。其中,开曼群岛和英属维尔京群岛合计存量3897.2亿美元,占对拉美地区投资存量的95.8%。

欧洲1143.8亿美元,占5.2%,主要分布在荷兰、英国、德同、卢森堡、俄罗斯联邦、瑞典、法同、瑞士、意大利、挪威、西班牙、爱尔兰等。2019年末,在中东欧17国的投资存量为28.4亿美元,占对欧洲投资的2.5%。

北美洲1002.3亿美元,占4.6%,主要分布在美国、加拿大。

非洲443.9亿美元,占2%,主要分布在南非、刚果(金)、安哥拉、赞比亚、埃塞俄比亚、尼日利亚、加纳、阿尔及利亚、津巴布、肯尼亚、坦桑尼亚、毛里求斯、苏丹、莫桑比克、埃及等。

大洋洲436.1亿美元,占2%,主要分布在澳大利亚、新西兰、巴布亚新几内亚、萨摩亚、斐济、瓦努阿图等。

中国对外直接投资存量的近九成分布在发展中经济体。2019年末,中国在发展中经济体的投资存量为19206亿美元,占87.3%,其中,中国香港12753.6亿美元,占发展中经济体投资存量的66.4%;东盟1098.9亿美元,占5.7%。

2019年末,中国在发达经济体的直接投资存量2494.6亿美元,占11.4%。其中,欧盟939.1亿美元,占在发达经济体投资存量的37.6%;美国778亿美元,占3l.2%;澳大利亚380.7亿美元,占15.3%;加拿大140.9亿美元,占5.7%;瑞士56.6亿美元,占2.3%;日本41亿美元,占1.6%;以色列37.8亿美元,占1.5%;新西兰24.6亿美元,占1%;挪威12.5亿美元,占0.5%。

2019年末,中国在转型经济体0的直接投资存量288.2亿美元,占存量总额的1.3%。其中,俄罗斯联邦128亿美元,占转型经济体投资存量的44.4%;哈萨克斯坦72.5亿美元,占25.2%;乌兹别克斯l32.5亿美元,占11.3%;塔吉克斯坦19.5亿美元,占6.8%;吉尔吉斯斯坦15.5亿美元,占5.4%;格鲁吉亚6.7亿美元,占2.3%;白俄罗斯6.5亿美元,占2.3%;土库曼斯坦2.3亿美元,占0.8%。

2019年末,中国对外直接投资存量前20位的国家(地区)累计达到20308.7亿美元,占中国对外直接投资存量的92.4%。分别是:中国香港、开曼群岛、英属维尔京群岛、美国、新加坡、澳大利亚、荷兰、英国、印度尼西亚、德国、加拿大、卢森堡、俄罗斯联邦、中国澳门、瑞典、百然大群岛、老挝、马来西亚、阿拉伯联合西长国、哈萨克斯坦。

2019年末,中国对“一带一路”沿线国家的直接投资存量为1794.7亿美元,占中国对外直接投资存量的8.2%。存量位列前10位的国家是:新加坡、印度尼西亚、俄罗斯联邦、老挝、马来西亚、阿拉伯联合肖长国、哈萨克斯坦、泰国、越南、柬埔寨。

03

(1)按国民经济行业分。

2019年末,中国对外直接投资覆盖了国民经济所有行业类别,存量规模上千亿美元的行业有6个。租赁和商务服务业以7340.8亿美元高居榜首,占中国对外直接投资存量的33.4%。其包括以投资控股为主的对外投资活动,主要分布在中国香港、英属维尔京群岛、开曼群岛、新加坡、美国、澳大利亚、英国等国家(地区)。

批发和零售业2955.4亿美元,位列第二,占13.5%。

金融业2545.3亿美元,位列第三,占11.6%。

信息传输/软件和信息技术服务业2022.1亿美元,占9.2%,是中国自然人对外投资较为聚集的领域。

制造业2001.4亿美元,占9.1%,主要分布在汽车制造、计算机/通信及其他电子设备制造、化学原料及化学制品制造、专用设备制造、金属制品、非金属矿物制品、其他制造等领域。其中,装备制造业存量1035.6亿美元,占制造业投资存量的51.7%。

采矿业1754亿美元,占8%,主要分布在石油和天然气开采、有色金属矿采选、黑色金属矿采选、煤炭开采等领域。

以上六个行业存量合计186189亿美元,占中国对外直接投资存量的84.8%。其他主要行业分布情况:

房地产业776.1亿美元,占3.5%。

交通运输/仓储和邮政业765.3亿美元,占3.5%,主要分布在水上运输、多式联运和运输代理、航空运输、管道运输等。

科学研究和技术服务业460.1亿美元,占2.1%,主要为科技推广和应用服务、专业技术服务、研究试验和发展等。

建筑业422.3亿美元,占1.9%,主要是房屋建筑、土木工程、建筑安装、建筑装饰/装修和其他建筑业的投资。

电力/热力/燃气及水的生产和供应业330.6亿美元,占1.5%,主要为电力生产和供应业的投资。

农/林/牧/渔业196.7亿美元,占0.9%,其中,农业占28.7%;林业占18.5%;渔业占8.2%;奋牧业占4.8%;农/林/牧/渔专业及辅助性活动占39.8%。

居民服务/修理和其他服务业136亿美元,占0.6%,主要是其他服务业及居民服务业的投资。

文化/体育和娱乐业126.3亿美元,占0.6%。

住宿和餐饮业49.2亿美元,古0.2%。

教育42.9亿美元,占0.2%。

水利/环境和公共设施管理业33亿美元,占0.1%。

卫生和社会工作31.3亿美元,占0.1%。

从存量行业的地区分布情况看,中国对各地区直接投资的行业高度集中。

(2)按三次产业分。

2019年末,中国对外直接投资存量的近八成集中在第三产业(即服务业),金额为17501亿美元,主要分布在租赁和商务服务、批发和零售、金融、信息传输/软件和信息技术服务、房地产、交通运输/仓储等领域。第二产业4369.3亿美元,占中国对外直接投资存量的19.9%,其中,制造业(不含金属制品/机械和设备修理业)1961.8亿美元,占第二产业的44.9%;采矿业(不含开采辅助活动)1654.5亿美元,占37.9%;建筑业422.3亿美元,占9.6%;电力/热力/燃气及水的生产和供应业330.6亿美元,占7.6%。第一产业(农/林/牧/渔业,但不含农/林/牧/渔服务业)118.5亿美元,占中国对外直接投资存量的0.5%。

04

2019年末,在对外非金融类直接投资19443.5亿美元存量中,国有企业占50.1%,较上年增加

2.1个百分点;非国有企业占49.9%,其中,有限责任公司占15.3%,股份有限公司占9.1%,私营企业占7.6%,个休经营占6.9%,港澳台商投资企业占3.7%,外商投资企业占3.4%,股份合作企业占0.4%,集体企业占0.4%,其他占3.1%。

05

2019年末,地方企业对外非金融类直接投资存量达到7855.5亿美元,占全同非金融类存量的40.4%。其中,东部地区6409.4亿美元,占8l.6%;西部地区669.1亿美元,占8.5%;中部地区561.3亿美元,占7.1%;东北三省215.7亿美元,占2.8%。广东省以1783.8亿美元的存量位列地方对外直接投资存量之首,其次为上海市1303.3亿美元,以后依次为北京、浙江、山东、江苏、天津、福建、海南、河南等。在5个计划单列市中,深圳市以1192.6亿美元位列第一,占广东省对外直接投资存量的66.9%,青岛市以195.5亿美元位列第二,占山东省对外直接投资存量的31.3%。

如您需要《2019年度中国对外直接投资统计公报》PDF文件,可在泛非财经公众号后台恢复“投资公报”,免费获取。

内容来源:商务部

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告