JCT可以不做吗?注册申报清关退税一条龙全解析

1241

1241“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

这次合规发票留存制度对卖家有什么影响?

01

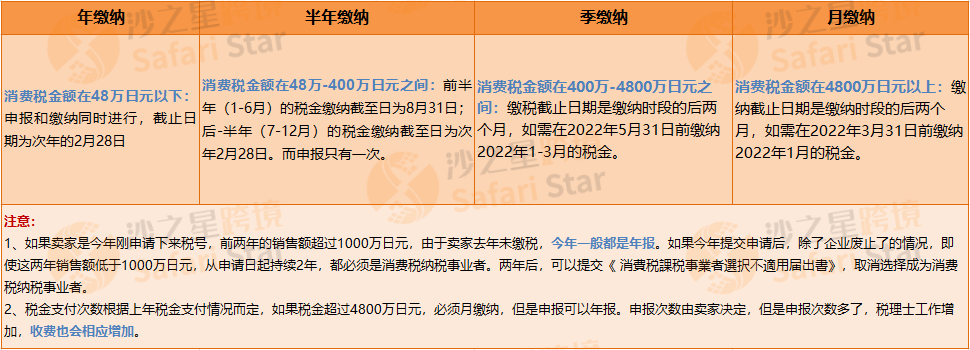

简易申报

⭕适用范围

针对基准年内销售额在5000万日元(含5000万)以下的企业,还需要向税务署提交材料申请,被受理后可以采用简易申报制度。

02

标准申报

03

两者如何选择?

举个例子:例如1000万销售的企业,税金为100万日元,假设企业有效的进项单据有限,进项税加总后抵扣税金金额为50万日元,那么企业按照标准凭票抵扣方式申报的税金是50万,按照简易申报的税金是20万,所以按照简易申报方案可以节省30万税金。

所以,这里建议,业务类别单一的企业可选择简易申报,可以有效地简化财务处理流程,减轻企业的行政负担。但如果企业本身进项税比较多,并且超过了自身营业额的80%,那建议卖家选取标准申报模式。经验类目较多的企业,简易申报需要区分每一类业务类别按照不同采购系数加总,对于这类企业,简易申报不仅不会带来财务流程上的简化,反而会增加企业财务工作。

多退少补!日本JCT的清关与退税

01

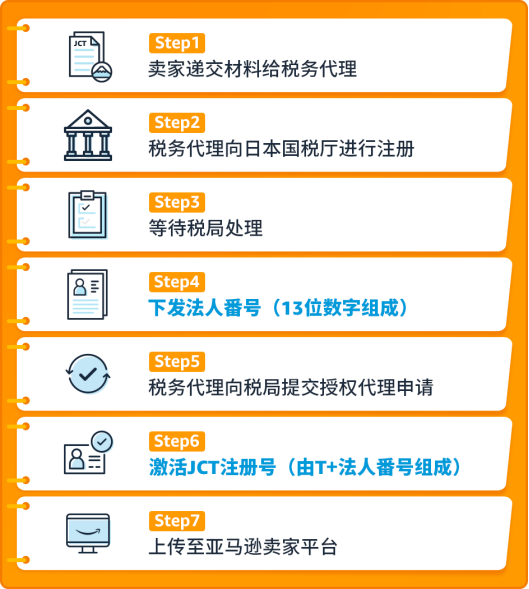

日本JCT合规流程的3个关键环节

(图源:亚马逊)

02

进口环节如何清关

🔑合规申请JCT进项抵扣,多退少补!好处多多!进项税的发票可以用作之后年度税费申报时多退少补的凭证。

重点!

🔺若销项消费税>进项消费税:需要补缴

🔺若销项消费税<进项消费税:产生退税

因此,如果您在海关进口货物时缴纳了进口消费税,但最终并未产生实际销售(即销项消费税小于进项消费税),那么您可以使用自己的JCT号向税局抵扣并退回未产生实际销售的货物的税金。

🔑更清晰的进口清关流程:卖家可以拥有清晰的进口清关流程和缴费清单(包括税费)。

🔑更快速安全的清关方式与流程,有利于业务长远经营:从公司业务长远发展的角度,申请JCT号有利于快速清关,及时补充库存或上架当季新品。

03

申报环节如何退税?

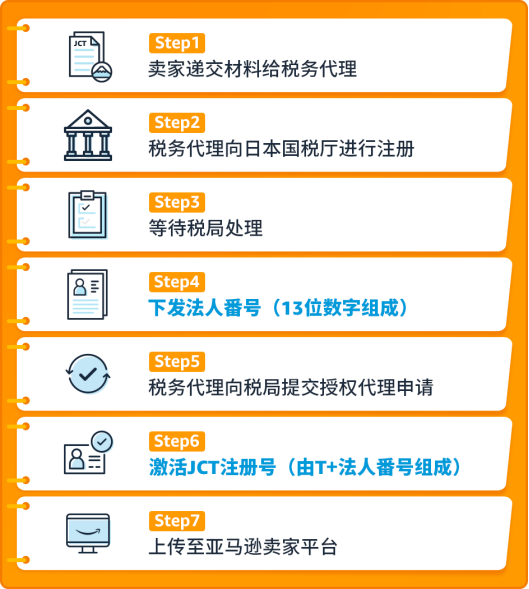

申请JCT退税的前提是需要激活JCT税号并且申报,选择一般申报方式进行应税销售申报,应税期产生的进项JCT票据可以用于应税消费税抵扣,抵扣完之后如果还有余款,则进行JCT退税。

海关逆运算收取的进口消费税、日本当地采购、Amazon的FBA费用消费税进项票据(FBA费用进项票据卖家可在Amazon的税库文件下载)均可以申请进项抵扣。

注册日本JCT之后,卖家的历史税务会被追缴吗?

这一点与法国/意大利/西班牙 VAT政策一致,卖家可以先完成税号注册,并在后续考虑是否自愿进行补缴(如适用)。如果卖家已经产生历史税费,可以选择主动披露或申报历史销售情况。您可以在申报窗口期选择补税或在税局要求情况下主动配合进行补缴。

如何在亚马逊卖家平台查看应税销售额?

卖家可以按以下路径查看您的应税销售额:卖家平台 > 【数据报告】 > 【付款】 > 所有结算。请注意,B2C 和 B2B 订单的销售额均属于应税销售额。

通过 Amazon.co.jp 之外的其他渠道发生的日本境内销售额也属于应税销售额,请务必确保也将此种情况考虑在内。

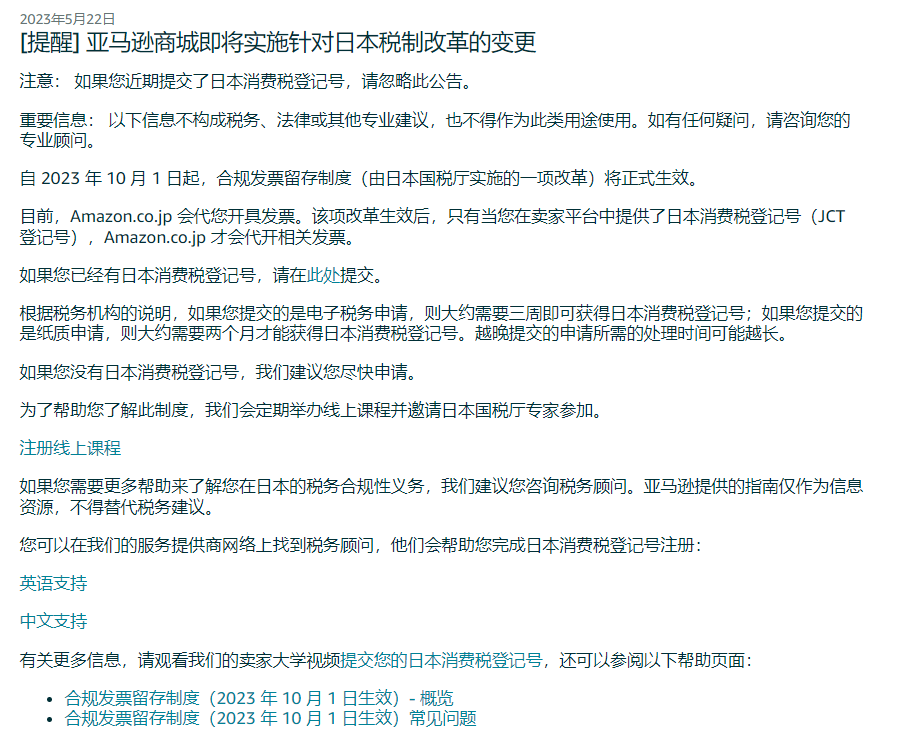

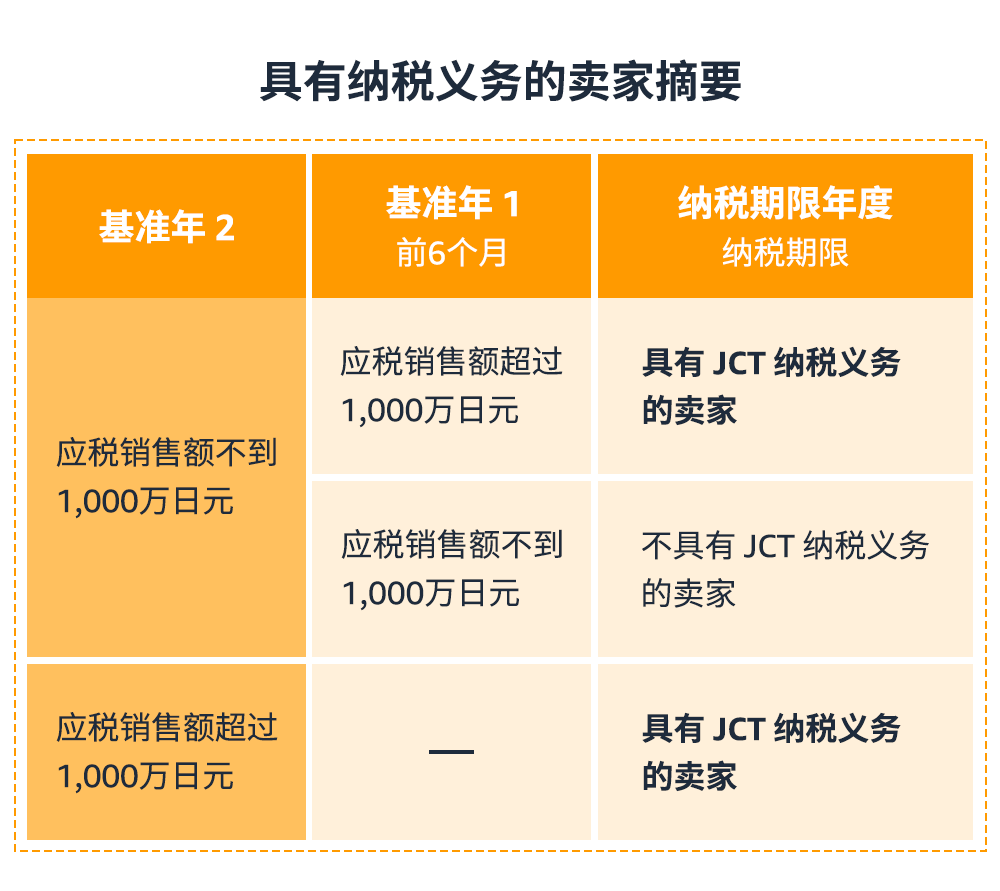

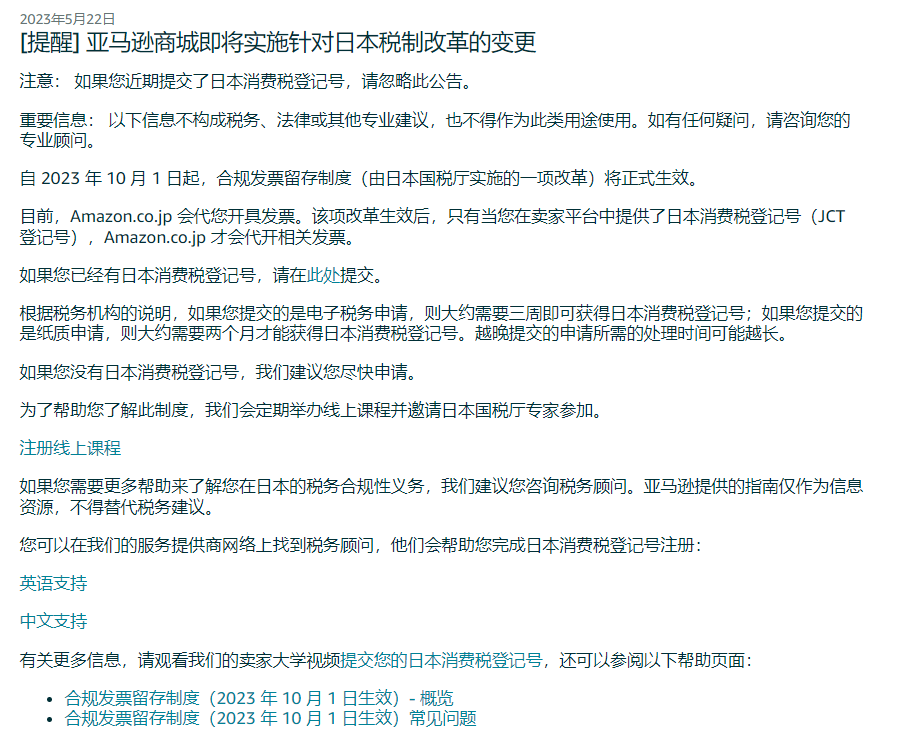

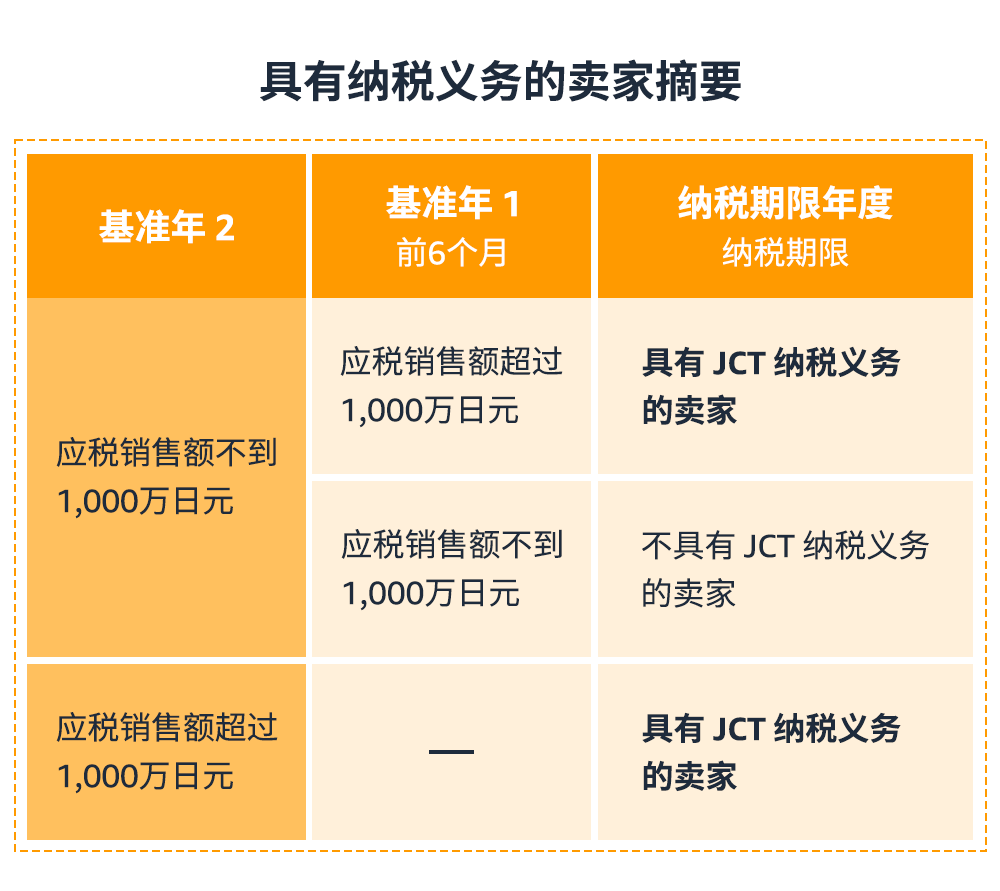

卖家的企业设立在日本境外,需要注册日本JCT吗?

无论卖家在何处设立企业,如果您是有日本消费税纳税义务的卖家,并且想要成为注册开票人,则需要获取日本JCT注册号。是否有纳税义务不取决于您企业的成立地点,而是取决于您在日本境内的年度应税销售额。

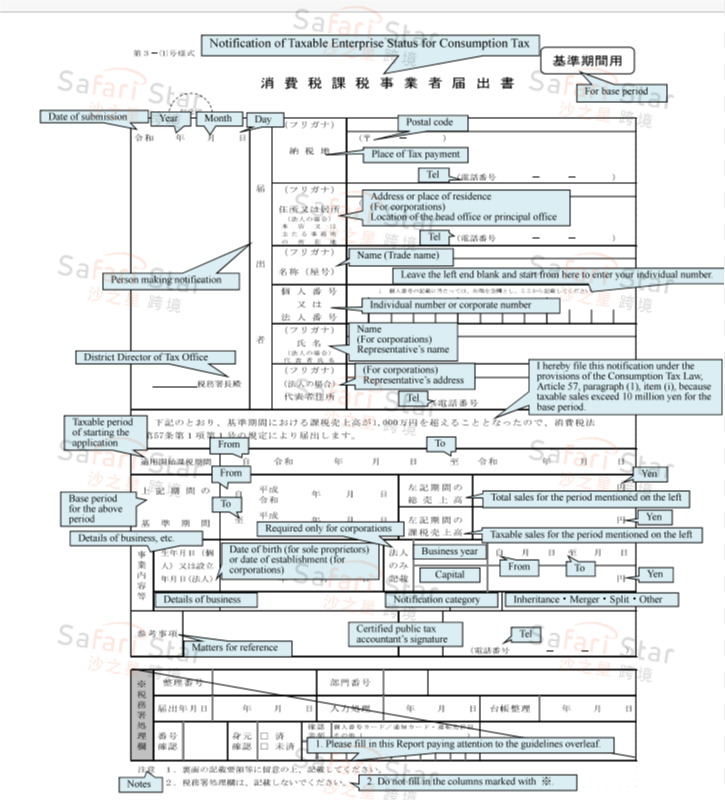

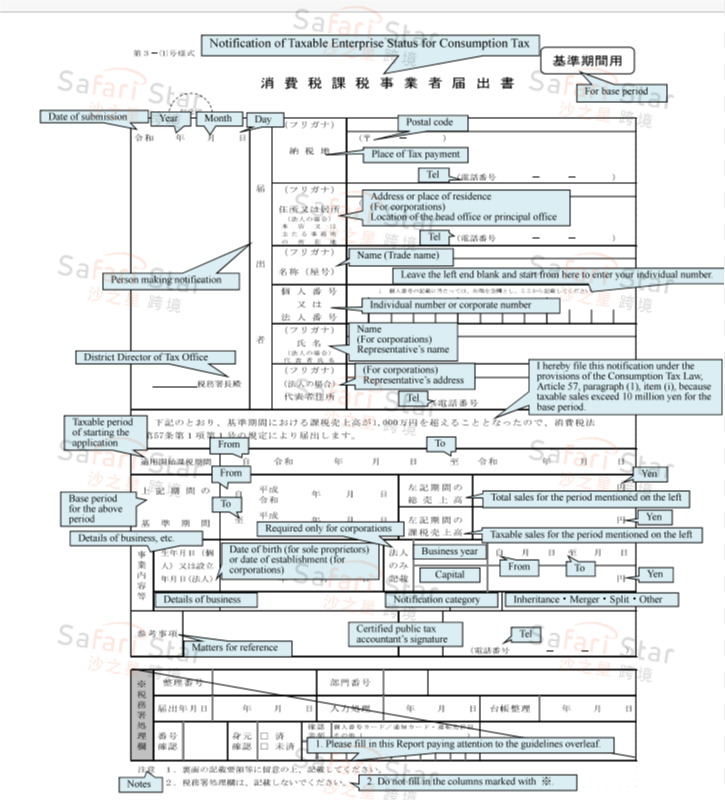

如果您在日本没有实体店面,则需要聘请税务顾问(如沙之星跨境),让其代表您注册您的实体。注册为日本消费税纳税人后,您就可以申请日本消费税登记号。

亚马逊会直接从销售额中扣除日本消费税吗?

不会。亚马逊仅提供网上商城供卖家使用,卖家应负责向买家收取日本消费税并向日本税务机构提交日本消费税申报单。卖家需要支付日本消费税出项和进项的差额(或获得税费返还)

目前,日本JCT注册号的月增量总体成增长趋势,预计临近10月1日申请量还会进一步快速增加,这就可能导致可能导致注册时长进一步增长。

所以,为确保10月1日前顺利取得JCT注册号,日本站卖家需即刻通过可靠的税务代理递交注册申请。同时在递交时请保证材料充分且准确,避免需要和日本国税厅反复确认导致下号时间增长。

这次合规发票留存制度对卖家有什么影响?

01

简易申报

⭕适用范围

针对基准年内销售额在5000万日元(含5000万)以下的企业,还需要向税务署提交材料申请,被受理后可以采用简易申报制度。

02

标准申报

03

两者如何选择?

举个例子:例如1000万销售的企业,税金为100万日元,假设企业有效的进项单据有限,进项税加总后抵扣税金金额为50万日元,那么企业按照标准凭票抵扣方式申报的税金是50万,按照简易申报的税金是20万,所以按照简易申报方案可以节省30万税金。

所以,这里建议,业务类别单一的企业可选择简易申报,可以有效地简化财务处理流程,减轻企业的行政负担。但如果企业本身进项税比较多,并且超过了自身营业额的80%,那建议卖家选取标准申报模式。经验类目较多的企业,简易申报需要区分每一类业务类别按照不同采购系数加总,对于这类企业,简易申报不仅不会带来财务流程上的简化,反而会增加企业财务工作。

多退少补!日本JCT的清关与退税

01

日本JCT合规流程的3个关键环节

(图源:亚马逊)

02

进口环节如何清关

🔑合规申请JCT进项抵扣,多退少补!好处多多!进项税的发票可以用作之后年度税费申报时多退少补的凭证。

重点!

🔺若销项消费税>进项消费税:需要补缴

🔺若销项消费税<进项消费税:产生退税

因此,如果您在海关进口货物时缴纳了进口消费税,但最终并未产生实际销售(即销项消费税小于进项消费税),那么您可以使用自己的JCT号向税局抵扣并退回未产生实际销售的货物的税金。

🔑更清晰的进口清关流程:卖家可以拥有清晰的进口清关流程和缴费清单(包括税费)。

🔑更快速安全的清关方式与流程,有利于业务长远经营:从公司业务长远发展的角度,申请JCT号有利于快速清关,及时补充库存或上架当季新品。

03

申报环节如何退税?

申请JCT退税的前提是需要激活JCT税号并且申报,选择一般申报方式进行应税销售申报,应税期产生的进项JCT票据可以用于应税消费税抵扣,抵扣完之后如果还有余款,则进行JCT退税。

海关逆运算收取的进口消费税、日本当地采购、Amazon的FBA费用消费税进项票据(FBA费用进项票据卖家可在Amazon的税库文件下载)均可以申请进项抵扣。

注册日本JCT之后,卖家的历史税务会被追缴吗?

这一点与法国/意大利/西班牙 VAT政策一致,卖家可以先完成税号注册,并在后续考虑是否自愿进行补缴(如适用)。如果卖家已经产生历史税费,可以选择主动披露或申报历史销售情况。您可以在申报窗口期选择补税或在税局要求情况下主动配合进行补缴。

如何在亚马逊卖家平台查看应税销售额?

卖家可以按以下路径查看您的应税销售额:卖家平台 > 【数据报告】 > 【付款】 > 所有结算。请注意,B2C 和 B2B 订单的销售额均属于应税销售额。

通过 Amazon.co.jp 之外的其他渠道发生的日本境内销售额也属于应税销售额,请务必确保也将此种情况考虑在内。

卖家的企业设立在日本境外,需要注册日本JCT吗?

无论卖家在何处设立企业,如果您是有日本消费税纳税义务的卖家,并且想要成为注册开票人,则需要获取日本JCT注册号。是否有纳税义务不取决于您企业的成立地点,而是取决于您在日本境内的年度应税销售额。

如果您在日本没有实体店面,则需要聘请税务顾问(如沙之星跨境),让其代表您注册您的实体。注册为日本消费税纳税人后,您就可以申请日本消费税登记号。

亚马逊会直接从销售额中扣除日本消费税吗?

不会。亚马逊仅提供网上商城供卖家使用,卖家应负责向买家收取日本消费税并向日本税务机构提交日本消费税申报单。卖家需要支付日本消费税出项和进项的差额(或获得税费返还)

目前,日本JCT注册号的月增量总体成增长趋势,预计临近10月1日申请量还会进一步快速增加,这就可能导致可能导致注册时长进一步增长。

所以,为确保10月1日前顺利取得JCT注册号,日本站卖家需即刻通过可靠的税务代理递交注册申请。同时在递交时请保证材料充分且准确,避免需要和日本国税厅反复确认导致下号时间增长。

热门活动

热门活动

浙江

浙江 03-12 周四

03-12 周四

热门报告

热门报告