Shopify:与其说SaaS,更像互联网公司

2190

2190

Shopify下周要公布年报了,按照Q1-Q3的数据同比推测,全年营收增长可能在50%+。

按照Shopify现在市值水平,差不多也回到了疫情刚开始20年6月的水平。仔细想想,Salesforce 200+亿营收也就2000+亿美金市值,而Shopify 40+亿营收也1000+亿美金了(当然,前者是20-30%增速、后者是40-70%增速)。

先回顾下Shopify的整体概况吧。

01

欧美职能SaaS发展快于电商SaaS

之前聊过Salesforce,其实从Salesforce的整体规模和业务布局就能够隐隐感受到,与国内许多职能类企业服务或SaaS厂商不同,Salesforce虽然也经历了一定坎坷与成长,但总体仍然是顺利的。

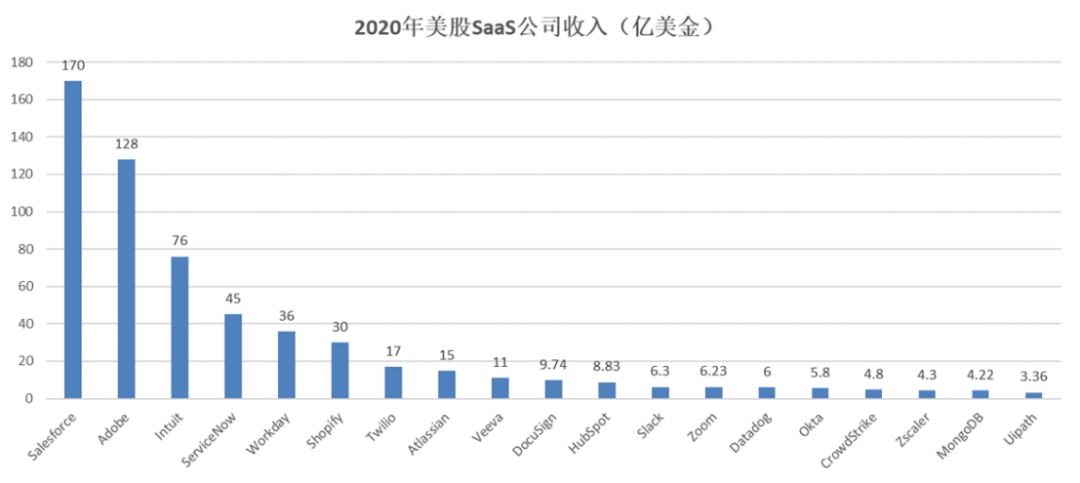

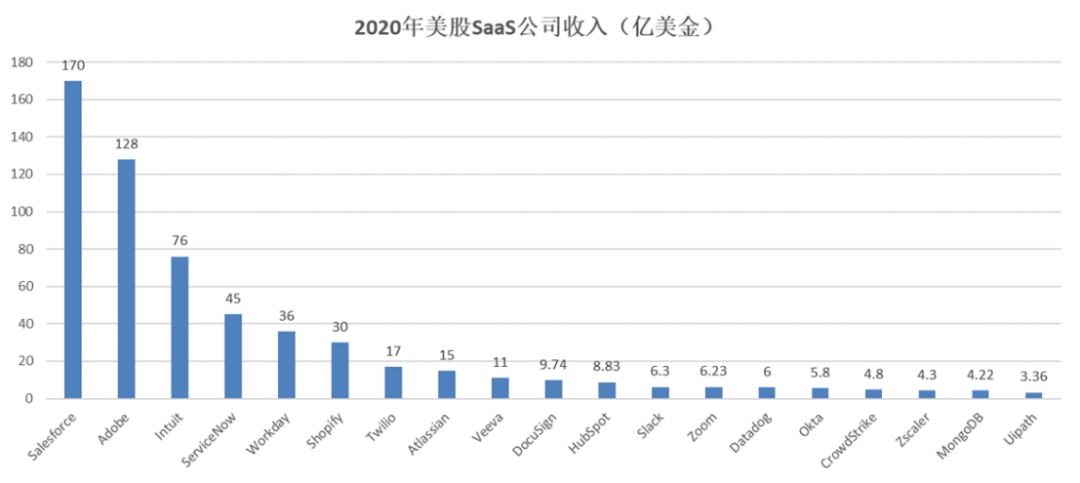

我们来看看美股那些相对头部SaaS公司的营收排序。

图:2020年美股SaaS公司收入(亿美金)

来源:公开数据

与市值排序是类似的,头部规模的SaaS公司并不多:

1)收入规模靠前的依然是那些老面孔,销售营销类的Salesforce、泛内容创作的Adobe、财税Intuit、IT ServiceNow、HRM Workday、以及电商SaaS Shopify,这些是仅有的>20亿美金收入公司(Zoom 21财年收入25亿)。

2)其余有大量营收规模>2亿美金,又<10亿美金的企业,更多集中在某一垂直领域。

从Salesforce、Intuit、ServiceNow、Workday来看,欧美职能SaaS抛出了一些规模不错的公司,他们的发展是快于电商SaaS的。

这可能由几个原因导致:

1)欧美整体企业付费能力意愿强、并且采购生态更健康:关于付费能力和意愿,在之前的很多期都有提过,一方面海外企业更有钱,更重要的另一方面是普遍对软件付费 有比较好的认知。

举例来说,对于一个海外普通规模企业,付费采购销售数据管理工具、客户信息管理工具、或者是HR管理工具,都是非常自然的;但对于国内企业老板而言,无法创收的工具都是可以延后再谈。

采购生态是个很有意思的话题,或者也可以说企业生态,简单而言,这个地区主要包括哪些类型的企业,各种企业占比如何。

国内企业按照规模,可能有这样不同的画像,大型企业(比如已经上市,是全国或当地龙头,营收50亿以上)、中型-大型企业(营收<50亿,上市或未上市,普通民营企业)、中小型企业(营收<5亿)。

在中大型企业中,国资属性企业非常特别:

a)占比很大。虽然没有官方数据,后续有机会可以统计下上市公司里国资属性企业的营收占比。

b)是一群非常优质且预算相对充足的好客户。

c)但通常采购要求高,且较为甲方。

d)由于带有公共属性,对数据较为敏感。

这类企业构成了国内企业服务客户中很大的占比,并且不可忽略;而这是在海外企业服务中不常见的情况。

也包括21年出现过的国资云,同样会影响国内整体云计算的发展速度,这可能也是为何国内公有云二三四名较为接近的部分原因(除了阿里云,腾讯云、华为云和电信云占有率难分高下)。

图:2021年Q3公有云IaaS+PaaS市场份额

来源:IDC,云头条

2)职能SaaS发展更快的另一个原因,换个角度,也是由于海外电商生态不够繁荣。

在上一期亚马逊的介绍中,提到过关于美国电商的整体情况,地辐广阔、南北距离远导致物流规模经济困难,各个州之间政策不完全统一也有部分阻碍,以及制造业少、缺少便宜的货源和商家。

网上购物能够吸引消费者的一个原因是可以更方便得采购(相比亲自肉身前往),另一个潜在原因是更为经济实惠。

国内许多从淘系成长起来的电商卖家,有许多自带工厂(或者至少能找到便宜的生产源),这也是为何他们的产品能够更为实惠的原因。如果是从其他渠道采购,必然要加上一层利润。

02

Shopify:与其说SaaS,更像互联网

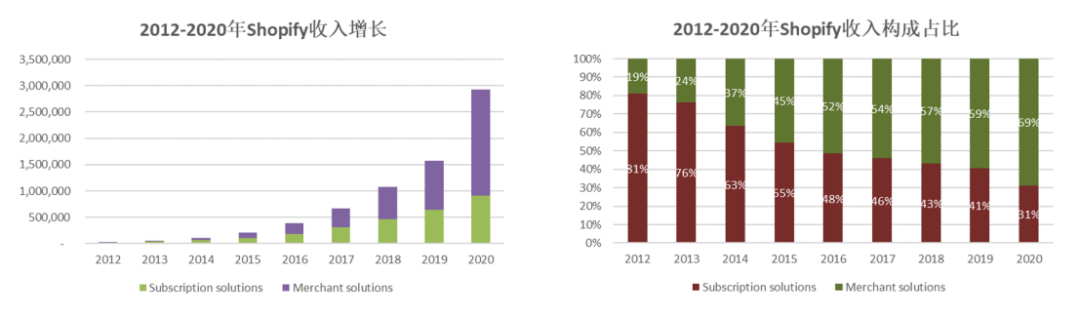

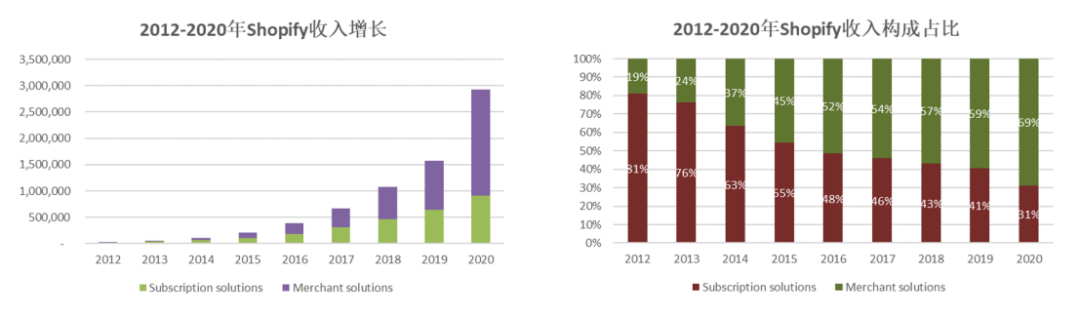

Shopify收入包括2块:

1)Subscription solutions(SaaS收入):为商家提供SaaS开店工具,建站、店铺装修等等。有点类似有赞微盟的独立站版。

2)Merchant solutions(商家增值服务):主要是支付Shopify Payments,以及App Store、Shopify Capital、Shopify Shipping、Shopify履约网络、POS硬件、仓储履约解决方案等。

并且后者的营收占比越来越重,从20%提升到70%。

图:2012-2020年Shopify收入增长和构成

来源:Shopify年报

是不是有点像互联网?先低门槛服务大量的用户,累计到一定用户数量后,提供全链条增值服务,包括货源(Shopify收购了一个Dropshipping工具Oberlo,帮助店家带货)、设计装修工具、营销服务(部分依靠工具,部分依靠合作伙伴)、物流(物流集成系统)、仓储履约(仓储外包联盟为卖家提供外包仓储服务,软硬件等)。

其中,支付业务更多是集成Stripe的服务,Shopify类似Stripe的一个渠道商。

亚马逊的那一期聊过整体北美电商平台 vs 独立站的关系,以及可能的形成原因,这里便不再赘述了。

如果从卖家角度考虑,开店做生意有2条路:

1)加入平台生态大军,享受平台的背书、流量红利(部分),购买平台服务。

亚马逊的平台服务最直接的便是FBA了,这也是亚马逊创收的核心之一。

而亚马逊店铺的流量可能来自两方面:一方面是参加站内活动、或者被关键词搜索到;另一方面是外部购买流量,谷歌搜索、Facebook链接、短视频等。

看官方披露,亚马逊似乎不直接出售站内流量,类似淘宝直通车(这块有朋友了解详情不?);而是在一次搜索中,直接跳出最符合搜索结果的商品链接。

2)自己单独做个网站,自己琢磨获取流量,完成履约

第二个方法便是Shopify所支撑的独立站了。

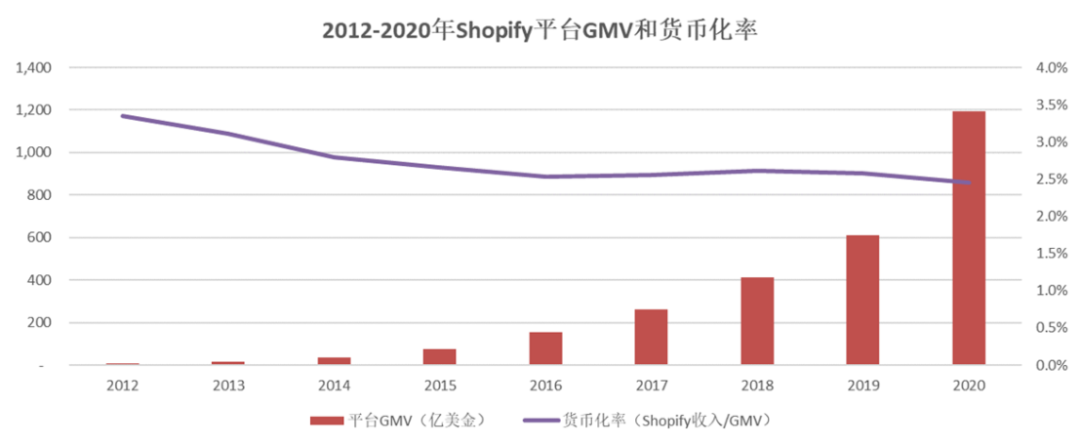

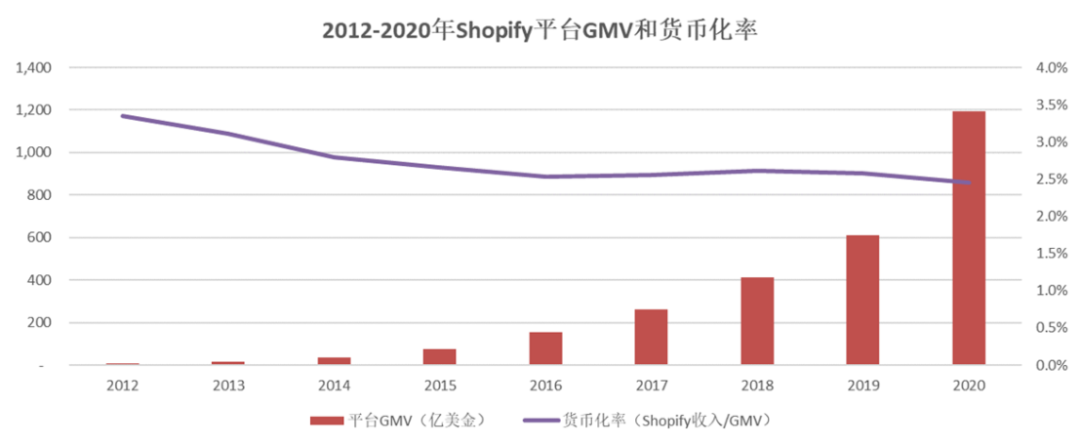

如果我们简单用Shopify的收入除以对应GMV,相当于Shopify从商家上全部变现的收入,来看看Shopify的变现情况。

图:2012-2020年Shopify平台GMV和货币化率

来源:Shopify年报

按照上图的历史货币化率来看,Shopify大致在2.5-3.5%之间,和亚马逊的货币化率有非常大的差距(至少10%以上)。按照亚马逊第三方服务收入1033亿美金、以及大致的第三方GMV(3300亿美金,推算得到),亚马逊对第三方卖家的货币化程度可能会高达30%。

电商的本质是零售,零售业盈利的核心在于卖东西后能够赚钱,而非仅仅有零售收入(卖100件衣服,看起来量不少,但实际在亏钱,不如不做)。

那对于卖家而言,会如何考虑?

既然两边都需要外部投放流量,那多一个自己的渠道,又何尝不可。并且亚马逊平台要求多、规矩多(想想被无故封号又难以沟通的强势平台),一次搜索主要跳出一个结果。

更何况亚马逊作为一个Marketplace,本身既做自营、又做第三方市场,就存在一些矛盾。至少存在这样一个潜在冲突,亚马逊能够看到市场上同类型卖家的销售数据,转身便能够自己卖货了。不过自营+第三方的组合搭配,也是平台的常见操作,更何况亚马逊作为大型平台,吸引力足够盖过商户的担忧。同样,对于亚马逊内部而言,同样存在类似的平衡问题。

其实Shopify和亚马逊还有一些有趣的历史纠葛。

15年之前,亚马逊曾运营过类似建站SaaS的产品Webservice,但这对于当时的亚马逊来说实在太小了,便直接关闭了服务,并将客户推荐给了Shopify(现在肠子悔青了)。这部分客户的数量可能有8w左右(不一定靠谱),而14-15年Shopify商户数量才15-25w。

传闻22年初,亚马逊又打算重新把Webservice业务开出来,听起来有一定压力,但毕竟目前的Shopify已经有了170+w商户,并不容易轻易换工具(历史数据怎么办?)。

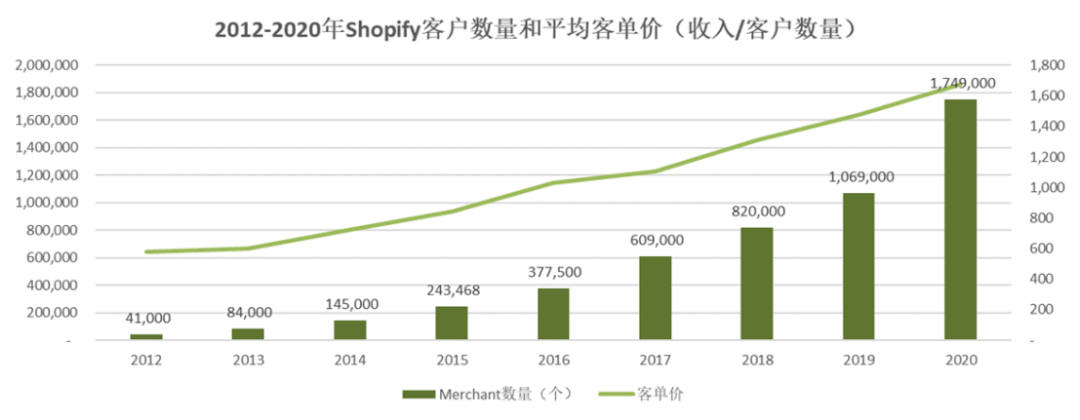

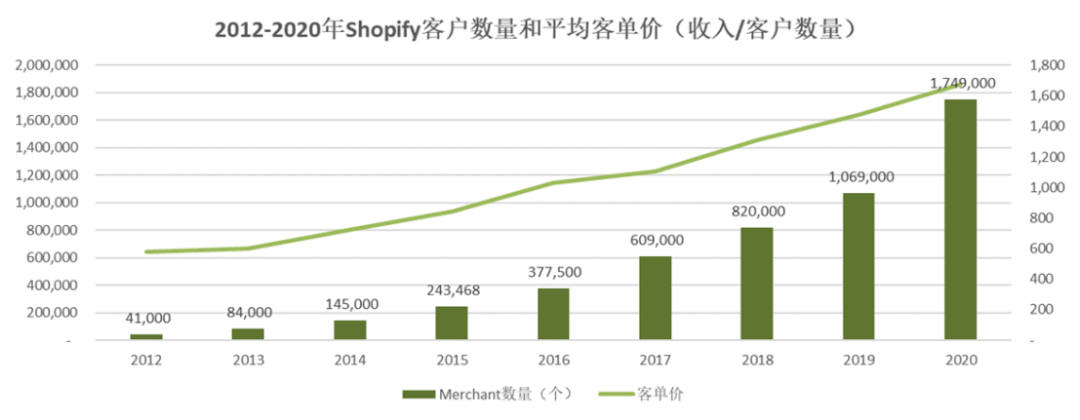

图:2012-2020年Shopify客户数量

来源:Shopify年报

03

Shopify目前还没有那么赚钱

和Salesforce不同,由于Shopify客户规模相对小(年均客单价1700美金),即使扣除股份支付等原因(Shopify并没有那么频繁和大额的收购),它的实际利润大部分时候还没有超过10%。

图:2012-2020年Shopify调整净利率

来源:Shopify年报

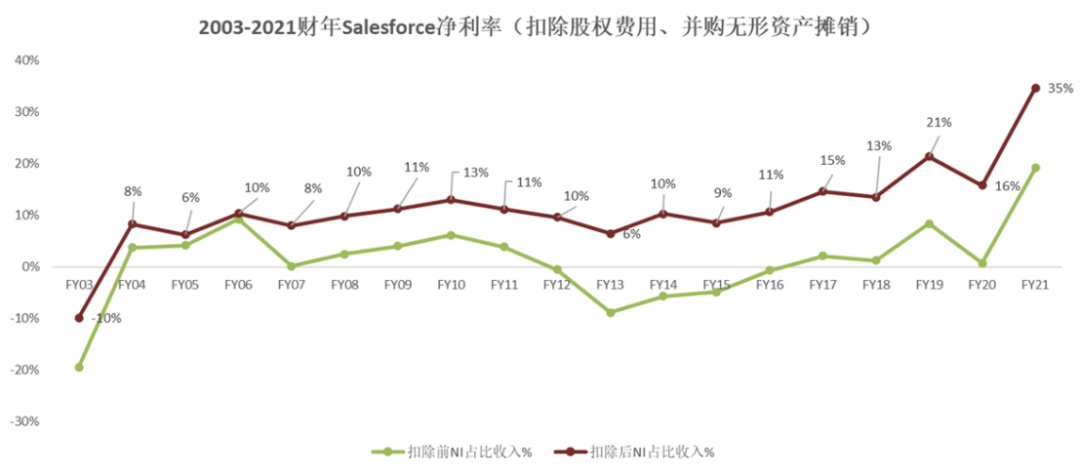

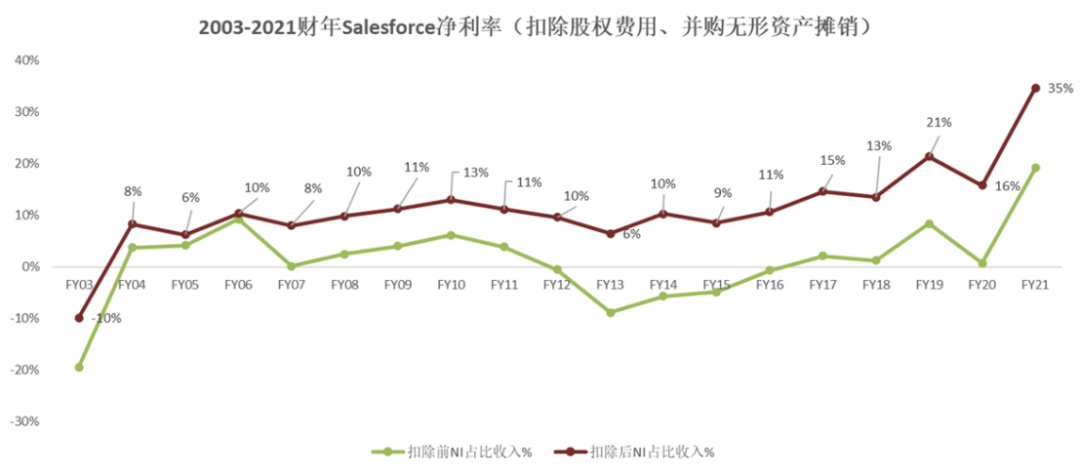

而Salesforce的净利率大部分时候>10%,近几年更是在10-20%。

图:2003-2021财年Salesforce净利率

来源:Salesforce年报

这也对应了Shopify的策略:积累足够多的中小商户,通过提供附加服务获取更多价值。

Shopify并不是没有做大客户,14年便推出了KA产品Shopify Plus,并持续积累大客户,目前大约有1w家左右。

但早在Shopify上市时,市面上便有现成的专注大客户电商SaaS。

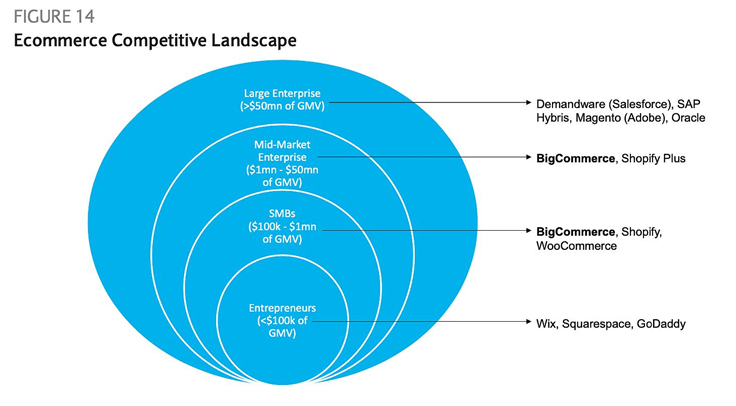

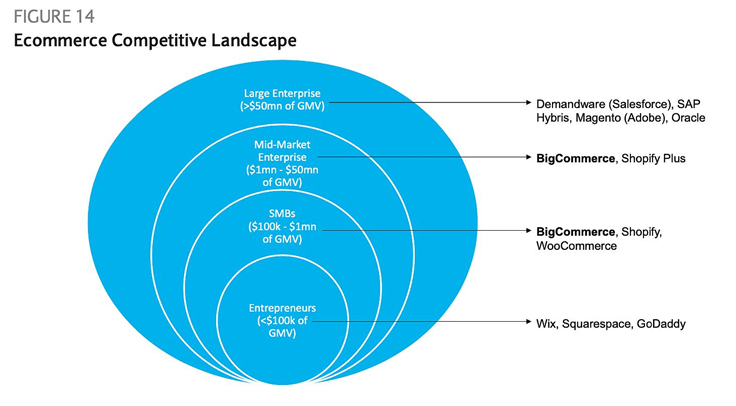

来看下目前Shopify所在市场的玩家构成,Barclay之前披露过一个行业图谱。

图:电商SaaS行业玩家

来源:Barclay,@Keep_Calm

超大型客户(GMV>5000w美金)玩家:Demandware、SAP、Magento、Oracle,其中两家都被头部企业服务公司收购,Demandware被Salesforce收购、Magento被Adobe收购。

Salesforce披露过Demandware收购时的情况:16年收购花费28亿美金收购了Demandware,那时它有2.2亿美金收入(Shopify 15年营收2亿美金、16年3.8亿美金)。

04

一个小测算

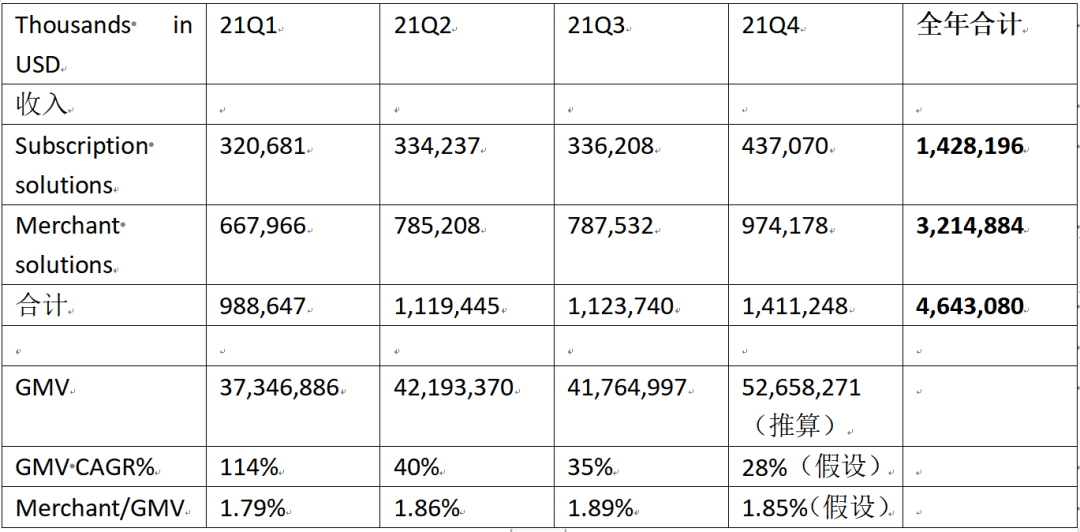

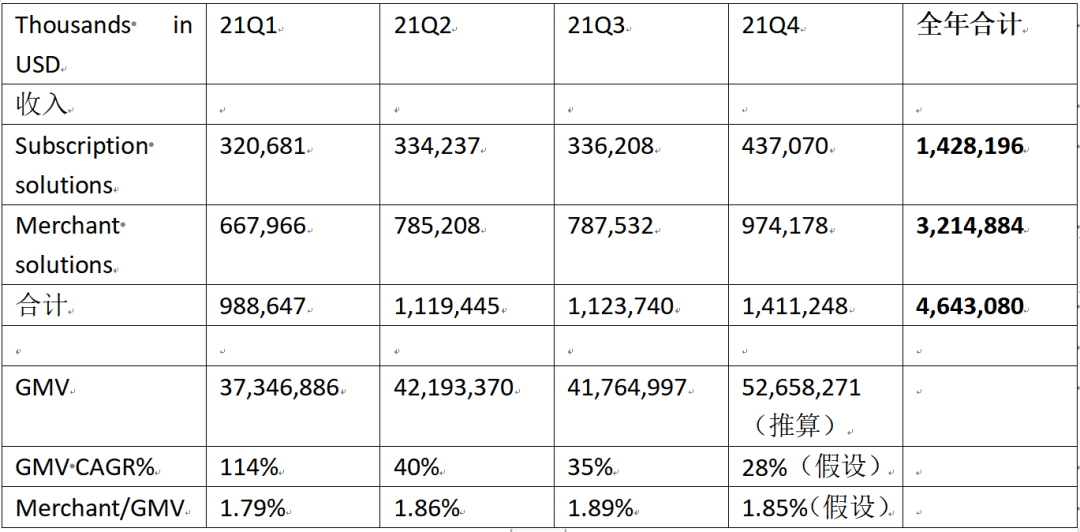

下周Shopify便要发布业绩了,这里根据前三季度做个小测算吧。

图:Shopify收入测算

来源:Cowgirl测算

这里主要对Q4 GMV增速、以及Merchant solutions与GMV的比例关系做了假设。按照假设,全年可能在46亿美金收入、同比增长58%。

等下周的实际业绩了。

当然,可能更多的挑战还是在22上半年两个季度的表现。

—— End ——

Shopify下周要公布年报了,按照Q1-Q3的数据同比推测,全年营收增长可能在50%+。

按照Shopify现在市值水平,差不多也回到了疫情刚开始20年6月的水平。仔细想想,Salesforce 200+亿营收也就2000+亿美金市值,而Shopify 40+亿营收也1000+亿美金了(当然,前者是20-30%增速、后者是40-70%增速)。

先回顾下Shopify的整体概况吧。

01

欧美职能SaaS发展快于电商SaaS

之前聊过Salesforce,其实从Salesforce的整体规模和业务布局就能够隐隐感受到,与国内许多职能类企业服务或SaaS厂商不同,Salesforce虽然也经历了一定坎坷与成长,但总体仍然是顺利的。

我们来看看美股那些相对头部SaaS公司的营收排序。

图:2020年美股SaaS公司收入(亿美金)

来源:公开数据

与市值排序是类似的,头部规模的SaaS公司并不多:

1)收入规模靠前的依然是那些老面孔,销售营销类的Salesforce、泛内容创作的Adobe、财税Intuit、IT ServiceNow、HRM Workday、以及电商SaaS Shopify,这些是仅有的>20亿美金收入公司(Zoom 21财年收入25亿)。

2)其余有大量营收规模>2亿美金,又<10亿美金的企业,更多集中在某一垂直领域。

从Salesforce、Intuit、ServiceNow、Workday来看,欧美职能SaaS抛出了一些规模不错的公司,他们的发展是快于电商SaaS的。

这可能由几个原因导致:

1)欧美整体企业付费能力意愿强、并且采购生态更健康:关于付费能力和意愿,在之前的很多期都有提过,一方面海外企业更有钱,更重要的另一方面是普遍对软件付费 有比较好的认知。

举例来说,对于一个海外普通规模企业,付费采购销售数据管理工具、客户信息管理工具、或者是HR管理工具,都是非常自然的;但对于国内企业老板而言,无法创收的工具都是可以延后再谈。

采购生态是个很有意思的话题,或者也可以说企业生态,简单而言,这个地区主要包括哪些类型的企业,各种企业占比如何。

国内企业按照规模,可能有这样不同的画像,大型企业(比如已经上市,是全国或当地龙头,营收50亿以上)、中型-大型企业(营收<50亿,上市或未上市,普通民营企业)、中小型企业(营收<5亿)。

在中大型企业中,国资属性企业非常特别:

a)占比很大。虽然没有官方数据,后续有机会可以统计下上市公司里国资属性企业的营收占比。

b)是一群非常优质且预算相对充足的好客户。

c)但通常采购要求高,且较为甲方。

d)由于带有公共属性,对数据较为敏感。

这类企业构成了国内企业服务客户中很大的占比,并且不可忽略;而这是在海外企业服务中不常见的情况。

也包括21年出现过的国资云,同样会影响国内整体云计算的发展速度,这可能也是为何国内公有云二三四名较为接近的部分原因(除了阿里云,腾讯云、华为云和电信云占有率难分高下)。

图:2021年Q3公有云IaaS+PaaS市场份额

来源:IDC,云头条

2)职能SaaS发展更快的另一个原因,换个角度,也是由于海外电商生态不够繁荣。

在上一期亚马逊的介绍中,提到过关于美国电商的整体情况,地辐广阔、南北距离远导致物流规模经济困难,各个州之间政策不完全统一也有部分阻碍,以及制造业少、缺少便宜的货源和商家。

网上购物能够吸引消费者的一个原因是可以更方便得采购(相比亲自肉身前往),另一个潜在原因是更为经济实惠。

国内许多从淘系成长起来的电商卖家,有许多自带工厂(或者至少能找到便宜的生产源),这也是为何他们的产品能够更为实惠的原因。如果是从其他渠道采购,必然要加上一层利润。

02

Shopify:与其说SaaS,更像互联网

Shopify收入包括2块:

1)Subscription solutions(SaaS收入):为商家提供SaaS开店工具,建站、店铺装修等等。有点类似有赞微盟的独立站版。

2)Merchant solutions(商家增值服务):主要是支付Shopify Payments,以及App Store、Shopify Capital、Shopify Shipping、Shopify履约网络、POS硬件、仓储履约解决方案等。

并且后者的营收占比越来越重,从20%提升到70%。

图:2012-2020年Shopify收入增长和构成

来源:Shopify年报

是不是有点像互联网?先低门槛服务大量的用户,累计到一定用户数量后,提供全链条增值服务,包括货源(Shopify收购了一个Dropshipping工具Oberlo,帮助店家带货)、设计装修工具、营销服务(部分依靠工具,部分依靠合作伙伴)、物流(物流集成系统)、仓储履约(仓储外包联盟为卖家提供外包仓储服务,软硬件等)。

其中,支付业务更多是集成Stripe的服务,Shopify类似Stripe的一个渠道商。

亚马逊的那一期聊过整体北美电商平台 vs 独立站的关系,以及可能的形成原因,这里便不再赘述了。

如果从卖家角度考虑,开店做生意有2条路:

1)加入平台生态大军,享受平台的背书、流量红利(部分),购买平台服务。

亚马逊的平台服务最直接的便是FBA了,这也是亚马逊创收的核心之一。

而亚马逊店铺的流量可能来自两方面:一方面是参加站内活动、或者被关键词搜索到;另一方面是外部购买流量,谷歌搜索、Facebook链接、短视频等。

看官方披露,亚马逊似乎不直接出售站内流量,类似淘宝直通车(这块有朋友了解详情不?);而是在一次搜索中,直接跳出最符合搜索结果的商品链接。

2)自己单独做个网站,自己琢磨获取流量,完成履约

第二个方法便是Shopify所支撑的独立站了。

如果我们简单用Shopify的收入除以对应GMV,相当于Shopify从商家上全部变现的收入,来看看Shopify的变现情况。

图:2012-2020年Shopify平台GMV和货币化率

来源:Shopify年报

按照上图的历史货币化率来看,Shopify大致在2.5-3.5%之间,和亚马逊的货币化率有非常大的差距(至少10%以上)。按照亚马逊第三方服务收入1033亿美金、以及大致的第三方GMV(3300亿美金,推算得到),亚马逊对第三方卖家的货币化程度可能会高达30%。

电商的本质是零售,零售业盈利的核心在于卖东西后能够赚钱,而非仅仅有零售收入(卖100件衣服,看起来量不少,但实际在亏钱,不如不做)。

那对于卖家而言,会如何考虑?

既然两边都需要外部投放流量,那多一个自己的渠道,又何尝不可。并且亚马逊平台要求多、规矩多(想想被无故封号又难以沟通的强势平台),一次搜索主要跳出一个结果。

更何况亚马逊作为一个Marketplace,本身既做自营、又做第三方市场,就存在一些矛盾。至少存在这样一个潜在冲突,亚马逊能够看到市场上同类型卖家的销售数据,转身便能够自己卖货了。不过自营+第三方的组合搭配,也是平台的常见操作,更何况亚马逊作为大型平台,吸引力足够盖过商户的担忧。同样,对于亚马逊内部而言,同样存在类似的平衡问题。

其实Shopify和亚马逊还有一些有趣的历史纠葛。

15年之前,亚马逊曾运营过类似建站SaaS的产品Webservice,但这对于当时的亚马逊来说实在太小了,便直接关闭了服务,并将客户推荐给了Shopify(现在肠子悔青了)。这部分客户的数量可能有8w左右(不一定靠谱),而14-15年Shopify商户数量才15-25w。

传闻22年初,亚马逊又打算重新把Webservice业务开出来,听起来有一定压力,但毕竟目前的Shopify已经有了170+w商户,并不容易轻易换工具(历史数据怎么办?)。

图:2012-2020年Shopify客户数量

来源:Shopify年报

03

Shopify目前还没有那么赚钱

和Salesforce不同,由于Shopify客户规模相对小(年均客单价1700美金),即使扣除股份支付等原因(Shopify并没有那么频繁和大额的收购),它的实际利润大部分时候还没有超过10%。

图:2012-2020年Shopify调整净利率

来源:Shopify年报

而Salesforce的净利率大部分时候>10%,近几年更是在10-20%。

图:2003-2021财年Salesforce净利率

来源:Salesforce年报

这也对应了Shopify的策略:积累足够多的中小商户,通过提供附加服务获取更多价值。

Shopify并不是没有做大客户,14年便推出了KA产品Shopify Plus,并持续积累大客户,目前大约有1w家左右。

但早在Shopify上市时,市面上便有现成的专注大客户电商SaaS。

来看下目前Shopify所在市场的玩家构成,Barclay之前披露过一个行业图谱。

图:电商SaaS行业玩家

来源:Barclay,@Keep_Calm

超大型客户(GMV>5000w美金)玩家:Demandware、SAP、Magento、Oracle,其中两家都被头部企业服务公司收购,Demandware被Salesforce收购、Magento被Adobe收购。

Salesforce披露过Demandware收购时的情况:16年收购花费28亿美金收购了Demandware,那时它有2.2亿美金收入(Shopify 15年营收2亿美金、16年3.8亿美金)。

04

一个小测算

下周Shopify便要发布业绩了,这里根据前三季度做个小测算吧。

图:Shopify收入测算

来源:Cowgirl测算

这里主要对Q4 GMV增速、以及Merchant solutions与GMV的比例关系做了假设。按照假设,全年可能在46亿美金收入、同比增长58%。

等下周的实际业绩了。

当然,可能更多的挑战还是在22上半年两个季度的表现。

—— End ——

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告