AMZ123获悉,近日,Marketplace Pulse发布了《2026年亚马逊电商平台趋势报告》。报告系统分析了亚马逊全球卖家生态和跨境增长机会,对亚马逊11个主要站点进行了研究,揭示了2026年影响卖家运营模式的重要变化。

一、五大新趋势

1. 首单成功率60%,美国站仍是亚马逊新卖家的首选

在“市场饱和”和“成本上升”的背景下,亚马逊美国站的新卖家首单成功率仍保持领先。数据显示,美国平台新卖家首单成功率为60%,高于日本(50%)、德国(42%)、英国(33%)、加拿大(30%)和墨西哥(8%)。这一数据说明新卖家在美国市场的试错成本较低,具备较好的商业验证环境。

目前,美国站已普遍采用产品调研、库存预测、广告分析和自动化优化等工具,使中小卖家具备接近大型企业的运营能力。与四年前相比,美国平台活跃卖家的人均客流量提升超过30%,带来了更多的市场机会。

美国市场的核心优势在于其巨大的搜索需求。以“酸面团发酵罐”为例,美国月搜索量超过2万次,而澳大利亚仅200次,沙特阿拉伯为0;“胡须油”在美国月搜索量超过2.5万次,而沙特阿拉伯仅50次。丰富的细分需求使美国成为新卖家进行产品验证和市场拓展的重要市场。

2. 亚马逊活跃卖家减少,平台对运营能力要求提高

过去四年,亚马逊年销售额超过百万美元的卖家数量从6万增加到超过10万,但活跃卖家总数从240万下降至180万。

虽然活跃卖家数量减少,但亚马逊整体销售额继续增长。年销售额超过1亿美元的卖家数量从约50家增至230家,其中2%的卖家贡献了超过50%的GMV。

目前,美国站共有146家年销售额超1亿美元的卖家,其中117家总部位于美国,22家来自中国;在百万美元级卖家中,中国卖家占比达57%;约43%的美国卖家年销售额超过10万美元,高于全球平均的19%。

这种变化表明,亚马逊正在向高运营水平卖家集中。对于成熟卖家而言,稳定经营优于快速扩张,专业化运营成为维持增长的关键;而对新卖家而言,进入门槛显著提高。卖家需要具备库存管理、广告优化和数据分析等系统化能力。

截至2025年,亚马逊美国站已成为以企业级运营为特征的成熟市场。卖家需要同时具备创意、广告投放、SEO、供应链管理和品牌建设等综合能力。随着人均流量上升,具备系统化运营能力的卖家将获得更高增长机会,而成功的标准正在从“爆款”转向“稳定的专业化运营水平”。

3. 运营经验优势:60%全球头部卖家在2019年前注册亚马逊

全球前1万名亚马逊头部卖家中,超过60%在2019年前注册。日本市场卖家的活跃年限最长,注册超过5年仍在运营的占比为15.5%,高于加拿大的12.4%。

在美国市场,超过60%的头部卖家注册时间早于2019年,其中约30%可追溯到2016年以前。五年前仅有一半头部卖家拥有四年以上经验,如今经验型卖家比例明显增加。

亚马逊数据显示,平台上超过50%的第三方交易额来自运营时间超过五年的卖家。同时,超过30%的注册账号从未产生销售,而实现首单的卖家中仍存在较高订单流失率。

从战略角度看,资深卖家的优势主要体现在供应链效率和品牌信任的积累。新卖家在进入市场时需要设定三至五年的成长目标,以验证产品与市场潜力;成熟卖家则需重点巩固已有市场地位,通过持续优化库存、物流和客户管理来提高长期竞争力。

值得关注的是,新品牌的成长路径更加多样化。一些源自TikTok的品牌在社交平台实现200万至300万美元销售额后转入亚马逊,以现有销售基础快速建立市场。传统亚马逊品牌也在尝试通过TikTok和Temu等渠道拓展流量来源,寻找新的增长点。

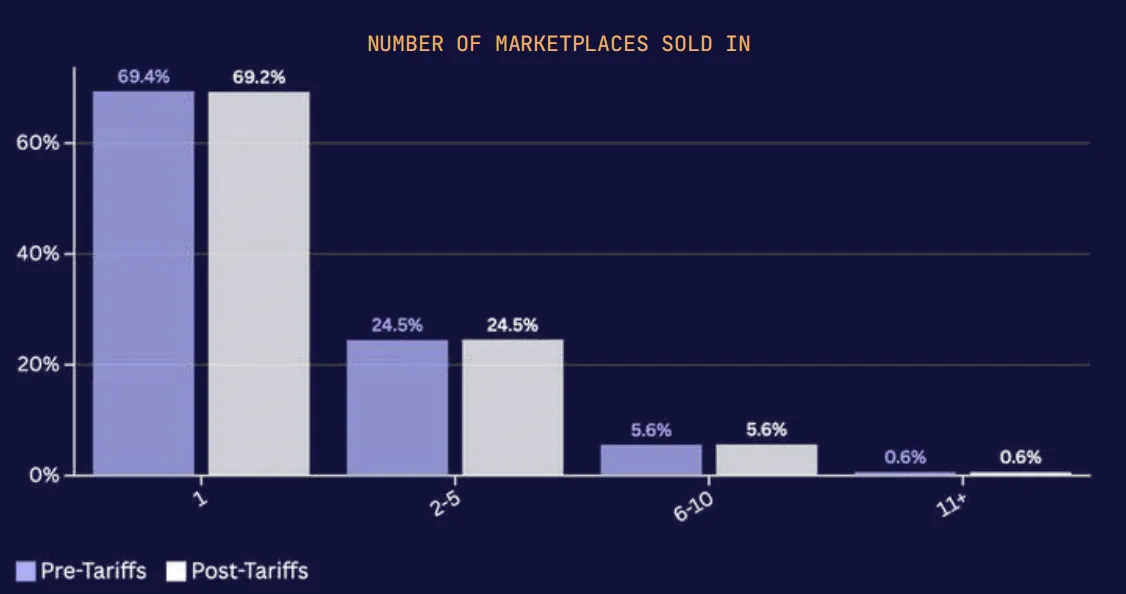

4. 国际扩张缓慢:69%卖家仍局限单一市场

尽管亚马逊已在23个国家设立站点,但69%的卖家仍只在一个市场运营,仅有1%的卖家在11个以上国家开展业务。

卖家对扩张保持谨慎,主要原因是税务、关税和运营成本较高。跨国销售需要投入翻译、包装、海外仓储和物流费用,一旦失败,损失较大。因此,大部分卖家选择集中在本土市场。

目前,仅6%的亚马逊卖家扩展至6个以上站点,69%的卖家仍停留在单一市场。即使全球贸易政策趋于复杂,卖家的国际化模式并未出现显著变化。Pattern的数据显示,卖家关于扩张的需求增长47%,但实际执行率保持稳定,说明卖家在战略兴趣与执行行动之间仍存在差距。

值得注意的是,亚马逊22个非美国站点的总访问量仅略高于美国单一站点。许多卖家认为美国市场规模和收益足够,不急于进入新市场。但对于有能力承担复杂的国际运营的卖家来说,竞争分布的不均衡反而提供了新的增长空间。

虽然全球电商基础设施已经完善,但卖家使用率仍偏低。美国卖家在北美以外市场运营的比例不足1%,这为具有国际化能力的卖家留下了进一步扩张的机会。

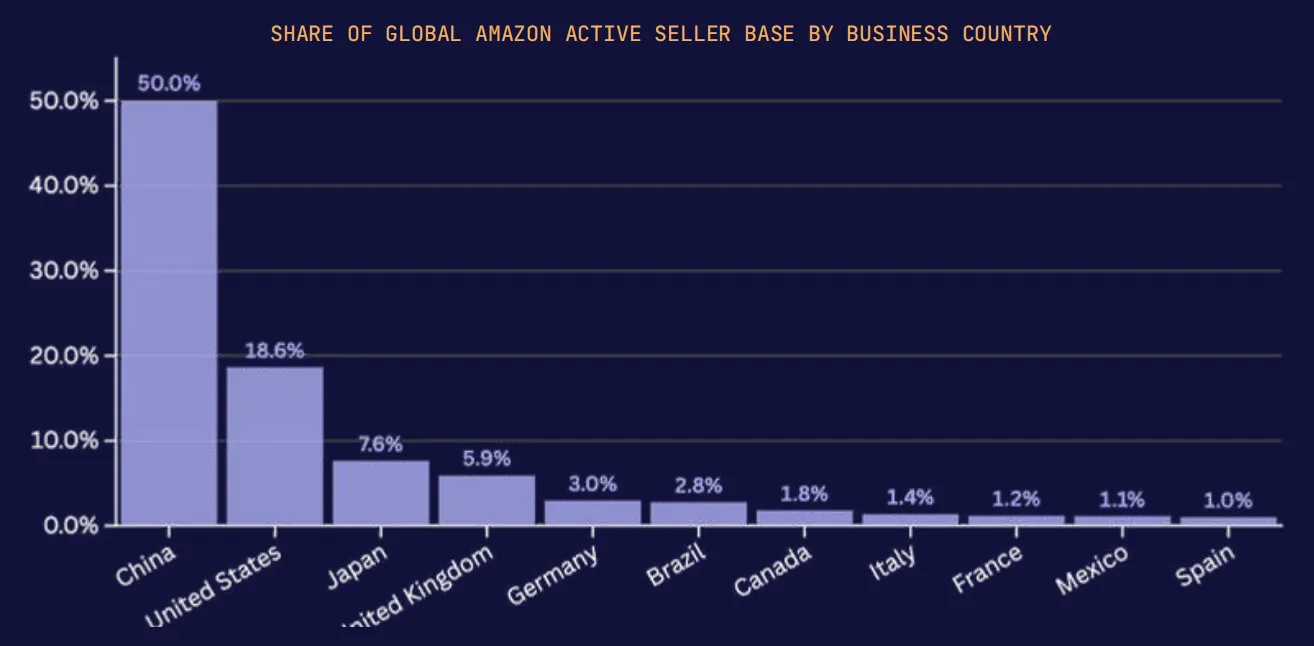

5. 中国亚马逊活跃卖家占比超50%:从制造伙伴到平台核心力量

截至2025年,中国卖家在亚马逊全球活跃卖家中占比超过50%,在美国平台头部卖家中也占多数。新注册卖家中,中国卖家的比例在47%至68%之间。

从收入结构看,美国卖家仍在高客单价领域领先。亚马逊美国站第三方交易额为3050亿美元,其中美国卖家贡献1570亿美元,中国卖家贡献1320亿美元。美国卖家平均年收入为88.5万美元,是中国卖家的两倍以上(39.4万美元)。

中国卖家的主要优势在于供应链整合和成本控制。多数中国卖家兼具制造与销售能力,可直接掌握生产与定价环节。相比之下,美国卖家需从中国采购产品,并承担关税和批发加价。即使在关税上调情况下,中国制造商仍能以较低成本维持竞争力。

类似的趋势也出现在其他市场。中国卖家在欧洲平台的占比已超过当地卖家,在加拿大平台,本土卖家占比仅4%,中国卖家已成为主要力量。

二、亚马逊全球站点情况分析

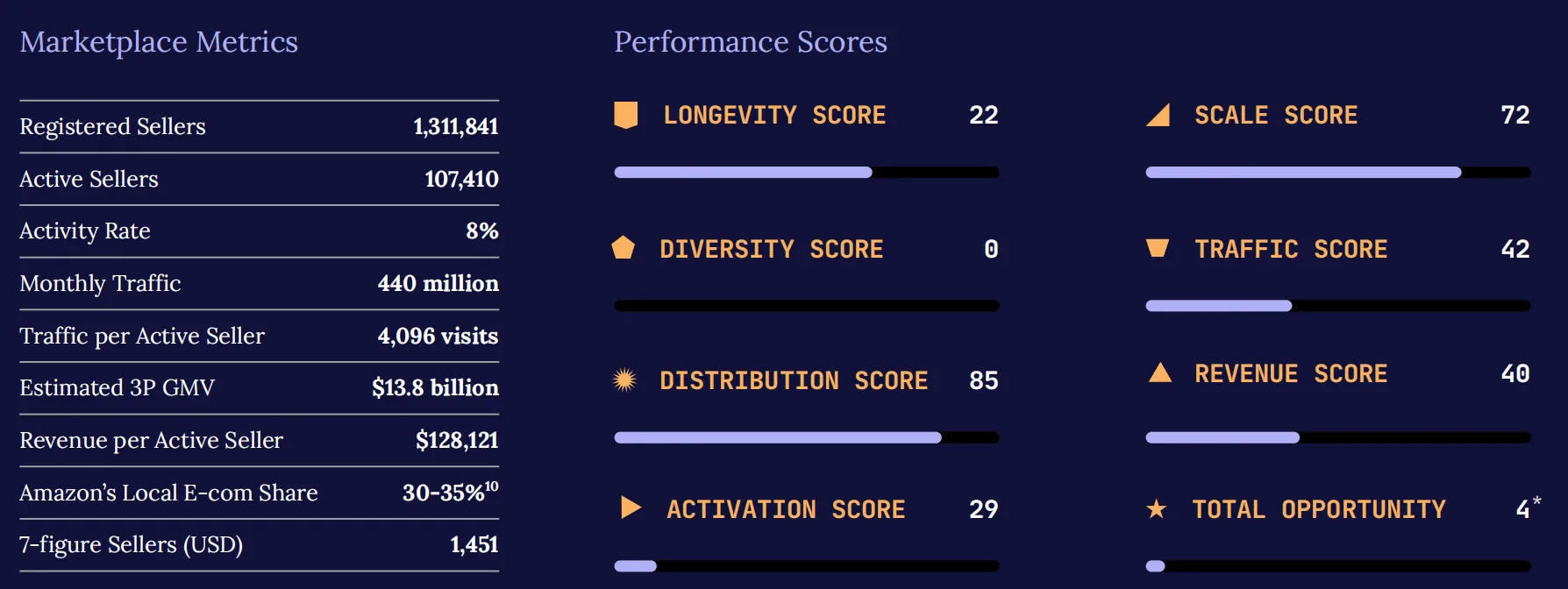

为系统评估亚马逊各主要市场对卖家的吸引力与发展潜力,报告从存续、多样性、分布、激活、规模、收入和流量七个维度综合打分,得出各站点的“总机遇得分”,以衡量平台整体机遇水平。以下内容将依据总机遇得分从高到低,对全球11个核心亚马逊站点进行排名分析。

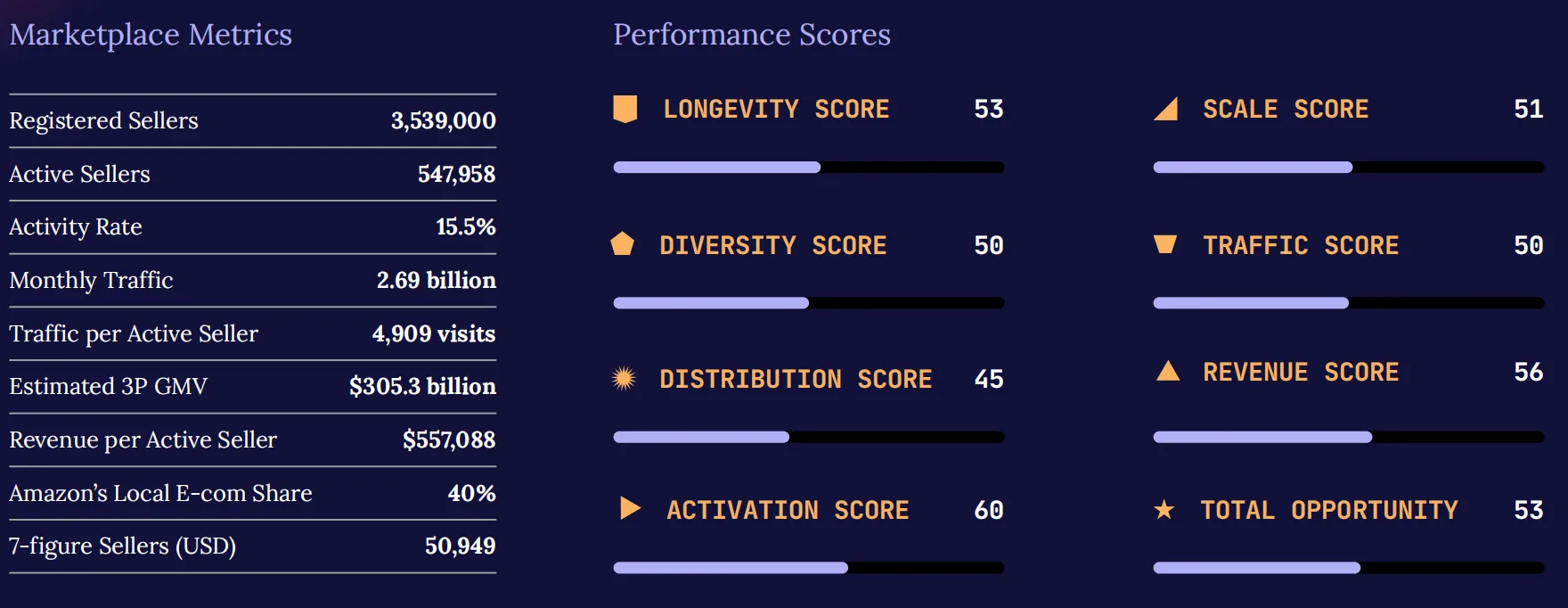

1. 美国站:市场竞争高度集中,但新卖家仍有机会

亚马逊美国站是全球电商市场中竞争最集中的平台之一,年交易总额达3050亿美元,月访问量26.9亿次,注册卖家353.9万,活跃卖家54.8万,活跃率为15.5%。第三方数据显示,活跃卖家人均年收入为55.7万美元,美国电商市场份额约为40%,其中年销售额超过100万美元的卖家达5.10万名。

亚马逊美国站依托超过100个履约中心、完善的Prime服务和自动化物流系统,形成了高效的运营体系。然而,亚马逊美国站的收入高度集中,约84%的GMV来自不到10%的活跃卖家。尽管有146家卖家年销售额超过1亿美元,但超过50%的活跃卖家年销售额不足10万美元。

美国站的市场结构也相对集中,竞争压力显著。93%的活跃卖家来自中国和美国,中国卖家凭借制造能力和运营效率,占活跃卖家的61%,国际卖家仍有一定增长空间。

同时,美国站还是全球卖家验证产品潜力的首选市场,约60%的新卖家能完成首单,而墨西哥仅为7.8%。美国市场的细分化程度也远高于其他地区,例如“酸面团发酵罐”在美国的月搜索量达20000次,而在澳大利亚仅有400次。

随着平台的成熟,卖家的经营门槛不断提高。亚马逊通过履约、广告和服务费组合,使卖家实际成本占销售额的比例超过50%。卖家要取得成功,需依靠精准的库存管理、广告优化和供应链协同,而不再仅凭试错积累经验。

总体来看,亚马逊美国站正处于转型阶段。平台流量与收入的集中化趋势为专业化卖家带来更高收益,同时也加速了中小卖家的淘汰。未来,美国电商市场的发展将取决于卖家能否在高度标准化的体系中继续保持创新与差异化竞争。

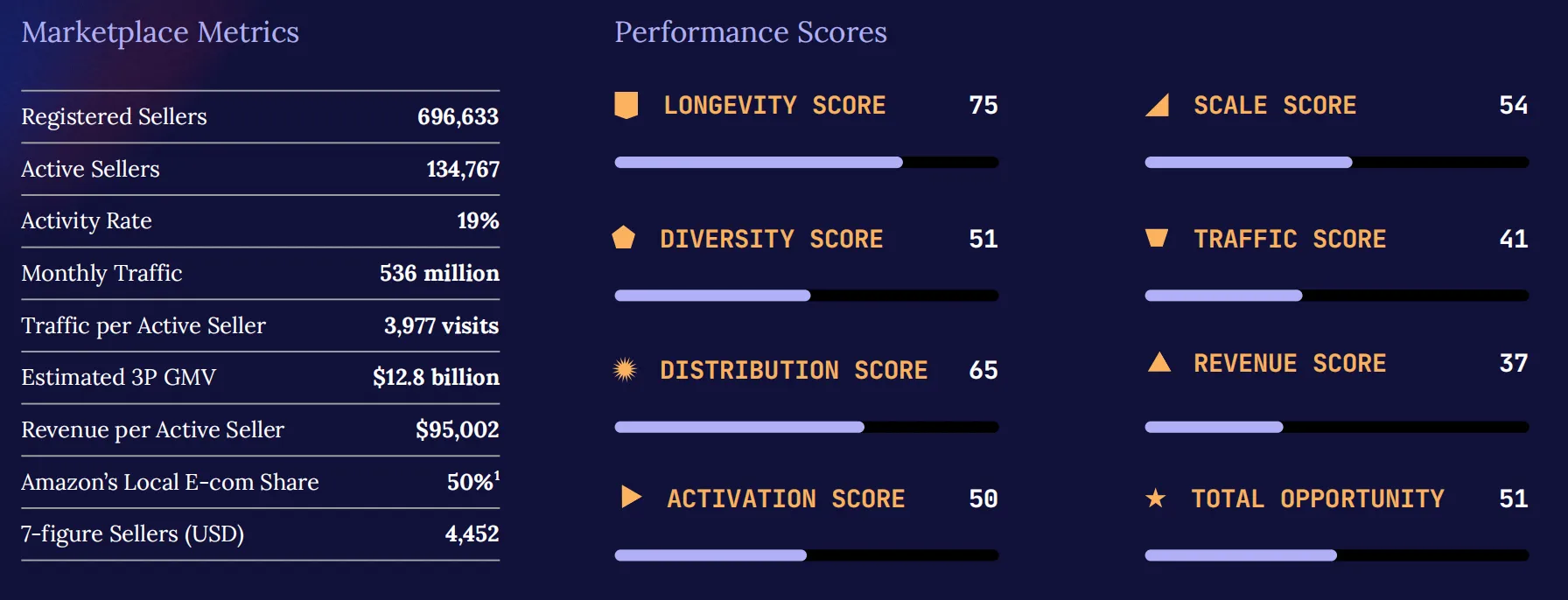

2. 日本:卖家留存率高,且运营稳定

日本站是亚马逊所有站点中消费者要求最高、卖家留存率最高的市场之一。平台注册卖家69.7万,活跃卖家13.5万,活跃率19%。月访问量为5.36亿次,活跃卖家人均访问量3977次。

平台GMV为128亿美元,活跃卖家人均收入9.5万美元,占日本电商市场份额50%。年销售额超过100万美元的卖家有4452名。

日本卖家的活跃率与加拿大相当,高于德国(16%)和美国(15%),体现出相对稳定的经营能力。虽然平台的流量效率和收入水平低于美国,但收入分布更平均,为中小卖家提供持续增长的空间。

然而,国际卖家的进入正逐步改变这一格局。目前日本本土卖家占比为54%,但新注册卖家中超过一半来自中国。中国卖家依靠制造能力和亚马逊FBA体系,快速复制跨境运营模式。

不过,日本市场对语言、本地服务、商品包装及季节性供应的要求更加严格,卖家需要投入更多本地化资源才能满足消费者预期。国际卖家要在日本市场取得成果,必须在语言支持、法规遵守和客户服务上达到高标准,而本土卖家则凭借文化理解和供应链稳定性保持一定优势。

3.德国:高准入门槛,但收益稳健

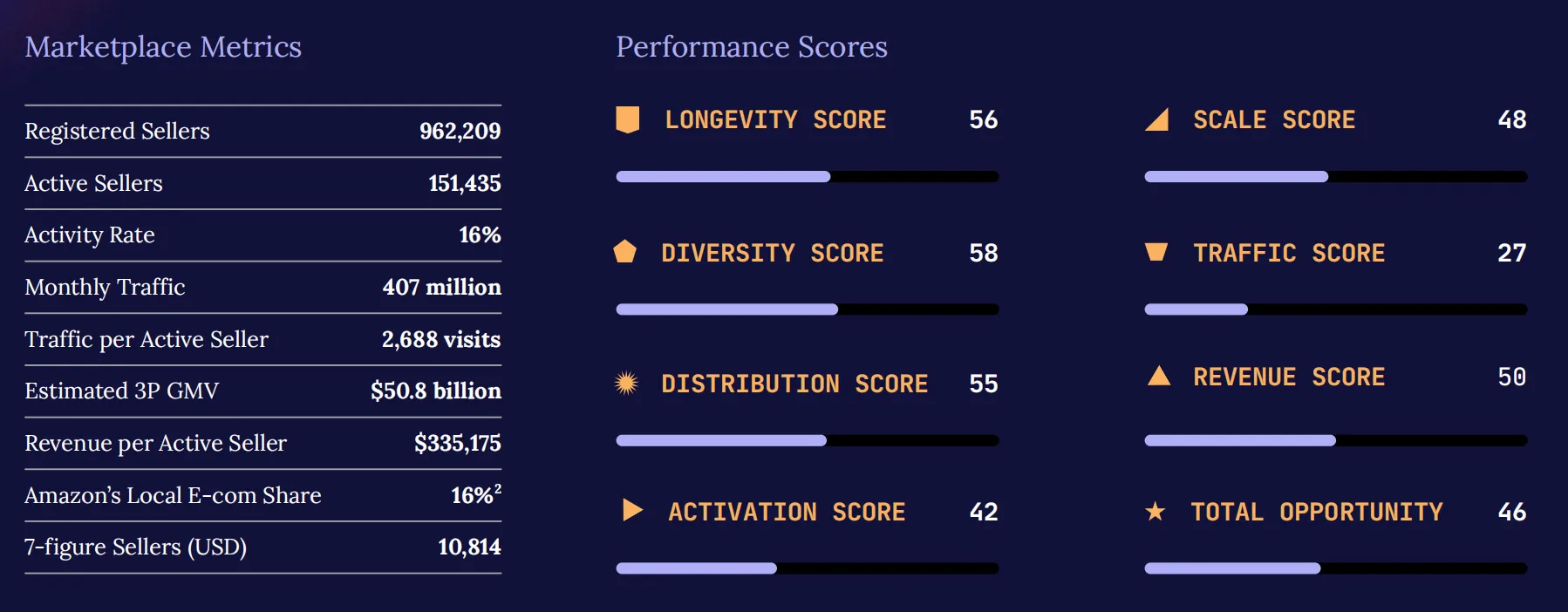

德国是欧洲规模最大的亚马逊市场,拥有高购买力和完善的电商基础设施。平台注册卖家96.2万,活跃卖家15.1万,活跃率16%。月访问量为4.07亿次,活跃卖家人均访问量2688次。

德国消费者人均电商支出为1377欧元,带动了平台较高的销售表现。平台GMV为508亿美元,活跃卖家人均收入33.52万美元,占德国电商市场份额16%。年销售额超过100万美元的卖家共有1.08万名。

德国站卖家留存稳定,但流量效率偏低,卖家需要重点提升转化率和客户复购率。严格的监管环境,包括包装法、增值税和消费者保护法,提高了新卖家的进入门槛,同时也为合规卖家提供了竞争保护。

报告显示,德国消费者更注重产品质量和可持续性,而非价格。德国中小企业在制造与品牌建设方面经验丰富,这为本土及欧洲卖家带来优势。对新卖家来说,进入德国市场后,初期将面临较大挑战,但成功后收益较为稳定。

总体来看,德国市场门槛高,但盈利潜力也大。能够适应合规要求并有效利用亚马逊欧洲物流体系的卖家,有机会在该市场实现长期增长。德国是欧洲电商体系中成熟度最高、战略价值最突出的市场之一。

4. 英国:脱欧后保持增长的成熟市场

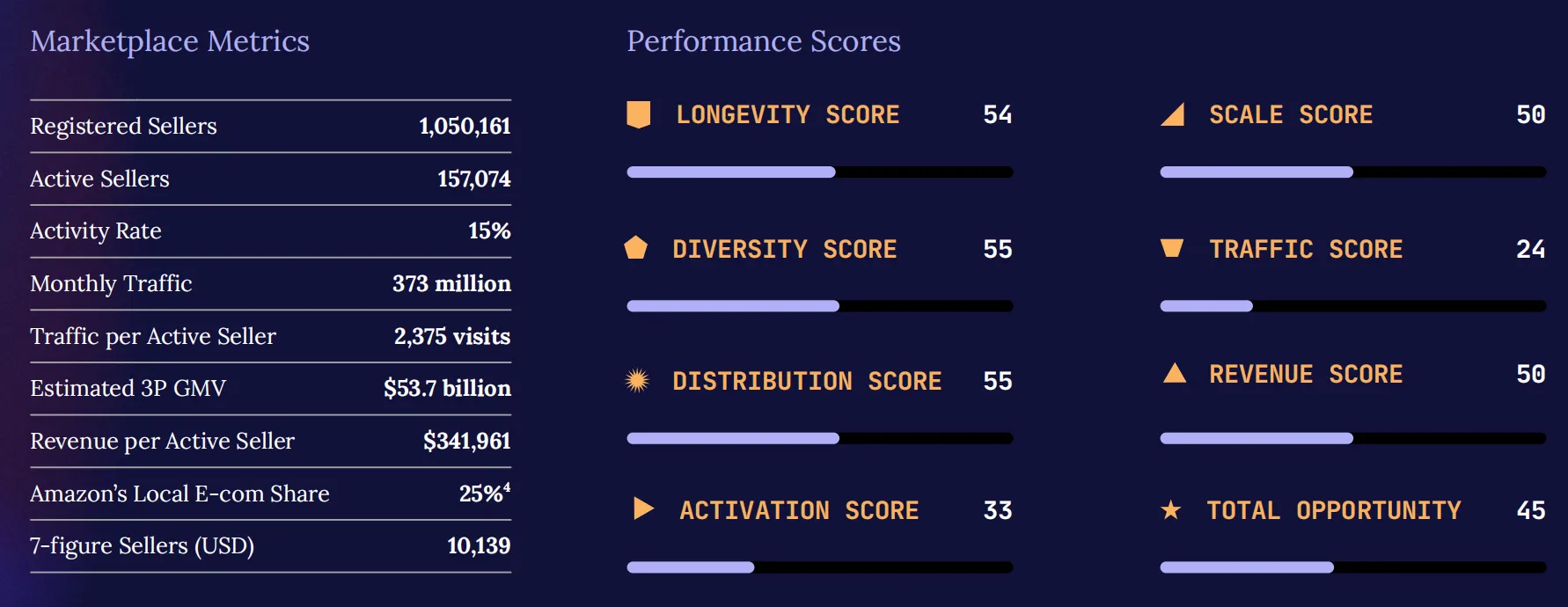

英国站是欧洲保持增长最稳的亚马逊市场之一。平台年交易总额达537亿美元,注册卖家105万,活跃卖家15.7万,活跃率15%。月访问量3.73亿次,活跃卖家人均访问量2375次。

活跃卖家人均收入为34.20万美元,占英国电商市场份额25%。平台上年销售额超过100万美元的卖家共有1.01万名。

英国市场的人均收入水平、购买力、互联网普及程度较高。虽然卖家可获得的客户流量较低,竞争较为激烈,但脱欧后的监管体系在一定程度上强化了本地化卖家的优势。

同时,新卖家能否顺利获得首单的评分为33,说明新卖家面临较高的准入门槛,需要熟悉英国独特的增值税体系、欧盟海关流程以及严格的退货政策。

不过,英国卖家的国别分布较多样,显示出英国市场仍保持较强的国际开放性。中国卖家占比51%,欧洲卖家同样保持活跃。英国市场的收入分布较为均衡,中等规模卖家仍有稳定的盈利空间。

对美国及其他国际品牌而言,英国因语言和消费习惯相近,是进入欧洲市场的主要起点。只要品牌能符合本地监管要求,并适应消费者在价格与可持续性之间的平衡需求,仍能在该市场实现稳定增长。

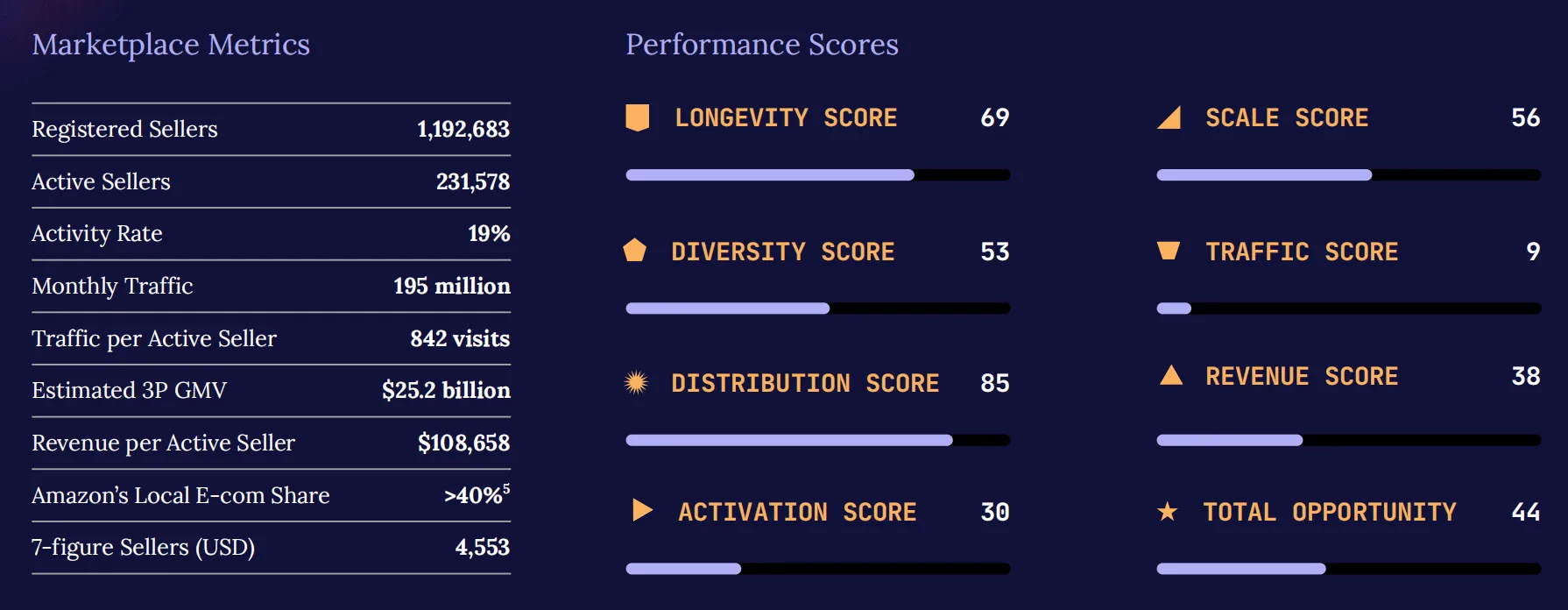

5. 加拿大:以效率为中心的稳健市场

加拿大站的卖家普遍重视运营效率。平台注册卖家119万,活跃卖家23.2万,活跃率19%。月访问量1.95亿次,活跃卖家人均访问量842次。

GMV为252亿美元,活跃卖家人均收入10.87万美元,占加拿大电商市场份额超过40%。平台上年销售额超过100万美元的卖家有4,553名。

加拿大卖家活跃率高,卖家长期发展的概率较大,位居全球前列,但人均收入水平相对较低。卖家可获得的客户流量为842次,明显低于美国(4909次)和德国(2688次)。有限的流量在降低竞争的同时,也限制了市场增长空间。新卖家完成首单的比例约为三成。

税务合规(GST/HST)、跨境物流和魁北克地区的语言要求是新卖家主要面临的挑战,也为已有卖家带来了一定的竞争优势。

不过,加拿大市场增长保持稳定。依托亚马逊北美统一库存体系(FBA),约12%的美国卖家选择扩展业务至加拿大,使该市场成为低风险扩张的首选地区。由于流量有限,加拿大卖家更关注运营效率、库存管理与合规建设,而非依赖流量增长。

总体来看,加拿大市场以稳健运营为特征。卖家若能在合规与效率方面建立优势,即使增长速度不快,也能在长期竞争中保持良好的市场地位。

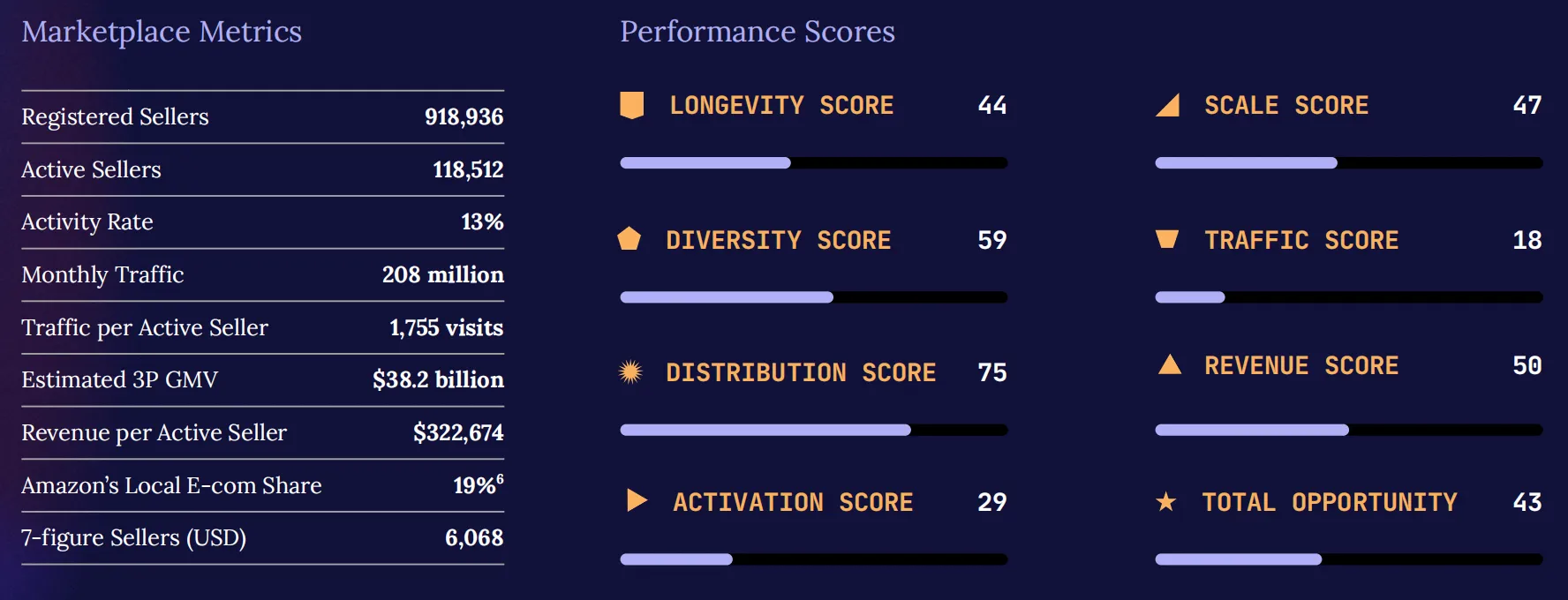

6. 法国:注重本地化与合规的成熟市场

法国是亚马逊在欧洲的第三大市场,既具备细分的消费需求,也有较强的文化和合规要求。该市场为国际卖家提供机会,但准入和运营门槛较高。亚马逊法国站(Amazon.fr)整体收入潜力适中,更重视文化适应和长期经营能力。

法国站共有注册卖家91.89万名,活跃卖家11.85万名,活跃率13%。月访问量为2.08亿次,活跃卖家人均访问量1,755次。

GMV为382亿美元,活跃卖家人均收入32.27万美元,占法国电商市场份额19%,年销售额超过100万美元的卖家共有6068名。法国站收入分布较为均衡,中等规模卖家仍具备稳定盈利空间。

法国市场的主要限制在于流量。每位活跃卖家的平均客流量低于德国和美国,部分原因是受到Cdiscount、Fnac等本土平台竞争影响。卖家需要通过提升转化率和利用亚马逊品牌信任来弥补这一不足。

同时,新卖家进入法国市场的要求也较高,比如法语商品信息、电子产品DEEE合规及严格的消费者保护法规。

不仅如此,法国消费者倾向选择本土及欧洲品牌,尤其在时尚、美妆和食品类目上表现明显。国际卖家若能结合本地制造理念、节日购物规律和消费心理进行产品布局,将更容易建立品牌定位。

7. 意大利:兼顾设计与效率的平衡型市场

亚马逊意大利站(Amazon.it)拥有稳定的电商基础和鲜明的文化特征,是卖家进入设计导向型消费市场的重要渠道。

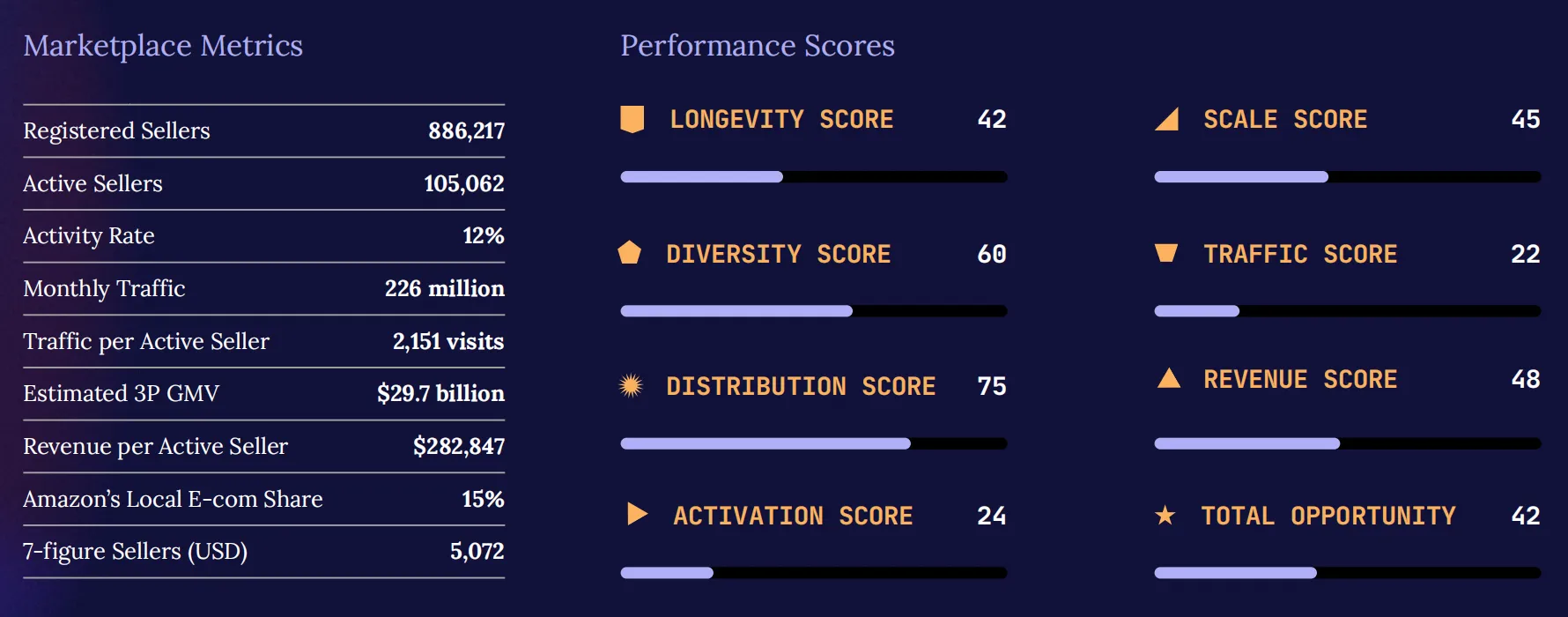

意大利站点共有注册卖家88.62万名,活跃卖家10.51万名,活跃率12%。月访问量为2.26亿次,活跃卖家人均访问量2,151次。

GMV为297亿美元,活跃卖家人均收入28.29万美元。年销售额超过100万美元的卖家有5,072名,亚马逊在意大利电商市场的份额为15%。平台收入分布相对均衡,不同规模的卖家都有盈利机会。

意大利消费者更重视产品质量和品牌可信度,而非单纯的价格竞争,适合能够理解并适应意大利消费习惯的卖家。意大利消费者偏好本土设计与制造,节日购物(如圣母升天节和圣诞季)在销售周期中占比突出。

不过,报告显示,新卖家进入意大利市场的难度较高,主要原因在于欧盟跨境申报(Intrastat)、复杂的邮政体系及消费者偏好货到付款模式。

总体来看,意大利消费者既重视产品的文化和设计特色,也重视物流和价格等效率因素。卖家若能结合意大利设计优势和亚马逊物流体系,强化产品定位与品牌形象,便可在该市场获得稳定回报,并通过区域一体化布局扩大欧洲市场影响力。

8. 墨西哥:高潜力与高进入门槛的成长型市场

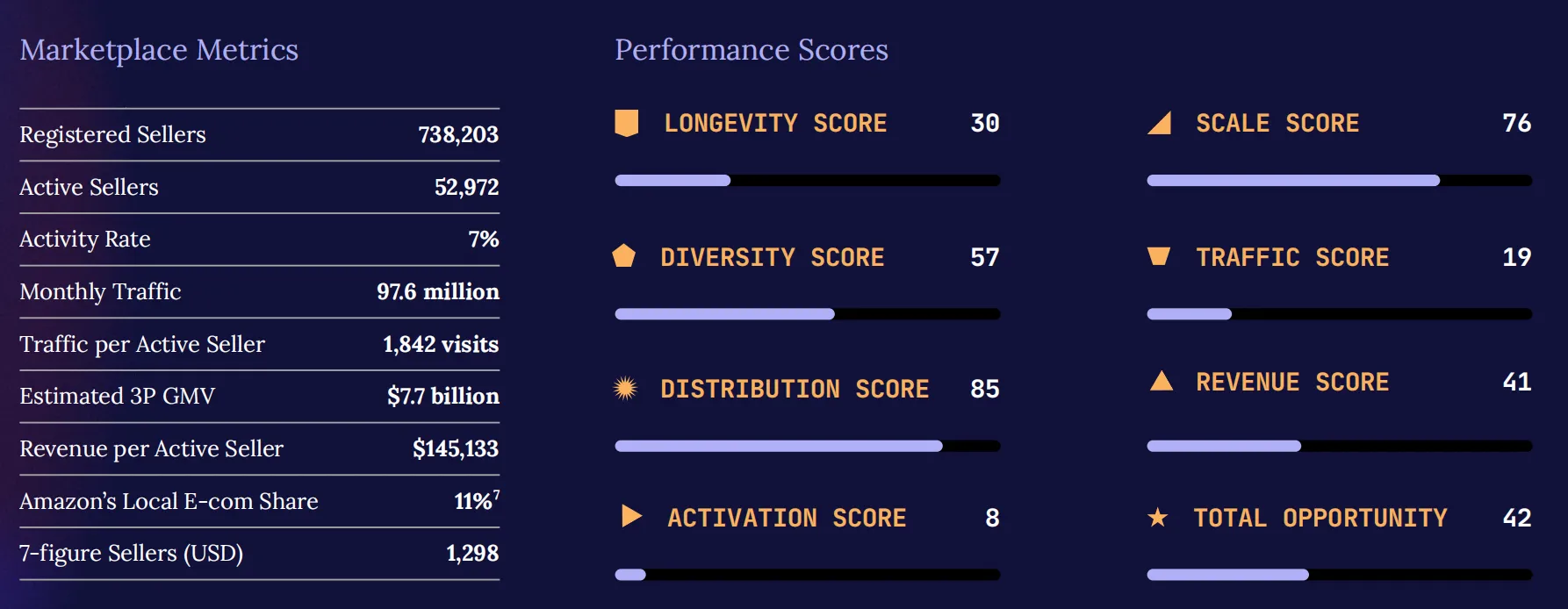

墨西哥是亚马逊在拉丁美洲的重要增长市场,卖家数量多、收入结构稳定,但整体活跃度和流量利用效率较低。

平台共有注册卖家73.82万名,活跃卖家5.30万名,活跃率为7%。月访问量达9760万次,活跃卖家人均访问量1,842次,平均收入145,133美元。

GMV为77亿美元,百万美元级卖家有1298家,亚马逊在墨西哥本土电商市场的份额为11%。不同规模的卖家的收入较为均衡,百万级卖家的数量也反映出市场具备一定成长空间。

数据显示,墨西哥新卖家的首单成功率是全球最低水平,只有8%的新卖家能在12个月内完成首单。对于新卖家而言,主要的运营挑战来自语言本地化和西语客服需求,同时还需应对Oxxo Pay等货到付款方式的高使用率、16%增值税(IVA)的合规要求,以及Buen Fin黑五促销季带来的运营负担。

亚马逊正通过扩大履约中心规模和推行北美远程履约计划(NARF)来优化物流体系,实现美国库存跨境销售,并加速本地配送网络建设。

因此,墨西哥市场成为愿意承担风险的卖家的重点投资方向。但是,未来能否成长为区域核心市场,取决于新卖家的活跃率和转化能力提升。

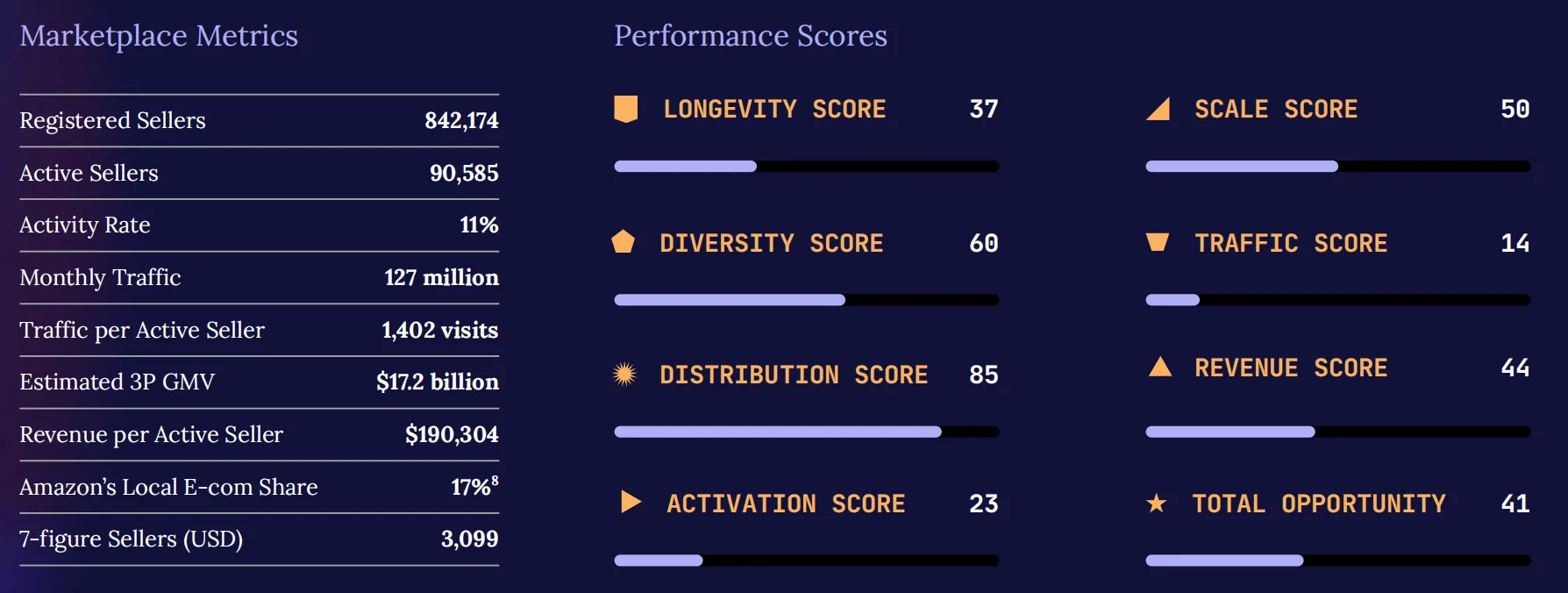

9. 西班牙:本地化要求高的平衡型竞争市场

亚马逊西班牙站(Amazon.es)是一个价格竞争激烈、语言和文化本地化要求较高的市场。平台共有注册卖家84.22万名,活跃卖家9.06万名,活跃率11%。月访问量为1.27亿次,活跃卖家人均访问量1402次。

GMV为172亿美元,活跃卖家人均收入19.03万美元,百万美元级卖家数量为3099家。亚马逊在西班牙本土电商市场份额为17%。不同规模的卖家收入分布较为均衡,为中等规模卖家提供了较好的成长空间。

报告显示,西班牙消费者重视文化关联度和本地语言服务。本地卖家在文化适应性上具备优势,而具备本地化能力的国际品牌也能借此扩大市场。卖家获客流量为欧洲最低(1402次),卖家需通过提高访问转化率和优化移动端体验来提升销售表现,目前超过65%的购买行为发生在移动端。

此外,西班牙市场的新卖家首单成功率较低,仅23%的新卖家能在短期内完成首单。为提升卖家竞争力,亚马逊持续投资履约基础设施,如托莱多MAD7机器人中心,进一步强化FBA体系的运作效率。

西班牙同时也是进入拉丁美洲市场的重要节点,卖家可利用语言优势,通过西班牙语优化将业务拓展至伊比利亚美洲市场。

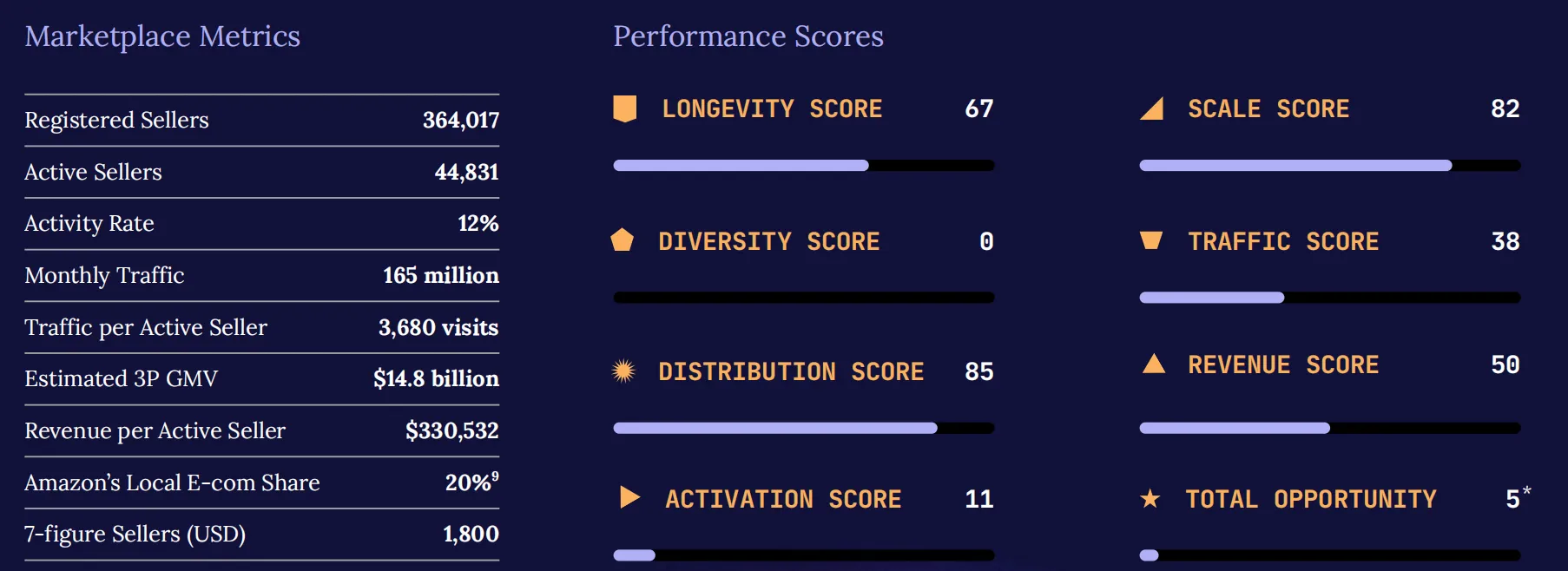

10. 巴西:本土卖家主导的高税收市场

亚马逊巴西站(Amazon.com.br)的GMV为148亿美元,位列全球第八,但国际卖家进入难度较高,平台以本土卖家为主。本土卖家经营得比较稳定,能在平台上持续开展业务,而且他们的平均收入水平也比较高。

巴西站注册卖家36.40万名,活跃卖家4.48万名,活跃率12%。月访问量1.65亿次,活跃卖家人均访问量3,680次,活跃卖家人均收入33.05万美元。平台上有1800名百万美元级卖家,亚马逊在巴西本土电商市场的份额为20%。卖家吸引消费者的效率较高,每位活跃卖家平均获得3680次访问。

但是,巴西站的市场运营高度依赖葡萄牙语内容、本地支付方式(如Boleto和分期付款),以及以节庆为主的促销周期。由于监管要求严格,国际卖家若要进入巴西市场,必须完成CNPJ注册,并应对超过50%的进口税和复杂的州际税收政策。

11. 印度:流量高但转化率偏低的新兴市场

印度是亚马逊全球流量排名第三的平台,月访问量达4.4亿次,但卖家人均收入仅为12.81万美元,处于全球较低水平,反映出新兴市场的典型特征。

印度站注册卖家131.18万名,活跃卖家10.74万名,活跃率8%。活跃卖家人均访问量为4096次,第三方预估GMV为138亿美元,百万美元级卖家1451家。亚马逊在印度本土电商市场的份额约为30%至35%。

绩效数据显示,尽管印度站流量规模庞大,但消费者购买力有限,导致高访问量未能有效转化为销售收入。

报告分析表示,印度市场以规模驱动为主,而非利润导向,但国际卖家进入受限。卖家需要应对复杂的物流体系、多层级税务政策及多语言环境,同时适应价格敏感度较高的消费群体。

总体来看,印度市场反映出亚马逊在新兴市场面临的结构性挑战:用户规模大,但消费力有限。随着物流和支付体系的持续改善,印度仍具备成为亚马逊亚洲增长重点市场的潜力。

12. 新兴市场:区域差异明显的早期扩张阶段

除核心市场外,亚马逊的11个新兴站点(不含爱尔兰)合计GMV为58亿美元。虽然单个站点的规模较小,但这些市场反映了亚马逊全球扩张的主要方向,为卖家在竞争加剧前建立市场地位提供了早期机会。

在这些平台中,阿联酋、土耳其和沙特阿拉伯的增长潜力最为突出,GMV分别为14亿美元、11亿美元和9.6亿美元。其中,沙特阿拉伯市场表现最强,卖家人均收入16.67万美元,人均访问量10,375次,卖家人均收入和访问量均为新兴市场最高。

澳大利亚市场的结构有所不同。虽然活跃卖家是新兴市场中最多的(2.16万名),但人均收入仅2.33万美元,处于最低水平。这表明澳大利亚市场更倾向于以销售规模为导向,而非高利润率模式。比利时、埃及和荷兰等市场则处于中等水平,整体表现稳定,但增长速度有限。

瑞典、波兰、新加坡和南非属于亚马逊的试验性市场。新加坡市场体量较小,但卖家人均收入达到6.44万美元,经济效益较好。南非平台则用于验证亚马逊在基础设施薄弱地区的市场开发能力。

总体而言,亚马逊正在进入以系统化管理和精细化运营为核心的成熟阶段。卖家数量减少带来更高的流量机会,但运营要求显著提高。同时,百万美元级卖家数量翻倍,表明平台正在向高能力卖家集中。2026年的竞争格局将由那些系统化整合供应链和精细化运营的卖家决定。

作者✎ Summer/AMZ123

声明:此文章版权归AMZ123所有,未经允许不得转载,如需授权请联系: amz123happy

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告