谁造成了TikTok的商业化困局?

1291

1291TikTok 在全球获得的难以想象的成功,让人忽略了它正在面对商业化困境。

从用户体量来说,TikTok 是中国互联网出海最成功的产品。就算放到全球范围内,TikTok 也是迄今为止最快达到 10 亿月活的社交媒体产品——达到这个数字,Instagram 花了 7 年,YouTube 用了 8 年,而 Facebook 则用了 9 年。

考虑到 TikTok 诞生时市场的激烈程度,能达到如此的成绩,TikTok 势必是一款“几乎做对了所有事情”的互联网产品。但考虑到它今时今日的体量,它却面临一个尴尬的处境。

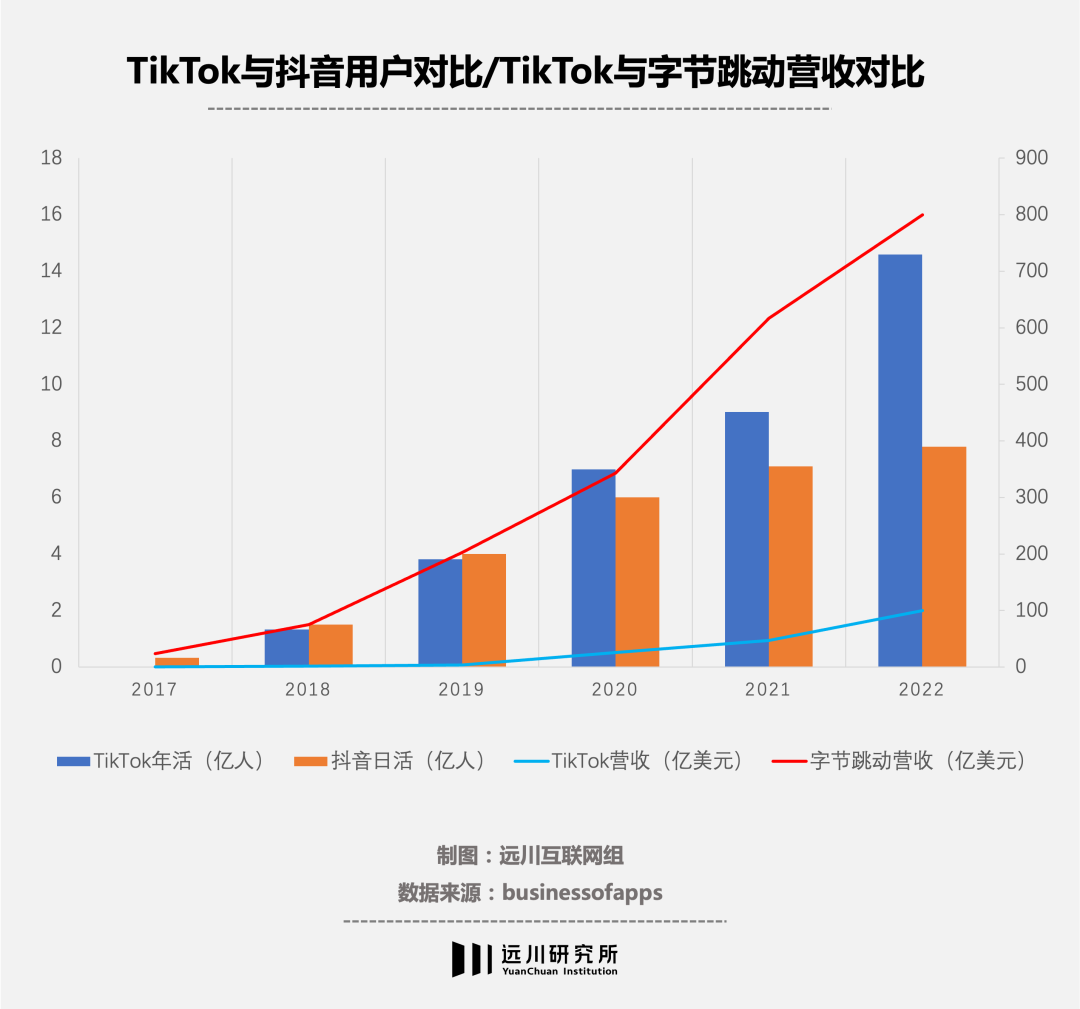

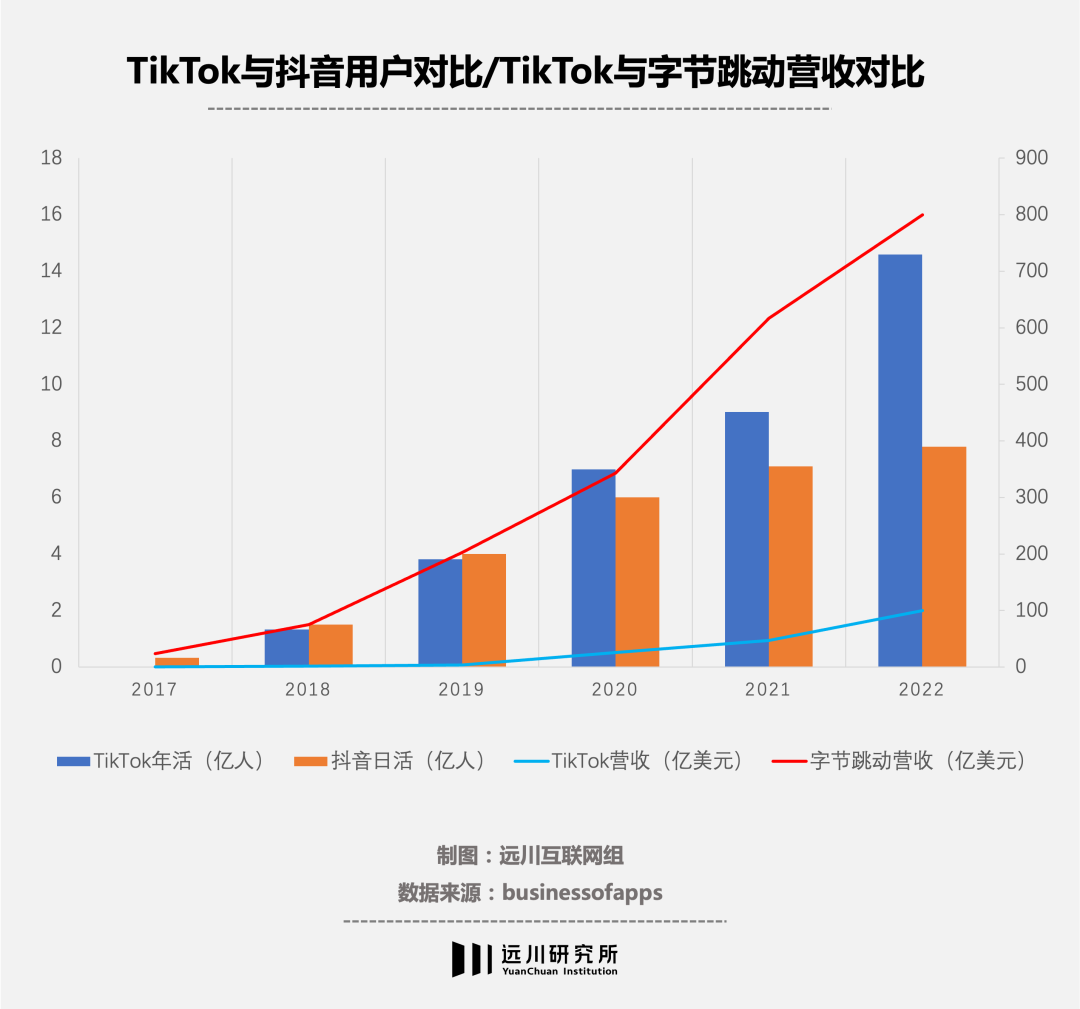

在用户规模上,TikTok 复制了抖音的势如破竹,商业化变现上却相形见绌:如今 TikTok 坐拥近 15 亿用户,几乎是抖音的两倍,商业化收入却在 2022 年仅有 100 亿美元,只占字节跳动收入的八分之一。

“单列、上下滑”的短视频产品,一度被认为是内容类产品中最具商业化效率的模式。抖音正是借此一举破除了内容类产品难赚钱的迷思,超越了微博、豆瓣等一众元老,也力压小红书、快手等诸多新锐,迅速成为中国最大的互联网广告平台[7]。

但问题是:这条铁律为什么作用到 TikTok 身上却失效了?

广告:棋逢敌手

TikTok 商业化受阻背后,除了起步晚、备受关注的地缘风险,还有一个被人们忽视的重要原因——时代赋予了抖音和 TikTok 截然不同的竞争烈度。

抖音在中国的迅速崛起,常常被认为得益于同行不够争气。早在抖音上线之前,市场上就有一系列短视频产品:小咖秀、秒拍短暂爆红后便光速过气;快手倒是深耕基层群众,但在商业化上一路佛系到了 2020 年。

观望中的巨头,则不觉得短视频是一场非打不可的仗。腾讯在 2013 年推出微视,日活一度达到 4500 万,但此后几年一直在停更和改版之间反复横跳。等到腾讯在 2020 年终于咬牙押宝视频号时,同年的抖音日活已经超过 6 亿,营收也超过了 2 千亿元,不动声色地来到了腾讯同期的一半。

同样是应对短视频的侵袭,TikTok 的美国竞争者们动作则要迅速得多。

TikTok 在进入美国市场时已经足够低调。为了躲开 Facebook 的眼线,TikTok 一度特意将投放主阵地从 Facebook 转向 Google 和 Snapchat[1]。但 TikTok 的暗度陈仓并没有成功,2018 年 8 月,TikTok 才和 Musical.ly 正式合并,3 个月后,Meta 就迅速上线了同类短视频应用 Lasso。

只是 Lasso 远未达到阻击 TikTok 的目标。从 2018 年 11 月到 2019 年 10 月,Lasso 下载量仅 42.5 万次,同一时期 TikTok 下载量为 6.4 亿次[2]。而到了疫情期间,TikTok 用户数几乎同比翻倍,姊妹应用抖音则在中国线上广告市场跻身国内第二,看得海外巨头们心惊肉跳。

最终 Meta 决定启用 Instagram 和 Facebook,亲身下场肉搏。

2019 年 11 月,Instagram 在巴西上线了内置的短视频新功能 Reels,随后这项功能在印度和美国上线。到 2021 年 9 月,Facebook 也推出了 Reels 功能。而 Reels 与 TikTok 一样,都使用了推荐算法以及单列全屏的观看模式。

Reels,虽然功能不及 TikTok 全面,但背靠庞大基数增长立竿见影。到 2022 年初,Instagram 用户观看 Reels 总时长占比已经超过了 20%。同样上线了短视频模块 Shorts 的 YouTube 亦是如此,上线 2 年间,登录用户就已经来到了 15 亿,与 TikTok 持平。

杀进短视频赛道,对于 Meta 和 YouTube 最重要的意义在于:成功阻止了用户向 TikTok 进一步流失。

2021 年初,TikTok 的美国用户规模就已经超越了 Instagram。但在 2 年后的 2023 年 6 月,TikTok 的美国月活数量为 1.48 亿,Instagram 为 1.34 亿[3],差距并没有被拉大。

巨头的阻击给 TikTok 带来了两个后果:一是用户规模扩张延缓,二是用户群体扩圈艰难。

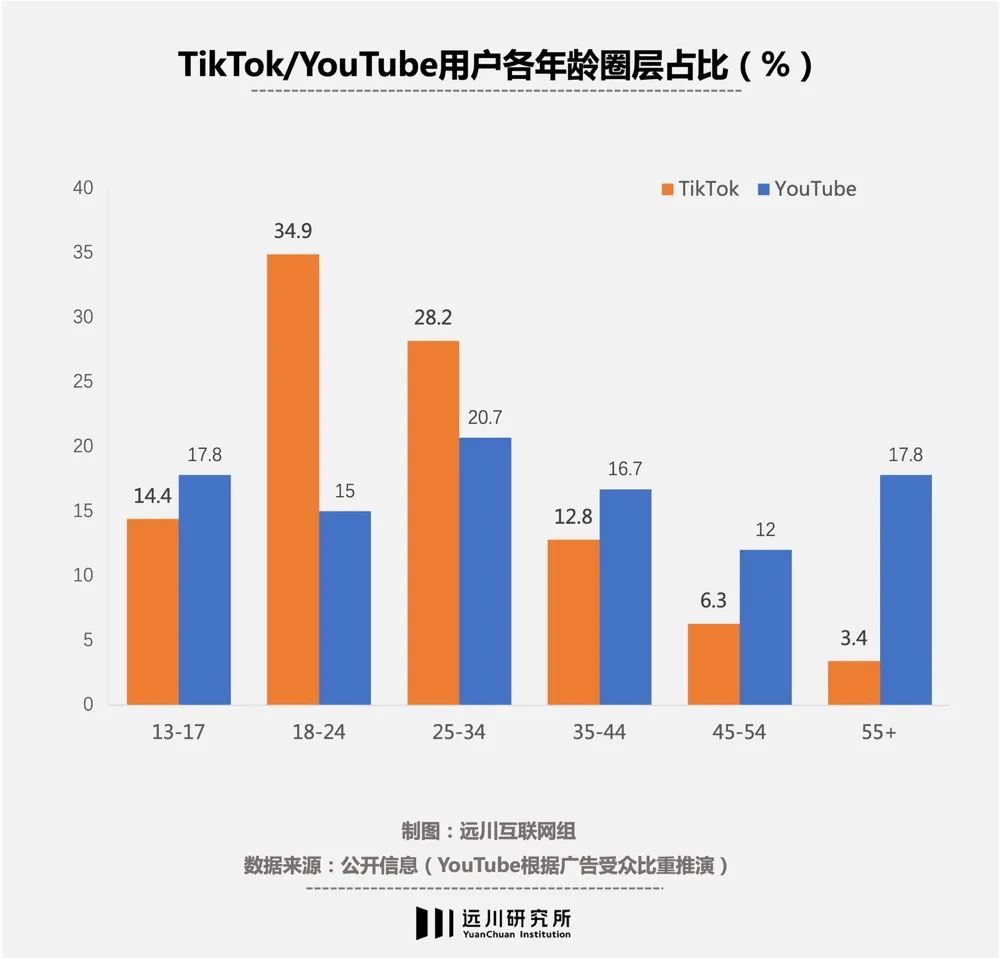

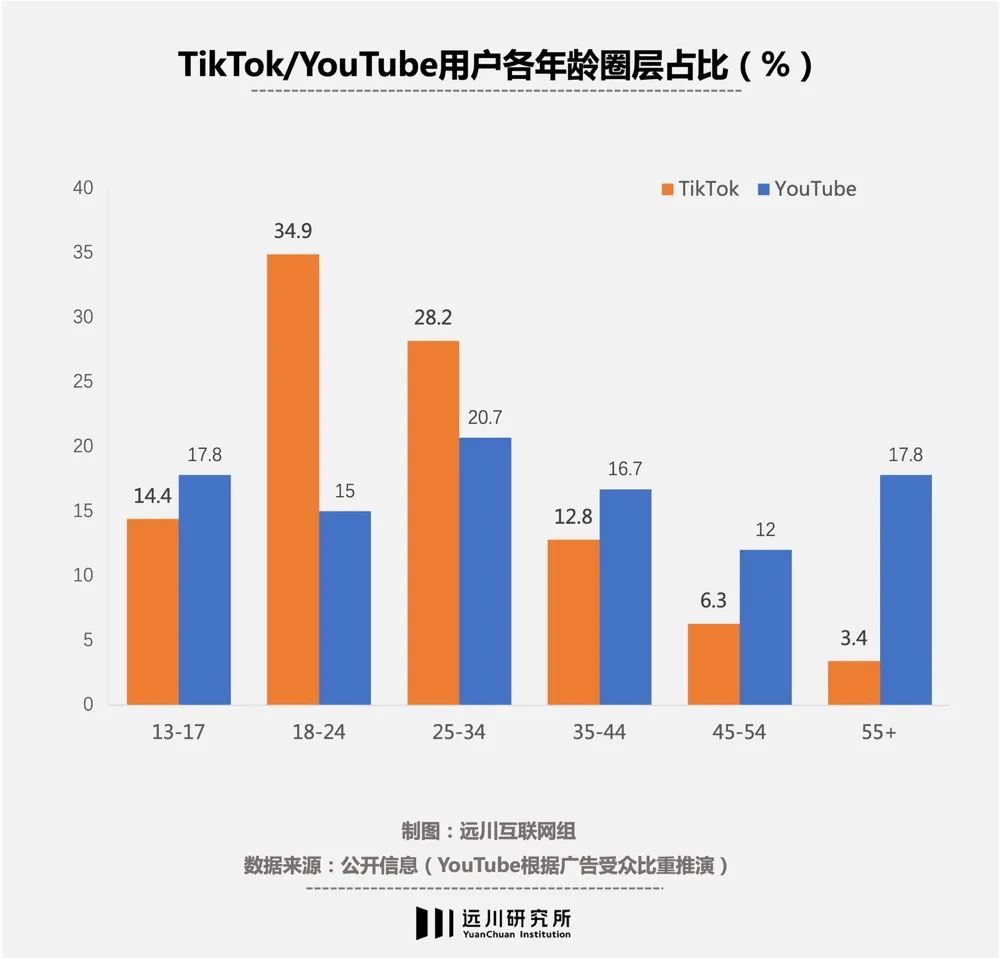

在国内,抖音从潮流男女一路泛化扩圈到村头爷叔,TikTok 努力多年,却似乎依旧是那个“白人小孩的玩具”,一如当年的 musical.ly。直到 2022 年,TikTok 在全球仍有近半数用户的年龄徘徊在 13-24 岁之间[16]。

相比之下,YouTube 用户有 2.63 亿(全美也只有近 3 亿网民),Facebook 坐拥 2.57 亿用户,范围覆盖全年龄段,更像是抖音在中国的定位——真正的全民 APP。

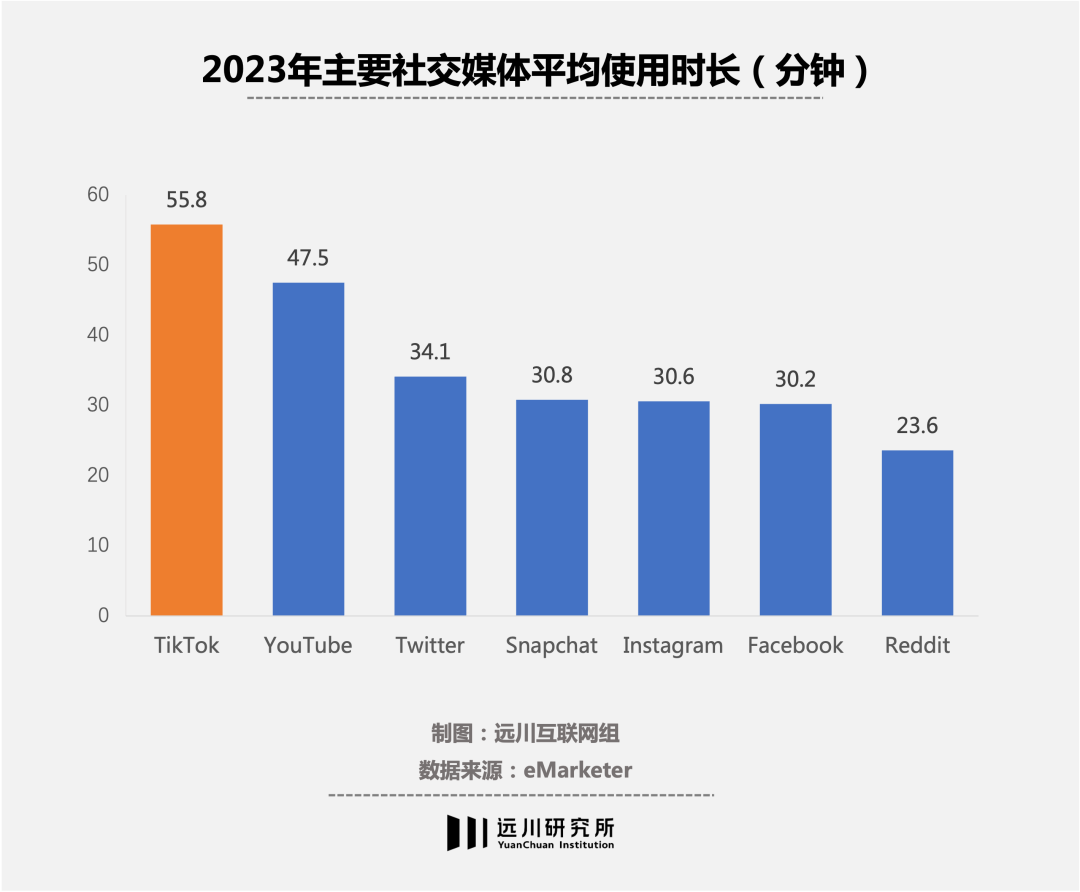

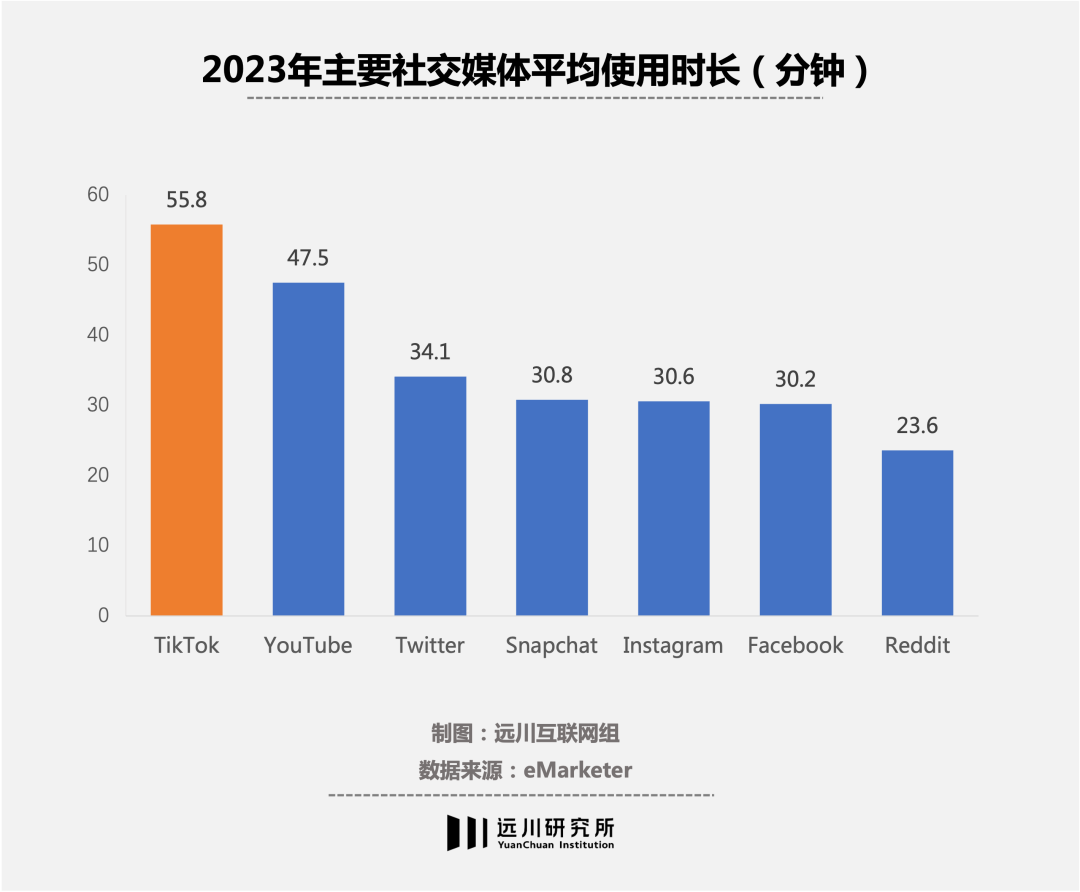

拥有众多空闲时间的年轻人,为 TikTok 贡献了节节攀升的用户时长,但这种年轻人群占 50% 的用户结构,却让 TikTok 在美国(最重要的海外市场)遇到了跟 B 站类似的商业化难题。

在广告主最看重的转化率上,TikTok 官方给出的数据为 0.7%~3%,而 Facebook 的平均广告转化率可以达到 9.21%[4]。

两者转化率的悬殊,既是因为 Facebook 积累了更多的用户数据,能实现更精准的匹配,但也是因为——TikTok 上的年轻人们无法、也不想在平台上花钱。

用户不花钱,广告主自然也不愿意掏钱。TikTok 视频广告的千展成本,几乎只有 Instagram Reels 的一半,甚至比 Twitter 还便宜1/3[4]。

背靠诸多发达地区的 TikTok,用户价值甚至比不过快手老铁。2021 年,TikTok 的 ARPU(每用户平均收入)仅为 4.18 美元,快手的数值则是 TikTok 的 2.3 倍[5]。虽然背后有快手商业化运营起步更早,变现方式更成熟的原因,但这样的差距依然令人错愕。

而孜孜不倦抄袭 TikTok 的巨头们,在 TikTok 的地缘风险中,也成为了最大的受益者。

在 2020 年遭到印度当局封禁之后,Instagram 在印度大力推广 Reels,到 2023 年初,Instagram 在印度的用户群已攀升至 2.3 亿,成为了全球最大的用户群体。堪称“TikTok 跌倒、meta 吃饱”。

善于举一反三的 meta,也开始在美国国内制造声势,推动封禁 TikTok。Meta 不仅请来了政治顾问发表专栏文章,专门写 TikTok 的黑稿;甚至还通过中间公司,在媒体上散布 TikTok 上线“打老师挑战”的谣言[6]。Meta 为还在抢公章的中国互联网同行,亲身演绎了什么才是高端商战。

除了对手的快速阻截,这块大洋彼岸的陌生市场,同样存在着重重迷雾。

电商:南橘北枳

2020 年 6 月,抖音成立了电商部门,正式下场做电商。次年,抖音电商成交额达到 8000 多亿,成为当时中国增长速度最快的电商平台。

TikTok 被期待复制相似的战绩。2021 年 4 月,TikTok 以印尼、英国为起点开启电商业务,定下了 5 年内 3 万亿元 GMV 的激进目标[7]。

然而运作了一年后,TikTok 电商收获 GMV 60 亿人民币[10],仅仅是抖音电商首年的 1%——距离完成 3 万亿任务还差 99.8%。

作为对比,此时 TikTok 的月活用户数已经超过 10 亿,而抖音的月活用户数量为 6.8 亿。

按理来说,相比于国内电商卷生卷死的严酷战场,TikTok 在电商发展阶段相对落后的海外,有更多施展拳脚、创造奇迹的空间。但事实表明,正是这种阶段差异,让 TikTok 不能事事如意。

回溯抖音决定做直播的 2020 年,它在国内正处于一个这样的环境:

一方面,直播电商这一新玩法的有效性已经得到验证。在 2018 年爆发后,经过两年发展,2020 年淘宝诞生了 33 个成交额亿元以上的直播间,李佳琦和薇娅如日中天。

另一方面,抖音已经在广告业务上成功证明了自己。这年字节的广告收入在国内仅次于阿里,达 1831 亿元,抖音贡献了其中的六成[8]。无论是大中小品牌,都已经认可短视频的引流能力,把抖音作为重要的投放渠道。

对消费者来说,他们愿意在直播间火热的吆喝中,为最低价疯狂下单。而在流量焦虑的厂家/品牌方看来,短视频这个新渠道,同样散发着“先到先得”的诱人气息。买家感兴趣,卖家有需求,带动抖音电商顺利起飞。

然而,TikTok 面对的状况截然不同。首先,大部分海外买家还没培养起看视频顺手买东西的习惯。

据 Coresight Research 的调查,2022 年 74% 的中国消费者在直播里下过单,而在美国,还有 78% 的人没进过购物直播间[9]。上亚马逊、逛独立站是为了买东西,上 TikTok 是为了寻开心——几乎和工作和生活一样泾渭分明。

另外相比抖音,TikTok 的购物推荐精度更低。抖音几乎是把广告业务做到尽,才开始做电商。有了丰富的品牌投放数据积累,让抖音清楚用户偏好什么广告、有可能为什么商品下单。

而欧美品牌/卖家也早就有了岁月静好的阵地,进入 TikTok 的热情并没有中国商家高。

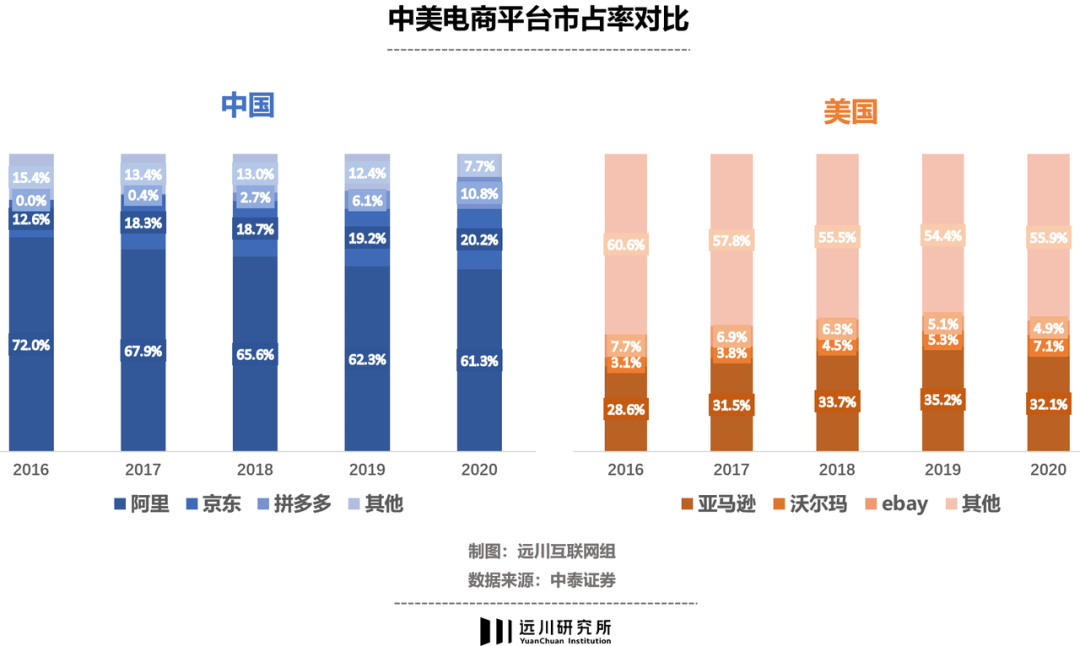

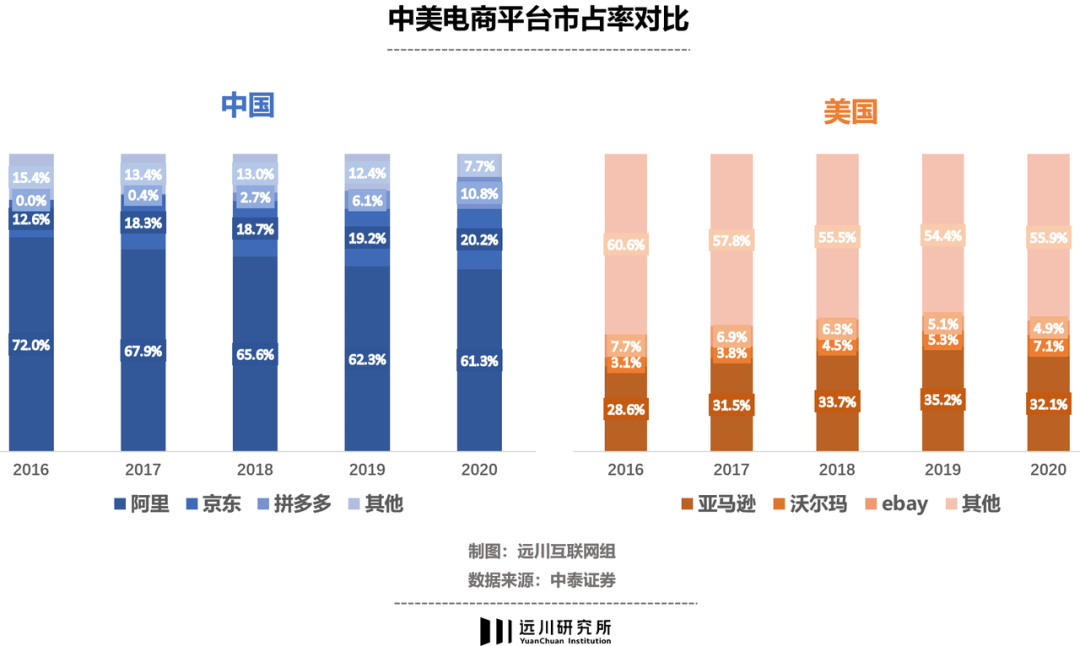

以 TikTok 看重的北美市场为例,2019 年,美国前五大电商网站的市占率,加起来还没阿里一家在中国的市占率高;相比起中国品牌快速抛弃线下、跃入平台电商,许多欧美头部品牌已经在成熟的线下零售里运筹多年,构筑起森严的价格体系。

知名歌手蕾哈娜创立的网红化妆品牌 FentyBeauty,估值 27 亿美元,约等于七个完美日记。Fenty 在 2019 年进军中国市场,很快就在淘宝上线了官方店铺。反观在美国大本营,Fenty 至今都没沾亚马逊,靠品牌官网卖货就有稳稳的幸福,上线半年就稳稳入账 1 亿美刀。

商业模式发展的阶段差异,最终导致 TikTok 并不能将抖音模式轻松移植欧美。而 TikTok 电商最早见效的领域,恰恰就是发展阶段与中国有很多相似的东南亚。

2021 年,英国 TikTok 一天的 GMV 体量只够得上国内一个中型直播间时,印尼为 TikTok 电商贡献了超过 70% 的 GMV。2022 年的 TikTok 直播电商白皮书显示,东南亚大部分站点上线还未满一年,GMV 增长已经接近三倍,达到 44 亿美元,直播带货时长雄踞所有地区榜首。

在这背后,则是整个东南亚市场的各个要素,几乎如同过去中国的翻版:

东南亚人口平均年龄不到 29 岁,60% 在 35 岁以下,65 岁以上的人口仅占 7%——这个下宽上窄的人口结构我们曾无比熟悉。它意味着新的产业链、高速变换的制造业态、一路飘红的 GDP、快速分层的消费群体和多样的物质需求。

这是个人努力与时代进程需要紧密匹配的典型案例。

世界:潮起潮落

1995 年初秋,第一个商业化浏览器 Netscape(网景)在美国上市,股价腾飞的速度震惊了华尔街的老古董们。《华尔街日报》锐评:“通用动力公司用了 43 年才在股票市场上值 27 亿美元,而网景花了大约一分钟。”

在网络基建和个人电脑普及的先发优势下,互联网公司最早的神话从美国开启:1994 年贝索斯创立亚马逊,1998 年谷歌成立,2004 年扎克伯格在哈佛宿舍做出 Facebook。

这些野心勃勃的 BigTech 不仅创立了一套围绕广告、电商变现的线上商业模式,还将这一模式推向了全球。在互联网这个维度,一切都是全新的——纸媒电视不知所措,互联网公司几乎没有真正敌手,每前进一步,脚下都是没人挖掘过的线上金矿。

而 FAAMG 们留给后来者的,不再是轻松的矿藏,而是边界被严防死守的红海。

2012 年,微信在中国以惊人的速度突破了两亿月活,全球化扩张策略也迅速起步。多语言版本上线,市场营销团队奔向不同国家。彼时在巴萨“梦三”队内如日中天的梅西,也出现在海报上为微信的全球化口号代言:“我们热爱,我们分享,我们微信(Welove, Weshare, WeChat)”。

2013 年财报显示,因为 WeChat,腾讯当年的销售及市场推广开支相比上一年接近翻倍。然而结果并不如人意,微信一度在巴西等几个国家冲上下载榜,但很快失去后劲。如今,微信全球化几乎不再被提起。

原因在于,当时在中国之外,全球即时通讯市场基各有山头。

在美国,WhatsApp 已经面世 3 年,市占率难以撼动。此后它被 Facebook 抢在腾讯出手前收购,和 Facebook APP,Facebook Messenger 一起排名印度安卓应用下载前三。在印尼,最受欢迎的即时通讯 APP 甚至是黑莓做的,当时黑莓手机很受捧。

这些先发者看守着用户,受到威胁不会坐以待毙。扎克伯格一直被调侃,通过“抄抄抄+买买买”扼杀竞争对手。成熟的技术团队意味着可以快速复制,抄不了还可以发动收购,把对手并入自己的产品版图。毕竟用户已经在那了,迁移成本更低。

中国互联网公司带着自己的产品走向全球时,除了遭遇已有山头的顽强阻击之外,还面临着一个逐渐显现的隐忧:地缘博弈正在取代初代的地球村理想,为后来者画下了耐人寻味的界限。

谷歌前 CEO 埃里克·施密特,曾一度盛赞互联网自由流动的力量:“过去信息是由精英、政府、小团体控制的,而现在每个人都可以获取信息[14]。”当时还没输给特朗普的时任美国国务卿希拉里,也在宣言中强调:“美国代表连接的自由。政府不应阻止人们连接到网络、网站、以及彼此。”

然而借由社交媒体迅速爆发的阿拉伯之春、沿着网线不断汇聚在中东的 isis 圣战分子、疫情期间荒诞却飞速传播的疫苗谣言,让政治实体们感受到了互联网的负外部性。而未曾设想的强力竞争者们的出现,更是让大公司坐立难安。

风向迅速转变。2014 年谷歌首次超越高盛,成为最大的政治捐款支出方。五年后,美国 5 家大型科技公司的游说总支出已增至 6400 万美元[15]。同年,白宫也转换了话术,特朗普伸出手指说道,“5G是一场美国必须赢得胜利的竞赛”。

塑造壁垒的不仅是美国。当影响大选的剑桥分析门事件后,印度通信部长 Aruna Sundararajan 声称,“我们不想建墙,但同时我们明确认识到,数据是战略性资产[11]。”2016 年,欧盟推出了规范公民数据隐私与保护的《通用资料保护条例》,亦即著名的 GDPR。

时间来到 2023 年,周受资在白宫听证会上语塞仿佛还在昨日,微软等公司和紧急补课大模型知识的议员们,已经迅速坐到了为 AI 立法的谈判席上。

TikTok 们要面对的挑战,显然比任何前人都复杂难明。

尾声

2014 年秋天,31 岁的张一鸣跑到 Facebook 总部参加了一场名为“中美技术:比较与对话”的研讨会。会后张一鸣参观了特斯拉和 Airbnb 等硅谷公司,发现不少 Facebook 和 Twitter 的员工都在用小米手机,而彼时阿里巴巴在美股的 IPO,也正是风靡硅谷的热点话题。

张一鸣眼中形势一片大好,回国后他在兴奋之余,迅速在文章中写道:“中国科技公司的黄金时代正在来临[12]。”这时距离 TikTok 上线还有 3 年。

2016 年,黄峥做客央视财经《对话》节目,被问及“如果你是张一鸣,面对 BAT 等巨头的时候你会做什么选择?”黄铮当时给出的答案是“更加激进地推进全球化”,6 年后,Temu 正式上线,给老外带来一些前所未有的中国震撼。

黄铮比张一鸣大三岁,而这批 80 后在进入大学时,冷战余韵早已消散,取而代之的则是加入 WTO 的号角;当他们创业时,硅谷巨头送来了商业模式和 OKR 等管理方式的启迪,大洋彼岸的绿钞更是通过VC管道,源源不断地为他们提供燃料,全球化的宏大版图在他们面前徐徐展开。

然而当这批中国互联网公司开始真正突破原有格局,诉诸更大的影响力时,过去秩序下的一切如倒带般轰然倒塌。

这样的故事一再上演:从贸易战到封杀华为、中兴,再到芯片半导体的围追堵截,自由市场的童话已然烟消云散,看得见的手则开始登堂入室。曾在美国安全委员会担任中国事务主任的伊万·卡纳帕提,直言在中西之间二选一已经成为了必选题:

“全球科技公司如果想要中国市场,那就去中国。如果你想去西方,那就去西方。这就是我们的趋势。我毫不怀疑[14]。”

最终,这批拥有更全球化视野、更宏大事业版图的第二代互联网创业者,不仅要面临更激烈的市场竞争、更稀薄的行业红利,还要面对更为变幻莫测的宏观形势。

作为兼具规模和效率的超大经济体,在中国这片热土上,必将不断涌现出新模式、新技术以及新选手。而如何顺利摆脱内卷宿命,到更广阔天地里大有所为,这是 TikTok 要走的路,也是日后众多中国企业的必由之路。

TikTok 在全球获得的难以想象的成功,让人忽略了它正在面对商业化困境。

从用户体量来说,TikTok 是中国互联网出海最成功的产品。就算放到全球范围内,TikTok 也是迄今为止最快达到 10 亿月活的社交媒体产品——达到这个数字,Instagram 花了 7 年,YouTube 用了 8 年,而 Facebook 则用了 9 年。

考虑到 TikTok 诞生时市场的激烈程度,能达到如此的成绩,TikTok 势必是一款“几乎做对了所有事情”的互联网产品。但考虑到它今时今日的体量,它却面临一个尴尬的处境。

在用户规模上,TikTok 复制了抖音的势如破竹,商业化变现上却相形见绌:如今 TikTok 坐拥近 15 亿用户,几乎是抖音的两倍,商业化收入却在 2022 年仅有 100 亿美元,只占字节跳动收入的八分之一。

“单列、上下滑”的短视频产品,一度被认为是内容类产品中最具商业化效率的模式。抖音正是借此一举破除了内容类产品难赚钱的迷思,超越了微博、豆瓣等一众元老,也力压小红书、快手等诸多新锐,迅速成为中国最大的互联网广告平台[7]。

但问题是:这条铁律为什么作用到 TikTok 身上却失效了?

广告:棋逢敌手

TikTok 商业化受阻背后,除了起步晚、备受关注的地缘风险,还有一个被人们忽视的重要原因——时代赋予了抖音和 TikTok 截然不同的竞争烈度。

抖音在中国的迅速崛起,常常被认为得益于同行不够争气。早在抖音上线之前,市场上就有一系列短视频产品:小咖秀、秒拍短暂爆红后便光速过气;快手倒是深耕基层群众,但在商业化上一路佛系到了 2020 年。

观望中的巨头,则不觉得短视频是一场非打不可的仗。腾讯在 2013 年推出微视,日活一度达到 4500 万,但此后几年一直在停更和改版之间反复横跳。等到腾讯在 2020 年终于咬牙押宝视频号时,同年的抖音日活已经超过 6 亿,营收也超过了 2 千亿元,不动声色地来到了腾讯同期的一半。

同样是应对短视频的侵袭,TikTok 的美国竞争者们动作则要迅速得多。

TikTok 在进入美国市场时已经足够低调。为了躲开 Facebook 的眼线,TikTok 一度特意将投放主阵地从 Facebook 转向 Google 和 Snapchat[1]。但 TikTok 的暗度陈仓并没有成功,2018 年 8 月,TikTok 才和 Musical.ly 正式合并,3 个月后,Meta 就迅速上线了同类短视频应用 Lasso。

只是 Lasso 远未达到阻击 TikTok 的目标。从 2018 年 11 月到 2019 年 10 月,Lasso 下载量仅 42.5 万次,同一时期 TikTok 下载量为 6.4 亿次[2]。而到了疫情期间,TikTok 用户数几乎同比翻倍,姊妹应用抖音则在中国线上广告市场跻身国内第二,看得海外巨头们心惊肉跳。

最终 Meta 决定启用 Instagram 和 Facebook,亲身下场肉搏。

2019 年 11 月,Instagram 在巴西上线了内置的短视频新功能 Reels,随后这项功能在印度和美国上线。到 2021 年 9 月,Facebook 也推出了 Reels 功能。而 Reels 与 TikTok 一样,都使用了推荐算法以及单列全屏的观看模式。

Reels,虽然功能不及 TikTok 全面,但背靠庞大基数增长立竿见影。到 2022 年初,Instagram 用户观看 Reels 总时长占比已经超过了 20%。同样上线了短视频模块 Shorts 的 YouTube 亦是如此,上线 2 年间,登录用户就已经来到了 15 亿,与 TikTok 持平。

杀进短视频赛道,对于 Meta 和 YouTube 最重要的意义在于:成功阻止了用户向 TikTok 进一步流失。

2021 年初,TikTok 的美国用户规模就已经超越了 Instagram。但在 2 年后的 2023 年 6 月,TikTok 的美国月活数量为 1.48 亿,Instagram 为 1.34 亿[3],差距并没有被拉大。

巨头的阻击给 TikTok 带来了两个后果:一是用户规模扩张延缓,二是用户群体扩圈艰难。

在国内,抖音从潮流男女一路泛化扩圈到村头爷叔,TikTok 努力多年,却似乎依旧是那个“白人小孩的玩具”,一如当年的 musical.ly。直到 2022 年,TikTok 在全球仍有近半数用户的年龄徘徊在 13-24 岁之间[16]。

相比之下,YouTube 用户有 2.63 亿(全美也只有近 3 亿网民),Facebook 坐拥 2.57 亿用户,范围覆盖全年龄段,更像是抖音在中国的定位——真正的全民 APP。

拥有众多空闲时间的年轻人,为 TikTok 贡献了节节攀升的用户时长,但这种年轻人群占 50% 的用户结构,却让 TikTok 在美国(最重要的海外市场)遇到了跟 B 站类似的商业化难题。

在广告主最看重的转化率上,TikTok 官方给出的数据为 0.7%~3%,而 Facebook 的平均广告转化率可以达到 9.21%[4]。

两者转化率的悬殊,既是因为 Facebook 积累了更多的用户数据,能实现更精准的匹配,但也是因为——TikTok 上的年轻人们无法、也不想在平台上花钱。

用户不花钱,广告主自然也不愿意掏钱。TikTok 视频广告的千展成本,几乎只有 Instagram Reels 的一半,甚至比 Twitter 还便宜1/3[4]。

背靠诸多发达地区的 TikTok,用户价值甚至比不过快手老铁。2021 年,TikTok 的 ARPU(每用户平均收入)仅为 4.18 美元,快手的数值则是 TikTok 的 2.3 倍[5]。虽然背后有快手商业化运营起步更早,变现方式更成熟的原因,但这样的差距依然令人错愕。

而孜孜不倦抄袭 TikTok 的巨头们,在 TikTok 的地缘风险中,也成为了最大的受益者。

在 2020 年遭到印度当局封禁之后,Instagram 在印度大力推广 Reels,到 2023 年初,Instagram 在印度的用户群已攀升至 2.3 亿,成为了全球最大的用户群体。堪称“TikTok 跌倒、meta 吃饱”。

善于举一反三的 meta,也开始在美国国内制造声势,推动封禁 TikTok。Meta 不仅请来了政治顾问发表专栏文章,专门写 TikTok 的黑稿;甚至还通过中间公司,在媒体上散布 TikTok 上线“打老师挑战”的谣言[6]。Meta 为还在抢公章的中国互联网同行,亲身演绎了什么才是高端商战。

除了对手的快速阻截,这块大洋彼岸的陌生市场,同样存在着重重迷雾。

电商:南橘北枳

2020 年 6 月,抖音成立了电商部门,正式下场做电商。次年,抖音电商成交额达到 8000 多亿,成为当时中国增长速度最快的电商平台。

TikTok 被期待复制相似的战绩。2021 年 4 月,TikTok 以印尼、英国为起点开启电商业务,定下了 5 年内 3 万亿元 GMV 的激进目标[7]。

然而运作了一年后,TikTok 电商收获 GMV 60 亿人民币[10],仅仅是抖音电商首年的 1%——距离完成 3 万亿任务还差 99.8%。

作为对比,此时 TikTok 的月活用户数已经超过 10 亿,而抖音的月活用户数量为 6.8 亿。

按理来说,相比于国内电商卷生卷死的严酷战场,TikTok 在电商发展阶段相对落后的海外,有更多施展拳脚、创造奇迹的空间。但事实表明,正是这种阶段差异,让 TikTok 不能事事如意。

回溯抖音决定做直播的 2020 年,它在国内正处于一个这样的环境:

一方面,直播电商这一新玩法的有效性已经得到验证。在 2018 年爆发后,经过两年发展,2020 年淘宝诞生了 33 个成交额亿元以上的直播间,李佳琦和薇娅如日中天。

另一方面,抖音已经在广告业务上成功证明了自己。这年字节的广告收入在国内仅次于阿里,达 1831 亿元,抖音贡献了其中的六成[8]。无论是大中小品牌,都已经认可短视频的引流能力,把抖音作为重要的投放渠道。

对消费者来说,他们愿意在直播间火热的吆喝中,为最低价疯狂下单。而在流量焦虑的厂家/品牌方看来,短视频这个新渠道,同样散发着“先到先得”的诱人气息。买家感兴趣,卖家有需求,带动抖音电商顺利起飞。

然而,TikTok 面对的状况截然不同。首先,大部分海外买家还没培养起看视频顺手买东西的习惯。

据 Coresight Research 的调查,2022 年 74% 的中国消费者在直播里下过单,而在美国,还有 78% 的人没进过购物直播间[9]。上亚马逊、逛独立站是为了买东西,上 TikTok 是为了寻开心——几乎和工作和生活一样泾渭分明。

另外相比抖音,TikTok 的购物推荐精度更低。抖音几乎是把广告业务做到尽,才开始做电商。有了丰富的品牌投放数据积累,让抖音清楚用户偏好什么广告、有可能为什么商品下单。

而欧美品牌/卖家也早就有了岁月静好的阵地,进入 TikTok 的热情并没有中国商家高。

以 TikTok 看重的北美市场为例,2019 年,美国前五大电商网站的市占率,加起来还没阿里一家在中国的市占率高;相比起中国品牌快速抛弃线下、跃入平台电商,许多欧美头部品牌已经在成熟的线下零售里运筹多年,构筑起森严的价格体系。

知名歌手蕾哈娜创立的网红化妆品牌 FentyBeauty,估值 27 亿美元,约等于七个完美日记。Fenty 在 2019 年进军中国市场,很快就在淘宝上线了官方店铺。反观在美国大本营,Fenty 至今都没沾亚马逊,靠品牌官网卖货就有稳稳的幸福,上线半年就稳稳入账 1 亿美刀。

商业模式发展的阶段差异,最终导致 TikTok 并不能将抖音模式轻松移植欧美。而 TikTok 电商最早见效的领域,恰恰就是发展阶段与中国有很多相似的东南亚。

2021 年,英国 TikTok 一天的 GMV 体量只够得上国内一个中型直播间时,印尼为 TikTok 电商贡献了超过 70% 的 GMV。2022 年的 TikTok 直播电商白皮书显示,东南亚大部分站点上线还未满一年,GMV 增长已经接近三倍,达到 44 亿美元,直播带货时长雄踞所有地区榜首。

在这背后,则是整个东南亚市场的各个要素,几乎如同过去中国的翻版:

东南亚人口平均年龄不到 29 岁,60% 在 35 岁以下,65 岁以上的人口仅占 7%——这个下宽上窄的人口结构我们曾无比熟悉。它意味着新的产业链、高速变换的制造业态、一路飘红的 GDP、快速分层的消费群体和多样的物质需求。

这是个人努力与时代进程需要紧密匹配的典型案例。

世界:潮起潮落

1995 年初秋,第一个商业化浏览器 Netscape(网景)在美国上市,股价腾飞的速度震惊了华尔街的老古董们。《华尔街日报》锐评:“通用动力公司用了 43 年才在股票市场上值 27 亿美元,而网景花了大约一分钟。”

在网络基建和个人电脑普及的先发优势下,互联网公司最早的神话从美国开启:1994 年贝索斯创立亚马逊,1998 年谷歌成立,2004 年扎克伯格在哈佛宿舍做出 Facebook。

这些野心勃勃的 BigTech 不仅创立了一套围绕广告、电商变现的线上商业模式,还将这一模式推向了全球。在互联网这个维度,一切都是全新的——纸媒电视不知所措,互联网公司几乎没有真正敌手,每前进一步,脚下都是没人挖掘过的线上金矿。

而 FAAMG 们留给后来者的,不再是轻松的矿藏,而是边界被严防死守的红海。

2012 年,微信在中国以惊人的速度突破了两亿月活,全球化扩张策略也迅速起步。多语言版本上线,市场营销团队奔向不同国家。彼时在巴萨“梦三”队内如日中天的梅西,也出现在海报上为微信的全球化口号代言:“我们热爱,我们分享,我们微信(Welove, Weshare, WeChat)”。

2013 年财报显示,因为 WeChat,腾讯当年的销售及市场推广开支相比上一年接近翻倍。然而结果并不如人意,微信一度在巴西等几个国家冲上下载榜,但很快失去后劲。如今,微信全球化几乎不再被提起。

原因在于,当时在中国之外,全球即时通讯市场基各有山头。

在美国,WhatsApp 已经面世 3 年,市占率难以撼动。此后它被 Facebook 抢在腾讯出手前收购,和 Facebook APP,Facebook Messenger 一起排名印度安卓应用下载前三。在印尼,最受欢迎的即时通讯 APP 甚至是黑莓做的,当时黑莓手机很受捧。

这些先发者看守着用户,受到威胁不会坐以待毙。扎克伯格一直被调侃,通过“抄抄抄+买买买”扼杀竞争对手。成熟的技术团队意味着可以快速复制,抄不了还可以发动收购,把对手并入自己的产品版图。毕竟用户已经在那了,迁移成本更低。

中国互联网公司带着自己的产品走向全球时,除了遭遇已有山头的顽强阻击之外,还面临着一个逐渐显现的隐忧:地缘博弈正在取代初代的地球村理想,为后来者画下了耐人寻味的界限。

谷歌前 CEO 埃里克·施密特,曾一度盛赞互联网自由流动的力量:“过去信息是由精英、政府、小团体控制的,而现在每个人都可以获取信息[14]。”当时还没输给特朗普的时任美国国务卿希拉里,也在宣言中强调:“美国代表连接的自由。政府不应阻止人们连接到网络、网站、以及彼此。”

然而借由社交媒体迅速爆发的阿拉伯之春、沿着网线不断汇聚在中东的 isis 圣战分子、疫情期间荒诞却飞速传播的疫苗谣言,让政治实体们感受到了互联网的负外部性。而未曾设想的强力竞争者们的出现,更是让大公司坐立难安。

风向迅速转变。2014 年谷歌首次超越高盛,成为最大的政治捐款支出方。五年后,美国 5 家大型科技公司的游说总支出已增至 6400 万美元[15]。同年,白宫也转换了话术,特朗普伸出手指说道,“5G是一场美国必须赢得胜利的竞赛”。

塑造壁垒的不仅是美国。当影响大选的剑桥分析门事件后,印度通信部长 Aruna Sundararajan 声称,“我们不想建墙,但同时我们明确认识到,数据是战略性资产[11]。”2016 年,欧盟推出了规范公民数据隐私与保护的《通用资料保护条例》,亦即著名的 GDPR。

时间来到 2023 年,周受资在白宫听证会上语塞仿佛还在昨日,微软等公司和紧急补课大模型知识的议员们,已经迅速坐到了为 AI 立法的谈判席上。

TikTok 们要面对的挑战,显然比任何前人都复杂难明。

尾声

2014 年秋天,31 岁的张一鸣跑到 Facebook 总部参加了一场名为“中美技术:比较与对话”的研讨会。会后张一鸣参观了特斯拉和 Airbnb 等硅谷公司,发现不少 Facebook 和 Twitter 的员工都在用小米手机,而彼时阿里巴巴在美股的 IPO,也正是风靡硅谷的热点话题。

张一鸣眼中形势一片大好,回国后他在兴奋之余,迅速在文章中写道:“中国科技公司的黄金时代正在来临[12]。”这时距离 TikTok 上线还有 3 年。

2016 年,黄峥做客央视财经《对话》节目,被问及“如果你是张一鸣,面对 BAT 等巨头的时候你会做什么选择?”黄铮当时给出的答案是“更加激进地推进全球化”,6 年后,Temu 正式上线,给老外带来一些前所未有的中国震撼。

黄铮比张一鸣大三岁,而这批 80 后在进入大学时,冷战余韵早已消散,取而代之的则是加入 WTO 的号角;当他们创业时,硅谷巨头送来了商业模式和 OKR 等管理方式的启迪,大洋彼岸的绿钞更是通过VC管道,源源不断地为他们提供燃料,全球化的宏大版图在他们面前徐徐展开。

然而当这批中国互联网公司开始真正突破原有格局,诉诸更大的影响力时,过去秩序下的一切如倒带般轰然倒塌。

这样的故事一再上演:从贸易战到封杀华为、中兴,再到芯片半导体的围追堵截,自由市场的童话已然烟消云散,看得见的手则开始登堂入室。曾在美国安全委员会担任中国事务主任的伊万·卡纳帕提,直言在中西之间二选一已经成为了必选题:

“全球科技公司如果想要中国市场,那就去中国。如果你想去西方,那就去西方。这就是我们的趋势。我毫不怀疑[14]。”

最终,这批拥有更全球化视野、更宏大事业版图的第二代互联网创业者,不仅要面临更激烈的市场竞争、更稀薄的行业红利,还要面对更为变幻莫测的宏观形势。

作为兼具规模和效率的超大经济体,在中国这片热土上,必将不断涌现出新模式、新技术以及新选手。而如何顺利摆脱内卷宿命,到更广阔天地里大有所为,这是 TikTok 要走的路,也是日后众多中国企业的必由之路。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告