登顶首富的张一鸣,解不了TikTok的难题

2246

2246TikTok Shop东南亚源头卖家出海峰会,正在报名

引

言

据外媒消息,3月27日,彭博亿万富豪指数及福布斯富豪榜均显示,字节跳动创始人张一鸣登顶中国富豪榜,成为中国首富。彭博亿万富豪指数预估张一鸣身家为575亿美元,位居全球富豪榜第24位,福布斯预估张一鸣身家为655亿美元,在全球富豪榜位列第23位。

很多人没有想到,15年前还发微博表示买iPhone4太贵了,表示犹豫中的小伙子,如今成为了中国身家最高的人。

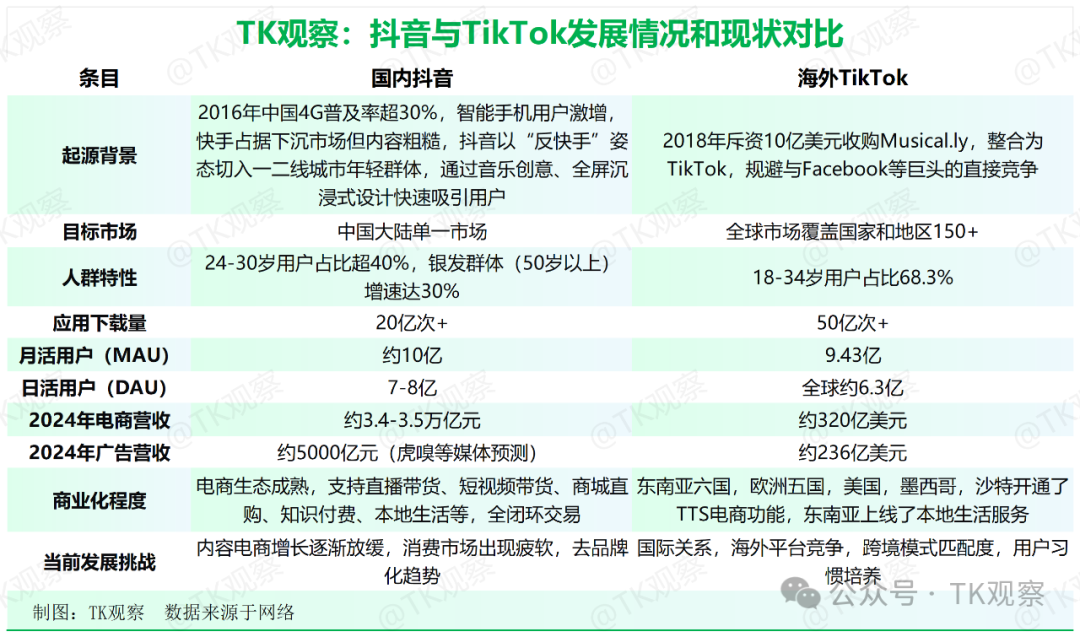

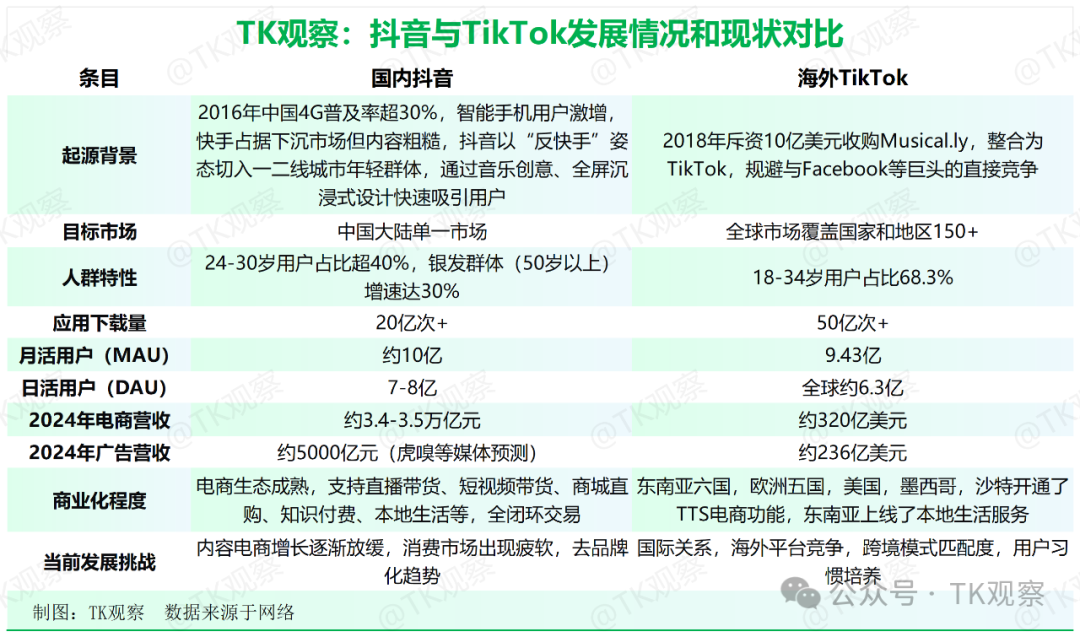

字节跳动,公司最出名的两款产品,一个是国内版本的“抖音”,一个是海外版本的“TikTok”,这两个外界称为“孪生兄弟”,可谓是“同母不同命”。一个是诞生在中国4G普及率最高的时代,从一开始就在用户数据和经营数据上双高速增长,在去年,抖音的电商营收约3.5万亿,广告营收近5000亿,另一个则从出现就备受各个海外市场“特别关心”,时刻要接受海外有关单位的调查和问询,如果处理不当,甚至会被封禁,此外还有其他的海外市场监管,用户习惯,供应链,物流,合规等问题。

当然,最关心TikTok命运的,莫过于美国,甚至最近有外媒消息称,近日特朗普表示愿意用“降低对华关税”来换取TikTok交易。TikTok除了“算法推荐”机制的先进之外,到底有什么神奇之处?在跨境出海的众多公司中,TikTok的到底表现如何,我们一来一探究竟。

01

中国出海平台,靠什么在卷

现在出海的中国平台,TikTok是当之无愧的“人气王”,但看数据表现,还真不是销量王,Shein、速卖通、Temu的销售表现,均领先于TikTok Shop,在日渐激烈的跨境电商市场,这些已经到百亿美元规模的企业,各自靠什么在“卷”?

一句话来说,Shein靠的是柔性供应链,Temu靠的是低价,速卖通靠的是物流和生态优势,Lazada靠的是更早进入东南亚市场后的本地化资源,而TikTok Shop,更像是一个玩跨境电商的“异类”,核心依靠的能力并不是产品,价格,或者物流基建这些跨境老兵的三件套,不可否认,TikTok更多是靠的流量。

巨大的流量,顺理成章得帮助TikTok获得了超出预期的广告营收,据TK观察了解,2024年TikTok全球市场的广告收益约300-400亿美元(外部预测),单美国市场的广告营收约120亿美元,超过了其电商营收90亿美元,真应了那句国内的梗,字节更像是一家广告公司,只是顺带做了下电商业务。

02

TikTok电商的成长史

TikTok Shop先是在2021年选择印尼和英国市场,2022年进入东南亚,2023年进入美国,或许是“内忧外患”导致TikTok 新开国的计划反复调整,除了在2024年底的时候悄悄上线了西班牙市场(据了解现在还是定邀),全年并未有其他大的动作,最近的TikTok官宣3月31日正式开放德国、意大利、法国站点,一改往期的颓态,的确让从业者有些惊讶,上一次同时开放这么多站点,还是三年前做东南亚那会儿。

对于TikTok Shop突然官宣3月底入驻欧洲三国新市场,市场上出现了两种声音,一种是“和美国谈好了,放心冲了”,还有一种是“围魏救赵,欧洲先发力,美国TikTok情况或许不乐观”,TK观察咨询了TikTok相关知情人士,对方表示目前TikTok和美国的“谈判”应该是取得了一些关键性的进展,有较大的概率是美国会参与持股,具体还要等4月5日的结果。

03

涌动的新卖家,闭店的老卖家

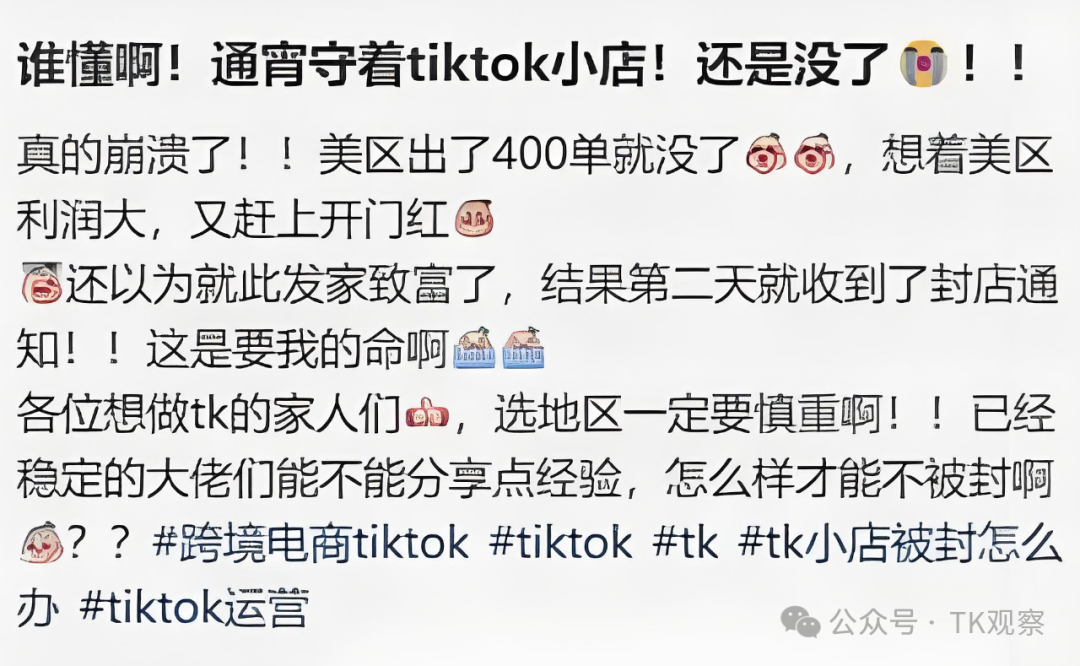

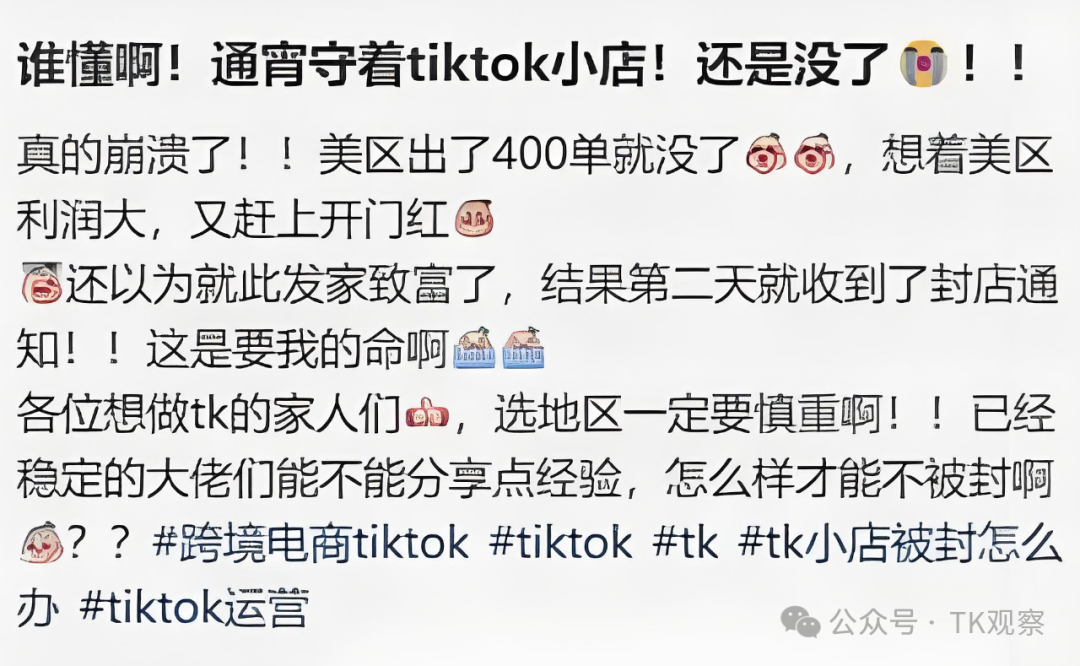

去年中旬TK观察发布的《2024美区上半年万字总结》里面提到,美区小店中的“本土店”占比超90%,30万家美区本土店中,闭店数量约9万家,本土店中的“闭店率”约30%,这个和虚拟仓发货、版权纠纷(俗称“资料店”)有较大关系,申诉成功率不足50%。有卖家表示,“正常经营的店铺”有可能也会因为不小心触碰了一些美区TikTok的监管禁令也会被扣分甚至封禁,虽然合规经营的店铺可以有较大的成功率“申诉”回来,但店铺封禁后造成的损失和流量下滑,却需要商家自己承担这样的风险,因此不少的TikTok Shop卖家选择多开几个店,其实就是为了应对这样的“不确定性”。

据第三方数据了解,截止2024年12月底,现在美区TikTokShop店铺总量大约在40万家左右,对比2024年6月份新增了7万家,每月新增1-1.5万家美区店铺,主要是来自亚马逊等其他平台的迁移。从全球数据来看,TikTok Shop截至2024年底的卖家数量预计约101万家,今年一季度就新增了约15万家。

涌动进场的新卖家,和每个月都新增闭店的老卖家,形成了鲜明的对比,有点“围城”的意思。之前有一份来自美区TikTok官方直客的数据显示,90%的TikTok Shop新卖家,在第一个月“没有出单”,也就是说新卖家首月只要出单,就是行业前10%的存在,现阶段做TikTok,很多人用“为爱发电”来形容都不过分,在如此“难做”的大环境下,卖家涌入TikTok电商,更多的是看重了其未来的潜力。网络相关数据显示,国内的淘宝,京东做到万亿规模差不多花了十年之久,拼多多以其独特的社交分享玩法,仅用了5年,而抖音只花了2年半的时间做到万亿规模,虽然这些不同的平台,和“发展时期”有较强的关联,但发展到万亿规模速度如此之快,也体现了“抖模式”的厉害之处,这或许也是很多中国从业者削尖脑袋也要在TikTok占个位的原因之一。

04

TikTok到底要发展成什么样的公司?

有时候不禁想要问下,TikTok想做一个什么样的公司,是像国内抖音公司一样的海外版吗?从目前TikTok的表现来看,TikTok和抖音还是区别挺大,有很多不一样的地方,比如最近三年,抖音的广告营收,约是电商营收8%-12%,最近两年,TikTok的广告营收,约是其电商营收的70-90%,从这个角度来看,TikTok其实特别像Meta(Instagram Reels),一家以广告营收为主的短视频平台,同时又嵌入了电商功能。只不过,Meta的广告转化率据了解是TikTok的十倍以上!TikTok的 GMVMAX又特别像另外一家公司,Applovin,用技术手段来赋能广告主提高转化。

此外抖音的直播异常火热,占比超过五成,由直播场域带来的大量素材,又再次应用到短视频领域,无论是电商还是娱乐领域,抖音商家、平台和用户三者之间都达到了一个“体验”和"收获"的平衡,抖音电商还有成熟的商家自生产内容的模式,这与TikTok商家极度依赖外部达人,依赖短视频素材带来的曝光去销售的情况也有较大区别。

TikTok Shop这几年的政策调整和变化也会经常让从业者感到其“纠结”。比如一开始美国市场门槛很高,后来又用“跨境店”模式几乎“0门槛”实现普招,比如英国早期有跨境店模式后来又“取消”,现在又再次放开跨境店入驻,比如“全托管模式”据称是后面每个TikTok新开国市场的“标配”,但由于成本等因素,这样的“标配”又需要“再考虑”,不仅如此,从平台内部对于商家和机构侧的一些方案也会经常“调整”,很多TK从业者都会有一个感觉,TikTok的变化太快了。TK观察认为,TikTokShop也在寻找一个符合海外国情、符合自身需要、符合用户期待的最佳姿态,只不过这里面涉及到的内部和外部的干扰因素太多,让TikTokShop也很难有一个“主心骨”,到底要怎么干?只能边走边看,用快速增长的数字来吸引更多的从业者和用户,在过程中去迭代和选择。

来自广州的TikTok卖家小山和TK观察表示,三年前的时候他们做东南亚市场,只要价格足够便宜,很好销售,但现在平台的策略似乎发生了改变,价格甚至比三年前还便宜了但销售却不怎么增长了,这或许又是因为“TikTokShop变化了流量权重”有关。

来自杭州的TikTok达人带货负责人梁子说“我们主要是带TikTokShop平台全托管的产品来赚取佣金和奖励,但近期我们接到通知,后面全托管的政策又会发生一些变化,一部分(佣金)会后置给我们结算,这就会让我们考虑分配一些精力布局其他的事情。”

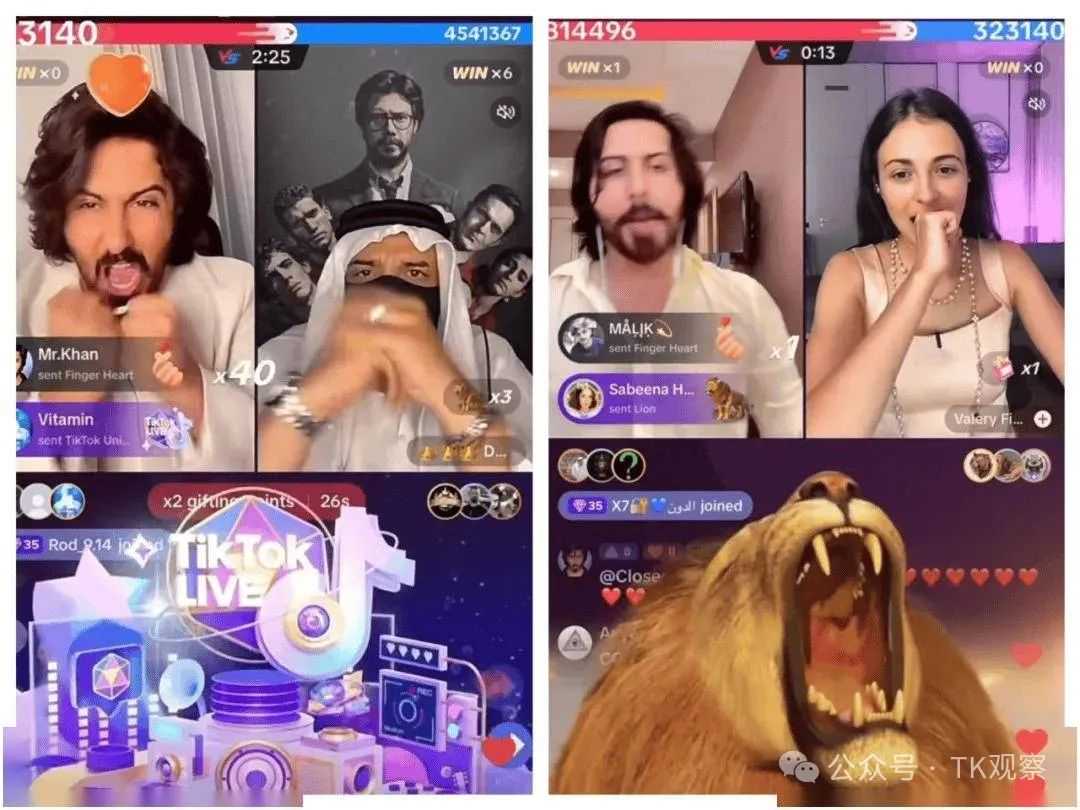

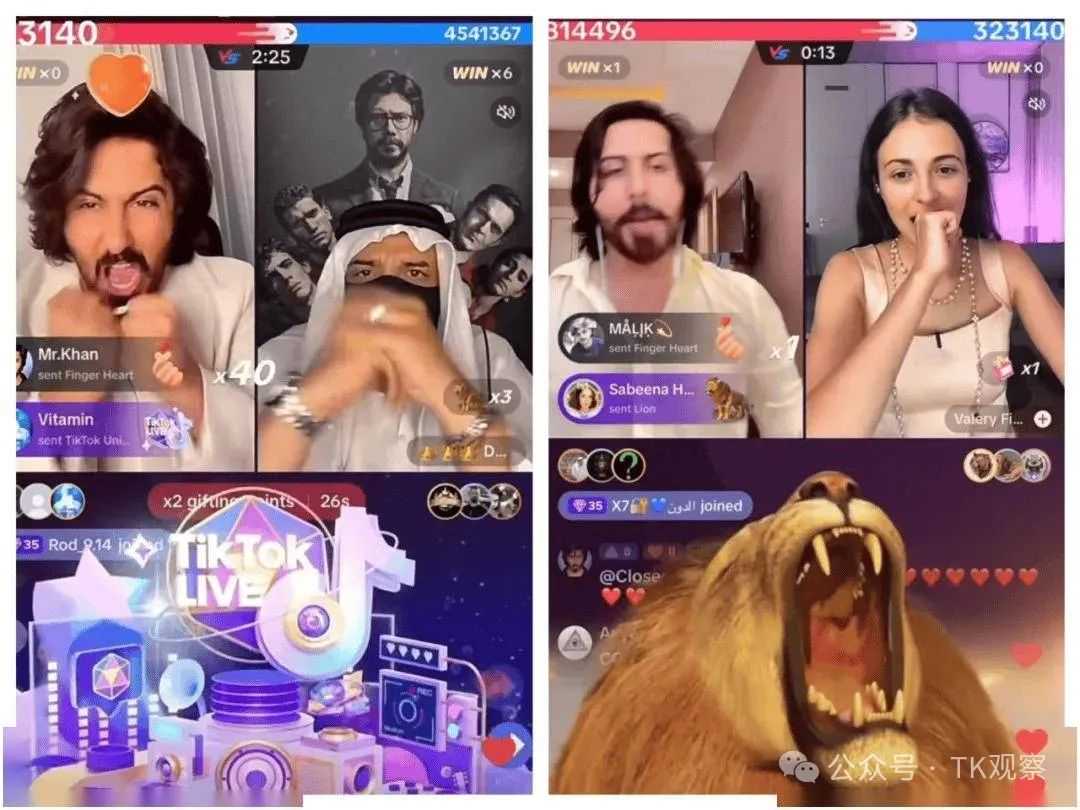

此外,TikTok娱乐直播的政策也是经常调整。来自北美娱乐头部娱乐公会的大浮曾向TK观察表示,早期TikTok平台对于中东市场的激励政策很好,但后来政策又发生了较大的调整,几乎调整为“腰斩”,于是他们就转向了北美市场。

TikTok想做成什么样的公司,肯定不是Temu那样的,TikTok和Temu的基因不一样,字节跳动有大量的抖品牌和传统货架转抖音的品牌,拼多多公司有大量的中国白牌,一键式出海帮了Temu很大的忙。TikTok Shop或许会嘲笑Temu赚钱不体面,Temu也可以嘲笑下TikTok Shop体面不赚钱。

TikTok也不甘心只成为Meta(Instagram Reels)、YouTube Shorts这样的公司,大量的用户,相对完善的电商闭环,路都走一半了,撤退是很难的了。

TikTok更加不会做成亚马逊、虾皮这样的货架电商为主的公司,或者Shein这样相对垂直的公司,TikTok的野心不止于此。

TikTok的确只能是TikTok,大方向像国内抖音的方向靠拢,但又必须要因地制宜,有所取舍,国内抖音毕竟面向的是单一市场,而TikTok要面对的是全球150+不同的市场,如果没有一条“主线”,平台内部的资源也得不到高效的分配,对外部的从业人员就会产生很多的“无效投入”,这是还没解决的麻烦事儿。

05

都在骂多多,都在做Temu

不少卖家都在骂多多模式,甚至有平台“博主”直接戏谑其电商模式是“索马里”模式,这也反映了电商从业者对于平台“仅退款”、“处罚多”、“冻结货款”等问题给商家造成损失的一种“抗议”,并且这样的“平台模式”,似乎又复刻在了Temu上,去年7月份,上百个Temu卖家围攻广州Temu总部,抗议平台的行为,也在当时引起了不小的动静。

虽然很多人都在骂,但我们看完两家的数据后,又有些小意外。

据网络数据显示,截止2024年底,Temu美国站点的卖家大约12万家,贡献了约120亿美元的GMV,而TikTok Shop美国站点卖家约39.8万家,贡献了约90亿美元的GMV,如此看来,在美区市场平均每个Temu卖家的营收约是TikTokShop卖家的4.4倍。当然这里面的数据均是源自网络或第三方发布的数据,Temu和TikTokShop也并未公示,此外,营业规模和实际卖家的利润也不能划等号,有同时做了Temu和TikTokShop的卖家和TK观察表示,Temu冷启动更容易些,但就是卖货,比较卷供应链和价格,TikTok相对难做,但是做起来后利润率的确还是不错的。不过也有来自广州的卖家郭总和TK观察表示,"Temu的利润也可以做到不错,关键看选品,那些不会做的都是新手”。

06

TikTok Shop,销量和利润,似乎选择了后者

去年的时候,不少卖家都表示TikTok的广告投流现在“效果不行”,很难按照国内的“标准化打法”得到有效的可复制的SOP,做到最后,大家的结论是:效果好继续投,效果不好立即停了,有点“DUBO”的味道在里面,TikTok的算法现阶段做不到尽善尽美,不光对于自然流玩家来说只能通过放量、矩阵等方式来降低试错概率,对于广告付费玩家来说一样也需要多测素材。

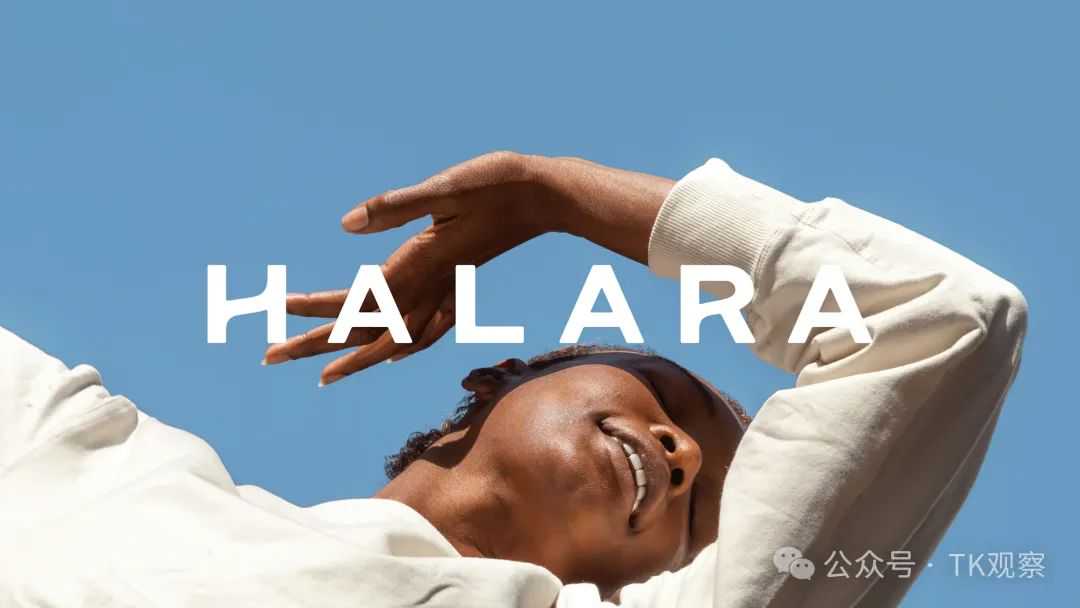

然而自从去年黑五大促之后,付费投流的情况似乎就发生了不少改变,以TikTok美区市场为例,前30名品牌的广告付费占比均值超过了20%,一些品牌的付费占比竟然达到了50%左右,这其中就包含了知名品牌Halara。

TikTok,去年的广告营收不亚于电商营收就说明了,广告业务跑的还是挺不错的,有流量还真的赚钱挺容易的!

要电商销量(带来的收益)还是要广告直接带来的收益,这里的电商销量带来的利润,包括平台佣金、全托管的进销差,电商广告收益,包含了TikTok Shop电商卖家投流和TikTok带货达人投流的收益,这两个维度的比较下,TK观察感觉到,今年平台的策略更倾向于发力后者了!

2024年,经常听到平台再提一个关键词“产业带出海”,而2025年,我更多的听到了另外一个关键词,“品牌出海”。这两者的区别是什么?简答来说是一个利润相对高, 有更高的广告预算,一个利润相对低,偏向于供应链打法。

在我们当年重点做东南亚TikTok电商的时候我们明显发现,价格只要是“全网最低价”,自然流量就会好很多,当时是以为“人货场”的配合达到了神奇的“质变”,殊不知后来才知道,正好是当时踩重了平台最看重“价格力”的时候,而现在,TikTok直客经理告诉我们,东南亚也开始看重“投流占比”,弱化“价格力”本位的策略了。

据TK观察了解,TikTokShop近期还会推出新模式,“品牌托管”模式,磊哥认为,该模式核心目的,还是为了吸纳更有预算的“品牌型”卖家进场,或许平台在这几年的全托管模式测试下发现了,其灵活性弱于Temu半托管,在承担了物流和部分头部机构达人的推广费用后,净利润又所剩无几,只有头部商家赚钱,大部分的尾部商家,甚至都找不到出新手村的路径。

但是品牌托管模式,很难替换TikTok全托管模式。因为TK的全托管,也要顺应TK卖家的主流打法去找达人,做内容,甚至投流,并不是光靠产品和价格就可以自然卖爆的。总体来说,平台不赚钱,商家很费劲,这个模式的持续性的最重要的理由,就是可以快速将供应链上行覆盖到TikTok想要攻下的每一个新“站点”,TikTokShop不得不倚重全托管模式,也是其没有拼多多国内大量的工厂型商家资源下的必然选择,抖品牌的利润大部分是高于拼品牌的,想让抖音卖家一键出海很容易,但供应链的匹配度,目前出海市场的“货带人”大环境,都决定了,这件事没这么容易。

07

抖音很猛,TikTok很小

抖音很猛,短短几年发展到了年销售规模3万多亿,广告营收数千亿的巨型公司,但是TikTok还很小,从发展时间上,TikTok还是弟弟,电商发展四年多,业绩也没有达到内部的增长计划,在2024年2月的全球全员大会上,字节跳动电商负责人康泽宇点名批评美国团队“表现不佳”,并要求全员整改,据了解TikTok美国原计划2024年的业绩目标是170亿美元,最终销售额约90亿美元,只完成了约53%。虽然在黑五大促当天,实现了单日超1亿美元的突破,但是全年的业绩并不乐观,即使是算上其他海外市场。

无论是短视频,直播,商城三位一体的打法,还是内容带动购买的大逻辑,TikTok的确有抖音的气质,但没有抖音的“好命”,TikTok和抖音当年的竞争环境不可同日而语,抖音高速发展的时候,几乎没有强有力的竞品,从抖音从业人员到用户,几乎是全民支持,更不会有“安全谈话”的先例,而TikTok看起来就跌跌撞撞了。

一方面很多海外市场对于中国的“兴趣电商”模式并不感冒,对于直播娱乐内容植入“小黄车”销售产品的行为更是不解,尤其是美国习惯传统的“货架购物”的市场,去年全年的直播占比不足10%足以证明了,美国用户要达到中国用户对于直播电商的热烈追求,还有很长的路,再加上美区政策的不确定,不少卖家和达人也不敢过于放大在美国的业务量。

或许是为了分散风险,TikTokShop加快欧洲和拉美的进度,降低对美国市场的“优先级”。跟随TikTok Shop进入各地市场的中国卖家,此时要“顺势而为”,找一个长期稳定的市场耕耘,同时还要是可复制的模式和打法,的确是一个不小的挑战,很多商家,做一个模式,选一个市场,打一个产品就已经困难重重了,TikTok卖家们面临的显示问题如果不能解决,TikTok电商业务也很难快速增长,做TikTokShop本就挺不容易了,此时从业者对于“安全感”的诉求或许比平台制定的激进增长计划更迫切。

登顶首富的张一鸣,解不了TikTok的难题,对于TikTok的从业者来说,很多人放弃国内万亿市场跟随TikTok出海,其实都是奔着内心的“长期主义”出发的,但“长期主义”也需要看当下的生存和发展。曾有网友戏称,做TikTok电商人均亏损200w起,虽然是无法证实且明显夸大的言论,但也是一个令平台尴尬的吐槽。在做TikTok的亚马逊大卖曾直言,“TikTok是我做过最难做的跨境电商平台,没有之一”这样的吐槽,不能给TikTok增加魅力,我们也想问一下首富先生,“TikTok”的难做,是否真的无法解决?

TikTok Shop跨境电商,是将第一批出海的商家当成试错的肥料来供养市场模型,还是用不同的“平台模式”来帮商家找到更好出海的路径?对于品牌和白牌的定位问题和应该对应的侧重投入问题,对于店铺的限制和低效率服务问题,甚至对于TikTok从业者的“属性”问题,作为电商资深老鸟,磊哥认为平台内部强调既要又要可以理解,但是对于大部分从业者来说很难做到面面俱到,一个平台也可以存在多个模式和打法,但是大部分从业者只具备且只想具备一部分专业能力,这也是事实。TikTok电商最近提出的“PEAKS”方法论,如果是五个“专才”,会不会比一个“全才”,更加符合当下的从业者需要?毕竟,三个臭皮匠,还能顶个诸葛亮呢!

引

言

据外媒消息,3月27日,彭博亿万富豪指数及福布斯富豪榜均显示,字节跳动创始人张一鸣登顶中国富豪榜,成为中国首富。彭博亿万富豪指数预估张一鸣身家为575亿美元,位居全球富豪榜第24位,福布斯预估张一鸣身家为655亿美元,在全球富豪榜位列第23位。

很多人没有想到,15年前还发微博表示买iPhone4太贵了,表示犹豫中的小伙子,如今成为了中国身家最高的人。

字节跳动,公司最出名的两款产品,一个是国内版本的“抖音”,一个是海外版本的“TikTok”,这两个外界称为“孪生兄弟”,可谓是“同母不同命”。一个是诞生在中国4G普及率最高的时代,从一开始就在用户数据和经营数据上双高速增长,在去年,抖音的电商营收约3.5万亿,广告营收近5000亿,另一个则从出现就备受各个海外市场“特别关心”,时刻要接受海外有关单位的调查和问询,如果处理不当,甚至会被封禁,此外还有其他的海外市场监管,用户习惯,供应链,物流,合规等问题。

当然,最关心TikTok命运的,莫过于美国,甚至最近有外媒消息称,近日特朗普表示愿意用“降低对华关税”来换取TikTok交易。TikTok除了“算法推荐”机制的先进之外,到底有什么神奇之处?在跨境出海的众多公司中,TikTok的到底表现如何,我们一来一探究竟。

01

中国出海平台,靠什么在卷

现在出海的中国平台,TikTok是当之无愧的“人气王”,但看数据表现,还真不是销量王,Shein、速卖通、Temu的销售表现,均领先于TikTok Shop,在日渐激烈的跨境电商市场,这些已经到百亿美元规模的企业,各自靠什么在“卷”?

一句话来说,Shein靠的是柔性供应链,Temu靠的是低价,速卖通靠的是物流和生态优势,Lazada靠的是更早进入东南亚市场后的本地化资源,而TikTok Shop,更像是一个玩跨境电商的“异类”,核心依靠的能力并不是产品,价格,或者物流基建这些跨境老兵的三件套,不可否认,TikTok更多是靠的流量。

巨大的流量,顺理成章得帮助TikTok获得了超出预期的广告营收,据TK观察了解,2024年TikTok全球市场的广告收益约300-400亿美元(外部预测),单美国市场的广告营收约120亿美元,超过了其电商营收90亿美元,真应了那句国内的梗,字节更像是一家广告公司,只是顺带做了下电商业务。

02

TikTok电商的成长史

TikTok Shop先是在2021年选择印尼和英国市场,2022年进入东南亚,2023年进入美国,或许是“内忧外患”导致TikTok 新开国的计划反复调整,除了在2024年底的时候悄悄上线了西班牙市场(据了解现在还是定邀),全年并未有其他大的动作,最近的TikTok官宣3月31日正式开放德国、意大利、法国站点,一改往期的颓态,的确让从业者有些惊讶,上一次同时开放这么多站点,还是三年前做东南亚那会儿。

对于TikTok Shop突然官宣3月底入驻欧洲三国新市场,市场上出现了两种声音,一种是“和美国谈好了,放心冲了”,还有一种是“围魏救赵,欧洲先发力,美国TikTok情况或许不乐观”,TK观察咨询了TikTok相关知情人士,对方表示目前TikTok和美国的“谈判”应该是取得了一些关键性的进展,有较大的概率是美国会参与持股,具体还要等4月5日的结果。

03

涌动的新卖家,闭店的老卖家

去年中旬TK观察发布的《2024美区上半年万字总结》里面提到,美区小店中的“本土店”占比超90%,30万家美区本土店中,闭店数量约9万家,本土店中的“闭店率”约30%,这个和虚拟仓发货、版权纠纷(俗称“资料店”)有较大关系,申诉成功率不足50%。有卖家表示,“正常经营的店铺”有可能也会因为不小心触碰了一些美区TikTok的监管禁令也会被扣分甚至封禁,虽然合规经营的店铺可以有较大的成功率“申诉”回来,但店铺封禁后造成的损失和流量下滑,却需要商家自己承担这样的风险,因此不少的TikTok Shop卖家选择多开几个店,其实就是为了应对这样的“不确定性”。

据第三方数据了解,截止2024年12月底,现在美区TikTokShop店铺总量大约在40万家左右,对比2024年6月份新增了7万家,每月新增1-1.5万家美区店铺,主要是来自亚马逊等其他平台的迁移。从全球数据来看,TikTok Shop截至2024年底的卖家数量预计约101万家,今年一季度就新增了约15万家。

涌动进场的新卖家,和每个月都新增闭店的老卖家,形成了鲜明的对比,有点“围城”的意思。之前有一份来自美区TikTok官方直客的数据显示,90%的TikTok Shop新卖家,在第一个月“没有出单”,也就是说新卖家首月只要出单,就是行业前10%的存在,现阶段做TikTok,很多人用“为爱发电”来形容都不过分,在如此“难做”的大环境下,卖家涌入TikTok电商,更多的是看重了其未来的潜力。网络相关数据显示,国内的淘宝,京东做到万亿规模差不多花了十年之久,拼多多以其独特的社交分享玩法,仅用了5年,而抖音只花了2年半的时间做到万亿规模,虽然这些不同的平台,和“发展时期”有较强的关联,但发展到万亿规模速度如此之快,也体现了“抖模式”的厉害之处,这或许也是很多中国从业者削尖脑袋也要在TikTok占个位的原因之一。

04

TikTok到底要发展成什么样的公司?

有时候不禁想要问下,TikTok想做一个什么样的公司,是像国内抖音公司一样的海外版吗?从目前TikTok的表现来看,TikTok和抖音还是区别挺大,有很多不一样的地方,比如最近三年,抖音的广告营收,约是电商营收8%-12%,最近两年,TikTok的广告营收,约是其电商营收的70-90%,从这个角度来看,TikTok其实特别像Meta(Instagram Reels),一家以广告营收为主的短视频平台,同时又嵌入了电商功能。只不过,Meta的广告转化率据了解是TikTok的十倍以上!TikTok的 GMVMAX又特别像另外一家公司,Applovin,用技术手段来赋能广告主提高转化。

此外抖音的直播异常火热,占比超过五成,由直播场域带来的大量素材,又再次应用到短视频领域,无论是电商还是娱乐领域,抖音商家、平台和用户三者之间都达到了一个“体验”和"收获"的平衡,抖音电商还有成熟的商家自生产内容的模式,这与TikTok商家极度依赖外部达人,依赖短视频素材带来的曝光去销售的情况也有较大区别。

TikTok Shop这几年的政策调整和变化也会经常让从业者感到其“纠结”。比如一开始美国市场门槛很高,后来又用“跨境店”模式几乎“0门槛”实现普招,比如英国早期有跨境店模式后来又“取消”,现在又再次放开跨境店入驻,比如“全托管模式”据称是后面每个TikTok新开国市场的“标配”,但由于成本等因素,这样的“标配”又需要“再考虑”,不仅如此,从平台内部对于商家和机构侧的一些方案也会经常“调整”,很多TK从业者都会有一个感觉,TikTok的变化太快了。TK观察认为,TikTokShop也在寻找一个符合海外国情、符合自身需要、符合用户期待的最佳姿态,只不过这里面涉及到的内部和外部的干扰因素太多,让TikTokShop也很难有一个“主心骨”,到底要怎么干?只能边走边看,用快速增长的数字来吸引更多的从业者和用户,在过程中去迭代和选择。

来自广州的TikTok卖家小山和TK观察表示,三年前的时候他们做东南亚市场,只要价格足够便宜,很好销售,但现在平台的策略似乎发生了改变,价格甚至比三年前还便宜了但销售却不怎么增长了,这或许又是因为“TikTokShop变化了流量权重”有关。

来自杭州的TikTok达人带货负责人梁子说“我们主要是带TikTokShop平台全托管的产品来赚取佣金和奖励,但近期我们接到通知,后面全托管的政策又会发生一些变化,一部分(佣金)会后置给我们结算,这就会让我们考虑分配一些精力布局其他的事情。”

此外,TikTok娱乐直播的政策也是经常调整。来自北美娱乐头部娱乐公会的大浮曾向TK观察表示,早期TikTok平台对于中东市场的激励政策很好,但后来政策又发生了较大的调整,几乎调整为“腰斩”,于是他们就转向了北美市场。

TikTok想做成什么样的公司,肯定不是Temu那样的,TikTok和Temu的基因不一样,字节跳动有大量的抖品牌和传统货架转抖音的品牌,拼多多公司有大量的中国白牌,一键式出海帮了Temu很大的忙。TikTok Shop或许会嘲笑Temu赚钱不体面,Temu也可以嘲笑下TikTok Shop体面不赚钱。

TikTok也不甘心只成为Meta(Instagram Reels)、YouTube Shorts这样的公司,大量的用户,相对完善的电商闭环,路都走一半了,撤退是很难的了。

TikTok更加不会做成亚马逊、虾皮这样的货架电商为主的公司,或者Shein这样相对垂直的公司,TikTok的野心不止于此。

TikTok的确只能是TikTok,大方向像国内抖音的方向靠拢,但又必须要因地制宜,有所取舍,国内抖音毕竟面向的是单一市场,而TikTok要面对的是全球150+不同的市场,如果没有一条“主线”,平台内部的资源也得不到高效的分配,对外部的从业人员就会产生很多的“无效投入”,这是还没解决的麻烦事儿。

05

都在骂多多,都在做Temu

不少卖家都在骂多多模式,甚至有平台“博主”直接戏谑其电商模式是“索马里”模式,这也反映了电商从业者对于平台“仅退款”、“处罚多”、“冻结货款”等问题给商家造成损失的一种“抗议”,并且这样的“平台模式”,似乎又复刻在了Temu上,去年7月份,上百个Temu卖家围攻广州Temu总部,抗议平台的行为,也在当时引起了不小的动静。

虽然很多人都在骂,但我们看完两家的数据后,又有些小意外。

据网络数据显示,截止2024年底,Temu美国站点的卖家大约12万家,贡献了约120亿美元的GMV,而TikTok Shop美国站点卖家约39.8万家,贡献了约90亿美元的GMV,如此看来,在美区市场平均每个Temu卖家的营收约是TikTokShop卖家的4.4倍。当然这里面的数据均是源自网络或第三方发布的数据,Temu和TikTokShop也并未公示,此外,营业规模和实际卖家的利润也不能划等号,有同时做了Temu和TikTokShop的卖家和TK观察表示,Temu冷启动更容易些,但就是卖货,比较卷供应链和价格,TikTok相对难做,但是做起来后利润率的确还是不错的。不过也有来自广州的卖家郭总和TK观察表示,"Temu的利润也可以做到不错,关键看选品,那些不会做的都是新手”。

06

TikTok Shop,销量和利润,似乎选择了后者

去年的时候,不少卖家都表示TikTok的广告投流现在“效果不行”,很难按照国内的“标准化打法”得到有效的可复制的SOP,做到最后,大家的结论是:效果好继续投,效果不好立即停了,有点“DUBO”的味道在里面,TikTok的算法现阶段做不到尽善尽美,不光对于自然流玩家来说只能通过放量、矩阵等方式来降低试错概率,对于广告付费玩家来说一样也需要多测素材。

然而自从去年黑五大促之后,付费投流的情况似乎就发生了不少改变,以TikTok美区市场为例,前30名品牌的广告付费占比均值超过了20%,一些品牌的付费占比竟然达到了50%左右,这其中就包含了知名品牌Halara。

TikTok,去年的广告营收不亚于电商营收就说明了,广告业务跑的还是挺不错的,有流量还真的赚钱挺容易的!

要电商销量(带来的收益)还是要广告直接带来的收益,这里的电商销量带来的利润,包括平台佣金、全托管的进销差,电商广告收益,包含了TikTok Shop电商卖家投流和TikTok带货达人投流的收益,这两个维度的比较下,TK观察感觉到,今年平台的策略更倾向于发力后者了!

2024年,经常听到平台再提一个关键词“产业带出海”,而2025年,我更多的听到了另外一个关键词,“品牌出海”。这两者的区别是什么?简答来说是一个利润相对高, 有更高的广告预算,一个利润相对低,偏向于供应链打法。

在我们当年重点做东南亚TikTok电商的时候我们明显发现,价格只要是“全网最低价”,自然流量就会好很多,当时是以为“人货场”的配合达到了神奇的“质变”,殊不知后来才知道,正好是当时踩重了平台最看重“价格力”的时候,而现在,TikTok直客经理告诉我们,东南亚也开始看重“投流占比”,弱化“价格力”本位的策略了。

据TK观察了解,TikTokShop近期还会推出新模式,“品牌托管”模式,磊哥认为,该模式核心目的,还是为了吸纳更有预算的“品牌型”卖家进场,或许平台在这几年的全托管模式测试下发现了,其灵活性弱于Temu半托管,在承担了物流和部分头部机构达人的推广费用后,净利润又所剩无几,只有头部商家赚钱,大部分的尾部商家,甚至都找不到出新手村的路径。

但是品牌托管模式,很难替换TikTok全托管模式。因为TK的全托管,也要顺应TK卖家的主流打法去找达人,做内容,甚至投流,并不是光靠产品和价格就可以自然卖爆的。总体来说,平台不赚钱,商家很费劲,这个模式的持续性的最重要的理由,就是可以快速将供应链上行覆盖到TikTok想要攻下的每一个新“站点”,TikTokShop不得不倚重全托管模式,也是其没有拼多多国内大量的工厂型商家资源下的必然选择,抖品牌的利润大部分是高于拼品牌的,想让抖音卖家一键出海很容易,但供应链的匹配度,目前出海市场的“货带人”大环境,都决定了,这件事没这么容易。

07

抖音很猛,TikTok很小

抖音很猛,短短几年发展到了年销售规模3万多亿,广告营收数千亿的巨型公司,但是TikTok还很小,从发展时间上,TikTok还是弟弟,电商发展四年多,业绩也没有达到内部的增长计划,在2024年2月的全球全员大会上,字节跳动电商负责人康泽宇点名批评美国团队“表现不佳”,并要求全员整改,据了解TikTok美国原计划2024年的业绩目标是170亿美元,最终销售额约90亿美元,只完成了约53%。虽然在黑五大促当天,实现了单日超1亿美元的突破,但是全年的业绩并不乐观,即使是算上其他海外市场。

无论是短视频,直播,商城三位一体的打法,还是内容带动购买的大逻辑,TikTok的确有抖音的气质,但没有抖音的“好命”,TikTok和抖音当年的竞争环境不可同日而语,抖音高速发展的时候,几乎没有强有力的竞品,从抖音从业人员到用户,几乎是全民支持,更不会有“安全谈话”的先例,而TikTok看起来就跌跌撞撞了。

一方面很多海外市场对于中国的“兴趣电商”模式并不感冒,对于直播娱乐内容植入“小黄车”销售产品的行为更是不解,尤其是美国习惯传统的“货架购物”的市场,去年全年的直播占比不足10%足以证明了,美国用户要达到中国用户对于直播电商的热烈追求,还有很长的路,再加上美区政策的不确定,不少卖家和达人也不敢过于放大在美国的业务量。

或许是为了分散风险,TikTokShop加快欧洲和拉美的进度,降低对美国市场的“优先级”。跟随TikTok Shop进入各地市场的中国卖家,此时要“顺势而为”,找一个长期稳定的市场耕耘,同时还要是可复制的模式和打法,的确是一个不小的挑战,很多商家,做一个模式,选一个市场,打一个产品就已经困难重重了,TikTok卖家们面临的显示问题如果不能解决,TikTok电商业务也很难快速增长,做TikTokShop本就挺不容易了,此时从业者对于“安全感”的诉求或许比平台制定的激进增长计划更迫切。

登顶首富的张一鸣,解不了TikTok的难题,对于TikTok的从业者来说,很多人放弃国内万亿市场跟随TikTok出海,其实都是奔着内心的“长期主义”出发的,但“长期主义”也需要看当下的生存和发展。曾有网友戏称,做TikTok电商人均亏损200w起,虽然是无法证实且明显夸大的言论,但也是一个令平台尴尬的吐槽。在做TikTok的亚马逊大卖曾直言,“TikTok是我做过最难做的跨境电商平台,没有之一”这样的吐槽,不能给TikTok增加魅力,我们也想问一下首富先生,“TikTok”的难做,是否真的无法解决?

TikTok Shop跨境电商,是将第一批出海的商家当成试错的肥料来供养市场模型,还是用不同的“平台模式”来帮商家找到更好出海的路径?对于品牌和白牌的定位问题和应该对应的侧重投入问题,对于店铺的限制和低效率服务问题,甚至对于TikTok从业者的“属性”问题,作为电商资深老鸟,磊哥认为平台内部强调既要又要可以理解,但是对于大部分从业者来说很难做到面面俱到,一个平台也可以存在多个模式和打法,但是大部分从业者只具备且只想具备一部分专业能力,这也是事实。TikTok电商最近提出的“PEAKS”方法论,如果是五个“专才”,会不会比一个“全才”,更加符合当下的从业者需要?毕竟,三个臭皮匠,还能顶个诸葛亮呢!

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告