中美Z世代pick哪些新消费品牌?【护肤品牌篇】

3871

3871最近我们在 Twitter 上看到投资人在做一个小调查,收集一些大家公认的针对 Z 世代的品牌,评论区很活跃。笔者将评论中提到的品牌过了一遍,这些品牌集中在个护、内衣配饰和食品类目。先不讨论在中国针对 Z 世代的品牌是不是主要集中在这 3 个领域,至少在这 3 个类目下笔者就能想到不少针对 95 后的品牌。

Z 世代这个词,这几年频繁被提及,不论是移动 App,还是 DTC 品牌都对这个群体势在必得。因此,笔者突然想到,从品牌出发去看中美 Z 世代消费者的异同,然后再回到品牌本身,会不会是一个比较有意思的选题。

那么,针对 Z 世代的品牌是否存在共同点?中美 Z 世代品牌在占领年轻人心智的做法上是否存在不同?这篇文章笔者选择从个护赛道切入来尝试简单回答这几个问题。

注:说明下样本品牌的选择方式。美国针对 Z 世代的品牌笔者主要从推文讨论区获得,而国内样本则主要根据近半年来的品牌融资新闻以及购物平台榜单排名来获得,也就是说这些样本主要以品牌知名度和销售成绩作为采样标准。

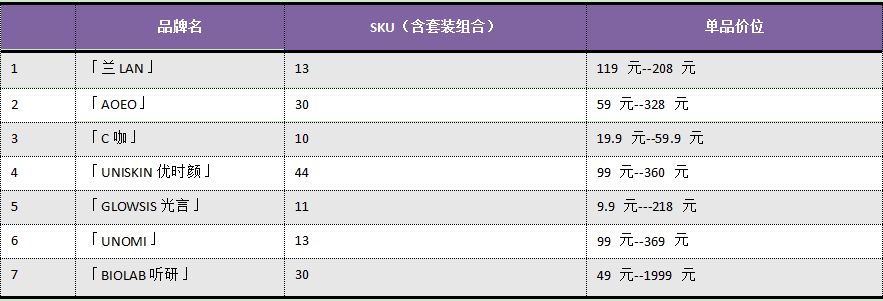

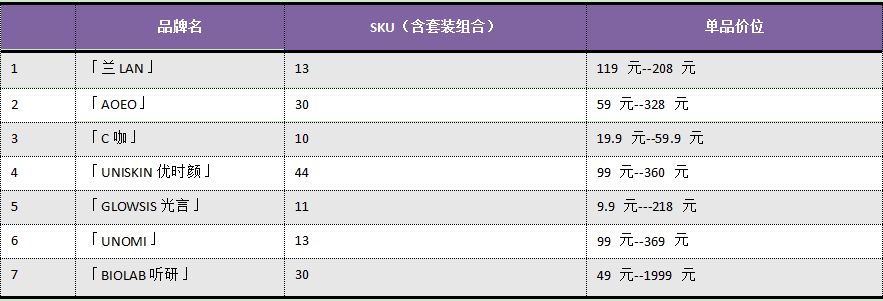

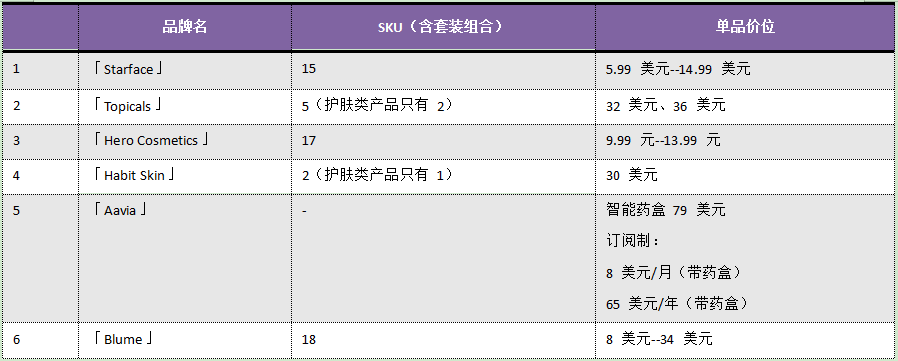

笔者按照上述标准收录标榜针对 95 后的 7 个中国品牌和推文及其评论中提到的全部 6 个美国 Z 世代品牌。

面向美国市场的 Z 世代护肤品牌

面向美国市场的 Z 世代护肤品牌 中国 Z 世代的精致护肤

中国 Z 世代的精致护肤

只从产品侧来看,中美品牌已经表现出很大差异了。中国市场下的品牌所做的产品还是以传统的类别为主,例如洁面乳、面膜、精华液等,而在这些传统品类下,新品牌在产品的配方、功效、形态上做了创新,这些创新也自然成了品牌的主要宣传点。

可以看到,和美国 Z 世代品牌比起来,中国品牌针对的 Z 世代需求多样且分散,整体可以分为保养皮肤和修复皮肤 2 个需求,而如果按功效来分,则有保湿、美白、紧致、清洁、祛痘、缩小毛孔等多个类型。需求的分散性也导致了品牌在打造一个爆品之后,很快就去增大 SKU。

很显然,这届年轻人爱养生,护肤上也难以免俗。不过“抗初老”“精致护肤”这 2 个观念能如此深入人心,恐怕也离不开品牌和 KOL 们的洗脑式教育。现在这么多品牌能利用这些概念在更垂直的需求上开发出更多产品,可见市场教育做的很成功。

除了传统护肤品,主做口服类护肤保养品的「UNOMI」和主做轻医美护肤仪器的「BIOLAB听研」能够出圈也说明,中国 Z 世代已经不局限于外部保养,内部调理和轻医美仪器护肤理念也逐渐普遍,这和上一届年轻人在护肤手段上形成很大不同。当然这可能也和轻医美类产品价位降了下来有一定关系,「BIOLAB 听研」的网红产品家用水光注氧仪普通套装售价为 1199 元,遇到购物季价格能降到 1000 以下,加上平台方提供的分期付款政策,并不会对年轻人造成很大的经济压力。

而从价位来看,与熟知的日韩、欧美全球护肤品牌相比,除轻医美类目,大多数产品价格不高,对于还在上学或初入职场的年轻人来说可以接受。

也许是身体质素不同,美国 Z 世代对护肤的需求十分明确,就是解决皮肤问题,甚至可以更细化一点,就是祛痘。流行的品牌和 Z 世代的护肤理念也比较一致,相对于精致,美国 Z 世代比较崇尚“健康护肤”。

面对这一明确的需求,品牌们也提供了外用和内服 2 个解决方案,外用产品主要在形态、成分上做出差异化。而在内服上,中国护肤品牌倾向于推出含有营养成分的保健品或零食,目的在于解决某一皮肤问题,例如色斑、衰老等,而美国品牌则注重通过调节身体激素来减缓表现在脸部的爆痘问题,以定制化方案为主,这类品牌不好在产品上做迭代,门槛也更高,「Aavia」能够按软件指示定量弹出药片的智能药盒,确实很有意思。

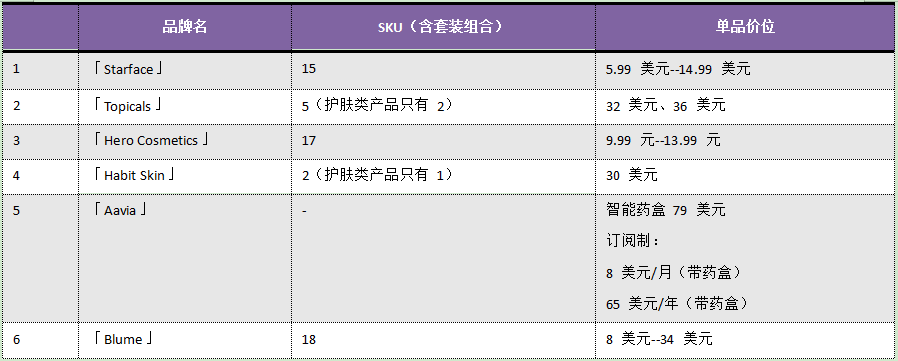

不过,美国 Z 世代品牌的产品定价如此之低确实是笔者没有想到的。上表显示,收录品牌的单品最高价格只有 34 美元,是一款针对敏感性粉刺肤质的保湿霜,折合人民币不到 250 元。“美国 Z 世代不怎么有钱”,这个假设不知道算不算在护肤品的定价上得到了某种程度验证。

对应消费者需求,两个国家的 Z 世代品牌也呈现出不同的特点。中国 Z 世代品牌有相对更多的 SKU,试图全方位去满足用户需求。而美国 Z 世代品牌的用户需求十分明确,品牌 SKU 较少,价位亲民。另外,美国的这些护肤品牌除了推出主打产品外,还会推出一些品牌周边产品,这在中国 Z 世代护肤品牌中是不常见的。

(右)在售卖的品牌周边产品

占领 Z 世代心智的除了产品本身的功效和性价比以外,最重要的就是品牌价值观和产品个性化特征这 2 个元素了。根据麦肯锡 2020 年发布的美国与亚洲 Z 世代消费者特征的报告,两地区的 Z 世代群体都喜欢彰显个人身份,但拒绝被贴标签,拒绝他人用单一标准评判自己。比起融入大众,Z 世代更喜欢展示不同。这种特征在消费上,体现在 Z 世代消费者不仅喜欢个性化的产品,并且愿意为产品所彰显的个性态度支付溢价。因此品牌在做出差异化上的努力是十分必要的。

那么中美品牌都在怎么做差异化呢?

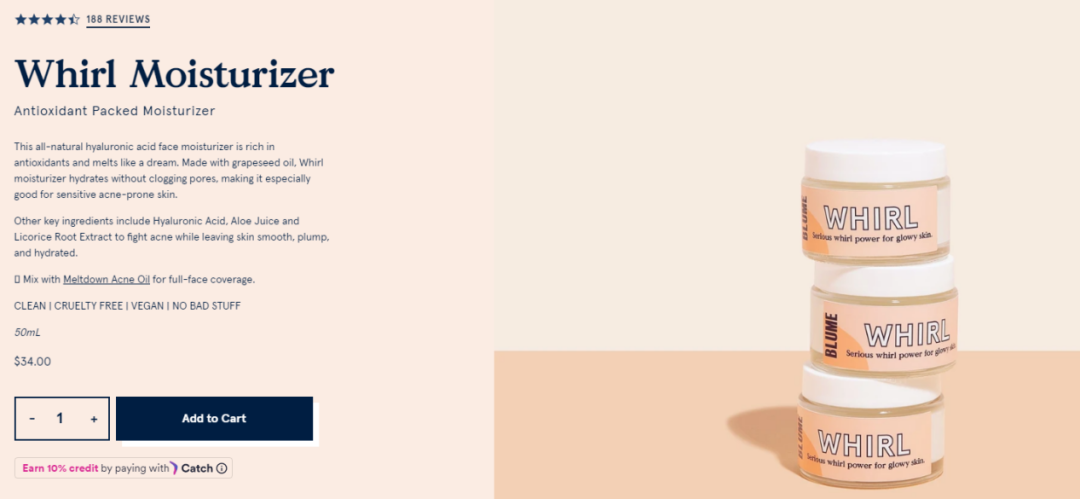

以卸妆油出圈的「兰 LAN」,风格如其名,品牌希望为女性带来肌肤、身体、心灵三者的平衡与满足,追求纯净护肤。在宣传中,品牌突出了天然的产品成分,致力于开发无毒、纯净的美容产品。「AOEO」,以山茶花洗面奶洁面乳作为爆款单品,致力于创造真正解决需求、能共情的护肤品牌。品牌同样通过成分和精准化护肤来做到这一点。「UNISKIN 优时颜」希望打造适合中国人肌肤的抗初老的品牌,微笑眼霜是其卖的最火的单品。这些品牌多多少少传达了品牌价值观,但笔者以消费者视角了解过这些品牌后,记住的更多是品牌在成分和技术上的差异点,以及品牌对消费者做出的承诺,对所谓的品牌价值观并没有留下很大的印象。

对于此现象,笔者在这里做出 2 个不负责任的推论。首先,从新品牌的宣传重点来看,产品本身的功能恐怕仍是 Z 世代选择品牌时最重要的参考标准,中国 Z 世代群体更加实用主义。这也与中国所处的消费环境有关系,中国处在消费升级的早期,即使是最年轻的群体也更注重产品和服务,其他个性化特征虽然也会被这一届消费者重视,但也只是加分项。

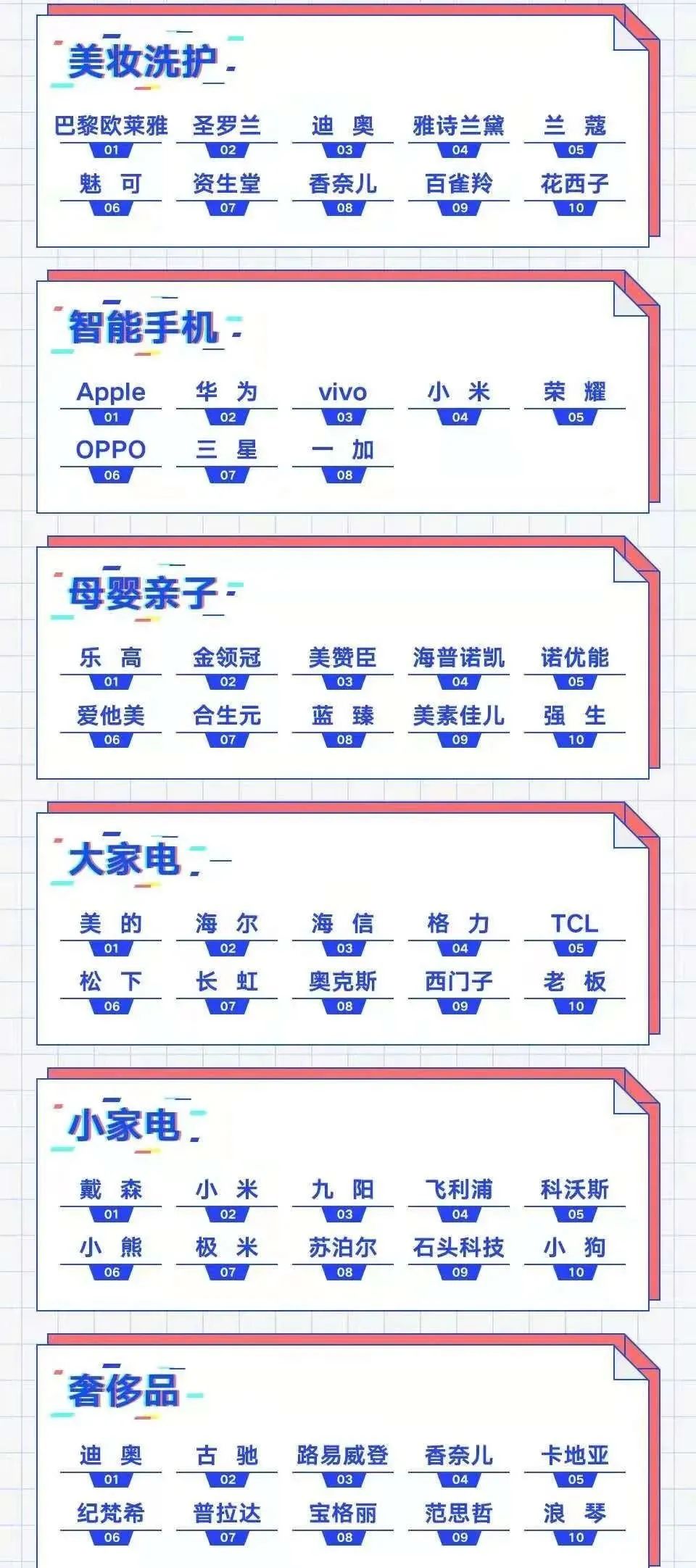

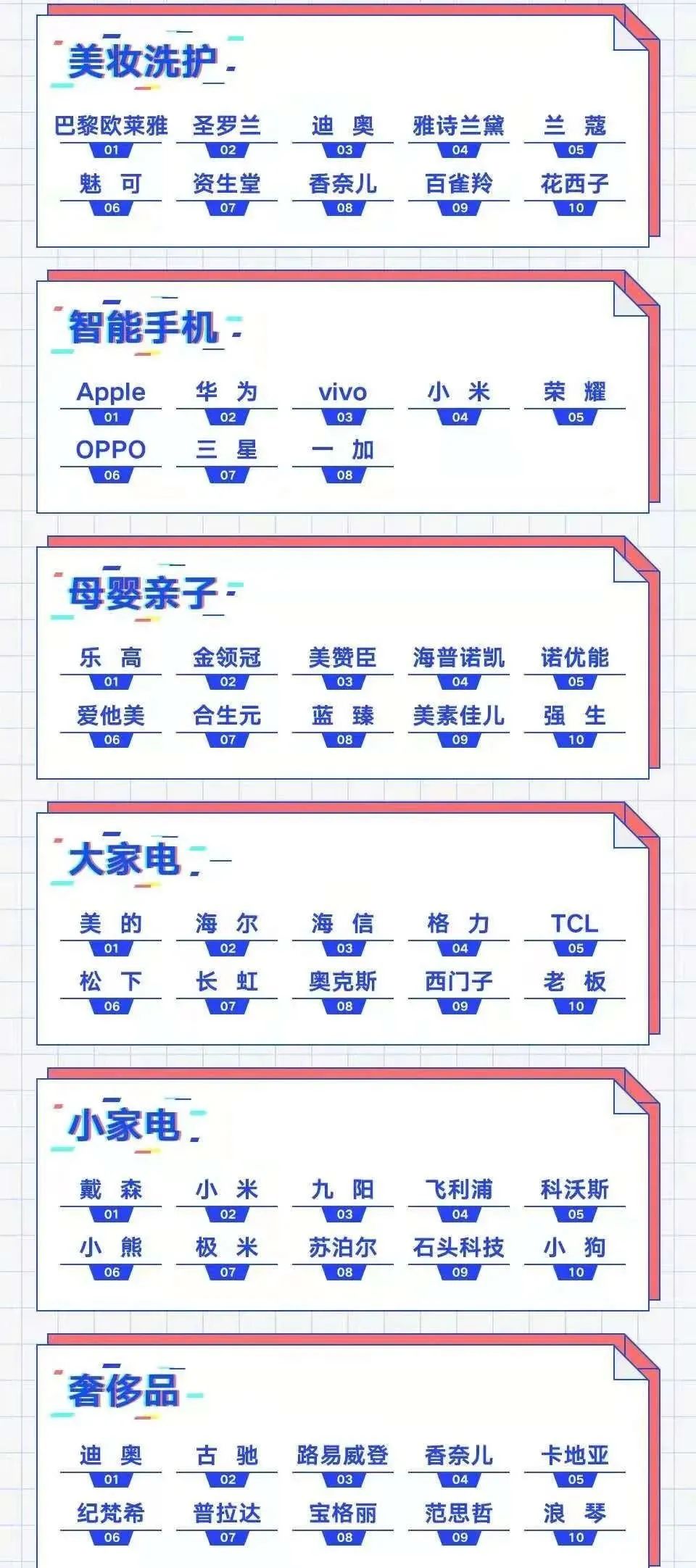

新浪微博今年 4 月发布的《品牌 V 力榜》和《真不戳爆品榜》显示 Z 世代年轻人喜欢的品牌,在食品饮料、小家电、宠物用品以及营养健康类目下怒刷存在感,而在美妆洗护、服饰等类目,仍然是具有口碑的经典品牌占据上风。麦肯锡 2020 年发布的美国与亚洲 Z 世代消费者特征的报告也指出,亚洲 Z 世代更喜欢有个性但也有知名度的品牌,而相比之下,美国 Z 世代更敢于尝试新品牌。

第二,中国品牌在出海也喜欢突出产品本身的性能和质量,一方面这种打法与文化的相关性较小,不容易出错。另一方面这可能是中国品牌的惯性思维,认为中国消费者对品牌的关注点应该也是海外消费者关心的。但事实并非如此。

我们先来跳过「C 咖」和「UNOMI」来看看美国 Z 世代品牌在怎么做差异化。品牌仍然会在产品详情页对自己的研发团队以及产品在成分、动物友好等方面做的努力高调“自夸”,但在介绍品牌本身时,它们避开了上述内容,而是以不同的方式告诉其消费者,青春期有皮肤问题是正常情况,你不该为此困扰。褪去了一些功利性,多了些真诚。

“「Topicals」:社交媒体、电视等传播渠道塑造了年轻人对‘完美皮肤’的错误认识,年轻人不应该对皮肤有太多苛刻条件。

「Hero Cosmetics」:品牌致力于消除对痤疮的污名化。年轻人会对自己的皮肤问题感到尴尬,「Hero Cosmetics」希望成为保护他们的英雄,解决问题的同时为他们创造一个可以大方讨论皮肤问题的社区。

「Blume」:60% 的女孩进入青春期后会变得不自信,品牌的目标是改变这种情况,让年轻人意识到,他们要追求的是健康皮肤而非‘完美皮肤’。”

这些价值观大同小异,但也在提醒出海品牌,在海外,品牌不仅需要解决消费者刚需,还需要与他们情感连接。中美品牌在品牌传播和产品侧的不同打法也反映出,中国 Z 世代仍然喜欢追求“完美皮肤”,但在科学和成分上有了更高要求;而美国 Z 世代追求重新定义美,拒绝被舆论控制。

值得注意的是,与中国一些护肤品牌表现出的性别倾向性不同,从营销侧来看,美国的这些 Z 世代护肤品牌并没有在消费者的性别、人种或肤色上表现出倾向性,而是尽量展示包容性,避免自己给自己贴标签。但从更多不只针对 Z 时代的美妆护肤品牌来看,却又呈现出了不同特点,专门针对于男性、不同肤色的品牌比比皆是。这一点其实是品牌在贴合 Z 世代对于性别、肤色和种族的包容态度,但其实在笔者看来,以这些维度划分出的不同群体在护肤上的确是有不同诉求的,如果一个品牌,既能体现包容性、又能更好满足不同需求,应该会有不错的成绩。

最后笔者想再提一下「C 咖」和「Starface」这 2 个品牌,二者都在护肤功能上添加了好玩的元素。「C 咖」以乐高积木为概念,颜值高又传达了产品功效,甚至包装都有收藏价值。「Starface」将痘痘贴做成星星的样子,让祛痘变成一件并不尴尬甚至值得炫耀的事。要想拥抱 Z 世代,做好玩、好看又好用的产品是不会错的。

「Starface」产品图

「Starface」产品图

本文主要对个护赛道的 Z 世代品牌进行分析,如果希望看到更多中美 Z 世代品牌对比,欢迎读者评论区留言,如果你提议的赛道被点赞比较多,也能够得到我们的个性化服务

最近我们在 Twitter 上看到投资人在做一个小调查,收集一些大家公认的针对 Z 世代的品牌,评论区很活跃。笔者将评论中提到的品牌过了一遍,这些品牌集中在个护、内衣配饰和食品类目。先不讨论在中国针对 Z 世代的品牌是不是主要集中在这 3 个领域,至少在这 3 个类目下笔者就能想到不少针对 95 后的品牌。

Z 世代这个词,这几年频繁被提及,不论是移动 App,还是 DTC 品牌都对这个群体势在必得。因此,笔者突然想到,从品牌出发去看中美 Z 世代消费者的异同,然后再回到品牌本身,会不会是一个比较有意思的选题。

那么,针对 Z 世代的品牌是否存在共同点?中美 Z 世代品牌在占领年轻人心智的做法上是否存在不同?这篇文章笔者选择从个护赛道切入来尝试简单回答这几个问题。

注:说明下样本品牌的选择方式。美国针对 Z 世代的品牌笔者主要从推文讨论区获得,而国内样本则主要根据近半年来的品牌融资新闻以及购物平台榜单排名来获得,也就是说这些样本主要以品牌知名度和销售成绩作为采样标准。

笔者按照上述标准收录标榜针对 95 后的 7 个中国品牌和推文及其评论中提到的全部 6 个美国 Z 世代品牌。

面向美国市场的 Z 世代护肤品牌

面向美国市场的 Z 世代护肤品牌 中国 Z 世代的精致护肤

中国 Z 世代的精致护肤

只从产品侧来看,中美品牌已经表现出很大差异了。中国市场下的品牌所做的产品还是以传统的类别为主,例如洁面乳、面膜、精华液等,而在这些传统品类下,新品牌在产品的配方、功效、形态上做了创新,这些创新也自然成了品牌的主要宣传点。

可以看到,和美国 Z 世代品牌比起来,中国品牌针对的 Z 世代需求多样且分散,整体可以分为保养皮肤和修复皮肤 2 个需求,而如果按功效来分,则有保湿、美白、紧致、清洁、祛痘、缩小毛孔等多个类型。需求的分散性也导致了品牌在打造一个爆品之后,很快就去增大 SKU。

很显然,这届年轻人爱养生,护肤上也难以免俗。不过“抗初老”“精致护肤”这 2 个观念能如此深入人心,恐怕也离不开品牌和 KOL 们的洗脑式教育。现在这么多品牌能利用这些概念在更垂直的需求上开发出更多产品,可见市场教育做的很成功。

除了传统护肤品,主做口服类护肤保养品的「UNOMI」和主做轻医美护肤仪器的「BIOLAB听研」能够出圈也说明,中国 Z 世代已经不局限于外部保养,内部调理和轻医美仪器护肤理念也逐渐普遍,这和上一届年轻人在护肤手段上形成很大不同。当然这可能也和轻医美类产品价位降了下来有一定关系,「BIOLAB 听研」的网红产品家用水光注氧仪普通套装售价为 1199 元,遇到购物季价格能降到 1000 以下,加上平台方提供的分期付款政策,并不会对年轻人造成很大的经济压力。

而从价位来看,与熟知的日韩、欧美全球护肤品牌相比,除轻医美类目,大多数产品价格不高,对于还在上学或初入职场的年轻人来说可以接受。

也许是身体质素不同,美国 Z 世代对护肤的需求十分明确,就是解决皮肤问题,甚至可以更细化一点,就是祛痘。流行的品牌和 Z 世代的护肤理念也比较一致,相对于精致,美国 Z 世代比较崇尚“健康护肤”。

面对这一明确的需求,品牌们也提供了外用和内服 2 个解决方案,外用产品主要在形态、成分上做出差异化。而在内服上,中国护肤品牌倾向于推出含有营养成分的保健品或零食,目的在于解决某一皮肤问题,例如色斑、衰老等,而美国品牌则注重通过调节身体激素来减缓表现在脸部的爆痘问题,以定制化方案为主,这类品牌不好在产品上做迭代,门槛也更高,「Aavia」能够按软件指示定量弹出药片的智能药盒,确实很有意思。

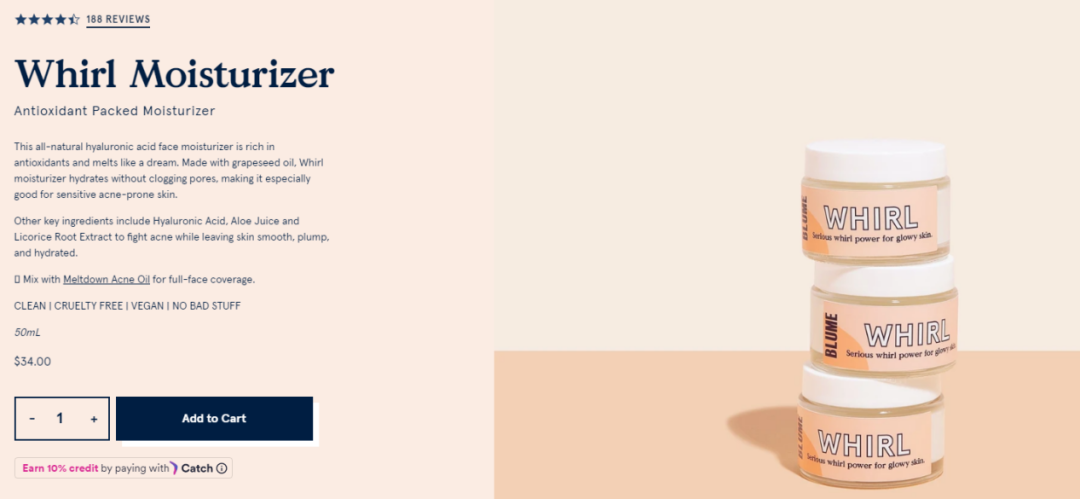

不过,美国 Z 世代品牌的产品定价如此之低确实是笔者没有想到的。上表显示,收录品牌的单品最高价格只有 34 美元,是一款针对敏感性粉刺肤质的保湿霜,折合人民币不到 250 元。“美国 Z 世代不怎么有钱”,这个假设不知道算不算在护肤品的定价上得到了某种程度验证。

对应消费者需求,两个国家的 Z 世代品牌也呈现出不同的特点。中国 Z 世代品牌有相对更多的 SKU,试图全方位去满足用户需求。而美国 Z 世代品牌的用户需求十分明确,品牌 SKU 较少,价位亲民。另外,美国的这些护肤品牌除了推出主打产品外,还会推出一些品牌周边产品,这在中国 Z 世代护肤品牌中是不常见的。

(右)在售卖的品牌周边产品

占领 Z 世代心智的除了产品本身的功效和性价比以外,最重要的就是品牌价值观和产品个性化特征这 2 个元素了。根据麦肯锡 2020 年发布的美国与亚洲 Z 世代消费者特征的报告,两地区的 Z 世代群体都喜欢彰显个人身份,但拒绝被贴标签,拒绝他人用单一标准评判自己。比起融入大众,Z 世代更喜欢展示不同。这种特征在消费上,体现在 Z 世代消费者不仅喜欢个性化的产品,并且愿意为产品所彰显的个性态度支付溢价。因此品牌在做出差异化上的努力是十分必要的。

那么中美品牌都在怎么做差异化呢?

以卸妆油出圈的「兰 LAN」,风格如其名,品牌希望为女性带来肌肤、身体、心灵三者的平衡与满足,追求纯净护肤。在宣传中,品牌突出了天然的产品成分,致力于开发无毒、纯净的美容产品。「AOEO」,以山茶花洗面奶洁面乳作为爆款单品,致力于创造真正解决需求、能共情的护肤品牌。品牌同样通过成分和精准化护肤来做到这一点。「UNISKIN 优时颜」希望打造适合中国人肌肤的抗初老的品牌,微笑眼霜是其卖的最火的单品。这些品牌多多少少传达了品牌价值观,但笔者以消费者视角了解过这些品牌后,记住的更多是品牌在成分和技术上的差异点,以及品牌对消费者做出的承诺,对所谓的品牌价值观并没有留下很大的印象。

对于此现象,笔者在这里做出 2 个不负责任的推论。首先,从新品牌的宣传重点来看,产品本身的功能恐怕仍是 Z 世代选择品牌时最重要的参考标准,中国 Z 世代群体更加实用主义。这也与中国所处的消费环境有关系,中国处在消费升级的早期,即使是最年轻的群体也更注重产品和服务,其他个性化特征虽然也会被这一届消费者重视,但也只是加分项。

新浪微博今年 4 月发布的《品牌 V 力榜》和《真不戳爆品榜》显示 Z 世代年轻人喜欢的品牌,在食品饮料、小家电、宠物用品以及营养健康类目下怒刷存在感,而在美妆洗护、服饰等类目,仍然是具有口碑的经典品牌占据上风。麦肯锡 2020 年发布的美国与亚洲 Z 世代消费者特征的报告也指出,亚洲 Z 世代更喜欢有个性但也有知名度的品牌,而相比之下,美国 Z 世代更敢于尝试新品牌。

第二,中国品牌在出海也喜欢突出产品本身的性能和质量,一方面这种打法与文化的相关性较小,不容易出错。另一方面这可能是中国品牌的惯性思维,认为中国消费者对品牌的关注点应该也是海外消费者关心的。但事实并非如此。

我们先来跳过「C 咖」和「UNOMI」来看看美国 Z 世代品牌在怎么做差异化。品牌仍然会在产品详情页对自己的研发团队以及产品在成分、动物友好等方面做的努力高调“自夸”,但在介绍品牌本身时,它们避开了上述内容,而是以不同的方式告诉其消费者,青春期有皮肤问题是正常情况,你不该为此困扰。褪去了一些功利性,多了些真诚。

“「Topicals」:社交媒体、电视等传播渠道塑造了年轻人对‘完美皮肤’的错误认识,年轻人不应该对皮肤有太多苛刻条件。

「Hero Cosmetics」:品牌致力于消除对痤疮的污名化。年轻人会对自己的皮肤问题感到尴尬,「Hero Cosmetics」希望成为保护他们的英雄,解决问题的同时为他们创造一个可以大方讨论皮肤问题的社区。

「Blume」:60% 的女孩进入青春期后会变得不自信,品牌的目标是改变这种情况,让年轻人意识到,他们要追求的是健康皮肤而非‘完美皮肤’。”

这些价值观大同小异,但也在提醒出海品牌,在海外,品牌不仅需要解决消费者刚需,还需要与他们情感连接。中美品牌在品牌传播和产品侧的不同打法也反映出,中国 Z 世代仍然喜欢追求“完美皮肤”,但在科学和成分上有了更高要求;而美国 Z 世代追求重新定义美,拒绝被舆论控制。

值得注意的是,与中国一些护肤品牌表现出的性别倾向性不同,从营销侧来看,美国的这些 Z 世代护肤品牌并没有在消费者的性别、人种或肤色上表现出倾向性,而是尽量展示包容性,避免自己给自己贴标签。但从更多不只针对 Z 时代的美妆护肤品牌来看,却又呈现出了不同特点,专门针对于男性、不同肤色的品牌比比皆是。这一点其实是品牌在贴合 Z 世代对于性别、肤色和种族的包容态度,但其实在笔者看来,以这些维度划分出的不同群体在护肤上的确是有不同诉求的,如果一个品牌,既能体现包容性、又能更好满足不同需求,应该会有不错的成绩。

最后笔者想再提一下「C 咖」和「Starface」这 2 个品牌,二者都在护肤功能上添加了好玩的元素。「C 咖」以乐高积木为概念,颜值高又传达了产品功效,甚至包装都有收藏价值。「Starface」将痘痘贴做成星星的样子,让祛痘变成一件并不尴尬甚至值得炫耀的事。要想拥抱 Z 世代,做好玩、好看又好用的产品是不会错的。

「Starface」产品图

「Starface」产品图

本文主要对个护赛道的 Z 世代品牌进行分析,如果希望看到更多中美 Z 世代品牌对比,欢迎读者评论区留言,如果你提议的赛道被点赞比较多,也能够得到我们的个性化服务

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告