利润跌90%!深圳大卖“爆单”亏钱……

808

808“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

1月30日晚,长期占据亚马逊户外储能产品第一名的深圳上市大卖华宝新能发布2025年度业绩预告;

这份预告呈现出鲜明的反差:产品卖得更多了,但是不赚钱。

业绩预告显示,华宝新能2025年营业收入预计为40亿至42亿元,较2024年的36.06亿元增长超10%,实现了稳步提升;

但利润却暴跌,净利润从2024年的2.39亿元暴跌至2025年不足2300万元,同比下跌超90%。

一涨一跌之间,其2025年净利率直接被抹平,仅有0.37%-0.58%,意味着,每实现100元营业收入,就至少有99.4元被成本和费用消耗,最终剩下的净利润不足0.6元。

作为深圳跨境消费电子行业的巨头,这样的业绩表现令人惊诧不已。

亚马逊长期排第一

成立于2011年的华宝新能,凭借“Jackery电小二”“Geneverse电掌柜”两大核心品牌,稳居便携储能全球领导者地位;

2022年一举登陆创业板,成为“便携式储能第一股”。

截至2025年上半年,其产品已覆盖全球50多个主流国家及地区,便携储能及光伏产品累计销量近600万台。

在海外渠道建设上,华宝新能构建了“品牌官网独立站+第三方电商平台+线下零售”的全方位模式。

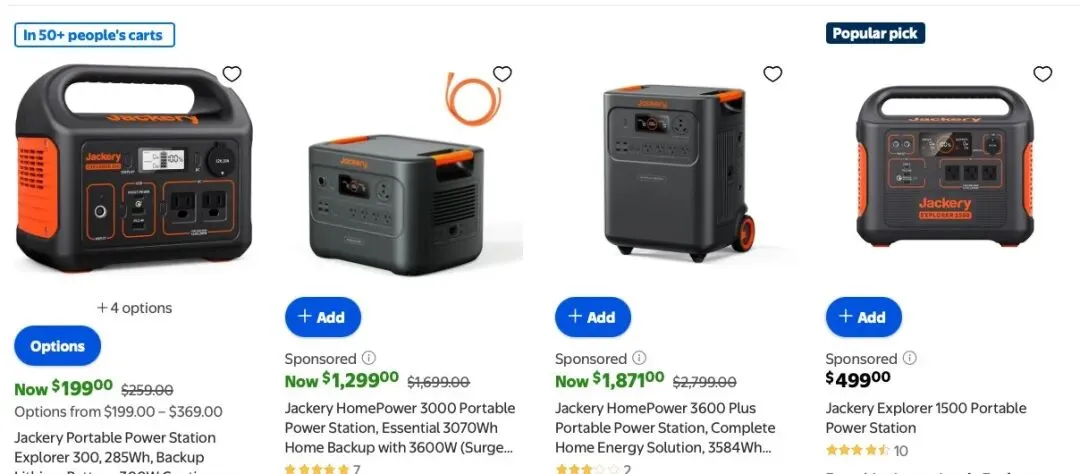

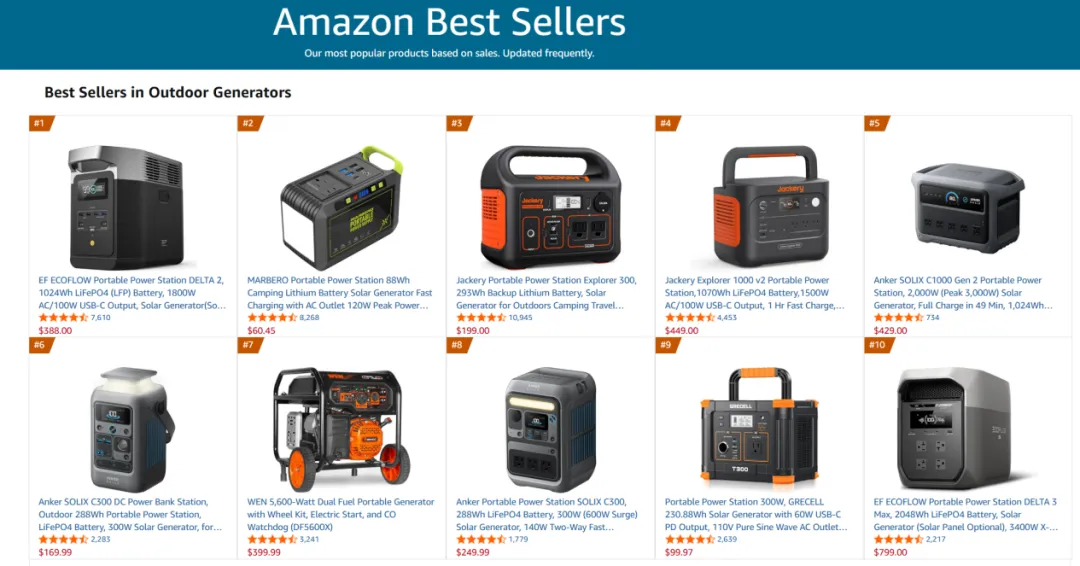

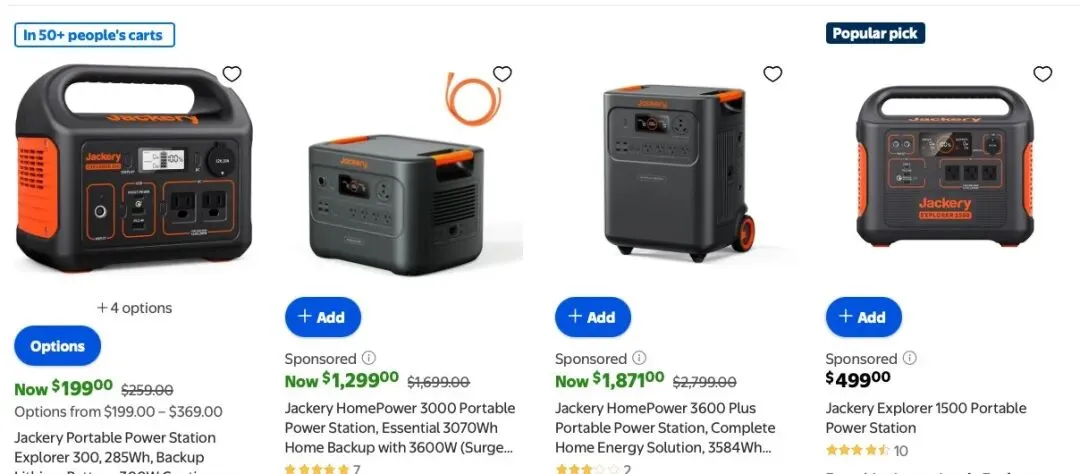

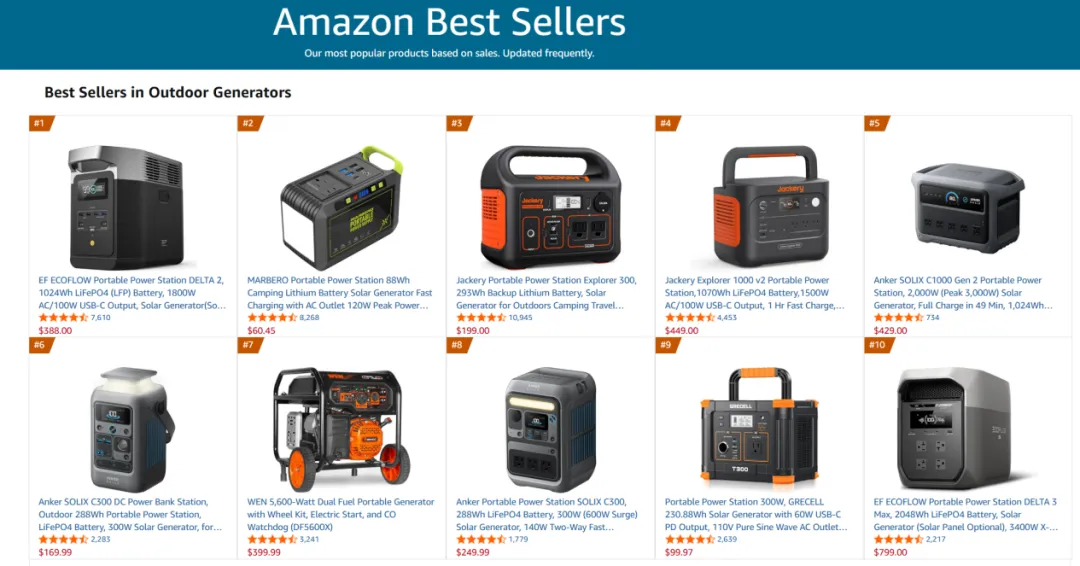

# 线上,除了长期占据亚马逊户外储能产品销量第一,还布局了日本乐天、雅虎以及天猫、京东等国内外主流电商平台;

# 线下,已与沃尔玛、Costco、Home Depot等全球知名零售商建立深度合作,其中Jackery品牌在沃尔玛还常被贴上“Popular pick”等热门标签。

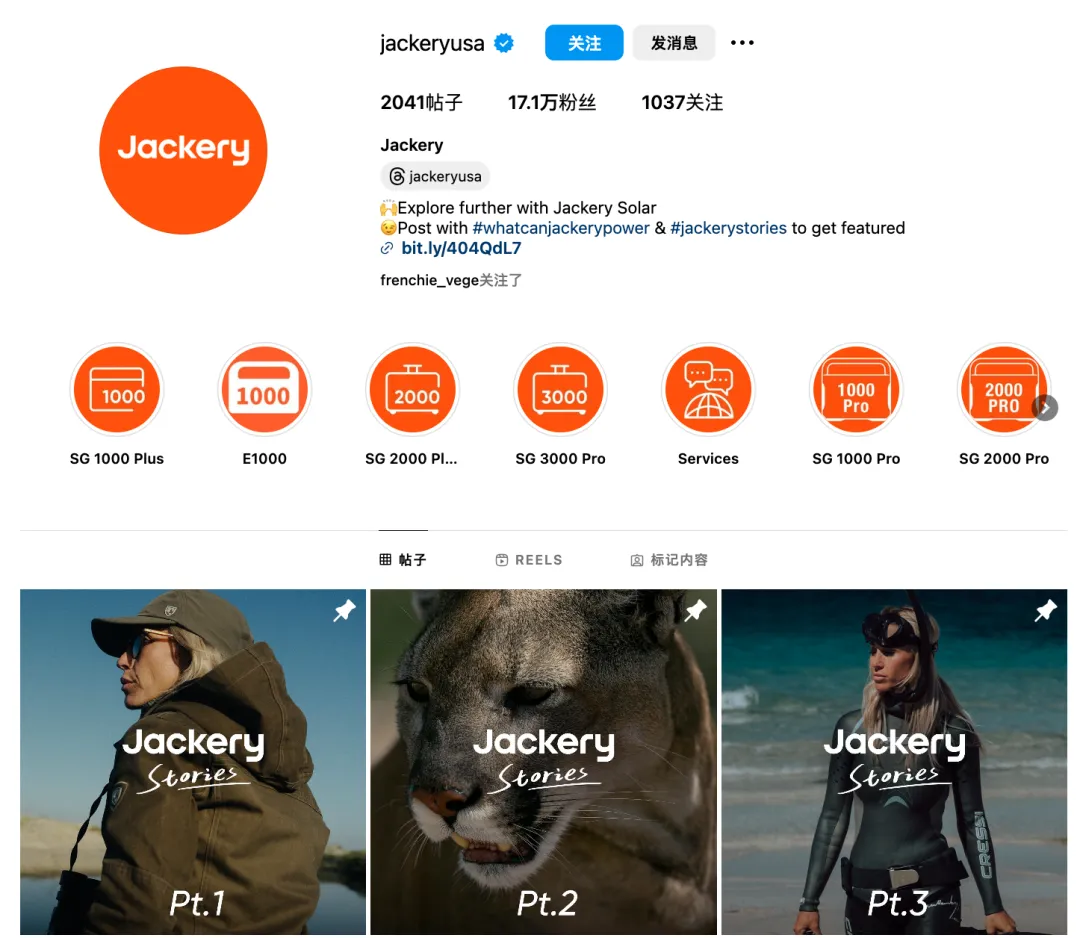

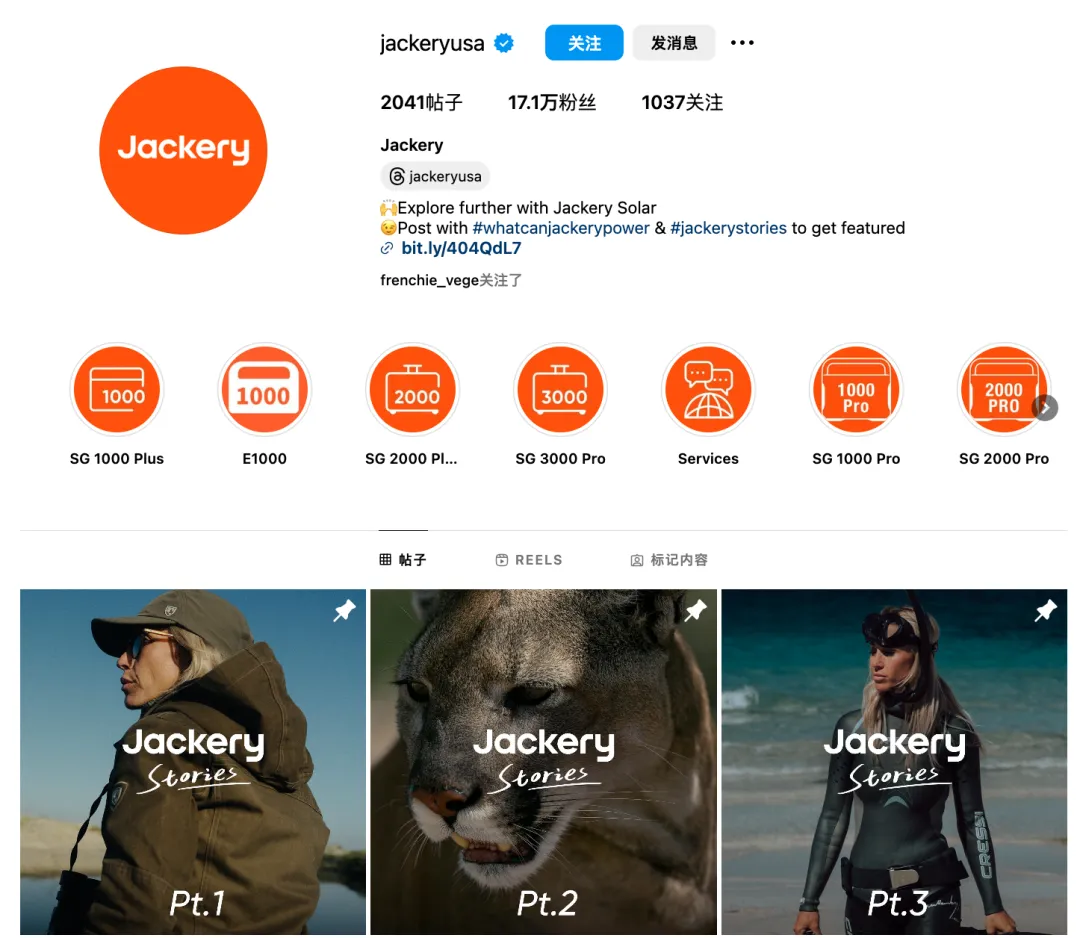

# 品牌本土化运营也是其出海优势之一,华宝新能在多个国家设有单独的社交媒体账号,能结合当地热门产品和事件打造有传播力的内容,进一步提升品牌影响力。

# 从产品结构来看,便携储能产品是绝对核心,2024年该产品实现收入27.87亿元,占公司总营收的77.30%,2025年上半年同比仍增长39.22%,达到12.68亿元,展现出强劲的市场需求。

增收不增利的原因

明明出海布局完善、产品销量可观,华宝新能为何会陷入增收不增利的困境?

结合业绩预告及行业信息,公司利润被逐步“吞噬”,主要源于三大方面的压力:

# 首先是销售费用居高不下,资源过度偏向市场投放。

业内人士透露,2025年底,华宝新能市场端明显加大投入,核心方式是“买量”——通过平台广告、搜索排名和促销资源位,用资金直接换取订单转化。

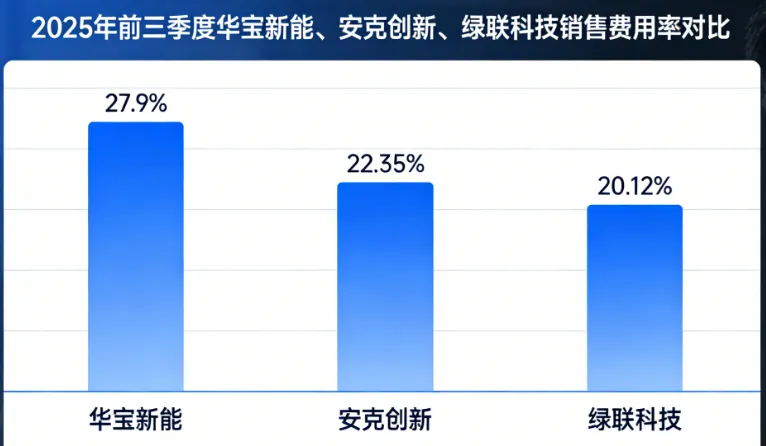

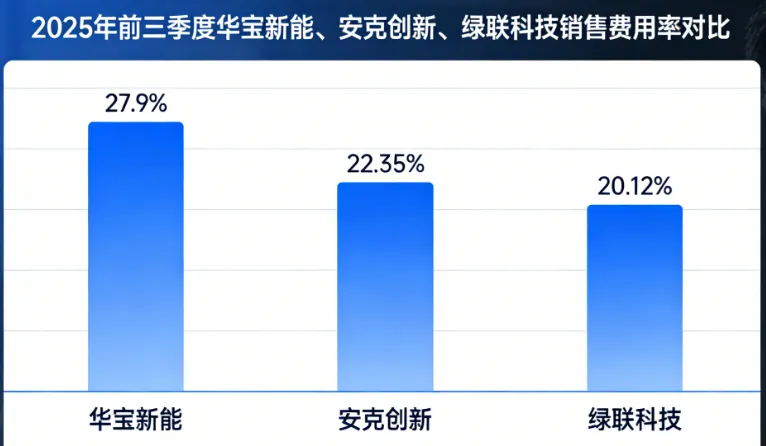

这种模式在深圳跨境消费电子企业中较为常见,但华宝新能的投入强度远超同行。

2025年前三季度,华宝新能累计营收29.42亿元,销售费用就高达8.21亿元,销售费用率约为27.9%。

对比来看,同期安克创新销售费用率约为22.35%,绿联科技约为20.12%。

# 其次,“以价换量”的阶段性促销策略挤压利润空间。

华宝新能在业绩预告中明确提到,阶段性促销对利润产生了负面影响,尤其是第四季度,叠加黑五、网一、圣诞等海外购物节点,公司为抢占市场份额加大了促销力度。

亚马逊BSR榜单上看,为抢占海外旺季市场,华宝新能加大促销力度,多款核心产品折扣率超20%,部分达44%虽然维持了销量,但是利润也被大幅压缩。

其第四季度归母净利润亏损约1.20亿至1.28亿元,净利率为-9.5%至-12.1%,显著低于前三季度的4.86%。

# 最后,关税和汇率波动加剧成本压力。

华宝新能对海外市场依赖度极高,2025年上半年,公司94%以上收入来自海外,其中北美占比56%;

受美国关税加征影响,综合关税维持在40%左右;叠加年末汇率大幅波动,全年汇兑损失超2000万元,进一步拖累利润。

前三季度汇率影响尚可通过对冲控制,但第四季度汇率反向大幅波动超出预期,现有对冲措施未能覆盖风险,导致损失集中释放。

目前,华宝新能正尝试从单一便携储能产品,延伸至家庭能源相关场景,布局便携光储、阳台光储等新方向,但这类业务依赖长期研发投入,短期内难以兑现竞争优势。

如何平衡市场投入与研发投入,在拓展新业务的同时控制利润压力,成为华宝新能须破解的难题。

1月30日晚,长期占据亚马逊户外储能产品第一名的深圳上市大卖华宝新能发布2025年度业绩预告;

这份预告呈现出鲜明的反差:产品卖得更多了,但是不赚钱。

业绩预告显示,华宝新能2025年营业收入预计为40亿至42亿元,较2024年的36.06亿元增长超10%,实现了稳步提升;

但利润却暴跌,净利润从2024年的2.39亿元暴跌至2025年不足2300万元,同比下跌超90%。

一涨一跌之间,其2025年净利率直接被抹平,仅有0.37%-0.58%,意味着,每实现100元营业收入,就至少有99.4元被成本和费用消耗,最终剩下的净利润不足0.6元。

作为深圳跨境消费电子行业的巨头,这样的业绩表现令人惊诧不已。

亚马逊长期排第一

成立于2011年的华宝新能,凭借“Jackery电小二”“Geneverse电掌柜”两大核心品牌,稳居便携储能全球领导者地位;

2022年一举登陆创业板,成为“便携式储能第一股”。

截至2025年上半年,其产品已覆盖全球50多个主流国家及地区,便携储能及光伏产品累计销量近600万台。

在海外渠道建设上,华宝新能构建了“品牌官网独立站+第三方电商平台+线下零售”的全方位模式。

# 线上,除了长期占据亚马逊户外储能产品销量第一,还布局了日本乐天、雅虎以及天猫、京东等国内外主流电商平台;

# 线下,已与沃尔玛、Costco、Home Depot等全球知名零售商建立深度合作,其中Jackery品牌在沃尔玛还常被贴上“Popular pick”等热门标签。

# 品牌本土化运营也是其出海优势之一,华宝新能在多个国家设有单独的社交媒体账号,能结合当地热门产品和事件打造有传播力的内容,进一步提升品牌影响力。

# 从产品结构来看,便携储能产品是绝对核心,2024年该产品实现收入27.87亿元,占公司总营收的77.30%,2025年上半年同比仍增长39.22%,达到12.68亿元,展现出强劲的市场需求。

增收不增利的原因

明明出海布局完善、产品销量可观,华宝新能为何会陷入增收不增利的困境?

结合业绩预告及行业信息,公司利润被逐步“吞噬”,主要源于三大方面的压力:

# 首先是销售费用居高不下,资源过度偏向市场投放。

业内人士透露,2025年底,华宝新能市场端明显加大投入,核心方式是“买量”——通过平台广告、搜索排名和促销资源位,用资金直接换取订单转化。

这种模式在深圳跨境消费电子企业中较为常见,但华宝新能的投入强度远超同行。

2025年前三季度,华宝新能累计营收29.42亿元,销售费用就高达8.21亿元,销售费用率约为27.9%。

对比来看,同期安克创新销售费用率约为22.35%,绿联科技约为20.12%。

# 其次,“以价换量”的阶段性促销策略挤压利润空间。

华宝新能在业绩预告中明确提到,阶段性促销对利润产生了负面影响,尤其是第四季度,叠加黑五、网一、圣诞等海外购物节点,公司为抢占市场份额加大了促销力度。

亚马逊BSR榜单上看,为抢占海外旺季市场,华宝新能加大促销力度,多款核心产品折扣率超20%,部分达44%虽然维持了销量,但是利润也被大幅压缩。

其第四季度归母净利润亏损约1.20亿至1.28亿元,净利率为-9.5%至-12.1%,显著低于前三季度的4.86%。

# 最后,关税和汇率波动加剧成本压力。

华宝新能对海外市场依赖度极高,2025年上半年,公司94%以上收入来自海外,其中北美占比56%;

受美国关税加征影响,综合关税维持在40%左右;叠加年末汇率大幅波动,全年汇兑损失超2000万元,进一步拖累利润。

前三季度汇率影响尚可通过对冲控制,但第四季度汇率反向大幅波动超出预期,现有对冲措施未能覆盖风险,导致损失集中释放。

目前,华宝新能正尝试从单一便携储能产品,延伸至家庭能源相关场景,布局便携光储、阳台光储等新方向,但这类业务依赖长期研发投入,短期内难以兑现竞争优势。

如何平衡市场投入与研发投入,在拓展新业务的同时控制利润压力,成为华宝新能须破解的难题。

热门活动

热门活动

浙江

浙江 03-12 周四

03-12 周四

热门报告

热门报告