会话量增幅超过「SHEIN」,「ZARA」正在回血?

3142

3142这两年,行业只提 SHEIN,ZARA 被拿出来,也多是陪衬。

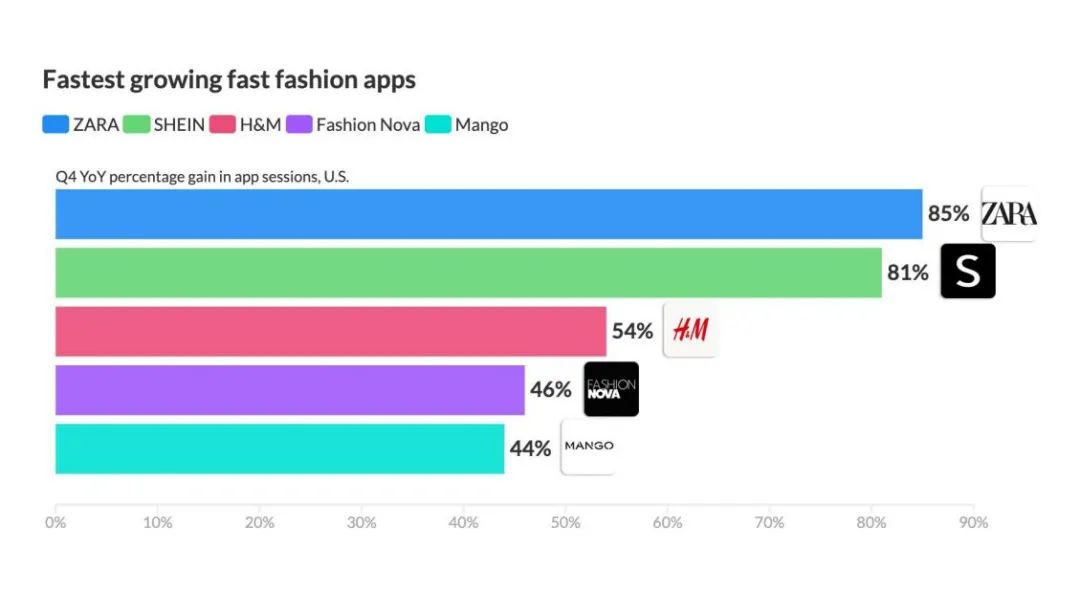

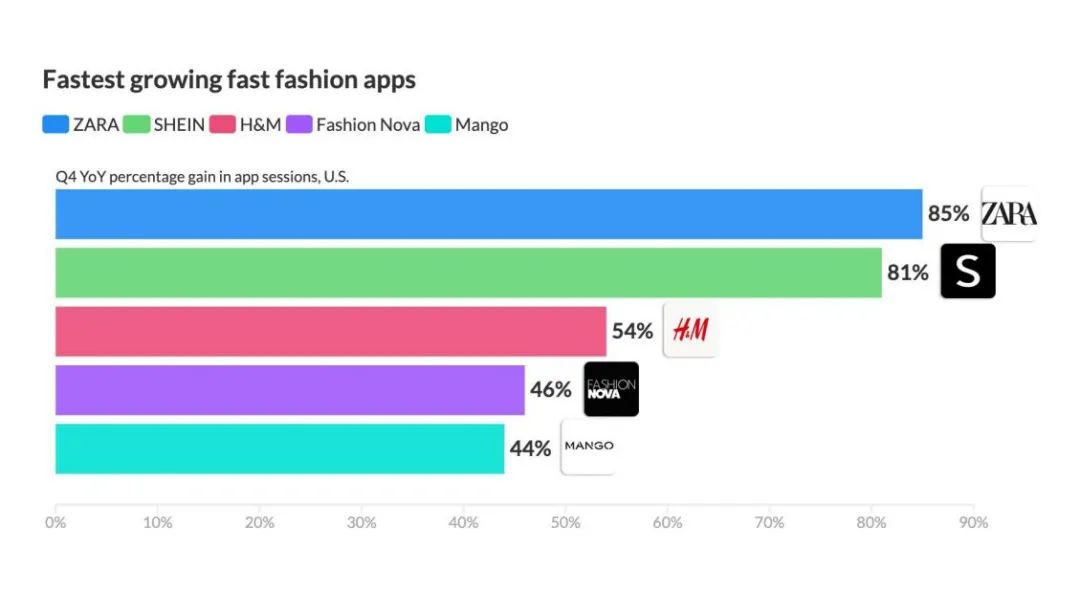

但在 Apptopia 近日发布的《全球移动零售行业重要参与者分析》报告中,笔者注意到了下面这张柱状图。

2021 年 Q4,ZARA App 的会话数同比增长幅度比 SHEIN 要大。在 ZARA 的 85% 和 SHEIN 的 81% 之外,H&M 等品牌的会话增幅相比之下相当于降了一个级别,在 50% 上下。

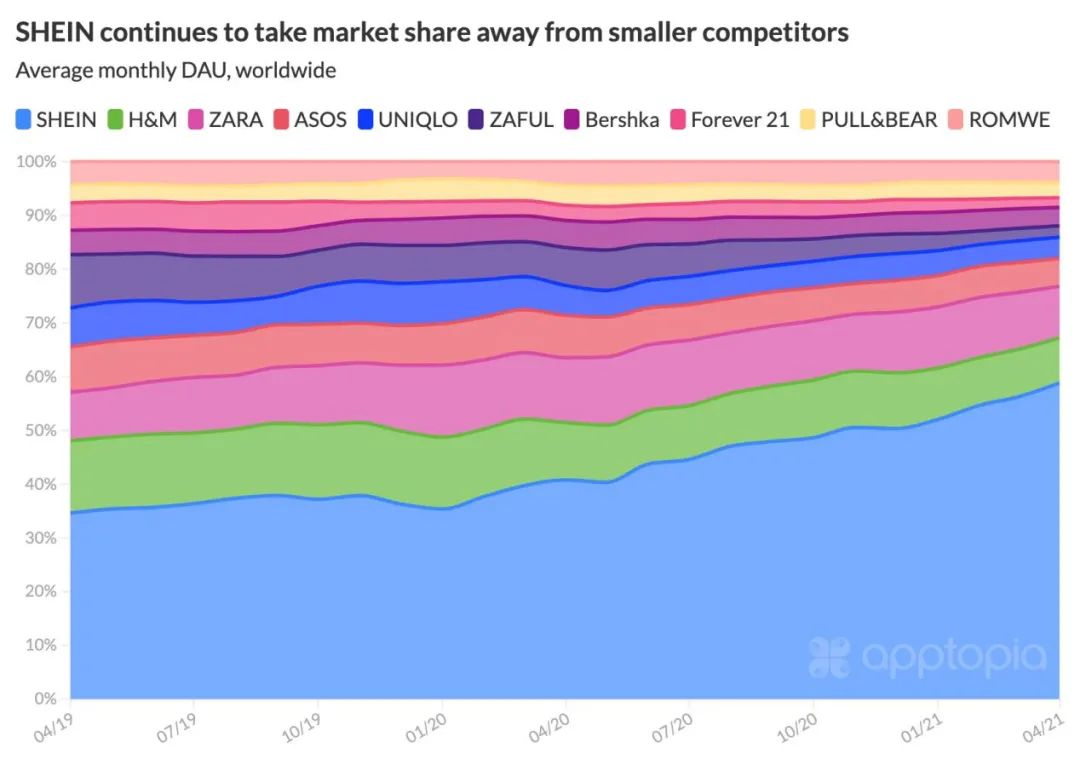

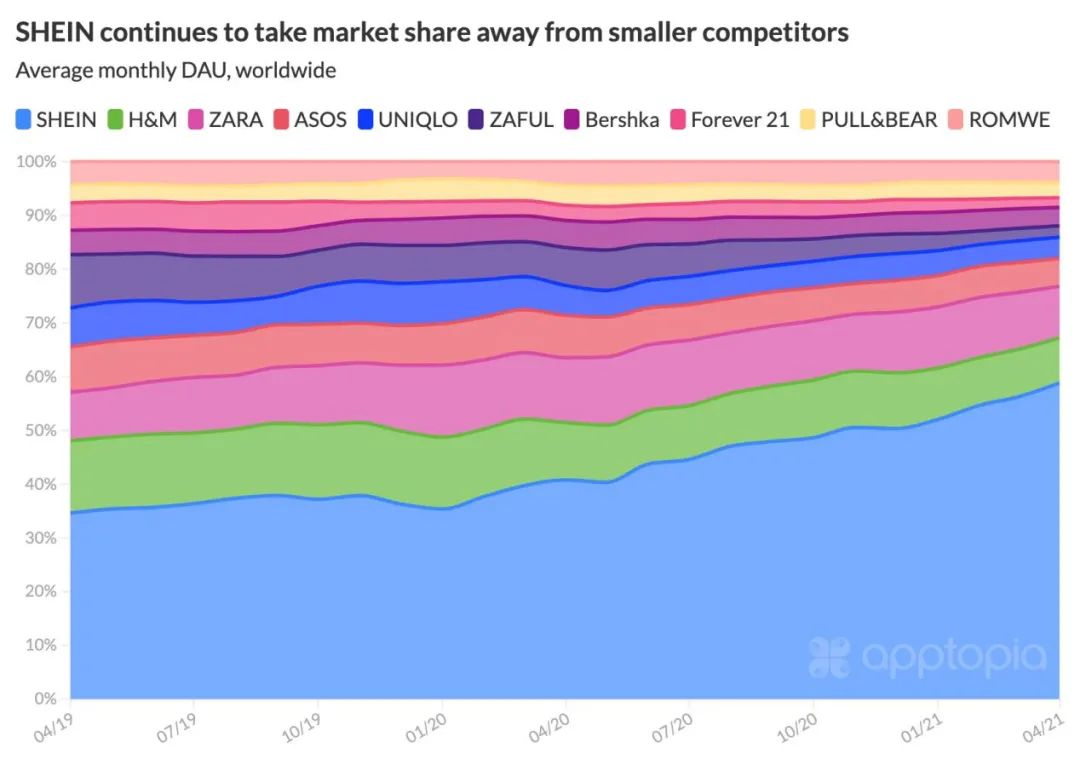

快时尚 App 全球月平均 DAU 变化情况

(2019.04-2021.04)|来源:Apptopia

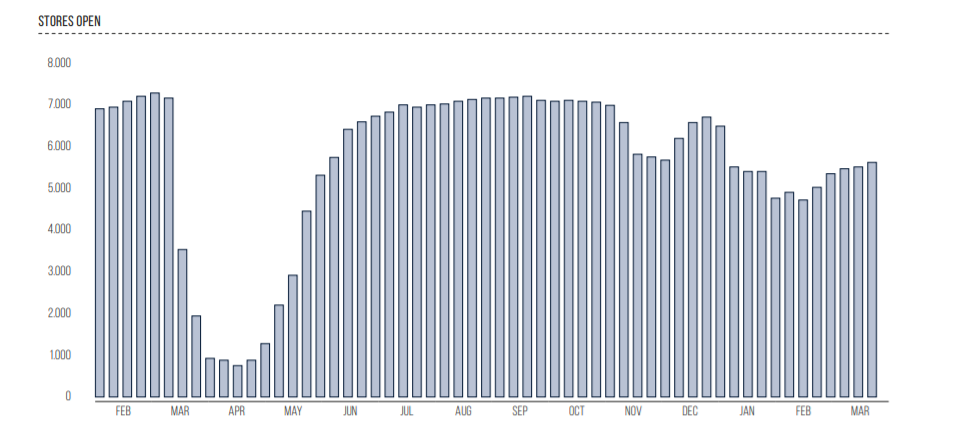

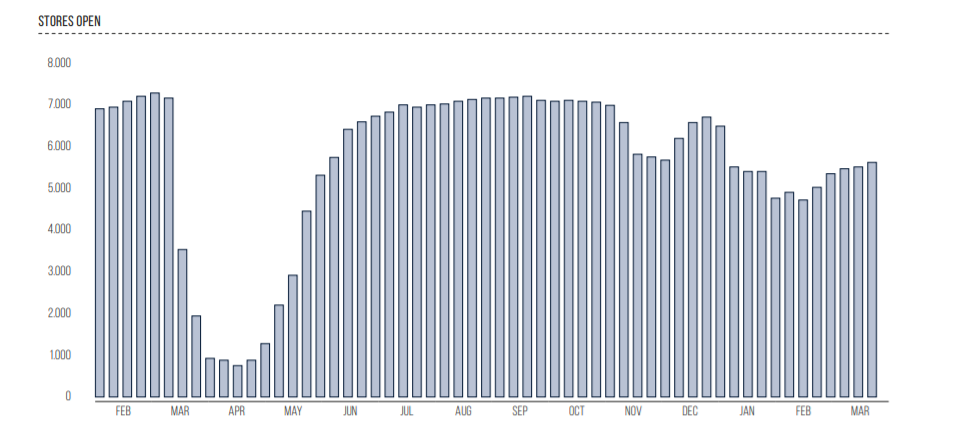

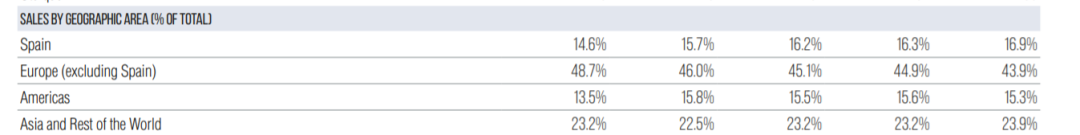

来源:Inditex 年报

Inditex 门店开放数量变化(2020.02-2021.03)

这里还是要难以免俗地说一下 ZARA 与 SHEIN 的区别。虽然二者都是依靠供应链强大、对消费者需求迅速反应、商品平价的特点提升竞争力、吸引消费者的,但 SHEIN 的销售渠道集中在线上,不受物理空间限制的特点理论上支持 SHEIN 能不断扩大 SKU、无上限提升上新速度来触及门店无处覆盖的受众。当然,SHEIN 作为线上品牌,且以独立站作为主要渠道,需要从 Facebook、Google 等渠道寻找流量,这是每个电商品牌都需要发愁的事。

ZARA 刚好相反,成立时间在 1975 年,是依靠线下门店扩张作为销售窗口闯出来的。在 SHEIN 利用其灵活的柔性供应链以及不断优化的上下游管理体系加快上新速度以及预测流行趋势时,ZARA 面临的其实不止供应链整合或是数据分析能力掉队的问题,还有线下门店的物理局限性不支持 ZARA 一味地扩大 SKU 或频繁上新的事实。

ZARA 能不能赶上 SHEIN 速度是后话,重点在于 ZARA 是不是有必要赶上 SHEIN 的速度。

线下门店作为销售渠道的同时也是营销渠道,规划师 Pietro Barbieri-Hermitte 在 2019 年接受采访时曾透露,ZARA 的广告费用只占销售额的大约 0.3%。线下门店依然可以是 ZARA 的核心和优势。

ZARA 与 SHEIN 不仅在销售和营销渠道上差异明显,在供应链布局和用户分布上也不同。

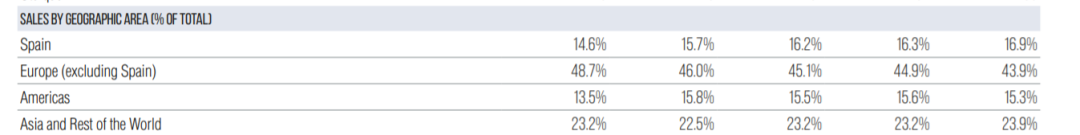

根据 Inditex 年报,2020 年,欧洲为 Inditex 贡献了最多的销售额,其次是欧美外的地区(以亚洲为主),最后才是美洲。虽然这并不是 ZARA 一个品牌的数据,但 ZARA 2020 年的销售额在 Inditex 总销售额中的比例达到了 69%,且销售额在各地区的占比差距较大,即使只算 ZARA 的数据,排序大概率也会是“欧洲>亚洲及其他地区>美洲”。

在供应商这一侧,2020 年 Inditex 在中国的供应商有 412 家,中国依然是 Inditex 最主要的产品供应地,但值得注意的是,在西班牙、葡萄牙以及孟加拉等离欧洲更近的国家,它们的供应商也都在 150 个左右,土耳其的供应商还超过了 200 家。从分布来看,欧洲内及附近的供应商主要满足欧洲及周边市场的供应,而美国、中国等市场的需求则是由中国、墨西哥供应商来满足。ZARA 就近供货的模式也有不可忽略的优势,未必非得学习 SHEIN。

分析下来不难看出,ZARA 更应该需要补齐的是线上销售能力以及后续的商品交付能力,这里指的是商品到达用户而非到达门店的能力。而很明显,ZARA 也正为此而努力。

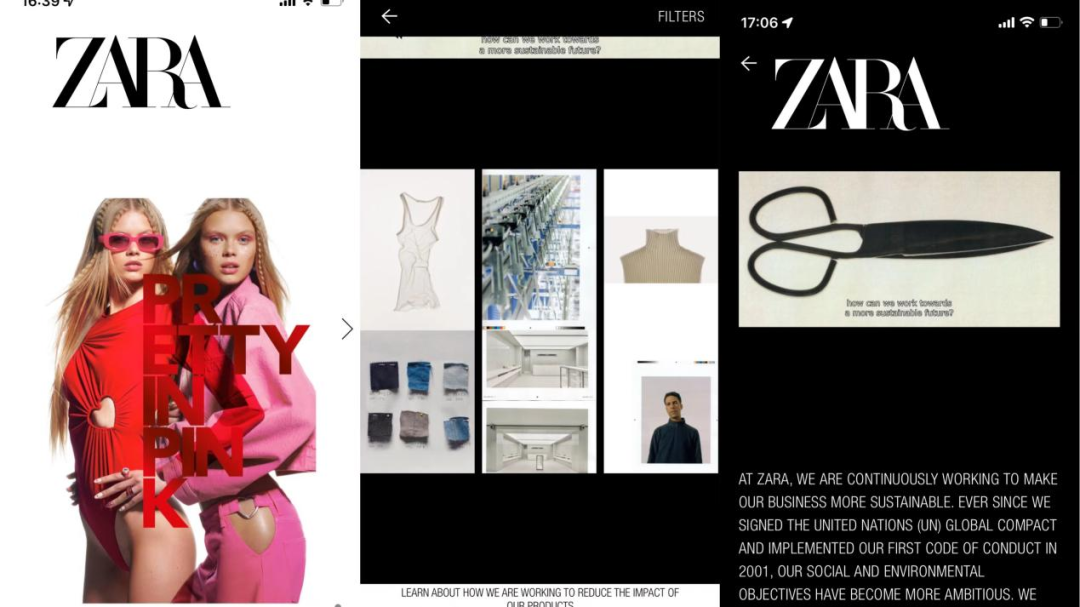

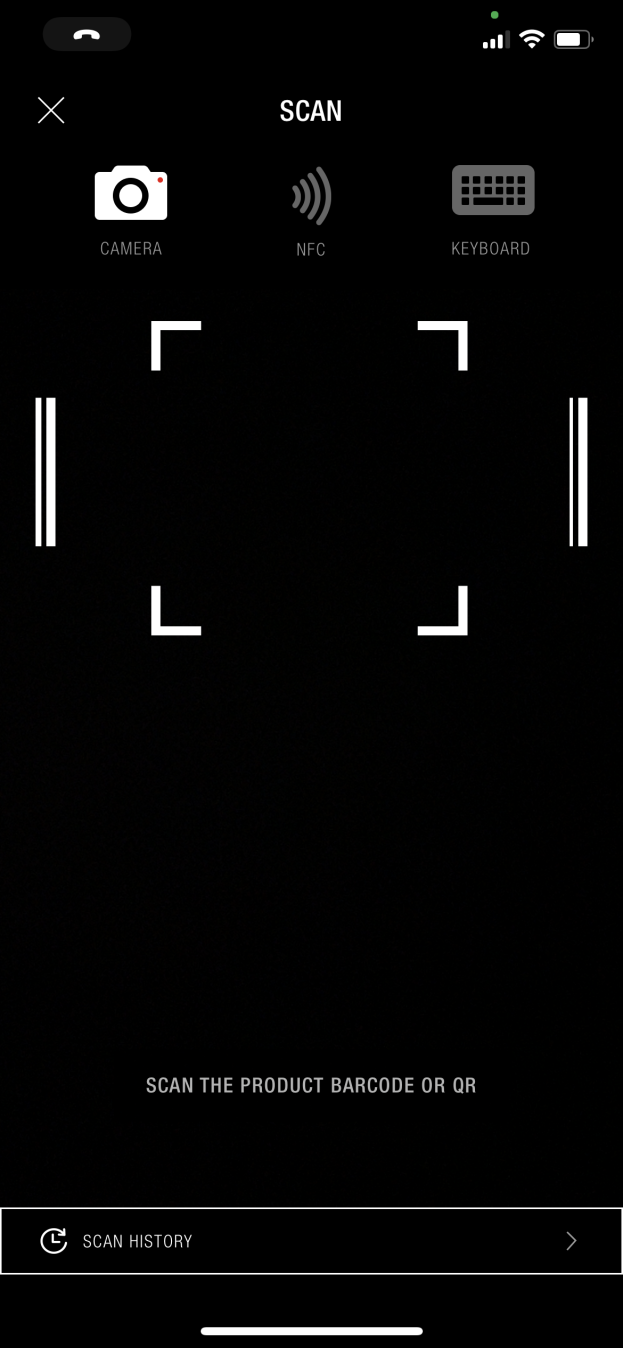

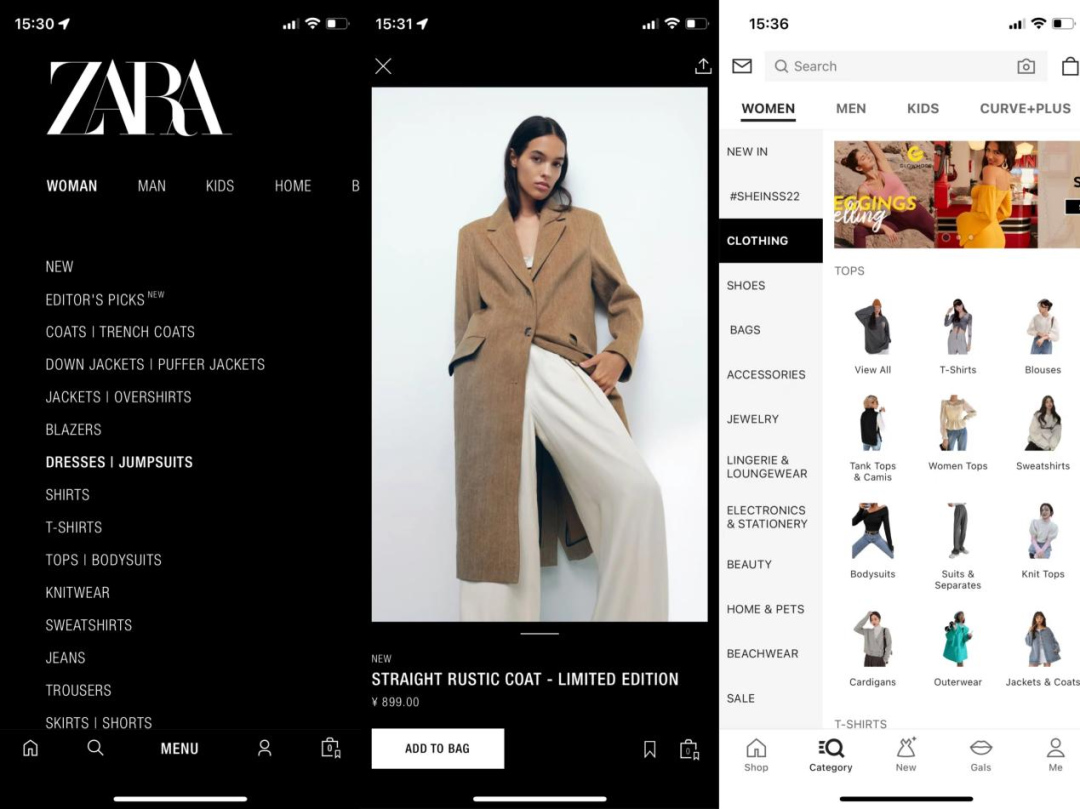

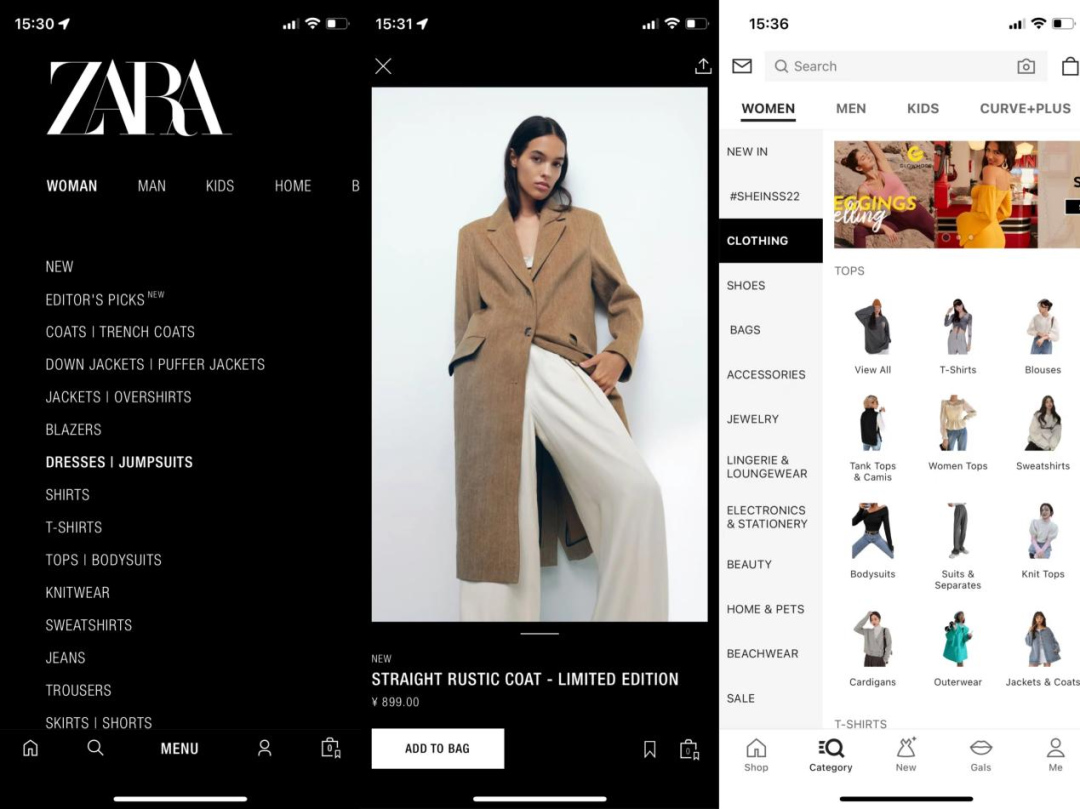

从文章开头的图表不难看出,ZARA 虽然比 SHEIN 不及,但在 UNIQLO、H&M 等一众快时尚品牌中,App 端的成绩还是比较不错的。ZARA 在 App 端做出了哪些差异呢?

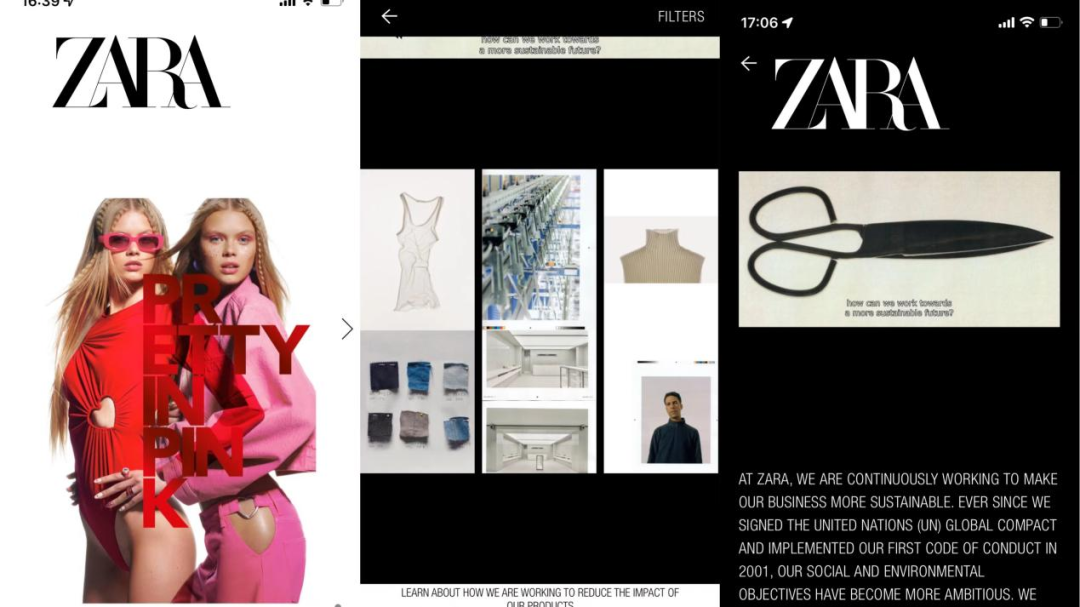

ZARA 菜单栏(左)、产品详情页(中)、

SHEIN 菜单栏(右)界面

SHEIN App 界面

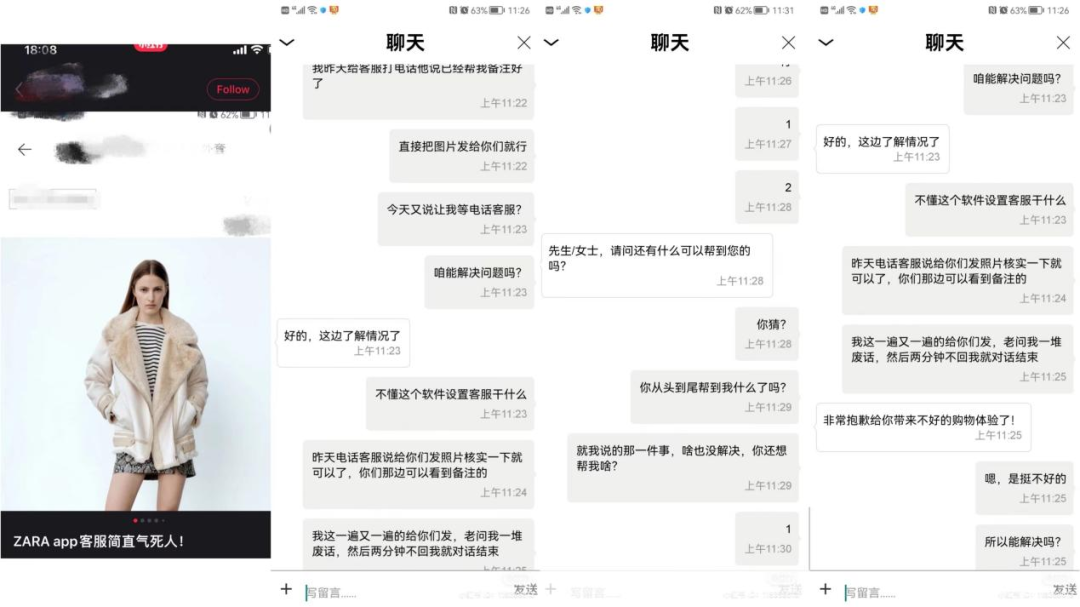

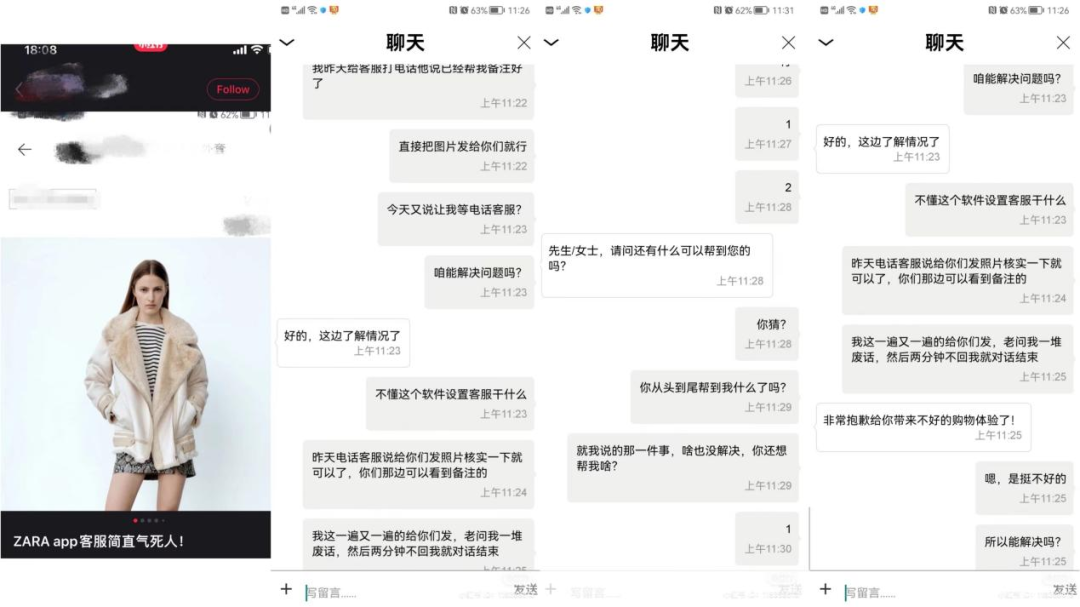

小红书上吐槽 ZARA 客服的贴文

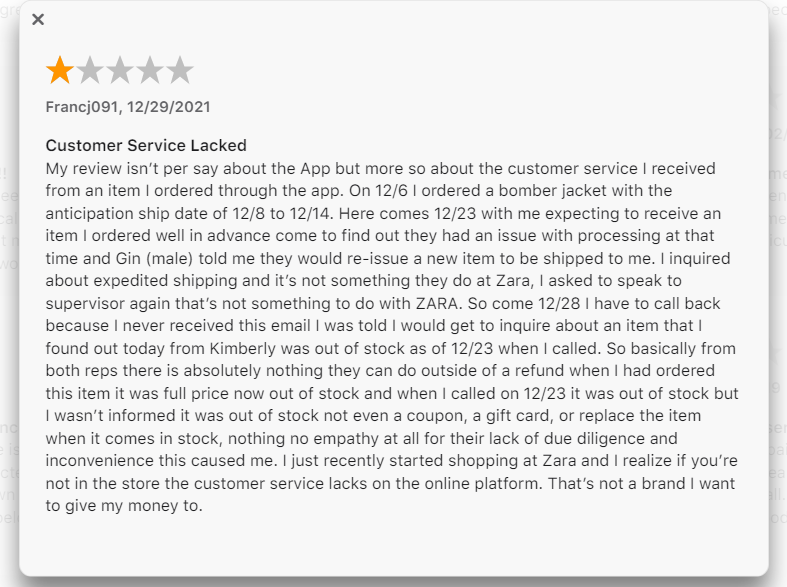

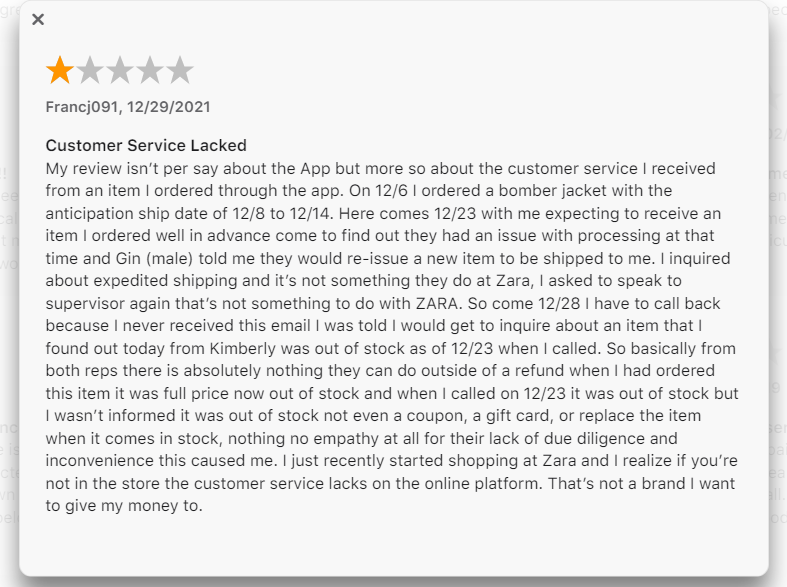

海外用户吐槽 ZARA App 的评论

海外用户吐槽 ZARA App 的评论

2 月份消息,SHEIN 将投资约 150 亿人民币在大湾区设立建筑面积约 330 万平方米的供应链总部,进一步强化其把控供应的能力。

而 ZARA 的重点却不在这里。去年 12 月,ZARA 母公司 Inditex 宣布投入 2.38 亿欧元,在西班牙的港口城市 Arteixo 建立一座占地 17 万平方米的大楼,用于容纳 ZARA 的销售和设计团队,目的是为了提高设计师、打版师以及销售团队之间的横向沟通效率。面对 SHEIN 在供应链端的优势,ZARA 选择了在设计和营销能力上下功夫。

而在品牌定位上,也可以看出 ZARA 的一些变化。Inditex 官网报道,Arteixo 的大楼从今年 1 月开工,持续大约 2 年,这座建筑不止容纳 ZARA 的员工,也承载着 ZARA 转型的决心,大楼的格局会遵从可持续性的理念,这也凸显了品牌的本质。

快时尚一直被认作环保和可持续性的对立概念,ZARA 作为快时尚领域的头部品牌,且主要市场位于对环保要求较高的欧洲各国,面对 SHEIN 等新兴品牌的竞争压力以及消费者的舆论压力,ZARA 正在加大在可持续性上的投入。从其 App、财报都可以看出,ZARA 从生产端对原材料、供应商的选择到传达的品牌理念都在努力摘掉其“快时尚”品牌的标签。

如同用户吐槽的那样,ZARA 在引导用户线上购物,也在 App 上做出了差异化,但在后续的履约流程上还没大跟上,如何补全线上销售各流程的服务,并适应不同国家电商业务的差异,或许会变成 ZARA 下一个的“当务之急”。

而从品牌的长远发展上来看,提升品牌道德感,进一步获取消费者信任成了 ZARA 的下一步计划。笔者在某播客节目中听到过一种对品牌发展路径的分类方式,有一种品牌依靠不断扩大用户群来扩张,另一类品牌则是瞄准固定用户,为他们打造丰富的活动、满足他们不断变化的需求,这类品牌的体量也许不大,但能活得很长。ZARA 作为前者,在扩大用户群的难度越来越大的情况下,如何守住原有用户群、持续挖掘其用户价值也被提到了重要位置。而处在高调扩张阶段的 SHEIN ,在不久后也必将不得不解决这一问题。

这两年,行业只提 SHEIN,ZARA 被拿出来,也多是陪衬。

但在 Apptopia 近日发布的《全球移动零售行业重要参与者分析》报告中,笔者注意到了下面这张柱状图。

2021 年 Q4,ZARA App 的会话数同比增长幅度比 SHEIN 要大。在 ZARA 的 85% 和 SHEIN 的 81% 之外,H&M 等品牌的会话增幅相比之下相当于降了一个级别,在 50% 上下。

快时尚 App 全球月平均 DAU 变化情况

(2019.04-2021.04)|来源:Apptopia

来源:Inditex 年报

Inditex 门店开放数量变化(2020.02-2021.03)

这里还是要难以免俗地说一下 ZARA 与 SHEIN 的区别。虽然二者都是依靠供应链强大、对消费者需求迅速反应、商品平价的特点提升竞争力、吸引消费者的,但 SHEIN 的销售渠道集中在线上,不受物理空间限制的特点理论上支持 SHEIN 能不断扩大 SKU、无上限提升上新速度来触及门店无处覆盖的受众。当然,SHEIN 作为线上品牌,且以独立站作为主要渠道,需要从 Facebook、Google 等渠道寻找流量,这是每个电商品牌都需要发愁的事。

ZARA 刚好相反,成立时间在 1975 年,是依靠线下门店扩张作为销售窗口闯出来的。在 SHEIN 利用其灵活的柔性供应链以及不断优化的上下游管理体系加快上新速度以及预测流行趋势时,ZARA 面临的其实不止供应链整合或是数据分析能力掉队的问题,还有线下门店的物理局限性不支持 ZARA 一味地扩大 SKU 或频繁上新的事实。

ZARA 能不能赶上 SHEIN 速度是后话,重点在于 ZARA 是不是有必要赶上 SHEIN 的速度。

线下门店作为销售渠道的同时也是营销渠道,规划师 Pietro Barbieri-Hermitte 在 2019 年接受采访时曾透露,ZARA 的广告费用只占销售额的大约 0.3%。线下门店依然可以是 ZARA 的核心和优势。

ZARA 与 SHEIN 不仅在销售和营销渠道上差异明显,在供应链布局和用户分布上也不同。

根据 Inditex 年报,2020 年,欧洲为 Inditex 贡献了最多的销售额,其次是欧美外的地区(以亚洲为主),最后才是美洲。虽然这并不是 ZARA 一个品牌的数据,但 ZARA 2020 年的销售额在 Inditex 总销售额中的比例达到了 69%,且销售额在各地区的占比差距较大,即使只算 ZARA 的数据,排序大概率也会是“欧洲>亚洲及其他地区>美洲”。

在供应商这一侧,2020 年 Inditex 在中国的供应商有 412 家,中国依然是 Inditex 最主要的产品供应地,但值得注意的是,在西班牙、葡萄牙以及孟加拉等离欧洲更近的国家,它们的供应商也都在 150 个左右,土耳其的供应商还超过了 200 家。从分布来看,欧洲内及附近的供应商主要满足欧洲及周边市场的供应,而美国、中国等市场的需求则是由中国、墨西哥供应商来满足。ZARA 就近供货的模式也有不可忽略的优势,未必非得学习 SHEIN。

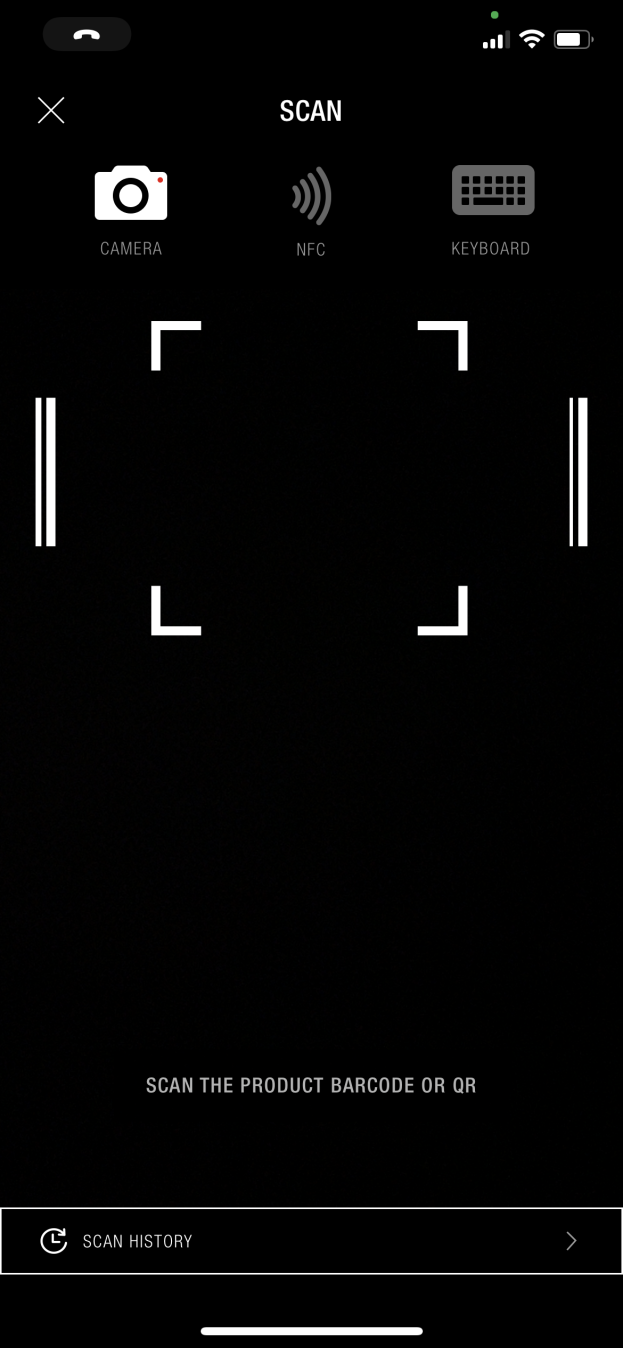

分析下来不难看出,ZARA 更应该需要补齐的是线上销售能力以及后续的商品交付能力,这里指的是商品到达用户而非到达门店的能力。而很明显,ZARA 也正为此而努力。

从文章开头的图表不难看出,ZARA 虽然比 SHEIN 不及,但在 UNIQLO、H&M 等一众快时尚品牌中,App 端的成绩还是比较不错的。ZARA 在 App 端做出了哪些差异呢?

ZARA 菜单栏(左)、产品详情页(中)、

SHEIN 菜单栏(右)界面

SHEIN App 界面

小红书上吐槽 ZARA 客服的贴文

海外用户吐槽 ZARA App 的评论

海外用户吐槽 ZARA App 的评论

2 月份消息,SHEIN 将投资约 150 亿人民币在大湾区设立建筑面积约 330 万平方米的供应链总部,进一步强化其把控供应的能力。

而 ZARA 的重点却不在这里。去年 12 月,ZARA 母公司 Inditex 宣布投入 2.38 亿欧元,在西班牙的港口城市 Arteixo 建立一座占地 17 万平方米的大楼,用于容纳 ZARA 的销售和设计团队,目的是为了提高设计师、打版师以及销售团队之间的横向沟通效率。面对 SHEIN 在供应链端的优势,ZARA 选择了在设计和营销能力上下功夫。

而在品牌定位上,也可以看出 ZARA 的一些变化。Inditex 官网报道,Arteixo 的大楼从今年 1 月开工,持续大约 2 年,这座建筑不止容纳 ZARA 的员工,也承载着 ZARA 转型的决心,大楼的格局会遵从可持续性的理念,这也凸显了品牌的本质。

快时尚一直被认作环保和可持续性的对立概念,ZARA 作为快时尚领域的头部品牌,且主要市场位于对环保要求较高的欧洲各国,面对 SHEIN 等新兴品牌的竞争压力以及消费者的舆论压力,ZARA 正在加大在可持续性上的投入。从其 App、财报都可以看出,ZARA 从生产端对原材料、供应商的选择到传达的品牌理念都在努力摘掉其“快时尚”品牌的标签。

如同用户吐槽的那样,ZARA 在引导用户线上购物,也在 App 上做出了差异化,但在后续的履约流程上还没大跟上,如何补全线上销售各流程的服务,并适应不同国家电商业务的差异,或许会变成 ZARA 下一个的“当务之急”。

而从品牌的长远发展上来看,提升品牌道德感,进一步获取消费者信任成了 ZARA 的下一步计划。笔者在某播客节目中听到过一种对品牌发展路径的分类方式,有一种品牌依靠不断扩大用户群来扩张,另一类品牌则是瞄准固定用户,为他们打造丰富的活动、满足他们不断变化的需求,这类品牌的体量也许不大,但能活得很长。ZARA 作为前者,在扩大用户群的难度越来越大的情况下,如何守住原有用户群、持续挖掘其用户价值也被提到了重要位置。而处在高调扩张阶段的 SHEIN ,在不久后也必将不得不解决这一问题。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告