今天继续围绕这个主题,分享一篇出口外迁东南亚的分析报告,供大家参考。

疫情发生以来的两年里,我国和东南亚有两次疫情停工带来的出口订单转移,一是 2020 年一季度,我国部分出口转向东南亚,二是 2021 年三季度,东南亚部分出口转到我国。

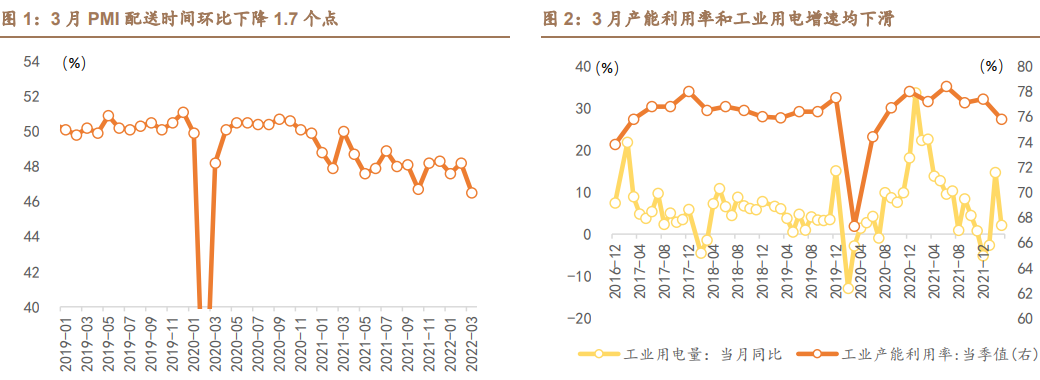

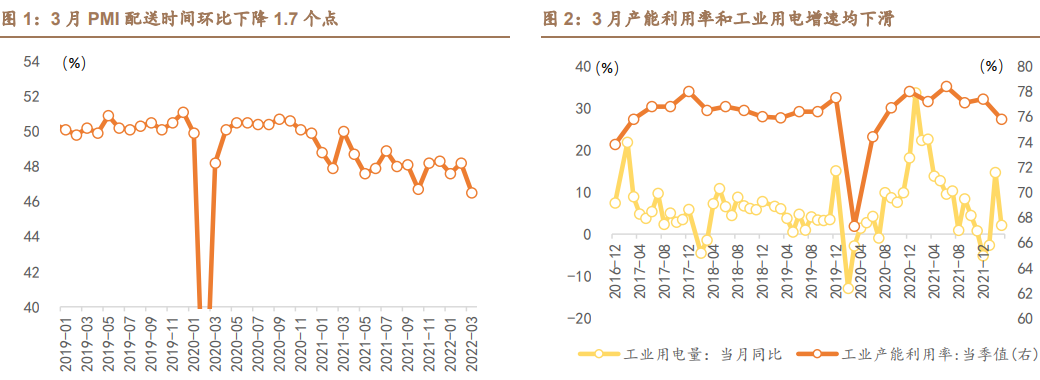

东南亚和我国出口结构中商品大类的重合度较高,存在替代可能。但人力资本、基础设施等产业基本投入仍有较大差距。但供应链复工后,转向东南亚的出口订单会回流国内,回流情况取决于疫情形势变化和产业链修复节奏。本轮疫情冲击国内供应链,在工业生产上已经能反映出来。一季度的工业产能利用率下降 1.6 个点。

伴随供应链冲击的是对出口转移的担忧。一方面,供应链冲击带来企业停工,出口订单因无法按时交付而取消,转移到复工较好的东南亚国家,如越南 3 月出口环比增长 48%;另一方面,部分产业链也因此转移到国外,如苹果在印度建立生产工厂等。东南亚和我国的出口情况中,大类商品重合度较高,存在替代可能。但人力资本、基础设施等产业基本投入仍有较大差距。总量比较:是否存在出口份额替代?

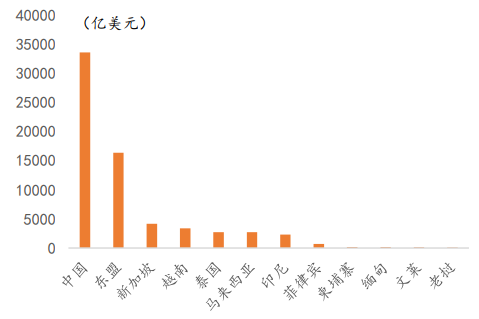

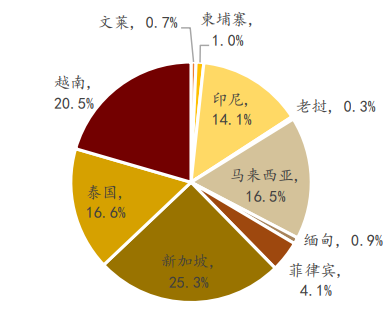

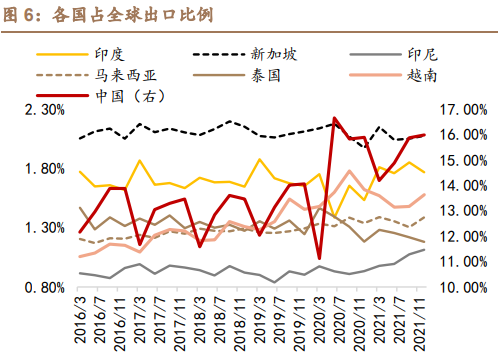

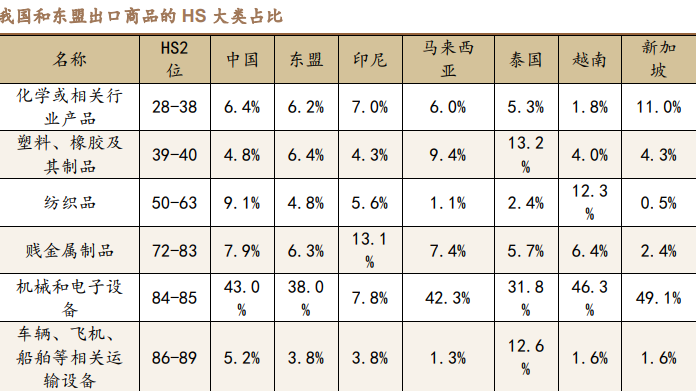

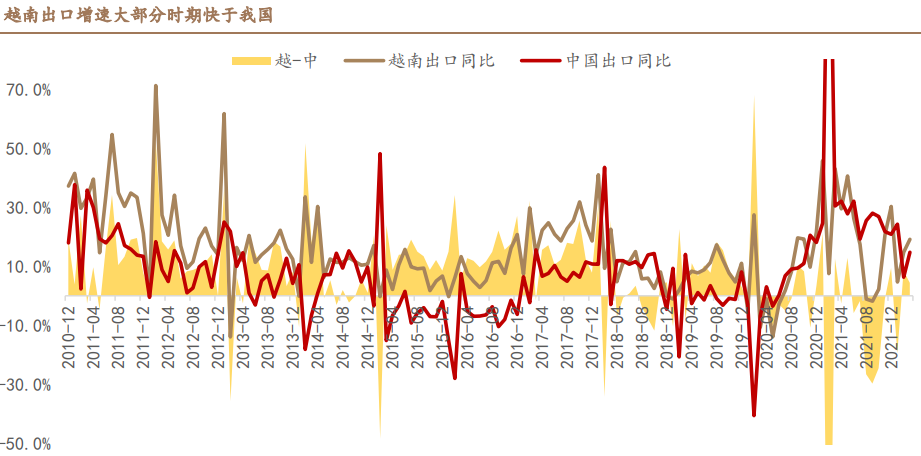

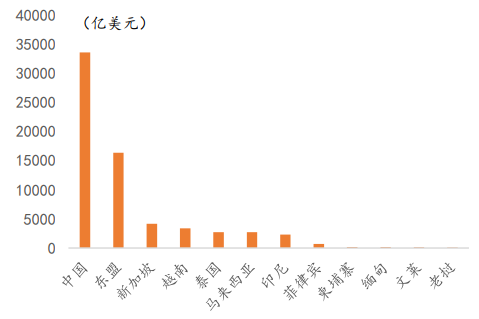

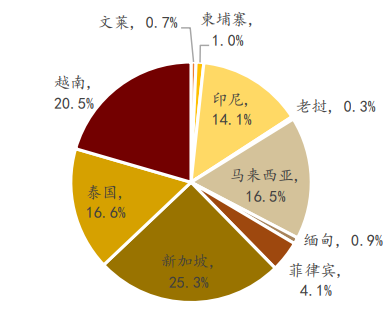

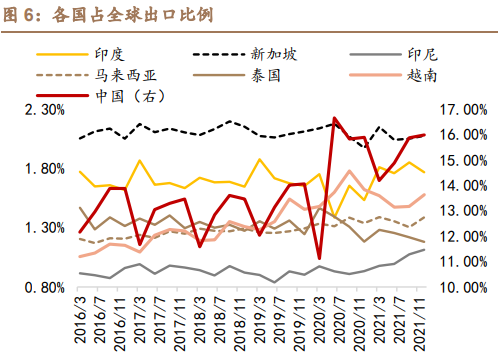

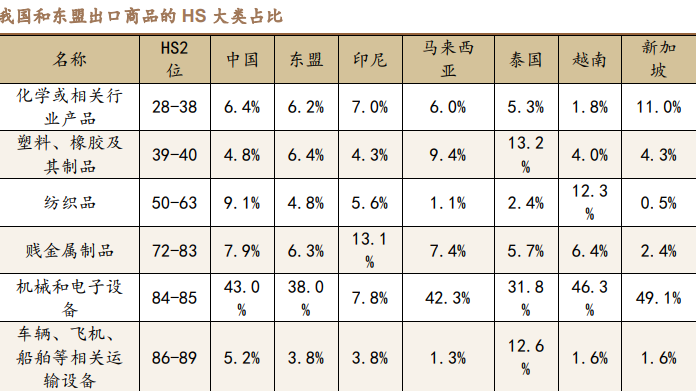

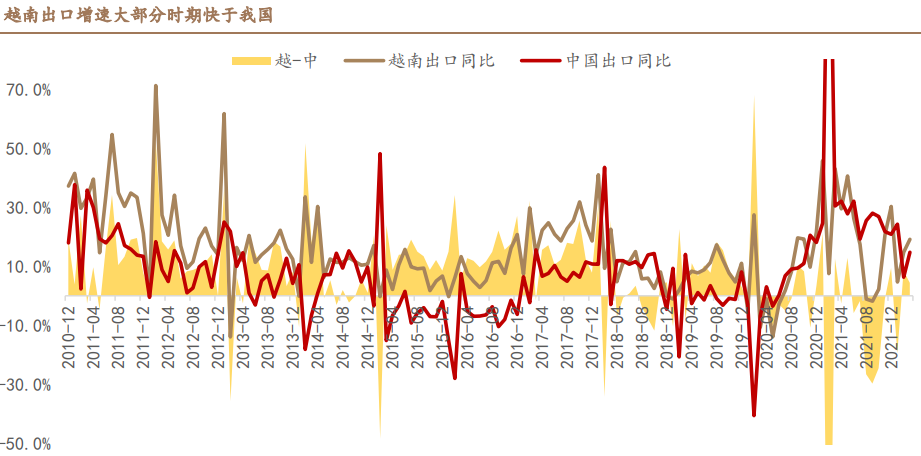

2021 年,东盟 10 国出口总额为 1.64 万亿美元,我国是 3.36 万亿美元,是东盟 2 倍左右。分国家来看,新加坡、越南、泰国、马来西亚、印尼 5 个国家在东盟 10国出口中占比较大,分别为 25.3%、20.5%、16.6%、16.5%、14.1%,4 个国家占东盟出口的 92.9%。疫情发生以来的两年里,我国和东南亚有两次疫情停工带来的出口订单转移,一是 2020 年一季度,我国部分出口转向东南亚,二是 2021 年三季度,东南亚部分出口转到我国。2020 年一季度,我国发生新冠疫情,许多产业链停工,出口同比下降 13.6%,我国出口占全球的份额也从 2019 年 Q1 的 12%下降至 11.1%,减少 0.9 个点。相比之下,东南亚部分国家占全球贸易份额出现了明显增长,印尼、泰国、越南的份额分别提高了 0.1、0.1、0.2 个点。2021 年 7 月,东南亚新冠疫情形势严峻,印尼单日新增确诊病例超 5 万例,马来西亚、泰国超 2 万例,越南超 1 万例,严格的疫情防控措施之下,部分当地工厂关闭,出口订单向外转移。2021 年我国有约七成出口和东盟的重合度高,主要为以下 6类:机电产品。占我国出口 43%,占东盟 38%,均为第一大出口类别。其中,新加坡 49%,越南 46.3%,马来西亚 42.3%,泰国 31.8%,印尼7.8%。贱金属及其制品。占我国出口 7.9%,东盟 6.3%。其中,占比最高的印尼13.2%,最低的新加坡 2.4%。化学及其制品。占我国出口 6.4%,东盟 6.2%。其中,占比最高的新加坡 11%,最低的越南 1.8%。车船飞机等交运设备。占我国出口 5.2%,东盟 3.8%。其中,占比最高的泰国 12.6%,最低的马来西亚 1.3%。纺织品。占我国出口 9.1%,东盟 4.8%。其中,占比最高的越南 12.3%,最低的新加坡 0.5%。塑料、橡胶及其制品。占我国出口 4.8%,东盟 6.4%。其中,占比最高的泰国 13.2%,最低越南 4.0%。商品大类仅代表存在替代的可能,实际替代仍难度较大。到更细更具体的产品分类层面,东盟对我国的出口替代性会大幅减弱。当代企业竞争是整条供应链的竞争,产业转移和替代也不仅是工厂对工厂、点对点的替代,往往要复制某一段产业链。以汽车零部件为例,车辆及其零部件该类别在我国和东南亚国家出口中均排名前 10。但传统汽车零部件包括发动机系统、动力系统、传动系统、悬挂系统、制动系统、电气系统等诸多类别的上万种零部件,对工业门类齐全程度要求较高。从制造业投入来看,目前东南亚的人力资本、基础设施等方面仍落后于我国,还较难对我国形成替代。东南亚劳动力成本低于我国,但受教育程度不如我国。我国城镇就业人员平均工资为 994 美元/月,东南亚各国远低于我国,泰国为 762 美元/月,马来西亚为 700 美元/月,越南仅为 329 美元/月。从成年人识字率来看,七普数据显示我国达到 97.33%,其他东南亚几国中最高的印尼为 96%,南亚的印度仅为 74.4%。从基础设施来看,根据 IMD Business School 的国际竞争力报告,我国基础设施水平远好于东南亚和南亚国家。交通、水电等基础设施是制造业发展的基础。2021 年,IMD 将我国基础设施排名全球 18 位,马来西亚排 32 位,泰国 43,印度 49,印尼 57。世界银行的物流绩效指数中,2018 年我国为 3.61,马来西亚、印尼、越南、印度大约比我国低 10%左右,泰国低 5.5%。从商业效率来看,2021年我国排名 17 位,相比其他几国仍有一定优势。总体来说,没有必要夸大本轮疫情带来的出口转移效应。

出口转移具有两个层面的含义,一是产业链转移,二是出口订单转移,前者涉及供应链调整布局,是中长期的变化;后者仅仅是需求调整,属于短期变化。

我国产业布局的“腾笼换鸟”必然对应产业链的出口转移,2018 年中美贸易摩擦后有所加速。疫情以来,全球供应链布局发生明显变化,从注重供应链的灵活效率到注重安全韧性,各国呼吁关键供应链回流国内,中国作为“世界工厂”首当其冲。

而出口订单的大规模转移目前在宏观层面还没有证据,3 月出口增速仍高达 14.7%,相比 1-2 月累计增速 16.8%,只是略有下降。

4 月部分订单因国内供应链停工而转往东南亚,但有多少订单属于延迟、减少,多少订单属于转移,目前还难以区分。疫情前两年,外资并未因供应链问题而大量撤离中国。中美商会的调研报告表明,2018 年中美贸易摩擦后,计划搬离中国的美企比例从 10%上升到 13%,2020 年,受疫情冲击进一步上升到 14%。说明疫情后的供应链调整,并没有带来外资的大量迁出,迁出比例仅提高 1 个点。在 2021 年的调查中,“将业务搬去其他地区的原因”,比例最高的是“中美关系紧张局势造成的成本增加或其他不确定性”,达到 69%,选择“供应链韧性”的比例约为前一选项的一半,仅有 38%。4 月供应链停工较多,出口转移效应或将逐渐显现,但当供应链复工后,出口订单会随之回流。去年三季度,疫情影响下东南亚部分出口转向我国,马来西亚、泰国、越南占全球出口比例分别比上年同期下降 0.1、0.1、0.3 个点。但随着四季度复产复工,马来西亚份额已经完全恢复,越南份额也回升了 0.1 个点。中美商会的调研也表明,2020 年疫情冲击较大时,15%的美企表示会缩减在华资源投入,2021 年经济恢复后,这一比例大幅下降至 6%。因此,国内疫情形势变化和产业链修复节奏将是出口转向东南亚还是回流国内的决定因素。  3664

3664

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告