主流电商平台复盘:阿里电商压力大吗?

1489

1489“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

传说阿里在探索自营项目,“猫享”。

从电商诞生发展到今天,约莫过去了20年,早期探索的2000-2010,以及飞速发展的2010-至今,不断涌出了一些新的电商玩家(比如2016年的拼多多、2020年的抖快),甚至老牌电商玩家的业务形态也在持续进化迭代。

有必要对几家电商平台的业务布局、变现模式和竞争情况做个复盘。

本篇会重点关注阿里、京东、拼多多公开数据,辅助抖音快手以及亚马逊的部分情况。电商中的每一家都非常值得仔细聊聊(尤其是布局广泛的阿里),后续将陆续展开。

01

股价

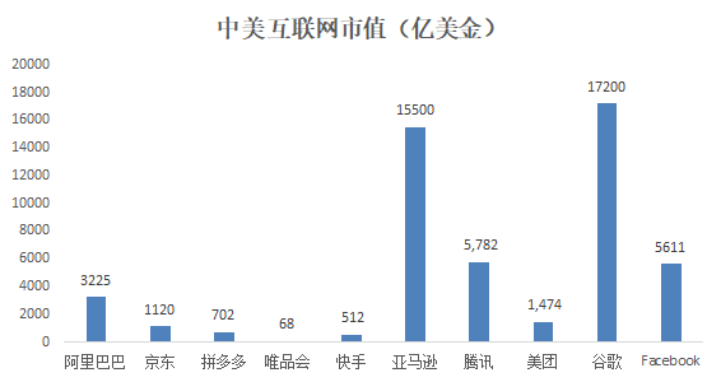

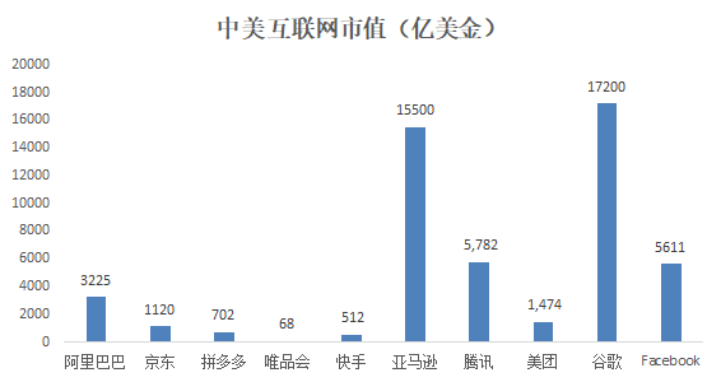

来看看最新的中美互联网市值情况吧。

我们把电商相关公司的市值排在前列,并附上另外几个头部的互联网公司。

图:中美互联网市值(2022年2月20日)

来源:Cowgirl制作

国内几家电商平台,尤其以阿里为主(快手先将它放在泛电商类别中一起观察),普遍市值一般。腾讯看起来最近已经在一个相对平稳的状态,但电商龙头阿里仍然没有很好的起色。海外互联网龙头普遍表现出色,除了接近腰斩的Facebook。

21年中,阿里和腾讯还处于相对接近的位置,半年过去了,电商行业是否发生了一些重要变化?

来回顾下几个主要电商平台的布局与变现。

02

阿里:电商老牌王者

先从阿里说起。

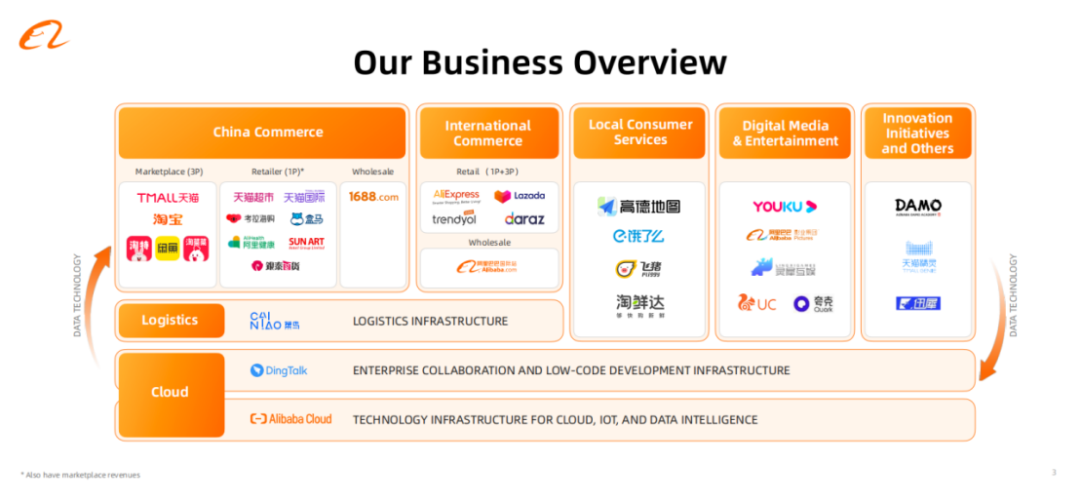

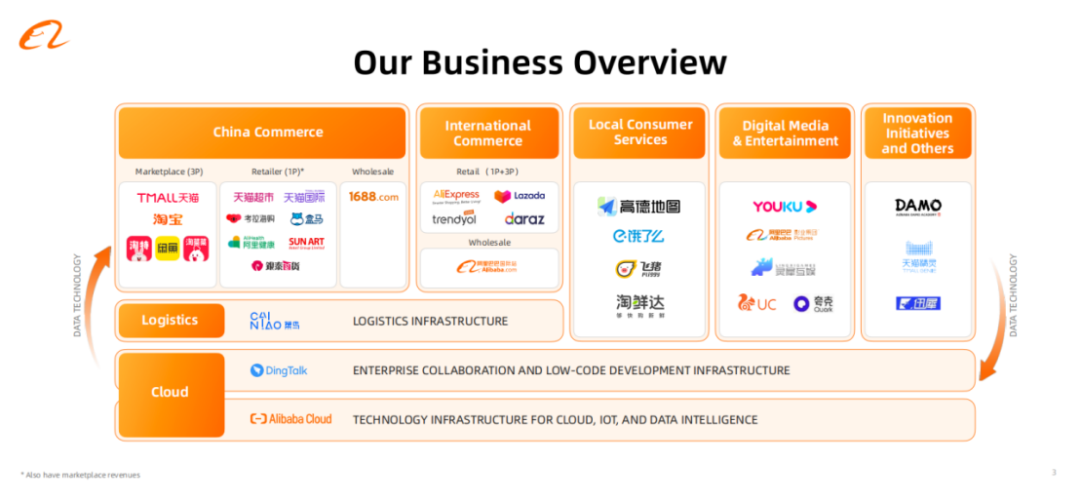

去年阿里的Investor Day材料很好得展示了阿里最新的整体业务布局。

阿里每年的Investor Day非常有价值、也很有趣,会就一些重点业务板块具体披露PPT,并且展示一些年报季报中不太会披露的细节。后续可就每年Investor Day的材料,具体展开聊聊。

图:阿里Business Overview

来源:阿里巴巴Investor Day

总体来看,阿里是一家综合互联网公司(而非纯电商业务):核心业务为电商(中国电商+跨境海外电商),辅助本地生活(服务电商)以及文娱和创新产品;在技术层面,搭配了云计算IaaS、PaaS,以及SaaS产品钉钉;交付层面,搭配了菜鸟物流。

其中,电商板块几乎已经涉及了所有国内可能的电商业态和模式:

1)第三方电商市场:各类第三方商家自行开店,购买淘宝直通车等广告流量产品。包括天猫、淘宝、淘特等。

2)自营电商业务:阿里自营的电商业务,类似京东自营,商品销售为收入、采购价格为成本。包括天猫超市、天猫国际、盒马等对商品质量要求更高的业态。

3)批发市场:B2B的批发市场,也是阿里较为古老的业务,包括1688。

4)跨境C端业务:AliExpress速卖通,Lazada等。

5)跨境批发业务:Alibaba,也是较为古老的业务了。

这样一个搭配与亚马逊是较为接近的:最早通过电商业务起家,并发展配套物流服务(FBA),业务逐渐庞大导致数据需求巨大,从而延伸出了云计算业务。甚至在智能音响上都有类似。

当然,由于发展环境不同,也有部分区别,例如:

1)亚马逊最早是自营为主,目前已经自营+第三方各一半,而阿里电商大部分时候是第三方Marketplace。

2)亚马逊没有太多本地生活业务,这也和美国整体人力成本高有关。

3)亚马逊的云计算业务,由于开始较早,且海外企业服务环境相对更好,无论在市占率、业务模式还是利润情况方面,都非常优质。而阿里云虽然在国内NO.1,全球第三,但劣于AWS。

4)亚马逊由于电商自营占比高,且物流更重,因此电商业务利润率一般。但阿里由于主要为第三方卖家,自营部分较少,电商业务利润率较高。

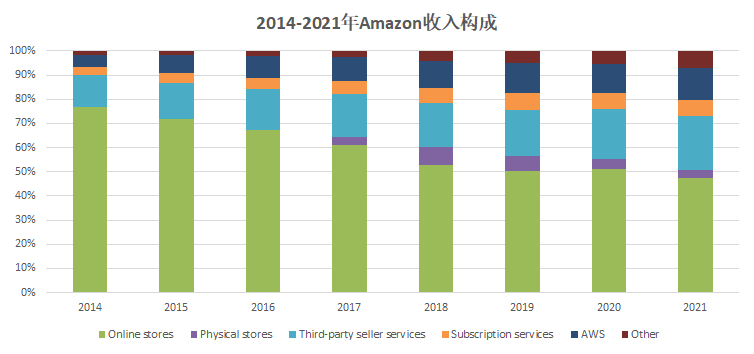

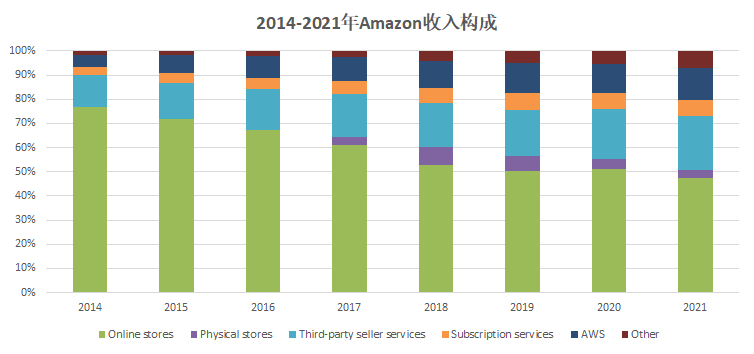

图:2014-2021年Amazon收入构成

来源:Cowgirl制作,Amazon年报

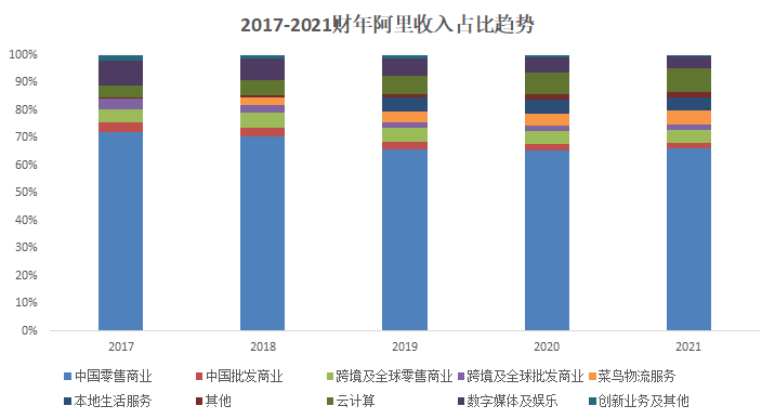

看一下阿里的收入构成。

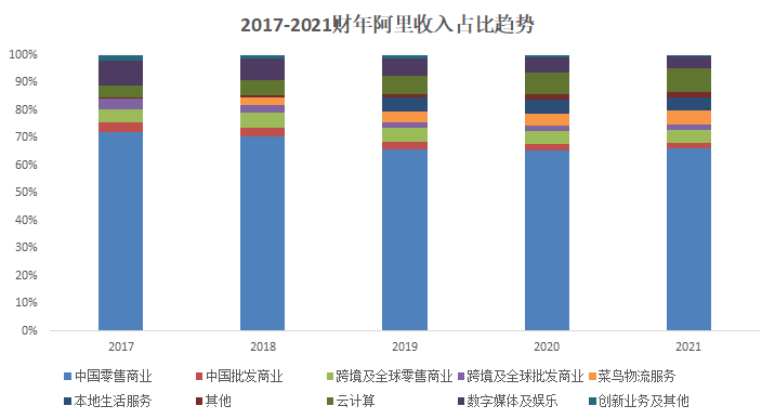

图:2017-2021财年阿里收入占比趋势

来源:阿里年报,Cowgirl制作

阿里在每年的年报中详细阐述了每一项的收入性质。

1)中国零售商业:以淘宝和天猫的广告竞价收入为主(关键词竞价等),也包含了天猫佣金。另外,2017年以来,自营收入的占比也在逐渐提升,21财年提升至23%,主要包括天猫超市、高鑫零售、盒马、进口直营和银泰的直销收入。

2)中国批发商业:以1688为主,也包括零售通。核心收入是每年的会员费。算是比较古老的业务,增速在持续减少,2021财年增速15%(2019财年增速39%),占比很低 约2%。

3)跨境及全球零售商业:包括速卖通、Lazada,占比5%。由于疫情,近2年增速较快,2021财年(即2020年4月-2021年3月)同比增速42%,2020财年增速24%。

4)跨境及全球批发商业:包括Alibaba,变现模式是会员以及广告费。于跨境零售类似,虽然占比不高(2%),但21财年增速不错,同比50%。

5)菜鸟物流:菜鸟现在已经成长为综合物流服务商了,包含向商家提供的物流服务,也包含2C的物流服务(如菜鸟裹裹等)。目前没有看到明细的收入拆分,但近几年增速相当不错,21财年CAGR 68%,占全部收入5%。预计未来能够类似对标京东物流。

6)本地生活服务:包含饿了么、口碑和飞猪,占比4%,增速在下降,21财年24%。

7)云计算:目前阿里最有亮点的业务,包括阿里云(钉钉被划到了创新业务?),21财年增速50%。

8)数字媒体与娱乐:优酷和阿里影业等,占比4%,增速7%个位数,不展开。

9)创新业务及其他:高德、钉钉和天猫精灵,几个创新业务都非常有亮点、很有意思(钉钉可能未来会划归云计算?),占比1%、增速8%。

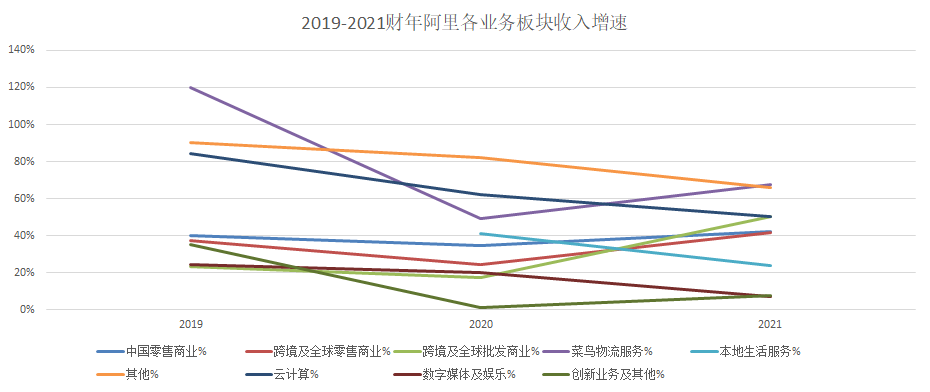

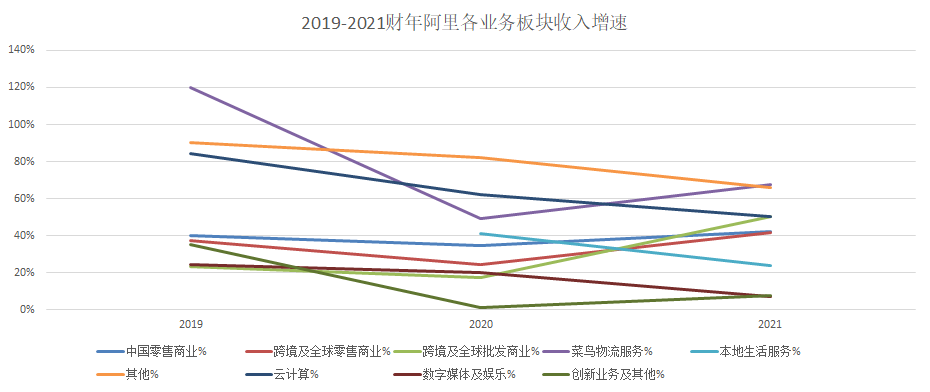

图:2019-2021财年阿里各业务板块收入增速

来源:阿里巴巴年报,Cowgirl制作

从上面个业务收入增速也能看到,21财年主要增速亮点在于云计算、菜鸟物流、跨境、中国零售(可能是下沉市场淘特和淘菜菜的功劳)。

03

京东:自营和物流

来看下京东的收入吧。

京东目前仍然是较为典型的自营电商模式,虽然2010年开始增加了第三方电商,但一直发展规模相对有限。目前也有了20w+第三方卖家(还是更多?数据有待确认)。

作为与亚马逊类似的自营起家,京东其实在物流上做得不错,发展出了独立上市的京东物流、以及京东数科(云计算+2B金融科技)、京东健康(互联网医药零售平台+诊断)。

但根据京东年报披露,京东数科在17年6月30日起不在合并范围内,京东健康2019年5月后不在合并范围内。因此,目前京东集团的上市体系主要包含了电商+物流两个板块。

后续可以找机会简单比较下整个京东体系内的几家上市公司规模,包括收入和利润情况,此处仅讨论上市公司京东集团的业务和内容。

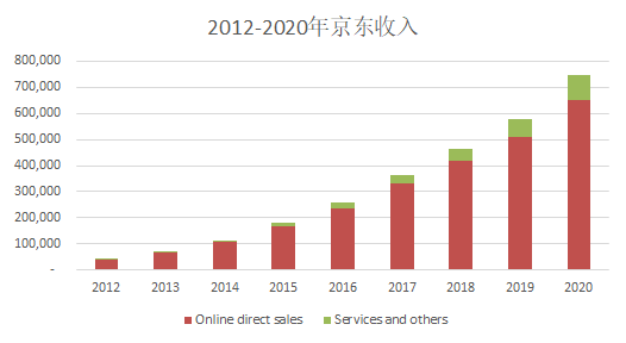

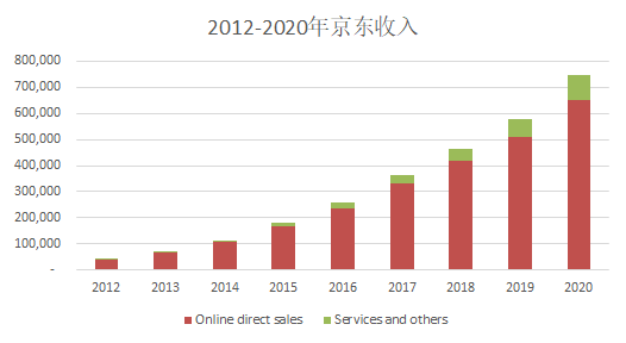

图:2012-2020年京东收入

来源:京东年报,Cowgirl制作

京东大部分收入仍然来自自营直销,虽然在持续扩展第三方卖家市场,有一定进展,但离头部厂商还有很大距离。

收入中还披露了品类的比例,包括最早的电子产品和电器,以及后续扩张的日用百货。日用百货的扩张能够看到不错的成效,2017年占比26%、2020年占比34%。

04

拼多多:下沉市场的黑马

拼多多的成功故事已经被翻来覆去得讨论好多遍了。

0)阿里体系的大量中长尾卖家无法在体系内生存,外溢并流入拼多多。

1)14-15年突飞猛进的微信支付流量,是拼多多捕获下沉市场的基础。

2)整个下沉市场在拼多多之前,虽然有各种探索,但都较难成功,包括阿里、京东以及各类农村电商等。

3)社交玩法在拼多多的传播中起到了加速作用。

4)利用高性价比产品获取大量下沉城市是起量的关键。

5)电商渗透率不高的水果农产品也是突破的要器之一。

6)在获得下沉市场用户基数后,通过百亿补贴等方式,在一二线城市迅速扩圈。

总体来说,拼多多的故事证实了一点:14亿的庞大人口,虽然已经经过了30年的高速发展,但仍然有大量人群消费购买力不高/一般,而大部分的普通消费者即使有消费升级需求(愿意购买优质的电器、食品),也仍然追求性价比(便宜的水果、日用品等),真正高付费意愿的人群并不多。

这也是所谓的消费分化,体现了快速发展社会的割裂一面吧。

广大的消费者一边在追求高品质的电器(买爆的戴森)、为各类新消费排队(各种30元以上的网红产品),一边又望着有限的荷包,尽量省下普通必需品的成本(纸巾等)。

拼多多的大部分收入与阿里第三方Marketplace变现方式一致:为商家提供体系内广告投放,竞价购买关键词。

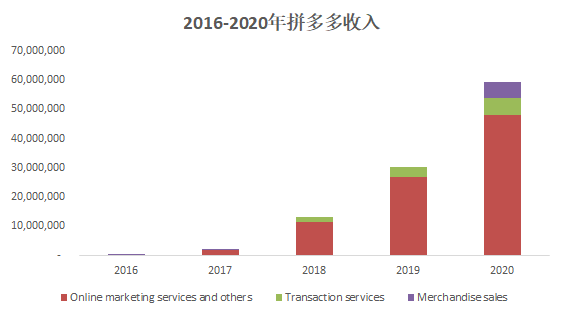

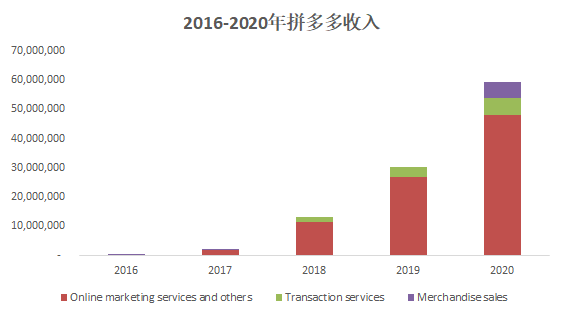

图:2016-2020年拼多多收入构成

来源:拼多多年报,Cowgirl整理

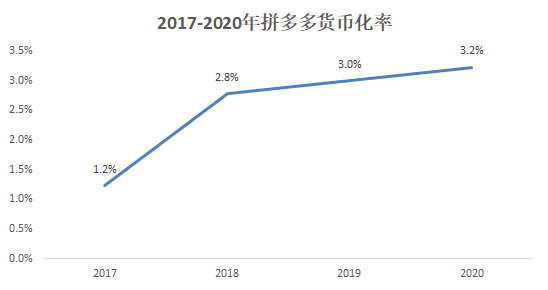

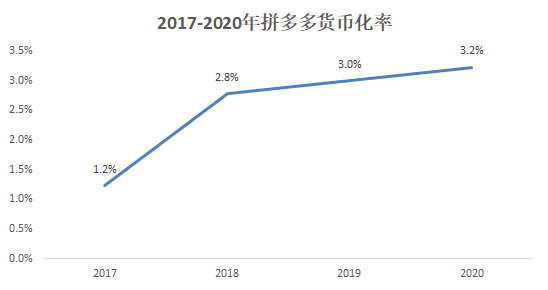

而拼多多的货币化率也在4年间迅速达到了3%以上,这和阿里淘宝天猫的整体货币化率较为接近了(虽然还有一定空间,阿里中国零售货币化率4%左右)。

图:2017-2020年拼多多货币化率

来源:拼多多年报,Cowgirl整理

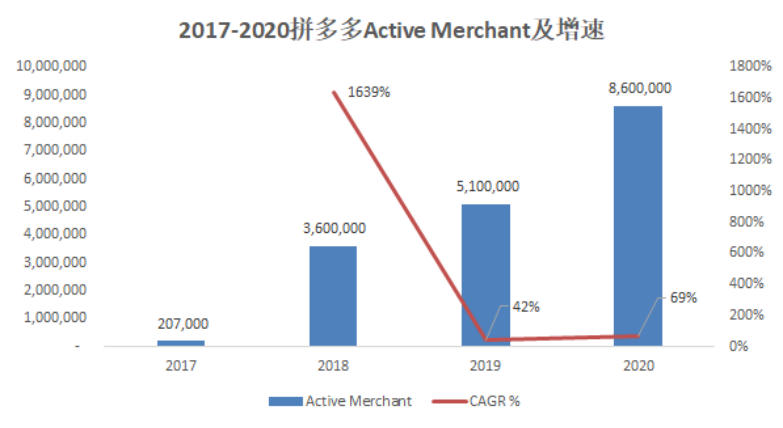

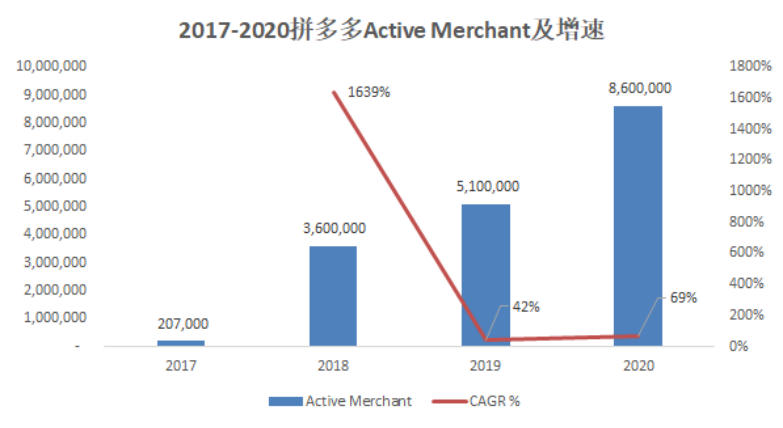

拼多多的商家体量非常庞大,2017年仅20w、而2020年达到了860w。

图:2017-2020年拼多多Active Merchant及增速

来源:拼多多年报,Cowgirl整理

05

各电商平台布局和模式对比

根据如上所介绍的每家电商平台的业务情况,我们可以做个小汇总,包括每一家的模式、擅长的品类、涉及的类型、客户群、AAC、收入模式和业务板块。

其中可以看到,虽然拼多多增速迅猛,但阿里和京东在多年积累下,不仅是提升了自己的电商业务规模,更发展出了各类其他延申业务(包括物流、金融、云计算等)。

而这些业务中孕育了一些有价值的未来。比如阿里的云计算、物流、金融科技(蚂蚁金服应该不在合并范围内),京东的物流、健康和金融科技。

并且,每一家都在尝试进入对方最初的腹地,例如京东尝试第三方市场,也都有一些类似的业务布局,比如和电商密切相关的物流、金融。

06

阿里的压力

在这5年,对于阿里而言,目前的竞争格局并不是最优的。

国内的电商格局远不如美国集中,美国电商几乎可以分为三类:亚马逊、Shopify带领的独立站、以及其他各类自营电商(沃尔玛等)。

而国内的电商行业,在移动互联网逐渐成熟后,几乎每隔几年便会出现一个强大的玩家。包括最早的京东、15-16起量的拼多多、以及19-20年开始的抖音快手。

国内的互联网公司最早从各种流量机会开始,如果以拼多多和抖音快手为例,拼多多抓住了微信和下沉的流量机会,抖音快手则是自有短视频流量。

然后目标将这些流量尝试变现,无外乎社交、广告、电商、游戏等。

尝试游戏的不在少数,抖音快手都尝试过,但游戏行业已经有了相当优秀的玩家,包括老牌的腾讯网易,以及新兴的米哈游莉莉丝等(有着极强的产品力和创新力)。并且,由于游戏天生并不是一个靠努力变能成功的业务,它依赖技术、运营、艺术创意,反而更充满不确定性,也对从事游戏产品团队的热爱程度有着越来越高的考验。

图:原神,神女劈观

来源:B站,原神

《原神》的神女劈观非常有意思,用戏曲唱腔讲了个典故故事,虽然并非完全传统京剧,配合现代奏乐,但这种传统与新式结合非常成功。你能想象大量海外消费者正因此而沉迷研究中华京剧吗?

说远了。

对于社交和广告,社交在国内很难动摇微信的地位。而广告,在移动互联网时代来临后,便一直被各家割裂,而非像海外被搜索引擎占据大头。例如阿里电商在内部形成了自有广告体系,腾讯也在内部形成了微信生态广告体系,而现在抖音快手则增加了自有的短视频广告体系。

那剩下方便起量的便是电商业态了。

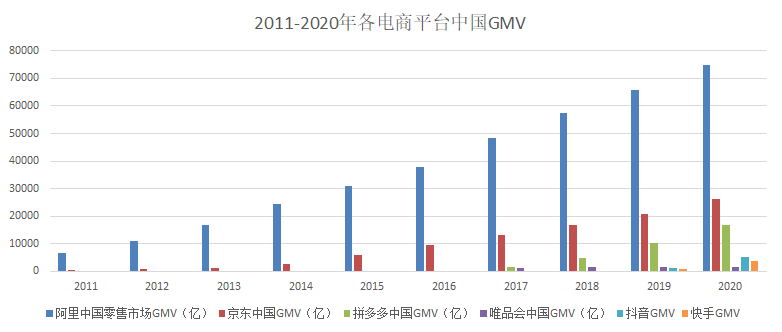

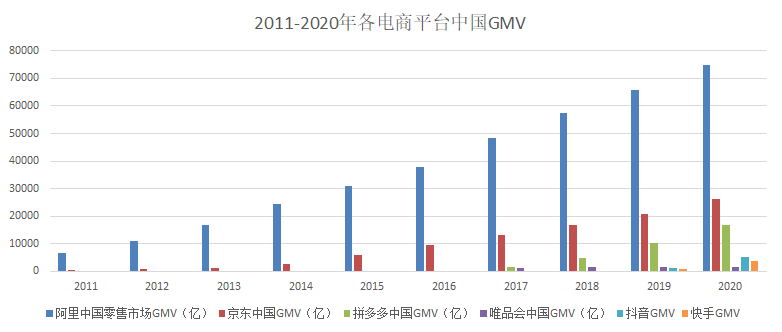

看下各电商平台的GMV趋势吧。

图:2011-2020年各电商平台中国GMV

来源:财报,Cowgirl整理

在2020年开始,有一定规模的玩家数量越来越多,除了阿里京东拼多多,还增加了抖音快手。

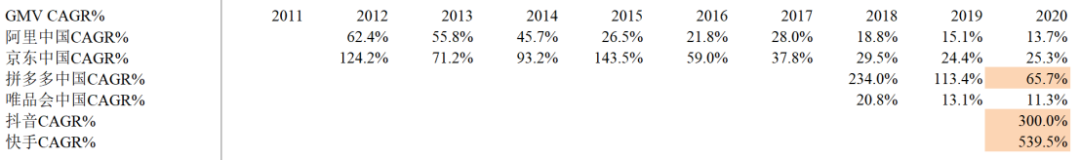

如果我们观察每一家的增速,可以看到,阿里京东已经在一个相对稳定的增速,但拼多多、抖音快手则仍然有不错的提速,拼多多66%、抖音接近300%、快手500%。

图:各家电商GMV增速

来源:Cowgirl整理

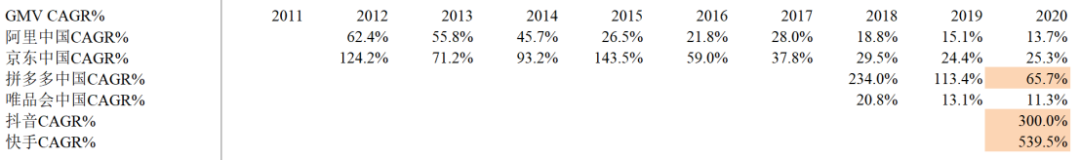

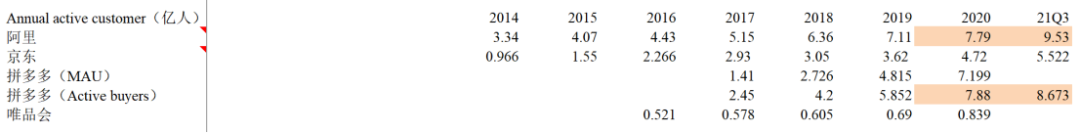

而在活跃消费者的数据上,2020年末拼多多年度活跃消费者一度略超过阿里,在21年Q3阿里的年度活跃消费者整体有了不错的增长(大致是可比的数据,如有错误,欢迎指正交流)。

图:各家电商Annual active customer

来源:Cowgirl整理

阿里在21年活跃消费者的增速,很可能来自下沉市场的发力,包括淘特、淘菜菜。这在Investor Day上也有一定体现,淘特和淘菜菜的用户规模同比增长200%,AAC接近2.7亿。

图:阿里新消费市场

来源:阿里巴巴Investor Day

可以说,阿里在电商上并没有达到类似亚马逊的位置,仍然面临了强劲的老对手和新对手。拼多多和抖音快手分别在下沉市场和短视频内容上占据优势,但从数据来看,阿里已经在下沉市场有了一些进展。

而内容为主的平台,抖音快手,虽然电商业务发展迅猛,但需要注意的是,本身内容与电商存在一定矛盾性。它们之间可以适当共存,但满是购物的内容平台一定是惹人厌烦的;因此,理论上而言,内容平台的电商内容存在上限。况且,由于字节未公开上市,目前仍然无法知晓抖音的真实GMV。

07

一点唠嗑

总体而言,阿里拥有非常齐全的布局,包括各类电商模式和品类(都不是轻易短时间可以完善的领域),并且还有云计算的第二增长曲线,以及相关的创新布局,仍然有着相对较为不错的基本盘。

虽然在短视频和下沉领域并非阿里最初的强项,但可以看到一些努力和进展(例如下沉市场)。

—— End ——

传说阿里在探索自营项目,“猫享”。

从电商诞生发展到今天,约莫过去了20年,早期探索的2000-2010,以及飞速发展的2010-至今,不断涌出了一些新的电商玩家(比如2016年的拼多多、2020年的抖快),甚至老牌电商玩家的业务形态也在持续进化迭代。

有必要对几家电商平台的业务布局、变现模式和竞争情况做个复盘。

本篇会重点关注阿里、京东、拼多多公开数据,辅助抖音快手以及亚马逊的部分情况。电商中的每一家都非常值得仔细聊聊(尤其是布局广泛的阿里),后续将陆续展开。

01

股价

来看看最新的中美互联网市值情况吧。

我们把电商相关公司的市值排在前列,并附上另外几个头部的互联网公司。

图:中美互联网市值(2022年2月20日)

来源:Cowgirl制作

国内几家电商平台,尤其以阿里为主(快手先将它放在泛电商类别中一起观察),普遍市值一般。腾讯看起来最近已经在一个相对平稳的状态,但电商龙头阿里仍然没有很好的起色。海外互联网龙头普遍表现出色,除了接近腰斩的Facebook。

21年中,阿里和腾讯还处于相对接近的位置,半年过去了,电商行业是否发生了一些重要变化?

来回顾下几个主要电商平台的布局与变现。

02

阿里:电商老牌王者

先从阿里说起。

去年阿里的Investor Day材料很好得展示了阿里最新的整体业务布局。

阿里每年的Investor Day非常有价值、也很有趣,会就一些重点业务板块具体披露PPT,并且展示一些年报季报中不太会披露的细节。后续可就每年Investor Day的材料,具体展开聊聊。

图:阿里Business Overview

来源:阿里巴巴Investor Day

总体来看,阿里是一家综合互联网公司(而非纯电商业务):核心业务为电商(中国电商+跨境海外电商),辅助本地生活(服务电商)以及文娱和创新产品;在技术层面,搭配了云计算IaaS、PaaS,以及SaaS产品钉钉;交付层面,搭配了菜鸟物流。

其中,电商板块几乎已经涉及了所有国内可能的电商业态和模式:

1)第三方电商市场:各类第三方商家自行开店,购买淘宝直通车等广告流量产品。包括天猫、淘宝、淘特等。

2)自营电商业务:阿里自营的电商业务,类似京东自营,商品销售为收入、采购价格为成本。包括天猫超市、天猫国际、盒马等对商品质量要求更高的业态。

3)批发市场:B2B的批发市场,也是阿里较为古老的业务,包括1688。

4)跨境C端业务:AliExpress速卖通,Lazada等。

5)跨境批发业务:Alibaba,也是较为古老的业务了。

这样一个搭配与亚马逊是较为接近的:最早通过电商业务起家,并发展配套物流服务(FBA),业务逐渐庞大导致数据需求巨大,从而延伸出了云计算业务。甚至在智能音响上都有类似。

当然,由于发展环境不同,也有部分区别,例如:

1)亚马逊最早是自营为主,目前已经自营+第三方各一半,而阿里电商大部分时候是第三方Marketplace。

2)亚马逊没有太多本地生活业务,这也和美国整体人力成本高有关。

3)亚马逊的云计算业务,由于开始较早,且海外企业服务环境相对更好,无论在市占率、业务模式还是利润情况方面,都非常优质。而阿里云虽然在国内NO.1,全球第三,但劣于AWS。

4)亚马逊由于电商自营占比高,且物流更重,因此电商业务利润率一般。但阿里由于主要为第三方卖家,自营部分较少,电商业务利润率较高。

图:2014-2021年Amazon收入构成

来源:Cowgirl制作,Amazon年报

看一下阿里的收入构成。

图:2017-2021财年阿里收入占比趋势

来源:阿里年报,Cowgirl制作

阿里在每年的年报中详细阐述了每一项的收入性质。

1)中国零售商业:以淘宝和天猫的广告竞价收入为主(关键词竞价等),也包含了天猫佣金。另外,2017年以来,自营收入的占比也在逐渐提升,21财年提升至23%,主要包括天猫超市、高鑫零售、盒马、进口直营和银泰的直销收入。

2)中国批发商业:以1688为主,也包括零售通。核心收入是每年的会员费。算是比较古老的业务,增速在持续减少,2021财年增速15%(2019财年增速39%),占比很低 约2%。

3)跨境及全球零售商业:包括速卖通、Lazada,占比5%。由于疫情,近2年增速较快,2021财年(即2020年4月-2021年3月)同比增速42%,2020财年增速24%。

4)跨境及全球批发商业:包括Alibaba,变现模式是会员以及广告费。于跨境零售类似,虽然占比不高(2%),但21财年增速不错,同比50%。

5)菜鸟物流:菜鸟现在已经成长为综合物流服务商了,包含向商家提供的物流服务,也包含2C的物流服务(如菜鸟裹裹等)。目前没有看到明细的收入拆分,但近几年增速相当不错,21财年CAGR 68%,占全部收入5%。预计未来能够类似对标京东物流。

6)本地生活服务:包含饿了么、口碑和飞猪,占比4%,增速在下降,21财年24%。

7)云计算:目前阿里最有亮点的业务,包括阿里云(钉钉被划到了创新业务?),21财年增速50%。

8)数字媒体与娱乐:优酷和阿里影业等,占比4%,增速7%个位数,不展开。

9)创新业务及其他:高德、钉钉和天猫精灵,几个创新业务都非常有亮点、很有意思(钉钉可能未来会划归云计算?),占比1%、增速8%。

图:2019-2021财年阿里各业务板块收入增速

来源:阿里巴巴年报,Cowgirl制作

从上面个业务收入增速也能看到,21财年主要增速亮点在于云计算、菜鸟物流、跨境、中国零售(可能是下沉市场淘特和淘菜菜的功劳)。

03

京东:自营和物流

来看下京东的收入吧。

京东目前仍然是较为典型的自营电商模式,虽然2010年开始增加了第三方电商,但一直发展规模相对有限。目前也有了20w+第三方卖家(还是更多?数据有待确认)。

作为与亚马逊类似的自营起家,京东其实在物流上做得不错,发展出了独立上市的京东物流、以及京东数科(云计算+2B金融科技)、京东健康(互联网医药零售平台+诊断)。

但根据京东年报披露,京东数科在17年6月30日起不在合并范围内,京东健康2019年5月后不在合并范围内。因此,目前京东集团的上市体系主要包含了电商+物流两个板块。

后续可以找机会简单比较下整个京东体系内的几家上市公司规模,包括收入和利润情况,此处仅讨论上市公司京东集团的业务和内容。

图:2012-2020年京东收入

来源:京东年报,Cowgirl制作

京东大部分收入仍然来自自营直销,虽然在持续扩展第三方卖家市场,有一定进展,但离头部厂商还有很大距离。

收入中还披露了品类的比例,包括最早的电子产品和电器,以及后续扩张的日用百货。日用百货的扩张能够看到不错的成效,2017年占比26%、2020年占比34%。

04

拼多多:下沉市场的黑马

拼多多的成功故事已经被翻来覆去得讨论好多遍了。

0)阿里体系的大量中长尾卖家无法在体系内生存,外溢并流入拼多多。

1)14-15年突飞猛进的微信支付流量,是拼多多捕获下沉市场的基础。

2)整个下沉市场在拼多多之前,虽然有各种探索,但都较难成功,包括阿里、京东以及各类农村电商等。

3)社交玩法在拼多多的传播中起到了加速作用。

4)利用高性价比产品获取大量下沉城市是起量的关键。

5)电商渗透率不高的水果农产品也是突破的要器之一。

6)在获得下沉市场用户基数后,通过百亿补贴等方式,在一二线城市迅速扩圈。

总体来说,拼多多的故事证实了一点:14亿的庞大人口,虽然已经经过了30年的高速发展,但仍然有大量人群消费购买力不高/一般,而大部分的普通消费者即使有消费升级需求(愿意购买优质的电器、食品),也仍然追求性价比(便宜的水果、日用品等),真正高付费意愿的人群并不多。

这也是所谓的消费分化,体现了快速发展社会的割裂一面吧。

广大的消费者一边在追求高品质的电器(买爆的戴森)、为各类新消费排队(各种30元以上的网红产品),一边又望着有限的荷包,尽量省下普通必需品的成本(纸巾等)。

拼多多的大部分收入与阿里第三方Marketplace变现方式一致:为商家提供体系内广告投放,竞价购买关键词。

图:2016-2020年拼多多收入构成

来源:拼多多年报,Cowgirl整理

而拼多多的货币化率也在4年间迅速达到了3%以上,这和阿里淘宝天猫的整体货币化率较为接近了(虽然还有一定空间,阿里中国零售货币化率4%左右)。

图:2017-2020年拼多多货币化率

来源:拼多多年报,Cowgirl整理

拼多多的商家体量非常庞大,2017年仅20w、而2020年达到了860w。

图:2017-2020年拼多多Active Merchant及增速

来源:拼多多年报,Cowgirl整理

05

各电商平台布局和模式对比

根据如上所介绍的每家电商平台的业务情况,我们可以做个小汇总,包括每一家的模式、擅长的品类、涉及的类型、客户群、AAC、收入模式和业务板块。

其中可以看到,虽然拼多多增速迅猛,但阿里和京东在多年积累下,不仅是提升了自己的电商业务规模,更发展出了各类其他延申业务(包括物流、金融、云计算等)。

而这些业务中孕育了一些有价值的未来。比如阿里的云计算、物流、金融科技(蚂蚁金服应该不在合并范围内),京东的物流、健康和金融科技。

并且,每一家都在尝试进入对方最初的腹地,例如京东尝试第三方市场,也都有一些类似的业务布局,比如和电商密切相关的物流、金融。

06

阿里的压力

在这5年,对于阿里而言,目前的竞争格局并不是最优的。

国内的电商格局远不如美国集中,美国电商几乎可以分为三类:亚马逊、Shopify带领的独立站、以及其他各类自营电商(沃尔玛等)。

而国内的电商行业,在移动互联网逐渐成熟后,几乎每隔几年便会出现一个强大的玩家。包括最早的京东、15-16起量的拼多多、以及19-20年开始的抖音快手。

国内的互联网公司最早从各种流量机会开始,如果以拼多多和抖音快手为例,拼多多抓住了微信和下沉的流量机会,抖音快手则是自有短视频流量。

然后目标将这些流量尝试变现,无外乎社交、广告、电商、游戏等。

尝试游戏的不在少数,抖音快手都尝试过,但游戏行业已经有了相当优秀的玩家,包括老牌的腾讯网易,以及新兴的米哈游莉莉丝等(有着极强的产品力和创新力)。并且,由于游戏天生并不是一个靠努力变能成功的业务,它依赖技术、运营、艺术创意,反而更充满不确定性,也对从事游戏产品团队的热爱程度有着越来越高的考验。

图:原神,神女劈观

来源:B站,原神

《原神》的神女劈观非常有意思,用戏曲唱腔讲了个典故故事,虽然并非完全传统京剧,配合现代奏乐,但这种传统与新式结合非常成功。你能想象大量海外消费者正因此而沉迷研究中华京剧吗?

说远了。

对于社交和广告,社交在国内很难动摇微信的地位。而广告,在移动互联网时代来临后,便一直被各家割裂,而非像海外被搜索引擎占据大头。例如阿里电商在内部形成了自有广告体系,腾讯也在内部形成了微信生态广告体系,而现在抖音快手则增加了自有的短视频广告体系。

那剩下方便起量的便是电商业态了。

看下各电商平台的GMV趋势吧。

图:2011-2020年各电商平台中国GMV

来源:财报,Cowgirl整理

在2020年开始,有一定规模的玩家数量越来越多,除了阿里京东拼多多,还增加了抖音快手。

如果我们观察每一家的增速,可以看到,阿里京东已经在一个相对稳定的增速,但拼多多、抖音快手则仍然有不错的提速,拼多多66%、抖音接近300%、快手500%。

图:各家电商GMV增速

来源:Cowgirl整理

而在活跃消费者的数据上,2020年末拼多多年度活跃消费者一度略超过阿里,在21年Q3阿里的年度活跃消费者整体有了不错的增长(大致是可比的数据,如有错误,欢迎指正交流)。

图:各家电商Annual active customer

来源:Cowgirl整理

阿里在21年活跃消费者的增速,很可能来自下沉市场的发力,包括淘特、淘菜菜。这在Investor Day上也有一定体现,淘特和淘菜菜的用户规模同比增长200%,AAC接近2.7亿。

图:阿里新消费市场

来源:阿里巴巴Investor Day

可以说,阿里在电商上并没有达到类似亚马逊的位置,仍然面临了强劲的老对手和新对手。拼多多和抖音快手分别在下沉市场和短视频内容上占据优势,但从数据来看,阿里已经在下沉市场有了一些进展。

而内容为主的平台,抖音快手,虽然电商业务发展迅猛,但需要注意的是,本身内容与电商存在一定矛盾性。它们之间可以适当共存,但满是购物的内容平台一定是惹人厌烦的;因此,理论上而言,内容平台的电商内容存在上限。况且,由于字节未公开上市,目前仍然无法知晓抖音的真实GMV。

07

一点唠嗑

总体而言,阿里拥有非常齐全的布局,包括各类电商模式和品类(都不是轻易短时间可以完善的领域),并且还有云计算的第二增长曲线,以及相关的创新布局,仍然有着相对较为不错的基本盘。

虽然在短视频和下沉领域并非阿里最初的强项,但可以看到一些努力和进展(例如下沉市场)。

—— End ——

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告