七五报告 | 东南亚M&A研究:新加坡最活跃,大多数交易金额小于1亿美元

2136

2136创业公司的资本化路径有两种主要退出方式——IPO和收并购(M&A)。我们深入研究了东南亚地区本地证券市场的流动性以探讨东南亚IPO退出的难易程度。本篇文章,我们将探讨M&A在东南亚的重要性。

新加坡是东南亚最活跃的收并购市场,来自中国和美国买家有一定的参与度

数据来源:Capital IQ

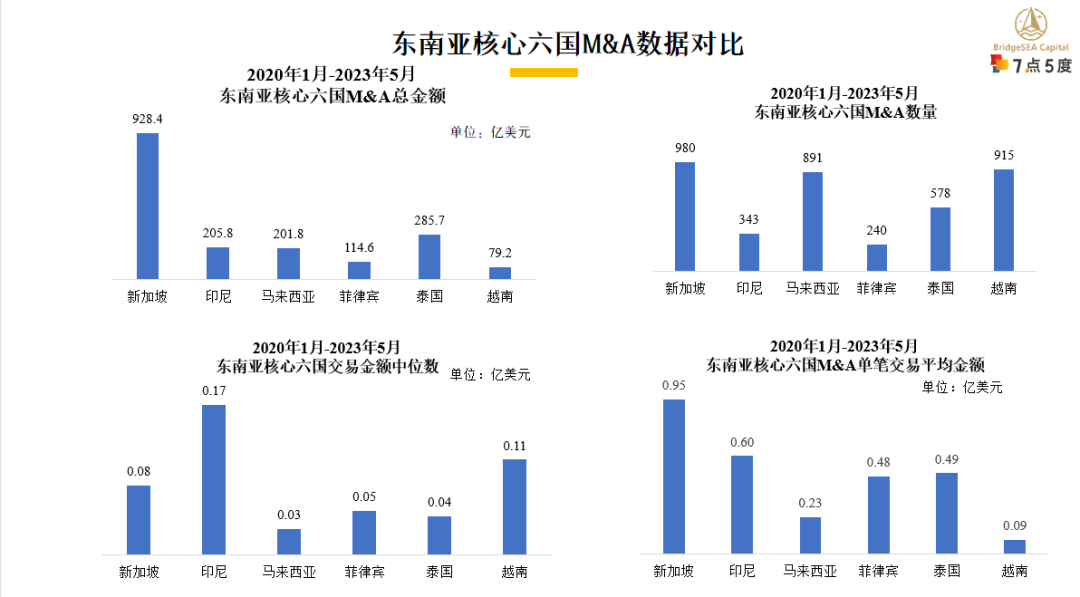

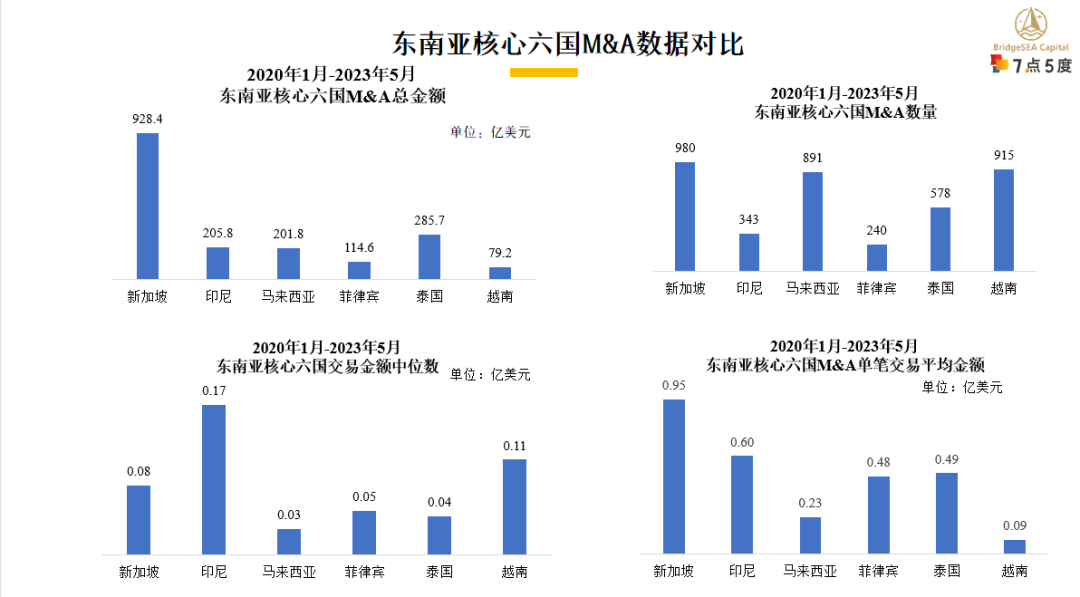

2020年1月至2023年5月,东南亚地区共发生了3,984起M&A事件(其中发生在SEA核心六国的有3,947起),披露的收并购总金额达1,832.8亿美元(其中发生在SEA核心六国的有1,815.5亿美元)。总体来看,新加坡、越南和马来西亚为M&A活动最活跃的三个国家,分别发生了980、915和891起M&A事件。

在新加坡,这一时期内发生了980起M&A事件,总金额928.4亿美元,约是印尼的5倍、菲律宾的8倍以及越南的12倍。值得注意的是,交易单笔平均金额高达9,474万美元,交易金额中位数达768万美元,上四分位数达5,176万美元,下四分位数仅为81万美元。据数据统计显示,交易金额小于50万美元的M&A事件有128起,占披露金额交易总数的20.3%;交易金额大于1亿美元的M&A事件有107起,占比17.0%。由此可见,新加坡M&A交易中小额交易占据了相当比例,同时也有一定数量的高额交易发生。这意味着新加坡市场能够容纳各种规模的交易,并为不同类型的投资者提供机会。

印尼在同一时期发生了343起M&A事件,总金额达到205.8亿美元。尽管相对于新加坡来说数量较少,但交易单笔平均金额也不低,达6,000万美元,交易金额中位数达1,659万美元,上四分位数达6,883万美元,下四分位数达到213万美元。据数据统计显示,交易金额小于50万美元的M&A事件有50起,占比21.4%;交易金额大于1亿美元的M&A事件有41起,占比17.5%。这表明印尼市场具有一定的活跃性和潜力,能够吸引和推动较大规模的交易。

泰国发生了578起M&A事件,总金额达到285.7亿美元,交易单笔平均金额约为4,943万美元,交易金额中位数达426万美元,上四分位数达1,764万美元,下四分位数达到55万美元。据相关数据显示,50万美元以下的交易有102起,占比24.2%,50-500万美元的交易总计117起,占比27.8%,而超过1亿美元的交易仅有30起,占比7.1%。这一数据反映了泰国经济环境中中小型企业活动频繁,大型交易相对较少。

马来西亚在M&A市场中表现活跃,共发生了891起事件,总金额达到201.8亿美元,但交易单笔平均金额仅有2,265万美元,交易金额中位数达292万美元,上四分位数达1,184万美元,下四分位数达到45万美元。交易数量最多的M&A事件集中在50万美元以下(占比23.8%)、100万到300万之间(占比15.5%)和500到1,000万之间(占比20.0%),而大于1亿美元的M&A事件仅有43起,仅占5.4%。这表明马来西亚市场注重支持和促进中小型企业的发展,大型交易的机会相对较为有限。

菲律宾的M&A市场规模相对较小。在该时期内,菲律宾发生了240起M&A事件,总金额达114.6亿美元,交易单笔平均金额约为4,775亿美元,交易金额中位数达492万美元,上四分位数达4,919万美元,下四分位数达到75万美元。据数据统计显示,交易金额小于50万美元的M&A事件共有45起,占比为26.6%;交易金额在100万到1,000万美元之间的M&A事件共有48起,占比为28.4%;而交易金额超过1亿美元的事件则有25起,占比为14.8%。这表明菲律宾市场涵盖了从中小型企业到大型企业的各种规模。市场的多样性导致了M&A交易的数量和规模相对平衡。

越南的M&A市场规模也较为有限。在同时期内,越南发生了915起M&A事件,总金额达到79.2亿美元,交易单笔平均金额仅为886万美元,交易金额中位数达1,053百万美元,上四分位数达4,450万美元,下四分位数达到148万美元,与其他五个国家不同的是,越南的交易金额中位数高于交易单笔平均金额。这表明越南M&A市场可能存在少数大型交易。据披露数据显示,2021年4月,日本的SMBC消费金融有限公司收购了越南的VPBank金融公司有限责任公司49%的股权,交易金额高达13.8亿美元。这一交易成为近3年来越南M&A市场中标的金额最高的案例。

数据来源:Capital IQ

在买方数量上,东南亚地区的买家*占据主导地位。具体而言,有652家来自新加坡,667家来自马来西亚,447家买家来自泰国,187家来自印度尼西亚,155家来自菲律宾,221家来自越南,143家来自美国,68家来自英国,79家来自中国香港,30家来自中国大陆,39家来自澳大利亚,18家来自加拿大,138家来自日本,12家来自中国台湾。其中,东南亚地区的买方数量最多,达到2,329家,占比58.5%。来自北美地区(美国和加拿大)和中国地区(包括中国大陆和港澳台地区)的买方数量较少,分别是161家和121家,分别占比4.0%和3.0%。这表明东南亚地区在该市场的M&A交易中扮演着重要角色。而其他地区的买家相对较少,这种差异可能是由于市场条件、投资环境或其他因素的限制所导致的。

备注:*买方的国家划分基于其在Capital IQ上总部的headquarter所在位置进行筛选。

在买方金额方面,根据披露的数据,来自美国的买方出资额达142.1亿美元,占所有披露的M&A总金额的7.8%;来自中国的买方出资额达139.0亿美元,占总金额的7.6%;来自东南亚核心国家的买方出资额总计1,185.4亿美元,占总金额的64.7%。具体而言,来自新加坡的买方出资额达到469.4亿美元,占总金额的25.6%;来自菲律宾的买方出资额达到94.3亿美元,占总金额的5.1%;来自泰国的买方出资额达到320.6亿美元,占总金额的17.5%;来自印尼的买方出资额达到108.1亿美元,占总金额的5.9%;来自马来西亚的买方出资额达到176.1亿美元,占总金额的9.6%;来自越南的买方出资额达16.9亿美元,占总金额的0.9%。由此可见,东南亚地区在该市场的M&A交易中占据主导地位,来自中国和美国的买家也有一定的参与度。

日本立邦控股株式会社成为东南亚M&A中的重要买方,新加坡金融行业活跃参与

数据来源:Capital IQ

在东南亚地区的M&A交易中,来自日本的日本立邦控股株式会社是交易金额最高的买方。截至2021年1月25日,该公司已成功收购了11家公司的股权,其中有8家是立邦集团在东南亚地区的分支机构。从2020年1月至2023年5月,该公司的累计M&A交易金额达到121.4亿美元,占总M&A交易金额的6.6%。

在前十大买方中,有4家来自新加坡,3家来自泰国,1家来自马来西亚。值得注意的是,新加坡的买方中有两家属于金融行业,它们的累计交易金额达到120.4亿美元,占总金额的6.6%。这反映出东南亚地区在吸引外资和促进经济增长方面的重要地位。同时,金融行业在新加坡的M&A活动中扮演着重要角色。

来自泰国的萨布伊科技成交最多,9家东南亚公司入围Top 10

数据来源:Capital IQ; 统计于2020.1.1-2023.5.31

交易次数前十大公司中有9家来自东南亚。具体而言,有3家公司来自马来西亚,2家来自泰国,2家来自菲律宾,印尼和新加坡各有1家。其中,来自日本的萨布伊科技股份有限公司是交易次数最多的公司,该公司于2020年1月至2023年5月期间在东南亚进行了21起M&A活动。交易次数前十大公司涵盖了不同行业,包括了互联网、房地产、医疗与能源等等。

大多数交易金额小于1亿美元,约40%的交易未披露金额

数据来源:Capital IQ; 统计于2020.1.1-2023.5.31

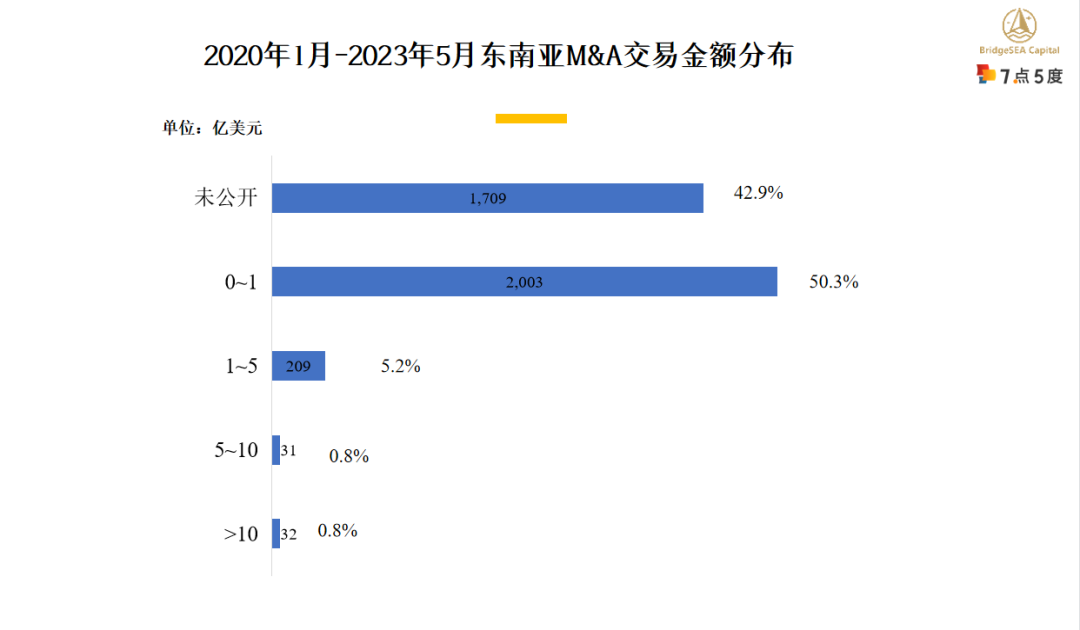

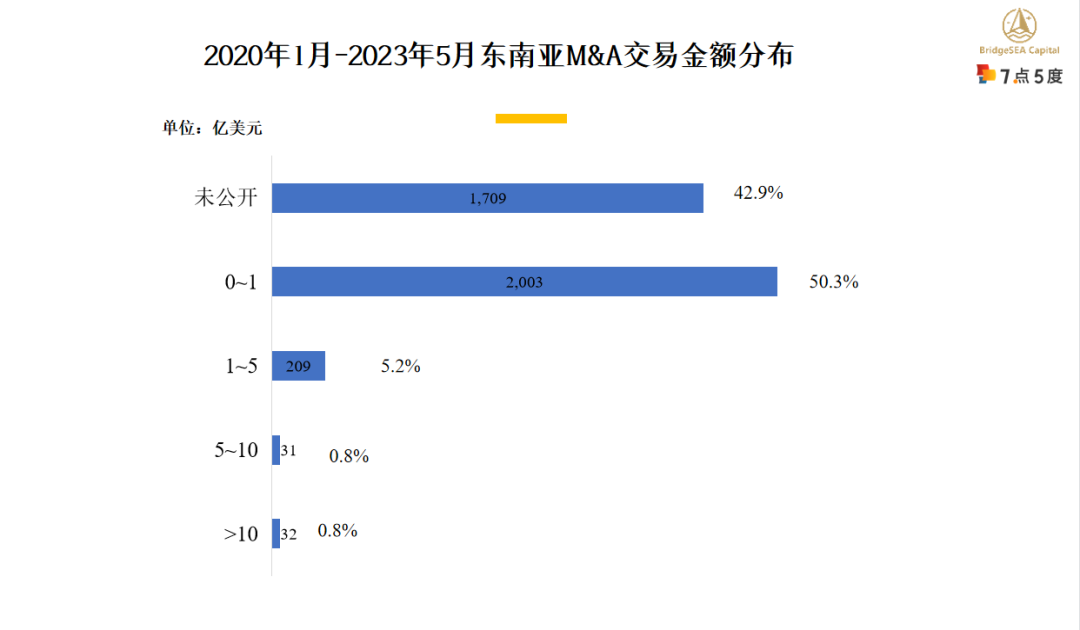

根据买方数据显示,有32起M&A交易的总金额超过10亿美元,占总交易数的0.8%;有31起交易的金额介于5亿美元到10亿美元之间,占总数的0.8%;有2,003起交易的金额低于1亿美元,占总数的50.3%;此外,有1,709起交易未披露金额,占总数的42.9%。从中可以看出,东南亚地区的M&A交易中高额交易相对较少,而交易规模较小的案例占据了主导地位。此外,还有相当一部分交易金额并未公开披露。在同一时期内,中国发生的M&A事件中未披露金额的比例为18.2%,日韩地区的比例为51.2%,而美国的比例高达71.5%。

跨国收购的总金额远远高于本国收购,美国是跨国收购的主要目标国家

2020年1月至2023年5月,披露金额的中国作为买方的M&A事件共有3,354起,总金额达5,488.1亿美元,交易单笔平均金额为1.6亿美元。与此相比,在披露金额的3,025起涉及东南亚作为买方的M&A事件中,总金额达14,573.5亿美元,交易单笔平均金额为4.8亿美元。从数据可以看出,尽管中国买方的M&A事件数量略高于东南亚,但东南亚买方的平均交易金额更高。这表明东南亚地区在跨国并购领域中具有较大的交易规模和吸引力。

在披露金额的3,025起涉及东南亚作为买方的M&A事件中,有1,644起是本国收购,占事件总数的54.3%。这些本国收购的总金额达到了1,264亿美元,占总金额的8.67%。另外,还有1,381起是跨国收购,占总事件数的45.7%。跨国收购的总金额高达13,310亿美元,占总金额的91.33%。由此可见,尽管跨国收购和本国收购的事件数量相差不大,但跨国收购在金额上却远远超过了本国收购。跨国收购的高额金额反映了外国投资者对东南亚地区潜力的认可和兴趣。这些跨国收购不仅为东南亚地区带来了大量资金流入,还推动了经济的发展和增长。

在本国收购方面,来自印尼的标的有153起,金额总计163.7亿美元;马来西亚564起,金额总计183.0亿美元;菲律宾125起,金额总计101.0亿美元;新加坡380起,金额总计506.4亿美元;泰国343起,金额总计270.0亿美元;越南79起,金额总计39.8亿美元。

数据来源:Capital IQ

在跨国收购方面,美国、英国和澳大利亚是主要国家。在1,381起跨国收购事件中,有433起买方来自美国,涉及的M&A金额总计7,058.2亿美元,占跨国收购总金额的53.0%。有153起来自英国,涉及的M&A金额总计1,409.2亿美元,占总金额的10.6%。有101起澳大利亚,涉及的M&A金额总计596.2亿美元,占总金额的4.5%。

此外,有79起跨国收购事件来自印度,涉及的M&A金额总计213.0亿美元,占跨国收购总金额的1.6%;有61起跨国收购事件来自日本,涉及的M&A金额总计310.4亿美元,占总金额的2.3%;有60起跨国收购事件来自中国大陆,涉及的M&A金额总计335.1亿美元,占总金额的2.5%。有43起跨国收购事件来自中国香港,涉及的M&A金额总计224.4亿美元,占总金额的1.7%。此外,有35起跨国收购事件来自法国,涉及的M&A金额总计350.2亿美元,占总金额的2.6%。有47起跨国收购事件来自德国,涉及的M&A金额总计306.4亿美元,占总金额的2.3%。由此可见,美国作为全球最大经济体,其企业在跨国收购中占据主导地位,投资金额也最为巨大。英国和澳大利亚的企业也积极参与跨国收购活动,并在东南亚地区拥有重要的市场份额。

在来自美国的433起跨国收购事件中,有402起的买方来自新加坡,涉及的M&A金额总计6,764.7亿美元,占来自美国跨国收购案件的95.8%。此外,来自菲律宾的买方有8家,来自马来西亚的买方有10家,来自泰国的买方有6家。由此可见,新加坡在东南亚地区具有强大的经济实力和吸引力,吸引了大量来自美国的投资。菲律宾、马来西亚和泰国也在一定程度上参与了跨国收购活动,虽然数量相对较少,但仍对地区的经济发展产生了积极的影响。

新加坡成为备受关注的跨国并购目标地

东南亚地区单笔交易金额最高的十大买方&标的

数据来源:Capital IQ,2020.1.1-2023.5.31

在这些并购事件中,新加坡成为一个备受关注的目标地。在交易金额最大的十家公司中,有6家选择在新加坡进行投资和并购。这表明新加坡在吸引国际投资方面具有强大的吸引力和竞争力。新加坡的稳定的商业环境、发达的金融市场和良好的法律制度为投资者提供了良好的保障和机遇。这种趋势反映了新加坡作为一个重要的商业中心和区域枢纽的地位,并为其经济增长和发展注入了新的动力。

工业行业标的数量领跑,金融行业标的交易单笔平均金额居首

数据来源:Capital IQ

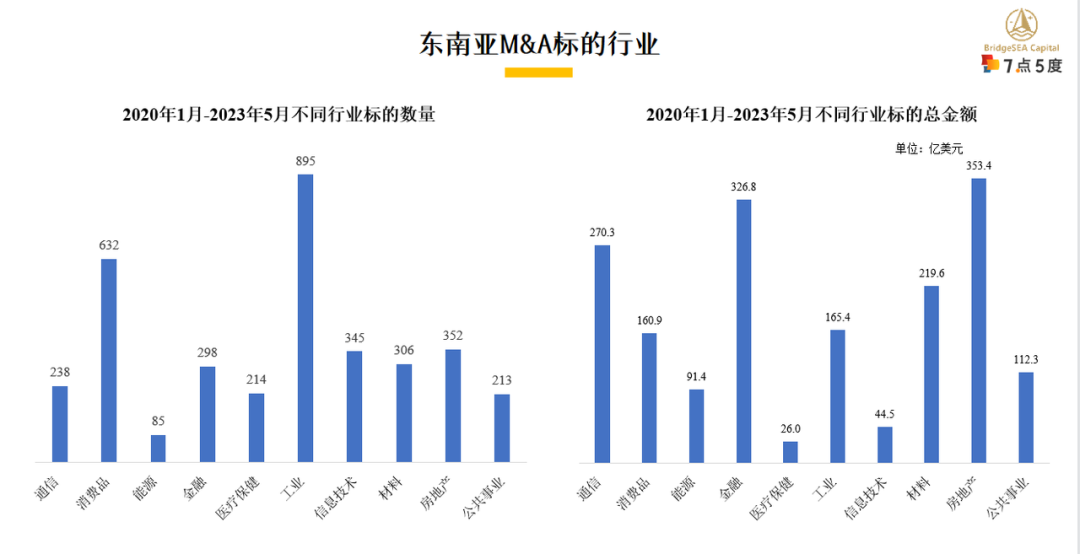

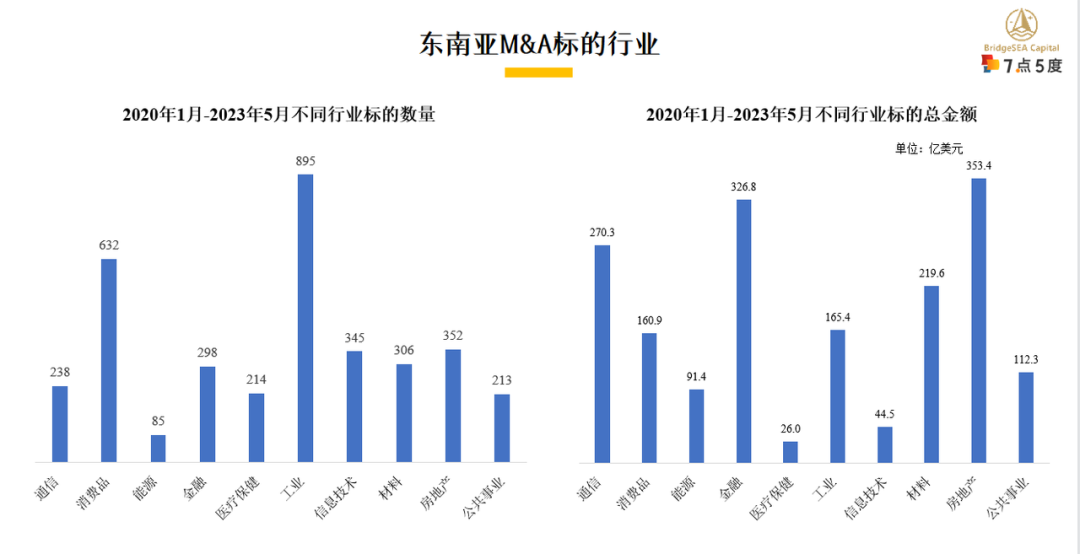

从M&A数量的角度来看,工业行业的并购标的数量最多(895个),占总数的25.0%;其次是消费品行业,共有632个标的,占比17.6%;房地产行业排名第三,共有352个标的,占比9.8%;医疗保健、公共事业和通信行业的标的数量相近,占比均在6.0%左右;能源行业的并购标的数量最少,仅有85个标的,占比2.4%。

从M&A金额的角度来看,房地产行业在并购市场中占据着领先地位。其并购标的的总金额达到353.4亿美元,占总金额的20.0%。由此可见,房地产行业因其潜在的增长潜力、资产价值或者市场地位而吸引了大量的并购交易;其次,金融行业在并购金额方面排名第二,总计326.8亿美元,占总金额的18.5%。金融行业的高额并购金额可能反映了金融机构之间的兼并和收购活动,以扩大市场份额和增强综合实力。医疗保健行业的并购金额相对较低,仅有26.0亿美元,占总金额的1.5%。

值得注意的是,金融行业标的的交易单笔平均金额最高,达到1.14亿美元。这可能是由于金融行业并购交易涉及到重要资产和机构的整合所致;其次是通信行业,交易单笔平均金额为1.10亿美元。通信行业的并购交易通常涉及到关键的技术和基础设施,如移动通信、互联网服务和通信设备等。相比之下,医疗保健行业和信息技术行业的平均M&A金额较低,分别为0.12亿美元和0.13亿美元。

未上市公司成为东南亚主要地区M&A交易的主要目标,金融行业的上市公司占比较大

数据来源:Capital IQ

观察东南亚M&A行业的活跃度数据,可以发现不同行业中上市公司的占比存在差异,但整体上都在10%至30%之间。在材料行业和工业行业中,上市公司占比最高,分别约占该行业标的的26.1%和20.5%;而信息技术行业中的上市公司占比最低,仅为8.4%。这表明非上市公司的并购活动更加活跃,成为推动该地区M&A市场的重要力量。

产业买家主导,非上市公司崭露头角,跨国企业广泛参与

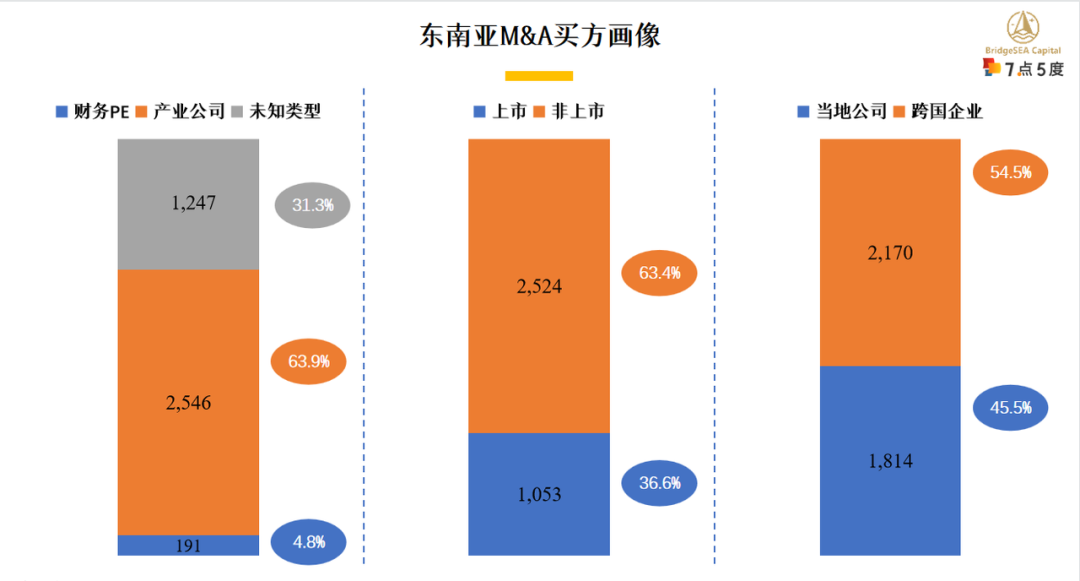

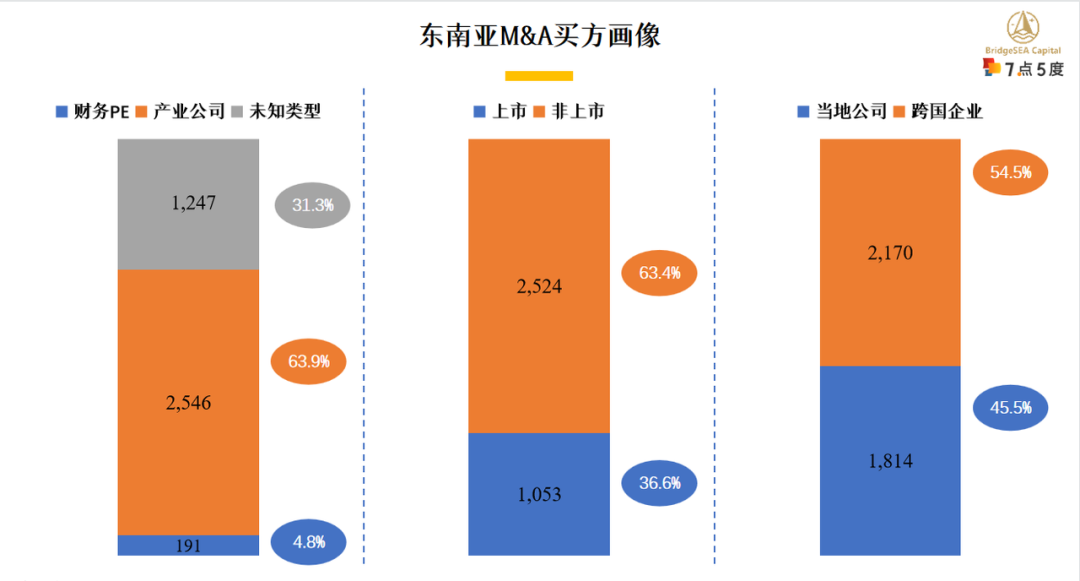

在3,984起东南亚M&A事件中,产业买家数量占据较大比例,达到2,546起,占比高达63.9%。相比之下,财务PE买家仅占4.8%(191起),而其他买家类型未知。这显示了在东南亚并购市场中,产业买家扮演着更为重要的角色,主导着并购活动。

在东南亚的M&A市场中,非上市公司买家占据63.4%的比例,共计2,524家,交易金额达到770.7亿美元,占总交易金额的43.5%。相比之下,上市公司买家占比36.6%,共计1,053家,交易金额高达999.9亿美元,占总交易金额的56.5%。尽管非上市公司买家数量稍多,但其交易金额却低于上市公司买家,这显示出上市公司买家在市场中的重要地位。

在所有M&A事件中,当地公司为买家的有1,814起,占总数的45.5%,交易总金额1,083.2亿美元,占总金额的61.2%;而跨国企业为买家的有2,170起,占总数的54.5%,交易金额总计687.4亿美元,占总金额的38.8%;由此可见,在东南亚地区的M&A活动中,跨国企业有着广泛的参与度,着眼于增强其市场地位和扩大全球业务。与此同时,大量的交易数量彰显了当地企业在东南亚地区经济中的重要角色。这一趋势反映了东南亚作为一个潜力巨大且具有吸引力的投资目的地,吸引了来自全球范围内的跨国企业和本土企业进行并购行动。

数据来源:Capital IQ

泰国家族企业近三年发生并购交易最频繁,东南亚各国家族企业在各个行业均有涉猎

大型家族企业的部分M&A

数据来源:Capital IQ

中国上市企业在东南亚进行28起并购,总交易金额约14亿美元,交易单笔平均金额为0.5亿美元

数据来源:Capital IQ

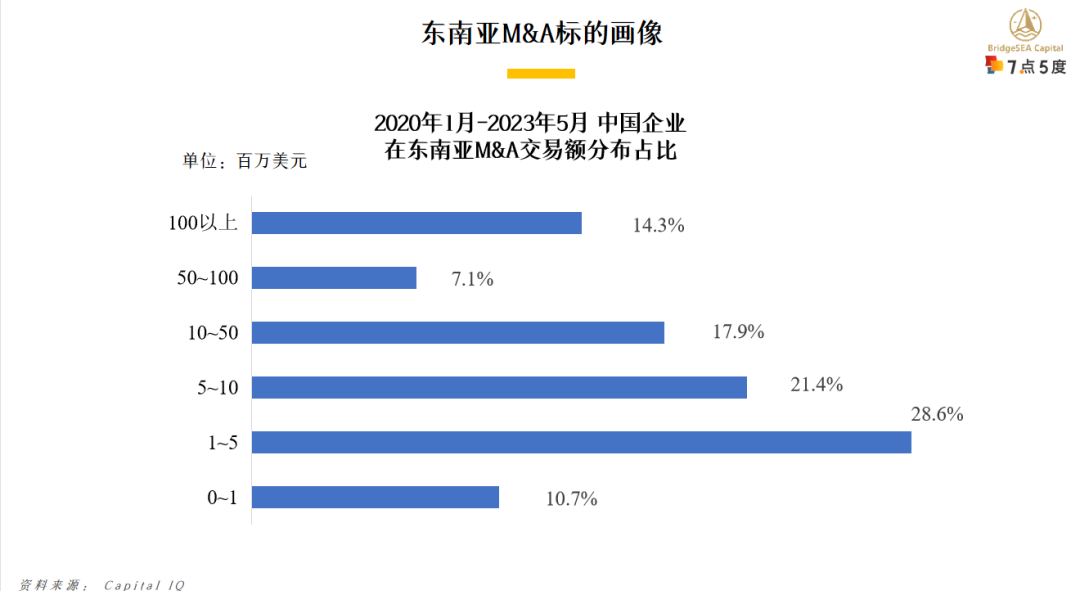

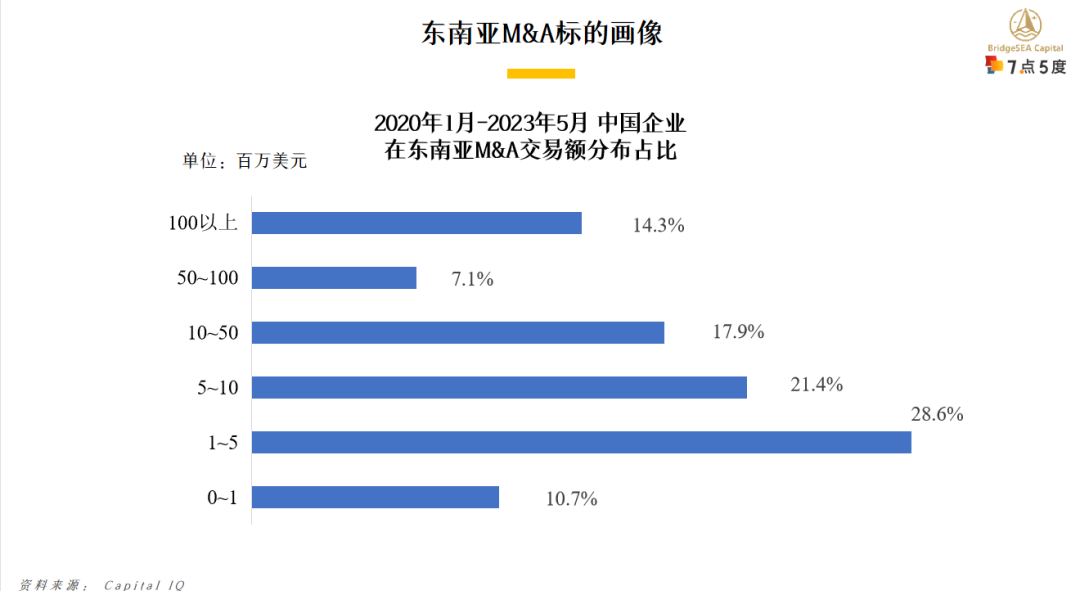

2020年1月-2023年5月,中国上市企业一共在东南亚进行了28起并购,其中包括中国招商局产业投资有限公司、腾讯控股有限公司等大型企业。披露的总交易金额约为14亿美元;交易单笔平均金额为0.5亿美元;标的交易金额大于1亿美元的占比14.3%,标的交易金额介于1-100百万美元的M&A事件占比50%。

END

创业公司的资本化路径有两种主要退出方式——IPO和收并购(M&A)。我们深入研究了东南亚地区本地证券市场的流动性以探讨东南亚IPO退出的难易程度。本篇文章,我们将探讨M&A在东南亚的重要性。

新加坡是东南亚最活跃的收并购市场,来自中国和美国买家有一定的参与度

数据来源:Capital IQ

2020年1月至2023年5月,东南亚地区共发生了3,984起M&A事件(其中发生在SEA核心六国的有3,947起),披露的收并购总金额达1,832.8亿美元(其中发生在SEA核心六国的有1,815.5亿美元)。总体来看,新加坡、越南和马来西亚为M&A活动最活跃的三个国家,分别发生了980、915和891起M&A事件。

在新加坡,这一时期内发生了980起M&A事件,总金额928.4亿美元,约是印尼的5倍、菲律宾的8倍以及越南的12倍。值得注意的是,交易单笔平均金额高达9,474万美元,交易金额中位数达768万美元,上四分位数达5,176万美元,下四分位数仅为81万美元。据数据统计显示,交易金额小于50万美元的M&A事件有128起,占披露金额交易总数的20.3%;交易金额大于1亿美元的M&A事件有107起,占比17.0%。由此可见,新加坡M&A交易中小额交易占据了相当比例,同时也有一定数量的高额交易发生。这意味着新加坡市场能够容纳各种规模的交易,并为不同类型的投资者提供机会。

印尼在同一时期发生了343起M&A事件,总金额达到205.8亿美元。尽管相对于新加坡来说数量较少,但交易单笔平均金额也不低,达6,000万美元,交易金额中位数达1,659万美元,上四分位数达6,883万美元,下四分位数达到213万美元。据数据统计显示,交易金额小于50万美元的M&A事件有50起,占比21.4%;交易金额大于1亿美元的M&A事件有41起,占比17.5%。这表明印尼市场具有一定的活跃性和潜力,能够吸引和推动较大规模的交易。

泰国发生了578起M&A事件,总金额达到285.7亿美元,交易单笔平均金额约为4,943万美元,交易金额中位数达426万美元,上四分位数达1,764万美元,下四分位数达到55万美元。据相关数据显示,50万美元以下的交易有102起,占比24.2%,50-500万美元的交易总计117起,占比27.8%,而超过1亿美元的交易仅有30起,占比7.1%。这一数据反映了泰国经济环境中中小型企业活动频繁,大型交易相对较少。

马来西亚在M&A市场中表现活跃,共发生了891起事件,总金额达到201.8亿美元,但交易单笔平均金额仅有2,265万美元,交易金额中位数达292万美元,上四分位数达1,184万美元,下四分位数达到45万美元。交易数量最多的M&A事件集中在50万美元以下(占比23.8%)、100万到300万之间(占比15.5%)和500到1,000万之间(占比20.0%),而大于1亿美元的M&A事件仅有43起,仅占5.4%。这表明马来西亚市场注重支持和促进中小型企业的发展,大型交易的机会相对较为有限。

菲律宾的M&A市场规模相对较小。在该时期内,菲律宾发生了240起M&A事件,总金额达114.6亿美元,交易单笔平均金额约为4,775亿美元,交易金额中位数达492万美元,上四分位数达4,919万美元,下四分位数达到75万美元。据数据统计显示,交易金额小于50万美元的M&A事件共有45起,占比为26.6%;交易金额在100万到1,000万美元之间的M&A事件共有48起,占比为28.4%;而交易金额超过1亿美元的事件则有25起,占比为14.8%。这表明菲律宾市场涵盖了从中小型企业到大型企业的各种规模。市场的多样性导致了M&A交易的数量和规模相对平衡。

越南的M&A市场规模也较为有限。在同时期内,越南发生了915起M&A事件,总金额达到79.2亿美元,交易单笔平均金额仅为886万美元,交易金额中位数达1,053百万美元,上四分位数达4,450万美元,下四分位数达到148万美元,与其他五个国家不同的是,越南的交易金额中位数高于交易单笔平均金额。这表明越南M&A市场可能存在少数大型交易。据披露数据显示,2021年4月,日本的SMBC消费金融有限公司收购了越南的VPBank金融公司有限责任公司49%的股权,交易金额高达13.8亿美元。这一交易成为近3年来越南M&A市场中标的金额最高的案例。

数据来源:Capital IQ

在买方数量上,东南亚地区的买家*占据主导地位。具体而言,有652家来自新加坡,667家来自马来西亚,447家买家来自泰国,187家来自印度尼西亚,155家来自菲律宾,221家来自越南,143家来自美国,68家来自英国,79家来自中国香港,30家来自中国大陆,39家来自澳大利亚,18家来自加拿大,138家来自日本,12家来自中国台湾。其中,东南亚地区的买方数量最多,达到2,329家,占比58.5%。来自北美地区(美国和加拿大)和中国地区(包括中国大陆和港澳台地区)的买方数量较少,分别是161家和121家,分别占比4.0%和3.0%。这表明东南亚地区在该市场的M&A交易中扮演着重要角色。而其他地区的买家相对较少,这种差异可能是由于市场条件、投资环境或其他因素的限制所导致的。

备注:*买方的国家划分基于其在Capital IQ上总部的headquarter所在位置进行筛选。

在买方金额方面,根据披露的数据,来自美国的买方出资额达142.1亿美元,占所有披露的M&A总金额的7.8%;来自中国的买方出资额达139.0亿美元,占总金额的7.6%;来自东南亚核心国家的买方出资额总计1,185.4亿美元,占总金额的64.7%。具体而言,来自新加坡的买方出资额达到469.4亿美元,占总金额的25.6%;来自菲律宾的买方出资额达到94.3亿美元,占总金额的5.1%;来自泰国的买方出资额达到320.6亿美元,占总金额的17.5%;来自印尼的买方出资额达到108.1亿美元,占总金额的5.9%;来自马来西亚的买方出资额达到176.1亿美元,占总金额的9.6%;来自越南的买方出资额达16.9亿美元,占总金额的0.9%。由此可见,东南亚地区在该市场的M&A交易中占据主导地位,来自中国和美国的买家也有一定的参与度。

日本立邦控股株式会社成为东南亚M&A中的重要买方,新加坡金融行业活跃参与

数据来源:Capital IQ

在东南亚地区的M&A交易中,来自日本的日本立邦控股株式会社是交易金额最高的买方。截至2021年1月25日,该公司已成功收购了11家公司的股权,其中有8家是立邦集团在东南亚地区的分支机构。从2020年1月至2023年5月,该公司的累计M&A交易金额达到121.4亿美元,占总M&A交易金额的6.6%。

在前十大买方中,有4家来自新加坡,3家来自泰国,1家来自马来西亚。值得注意的是,新加坡的买方中有两家属于金融行业,它们的累计交易金额达到120.4亿美元,占总金额的6.6%。这反映出东南亚地区在吸引外资和促进经济增长方面的重要地位。同时,金融行业在新加坡的M&A活动中扮演着重要角色。

来自泰国的萨布伊科技成交最多,9家东南亚公司入围Top 10

数据来源:Capital IQ; 统计于2020.1.1-2023.5.31

交易次数前十大公司中有9家来自东南亚。具体而言,有3家公司来自马来西亚,2家来自泰国,2家来自菲律宾,印尼和新加坡各有1家。其中,来自日本的萨布伊科技股份有限公司是交易次数最多的公司,该公司于2020年1月至2023年5月期间在东南亚进行了21起M&A活动。交易次数前十大公司涵盖了不同行业,包括了互联网、房地产、医疗与能源等等。

大多数交易金额小于1亿美元,约40%的交易未披露金额

数据来源:Capital IQ; 统计于2020.1.1-2023.5.31

根据买方数据显示,有32起M&A交易的总金额超过10亿美元,占总交易数的0.8%;有31起交易的金额介于5亿美元到10亿美元之间,占总数的0.8%;有2,003起交易的金额低于1亿美元,占总数的50.3%;此外,有1,709起交易未披露金额,占总数的42.9%。从中可以看出,东南亚地区的M&A交易中高额交易相对较少,而交易规模较小的案例占据了主导地位。此外,还有相当一部分交易金额并未公开披露。在同一时期内,中国发生的M&A事件中未披露金额的比例为18.2%,日韩地区的比例为51.2%,而美国的比例高达71.5%。

跨国收购的总金额远远高于本国收购,美国是跨国收购的主要目标国家

2020年1月至2023年5月,披露金额的中国作为买方的M&A事件共有3,354起,总金额达5,488.1亿美元,交易单笔平均金额为1.6亿美元。与此相比,在披露金额的3,025起涉及东南亚作为买方的M&A事件中,总金额达14,573.5亿美元,交易单笔平均金额为4.8亿美元。从数据可以看出,尽管中国买方的M&A事件数量略高于东南亚,但东南亚买方的平均交易金额更高。这表明东南亚地区在跨国并购领域中具有较大的交易规模和吸引力。

在披露金额的3,025起涉及东南亚作为买方的M&A事件中,有1,644起是本国收购,占事件总数的54.3%。这些本国收购的总金额达到了1,264亿美元,占总金额的8.67%。另外,还有1,381起是跨国收购,占总事件数的45.7%。跨国收购的总金额高达13,310亿美元,占总金额的91.33%。由此可见,尽管跨国收购和本国收购的事件数量相差不大,但跨国收购在金额上却远远超过了本国收购。跨国收购的高额金额反映了外国投资者对东南亚地区潜力的认可和兴趣。这些跨国收购不仅为东南亚地区带来了大量资金流入,还推动了经济的发展和增长。

在本国收购方面,来自印尼的标的有153起,金额总计163.7亿美元;马来西亚564起,金额总计183.0亿美元;菲律宾125起,金额总计101.0亿美元;新加坡380起,金额总计506.4亿美元;泰国343起,金额总计270.0亿美元;越南79起,金额总计39.8亿美元。

数据来源:Capital IQ

在跨国收购方面,美国、英国和澳大利亚是主要国家。在1,381起跨国收购事件中,有433起买方来自美国,涉及的M&A金额总计7,058.2亿美元,占跨国收购总金额的53.0%。有153起来自英国,涉及的M&A金额总计1,409.2亿美元,占总金额的10.6%。有101起澳大利亚,涉及的M&A金额总计596.2亿美元,占总金额的4.5%。

此外,有79起跨国收购事件来自印度,涉及的M&A金额总计213.0亿美元,占跨国收购总金额的1.6%;有61起跨国收购事件来自日本,涉及的M&A金额总计310.4亿美元,占总金额的2.3%;有60起跨国收购事件来自中国大陆,涉及的M&A金额总计335.1亿美元,占总金额的2.5%。有43起跨国收购事件来自中国香港,涉及的M&A金额总计224.4亿美元,占总金额的1.7%。此外,有35起跨国收购事件来自法国,涉及的M&A金额总计350.2亿美元,占总金额的2.6%。有47起跨国收购事件来自德国,涉及的M&A金额总计306.4亿美元,占总金额的2.3%。由此可见,美国作为全球最大经济体,其企业在跨国收购中占据主导地位,投资金额也最为巨大。英国和澳大利亚的企业也积极参与跨国收购活动,并在东南亚地区拥有重要的市场份额。

在来自美国的433起跨国收购事件中,有402起的买方来自新加坡,涉及的M&A金额总计6,764.7亿美元,占来自美国跨国收购案件的95.8%。此外,来自菲律宾的买方有8家,来自马来西亚的买方有10家,来自泰国的买方有6家。由此可见,新加坡在东南亚地区具有强大的经济实力和吸引力,吸引了大量来自美国的投资。菲律宾、马来西亚和泰国也在一定程度上参与了跨国收购活动,虽然数量相对较少,但仍对地区的经济发展产生了积极的影响。

新加坡成为备受关注的跨国并购目标地

东南亚地区单笔交易金额最高的十大买方&标的

数据来源:Capital IQ,2020.1.1-2023.5.31

在这些并购事件中,新加坡成为一个备受关注的目标地。在交易金额最大的十家公司中,有6家选择在新加坡进行投资和并购。这表明新加坡在吸引国际投资方面具有强大的吸引力和竞争力。新加坡的稳定的商业环境、发达的金融市场和良好的法律制度为投资者提供了良好的保障和机遇。这种趋势反映了新加坡作为一个重要的商业中心和区域枢纽的地位,并为其经济增长和发展注入了新的动力。

工业行业标的数量领跑,金融行业标的交易单笔平均金额居首

数据来源:Capital IQ

从M&A数量的角度来看,工业行业的并购标的数量最多(895个),占总数的25.0%;其次是消费品行业,共有632个标的,占比17.6%;房地产行业排名第三,共有352个标的,占比9.8%;医疗保健、公共事业和通信行业的标的数量相近,占比均在6.0%左右;能源行业的并购标的数量最少,仅有85个标的,占比2.4%。

从M&A金额的角度来看,房地产行业在并购市场中占据着领先地位。其并购标的的总金额达到353.4亿美元,占总金额的20.0%。由此可见,房地产行业因其潜在的增长潜力、资产价值或者市场地位而吸引了大量的并购交易;其次,金融行业在并购金额方面排名第二,总计326.8亿美元,占总金额的18.5%。金融行业的高额并购金额可能反映了金融机构之间的兼并和收购活动,以扩大市场份额和增强综合实力。医疗保健行业的并购金额相对较低,仅有26.0亿美元,占总金额的1.5%。

值得注意的是,金融行业标的的交易单笔平均金额最高,达到1.14亿美元。这可能是由于金融行业并购交易涉及到重要资产和机构的整合所致;其次是通信行业,交易单笔平均金额为1.10亿美元。通信行业的并购交易通常涉及到关键的技术和基础设施,如移动通信、互联网服务和通信设备等。相比之下,医疗保健行业和信息技术行业的平均M&A金额较低,分别为0.12亿美元和0.13亿美元。

未上市公司成为东南亚主要地区M&A交易的主要目标,金融行业的上市公司占比较大

数据来源:Capital IQ

观察东南亚M&A行业的活跃度数据,可以发现不同行业中上市公司的占比存在差异,但整体上都在10%至30%之间。在材料行业和工业行业中,上市公司占比最高,分别约占该行业标的的26.1%和20.5%;而信息技术行业中的上市公司占比最低,仅为8.4%。这表明非上市公司的并购活动更加活跃,成为推动该地区M&A市场的重要力量。

产业买家主导,非上市公司崭露头角,跨国企业广泛参与

在3,984起东南亚M&A事件中,产业买家数量占据较大比例,达到2,546起,占比高达63.9%。相比之下,财务PE买家仅占4.8%(191起),而其他买家类型未知。这显示了在东南亚并购市场中,产业买家扮演着更为重要的角色,主导着并购活动。

在东南亚的M&A市场中,非上市公司买家占据63.4%的比例,共计2,524家,交易金额达到770.7亿美元,占总交易金额的43.5%。相比之下,上市公司买家占比36.6%,共计1,053家,交易金额高达999.9亿美元,占总交易金额的56.5%。尽管非上市公司买家数量稍多,但其交易金额却低于上市公司买家,这显示出上市公司买家在市场中的重要地位。

在所有M&A事件中,当地公司为买家的有1,814起,占总数的45.5%,交易总金额1,083.2亿美元,占总金额的61.2%;而跨国企业为买家的有2,170起,占总数的54.5%,交易金额总计687.4亿美元,占总金额的38.8%;由此可见,在东南亚地区的M&A活动中,跨国企业有着广泛的参与度,着眼于增强其市场地位和扩大全球业务。与此同时,大量的交易数量彰显了当地企业在东南亚地区经济中的重要角色。这一趋势反映了东南亚作为一个潜力巨大且具有吸引力的投资目的地,吸引了来自全球范围内的跨国企业和本土企业进行并购行动。

数据来源:Capital IQ

泰国家族企业近三年发生并购交易最频繁,东南亚各国家族企业在各个行业均有涉猎

大型家族企业的部分M&A

数据来源:Capital IQ

中国上市企业在东南亚进行28起并购,总交易金额约14亿美元,交易单笔平均金额为0.5亿美元

数据来源:Capital IQ

2020年1月-2023年5月,中国上市企业一共在东南亚进行了28起并购,其中包括中国招商局产业投资有限公司、腾讯控股有限公司等大型企业。披露的总交易金额约为14亿美元;交易单笔平均金额为0.5亿美元;标的交易金额大于1亿美元的占比14.3%,标的交易金额介于1-100百万美元的M&A事件占比50%。

END

热门活动

热门活动

浙江

浙江 03-12 周四

03-12 周四

热门报告

热门报告