亚马逊推出税务顾问解决方案,助力欧洲站卖家税务合规

6720

6720亚马逊推出税务顾问解决方案,解决卖家税务难题,助力其掘金欧洲市场。

从两年前英国VAT事件开始,“欧洲税务合规”就成了跨境电商行业经久不衰的话题。而近期,德国站VAT事件,让欧洲VAT问题再度登上热搜。

欧洲税务合规化大势所趋,卖家也深知税务合规是其进入欧洲市场的基石和长期发展的基本保障,但不少卖家在税务合规的进程中羁绊不断,服务参差不齐的市场乱象让卖家身心俱疲。为此,亚马逊推出税务顾问解决方案,解决卖家税务难题,助力其掘金欧洲市场。

业内人士表示,针对跨境电商的VAT立法,当前尤以英国、德国两国最为完善和严苛,整个欧盟VAT合规化趋势也已成定局,但欧洲五国VAT税号又各自独立,申请、申报的方式账号评估、补税制度等也各不相同,所以欧盟其他站点的卖家也需密切关注所在国VAT政策,做到未雨绸缪。

针对欧盟国家,可能需要进行增值税注册的业务活动包括:

公司成立于在欧盟之外的国家(例如中国)的卖家以下状态可能会触发增值税合规义务:

1、在当地国家有库存;

2、在当地国家无库存,从其他欧盟国家远距离销售到该当地国家的一年销售额超出该国远距离销售阈值(各国远距离销售阈值如下表所示)。

例如:一个中国卖家在英国无库存,一年从德国和法国的仓库远距离销售到英国的销售额如果超过英国远距离销售阈值70,000英镑,则该卖家在英国有进行增值税合规的义务。

*数据来源: 本表中的信息来自欧洲委员会, 12/08/2016

目前欧盟已出台的增值税法案:

英国财政法案于2018年3月15日生效的新法案,要求所有在英国存储库存但是没有注册英国增值税税号的非英国企业都禁止在线上商城销售。所以,一旦卖家在英国放置库存,就将被要求上传有效的增值税注册号码到卖家后台。

德国增值税法规修正案已于2019年3月1日生效,该法案要求网上商城向有德国应税销售的从德国或向德国销售的所有销售伙伴收集税务证书。这包括在德国存放库存和从德国配送的销售伙伴,也可能包括从德国境外运送货物给德国客户的销售伙伴。

无论卖家在哪个网上商城售卖,有很多业务活动可能产生在德国的增值税注册义务。有德国增值税注册义务的销售伙伴应该在卖家平台上传德国税务证书。有四种基本情况会产生在德国注册增值税的要求:

1)卖家企业在德国依法设立

2)卖家德国存储库存并从德国配送商品

3)卖家从其存储库存的其他欧盟国家向德国客户配送货物,并且其从所有销售渠道向德国客户的销售额超过了10万欧元/年。

4)卖家从非欧盟国家发货给德国客户,同时其(或代表卖家的承运人)是登记进口商。

1)公司成立于法国境内:在法国有库存,且在法国境内销售,同时销售超过VAT阈值82200欧元;

2)公司成立于在其他欧盟国家:在法国有库存,且在法国的销售额超出远距离销售阈值35,000欧元;

3)公司成立于欧盟以外国家: 在法国有库存并且在欧盟有销售;

据了解,针对法国VAT的相关法规即将出台,因此有布局法国电商市场的卖家,应尽快通过相关专业渠道进行合规化,避免类似德国VAT仓促的窘境出现。

税务市场的两颗炸弹:侥幸心理+税务代理乱象

“从公平竞争的角度来看,不管是内贸的还是传统外贸,都在依法纳税,跨境电商企业当然也不能特立独行。从技术层面来讲,政府要查企业资金问题是非常容易的,偷逃税款的行为无处遁行,主动权掌握在各国政府手中,而合规化的趋势也是必然,所以跨境电商企业提前做好准备为妙。”青岛思科贝CEO郑雅乾讲道。

值得注意的是,即便卖家申请了税号,也不代表其税务就是合规的,只是证明卖家在税局已有备案。除此之外,当前跨境电商税务代理市场的种种乱象,或许也是卖家的税务合规化道路上的“定时炸弹。”

“跨境电商市场的繁荣,加之卖家合规化需求的攀升,让很多‘外行’觉得有利可图,并由此切入税务代理市场。打着低价的旗号吸引卖家。而这类税务代理无论在资质还是能力上,都无法为卖家提供保障,一旦出现税务问题,这类机构很难妥善处理卖家的问题。即便再转到专业的代理机构,也会因各种原因导致账号长时间内无法申报,进而形成负面的连锁反应——账号申报异常-易被税局查税-查税影响账号正常销售。”上述业内人士介绍道。

其次,在申报VAT时,很多“进项”是可以用来抵扣税款的,比如用自己的VAT税号清关、在平台上的费用支出有一定税点等,只要是有效的VAT发票,卖家收集起来后都可以用来抵扣,降低税务成本。但现状是,部分卖家是用货代的VAT号去清关的,如此一来,不仅把税钱交出去,且交税获得的权益并不属于卖家自身。

除此之外,一些小的税务代理可能会因为其“层级”较多,在传递信息和解读政策时出现偏差。例如,此前传出的“远程销售10万欧元免税额度”的谣言,就出自一些不专业的代理之口。而实际规定并非不用交税,而是卖家远程销售时,选择在发货国交税还是销售国交税的问题。

前有各国政府追缴税费,后有国内市场乱象丛生,看似“一滩浑水”的VAT问题,卖家难以捋出一丝头绪,更甚至VAT的合规被多数卖家误读为“无意义的成本增加”,那么事实果真如此吗?

税务合规卖家成最大受益者,亚马逊推2大VAT解决方案

近年来,资金流的健康问题困扰着整个跨境电商行业。无论是巨头卖家发布的财报,还是中小卖家的“捉襟见肘”,都无外乎透露着对于运营成本空前的严控力度,每一项成本的支出都会深究其投入产出比是否能最大化。然而,无形的风险往往更为致命,税务合规背后所带来的利益虽然不一定是看得见摸得着的“真金白银”,但细细盘算下来却别有玄机。

以亚马逊卖家为例,一旦税务合规,除了可以解决VAT问题,降低不必要的账号风险外,卖家还可以通过亚马逊欧洲物流整合服务,省去分配、调拨和管理等单笔跨境物流费用,以最低成本最高时效的物流方式,触达千万Prime顾客。

另外,B2C卖家或者传统制造企业想要触及Amazon Business业务,可以通过税务合规后免费使用亚马逊增值税计算服务(VAT Calculation Service,简称VCS)的方式,该产品是亚马逊为卖家推出的免费发票工具。类似Prime徽章,它不仅可提升卖家产品的整体曝光率和企业资质,详情页面的不含税价格设置,更能提升订单的成交率,同时具有自动开具发票的功能,进一步节省了卖家的人工开支提升效率。

面对如此“一本万利”的合规利益,卖家们又有什么途径可一站式将所有事情搞定?据雨果网了解,目前不少出口电商站点,除了在政策和监管上严控卖家税务合规问题,同时也在技术、工具和渠道上发力协助卖家实现税务的合规化。

以亚马逊为例,当前推出VAT Services on Amazon税务顾问解决方案并上线了外部税务服务促销:

一、VAT Services on Amazon-增值税合规好帮手

VAT Services on Amazon是一种增值税合规解决方案,卖家可以通过卖家平台在线管理自己的增值税注册和申报义务,每年每国的费用400欧起,此服务正享受免第一年服务费的限时优惠。

如果卖家的公司注册地在欧盟国家/地区以外,可以在英国、德国和捷克使用VAT Services on Amazon。

注意:VAT Services on Amazon目前不支持英国统一税率方案 (Flat Rate Scheme)。

该服务目前已经开放给所有亚马逊欧洲站卖家,卖家可以在卖家平台添加该产品并开始使用。

a.设置=>账户信息=>“管理”我的服务=>注册

b.点击“立即开始”进入下一页

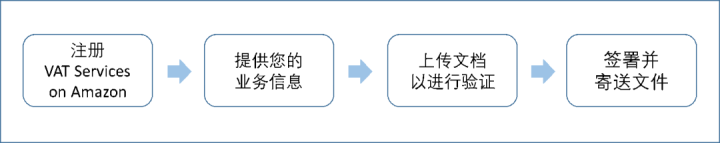

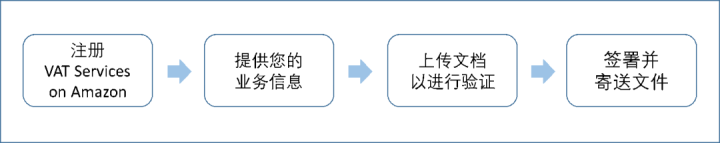

要随时返回VAT Services on Amazon,数据报告=>管理增值税。

卖家可以在指导手册中找到关于以上四个步骤的详细分步指导。

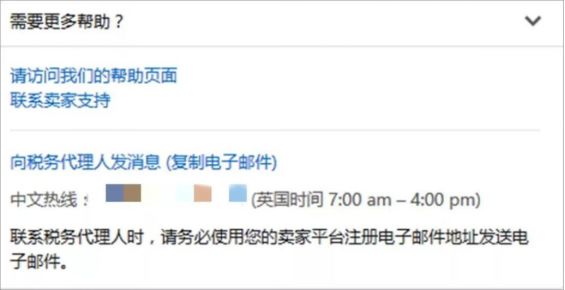

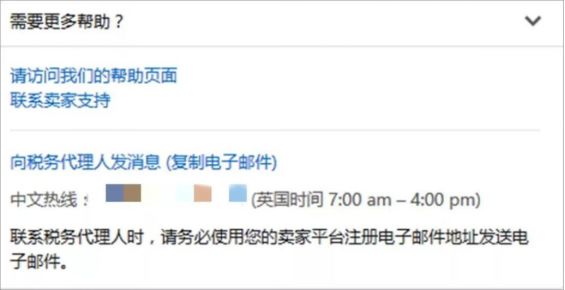

如果卖家在使用VAT Services on Amazon的过程中遇到问题,可以通过以下界面获得支持与帮助。

多达7国税务注册,一步搞定!

如果卖家需要外部税务顾问提供一对一税务合规服务,可以和亚马逊的第三方服务商网络中的税务顾问(AVASK、VAT Global等)合作来申请所需国家的增值税号。

亚马逊将为卖家承担多达7个国家(英国、德国、法国、意大利、西班牙、捷克共和国和波兰)的增值税注册净费用以及为期1年的税务申报费。

(可为每个国家的增值税注册和申报费优惠最多2,000欧元,7个国家最高优惠8,000欧元。)

亚马逊推出税务顾问解决方案,解决卖家税务难题,助力其掘金欧洲市场。

从两年前英国VAT事件开始,“欧洲税务合规”就成了跨境电商行业经久不衰的话题。而近期,德国站VAT事件,让欧洲VAT问题再度登上热搜。

欧洲税务合规化大势所趋,卖家也深知税务合规是其进入欧洲市场的基石和长期发展的基本保障,但不少卖家在税务合规的进程中羁绊不断,服务参差不齐的市场乱象让卖家身心俱疲。为此,亚马逊推出税务顾问解决方案,解决卖家税务难题,助力其掘金欧洲市场。

业内人士表示,针对跨境电商的VAT立法,当前尤以英国、德国两国最为完善和严苛,整个欧盟VAT合规化趋势也已成定局,但欧洲五国VAT税号又各自独立,申请、申报的方式账号评估、补税制度等也各不相同,所以欧盟其他站点的卖家也需密切关注所在国VAT政策,做到未雨绸缪。

针对欧盟国家,可能需要进行增值税注册的业务活动包括:

公司成立于在欧盟之外的国家(例如中国)的卖家以下状态可能会触发增值税合规义务:

1、在当地国家有库存;

2、在当地国家无库存,从其他欧盟国家远距离销售到该当地国家的一年销售额超出该国远距离销售阈值(各国远距离销售阈值如下表所示)。

例如:一个中国卖家在英国无库存,一年从德国和法国的仓库远距离销售到英国的销售额如果超过英国远距离销售阈值70,000英镑,则该卖家在英国有进行增值税合规的义务。

*数据来源: 本表中的信息来自欧洲委员会, 12/08/2016

目前欧盟已出台的增值税法案:

英国财政法案于2018年3月15日生效的新法案,要求所有在英国存储库存但是没有注册英国增值税税号的非英国企业都禁止在线上商城销售。所以,一旦卖家在英国放置库存,就将被要求上传有效的增值税注册号码到卖家后台。

德国增值税法规修正案已于2019年3月1日生效,该法案要求网上商城向有德国应税销售的从德国或向德国销售的所有销售伙伴收集税务证书。这包括在德国存放库存和从德国配送的销售伙伴,也可能包括从德国境外运送货物给德国客户的销售伙伴。

无论卖家在哪个网上商城售卖,有很多业务活动可能产生在德国的增值税注册义务。有德国增值税注册义务的销售伙伴应该在卖家平台上传德国税务证书。有四种基本情况会产生在德国注册增值税的要求:

1)卖家企业在德国依法设立

2)卖家德国存储库存并从德国配送商品

3)卖家从其存储库存的其他欧盟国家向德国客户配送货物,并且其从所有销售渠道向德国客户的销售额超过了10万欧元/年。

4)卖家从非欧盟国家发货给德国客户,同时其(或代表卖家的承运人)是登记进口商。

1)公司成立于法国境内:在法国有库存,且在法国境内销售,同时销售超过VAT阈值82200欧元;

2)公司成立于在其他欧盟国家:在法国有库存,且在法国的销售额超出远距离销售阈值35,000欧元;

3)公司成立于欧盟以外国家: 在法国有库存并且在欧盟有销售;

据了解,针对法国VAT的相关法规即将出台,因此有布局法国电商市场的卖家,应尽快通过相关专业渠道进行合规化,避免类似德国VAT仓促的窘境出现。

税务市场的两颗炸弹:侥幸心理+税务代理乱象

“从公平竞争的角度来看,不管是内贸的还是传统外贸,都在依法纳税,跨境电商企业当然也不能特立独行。从技术层面来讲,政府要查企业资金问题是非常容易的,偷逃税款的行为无处遁行,主动权掌握在各国政府手中,而合规化的趋势也是必然,所以跨境电商企业提前做好准备为妙。”青岛思科贝CEO郑雅乾讲道。

值得注意的是,即便卖家申请了税号,也不代表其税务就是合规的,只是证明卖家在税局已有备案。除此之外,当前跨境电商税务代理市场的种种乱象,或许也是卖家的税务合规化道路上的“定时炸弹。”

“跨境电商市场的繁荣,加之卖家合规化需求的攀升,让很多‘外行’觉得有利可图,并由此切入税务代理市场。打着低价的旗号吸引卖家。而这类税务代理无论在资质还是能力上,都无法为卖家提供保障,一旦出现税务问题,这类机构很难妥善处理卖家的问题。即便再转到专业的代理机构,也会因各种原因导致账号长时间内无法申报,进而形成负面的连锁反应——账号申报异常-易被税局查税-查税影响账号正常销售。”上述业内人士介绍道。

其次,在申报VAT时,很多“进项”是可以用来抵扣税款的,比如用自己的VAT税号清关、在平台上的费用支出有一定税点等,只要是有效的VAT发票,卖家收集起来后都可以用来抵扣,降低税务成本。但现状是,部分卖家是用货代的VAT号去清关的,如此一来,不仅把税钱交出去,且交税获得的权益并不属于卖家自身。

除此之外,一些小的税务代理可能会因为其“层级”较多,在传递信息和解读政策时出现偏差。例如,此前传出的“远程销售10万欧元免税额度”的谣言,就出自一些不专业的代理之口。而实际规定并非不用交税,而是卖家远程销售时,选择在发货国交税还是销售国交税的问题。

前有各国政府追缴税费,后有国内市场乱象丛生,看似“一滩浑水”的VAT问题,卖家难以捋出一丝头绪,更甚至VAT的合规被多数卖家误读为“无意义的成本增加”,那么事实果真如此吗?

税务合规卖家成最大受益者,亚马逊推2大VAT解决方案

近年来,资金流的健康问题困扰着整个跨境电商行业。无论是巨头卖家发布的财报,还是中小卖家的“捉襟见肘”,都无外乎透露着对于运营成本空前的严控力度,每一项成本的支出都会深究其投入产出比是否能最大化。然而,无形的风险往往更为致命,税务合规背后所带来的利益虽然不一定是看得见摸得着的“真金白银”,但细细盘算下来却别有玄机。

以亚马逊卖家为例,一旦税务合规,除了可以解决VAT问题,降低不必要的账号风险外,卖家还可以通过亚马逊欧洲物流整合服务,省去分配、调拨和管理等单笔跨境物流费用,以最低成本最高时效的物流方式,触达千万Prime顾客。

另外,B2C卖家或者传统制造企业想要触及Amazon Business业务,可以通过税务合规后免费使用亚马逊增值税计算服务(VAT Calculation Service,简称VCS)的方式,该产品是亚马逊为卖家推出的免费发票工具。类似Prime徽章,它不仅可提升卖家产品的整体曝光率和企业资质,详情页面的不含税价格设置,更能提升订单的成交率,同时具有自动开具发票的功能,进一步节省了卖家的人工开支提升效率。

面对如此“一本万利”的合规利益,卖家们又有什么途径可一站式将所有事情搞定?据雨果网了解,目前不少出口电商站点,除了在政策和监管上严控卖家税务合规问题,同时也在技术、工具和渠道上发力协助卖家实现税务的合规化。

以亚马逊为例,当前推出VAT Services on Amazon税务顾问解决方案并上线了外部税务服务促销:

一、VAT Services on Amazon-增值税合规好帮手

VAT Services on Amazon是一种增值税合规解决方案,卖家可以通过卖家平台在线管理自己的增值税注册和申报义务,每年每国的费用400欧起,此服务正享受免第一年服务费的限时优惠。

如果卖家的公司注册地在欧盟国家/地区以外,可以在英国、德国和捷克使用VAT Services on Amazon。

注意:VAT Services on Amazon目前不支持英国统一税率方案 (Flat Rate Scheme)。

该服务目前已经开放给所有亚马逊欧洲站卖家,卖家可以在卖家平台添加该产品并开始使用。

a.设置=>账户信息=>“管理”我的服务=>注册

b.点击“立即开始”进入下一页

要随时返回VAT Services on Amazon,数据报告=>管理增值税。

卖家可以在指导手册中找到关于以上四个步骤的详细分步指导。

如果卖家在使用VAT Services on Amazon的过程中遇到问题,可以通过以下界面获得支持与帮助。

多达7国税务注册,一步搞定!

如果卖家需要外部税务顾问提供一对一税务合规服务,可以和亚马逊的第三方服务商网络中的税务顾问(AVASK、VAT Global等)合作来申请所需国家的增值税号。

亚马逊将为卖家承担多达7个国家(英国、德国、法国、意大利、西班牙、捷克共和国和波兰)的增值税注册净费用以及为期1年的税务申报费。

(可为每个国家的增值税注册和申报费优惠最多2,000欧元,7个国家最高优惠8,000欧元。)

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告