境外所得需国内缴税?东南亚卖家注意:有人被罚126w

2167

2167“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

国内颁布电商涉税新规,与跨境强关联

电商卖家税务境内外全面监管

一份金额不小的税务单可能正发往跨境卖家的信箱……

在近期东南亚各国密集出台税务新规的背景下,国内电商涉税新规也开始生效:据新华社报道,最新出炉的《互联网平台企业涉税信息报送规定》,首次要求互联网平台企业需按季度向税务机关报送平台内经营者和从业人员的收入数据,标志着电商卖家进入“数据控税”的新阶段。

消息一经传出,跨境圈内迅速掀起热议。众多东南亚卖家心中充满疑惑:新规是否涉及跨境电商行业?在东南亚同步强化税务监管的当下,若已在境外完成税款缴纳,国内是否还需重复缴税?

涉及跨境?电商税纳入强征管

事实上,东南亚卖家对电商平台代报税务信息并不陌生:例如,越南明确自2025年7月1日起,要求电商平台为卖家代扣代缴税款并向税务机关申报;另据泰媒报道,泰国税务局近期也已与 Lazada、Shopee等头部平台完成收入数据对接,通过数据互通精准核查纳税情况。

图源:Thaiger

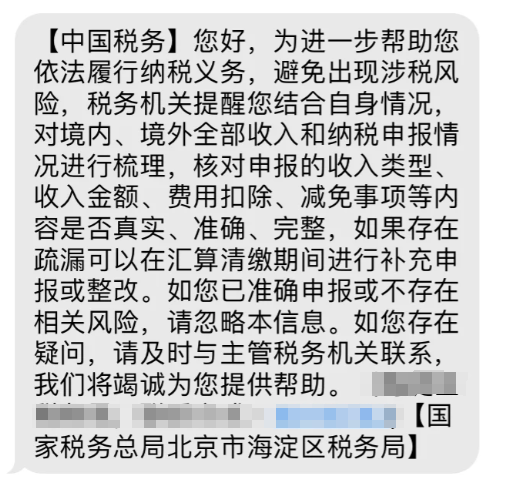

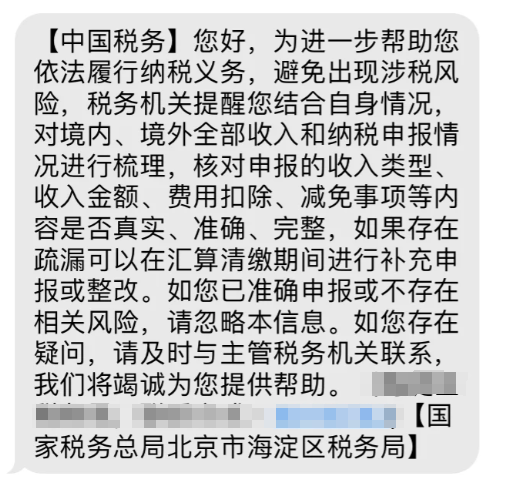

但在国内,却是首次释放出明确信号。在国内电商税落地生效前,针对境外收入的税务稽查先一步鸣枪开道,不少从事跨境电商的卖家反映,近期收到了税务部门发出的提醒短信,要求纳税人对自身境内外全部收入进行纳税申报。

与此同时,税务部门的监管系统正通过数据穿透与智能比对,精准狙击企业隐匿收入行为,实现对跨境交易的全链条税收监控。

自2024年度中国个人所得税汇算清缴工作启动以来,湖北、浙江等多地税务部门集中曝光境外收入未申报典型案例。其中,山东一名纳税人就因未依法申报境外所得,最终被追缴税款及滞纳金合计126.38万元。

图源:国家税务总局

税务机关逐步织密监管网络的举措,再叠加《互联网平台企业涉税信息报送规定》(简称《规定》)的落地实施,跨境从业者的税务合规链条正从制度层面与执行层面双向收紧。

结合法规原文以及权威解读,小编提取了《规定》中的3项核心重点:

① 平台按季度上报

根据新规,在季度结束后的次月内(今年10月将进行首次申报),互联网平台企业应当向其主管税务机关报送平台内经营者和从业人员的身份、收入等涉税信息。此外,境外互联网平台企业若在我国境内提供营利性服务,同样需按规定履行申报义务。

一旦平台因自身原因瞒报、谎报或漏报,情节严重的,将被责令停业整顿,并处10万元以上50万元以下的罚款。

② 卖家收入穿上“透视装”

在监管协作层面,工业和信息化、人力资源社会保障等多部门正在与税务机关打通信息共享。同时,在税务稽查中,税务机关有权要求互联网平台企业如实提供涉嫌违法的平台内经营者和从业人员的合同订单、交易明细等涉税信息。这也意味着卖家收入更加透明,以往通过“私卡收汇+第三方平台结汇+内外账”模式隐瞒收入的空间被大大压缩。

③ 老实纳税则税负不变

根据司法部、税务总局负责人的解释,《规定》施行并不会对平台企业以及相关从业人员的税负产生太大影响:

👉 平台履行报送义务,自身税负不变;

👉 合规经营者和从业人员税负不变;

根据个人所得税规定,中国居民个人的境外所得,若已在境外缴纳税款,可在一定限额内抵免其在中国应缴纳的个人所得税。

👉中小微企业和低收入者因税收优惠,税负不变;

如,月销售额10万元以下的商户可免缴增值税,综合年收入12万元以下的从业者在扣除各项费用后,也基本无需缴纳个税。但此前存在隐匿收入等情况的部分商家,由于过去实际税负低于正常水平,今后依法纳税会导致短期税负上升。

👉 在《规定》施行前的涉税信息,按法不溯及既往原则,不需要报送。

虽然《规定》为普适性政策,未单独指明跨境电商领域,但因此便认为跨境生意成“法外飞鱼”可是大错特错!中国电子商务法中明确指出,国家在促进跨境电子商务发展的同时,也注重建立与之相适应的海关、税收、进出境检验检疫、支付结算等管理制度,跨境电商必须遵循相关法律法规。

仅从纳税这一角度来看,国内的个税制度早已从逻辑上与跨境行业形成强绑定。根据《中华人民共和国个人所得税法》,在境内有住所,或者虽无住所但一个纳税年度内在中国境内居住累计超过183天的个人,均需就其境内外收入依法纳税。

与此同时,中国现行的个税制度采用“属地原则”与“属人原则”双轨制:

👉 属地原则:即来源于中国境内的收入,不论纳税人的国籍或身份,都需要纳税。

👉 属人原则:被认定为中国税务居民的个人,其全球范围的收入都应在中国缴纳个税。

例如一位长期base马来西亚的中国跨境卖家,每年回国居住天数超过183天,仍会被认定为中国税务居民,因此他在马来西亚的收入所得均需申报。也就是说,即便收入产生于东南亚,只要经营者符合“纳税居民”认定条件,或收入链路涉及中国境内要素,就无法脱离国内的税法监管。

那么,为何国内在今年持续收紧跨境电商监管呢?问题的核心症结,来自行业规模的爆发式增长与配套政策的滞后性矛盾。

中国海关总署数据显示,2024年跨境电商进出口规模达2.71万亿元,同比增长14%,其中出口规模高达2.15万亿元。如此庞大的市场体量下,平台经济“强流动性、高虚拟化” 的特性却给税收监管带来挑战,平台内卷式竞争、卖家虚假刷单骗取流量,而税务机关却因难以实时掌握交易数据,导致传统监管手段失灵。

近期,江西某法院公开宣判一起跨境电商刷单大案。五名主犯在两年内组织虚假交易,累计处理订单金额达8.2亿元,非法收取服务费超4100万元。据案件披露,该团伙招募大量兼职 “刷手”,利用虚拟IP、模拟真实购物路径等技术手段,批量生成数万条虚假订单,并根据不同跨境平台规则,定制好评内容,伪造物流信息,严重扰乱了市场秩序。

此类乱象泛滥与市场,制定专门行政法规建立信息报送制度已是必然之举:这既能打破数据壁垒、提升监管效能,也能过线上线下统一的税收规则,整顿市场秩序。

监管手段升级后,最直接的影响便是——跨境收入不再是“海外黑匣子”,卖家每笔交易如同安装GPS被实时跟踪。而税务局能掌握跨境业务信息,得益于数据监控网络的全面铺展。

这不仅体现在电商平台数据申报与国内监管机构信息共享,国际税收协作的加码更让跨境税务监管形成闭环。

据彭博社消息,中国对公民海外收入的征税力度正持续升级:继去年聚焦境外资产超1000万美元的高净值群体后,今年监管范围已延伸至中小规模资产持有者。报道还指出一个有趣现象,税务服务机构近期接到的咨询中,境外资产不足100万美元的客户数量显著增加,与去年形成鲜明对比。

图源:彭博社

这一转变的底层逻辑源于CRS(共同申报准则)执行力度的加强。过去,中国税务局无权查阅境外银行、券商、雇主的数据,外国金融机构更不可能主动提供,这无疑为“避税天堂”的存在提供了空间。

直到CRS的落地才彻底打破了这一局面。作为经合组织在2014年推出的跨国金融信息交换机制,CRS要求全球120 +个参与国家 / 地区(含中国内地、中国香港、新加坡等)的金融机构,定期收集非居民客户的账户信息(包括银行存款、证券投资等)并报送至其税务居民国。

换言之,中国税务居民在境外的银行存款、证券投资等金融资产信息,将通过CRS自动交换至国内税务机关。

曾经,不少东南亚卖家试图通过个人店铺等渠道规避税务监管,但如今东南亚各国电商立法的鼓点愈发密集:前有泰国、菲律宾电商市场KYC实名认证、马来西亚分段推进电子发票,今有国内电商税新规强势落地……境内外监管政策如双向收紧的绞索,正通过交易数据留痕、执法力度强化等组合拳,让跨境逃税行为再无藏身之处!

国内颁布电商涉税新规,与跨境强关联

电商卖家税务境内外全面监管

一份金额不小的税务单可能正发往跨境卖家的信箱……

在近期东南亚各国密集出台税务新规的背景下,国内电商涉税新规也开始生效:据新华社报道,最新出炉的《互联网平台企业涉税信息报送规定》,首次要求互联网平台企业需按季度向税务机关报送平台内经营者和从业人员的收入数据,标志着电商卖家进入“数据控税”的新阶段。

消息一经传出,跨境圈内迅速掀起热议。众多东南亚卖家心中充满疑惑:新规是否涉及跨境电商行业?在东南亚同步强化税务监管的当下,若已在境外完成税款缴纳,国内是否还需重复缴税?

涉及跨境?电商税纳入强征管

事实上,东南亚卖家对电商平台代报税务信息并不陌生:例如,越南明确自2025年7月1日起,要求电商平台为卖家代扣代缴税款并向税务机关申报;另据泰媒报道,泰国税务局近期也已与 Lazada、Shopee等头部平台完成收入数据对接,通过数据互通精准核查纳税情况。

图源:Thaiger

但在国内,却是首次释放出明确信号。在国内电商税落地生效前,针对境外收入的税务稽查先一步鸣枪开道,不少从事跨境电商的卖家反映,近期收到了税务部门发出的提醒短信,要求纳税人对自身境内外全部收入进行纳税申报。

与此同时,税务部门的监管系统正通过数据穿透与智能比对,精准狙击企业隐匿收入行为,实现对跨境交易的全链条税收监控。

自2024年度中国个人所得税汇算清缴工作启动以来,湖北、浙江等多地税务部门集中曝光境外收入未申报典型案例。其中,山东一名纳税人就因未依法申报境外所得,最终被追缴税款及滞纳金合计126.38万元。

图源:国家税务总局

税务机关逐步织密监管网络的举措,再叠加《互联网平台企业涉税信息报送规定》(简称《规定》)的落地实施,跨境从业者的税务合规链条正从制度层面与执行层面双向收紧。

结合法规原文以及权威解读,小编提取了《规定》中的3项核心重点:

① 平台按季度上报

根据新规,在季度结束后的次月内(今年10月将进行首次申报),互联网平台企业应当向其主管税务机关报送平台内经营者和从业人员的身份、收入等涉税信息。此外,境外互联网平台企业若在我国境内提供营利性服务,同样需按规定履行申报义务。

一旦平台因自身原因瞒报、谎报或漏报,情节严重的,将被责令停业整顿,并处10万元以上50万元以下的罚款。

② 卖家收入穿上“透视装”

在监管协作层面,工业和信息化、人力资源社会保障等多部门正在与税务机关打通信息共享。同时,在税务稽查中,税务机关有权要求互联网平台企业如实提供涉嫌违法的平台内经营者和从业人员的合同订单、交易明细等涉税信息。这也意味着卖家收入更加透明,以往通过“私卡收汇+第三方平台结汇+内外账”模式隐瞒收入的空间被大大压缩。

③ 老实纳税则税负不变

根据司法部、税务总局负责人的解释,《规定》施行并不会对平台企业以及相关从业人员的税负产生太大影响:

👉 平台履行报送义务,自身税负不变;

👉 合规经营者和从业人员税负不变;

根据个人所得税规定,中国居民个人的境外所得,若已在境外缴纳税款,可在一定限额内抵免其在中国应缴纳的个人所得税。

👉中小微企业和低收入者因税收优惠,税负不变;

如,月销售额10万元以下的商户可免缴增值税,综合年收入12万元以下的从业者在扣除各项费用后,也基本无需缴纳个税。但此前存在隐匿收入等情况的部分商家,由于过去实际税负低于正常水平,今后依法纳税会导致短期税负上升。

👉 在《规定》施行前的涉税信息,按法不溯及既往原则,不需要报送。

虽然《规定》为普适性政策,未单独指明跨境电商领域,但因此便认为跨境生意成“法外飞鱼”可是大错特错!中国电子商务法中明确指出,国家在促进跨境电子商务发展的同时,也注重建立与之相适应的海关、税收、进出境检验检疫、支付结算等管理制度,跨境电商必须遵循相关法律法规。

仅从纳税这一角度来看,国内的个税制度早已从逻辑上与跨境行业形成强绑定。根据《中华人民共和国个人所得税法》,在境内有住所,或者虽无住所但一个纳税年度内在中国境内居住累计超过183天的个人,均需就其境内外收入依法纳税。

与此同时,中国现行的个税制度采用“属地原则”与“属人原则”双轨制:

👉 属地原则:即来源于中国境内的收入,不论纳税人的国籍或身份,都需要纳税。

👉 属人原则:被认定为中国税务居民的个人,其全球范围的收入都应在中国缴纳个税。

例如一位长期base马来西亚的中国跨境卖家,每年回国居住天数超过183天,仍会被认定为中国税务居民,因此他在马来西亚的收入所得均需申报。也就是说,即便收入产生于东南亚,只要经营者符合“纳税居民”认定条件,或收入链路涉及中国境内要素,就无法脱离国内的税法监管。

那么,为何国内在今年持续收紧跨境电商监管呢?问题的核心症结,来自行业规模的爆发式增长与配套政策的滞后性矛盾。

中国海关总署数据显示,2024年跨境电商进出口规模达2.71万亿元,同比增长14%,其中出口规模高达2.15万亿元。如此庞大的市场体量下,平台经济“强流动性、高虚拟化” 的特性却给税收监管带来挑战,平台内卷式竞争、卖家虚假刷单骗取流量,而税务机关却因难以实时掌握交易数据,导致传统监管手段失灵。

近期,江西某法院公开宣判一起跨境电商刷单大案。五名主犯在两年内组织虚假交易,累计处理订单金额达8.2亿元,非法收取服务费超4100万元。据案件披露,该团伙招募大量兼职 “刷手”,利用虚拟IP、模拟真实购物路径等技术手段,批量生成数万条虚假订单,并根据不同跨境平台规则,定制好评内容,伪造物流信息,严重扰乱了市场秩序。

此类乱象泛滥与市场,制定专门行政法规建立信息报送制度已是必然之举:这既能打破数据壁垒、提升监管效能,也能过线上线下统一的税收规则,整顿市场秩序。

监管手段升级后,最直接的影响便是——跨境收入不再是“海外黑匣子”,卖家每笔交易如同安装GPS被实时跟踪。而税务局能掌握跨境业务信息,得益于数据监控网络的全面铺展。

这不仅体现在电商平台数据申报与国内监管机构信息共享,国际税收协作的加码更让跨境税务监管形成闭环。

据彭博社消息,中国对公民海外收入的征税力度正持续升级:继去年聚焦境外资产超1000万美元的高净值群体后,今年监管范围已延伸至中小规模资产持有者。报道还指出一个有趣现象,税务服务机构近期接到的咨询中,境外资产不足100万美元的客户数量显著增加,与去年形成鲜明对比。

图源:彭博社

这一转变的底层逻辑源于CRS(共同申报准则)执行力度的加强。过去,中国税务局无权查阅境外银行、券商、雇主的数据,外国金融机构更不可能主动提供,这无疑为“避税天堂”的存在提供了空间。

直到CRS的落地才彻底打破了这一局面。作为经合组织在2014年推出的跨国金融信息交换机制,CRS要求全球120 +个参与国家 / 地区(含中国内地、中国香港、新加坡等)的金融机构,定期收集非居民客户的账户信息(包括银行存款、证券投资等)并报送至其税务居民国。

换言之,中国税务居民在境外的银行存款、证券投资等金融资产信息,将通过CRS自动交换至国内税务机关。

曾经,不少东南亚卖家试图通过个人店铺等渠道规避税务监管,但如今东南亚各国电商立法的鼓点愈发密集:前有泰国、菲律宾电商市场KYC实名认证、马来西亚分段推进电子发票,今有国内电商税新规强势落地……境内外监管政策如双向收紧的绞索,正通过交易数据留痕、执法力度强化等组合拳,让跨境逃税行为再无藏身之处!

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告