小明哥原创

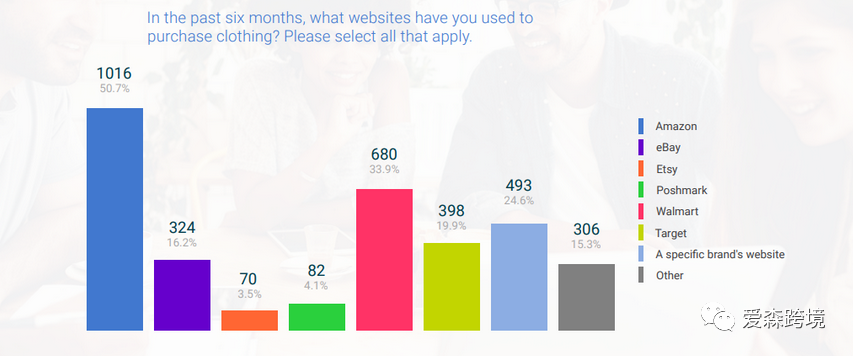

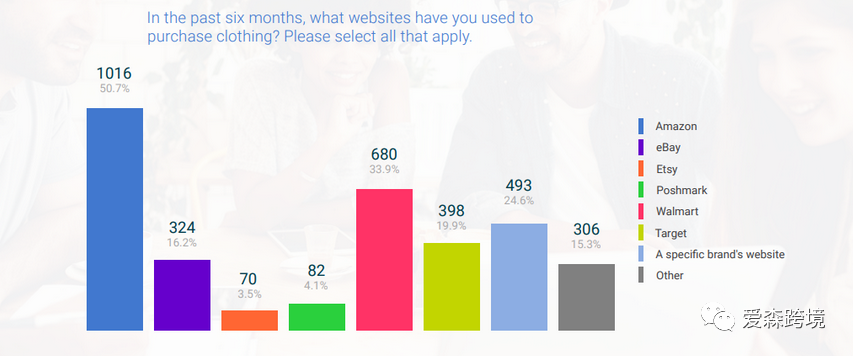

我们将从服装类目运营和选品的角度展开,从行业专业角度剖析运营的关键要点,并且对新的一年变化做一个预测。强烈推荐各位跨境电商从事服装行业的亚马逊运营来听一下,今天要分享的内容全部都是干货。 其实早在2018年,亚马逊平台的服装销售总额就已经超过300亿美元,那时的亚马逊就已经超过沃尔玛,成为美国排名第一的服装零售商。同年亚马逊平台上各大类目销售排名第一是3C电子,第二就是服装类目。 服装类目虽然是一个万亿级别的市场,但对于单个入驻商而言,很难做到吃掉1%市场份额的程度。这其实是和服装品类的需求特征有关。客观上来说,根据性别、年龄、族裔、地域和消费能力的不同,买家对于服装的需求其实是多样化、碎片化的。所有这些差异化的因素虽然阻碍了大卖进一步占领市场,但与此同时,也产生了很多的利基市场,为中小卖家提供了机会。今天我会给大家分享关于服装市场做一个非常精细的的分析,现在我们进入主题。 在2002年11月7日,亚马逊宣布将与各大服装公司合作,通过其在线平台提供400个服装品牌,此举震惊了互联网。从那时起,他们扩大了服装类别的112万件服装产品和几个细分市场,包括: 由于亚马逊的战略合作伙伴关系和不断增长的市场份额,客户可以在这个平台购买大品牌,如Michael Kors、Calvin Klein和Kate Spade。这些家喻户晓的大品牌吸引了大量消费者,但亚马逊也有顾客在其他平台购买不到的自营品牌。亚马逊目前拥有74个自营品牌,其中87.8%属于服装类。针对几个不同的市场,最受欢迎的品牌有:Franklin & Freeman ——男士皮鞋

Franklin Tailored——男士西装/礼服

James & Erin ——女式连衣裙/上衣

Lark & Ro ——时尚女装

North Eleven——女士罩衫/披风/和服

Scout + Ro——男女童装

Society New York——女士职业装

Ella Moon——波西米亚风女装

Mae——内衣

Paris Sunday——女士连衣裙与休闲上衣

Amazon Essentials——基本T恤/polo衫/裤子/内衣

Buttoned Down ——男士衬衫

Goodthreads ——休闲男装

从电商时尚行业的预测来看,亚马逊服装类目正朝着快速增长的方向迈进。有趣的是,只有2.2%的增长来自亚马逊自营,而30.5%来自第三方卖家。约有88.9%的待售商品是由第三方卖家提供的,这意味着对于想在亚马逊上销售服装的第三方零售商来说,这个市场正在蓬勃发展。 此外,千禧一代对亚马逊服装市场也产生了很大的影响力。

与其他在线网站相比,亚马逊在其平台上销售服装有几个优势。使用亚马逊销售服装最大的好处是可以接触到3亿活跃用户和5000万Prime会员。这3亿人不仅在线,而且他们也在积极寻找购买产品的机会,这使得他们的可访问性变得更有价值。

这种购买意愿的部分原因是,在亚马逊上销售的任何产品都有亚马逊提供的额外好处。消费者在亚马逊购物是因为他们信任这个平台,并且当你在亚马逊上销售服装时,这种信任自然转移给你。 同时,为了保持其平台在第三方卖家中受欢迎,亚马逊还提供了其他优势。虽然亚马逊卖家每月需要支付39.99美元的订阅费,占销售额的一定比例,但卖家不需要支付任何上市费用。这意味着他们可以销售任意数量的产品,而不需要额外的成本。1.如果你是一个不知名的零售商,亚马逊的付费广告和产品描述可以促进你的销售。2.亚马逊提供免费的指导和教程,如果你刚刚开始的新手卖家,这将是一个很大的帮助。3.统一的CRM,让卖家能够监控库存,与客户沟通,并进行广告宣传。当然,不是说通过亚马逊销售服装没有障碍。这里的结论是由于亚马逊平台的知名度以及蓬勃发展的服装市场,作为亚马逊卖家我们会进入一个高度竞争的销售环境,而这可能使新手卖家很难建立自己的市场空间。下面我们来分析下美国站服装市场,用数据说话,更深入的理解该市场:三. 美国人口结构与消费能力分析

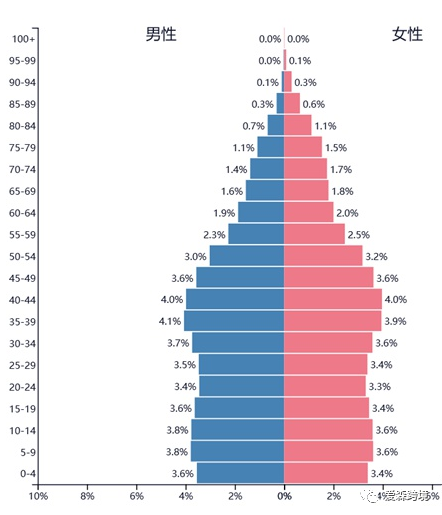

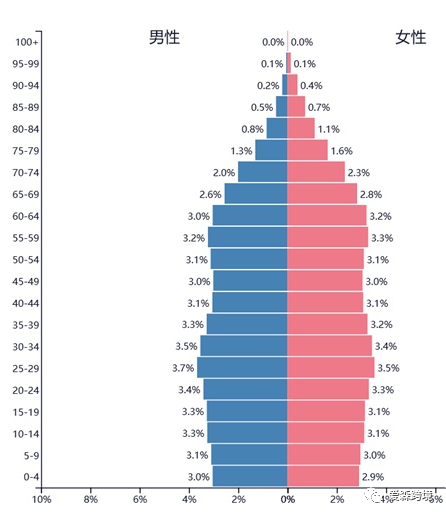

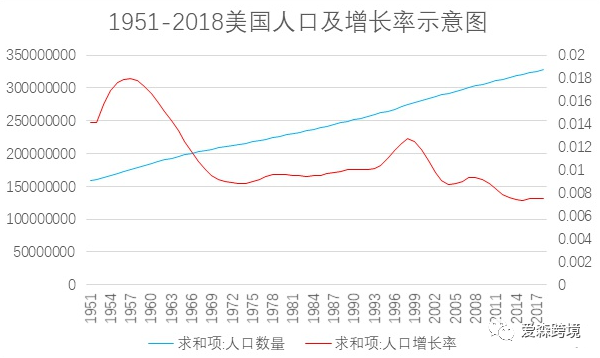

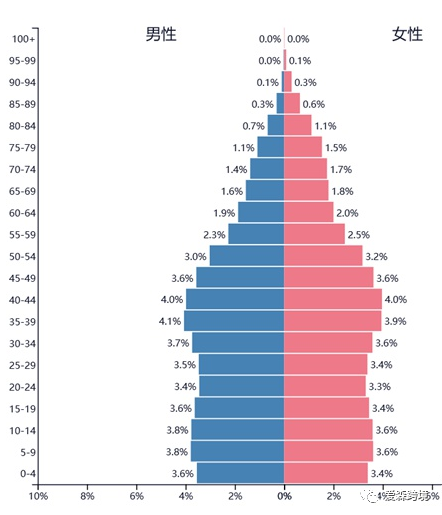

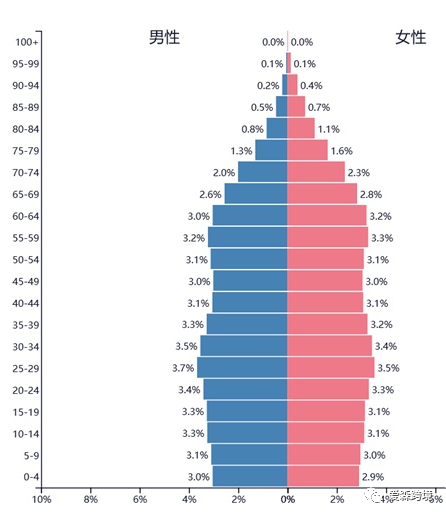

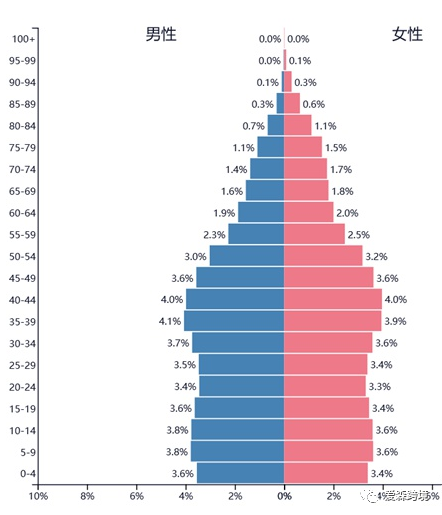

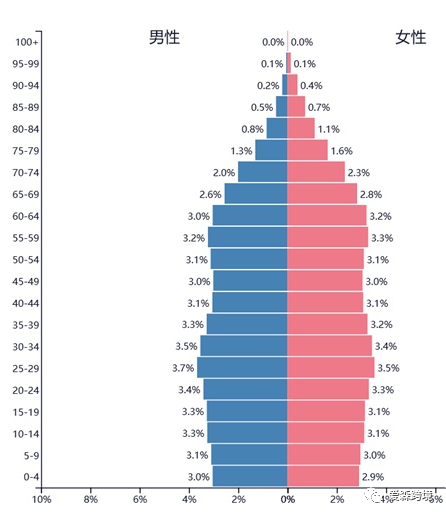

美国市场的差异化,首先反应在人口结构和消费能力方面。对服装而言,最重要的两个要素分别是款式和价格。款式对应了买家的具体需求,而价格则对应了消费能力。服装在需求层面的区别,首先体现在消费者的年龄上。早在20世纪40年代,美国就开始进入了人口老龄化社会。从1959年至2018年,美国65岁以上的老年人口占比从9.08%上升至15.81%,美国总人口也从1.78亿增长至3.27亿。不难看出,不论从相对比例还是绝对数量上,美国的老年人口都在实际上,老龄化在发达国家是非常普遍的。对于大部分发展稳定的国家,都会因为平均寿命的增加,导致人口老龄化的产生。 一般来说,不同年龄阶段的人,在消费行为上也存在差异。除此之外,男性和女性在消费行为上也有很大的不同。对于年轻的消费人群而言,往往会更钟情于潮流时尚的款式;而一个老龄化的消费人群,则会带动休闲款和普通款销量。在亚马逊女装类目中,可以明显看到这种趋势。很多“大妈款”凭借基础的设计风格和多SKU的优势,长期占据热销榜Top100的位置。因此,透过人口金字塔结构图,我们可以找到影响最大的消费人群,并进行有针对性的选品和运营。

我们平时所了解到的人口老龄化现象,都是对2000年左右美国社会的了解。从这张人口金字塔图中可以看到,当时美国社会的人口分布,以30~50岁的中年为主,人口结构比较稳定;与此同时,5~14岁年龄段的人口也产生了一个波峰。可以预见的是,在不久一段时间后,00后和老年人将成为消费的主流人群,其对应的服装市场也必将迎来增长。

对比2000年的美国人口结构图,可以很明显地看出,消费的主力人群已经达到了50~60这个年龄段。之所以会有这样一个年龄段的产生,是因为在二战结束后的1946至1964年间,产生了“婴儿潮”一代。这些人经历了美国战后发展的黄金时代,因为拥有较为完善的医保和社会保障,有较高的消费能力,但着装又相对保守。而新产生的人口高峰,大多数在20~40岁左右,也就是所谓的千禧一代。这个消费群体看重个性,对定制化和个性化的服装更感兴趣,缺乏品牌忠诚度。由于互联网的高度普及,他们中的大多数人都会优先选择网上购物,消费意愿较高,但缺乏消费能力。

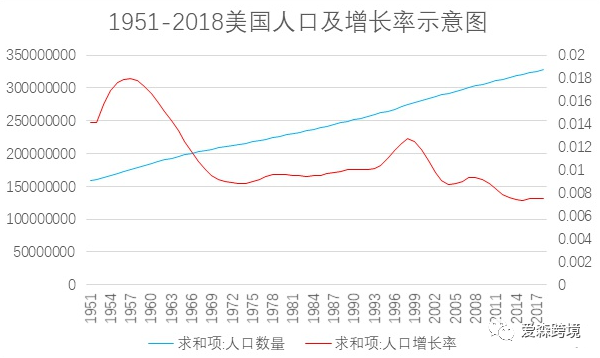

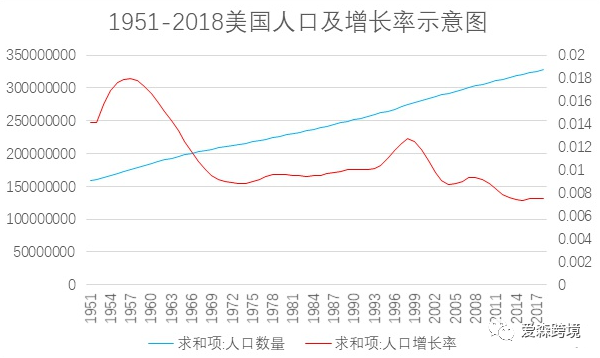

根据这张图表也可以看出,虽然美国人口的增长率在持续走低,但总量依然保持着稳定的增长。过去70年以来,美国总人口几乎翻倍。有了庞大的人口基数,服装消费也将迎来高峰。

除了年龄上的差异外,美国人口结构还有一个特殊问题,就是族裔问题。美国是一个差异较大的多民族国家,有31个族裔超过了一百万人,一百万人以下的族裔还有更多。在过去20年里,美国人口结构也在发生根本性的变化。在2000年,美国白人有2.11亿,占总人口数的76.7%,黑人3400万,占12.3%。但是在2018年,美国白人占比降至60.7%,黑人占比增至13.4%,而拉美裔占比从12.5%增长至18.4%,成为美国第二大族裔。拉美裔(Hispanic)是指来自拉丁美洲,以西班牙语为母语的人群,主要是墨西哥、巴西土著和西班牙、葡萄牙人的混血后裔。大多数的拉美裔依然认为自己属于白人文化圈,所以从本质上而言,拉美裔族群并不是因为族裔问题被区别对待,而是因为移民带来的各种问题。拉美裔的增长人口,主要来自墨西哥和加勒比地区。作为美国人口增长的主力,拉美移民及后代的受教育程度较低,英语水平较低,因此平均工资水平相对更低。这些特性,都会体现在服装的需求上。

从该图表中可以看出,即使不同族裔之间人口比例产生了很大的变化,但体现在购买力占比上依然很不均衡。白人以60.4%的人口占比,贡献了$13.2 万亿的购买力,占美国全国购买力的81.7%。黑人和拉丁裔虽然人口占比较多,购买力增长也比较快,但依然没有与之相匹配的购买力水平。从这里可以看出,美国少数族裔依然限于各种原因,无法充分发挥其购买力。4.美国性别与年龄段市场区别:

服装类目主要可以分为两类款式:基本款和时尚款。像一些纯色的上衣、裙子、T恤、牛仔等,都可以归类为基本款,适合50~60岁的买家;而印花裙、节日套装等带有很强时效性的产品,可以被归类为时尚款,更适合20~40岁左右的买家。在后期的产品描述及A+页面中,就应该针对不同的顾客进行精准的营销。 2018年,美国人均每年购买70件服装类产品,同期人口也达到了3.27亿。 美国人实际收入差距还是比较大的,而且不同收入群体在服装消费方面依然存在差异。这一点也印证了我们刚才做出的假设。因此在实际选品和运营时,商品的价格一定是需要谨慎考虑的。5. 美国东、西海岸与内地市场区别

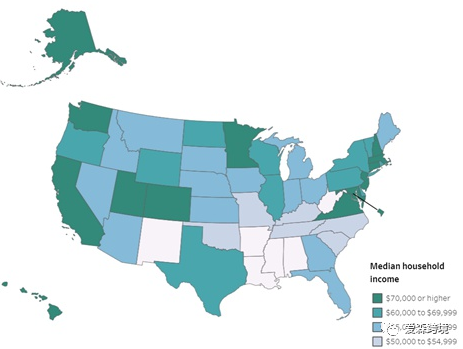

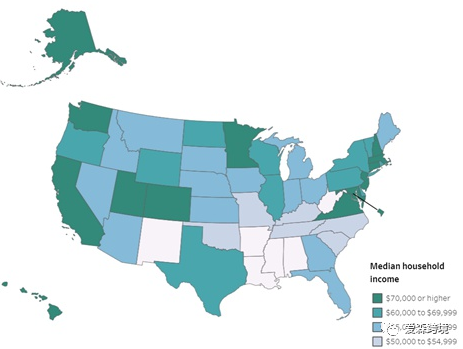

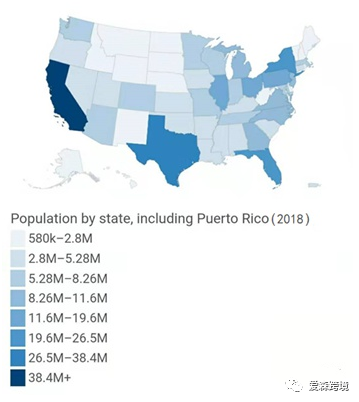

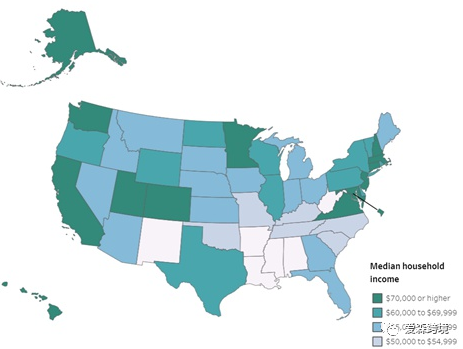

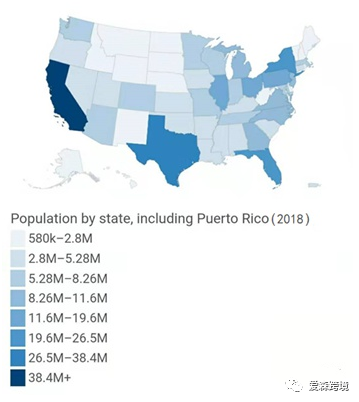

除了性别和族裔以外,地理位置也影响了美国人实际的消费水平。根据2018年美国中产家庭年收入分布图,可以看到东西海岸的消费能力较强,像西部的华盛顿州、加利福尼亚州、犹他州、科罗拉多州,以及北部的明尼苏达州,东部的弗吉尼亚州、特拉华州、新泽西州、马萨诸塞州、康涅狄格州等,都处于收入的第一梯队。而西南部的新墨西哥州,东南部地区的阿肯色州、路易斯安纳州、密西西比州、阿拉巴马州,以及东部的西佛吉尼亚州,中产阶级家庭平均年收入水平低于50000美元,收入水平偏低。

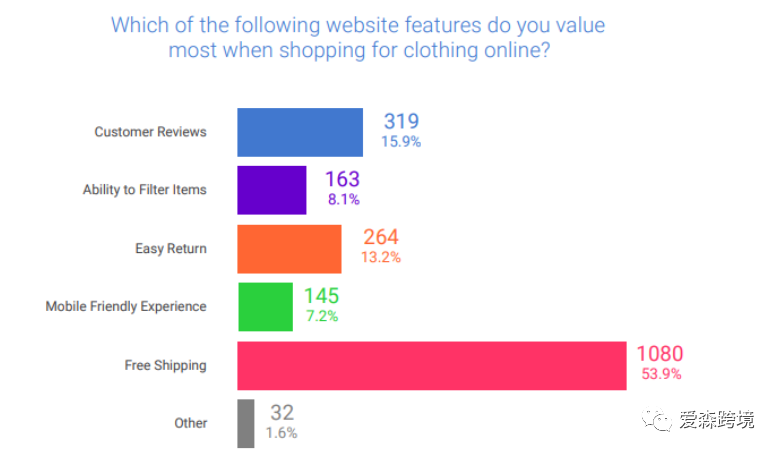

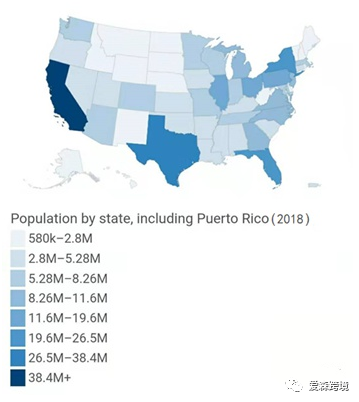

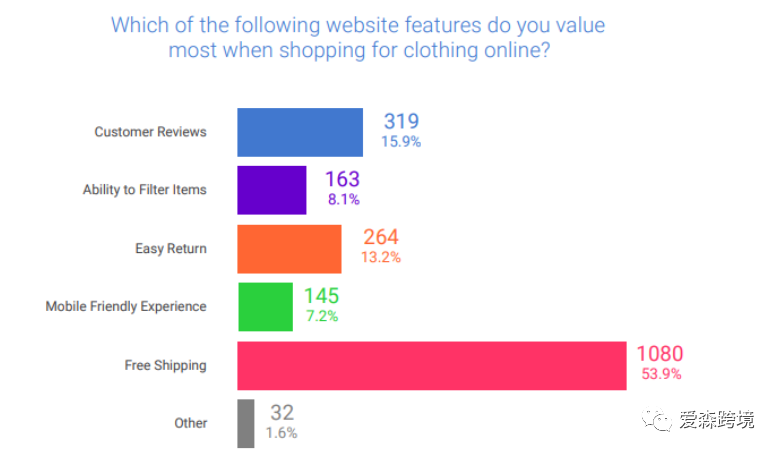

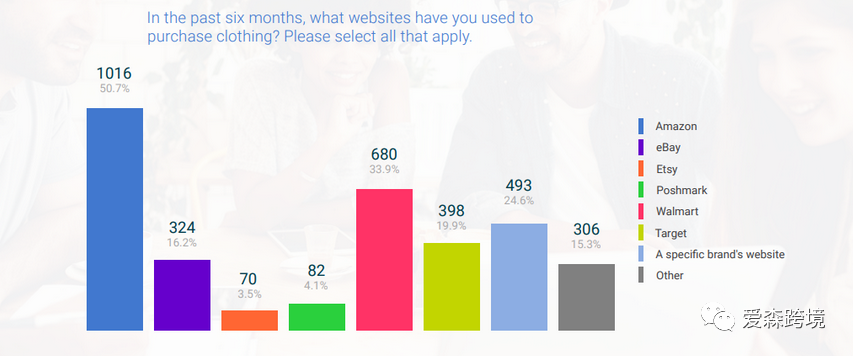

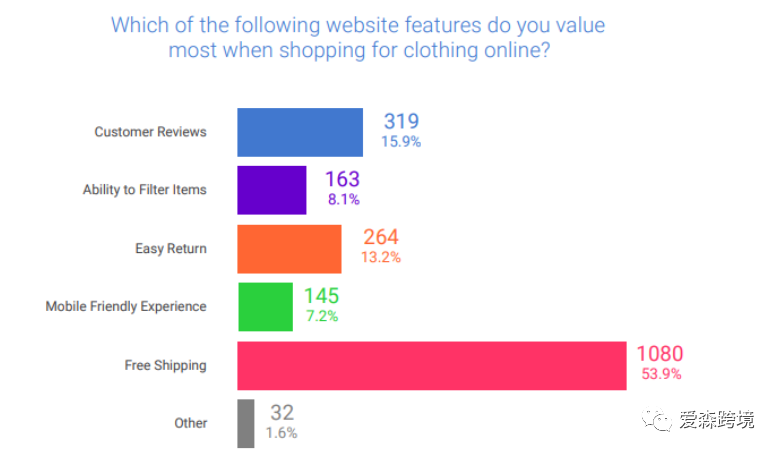

收入分布图也可以和人口分布图一起对照来看。通过对比,不难发现,加利福尼亚州的消费能力和人口水平都是非常高的;其次是德克萨斯州,佛罗里达州和纽约州,这些地区的整体消费能力也比较高,人口相对较多。有了这些数据,我们就可以知道哪里的市场广阔,并重点关注这些区域的销售季节。通过针对特定州进行产品描述和页面优化,可以最终提升销量和转化率。 通过以上的分析,可以基本了解美国服装市场的分布情况。具体来说,后期运营和选品的重心,是要放在高消费的中老龄女性和中产收入更高的加州等方向。虽然差异化的市场可以使一些专攻垂直服装产品的利基店生存下来,如果前期优先选取红海市场进入,这样才会有更大的机会。 当前,线上服装市场仅占整体服装市场的10%左右,而40%的美国人表示喜欢在购物时亲自看到并触摸到到商品的颜色、样式、质感,因此在短期内,线上零售依然是服装行业的补充。当前亚马逊FBA配送已经极大程度解决了物流时效的问题,服装卖家要想真正获取到更多市场份额,就需要考虑如何从产品、运营、品牌等各个方面入手,提升买家的购物体验。 现阶段海外消费者在服装品类上,有哪些购物行为变化需要卖家们关注的呢? 人们随着可支配收入的减少,冲动性消费也随之减少。消费者在购物时将更注重产品价值、可用性、质量等本质方面的特征,也更在意环保和可持续性。 产品设计是打造好产品的源头,产品的设计总是围绕着顾客的需求出发。对于时尚类产品,顾客的需求在很大程度上会受到流行趋势所影响,而且流行趋势的变化往往是非常快的,所以关注流行趋势的变化、把握时尚脉络、培养对流行时尚的敏感度,对于打造成功的时尚类选品是至关重要的。 无论是亚马逊各站点的top seller,还是国外社交媒体杂志、时装周上的趋势解析,时尚品类卖家们一定要早做准备,把握准明年时尚流行趋势,如色彩、图案印花、材质及面料、剪裁和廓形等。 卖家们平时还可以多多关注世界四大时装周、全球顶级时尚媒体和其他趋势预测资源,来让自己的产品更契合未来趋势。将这些流行元素融入到自己的产品设计中,同时结合自己的品牌定位和目标消费群体定位,不断试款和迭代 相较于之前,人们使用社交媒体、在线视频等数字媒介的深度和广度进一步提升。如何通过国外社交媒体新方式触达更多消费者,并持续刺激形成品牌忠诚度,是亚马逊时尚品类卖家未来需要关注的一大营销重点。 保持社交距离和在家办公已成为全球主流趋势,所以睡衣、家居服、内衣、家居拖鞋等居家相关产品依然热销。 疫情引发了全球对健康的深度思考,人们越来越追求更健康的生活方式,所以运动服、运动内衣、瑜伽服等产品依然畅销中。 最后我们再来补充说一下服装类目的注意事项:

亚马逊服装类目是非常庞大的一个市场,大部分欧美消费者选择在网上购买服装,然而平均每位购买服装的女性用户都曾经退货过至少一次,而大多数的退货理由基本上都是因为尺寸问题。就像我们自己在网上购买服装的时候也常常会出现尺寸问题,不过大多数时候按照卖家提供的尺寸选择后偏差不会太大,然而国外尺码和国内还是有很大区别的。因为欧洲人平均身高比亚洲人高大,是不争的事实,除此之外,因为饮食习惯的不同,很多外国人的身材恐怕已经不能用正常的比例来衡量,国内的尺码对于他们来讲多数是偏小的。了解销售国家的尺码,改变自己的尺寸,并且一定要处理好图片及详情描述部分,精心打磨好每个产品才是制胜的关键。提供明确的参照物。即使你把服装的衣长、袖长、肩宽、臀宽、裤长这样的数据详细列举出来,买家也不一定看得懂,而所谓的参照就是这件衣服穿在不同人的身上是什么不同的效果。让买家们可以更加直观的了解到自己比较适合穿哪个尺码的衣服,避免退货。 其次还需要注意的是,欧美国家人群生活品质普遍较高,对服装质量追求也比较严格,所以我们在选品方面一定要以质量为前提,避免因为质量原因引起售后和产品退货等一系列问题。亚马逊平台销售的服装品牌产地大部分来自中国,所以中国卖家在服装销售方面拥有明显的优势:价格便宜、紧跟时尚。卖家除了要做到服装的品质保证之外,在选择方面也应该符合大众审美。其次我们需要注意的是服装样式和品牌一定不能侵权。例如动漫、明星周边是不可以在亚马逊上无授权上架的。 在亚马逊上,表现最好的服饰并不是来自大品牌,为什么?因为这些亚马逊热卖服装都有两个最主要的特点:季节性和舒适性。季节性对产品销售有很大影响。所以中国卖家需要提前进行市场调研,针对不同国家季节气候销售不同的服装。举个例子,冬季,羽绒服,棉衣表现很好。与此同时,舒适性也是另一个重要因素。消费者可能会优先考虑服装的保暖性和舒适性,而不是风格和品牌认知度。当然,还有其他因素需要考量。服装是有季节性的,一个链接的生命周期极为短暂,短的只有三四个月,长一点的也才五六个月,所以对运营者的技术要求就比较苛刻,一个链接的生命阶段大致有测款期、养词期、冲刺期、冲量期、收割期、清仓期,六个生命周期需要在一个四个月左右完成。不同的生命阶段的操作都是不一样的,而且不同生命阶段的时间把控需要力求精准,不然很有可能在其中一个阶段就被对手拉开排名差距,是一个比较大的挑战。比如,新品测款期如果没有掐准时间,而对手已经完成测款,就会导致基础权重的积累处于落后,链接的生命周期本就不长,想在后面追赶,有难度。 随着中国出口电商市场的快速发展,整个行业所面临的监管和知识产权风险也会加剧。众所周知,已有越来越多的国家对各项标准体系进行了完善和更新,此举使得跨境电商出口产业所面临的压力大大增加,也势必会引起跨境电商出口买家对知识产权保护、专利保护、品牌化发展等问题的重视。 目前,中国的跨境卖家大多身处国内,而合作的VAT代表和海外物流仓储企业却身处海外,一旦出现VAT问题,三者都难辞其咎。对于整个跨境电商行业规范化链条来说,税务的合规化是不可避免的事情 如果前期测款期慢人一步,导致后期你进入冲量期的时候,对手的链接已经进入收割期,此时对手的价格肯定是会降低来完成订单收割的,所以此时你的冲量期就无法正常完场订单积累,无法获取足够的利润。每一个阶段之间的联系是十分紧密的。另外在亚马逊平台上是不允许出售皮草类服饰,卖家一定要严格遵守平台规定。 总得来说,亚马逊服装市场充满了活力,属于优质的市场,亚马逊小白卖家可以进入。卖家一定要投其所好,及时调整战略,在做服装市场的时候,要注意欧美买家流行的款式,和对尺码的具体要求。这些建议亚马逊卖家可以去观摩同行,看看优秀的同行,都在卖什么样的产品,然后再去看看facebook等站外平台做好营销,时尚博主的穿搭和推荐,抓到流行元素,有利于亚马逊卖家的选品。 20167

20167

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告