Amy聊跨境:深度解析加拿大GST,看这一篇就够了!

29560

29560重磅开启,立即了解

GST/PST/HST

是一个意思吗?

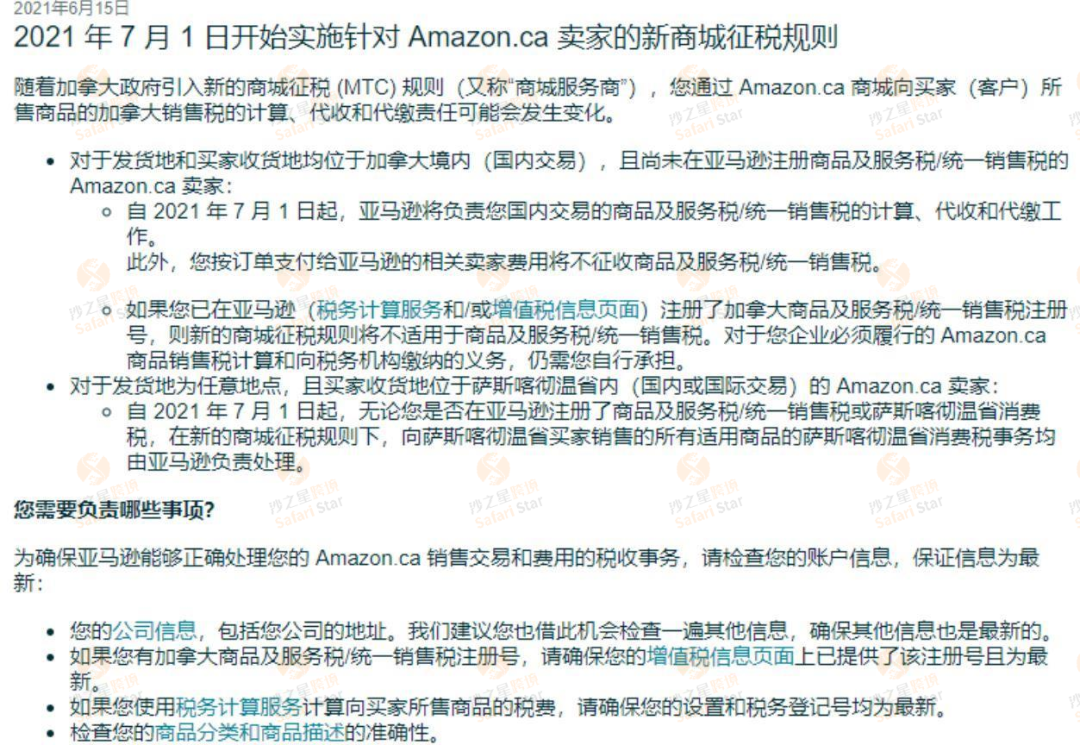

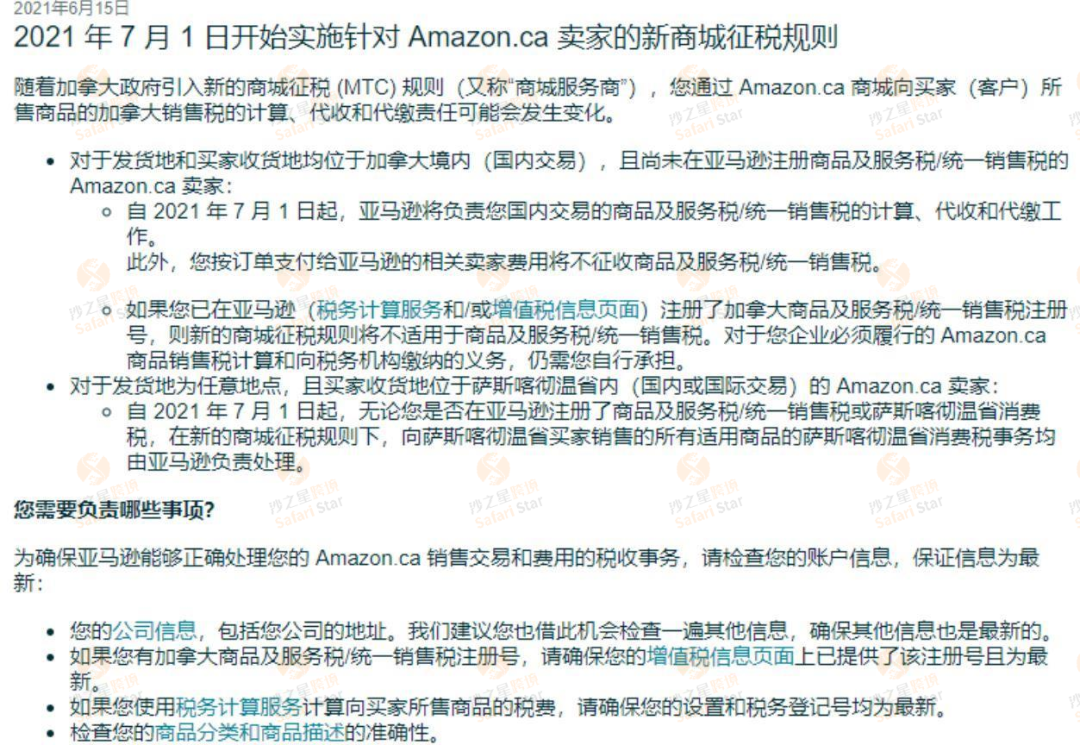

加拿大税改

加拿大GST注册与

保证金缴纳

*注意:

💡在注册 GST/HST 的时候必须注册 BN 号码

💡GST/HST 注册以后,必须按时申报和缴纳税金,一年以后才能注销

💡注册 GST/HST 后,可以抵扣公司经营相关支付的 input tax credit (ITC)进项税

(*BN号码:加拿大的商业编号 (BN) ,也称做加拿大税号。按照加拿大的法律,一般而言,绝大多数生意或者实体都需要 BN 作为加拿大税务局的识别号码,这样能够处理和税务相关的事宜。为企业提供四个主要商业账户的编号:公司所得税、工资税号、GST/HST 和清关号。BN——企业的一个商业身份证明)

加拿大GST申报与罚款

常见问题解答

我作为加拿大站点的海外仓卖家,需要承担哪种税?

加拿大海外仓站卖家需要承担 GST/HST 和 PST。加拿大施行收货地原则,具体的税率,按照收货地所在的省征税。

我现在申报加拿大 GST 税号,是否需要补缴之前的税?如果补,追溯期有多长?

加拿大没有强制补税,假如客户需要补缴,可以从第一笔全球年销售额超过3万加币的销售开始。(如果 CRA 有追踪以前的记录根据需要的信息进行补申报和缴税,也可能是从第一笔超过3万加币的交易开始补交)

如果卖家非加拿大公民,应该向哪个省的税局缴税?还是向 CRA (加拿大税局)缴税?

作为非居民,是向 CRA(加拿大税局)缴税 GST/HST。

非居民进口商必须从加拿大税务局获得清关号,然后才能将商品进口到加拿大。大多数进口商品都需要缴纳 进项GST/HST。GST/HST的税率为 5%-15%不等。

如需征收关税,则关税将计入商品价值中,然后依据货件的完税价值征收 GST/HST(例如,5% GST x [货物价值 + 已付关税])。

一定要先有 BN 号,然后再去申请 GST/HST 税号吗?

不一定,如果有 BN 号码,在注册的时候需要提供 BN 号码;但如果没有 BN 号码,注册GST/HST 的同时注册 BN 号码。

加拿大新税法实行后,平台将直接扣除买家的销售税金。那么卖家是否需要注册GST/HST?注册 GST/HST 后对卖家又会产生什么影响?

首先:注册上传 GST/HST 的卖家,部分销售产生的GST/HST在亚马逊将不被代缴,这部分税收将退回到卖家账户,由卖家来进行申报和缴纳。

其次,申请到加拿大 GST/HST 的卖家,同时也可以申请到加拿大的 BN 号和清关号,在产品清关的时候,采用本公司的税号清关,也可以获得相关的抵扣票据进行成本抵扣。亚马逊针对卖家征收的相关费用,只要是含GST/HST部分,都可以在GST/HST申报表里抵扣。

第三,根据加拿大税局相关规定,在加拿大的 GST/HST 理应由实际货物销售方申报和缴纳,由平台代扣代缴税金在税局的角度看,并不是非常合规,这是因为平台只会代扣代缴税金,并不会已卖家的名义申报。

加拿大自发货的客户,客户没有加拿大税号,亚马逊会不会代扣代缴?

会,只要客户没有税号,亚马逊都会代扣代缴。

加拿大 B2B 销售是否免税?

一般情况下,只要产生应税销售,就需要纳税。

GST/PST/HST

是一个意思吗?

加拿大税改

加拿大GST注册与

保证金缴纳

*注意:

💡在注册 GST/HST 的时候必须注册 BN 号码

💡GST/HST 注册以后,必须按时申报和缴纳税金,一年以后才能注销

💡注册 GST/HST 后,可以抵扣公司经营相关支付的 input tax credit (ITC)进项税

(*BN号码:加拿大的商业编号 (BN) ,也称做加拿大税号。按照加拿大的法律,一般而言,绝大多数生意或者实体都需要 BN 作为加拿大税务局的识别号码,这样能够处理和税务相关的事宜。为企业提供四个主要商业账户的编号:公司所得税、工资税号、GST/HST 和清关号。BN——企业的一个商业身份证明)

加拿大GST申报与罚款

常见问题解答

我作为加拿大站点的海外仓卖家,需要承担哪种税?

加拿大海外仓站卖家需要承担 GST/HST 和 PST。加拿大施行收货地原则,具体的税率,按照收货地所在的省征税。

我现在申报加拿大 GST 税号,是否需要补缴之前的税?如果补,追溯期有多长?

加拿大没有强制补税,假如客户需要补缴,可以从第一笔全球年销售额超过3万加币的销售开始。(如果 CRA 有追踪以前的记录根据需要的信息进行补申报和缴税,也可能是从第一笔超过3万加币的交易开始补交)

如果卖家非加拿大公民,应该向哪个省的税局缴税?还是向 CRA (加拿大税局)缴税?

作为非居民,是向 CRA(加拿大税局)缴税 GST/HST。

非居民进口商必须从加拿大税务局获得清关号,然后才能将商品进口到加拿大。大多数进口商品都需要缴纳 进项GST/HST。GST/HST的税率为 5%-15%不等。

如需征收关税,则关税将计入商品价值中,然后依据货件的完税价值征收 GST/HST(例如,5% GST x [货物价值 + 已付关税])。

一定要先有 BN 号,然后再去申请 GST/HST 税号吗?

不一定,如果有 BN 号码,在注册的时候需要提供 BN 号码;但如果没有 BN 号码,注册GST/HST 的同时注册 BN 号码。

加拿大新税法实行后,平台将直接扣除买家的销售税金。那么卖家是否需要注册GST/HST?注册 GST/HST 后对卖家又会产生什么影响?

首先:注册上传 GST/HST 的卖家,部分销售产生的GST/HST在亚马逊将不被代缴,这部分税收将退回到卖家账户,由卖家来进行申报和缴纳。

其次,申请到加拿大 GST/HST 的卖家,同时也可以申请到加拿大的 BN 号和清关号,在产品清关的时候,采用本公司的税号清关,也可以获得相关的抵扣票据进行成本抵扣。亚马逊针对卖家征收的相关费用,只要是含GST/HST部分,都可以在GST/HST申报表里抵扣。

第三,根据加拿大税局相关规定,在加拿大的 GST/HST 理应由实际货物销售方申报和缴纳,由平台代扣代缴税金在税局的角度看,并不是非常合规,这是因为平台只会代扣代缴税金,并不会已卖家的名义申报。

加拿大自发货的客户,客户没有加拿大税号,亚马逊会不会代扣代缴?

会,只要客户没有税号,亚马逊都会代扣代缴。

加拿大 B2B 销售是否免税?

一般情况下,只要产生应税销售,就需要纳税。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告