卖家精灵出品|亚马逊2022年度数据报告

4129

4129新年伊始,卖家精灵为您带来了亚马逊2022年度数据报告,这已是卖家精灵连续第四年为大家精心准备年度数据报告。通过这份报告,您能通过9大维度,回看亚马逊平台2022年的发展与变化。

亚马逊全球市场概况

亚马逊全球市场

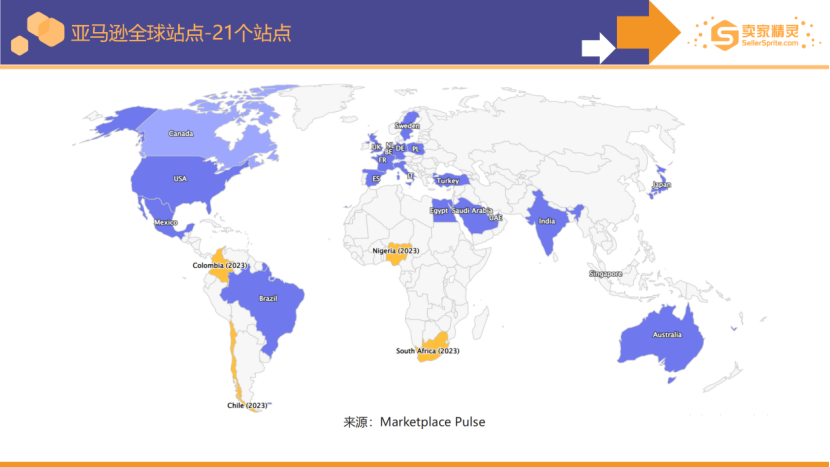

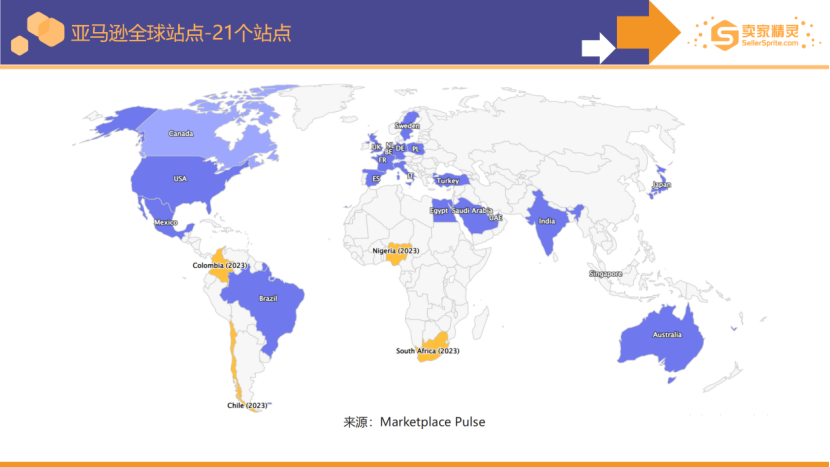

亚马逊在2022年10月推出了比利时站,该市场是亚马逊在欧洲的第10个活跃市场,亚马逊的站点总数达到了21个。

主要分布在北美洲、欧洲和亚洲,包括美国、日本、德国、英国、印度、意大利、法国、加拿大、西班牙、巴西、墨西哥、澳大利亚、土耳其、荷兰、阿联酋、沙特阿拉伯、瑞典、波兰、埃及、新加坡、比利时。

预计2023年春季开始亚马逊将在哥伦比亚、南非、尼日利亚和智利陆续推出站点。

亚马逊流量概况

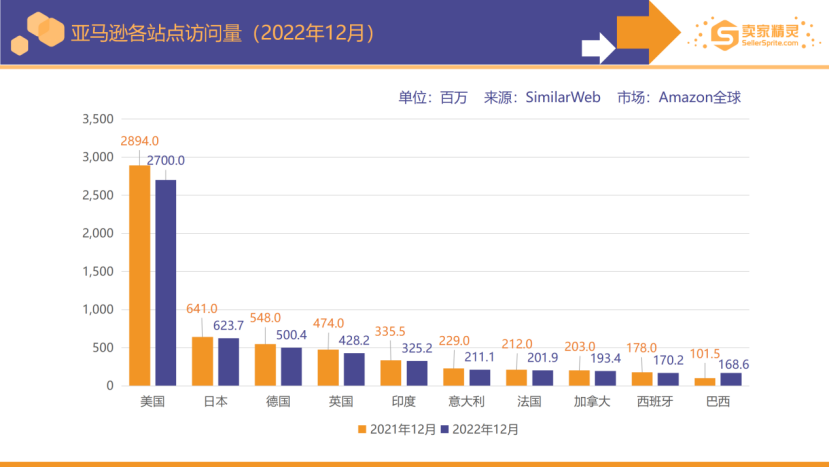

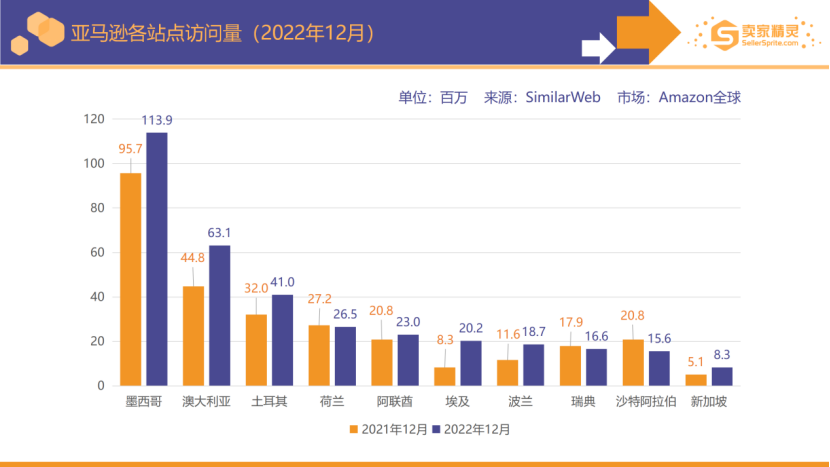

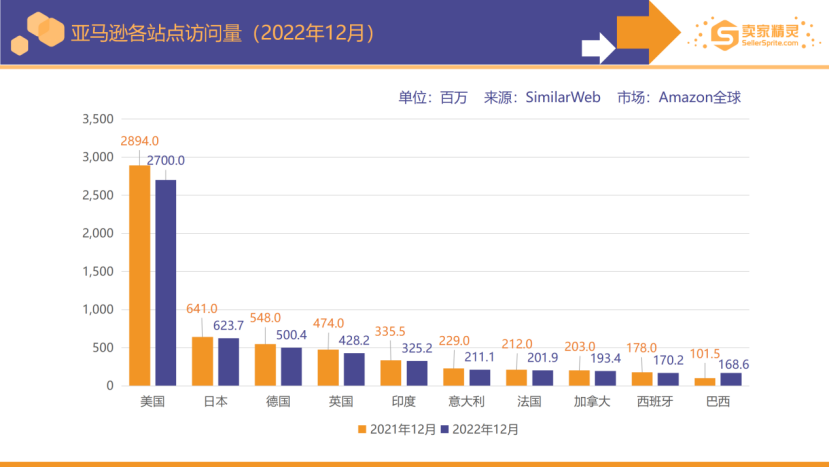

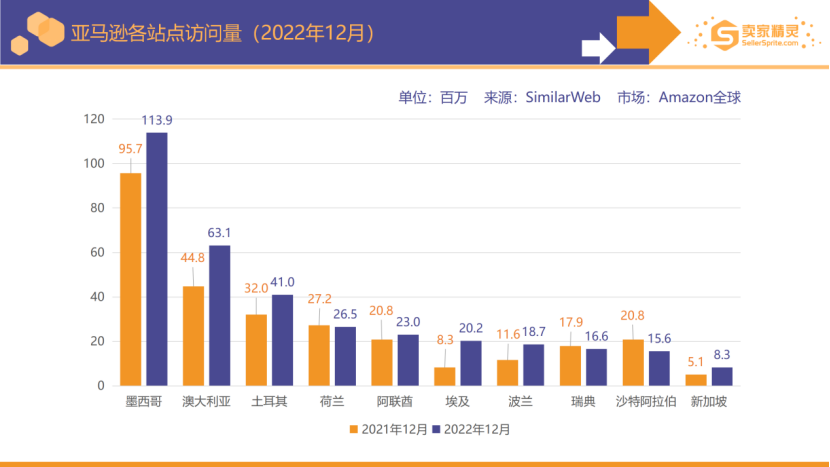

美国站目前仍然是亚马逊最重要的站点,占其全球21个市场总访问量的45%。接下来的3个站点依次为日本、德国和英国,各占大约10%。美国、日本、德国、英国和印度等5个站点占其网络流量总额的近77%。

不过,移动设备可能占亚马逊订单的50%或更多,所以网络流量不再是唯一的关键指标。

但从这一数据我们依然能得出,亚马逊在越来越小的新国家的扩张需要数年时间才能为其业务做出实质性贡献。

在2022年5月之前的6个月里,通过桌面直接访问亚马逊的访问量达到56亿次,其次是自然搜索,在同一时期产生了超过20亿次访问。此外,社交媒体的访问量约为4.37亿次。

其中,YouTube是向亚马逊推荐流量最多的社交媒体平台,占推荐流量的一半以上(51.82%)。Facebook排名第二,给亚马逊带来了近20%的流量,紧随其后的是WhatsApp Web,约占18%。

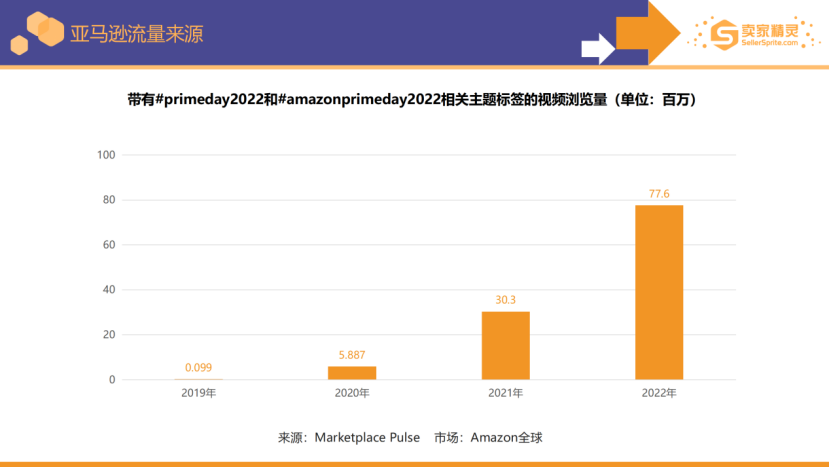

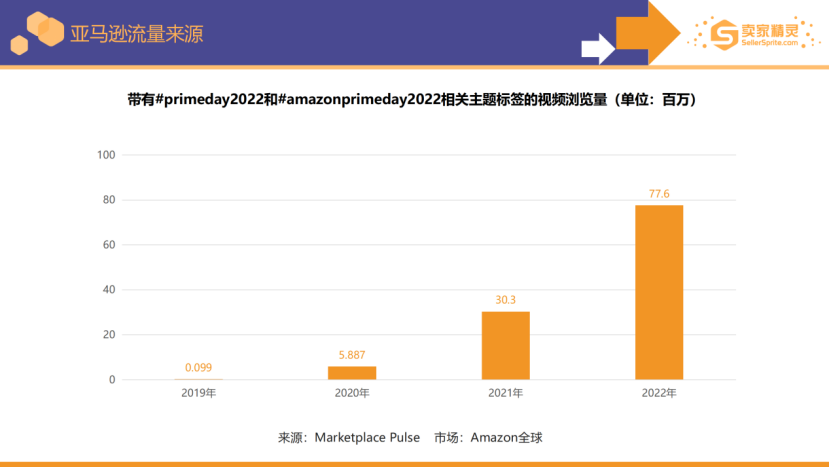

Prime Day成为了美国社交商务的最佳范例——带有#primeday2022和相关主题标签的视频在TikTok上的浏览量已达7700万次。2021年是3000万,2020年近600万,2019年几乎为零。

消费者开始转向社交媒体来发现最优惠的价格,而不是试图在亚马逊上寻找它们。

亚马逊平台的发展与变化

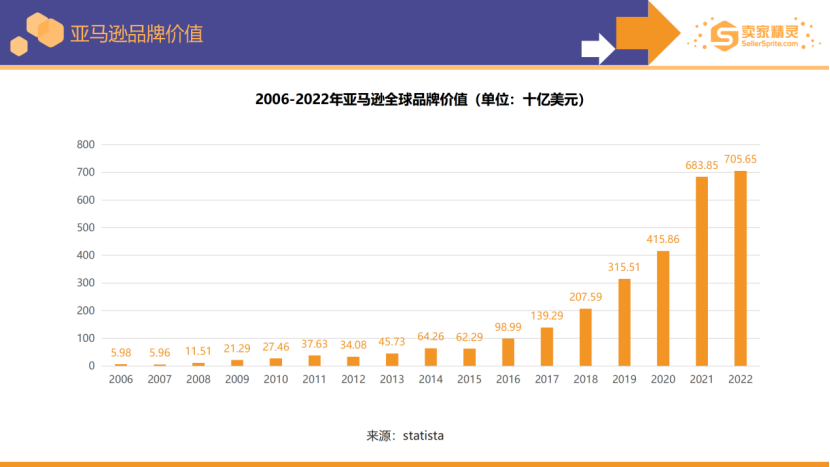

亚马逊品牌价值

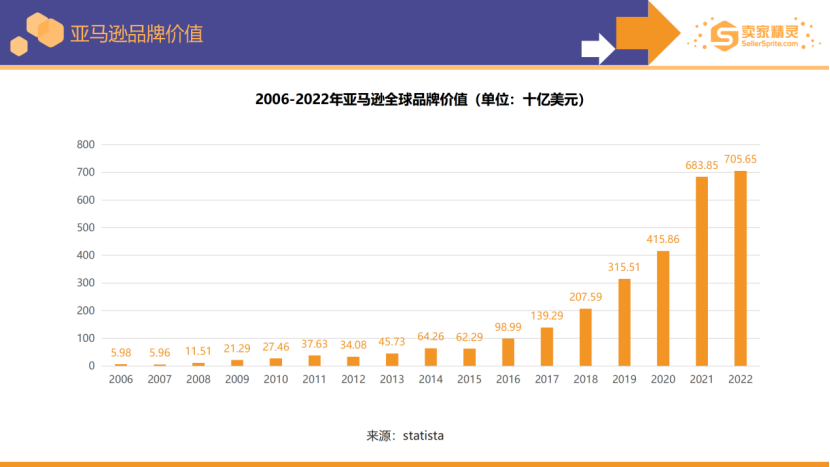

苹果公司在2022年重新成为世界上最有价值的品牌,估计品牌价值超过9470亿美元。谷歌排名第二,亚马逊排名第三,估值超7000亿美元。

2022年,亚马逊的品牌价值达到7056.5亿美元,创历史新高。这一数字仅比2021年略有增长,而前一年的品牌价值飙升了近70%。

亚马逊销售变化

2022年第一季度的一项调查显示,40%的美国消费者选择在亚马逊购物的主要原因是该平台的低运费。其次是快速送货(37%)、实惠的产品价格(36%)和Prime会员(36%)。

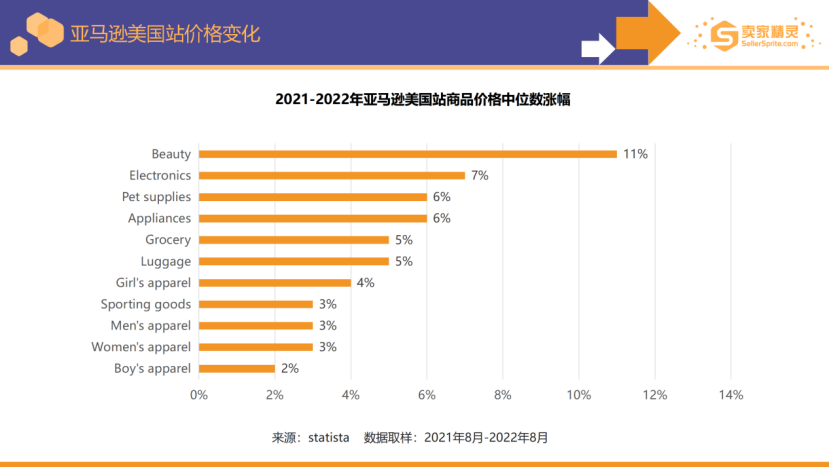

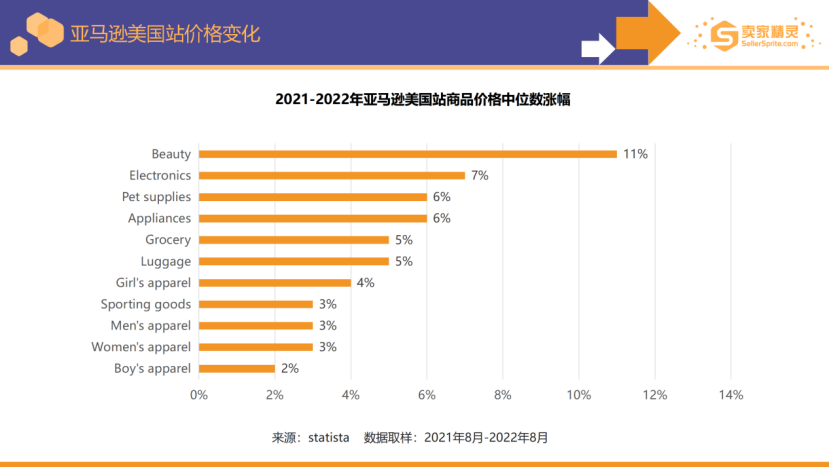

2021年至2022年期间,美容产品是美国亚马逊上价格涨幅最高的细分市场之一。截至2022年8月,在过去12个月里,美容产品的价格中位数上涨了11%。而男孩服装的价格仅增长了2%。

亚马逊的增长正在放缓,但整个电子商务行业也是如此。其销售额仍符合新冠病毒流行前的趋势线。

亚马逊不再公布商品交易总额 (GMV),其季度业绩通过付费单位增长指标,衡量在亚马逊上销售的总单位数,包括亚马逊和第三方卖家的销售。

(该图表没有Y轴值,因为亚马逊不再公布已售出的单位数量,只报告其增长)

亚马逊的付费单位销量在2022年第四季度增长了8%,2022年的增速仍低于历史平均水平。

过去12个月在亚马逊上销售的总单位数大致等于即使没有新冠病毒冲击也能达到的水平。

2022年亚马逊国际站第四季度的销售额为344.6亿美元,同比下降8%,低于2021年第四季度的372.7亿美元。 从2021年的1277.9亿美元下降到2022年的1180.1亿美元,降幅为-8%。

2022年亚马逊北美站第四季度的销售额为933.6亿美元,同比增长13%,高于2021年第四季度的823.6亿美元。 从2021年的2798.3亿美元增长到2022年的3158.8亿美元,增长了13%。

这是按季度统计的2022年亚马逊全球净收入,来源于在线商店、线下商店、第三方卖家服务、订阅服务、AWS及其他(广告等)收入。

2022年全年的净收入达到了5139.7亿美元,超过了2021年的4698.2亿美元。

其中2022年亚马逊第一方卖家(即供应商卖家)销售额为2200亿美元,比2021年下降 0.9%。下降的部分原因是同比汇率变化的不利影响。但即使考虑到外汇影响,2022年的增长也与往年形成鲜明对比。

2022年亚马逊第三方卖家的销售份额在第一季度短暂的下降后,第二季度开始持续上升。2022年第四季度亚马逊第三方卖家的销售份额达到59.0%,同比增长5%。创历史新高。

但亚马逊的商品总销量 (GMV),包括亚马逊自身和市场的销售额,在2022年仅略有增长(亚马逊未披露GMV;增长是根据第一方销售额、第三方费用和总付费单位增长估算的)。

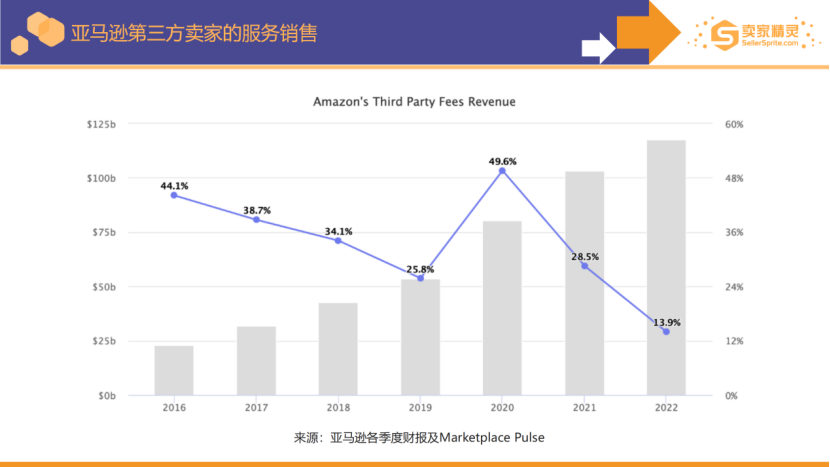

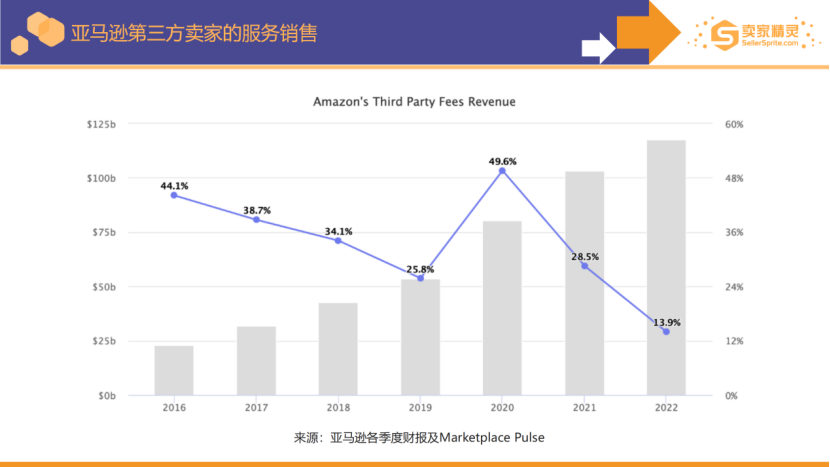

亚马逊2022年的第三方卖家的服务销售,包括佣金、相关的履行、运费以及其他第三方卖家服务。

2022年第四季度为363.4亿美元,较上年同期的303.2亿美元同比增长20%。从2021年的1033.7亿美元增长到2022年的1177.2亿美元,增长了14%。

但亚马逊的第三方销售也是多年来增长最慢的。亚马逊去年再次上调第三方卖家的服务费用,但其获取的第三方收入增长却比以前慢。费用增加但增长放缓意味着第三方卖家的销售增长放缓。

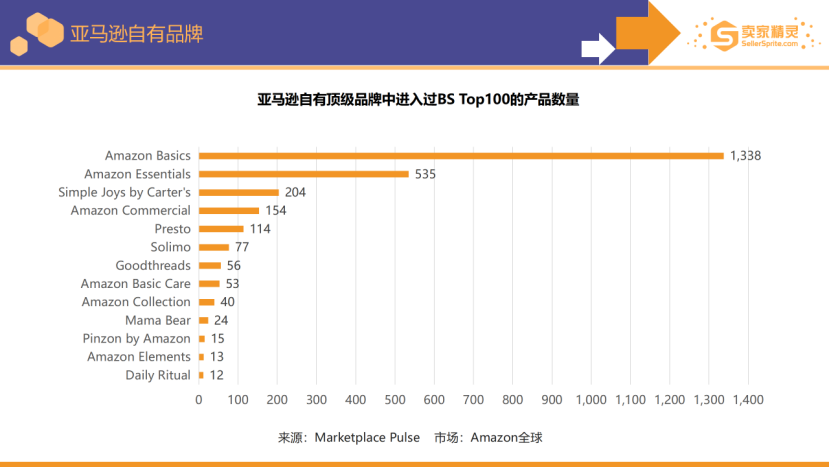

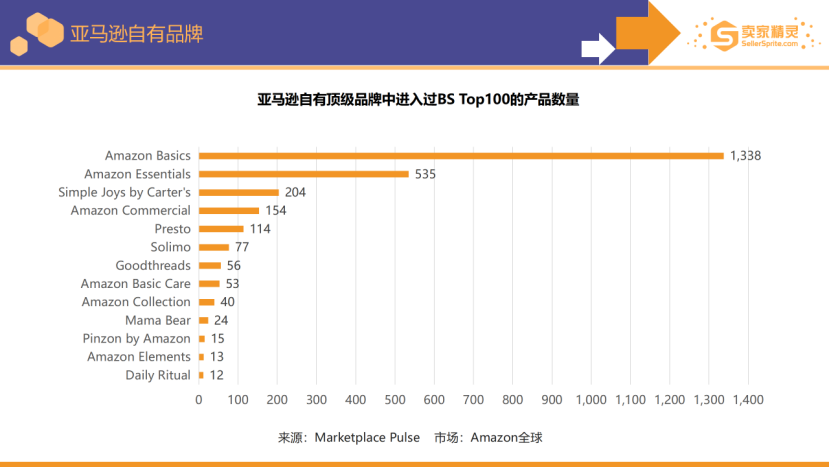

亚马逊自有品牌

亚马逊曾考虑退出自有品牌业务以安抚监管机构,但尚未实现。虽然亚马逊的自有品牌涵盖数以万计的产品,但其大部分销售额来自几十种顶级产品。亚马逊并没有停止销售这些产品,因此,从长尾中剔除一些滞销产品的影响很小。

虽然亚马逊削减了一些自有品牌的滞销商品,但所有Amazon Basics及其其他自有品牌的畅销产品仍然可售。到2022年底,Amazon Basics中有1338个畅销产品,与2021年和2020年的数量几乎持平。

两年多来,其畅销产品的数量保持不变。这表明亚马逊并没有变得更积极地超越其他利基市场。

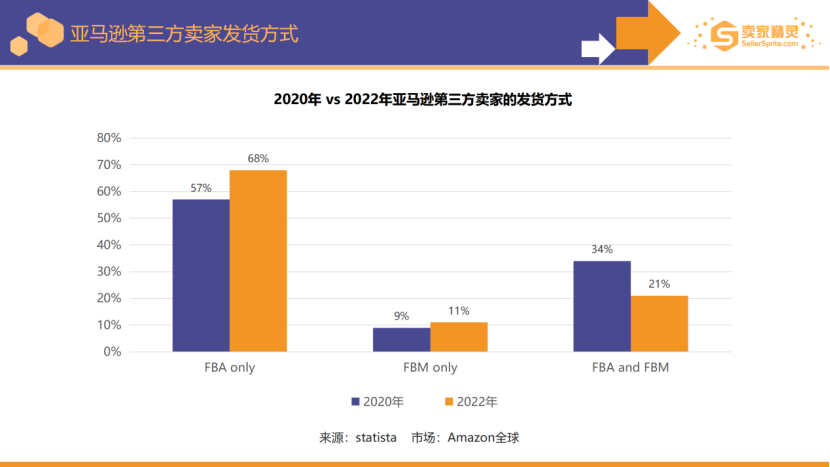

亚马逊物流

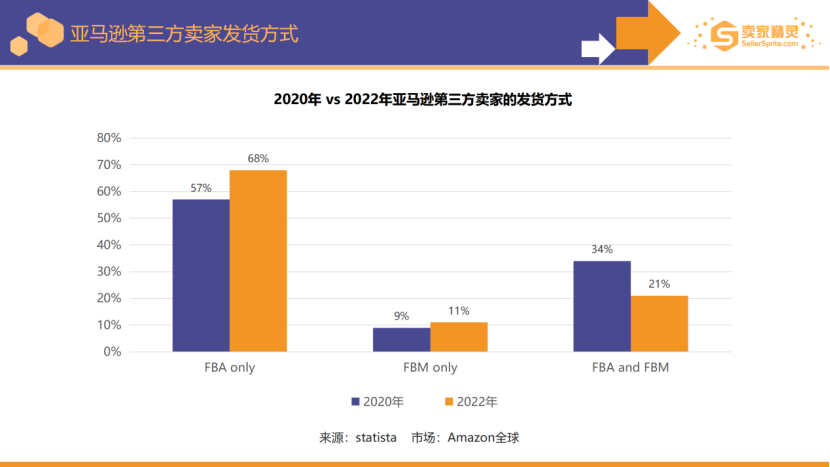

越来越多的第三方卖家依赖亚马逊物流来完成订单。2022年,这一数值达到了68%,2020年,只有57%的第三方卖家使用FBA计划。

根据Marketplace Pulse研究显示,超过90%的亚马逊头部卖家正在使用这项服务。亚马逊卖家们别无选择只能使用FBA,否则几乎不可能在亚马逊上获得竞争优势。

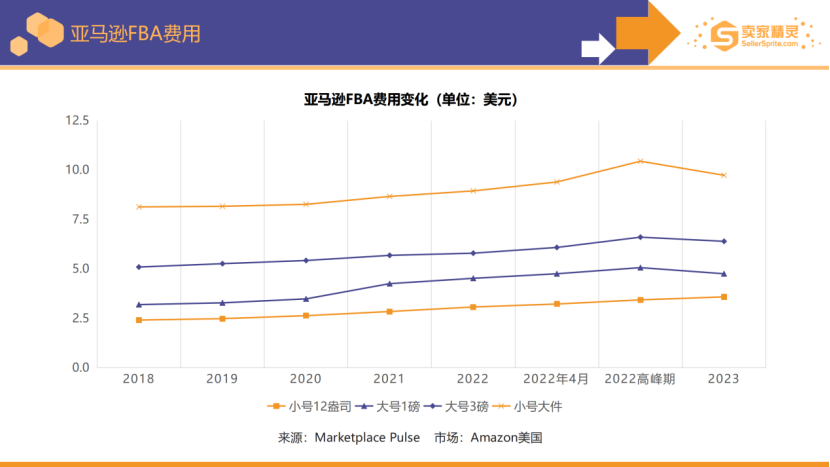

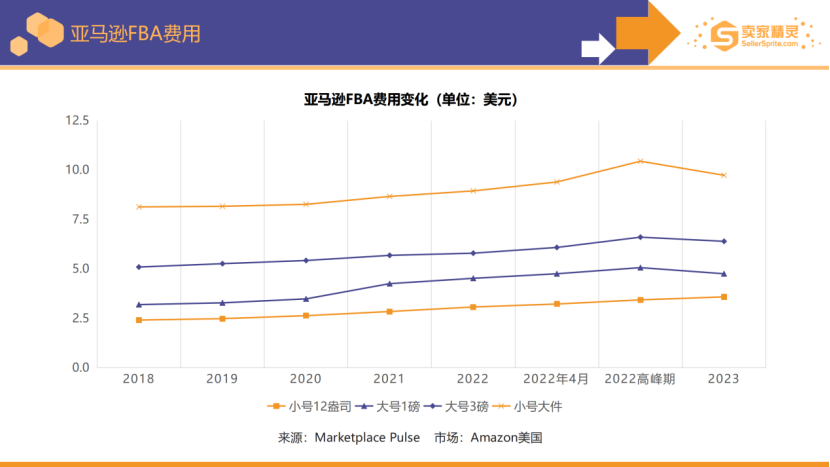

自2020年以来,亚马逊已将订单履约费用提高了30%以上。亚马逊正在将不断增长的成本转嫁给第三方卖家。

亚马逊在节日季(10月15日至1月14日)向卖家收取5.06美元以运送1磅的商品,到2023年,平台将收取4.75美元。而2020年运输相同产品的费用为3.48美元,相比之下增加了近40%。

与2020年相比,到2023年,较小商品的配送成本将高出约30%,而大型商品和重型的配送成本将高出20%。

这张折线图更能体现近年来亚马逊FBA费用的变化趋势。

由于大多数亚马逊卖家正在使用FBA,这些费用上涨将会影响到多数卖家,并最终意味着消费者要支付更多费用。

亚马逊广告

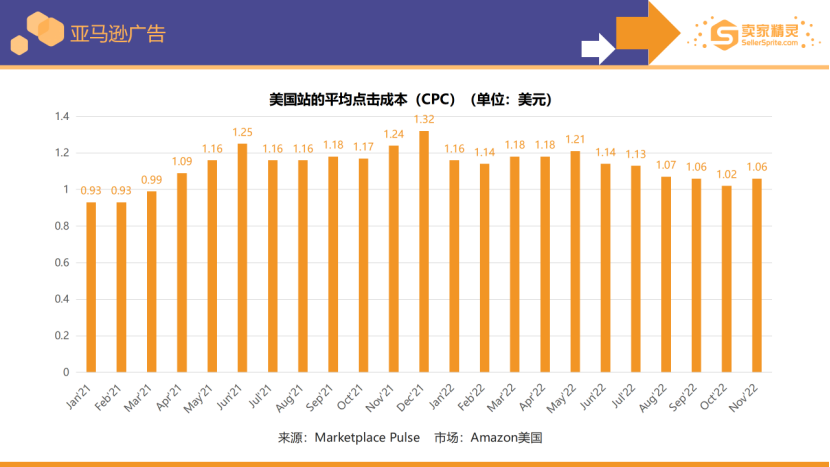

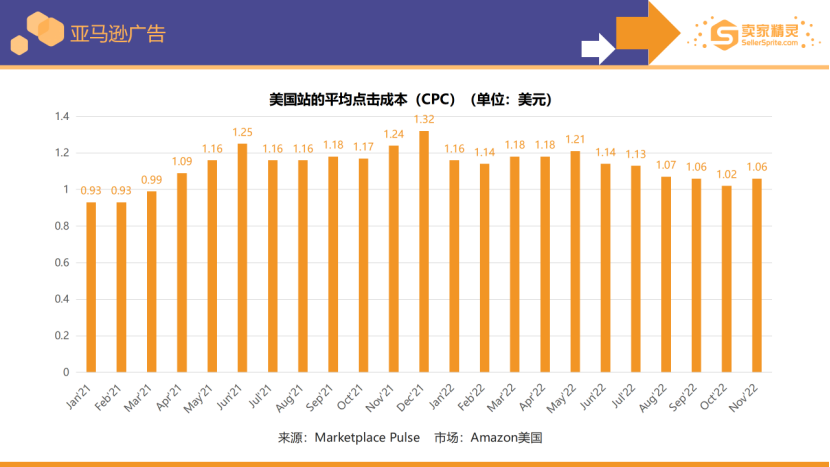

平均而言,亚马逊广告价格在2022年保持稳定,与2021年相比略低。美国站2022年11月的平均每次点击费用(CPC)为1.06美元,低于一年前的1.24美元。

平均广告销售成本(ACoS)为22%。广告的平均转化率保持在14%,相对稳定。因此,平均销售成本为7-8美元,低于2021年的9-10美元,但高于2020年的6-7美元。也就是需要7次点击,平均价格为1.06美元才能产生一笔销售。

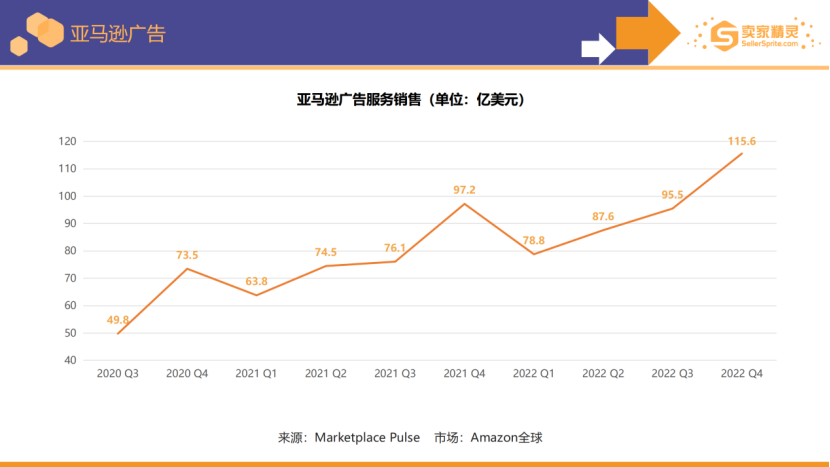

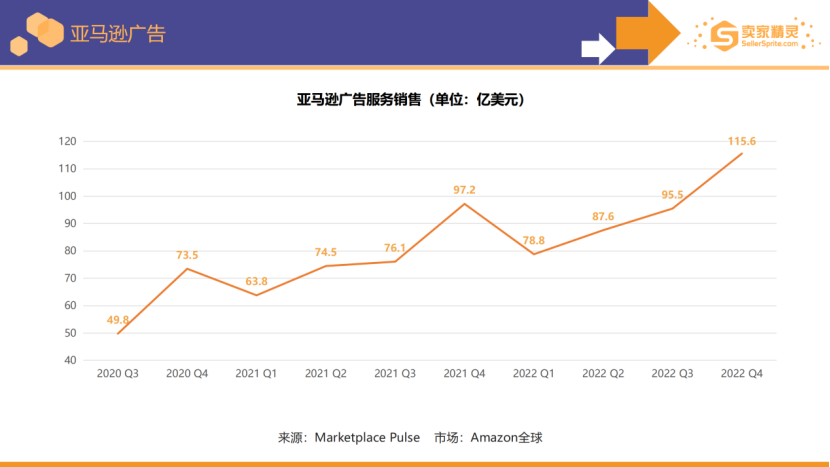

亚马逊的广告业务年度营收已达到377.5亿美元,从2021年的311.6亿美元增长到2022年的377.5亿美元,增长了21%。截至2022年底在5年内增长了10倍。

亚马逊广告在广告价格未上涨的情况下发生了增长主要在于其整个网络覆盖范围更广,尤其是在亚马逊站外。例如,今年,亚马逊宣布不在站内销售的品牌(如餐馆或酒店)可以在其位于同一广告网络的直播平台Twitch上投放广告。

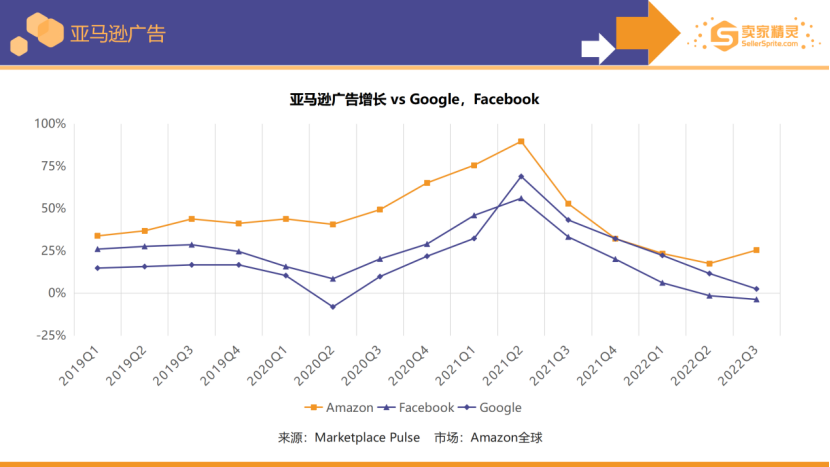

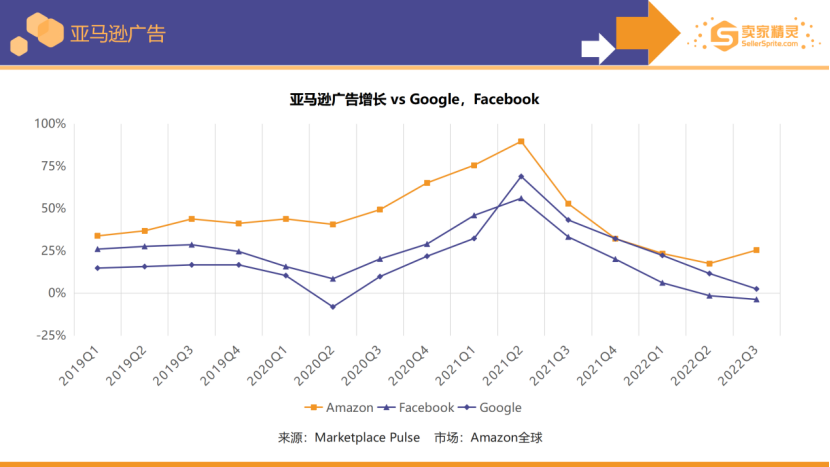

在过去3年中,亚马逊的广告业务每个季度的增长速度都超过了谷歌和Facebook,但亚马逊并没有与零售商争夺广告收入。

亚马逊的广告业务在2022年第三季度增长了25%,达到95亿美元。相比之下,谷歌的广告收入(包括所有谷歌资产和YouTube)仅增长2.5%,达到544亿美元。包括Instagram在内的Facebook广告业务连续第二个季度萎缩,同比下降3.7%至272亿美元。

亚马逊卖家及类目数据

亚马逊商品、卖家分级

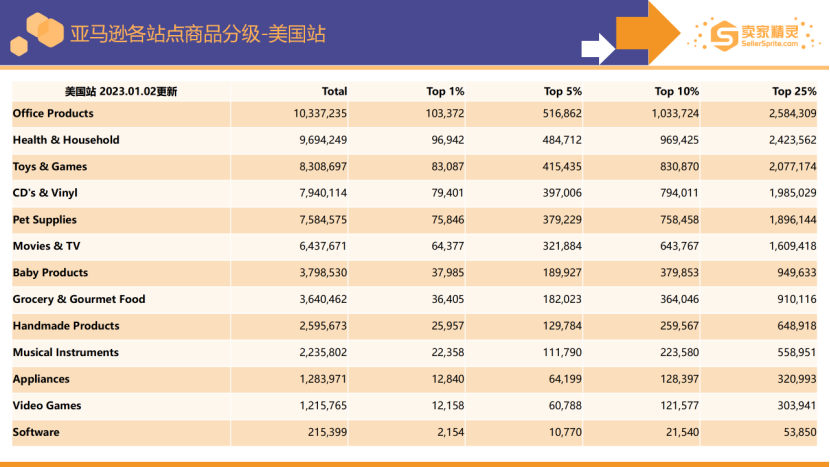

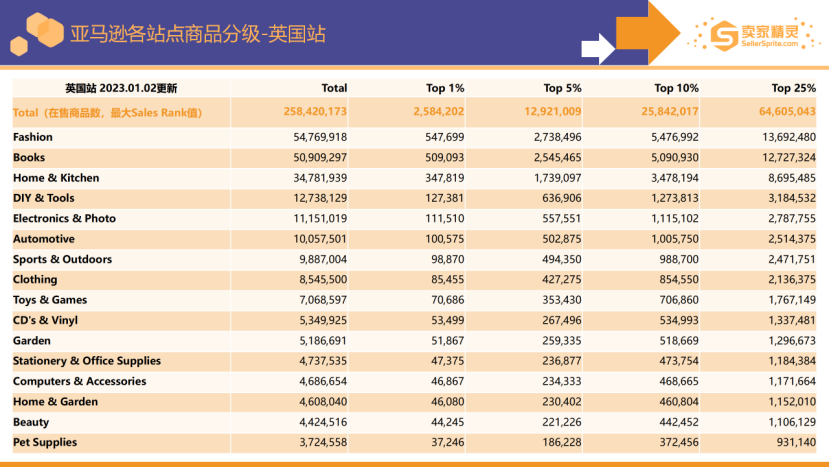

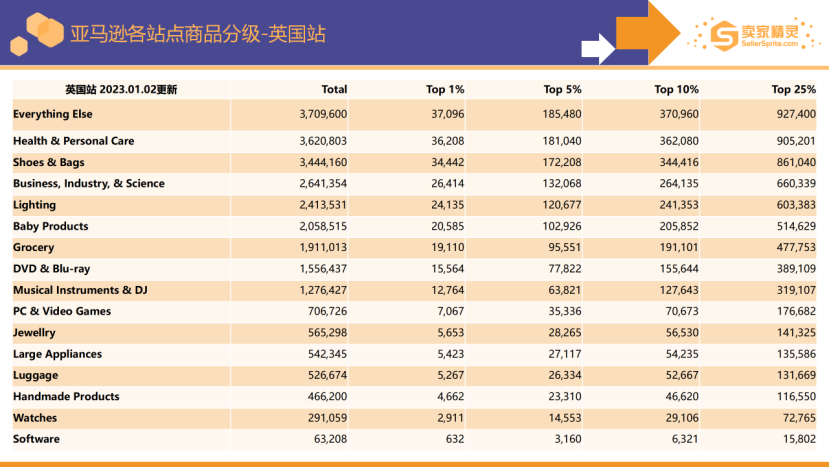

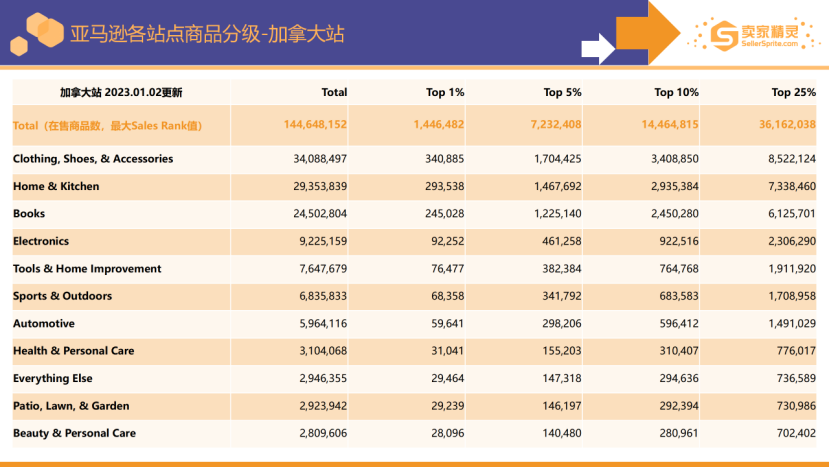

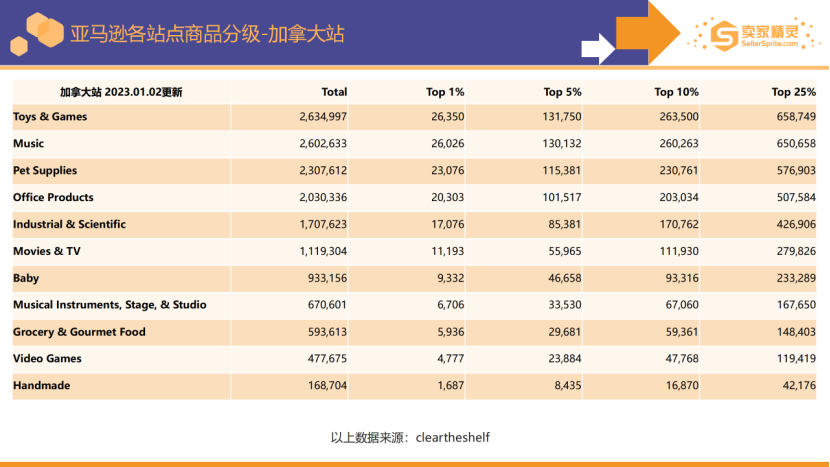

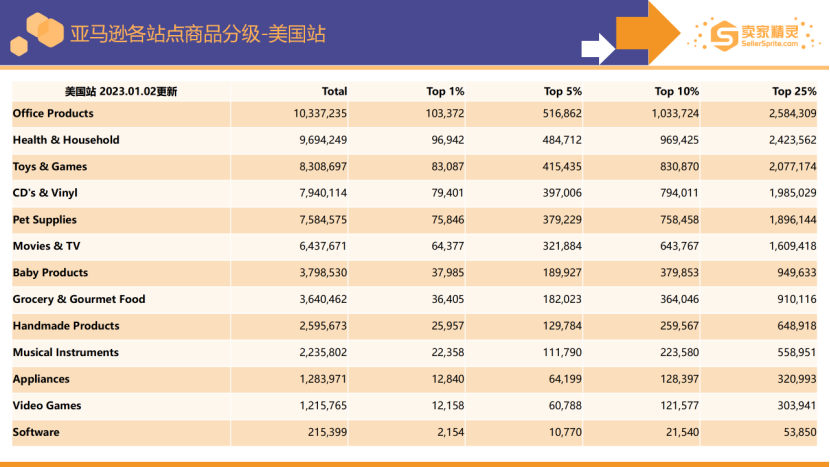

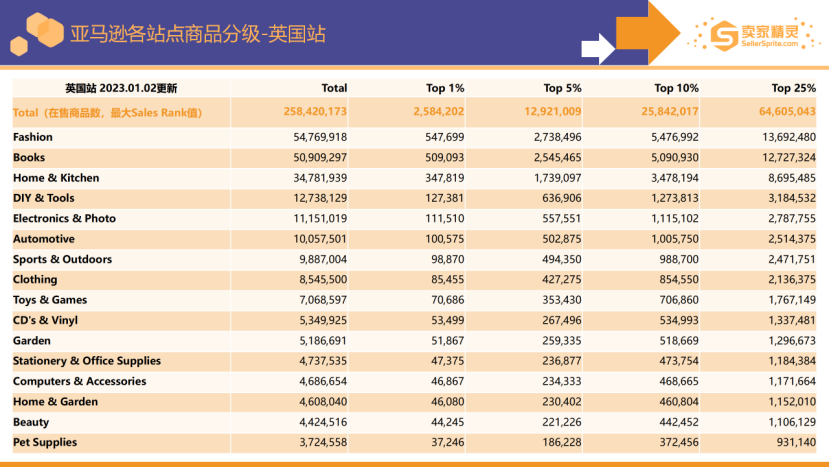

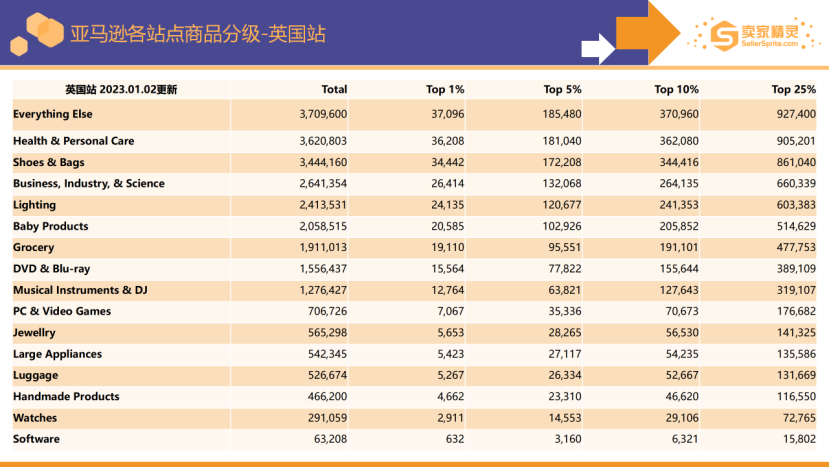

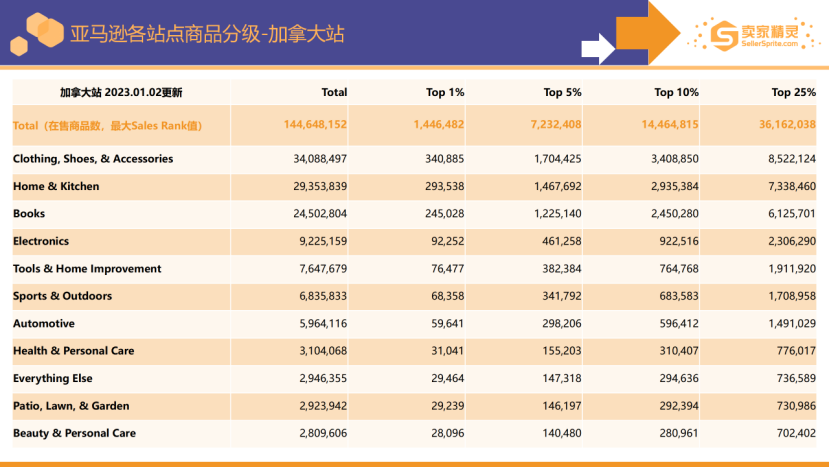

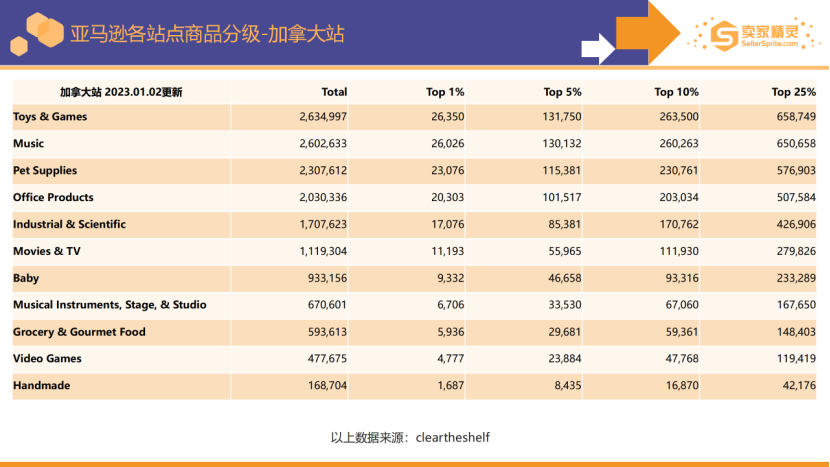

这是亚马逊美国站、英国站和加拿大站的商品分级,也就是这些站点各大一级类目下的在售商品数。

从在售商品数和类目核心关键词的搜索量体现出的供需关系,是选品时的一个重要参考数据。

这些类目按照在售商品数的多少进行降序排列,可以看到,截止到2023年1月2日,亚马逊美国站全站的在售商品数超过了6.9亿,其中在售商品数最多的类目是服装鞋靴珠宝类目,最少的是软件类。

英国站的在售商品数超2.5亿,在售商品数最多的类目是时尚类,最少的是软件类。

加拿大站的在售商品数超1.4亿,其中在售商品数最多的类目是服装鞋靴珠宝类目,最少的是手工类。

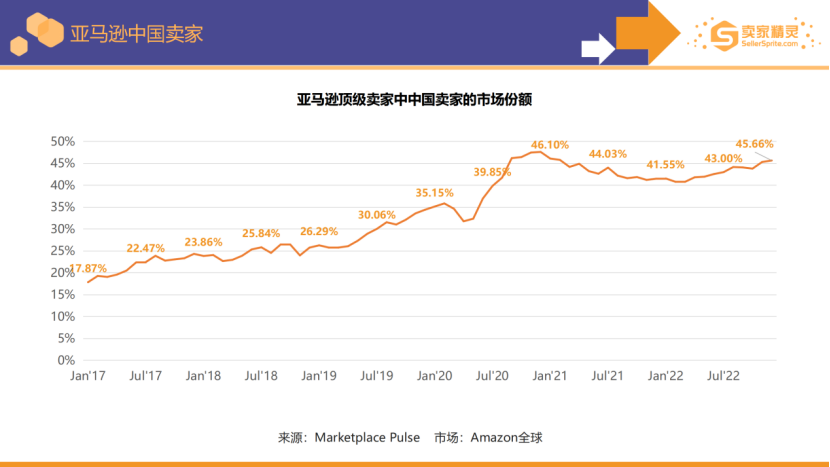

亚马逊中国卖家

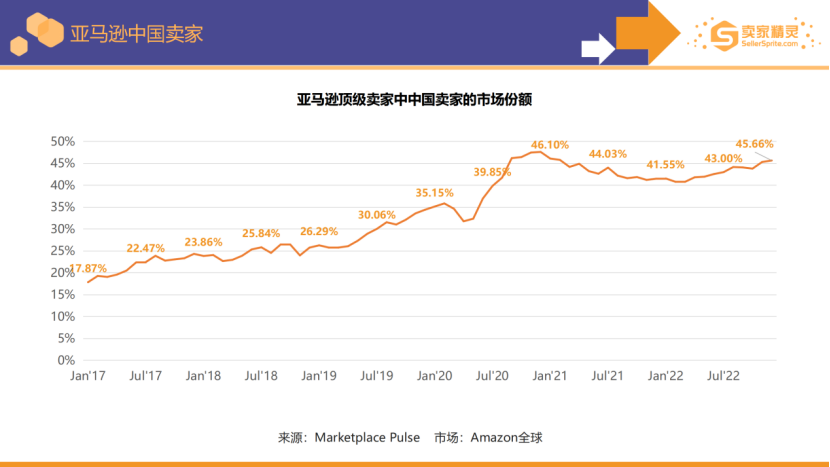

2022年上半年,中国卖家似乎正在退出亚马逊。海外的本土卖家正在亚马逊上重新夺回市场份额,扭转了多年来以中国卖家为主的趋势。

2021年的封号潮给许多中国卖家带来当头一棒,2022年4月更有报道称,中国外贸企业应避免对亚马逊产生依赖。

然而到2022年底,中国卖家收回了他们在亚马逊上失去的市场份额。2022年2月份,中国卖家在头部卖家中的市场份额下降至40%,但到12月,又回升至45%。因此,尽管各种不利因素影响了他们的业绩,并且许多人希望减少对亚马逊的依赖,但目前没有其他电商平台可以提供相同的影响力。

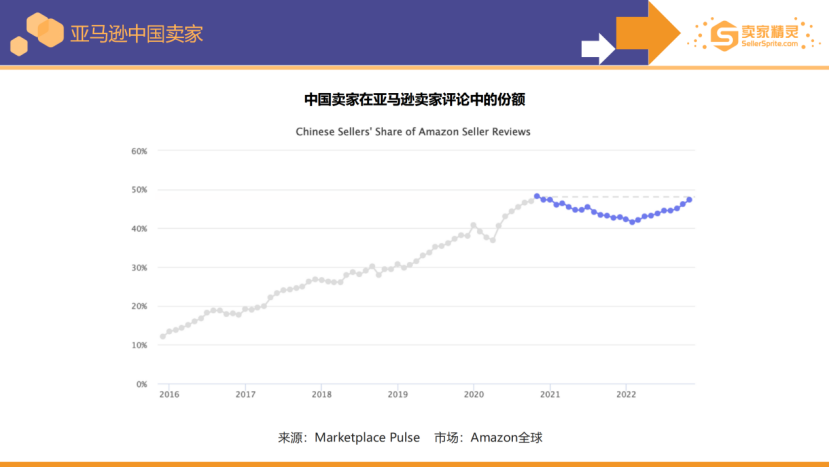

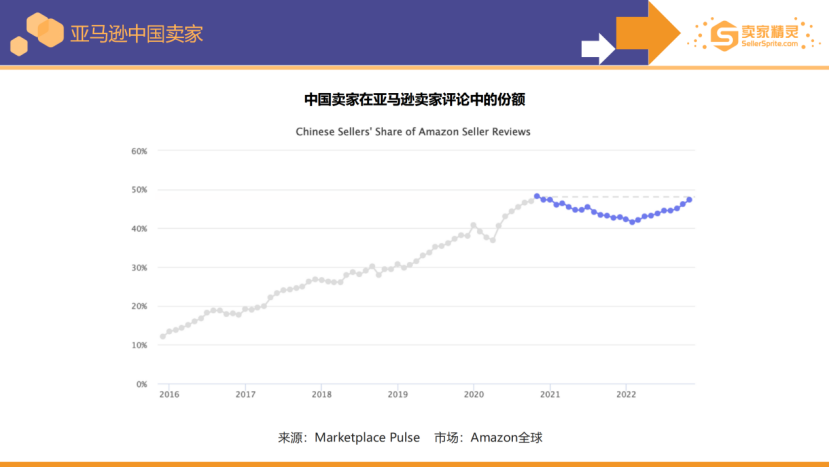

根据Marketplace Pulse研究,中国卖家反馈评论占总量的百分比已回到2020年11月以来的水平。“中国制造,亚马逊销售”仍然是常态。

虽然所有卖家都在努力实现多元化,不再依赖亚马逊获取大部分收入。但亚马逊仍然是美国和许多其他主要市场最大的市场。

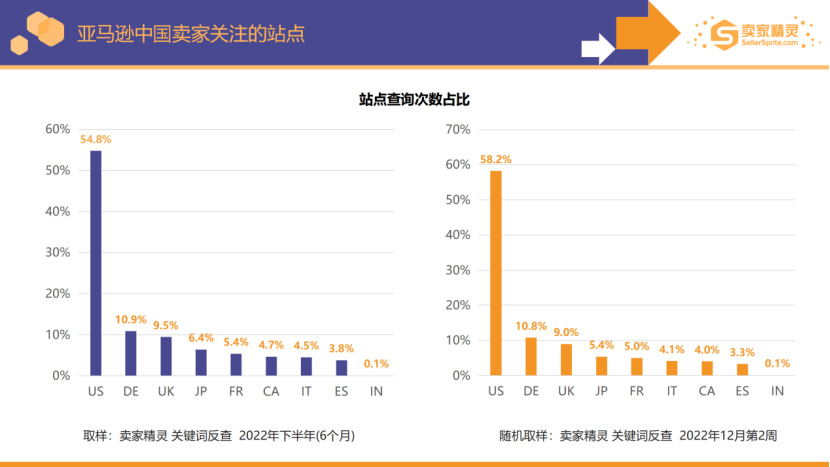

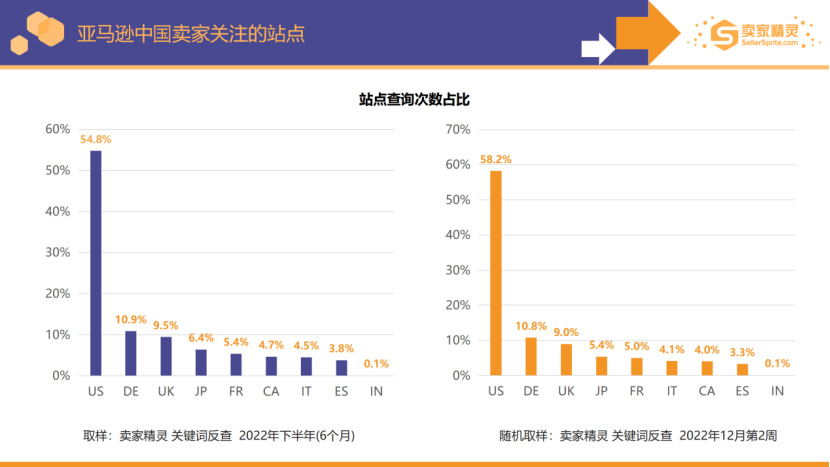

这是卖家精灵关键词反查中用户查询站点的次数。

我们统计了2022年下半年(6个月)用户站点查询次数以及随机取样了2022年12月第2周的用户站点查询次数。

亚马逊中国卖家最关注的五大站点依次是:美国、德国、英国、日本、法国。

这张图表展示的是截止到2022年亚马逊各站点一级类目下有动销的店铺数量。

有动销的中国卖家在所有站点中的占比基本都超过了50%,占比最高的是西班牙站,为61%。

我们还通过统计-卖家精灵关键词反查工具中美国站卖家查询次数最多的100个ASIN的所属类目,得出了中国卖家2022年在美国站关注的十大类目,分别是:

家居厨房用品、美容和个人护理、庭院草坪和园艺、工具、手工制品、服装鞋靴和珠宝、电子、艺术工艺和缝纫、汽车用品、手机和配件。

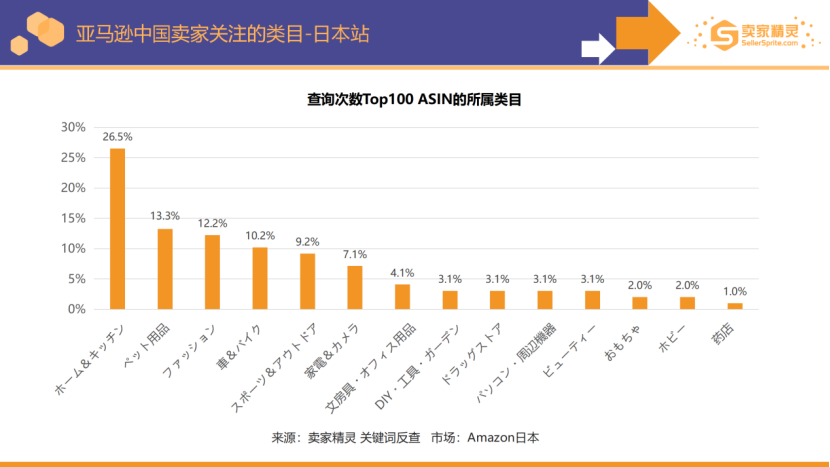

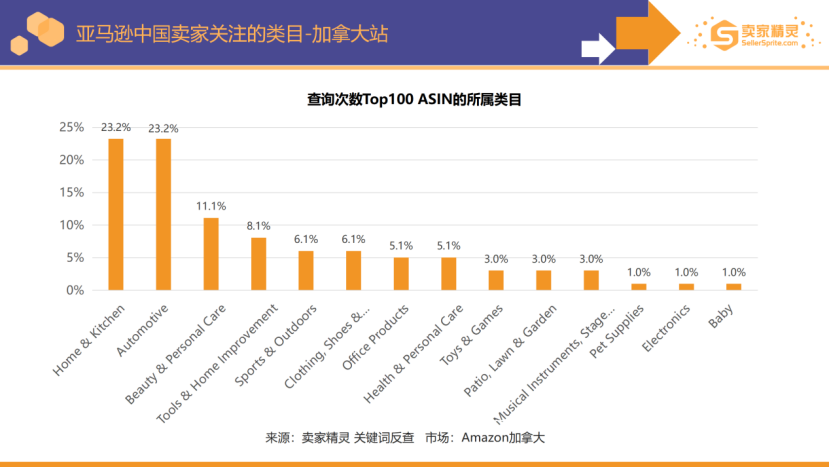

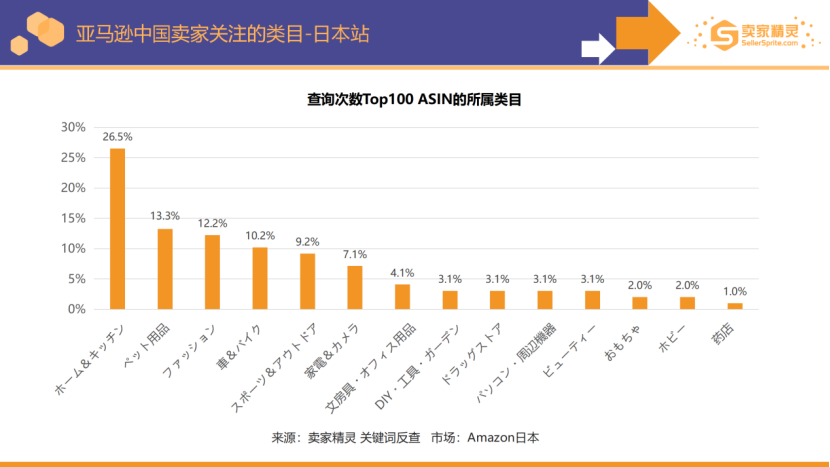

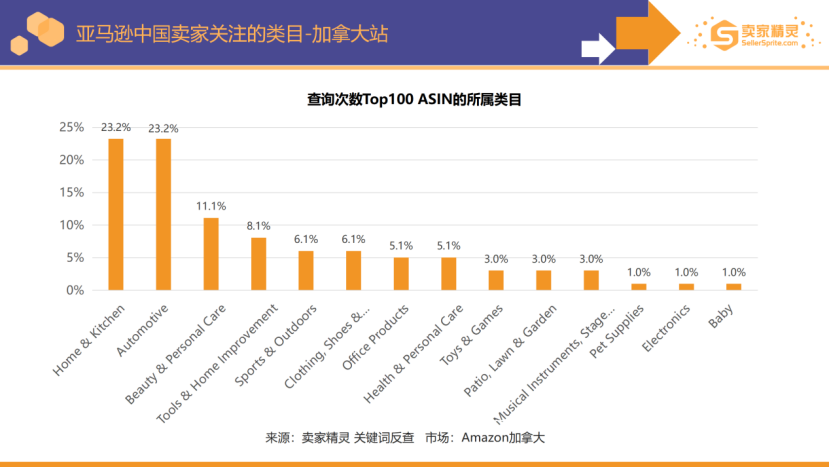

用同样的方法,我们还得出了中国卖家2022年在德国站、日本站和加拿大站最关注的10个类目。

新年伊始,卖家精灵为您带来了亚马逊2022年度数据报告,这已是卖家精灵连续第四年为大家精心准备年度数据报告。通过这份报告,您能通过9大维度,回看亚马逊平台2022年的发展与变化。

亚马逊全球市场概况

亚马逊全球市场

亚马逊在2022年10月推出了比利时站,该市场是亚马逊在欧洲的第10个活跃市场,亚马逊的站点总数达到了21个。

主要分布在北美洲、欧洲和亚洲,包括美国、日本、德国、英国、印度、意大利、法国、加拿大、西班牙、巴西、墨西哥、澳大利亚、土耳其、荷兰、阿联酋、沙特阿拉伯、瑞典、波兰、埃及、新加坡、比利时。

预计2023年春季开始亚马逊将在哥伦比亚、南非、尼日利亚和智利陆续推出站点。

亚马逊流量概况

美国站目前仍然是亚马逊最重要的站点,占其全球21个市场总访问量的45%。接下来的3个站点依次为日本、德国和英国,各占大约10%。美国、日本、德国、英国和印度等5个站点占其网络流量总额的近77%。

不过,移动设备可能占亚马逊订单的50%或更多,所以网络流量不再是唯一的关键指标。

但从这一数据我们依然能得出,亚马逊在越来越小的新国家的扩张需要数年时间才能为其业务做出实质性贡献。

在2022年5月之前的6个月里,通过桌面直接访问亚马逊的访问量达到56亿次,其次是自然搜索,在同一时期产生了超过20亿次访问。此外,社交媒体的访问量约为4.37亿次。

其中,YouTube是向亚马逊推荐流量最多的社交媒体平台,占推荐流量的一半以上(51.82%)。Facebook排名第二,给亚马逊带来了近20%的流量,紧随其后的是WhatsApp Web,约占18%。

Prime Day成为了美国社交商务的最佳范例——带有#primeday2022和相关主题标签的视频在TikTok上的浏览量已达7700万次。2021年是3000万,2020年近600万,2019年几乎为零。

消费者开始转向社交媒体来发现最优惠的价格,而不是试图在亚马逊上寻找它们。

亚马逊平台的发展与变化

亚马逊品牌价值

苹果公司在2022年重新成为世界上最有价值的品牌,估计品牌价值超过9470亿美元。谷歌排名第二,亚马逊排名第三,估值超7000亿美元。

2022年,亚马逊的品牌价值达到7056.5亿美元,创历史新高。这一数字仅比2021年略有增长,而前一年的品牌价值飙升了近70%。

亚马逊销售变化

2022年第一季度的一项调查显示,40%的美国消费者选择在亚马逊购物的主要原因是该平台的低运费。其次是快速送货(37%)、实惠的产品价格(36%)和Prime会员(36%)。

2021年至2022年期间,美容产品是美国亚马逊上价格涨幅最高的细分市场之一。截至2022年8月,在过去12个月里,美容产品的价格中位数上涨了11%。而男孩服装的价格仅增长了2%。

亚马逊的增长正在放缓,但整个电子商务行业也是如此。其销售额仍符合新冠病毒流行前的趋势线。

亚马逊不再公布商品交易总额 (GMV),其季度业绩通过付费单位增长指标,衡量在亚马逊上销售的总单位数,包括亚马逊和第三方卖家的销售。

(该图表没有Y轴值,因为亚马逊不再公布已售出的单位数量,只报告其增长)

亚马逊的付费单位销量在2022年第四季度增长了8%,2022年的增速仍低于历史平均水平。

过去12个月在亚马逊上销售的总单位数大致等于即使没有新冠病毒冲击也能达到的水平。

2022年亚马逊国际站第四季度的销售额为344.6亿美元,同比下降8%,低于2021年第四季度的372.7亿美元。 从2021年的1277.9亿美元下降到2022年的1180.1亿美元,降幅为-8%。

2022年亚马逊北美站第四季度的销售额为933.6亿美元,同比增长13%,高于2021年第四季度的823.6亿美元。 从2021年的2798.3亿美元增长到2022年的3158.8亿美元,增长了13%。

这是按季度统计的2022年亚马逊全球净收入,来源于在线商店、线下商店、第三方卖家服务、订阅服务、AWS及其他(广告等)收入。

2022年全年的净收入达到了5139.7亿美元,超过了2021年的4698.2亿美元。

其中2022年亚马逊第一方卖家(即供应商卖家)销售额为2200亿美元,比2021年下降 0.9%。下降的部分原因是同比汇率变化的不利影响。但即使考虑到外汇影响,2022年的增长也与往年形成鲜明对比。

2022年亚马逊第三方卖家的销售份额在第一季度短暂的下降后,第二季度开始持续上升。2022年第四季度亚马逊第三方卖家的销售份额达到59.0%,同比增长5%。创历史新高。

但亚马逊的商品总销量 (GMV),包括亚马逊自身和市场的销售额,在2022年仅略有增长(亚马逊未披露GMV;增长是根据第一方销售额、第三方费用和总付费单位增长估算的)。

亚马逊2022年的第三方卖家的服务销售,包括佣金、相关的履行、运费以及其他第三方卖家服务。

2022年第四季度为363.4亿美元,较上年同期的303.2亿美元同比增长20%。从2021年的1033.7亿美元增长到2022年的1177.2亿美元,增长了14%。

但亚马逊的第三方销售也是多年来增长最慢的。亚马逊去年再次上调第三方卖家的服务费用,但其获取的第三方收入增长却比以前慢。费用增加但增长放缓意味着第三方卖家的销售增长放缓。

亚马逊自有品牌

亚马逊曾考虑退出自有品牌业务以安抚监管机构,但尚未实现。虽然亚马逊的自有品牌涵盖数以万计的产品,但其大部分销售额来自几十种顶级产品。亚马逊并没有停止销售这些产品,因此,从长尾中剔除一些滞销产品的影响很小。

虽然亚马逊削减了一些自有品牌的滞销商品,但所有Amazon Basics及其其他自有品牌的畅销产品仍然可售。到2022年底,Amazon Basics中有1338个畅销产品,与2021年和2020年的数量几乎持平。

两年多来,其畅销产品的数量保持不变。这表明亚马逊并没有变得更积极地超越其他利基市场。

亚马逊物流

越来越多的第三方卖家依赖亚马逊物流来完成订单。2022年,这一数值达到了68%,2020年,只有57%的第三方卖家使用FBA计划。

根据Marketplace Pulse研究显示,超过90%的亚马逊头部卖家正在使用这项服务。亚马逊卖家们别无选择只能使用FBA,否则几乎不可能在亚马逊上获得竞争优势。

自2020年以来,亚马逊已将订单履约费用提高了30%以上。亚马逊正在将不断增长的成本转嫁给第三方卖家。

亚马逊在节日季(10月15日至1月14日)向卖家收取5.06美元以运送1磅的商品,到2023年,平台将收取4.75美元。而2020年运输相同产品的费用为3.48美元,相比之下增加了近40%。

与2020年相比,到2023年,较小商品的配送成本将高出约30%,而大型商品和重型的配送成本将高出20%。

这张折线图更能体现近年来亚马逊FBA费用的变化趋势。

由于大多数亚马逊卖家正在使用FBA,这些费用上涨将会影响到多数卖家,并最终意味着消费者要支付更多费用。

亚马逊广告

平均而言,亚马逊广告价格在2022年保持稳定,与2021年相比略低。美国站2022年11月的平均每次点击费用(CPC)为1.06美元,低于一年前的1.24美元。

平均广告销售成本(ACoS)为22%。广告的平均转化率保持在14%,相对稳定。因此,平均销售成本为7-8美元,低于2021年的9-10美元,但高于2020年的6-7美元。也就是需要7次点击,平均价格为1.06美元才能产生一笔销售。

亚马逊的广告业务年度营收已达到377.5亿美元,从2021年的311.6亿美元增长到2022年的377.5亿美元,增长了21%。截至2022年底在5年内增长了10倍。

亚马逊广告在广告价格未上涨的情况下发生了增长主要在于其整个网络覆盖范围更广,尤其是在亚马逊站外。例如,今年,亚马逊宣布不在站内销售的品牌(如餐馆或酒店)可以在其位于同一广告网络的直播平台Twitch上投放广告。

在过去3年中,亚马逊的广告业务每个季度的增长速度都超过了谷歌和Facebook,但亚马逊并没有与零售商争夺广告收入。

亚马逊的广告业务在2022年第三季度增长了25%,达到95亿美元。相比之下,谷歌的广告收入(包括所有谷歌资产和YouTube)仅增长2.5%,达到544亿美元。包括Instagram在内的Facebook广告业务连续第二个季度萎缩,同比下降3.7%至272亿美元。

亚马逊卖家及类目数据

亚马逊商品、卖家分级

这是亚马逊美国站、英国站和加拿大站的商品分级,也就是这些站点各大一级类目下的在售商品数。

从在售商品数和类目核心关键词的搜索量体现出的供需关系,是选品时的一个重要参考数据。

这些类目按照在售商品数的多少进行降序排列,可以看到,截止到2023年1月2日,亚马逊美国站全站的在售商品数超过了6.9亿,其中在售商品数最多的类目是服装鞋靴珠宝类目,最少的是软件类。

英国站的在售商品数超2.5亿,在售商品数最多的类目是时尚类,最少的是软件类。

加拿大站的在售商品数超1.4亿,其中在售商品数最多的类目是服装鞋靴珠宝类目,最少的是手工类。

亚马逊中国卖家

2022年上半年,中国卖家似乎正在退出亚马逊。海外的本土卖家正在亚马逊上重新夺回市场份额,扭转了多年来以中国卖家为主的趋势。

2021年的封号潮给许多中国卖家带来当头一棒,2022年4月更有报道称,中国外贸企业应避免对亚马逊产生依赖。

然而到2022年底,中国卖家收回了他们在亚马逊上失去的市场份额。2022年2月份,中国卖家在头部卖家中的市场份额下降至40%,但到12月,又回升至45%。因此,尽管各种不利因素影响了他们的业绩,并且许多人希望减少对亚马逊的依赖,但目前没有其他电商平台可以提供相同的影响力。

根据Marketplace Pulse研究,中国卖家反馈评论占总量的百分比已回到2020年11月以来的水平。“中国制造,亚马逊销售”仍然是常态。

虽然所有卖家都在努力实现多元化,不再依赖亚马逊获取大部分收入。但亚马逊仍然是美国和许多其他主要市场最大的市场。

这是卖家精灵关键词反查中用户查询站点的次数。

我们统计了2022年下半年(6个月)用户站点查询次数以及随机取样了2022年12月第2周的用户站点查询次数。

亚马逊中国卖家最关注的五大站点依次是:美国、德国、英国、日本、法国。

这张图表展示的是截止到2022年亚马逊各站点一级类目下有动销的店铺数量。

有动销的中国卖家在所有站点中的占比基本都超过了50%,占比最高的是西班牙站,为61%。

我们还通过统计-卖家精灵关键词反查工具中美国站卖家查询次数最多的100个ASIN的所属类目,得出了中国卖家2022年在美国站关注的十大类目,分别是:

家居厨房用品、美容和个人护理、庭院草坪和园艺、工具、手工制品、服装鞋靴和珠宝、电子、艺术工艺和缝纫、汽车用品、手机和配件。

用同样的方法,我们还得出了中国卖家2022年在德国站、日本站和加拿大站最关注的10个类目。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告