东方科技巨头的新南美战事:SHEIN建厂,字节挖人,阿里砍一刀……

1229

1229

巴西的营商环境十分复杂,一是摆在所有人面前的“三座大山”——高关税、清关难、物流慢,二是巴西市场还充斥着高通胀、不断增加的失业率、冗长的企业注册机制,以及由“地区分化”所带来的复杂法律法规等挑战。这一切都足以让“外来的和尚”或是止步不前,或是铩羽而归。

不过,跨境电商玩家们对巴西市场的热情有增无减。在他们眼中,以巴西为核心的拉美市场,是可以比肩东南亚的另一个出海圣地。

01

根据巴西投资银行BTG Pactual的一份报告,SHEIN在巴西当年的销售额(估算)高达80亿雷亚尔,同比2021年增长了300%。

这一增长趋势延续到2023年。移动数据分析提供商Data.ai的数据显示,截至2023年1月31日的30天内,SHEIN在巴西的Google Play和iOS应用商店都是免费下载量最高的购物应用,超过Shopee和拉美本土电商Mercado Libre;且在墨西哥也排到了前二。

2023年,SHEIN还将把重要的平台模式推向巴西,即改变以往“商家寄售”(商家供货,剩下的定价、运营、物流交由SHEIN完成)的独立站模式,转而探索一个类似于淘宝的“开放平台模式”(商家自行开店、运营和配送给终端消费者),并在此基础上,与更多本地供应链和商家合作。

其实SHEIN在巴西的模式创新早有先兆。据知情人士透露,早在2021年,SHEIN就开始筹备,再到2022年正式行动。巴西的市场规模足够大,SHEIN在巴西市场的客单价在30美元左右,巴西销售额占SHEIN总销额的大约3%-4%,从长期看,仍有广阔的发展空间。

同样是平台模式,Shopee则更早地看到了巴西市场第三方卖家的供货实力。

据Felipe Piringer统计,截至2022年4月,Shopee巴西站已约有200万的本地商家店铺,不到一年时间涨了一倍。

2022年是Shopee战略收缩的一年——相继关停了波兰、西班牙、法国等欧洲站点,并撤出阿根廷,关闭在智利、哥伦比亚和墨西哥的大部分业务,但对巴西的重视程度和投入力度并未减少。有接近Shopee的业内人士透露,眼下Shopee在东南亚这一核心市场都近乎没有补贴,却将预算留给了巴西。

2022年第四季度,Shopee在巴西的季度访问量排名第三,仅落后于Mercado Libre和亚马逊,而这也是其有史以来的最好成绩。另有数据显示,Shopee巴西市场份额在2022年已经接近15%。根据Shopee财报,2022年第三季度,Shopee在巴西的每单经济效益持续显著提升,分摊总部支出前的每笔订单经调整EBITDA亏损降至1.03美元,较上季度改善了27.4%。Shopee明确表示,还将继续追加对巴西市场的投资。

至于打法,Shopee在巴西采取了与东南亚一样的低价竞争策略。据业内人士称,Shopee巴西站所售商品的平均价格约为40雷亚尔(约合8美元),不到Mercado Libre的三分之一。

与前两家大平台相比,TikTok在巴西的电商业务似乎有些姗姗来迟,但也在加鞭追击。

况且,TikTok在巴西已经拥有了庞大的用户体量。据外媒称,巴西的1.5亿网民中,约三分之一是TikTok的忠实用户,有5000万人几乎每天都会使用TikTok。另据Statista的数据显示,截至2022年第二季度,TikTok在巴西的下载量为1087万次,在巴西的月活跃用户约7000万人。

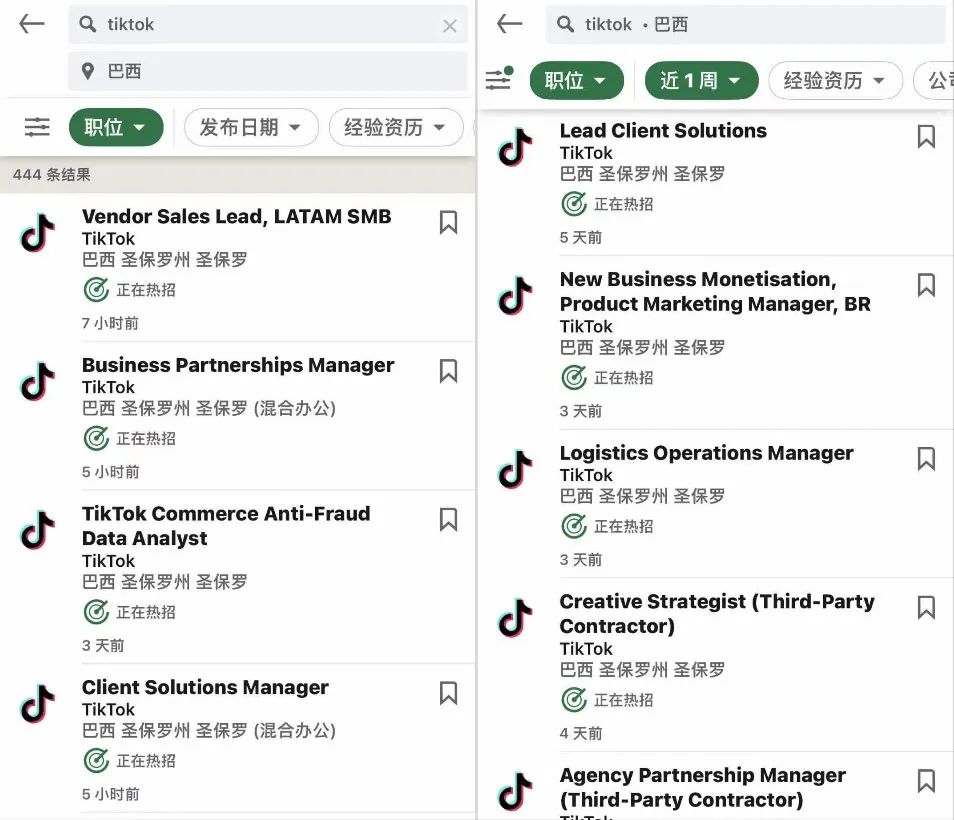

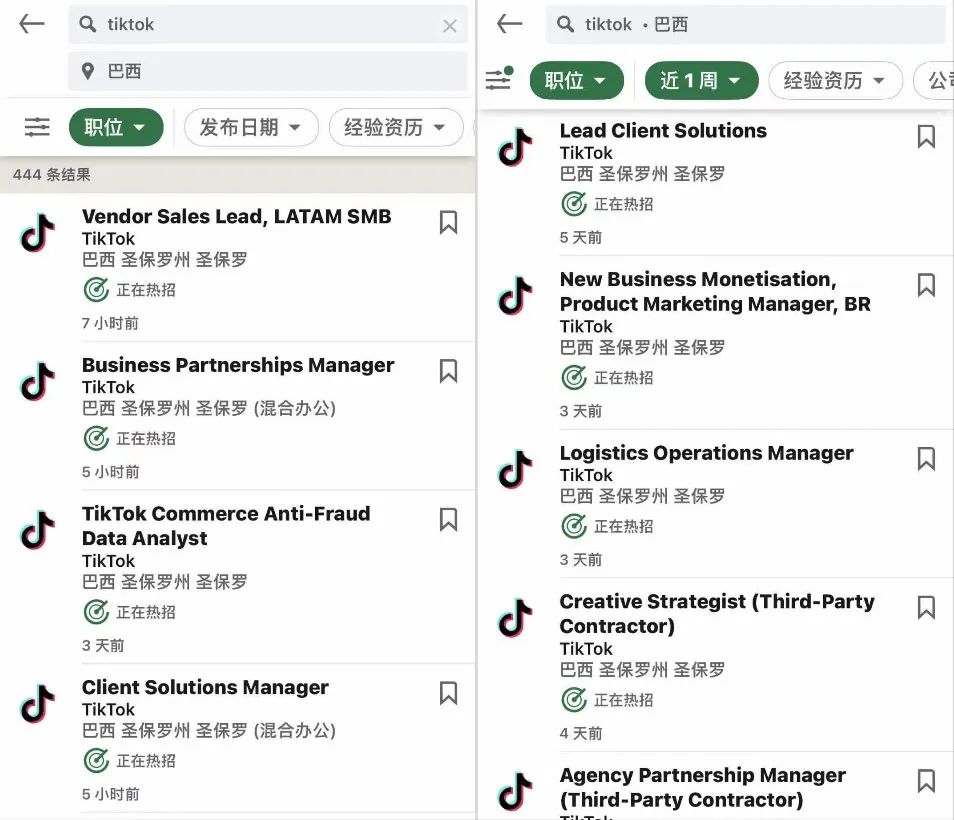

根据业内消息,为了让巴西电商业务顺利开展,TikTok在人事方面做了相应调整。滴滴原国际化产品负责人黄远健将负责TikTok电商在巴西的市场运营,直接向TikTok电商最高负责人康泽宇汇报。

同其他已开通TikTok Shop的国家站点一样,巴西站也将先从本土业务开始,再考虑更复杂的跨境业务。

从经验和时间来看,阿里旗下的全球速卖通则是进军巴西市场的“前辈”。

2013年起至今,速卖通已在巴西耕耘了10年。不过,用一位卖家的话说,“速卖通对巴西市场的政策一直比较摇摆,自2021年才再次将拉美市场放在战略级别,并在巴西当地建立团队”。

与其它几家大厂一样,速卖通也用低佣金的方式吸引本地商家入驻,且平台商品在巴西的平均售价低于其它本土竞争对手30%以上。值得一提的是,速卖通还曾在巴西推出国内熟悉的社交裂变玩法——“1巴币砍爆品”的人拉人砍价活动。对巴西人来说,这还是一种闻所未闻的购物方式。

巴西还是快手在海外的主战场。

2022年8月后,快手成立了国际化商业化部,并把巴西这个目前运营最成熟、用户量最大的市场,列为第一层级的海外市场、商业化的标杆区域。

而在此之前,快手(海外版Kwai)已在巴西与当地的零售商合作伙伴进行了直播电商的测试。用户可以点击屏幕底部的购物车图标,查看主播推荐产品的价格和折扣,并在零售商集成于Kwai应用中的小程序里完成购买,而无需退出直播间。此外,快手的广告平台Kwai for Business也早在2021年10月便在巴西推出。

有媒体消息指出,快手在巴西定下了2023年底以前完成单月投入与收入打平的目标。更有巴西当地的支付商透露,快手已在2022年和速卖通签下协议,由速卖通供货,快手来卖货。

02

目前的巴西电商市场呈现出“一超多强”的局面。

具体来看,Mercado Libre(美客多)拥有约三分之一的市场份额,其次是亚马逊位于巴西的站点,此外Americanas、Casasbahia、Magazine Luiza等一众强势的巴西本土电商平台分别占有一席之地。

Shopee、速卖通等全球化电商平台以“外来者”身份进入,或多或少会与当地的政治、文化产生一些冲突与磨合,但发展迅速,近几年也收割了一部分市场份额。

TikTok、快手作为内容平台,在巴西圈粉无数,但商业化还在探索的初期。快时尚跨境电商巨头SHEIN则通过线上线下的运营试图弯道超车,低调地沉淀能与巴西本土电商巨头相抗衡的能力。

据similarweb相关数据显示,2022年10月-2022年12月,巴西电商平台月平均访问量数据(移动端+PC端)Top6当中,美客多和亚马逊巴西站分别以2.45亿和1.62亿的月平均访问量位居第一和第二,而Shopee以0.86亿的月平均访问量排名第五,其余几家均为巴西本土的电商平台。

美客多在2022年前三季度创造了75亿美元的收入,第三季度的商品总销量增长了32%,达到86亿美元,该公司在整个拉丁美洲开展业务,其中有一大半的收入来自巴西。另据彭博社的估计,美客多在2022年第四季度的营收将达到创纪录的30亿美元,高于2022年第三季度的27亿美元。

排在第三位的巴西本土电商平台Magazine Luiza,有着差异化的竞争优势——从实体零售起家。Magazine Luiza成立于1957年,截至2021年年底,在巴西21个州拥有1481家线下实体店,是巴西最大的零售公司之一。该公司的在线购物平台“Magalu”,主要销售消费电子、家具家电、婴幼用品等产品,在2017年-2021年,其自营+开放平台业务(即1P+3P)的GMV占比从30.4%提升至71.5%。

2021年间,Magalu还收购了巴西电商公司Kabum 100%的股份,并向市场发行1.5亿股新股,为公司带来34亿雷亚尔的收益。其将筹集的资金用于新市场扩张、物流投资、开设新配送中心和枢纽站以及战略收购的支付,以此吸引更多新卖家的进入。

而紧随其后的另一家巴西本土电商平台头部玩家Americanas就不那么幸运了。其在2022年末因430亿雷亚尔(84亿美元)的债务而申请破产保护。2022年前三个季度,Americanas带来了约35亿美元的营收,但随着麻烦的来临、股价大幅下跌,至此,也给了美客多这“一超”在巴西进一步割据余下份额的机会。

一名接近美客多的人士向亿邦动力透露,去年的黑色星期五期间,整个巴西电商销售额普遍下降20%,在竞争对手都表现地步履蹒跚的情况下,美客多依旧取得了同比10%的增长。

可以肯定的是,在巴西目前的电商平台版图中,本土势力极其强悍。

以跑在第一的美客多为例,近几年大力投入基础建设,打造物流仓储、支付等,生态壁垒不断加强,使得即便如亚马逊这样的全球电商霸主进入,也不容易与之抗衡。

2021年,亚马逊北美联合账户扩展至巴西站,这是亚马逊全力扶持卖家进驻巴西的表现——卖家有了北美联合账户后,其巴西账户也不会产生任何额外的月租费。

与此同时,亚马逊在巴西大力投入基础设施建设。在巴西境内设立了十多个仓库,覆盖1000多个城市的两日达送货服务,当日达的配送服务也从巴西首都圣保罗扩展至约热内卢等在内的几大主要城市。

但亚马逊卖家在巴西市场的挑战依旧。巴西用户不喜欢商家们用机器翻译的“不地道”的文案,葡萄牙语是亚马逊巴西站唯一能提供的语言。另外,巴西的进口税率和退货率都比较高,后者能高达20%。

“以Shopee、速卖通、SHEIN为代表的的外来电商平台们,在巴西市场的最核心竞争力便成了价格。”一位跨境卖家直言。

据该卖家称,巴西本土服装品牌的价格一般是100雷亚尔(约合19美元),而Shopee是40雷亚尔(7美元)、SHEIN是30雷亚尔(6美元),美客多的价格则要高出后者一大截。

从消费者体验看,美客多在本土建立了一个覆盖度极广(90%以上)的物流网络,但SHEIN、Shopee们如何跑赢18000多公里跨国配送下的优势,以及构建自身在本地的配送网络,则是摆在他们面前的一大难题。

03

开拓一个新市场,任何全球化企业都会重视本土化的布局。搭建本地架构,建立分公司,招募本地高管和员工,建立配送中心,与本地的支付企业(像SHEIN甚至还在巴西本地上线了自有的支付平台PIX和BOLETOS)合作,搞好本地的公共关系,包括政府关系、行业组织关系、社会责任等。这或许是像SHEIN、TikTok、Shopee这样的后来者一步步所必须面对和逐个攻破的问题。

但不同的是,大厂们在进入巴西市场后,相比其他新兴地区,似乎更加迫切的寻求与本地供应链和商家的合作,以改变自己“外来和尚”的身份。

SHEIN早在2021年底即开始考虑“巴西本地的生产服装计划”,与多家本地的工厂签订了保密协议,试图在巴西重现中国番禺“小单快返”模式的可行性。据巴西当地媒体消息称,SHEIN创始人许仰天本人还亲自抵达巴西考察当地的服装供应产业链,并与当地顶级的服装供应商见面。

一年之后,SHEIN又率先在巴西试点开放平台模式,做“本对本”的招商,让当地商家在平台上自行开店、运营并配送给终端的消费者。这与SHEIN在其他国家走的自营、跨境直邮模式大有不同。

速卖通也早在2021年8月就曾宣布,将为巴西本地商家搭建平台,出售本地商品。为了吸引巴西本地的商家入驻,速卖通将交易佣金维持在5%-8%,远低于当时美客多12.8%-16%,Magazine Luiza 11%-19%等本土电商平台的佣金水平。

Shopee的巴西本地商家招募计划也在全方位提速中。Shopee巴西的营销和战略总监Felipe Piringer曾自信地表示,如果巴西政府推出针对跨境电商的征税措施,Shopee在当地不会受到很大的影响,因为其跨境业务仅占到了13%。

据Felipe Piringer统计,截至2022年4月,Shopee巴西站点大约拥有200万本地商家店铺。而截至2021年10月,Shopee在巴西拥有的本地商家店铺的数量约为100万。仅仅过了半年,Shopee本地商家店铺的数量就翻了一番。

大量合作本地供应链、招募本地商家,除了缩短交货时间这个显见的原因外,打上“本土化平台的标签”也让大厂们在与巴西当地的零售商、行业组织、政府等复杂的关系网中,可以更加游刃有余地穿行。

2022年,巴西一家叫零售发展研究所(IDV)的组织,代表巴西Americanas、Casas Bahia、Magazine Luiza等75家零售商,向巴西政府提出了申诉,指控包括SHEIN、Shopee、速卖通、Wish等在内的国外企业存在逃税问题,影响了当地的经济秩序。

据悉,巴西每天有50万个跨境电商的包裹入境,此前政府对50美元以下的包裹不征税。当地零售商认为,这些跨境包裹在没有纳税的情况下,堂而皇之地入境,以更大的价格优势抢占了本土商家的生意。

一系列压力之下,巴西政府计划大幅度提升跨境电商产品的关税至60%,同时征收17%-25%的流转税。“这意味着,商家去巴西跨境卖货,利润至少得保持在90%以上才行。”一位Shopee卖家谈道。

更有巴西圣保罗的一些消费者保护机构,要求从事跨境业务的电商平台拿出“商品的产地证明”,来打击一批“伪本土店”,这批本土店背后的实际操盘者是来自海外的跨境卖家。

在现实因素下,所有加入巴西战场的跨境电商平台们更加紧迫的要先服务巴西当地商家、创造本地订单,以减轻当地势力对“跨境卖货”的阻挠。这似乎成为了所有出海电商平台的必然路径,影响着速卖通、Shopee、SHEIN等先行的入局者,以及TikTok即将在巴西展开的每一个关键动作。

巴西的营商环境十分复杂,一是摆在所有人面前的“三座大山”——高关税、清关难、物流慢,二是巴西市场还充斥着高通胀、不断增加的失业率、冗长的企业注册机制,以及由“地区分化”所带来的复杂法律法规等挑战。这一切都足以让“外来的和尚”或是止步不前,或是铩羽而归。

不过,跨境电商玩家们对巴西市场的热情有增无减。在他们眼中,以巴西为核心的拉美市场,是可以比肩东南亚的另一个出海圣地。

01

根据巴西投资银行BTG Pactual的一份报告,SHEIN在巴西当年的销售额(估算)高达80亿雷亚尔,同比2021年增长了300%。

这一增长趋势延续到2023年。移动数据分析提供商Data.ai的数据显示,截至2023年1月31日的30天内,SHEIN在巴西的Google Play和iOS应用商店都是免费下载量最高的购物应用,超过Shopee和拉美本土电商Mercado Libre;且在墨西哥也排到了前二。

2023年,SHEIN还将把重要的平台模式推向巴西,即改变以往“商家寄售”(商家供货,剩下的定价、运营、物流交由SHEIN完成)的独立站模式,转而探索一个类似于淘宝的“开放平台模式”(商家自行开店、运营和配送给终端消费者),并在此基础上,与更多本地供应链和商家合作。

其实SHEIN在巴西的模式创新早有先兆。据知情人士透露,早在2021年,SHEIN就开始筹备,再到2022年正式行动。巴西的市场规模足够大,SHEIN在巴西市场的客单价在30美元左右,巴西销售额占SHEIN总销额的大约3%-4%,从长期看,仍有广阔的发展空间。

同样是平台模式,Shopee则更早地看到了巴西市场第三方卖家的供货实力。

据Felipe Piringer统计,截至2022年4月,Shopee巴西站已约有200万的本地商家店铺,不到一年时间涨了一倍。

2022年是Shopee战略收缩的一年——相继关停了波兰、西班牙、法国等欧洲站点,并撤出阿根廷,关闭在智利、哥伦比亚和墨西哥的大部分业务,但对巴西的重视程度和投入力度并未减少。有接近Shopee的业内人士透露,眼下Shopee在东南亚这一核心市场都近乎没有补贴,却将预算留给了巴西。

2022年第四季度,Shopee在巴西的季度访问量排名第三,仅落后于Mercado Libre和亚马逊,而这也是其有史以来的最好成绩。另有数据显示,Shopee巴西市场份额在2022年已经接近15%。根据Shopee财报,2022年第三季度,Shopee在巴西的每单经济效益持续显著提升,分摊总部支出前的每笔订单经调整EBITDA亏损降至1.03美元,较上季度改善了27.4%。Shopee明确表示,还将继续追加对巴西市场的投资。

至于打法,Shopee在巴西采取了与东南亚一样的低价竞争策略。据业内人士称,Shopee巴西站所售商品的平均价格约为40雷亚尔(约合8美元),不到Mercado Libre的三分之一。

与前两家大平台相比,TikTok在巴西的电商业务似乎有些姗姗来迟,但也在加鞭追击。

况且,TikTok在巴西已经拥有了庞大的用户体量。据外媒称,巴西的1.5亿网民中,约三分之一是TikTok的忠实用户,有5000万人几乎每天都会使用TikTok。另据Statista的数据显示,截至2022年第二季度,TikTok在巴西的下载量为1087万次,在巴西的月活跃用户约7000万人。

根据业内消息,为了让巴西电商业务顺利开展,TikTok在人事方面做了相应调整。滴滴原国际化产品负责人黄远健将负责TikTok电商在巴西的市场运营,直接向TikTok电商最高负责人康泽宇汇报。

同其他已开通TikTok Shop的国家站点一样,巴西站也将先从本土业务开始,再考虑更复杂的跨境业务。

从经验和时间来看,阿里旗下的全球速卖通则是进军巴西市场的“前辈”。

2013年起至今,速卖通已在巴西耕耘了10年。不过,用一位卖家的话说,“速卖通对巴西市场的政策一直比较摇摆,自2021年才再次将拉美市场放在战略级别,并在巴西当地建立团队”。

与其它几家大厂一样,速卖通也用低佣金的方式吸引本地商家入驻,且平台商品在巴西的平均售价低于其它本土竞争对手30%以上。值得一提的是,速卖通还曾在巴西推出国内熟悉的社交裂变玩法——“1巴币砍爆品”的人拉人砍价活动。对巴西人来说,这还是一种闻所未闻的购物方式。

巴西还是快手在海外的主战场。

2022年8月后,快手成立了国际化商业化部,并把巴西这个目前运营最成熟、用户量最大的市场,列为第一层级的海外市场、商业化的标杆区域。

而在此之前,快手(海外版Kwai)已在巴西与当地的零售商合作伙伴进行了直播电商的测试。用户可以点击屏幕底部的购物车图标,查看主播推荐产品的价格和折扣,并在零售商集成于Kwai应用中的小程序里完成购买,而无需退出直播间。此外,快手的广告平台Kwai for Business也早在2021年10月便在巴西推出。

有媒体消息指出,快手在巴西定下了2023年底以前完成单月投入与收入打平的目标。更有巴西当地的支付商透露,快手已在2022年和速卖通签下协议,由速卖通供货,快手来卖货。

02

目前的巴西电商市场呈现出“一超多强”的局面。

具体来看,Mercado Libre(美客多)拥有约三分之一的市场份额,其次是亚马逊位于巴西的站点,此外Americanas、Casasbahia、Magazine Luiza等一众强势的巴西本土电商平台分别占有一席之地。

Shopee、速卖通等全球化电商平台以“外来者”身份进入,或多或少会与当地的政治、文化产生一些冲突与磨合,但发展迅速,近几年也收割了一部分市场份额。

TikTok、快手作为内容平台,在巴西圈粉无数,但商业化还在探索的初期。快时尚跨境电商巨头SHEIN则通过线上线下的运营试图弯道超车,低调地沉淀能与巴西本土电商巨头相抗衡的能力。

据similarweb相关数据显示,2022年10月-2022年12月,巴西电商平台月平均访问量数据(移动端+PC端)Top6当中,美客多和亚马逊巴西站分别以2.45亿和1.62亿的月平均访问量位居第一和第二,而Shopee以0.86亿的月平均访问量排名第五,其余几家均为巴西本土的电商平台。

美客多在2022年前三季度创造了75亿美元的收入,第三季度的商品总销量增长了32%,达到86亿美元,该公司在整个拉丁美洲开展业务,其中有一大半的收入来自巴西。另据彭博社的估计,美客多在2022年第四季度的营收将达到创纪录的30亿美元,高于2022年第三季度的27亿美元。

排在第三位的巴西本土电商平台Magazine Luiza,有着差异化的竞争优势——从实体零售起家。Magazine Luiza成立于1957年,截至2021年年底,在巴西21个州拥有1481家线下实体店,是巴西最大的零售公司之一。该公司的在线购物平台“Magalu”,主要销售消费电子、家具家电、婴幼用品等产品,在2017年-2021年,其自营+开放平台业务(即1P+3P)的GMV占比从30.4%提升至71.5%。

2021年间,Magalu还收购了巴西电商公司Kabum 100%的股份,并向市场发行1.5亿股新股,为公司带来34亿雷亚尔的收益。其将筹集的资金用于新市场扩张、物流投资、开设新配送中心和枢纽站以及战略收购的支付,以此吸引更多新卖家的进入。

而紧随其后的另一家巴西本土电商平台头部玩家Americanas就不那么幸运了。其在2022年末因430亿雷亚尔(84亿美元)的债务而申请破产保护。2022年前三个季度,Americanas带来了约35亿美元的营收,但随着麻烦的来临、股价大幅下跌,至此,也给了美客多这“一超”在巴西进一步割据余下份额的机会。

一名接近美客多的人士向亿邦动力透露,去年的黑色星期五期间,整个巴西电商销售额普遍下降20%,在竞争对手都表现地步履蹒跚的情况下,美客多依旧取得了同比10%的增长。

可以肯定的是,在巴西目前的电商平台版图中,本土势力极其强悍。

以跑在第一的美客多为例,近几年大力投入基础建设,打造物流仓储、支付等,生态壁垒不断加强,使得即便如亚马逊这样的全球电商霸主进入,也不容易与之抗衡。

2021年,亚马逊北美联合账户扩展至巴西站,这是亚马逊全力扶持卖家进驻巴西的表现——卖家有了北美联合账户后,其巴西账户也不会产生任何额外的月租费。

与此同时,亚马逊在巴西大力投入基础设施建设。在巴西境内设立了十多个仓库,覆盖1000多个城市的两日达送货服务,当日达的配送服务也从巴西首都圣保罗扩展至约热内卢等在内的几大主要城市。

但亚马逊卖家在巴西市场的挑战依旧。巴西用户不喜欢商家们用机器翻译的“不地道”的文案,葡萄牙语是亚马逊巴西站唯一能提供的语言。另外,巴西的进口税率和退货率都比较高,后者能高达20%。

“以Shopee、速卖通、SHEIN为代表的的外来电商平台们,在巴西市场的最核心竞争力便成了价格。”一位跨境卖家直言。

据该卖家称,巴西本土服装品牌的价格一般是100雷亚尔(约合19美元),而Shopee是40雷亚尔(7美元)、SHEIN是30雷亚尔(6美元),美客多的价格则要高出后者一大截。

从消费者体验看,美客多在本土建立了一个覆盖度极广(90%以上)的物流网络,但SHEIN、Shopee们如何跑赢18000多公里跨国配送下的优势,以及构建自身在本地的配送网络,则是摆在他们面前的一大难题。

03

开拓一个新市场,任何全球化企业都会重视本土化的布局。搭建本地架构,建立分公司,招募本地高管和员工,建立配送中心,与本地的支付企业(像SHEIN甚至还在巴西本地上线了自有的支付平台PIX和BOLETOS)合作,搞好本地的公共关系,包括政府关系、行业组织关系、社会责任等。这或许是像SHEIN、TikTok、Shopee这样的后来者一步步所必须面对和逐个攻破的问题。

但不同的是,大厂们在进入巴西市场后,相比其他新兴地区,似乎更加迫切的寻求与本地供应链和商家的合作,以改变自己“外来和尚”的身份。

SHEIN早在2021年底即开始考虑“巴西本地的生产服装计划”,与多家本地的工厂签订了保密协议,试图在巴西重现中国番禺“小单快返”模式的可行性。据巴西当地媒体消息称,SHEIN创始人许仰天本人还亲自抵达巴西考察当地的服装供应产业链,并与当地顶级的服装供应商见面。

一年之后,SHEIN又率先在巴西试点开放平台模式,做“本对本”的招商,让当地商家在平台上自行开店、运营并配送给终端的消费者。这与SHEIN在其他国家走的自营、跨境直邮模式大有不同。

速卖通也早在2021年8月就曾宣布,将为巴西本地商家搭建平台,出售本地商品。为了吸引巴西本地的商家入驻,速卖通将交易佣金维持在5%-8%,远低于当时美客多12.8%-16%,Magazine Luiza 11%-19%等本土电商平台的佣金水平。

Shopee的巴西本地商家招募计划也在全方位提速中。Shopee巴西的营销和战略总监Felipe Piringer曾自信地表示,如果巴西政府推出针对跨境电商的征税措施,Shopee在当地不会受到很大的影响,因为其跨境业务仅占到了13%。

据Felipe Piringer统计,截至2022年4月,Shopee巴西站点大约拥有200万本地商家店铺。而截至2021年10月,Shopee在巴西拥有的本地商家店铺的数量约为100万。仅仅过了半年,Shopee本地商家店铺的数量就翻了一番。

大量合作本地供应链、招募本地商家,除了缩短交货时间这个显见的原因外,打上“本土化平台的标签”也让大厂们在与巴西当地的零售商、行业组织、政府等复杂的关系网中,可以更加游刃有余地穿行。

2022年,巴西一家叫零售发展研究所(IDV)的组织,代表巴西Americanas、Casas Bahia、Magazine Luiza等75家零售商,向巴西政府提出了申诉,指控包括SHEIN、Shopee、速卖通、Wish等在内的国外企业存在逃税问题,影响了当地的经济秩序。

据悉,巴西每天有50万个跨境电商的包裹入境,此前政府对50美元以下的包裹不征税。当地零售商认为,这些跨境包裹在没有纳税的情况下,堂而皇之地入境,以更大的价格优势抢占了本土商家的生意。

一系列压力之下,巴西政府计划大幅度提升跨境电商产品的关税至60%,同时征收17%-25%的流转税。“这意味着,商家去巴西跨境卖货,利润至少得保持在90%以上才行。”一位Shopee卖家谈道。

更有巴西圣保罗的一些消费者保护机构,要求从事跨境业务的电商平台拿出“商品的产地证明”,来打击一批“伪本土店”,这批本土店背后的实际操盘者是来自海外的跨境卖家。

在现实因素下,所有加入巴西战场的跨境电商平台们更加紧迫的要先服务巴西当地商家、创造本地订单,以减轻当地势力对“跨境卖货”的阻挠。这似乎成为了所有出海电商平台的必然路径,影响着速卖通、Shopee、SHEIN等先行的入局者,以及TikTok即将在巴西展开的每一个关键动作。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告