【跨境合规实战训练营】

电商用户激增背后,拉丁美洲消费者的购物习惯如何变化?

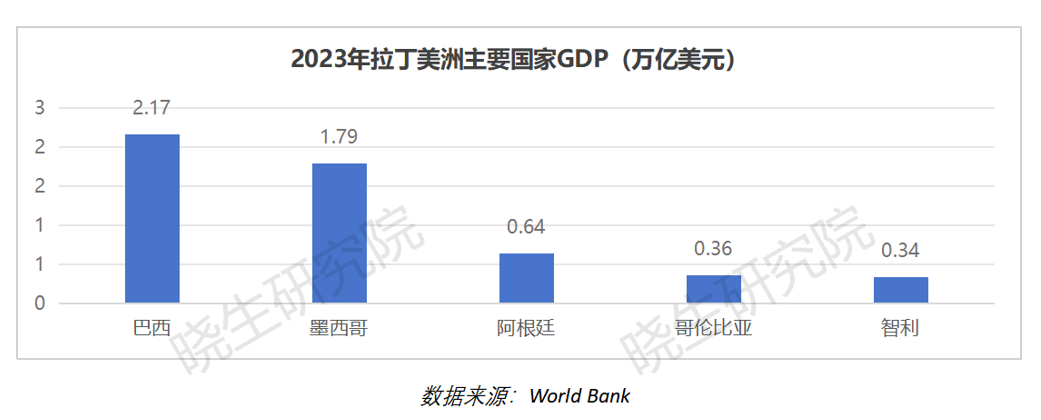

拉丁美洲,是指美国以南的美洲地区,包括中美洲、南美洲和加勒比海地区的大部分国家。总面积2070万平方公里,共有33个国家及若干未独立地区。2022年,GDP排名前50的国家有巴西(11)、墨西哥(14)、阿根廷(23)、哥伦比亚(44)和智利(45)。

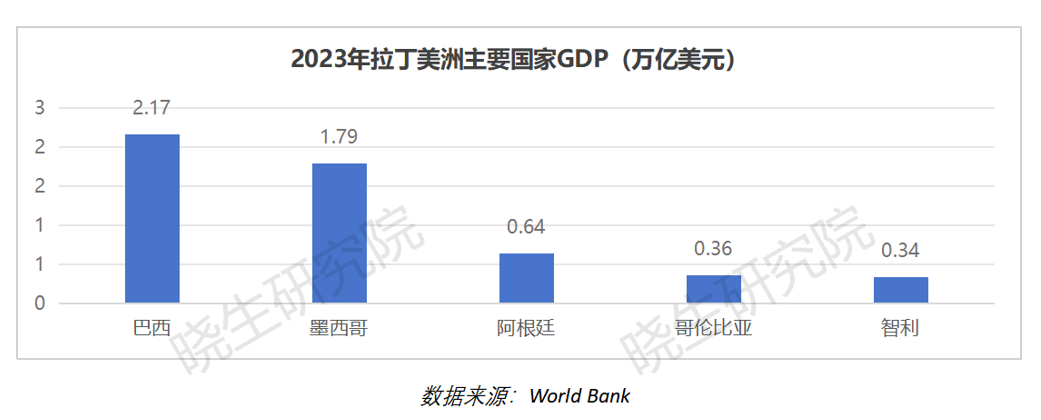

2023年, 拉丁美洲总GDP约为6.3万亿美元,巴西贡献最大,约2.17万亿美元,占超过三分之一。 其他主要经济体包括墨西哥(1.79万亿美元)和阿根廷(0.64万亿美元)。在人均GDP方面,智利、墨西哥、阿根廷、巴西和哥伦比亚分别为17250、13800、13300、10410和6980美元,除哥伦比亚外,其他四国均为中高等收入国家,消费市场需求潜力大。

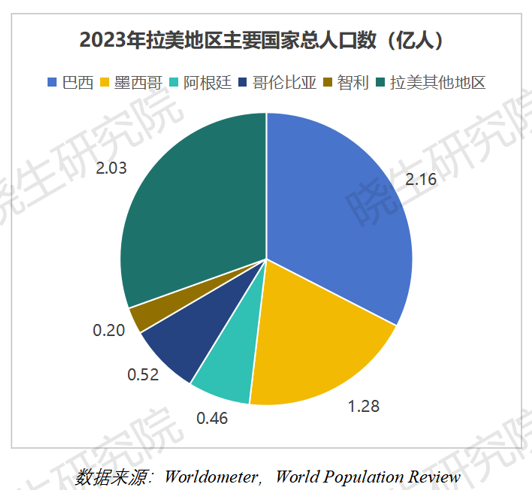

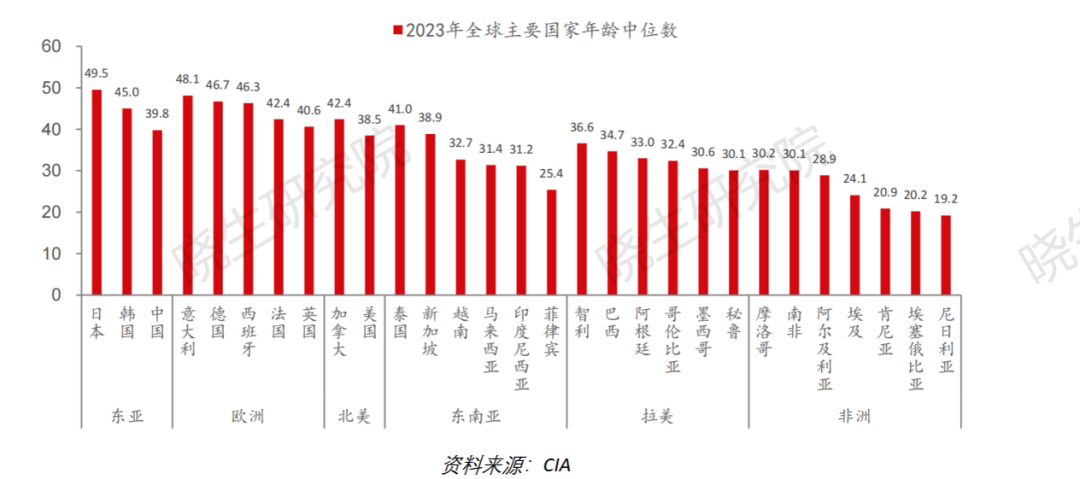

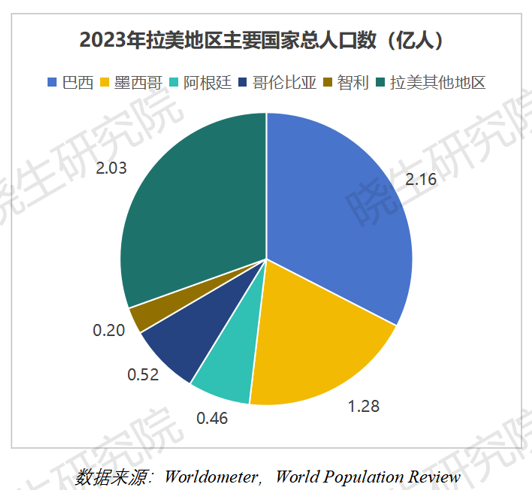

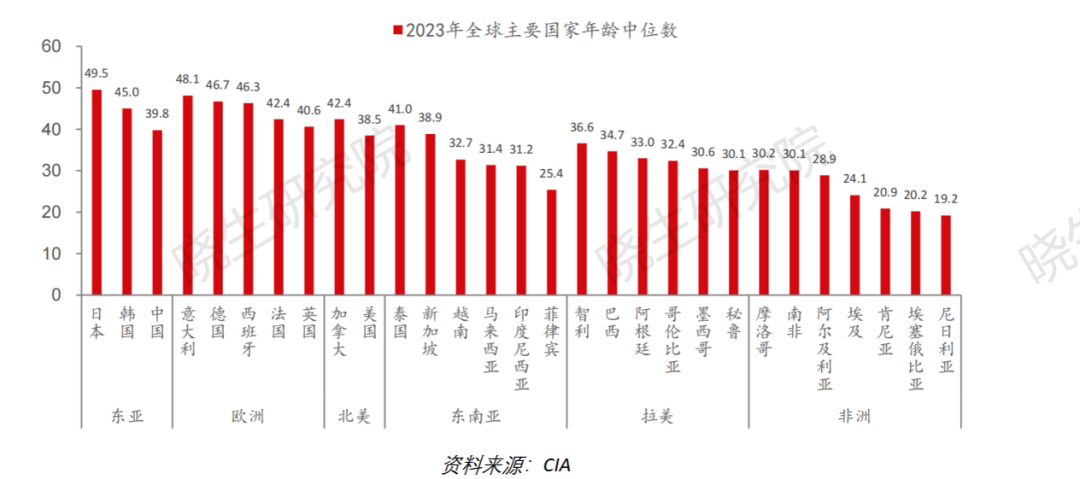

2023年,拉丁美洲总人口约为6.65亿人,其中南美洲约4.4亿,中美洲约1.8亿。与东亚、欧美等地区相比,拉美地区人口年龄中位数较低,年轻人口比例高,仍具有人口红利优势。

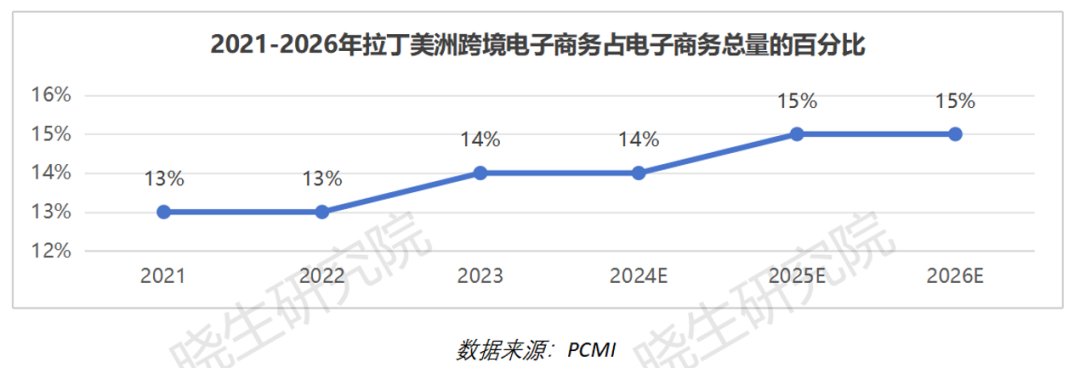

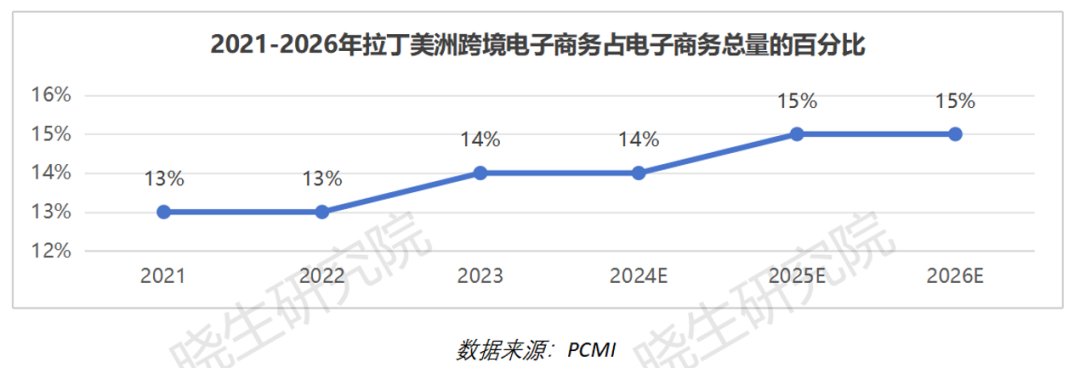

2023年,拉丁美洲零售电商市场规模为2720亿美元,跨境电子商务占比逐年增长, 预计到2025年将达到15%。预期该地区的跨境电商市场将持续扩张和成熟。

在拉丁美洲,墨西哥有2490万跨境电商消费者,主要消费群体为25-34岁的年轻人。巴西是该地区最大的电商市场,女性消费者占58.9%。哥伦比亚和智利的电商市场也在快速增长。阿根廷的电商市场同样重要,2023年用户数量达到2030万,渗透率为56.21%,销售额约185亿美元,预计未来将持续增长。

2023年,墨西哥、阿根廷和巴西的电商销售额增长率分别为25%、17%和15%,均高于全球平均水平。 墨西哥排名全球第一,拉美地区电商正处于高速发展阶段。

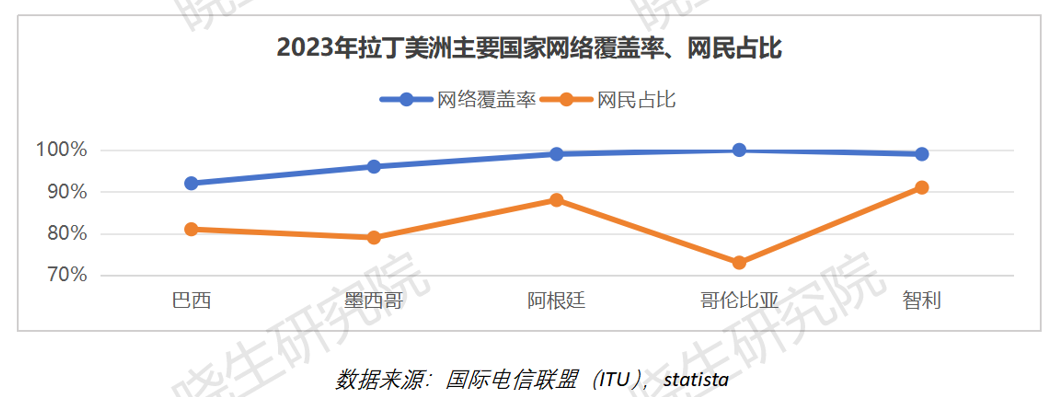

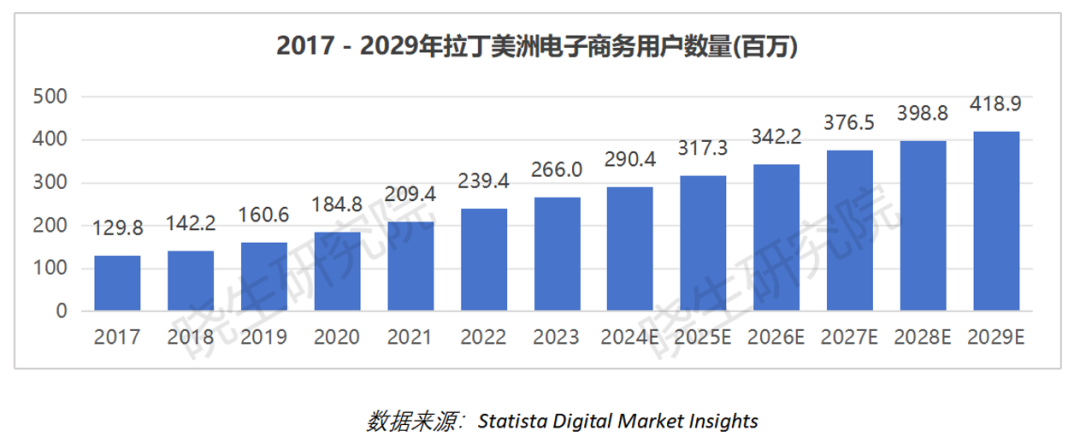

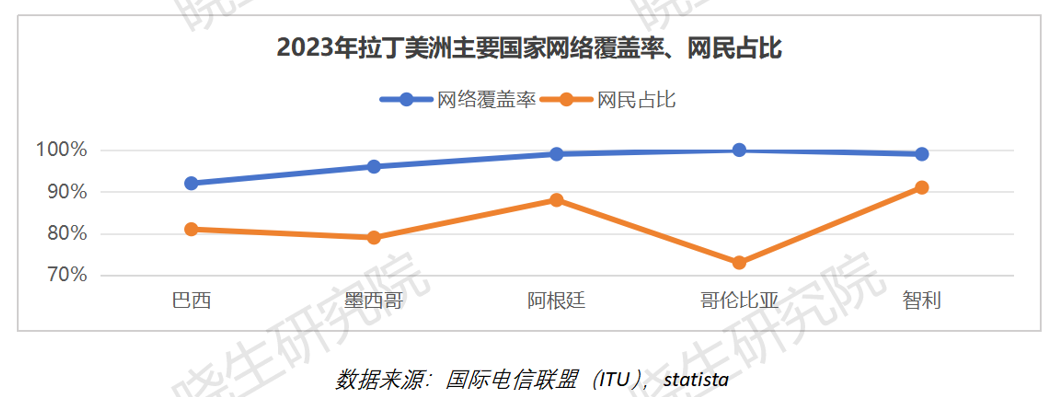

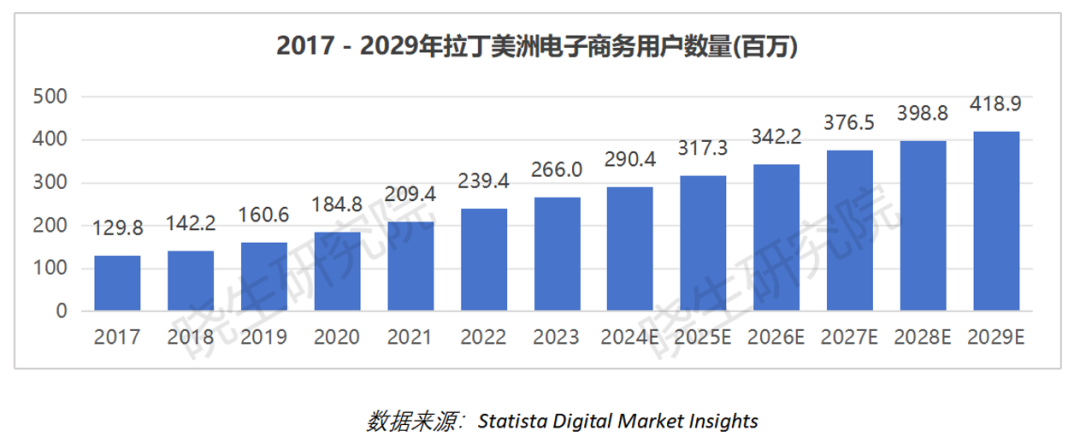

拉丁美洲五个主要国家几乎实现网络全覆盖,网民占比均在70%以上,智利达到91%,这推动了当地电商发展。2022年,拉美电商渗透率为11%,墨西哥最高,达到13%,巴西和智利的渗透水平相同。 从2017年到2023年,拉丁美洲电商用户数量增长104.93%,预计到2029年将达到约4.189亿用户。

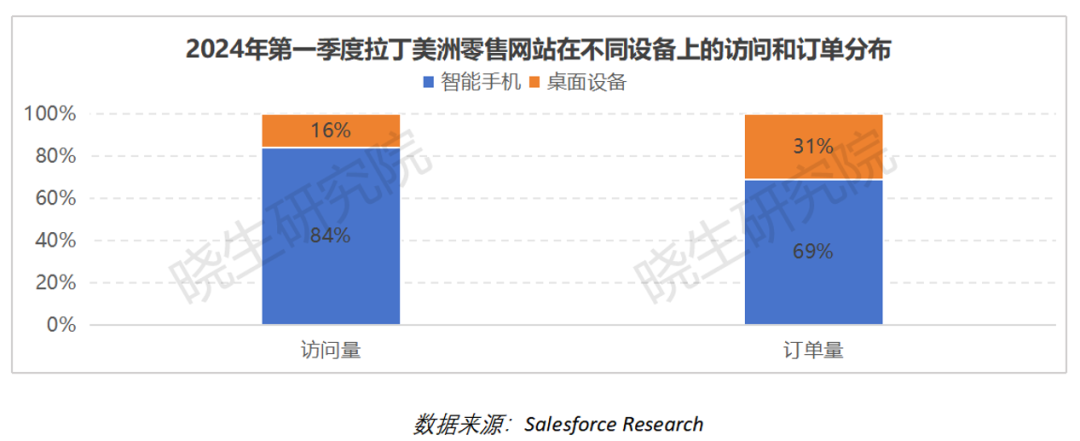

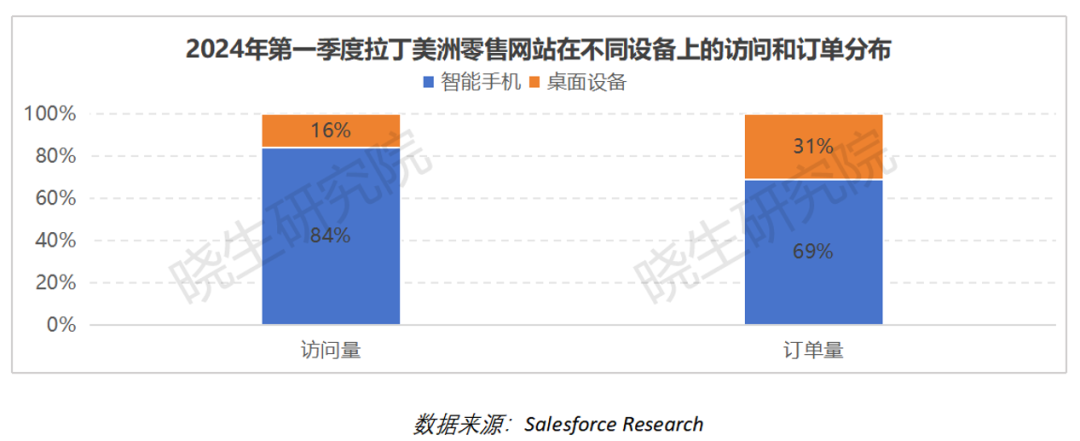

2024年第一季度,拉丁美洲零售网站访问中,智能手机占84%,桌面占16%;订单比例方面,智能手机占69%,桌面占31%。智能手机在在线零售活动中占主导地位。

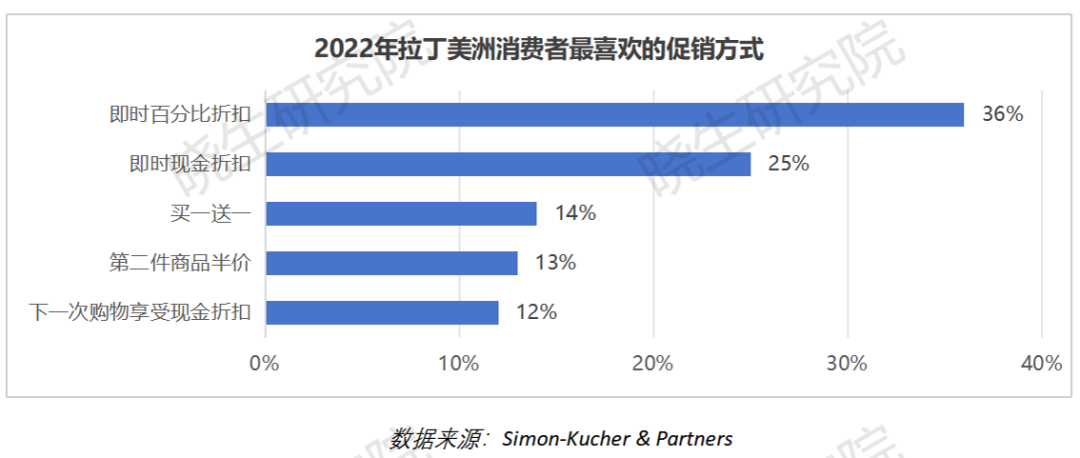

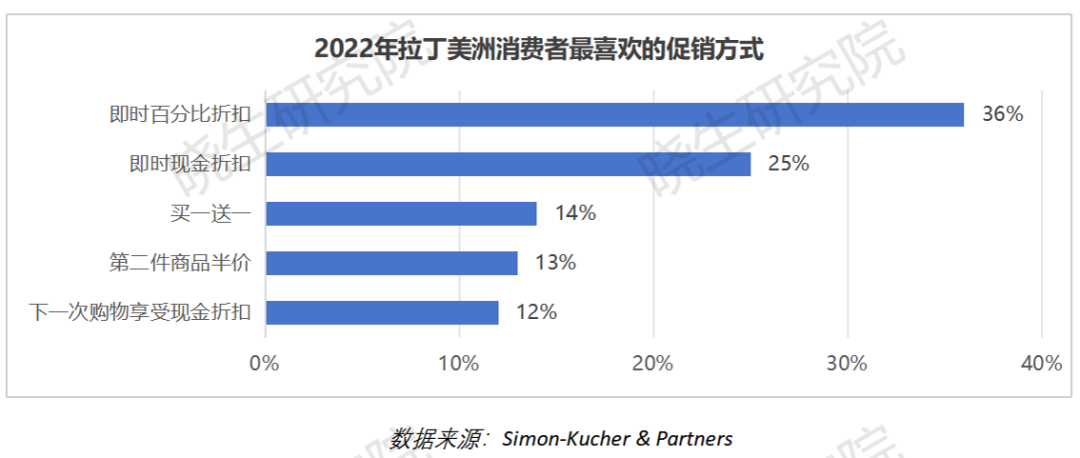

2022年,拉丁美洲消费者最偏好的促销机制是“即时百分比折扣”和“即时现金折扣”,共获得61%的喜爱。其他受欢迎的促销方式包括“买一送一”(14%)、“第二件商品半价”(13%)和“下一次购物享受现金折扣”(12%)。这表明消费者更倾向于直接的价格优惠。

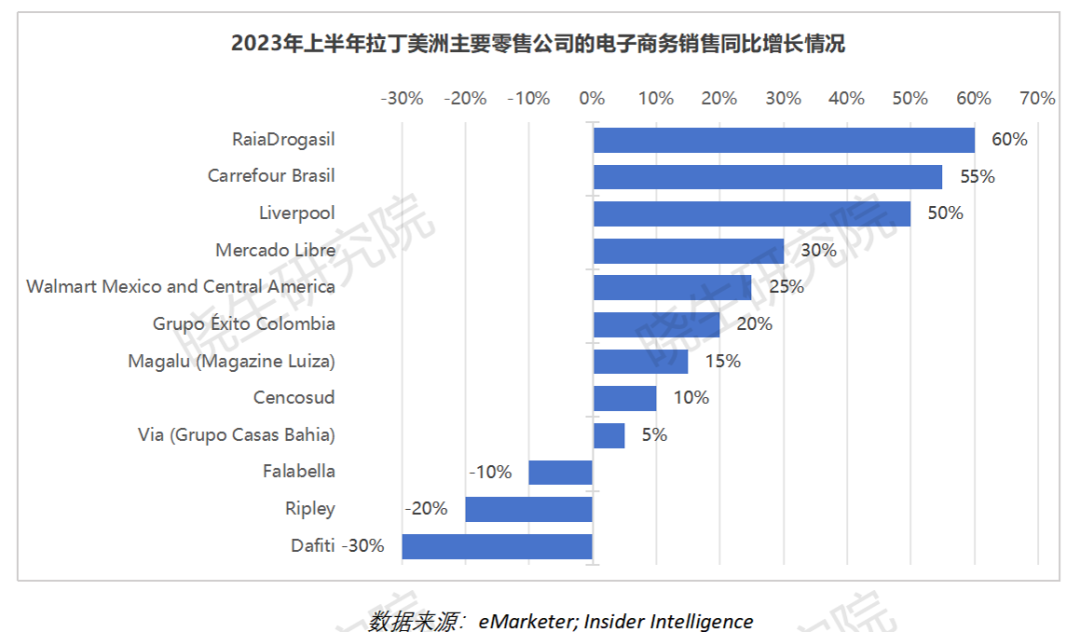

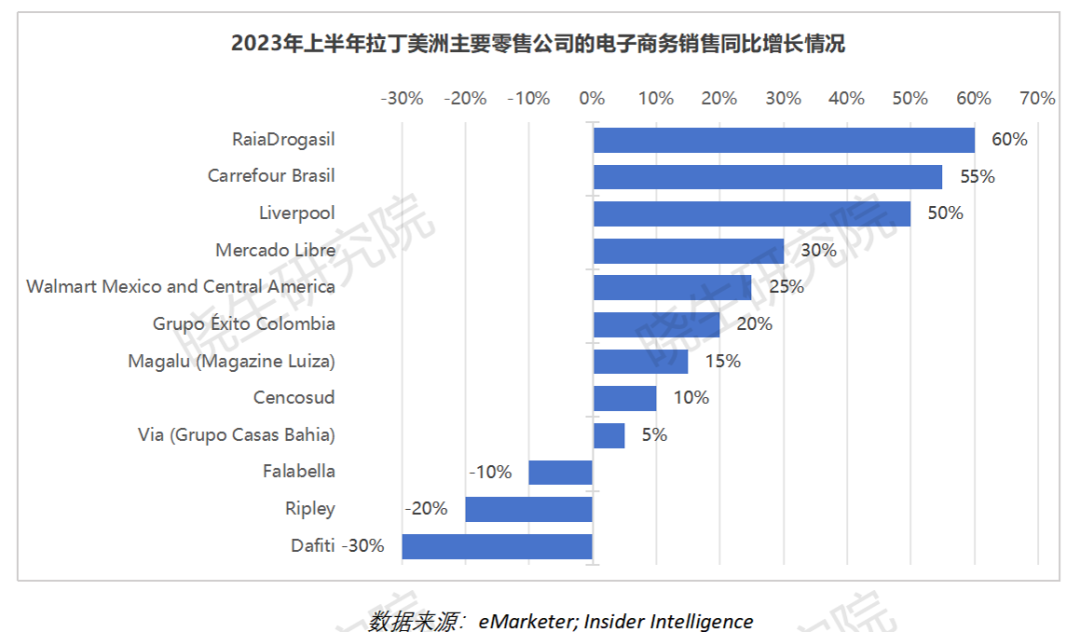

拉丁美洲的零售电商市场竞争激烈且分化明显,市场仍有增长潜力。2023年上半年,拉美部分公司如RaiaDrogasil、Carrefour Brasil和Liverpool正在快速扩张并赢得市场份额,而Dafiti、Ripley和Falabella等公司则面临挑战,需要重新评估和调整其市场策略。

Mercado Libre是拉丁美洲迄今为止最大的电子商务零售商,2021年的销售额超过280亿美元,到2023年超过448亿美元。

Mercado Libre成立于1999年,总部位于阿根廷布宜诺斯艾利斯,提供在线购买、销售、营销和支付解决方案。2007年在纳斯达克上市,业务覆盖阿根廷、墨西哥、哥伦比亚等18个拉美国家。2023年被《时代》杂志评为全球最具影响力的100家公司之一,是巴西电商市场占有份额最大的公司。Mercado Libre的买家用户达到3.2亿,活跃卖家数量达350万,商品交易总额(GMV)为94亿美元,访问量位列全球第七。

2016年至2023年,Mercado Libre在拉丁美洲电商市场显著增长,商品交易总额(GMV)从8亿美元增至45亿美元,年增长率为29.9%,复合年增长率(CAGR)达28%。平台买家数量增加16.4%至8500万,售出商品数量增长22.4%至14亿件,配送商品数量增长45%至6.5亿件。2023年,Mercado的总收入为1447亿美元,近50%来自巴西市场,相较于2018年的144亿美元,收入增长了10倍。

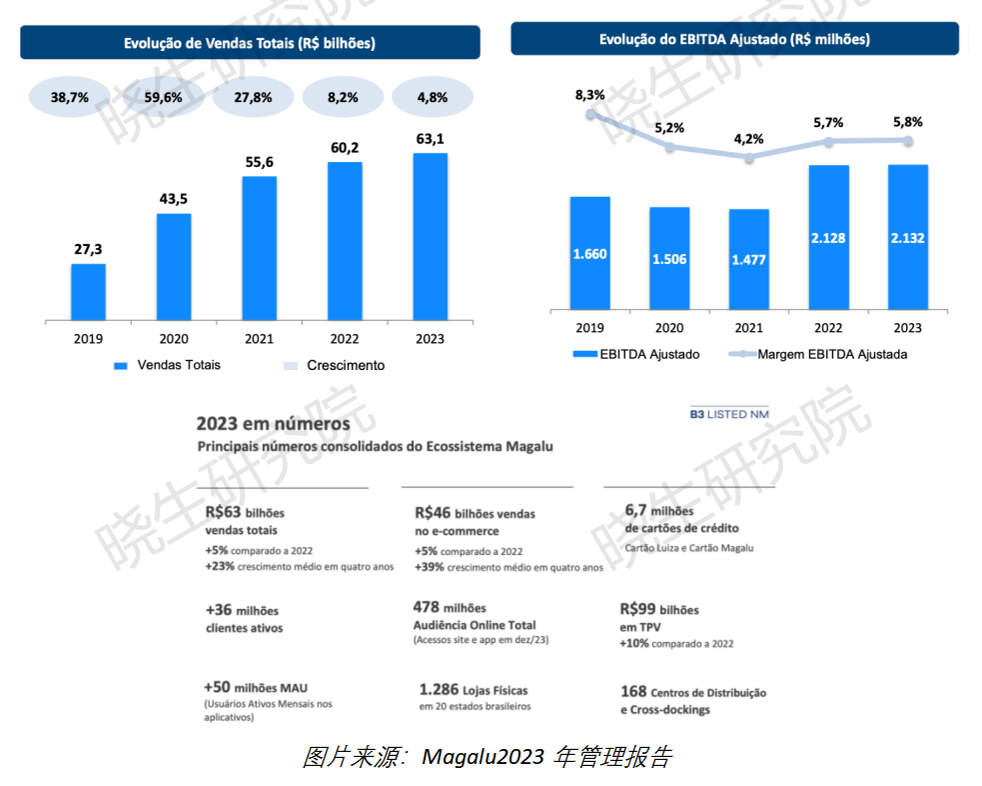

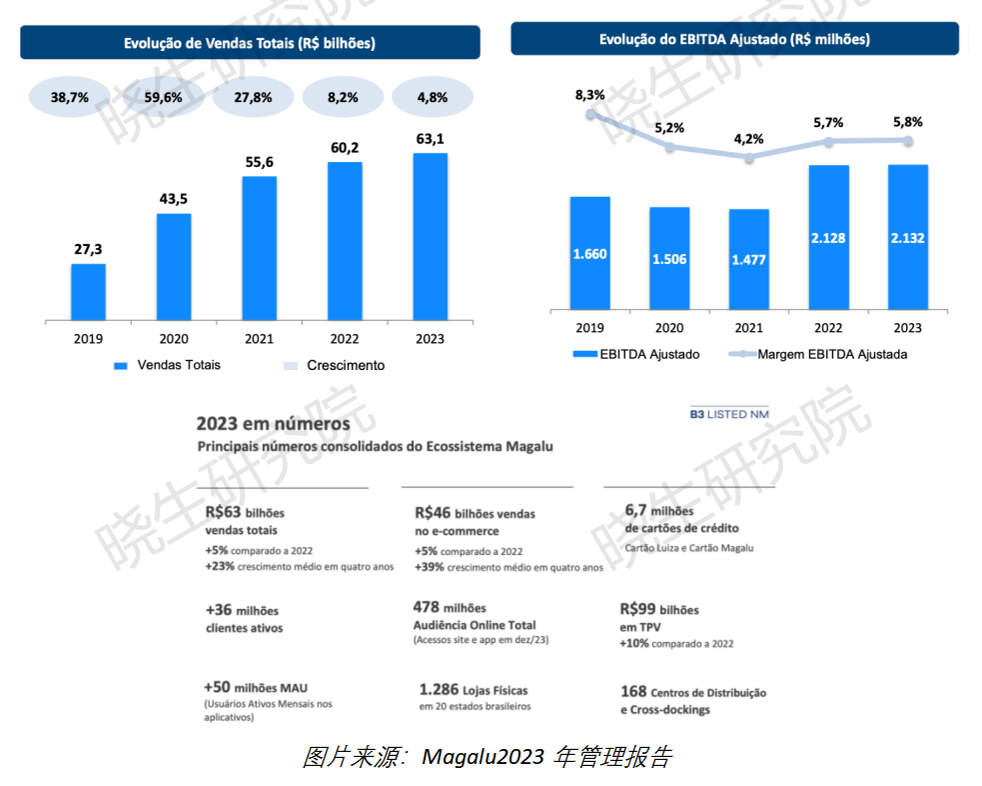

Magazine Luiza于20世纪50年代在弗兰卡创立,在巴西20个州拥有1,303家实体店和约39,000名员工,以及22个配送中心。公司通过Malha Luiza、Logbee和GFL等物流公司,拥有约13,000名司机,提供快速送货服务。Magalu业务涵盖电子产品、家用电器、家具和时尚用品等,汇集超过300,000个卖家和零售商。近年来,Magalu通过战略扩张实现了快速增长,确保其在数字经济中的重要地位。 资料来源: Magazine Luiza 2023年,Magalu的总销售额(线上和线下)达到630亿雷亚尔,同比增加5%。其中,实体店销售额为170亿雷亚尔,在线销售额为460亿雷亚尔。EBITDA利润率为5.8%,为2020年以来的最高水平。第四季度实现净利润1.02亿雷亚尔,全年现金流生成达15亿雷亚尔。此外,公司在年底总现金储备91亿雷亚尔,净现金储备17亿雷亚尔,并通过定向增发筹集了12.5亿雷亚尔,主要用于技术投资和优化资本结构,以支持公司的长期发展。

Americanas的母公司Lojas Americanas成立于1929年,隶属于巴西领先的电商集团B2W Digital,拥有近3500家门店,年访问量达35亿次。2023年,Americanas在拉丁美洲的电商市场份额从7.46%增长至8%,影响力逐渐增强。 Americanas.com是巴西的一家综合性在线商店,销售电子产品、爱好与休闲及DIY等多种商品。2023年总收入为33.6亿美元,净销售额约20.43亿美元,全球电商净销售额排名第86位。在电子产品领域,其市场份额位居巴西前三。

Submarino主要销售书籍和数码产品,提供游戏设备、家居用品、家电、时尚鞋服、数字礼品卡及旅行预订服务。 该平台有超过50万种商品,服务超过2000万客户,平均月访问量约3330万,全球在线平台排名第42位,南美洲排名第6位。 数据来源: 大数跨境

Shoptime是巴西的一个流行在线购物网站,销售家用电器、手机、电视、小家电和家具等。网站上有超过600万种产品,月浏览量达4400万,超490万用户使用其应用程序。此外,Shoptime的电视频道每天有326,000观众,并在社交媒体上拥有350万粉丝。

数据来源: 零壹电商 近年来,拉丁美洲电商市场强劲增长,2023年零售电商市场规模达到2720亿美元,墨西哥、阿根廷、巴西的电商销售额增长率分别为25%、17%和15%,均高于全球平均水平。互联网普及和移动支付的快速发展,推动了该地区电商活动的活跃。

年轻人口结构是市场扩展的重要因素,约33%的人口年龄在30岁以下。这一群体对新技术和数字化服务接受度高,促进了移动商务和社交电商的发展。他们寻求即时满足和个性化服务,推动了电商平台在供应链和定制化产品方面的创新。

市场需求的快速增长也在推动电商发展。经济增长和中产阶级的扩大使更多消费者能访问和支付在线商品,商品种类从传统服装和电子产品扩展到食品配送和在线健康咨询。 电商平台通过数据分析提供精准的营销和促销,以满足市场需求。 目前,零售贸易是拉丁美洲电商的主要行业,2023年市场份额达53%,增速最 快。 支付行业(包括税收、教育和账单支付等)也在快速增长,预计未来几年将增长30%。

拉丁美洲多个国家正在推动数字商务政策,改善宽带连接和数字素养,以促进电商发展。 政府还支持数字支付系统,特别是巴西中央银行开发的实时支付网络Pix,2023年已占据拉丁美洲电商交易量的16%。越来越多的企业使用Pix进行收付款,借记卡交易量较低,而Pix交易量则增加。如今,约70%的巴西企业接受这种支付方式。

拉丁美洲电商市场的物流时效问题主要受交通基础建设不足和地理条件限制的影响。该地区广阔的地理环境和不平坦的地形(如安第斯山脉和亚马逊雨林)导致配送时间延长,物流成本增加,系统效率较低。

基础设施的不足是制约拉丁美洲电商市场发展的另一个重要因素。尤其在中小城市和农村地区,道路、港口和通信网络建设普遍落后,限制了电商的发展。针对基础设施的问题,国家和地方政府以及私营部门正在采取措施进行改善。

通货膨胀是拉丁美洲许多国家面临的一个持续问题,直接影响电商的成本和定价策略,减少消费者的购买力。2023年,委内瑞拉的通货膨胀率超过400%,阿根廷超过200%,这种高通胀环境使得电商平台必须频繁调整价格,增加了当地电商运营的复杂性。

政治不稳定是拉丁美洲一些国家的常态,政治动荡如政府更迭、政策变动频繁等,增加了商业运营的不确定性。可能导致市场环境突变。

尽管面临多重挑战,拉丁美洲的电商市场仍具有巨大的成长潜力。为克服这些难点,需电商企业投资物流基础设施,利用技术创新来优化配送效率和成本。同时,灵活应对经济波动,通过多样化的定价和促销策略来吸引和保持消费者。此外,电商平台需要密切关注政治动态,制定应对政策变动的策略,确保业务的持续稳定发展。

12458

12458

资料来源:Magazine Luiza

资料来源:Magazine Luiza

数据来源:零壹电商

数据来源:零壹电商

资料来源:Magazine Luiza

资料来源:Magazine Luiza

数据来源:零壹电商

数据来源:零壹电商

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告