AMZ123获悉,近日,Feedvisor发布了《2025年美国电商消费者行为报告》,该报告分析了2000多名美国消费者的见解,揭示了不断变化的习惯、偏好和复杂经济中不断发展的消费趋势,为品牌和卖家提供在市场中保持领先地位所需的关键见解。

一、经济趋势:通胀压力与消费韧性并存

随着宏观经济压力、通胀担忧和不断变化的消费者期望重塑零售环境,经济格局继续演变。2024年美国实际GDP增长率从3.0%放缓至2.0%,标志着经济活动向疫情后常态过渡。尽管过剩储蓄逐渐消耗,强劲的就业市场与工资增长仍支撑着消费者财务健康。在此背景下,2025年美国消费支出增速虽降至2.5%,但属于良性调整,而并非一种衰退信号。

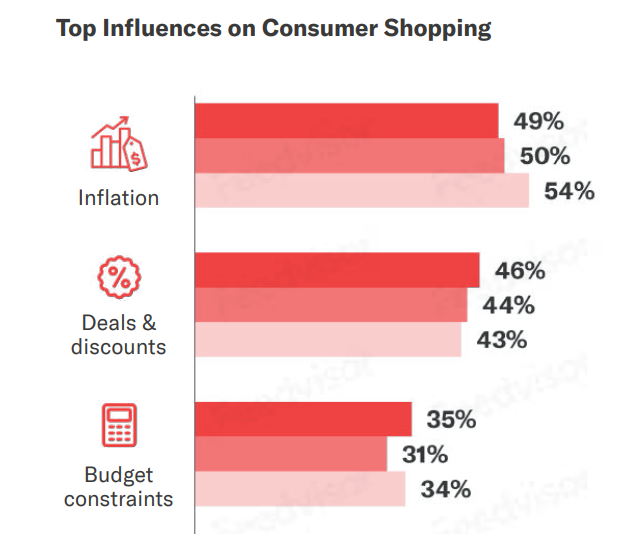

通货膨胀继续主导着美国消费者情绪,影响了预算、购物和支出方式。49%消费者将通货膨胀列为影响其购买决策的首要因素,甚至高于促销折扣(46%)和预算限制(35%)。尽管2022年9.1%的通胀峰值已逐步回落,但累计价格涨幅仍较三年前高出20%,持续挤压了购买力和利润率。分代际来看,Z世代、千禧一代和X世代中无子女群体对通胀压力的感受最为强烈。

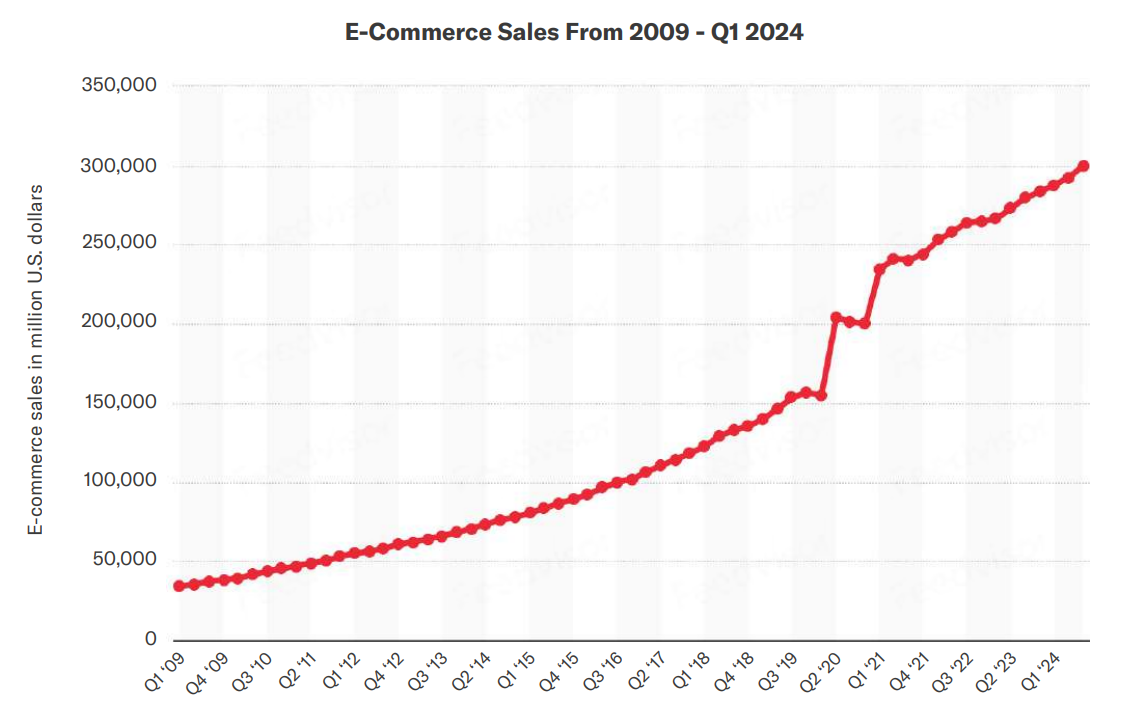

值得注意的是,电商销售在经济不确定性中展现出强劲韧性。62%的消费者年均线上支出超过500美元,其中13%在经济紧缩下进一步增加网购频次。这一趋势源于电商兼具价格优势与便利性,以及促销激励的推动。Statista数据显示,48%的消费者愿以邮箱地址换取折扣,还有16%的人订阅提前抢购权限,凸显出了个性化营销和成本节约需求对线上消费的拉动作用。

二、不断变化的消费优先事项和购买行为

随着经济压力的增加,消费者的购物习惯正在发生深刻变化。价格敏感度提升、购买决策的审慎程度加深以及在线购物渠道的进一步主导,正在重塑美国电商市场格局。

1.价格比较成为“标配”

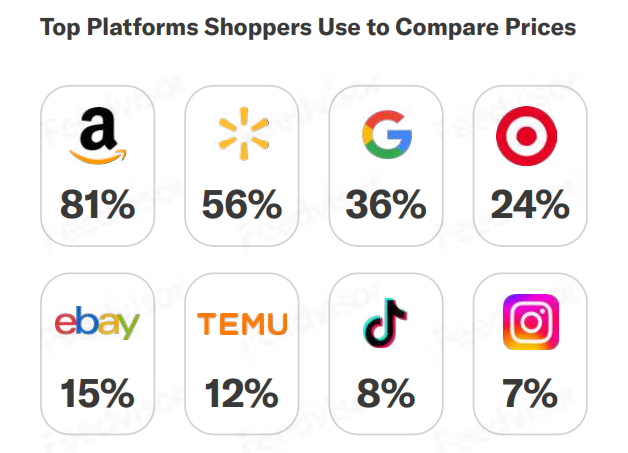

由于价格已成为影响购买决策的核心因素,美国消费者在购物前对比价格已成常态。数据显示,79%的消费者在购买前进行价格比较,其中69%的人经常或始终如此。亚马逊是最受青睐的平台,87%的购物者通过该平台进行价格比对,沃尔玛以72%紧随其后,谷歌则占据38%的份额。

与此同时,消费者对低价的追求也促使他们优先选择折扣力度较大的零售商。19%的购物者更倾向于在促销活动频繁的平台购物,而13%的消费者将更多购买转向线上,以便更快地比较价格和获取优惠。Shein和Temu等平台正是借助这一趋势,以超低价格吸引大量预算敏感型购物者。

2.新购物行为:先研究,后购买

除价格比较外,消费者也在购买前投入更多时间进行产品研究,以减少退货风险。近四分之一的消费者表示,他们比过去更频繁地进行在线调研,尤其是35岁以下的消费者,他们更倾向于依赖社交媒体和用户评论来评估产品。

53%的年轻购物者(35岁以下)表示,他们不会购买评论少于5条的产品。这种信息寻求行为在男性(26.5%)、千禧一代(35%)和Z世代(29%)中尤为明显。基于此,社交媒体已成为Z世代消费者的重要信息来源,51%的人通过社交平台研究品牌,而45%的人依赖搜索引擎。此外,AI工具也正改变购物体验,全球86%的消费者希望AI能帮助他们进行产品研究和信息筛选。

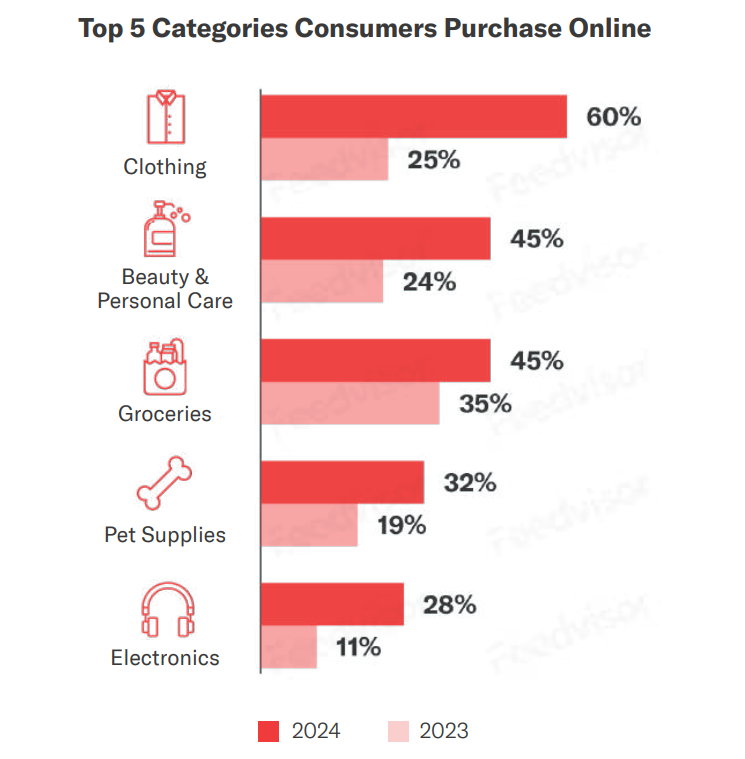

3.服装、美妆、杂货等品类线上增长显著

过去一年,随着电商继续保持上升轨迹,美国消费者越来越多地转向在线平台,推动多个关键产品类别的在线占比大幅提升。

①服装:60%的消费者在线购买服饰,相较于前一年的45%有明显增长。这一趋势反映出后疫情时代消费者对线下社交、通勤和旅行的回归,推动了服饰需求的上升。

②美容个护:45%的消费者选择线上购买美容产品,较去年24%几乎翻倍。消费者对高端、健康导向型美容产品的偏好增强,推动了该品类在线销售的增长。

③杂货:45%的消费者在线购买食品和杂货,较去年的35%显著增长。订阅模式、一键下单和即时配送的兴起,使在线杂货购物变得更加便利。

④宠物用品:目前约66%的美国家庭(约8690万户)拥有宠物,在线宠物用品消费从19%增长至32%。消费者对高质量、便利性和高端宠物护理产品的需求不断提升,使电商平台成为首选购物渠道。

⑤电子产品:在线电子产品购买比例从11%上升至28%。消费者对家庭办公、智能家居和娱乐设备的投资增加,使得提供竞争性价格、优质保修和详尽产品评论的电商平台占据市场优势。

整体来看,消费者行为正朝着更理性、更依赖信息、更加注重性价比的方向发展。电商零售商需紧跟这一趋势,通过提供透明的价格信息、优化消费者购物体验,并利用社交媒体与AI技术提升互动,才能在竞争日益激烈的市场中占据有利位置。

三、电商新变局

在线平台的兴起正在重塑消费者购物方式和品牌竞争格局。为了在这一竞争激烈的环境中保持领先,品牌必须深入理解各大平台的特性,并精准制定策略,以最大化市场影响力。

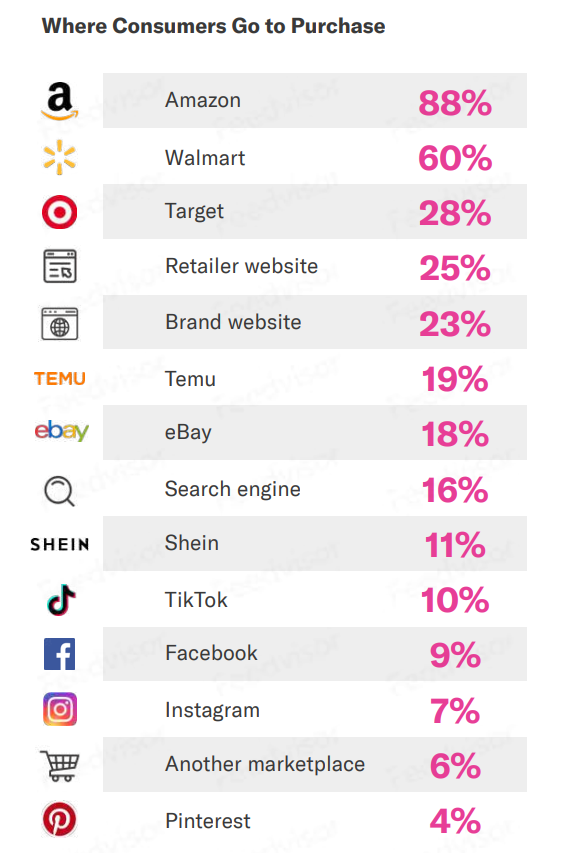

数据显示,美国消费者主要在亚马逊(88%)购物,其次是沃尔玛(60%)、塔吉特(28%)、零售商网站(25%)、品牌网站(23%)、Temu(19%)、eBay(18%)、搜索引擎(16%)、Shein(11%)和TikTok(10%)。这些平台各具特色,既有传统零售巨头,也有新兴电商颠覆者,共同推动着市场格局变化。

1.主要参与者和新兴竞争者

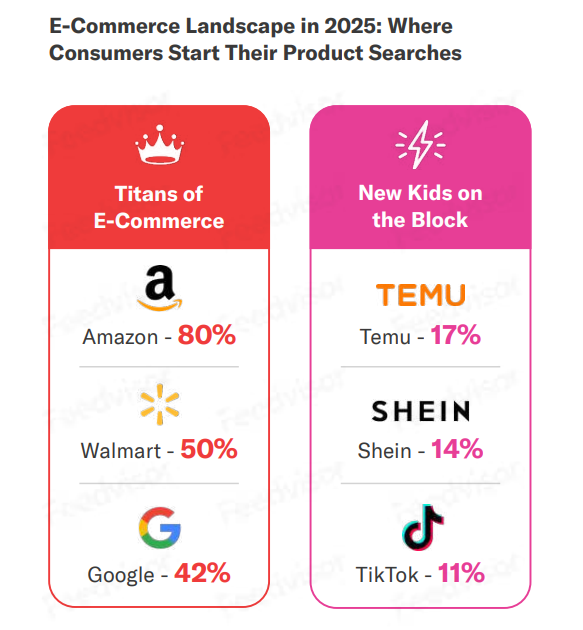

亚马逊依然是电商市场的核心,88%的消费者选择在该平台购物,80%的消费者在亚马逊上启动产品搜索,相比去年60%显著增长。如今,亚马逊已成为消费者购物决策的重要入口。其Prime会员计划通过快速配送、专属折扣和独家内容增强用户黏性,进一步巩固市场优势。

同时,沃尔玛凭借线上线下融合模式巩固其在零售市场的竞争地位。数据显示,50%的消费者在沃尔玛上进行产品搜索,而60%在该平台积极购物。沃尔玛的优势在于其广泛的实体店网络,为品牌提供数字化和线下销售结合的机会,尤其是在消费者追求灵活购物体验的趋势下。

谷歌也在消费者购物旅程中扮演了关键角色,42%的购物者在该平台搜索产品。其Google Shopping广告和本地库存集成功能为品牌提供了高精准度流量,并有效提升转化率。随着消费者习惯使用搜索引擎比较商品、价格和评价,优化谷歌广告投放已成为提升市场渗透率的重要策略。

此外,Temu凭借超低价直销模式迅速崛起,成为强劲竞争者。2024年上半年,36%的购物者在Temu上消费,交易额达200亿美元,超越上年同期的180亿美元。无独有偶,Shein持续通过数据分析驱动产品开发,以极快的上新速度满足消费者需求。其价格亲民、款式紧跟潮流,使其在Z世代购物者中拥有庞大忠诚用户群。

TikTok也在改变消费者的购物方式,通过短视频、直播带货等形式将娱乐与购物无缝衔接。数据显示,92%的用户在观看TikTok视频后采取购物行动,其中55%因平台内容产生冲动购买。这一趋势表明,社交电商正在成为品牌新的增长点。

2.社交电商重塑消费格局

社交平台正成为美国消费者购买决策的重要驱动力,TikTok在这一趋势中发挥关键作用,但并非唯一改变传统电商格局的玩家。

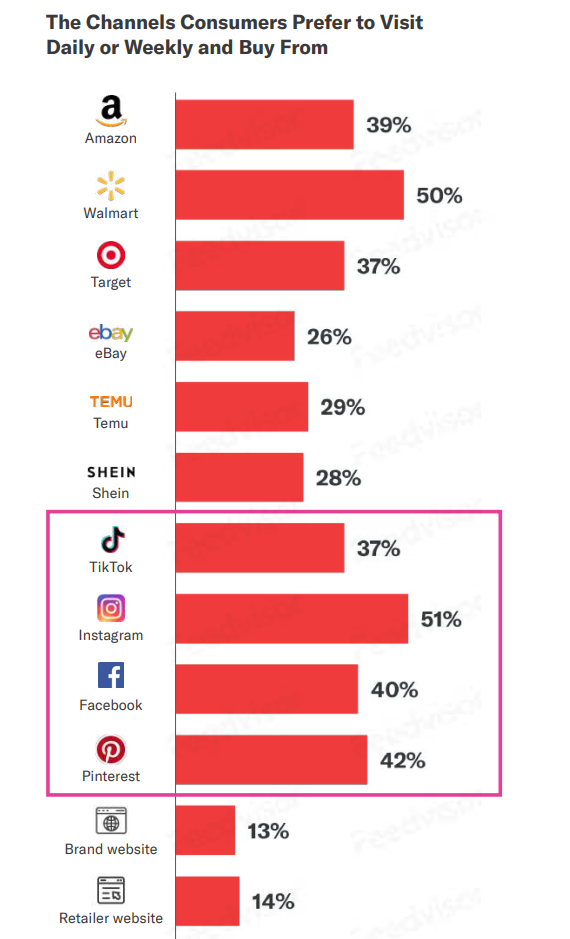

研究显示,Instagram凭借视觉驱动的产品展示能力,吸引51%的用户每周或每天访问并进行购物,成为重要的产品发现平台。Facebook则在定向商务领域占据优势,40%的用户每周或每天访问并购物,尤其受年长消费群体青睐。

此外,Pinterest正在快速成长为购物中心,42%的用户每天或每周在该平台购物,这一增长得益于平台不断扩展的可购物功能和战略合作伙伴关系,与用户主动寻找灵感并发现高购买意向产品的行为高度契合。

社交电商的兴起反映了消费者与品牌互动方式的根本转变,这种转变由对个性化、互动和无摩擦购物体验需求驱动。在此影响下,亚马逊在某些品类中逐渐失去领先地位,专业竞争对手和零售商凭借更强的品类优势吸引消费者。

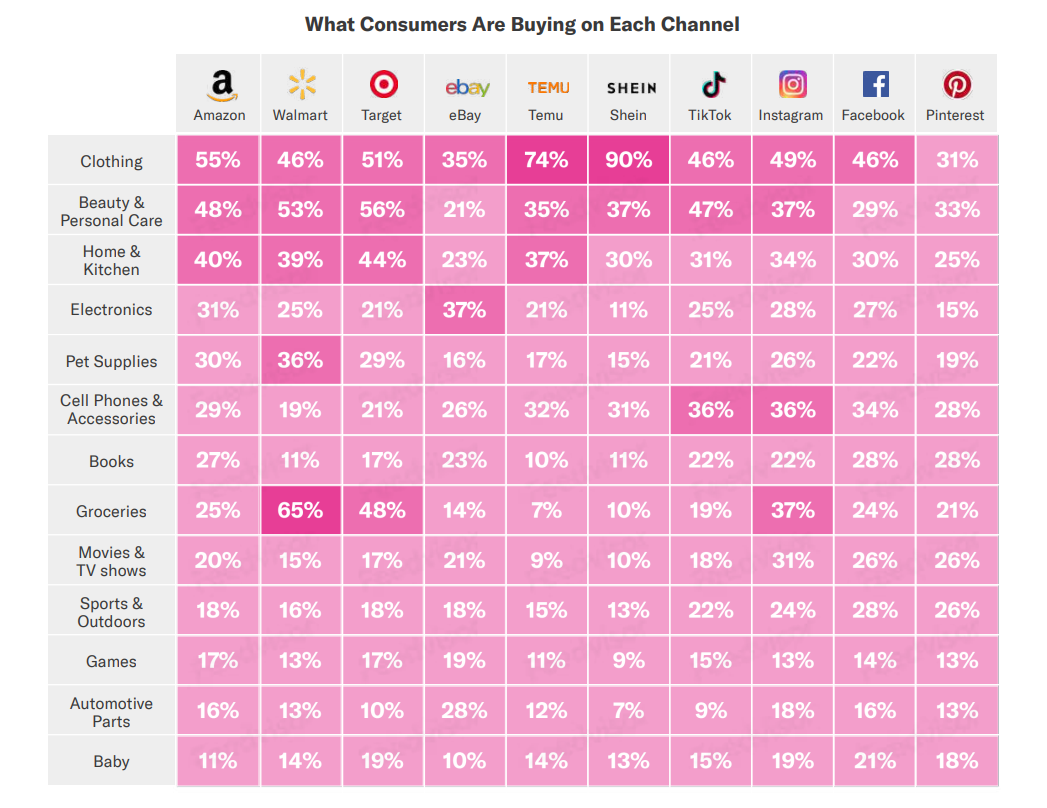

美容和个人护理领域,塔吉特成为美国消费者首选,56%的用户更倾向于在塔吉特门店或线上购买此类产品。塔吉特通过精选产品、频繁促销和强大的自有品牌策略,与寻求高质量和实惠价格的购物者需求高度匹配。

在服装领域,Shein以极具竞争力的低价和超快时尚模式重塑行业,90%的消费者在其平台上购买服饰。其庞大且快速更新的库存使其成为价格敏感型购物者追逐潮流的首选渠道。

沃尔玛则在食品杂货方面持续领先亚马逊,65%的消费者更愿意在沃尔玛购买食品和家庭必需品。沃尔玛依托广泛的实体店网络,结合不断优化的路边取货和送货服务,为消费者提供更加便捷的全渠道购物体验。

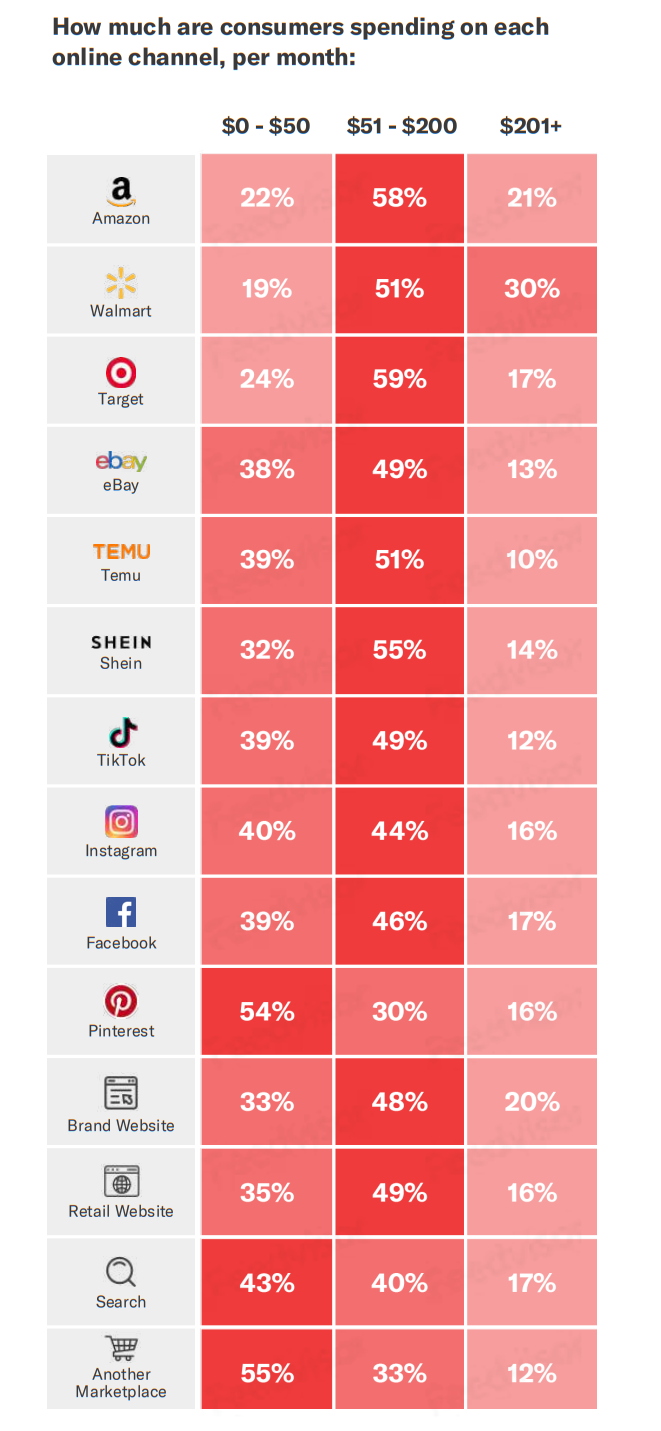

3.亚马逊等大型零售商主导中等消费

消费者支出趋势显示,亚马逊和沃尔玛是中等价位购物的主要受益者,尤其在必需品和大宗商品中占据主导。58%的亚马逊购物者和51%的沃尔玛购物者每月花费51至200美元,凸显了两大平台在杂货及日常用品市场的核心地位。

塔吉特的表现更为突出,59%的购物者每月在该平台花费51至200美元,高于其他任何平台。塔吉特凭借快速更新的产品周期,成为独家发布产品的热门渠道。与折扣零售商相比,塔吉特价格略高,但消费者愿意为更高品质、便利性和品牌商品支付溢价,使其在这一支出区间保持优势。

对于50美元以下的低价购物,社媒平台及中国平台占据了主导。TikTok、Instagram、Facebook和Temu吸引众多预算敏感型消费者,39%至40%的购物者在这些平台进行低成本、冲动型购物。同时,Pinterest(54%)和Etsy(55%)等平台也吸引大量低消费人群,在偏好独特、小众或手工制品爱好者中受欢迎。

尽管低价平台推动了交易量增长,高价值购物仍集中在亚马逊(30%)、沃尔玛(21%)和品牌官网(20%),这些渠道的消费者更倾向于购买优质产品或进行批量采购。社交电商和折扣平台主导冲动型、低价购物,而大型零售商和品牌官网则吸引更具计划性的高额消费,进一步深化了市场分层。

总体而言,在通胀压力下,美国消费者更看重价格,83%的人将其作为首要考虑因素。但单纯降价难以长期奏效,要求品牌和卖家在价格和品质间找到平衡点。社交电商侧重冲动消费,而亚马逊等平台更偏向计划性购物,品牌需兼顾两者,在TikTok等平台打造爆款引流,同时在传统渠道提升服务价值。未来,能灵活整合促销、互动和跨平台协同的品牌,将更具竞争力,赢得消费者长期信任。

作者✎ Rayna/AMZ123

声明:此文章版权归AMZ123所有,未经允许不得转载,如需授权请联系:amz123happy

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告