如果要说近年来海外数字广告市场最大的热点是什么?人们可能会有各种各样的想法和猜测,但有一点几乎是无可回避的,就是CTV(Connected TV,一般情况下指的是能连接到互联网的电视包括智能电视、苹果电视、 Tivo 和 Roku 等设备、 x-box 和 PlayStations 等游戏机,以及例如Netflix、Hulu之类的视频流媒体服务)广告的高速增长。

从某种程度上来说,2020年,CTV广告就已经开始在海外加速前进,据Omnicom Media Group称,2020 年 CTV广告支出同比增长 40.6%,超过 90 亿美元,“使 CTV 成为美国数字广告市场增长最快的部门”。eMarketer预计,到 2021 年,CTV 广告支出将达到近 150 亿美元,增长 59.9%。

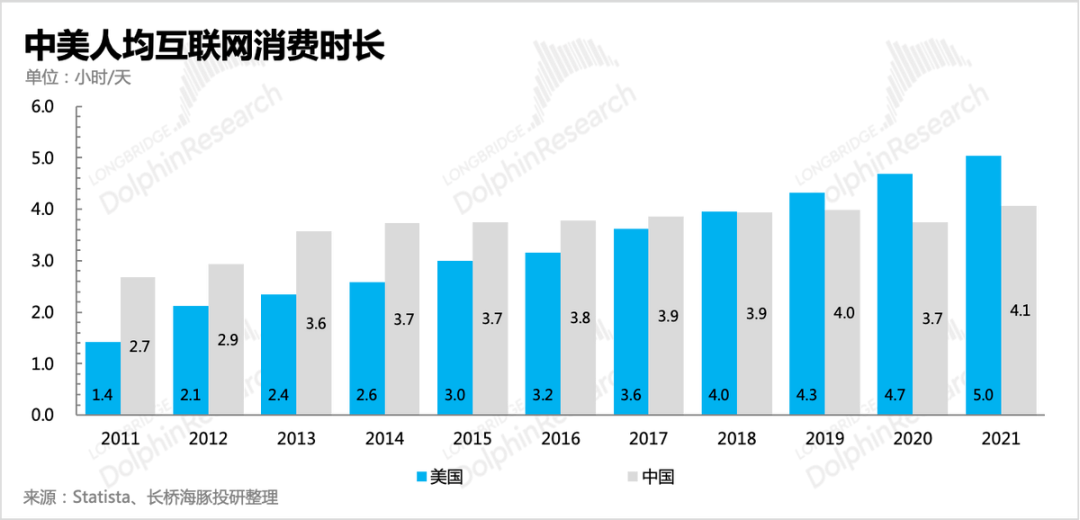

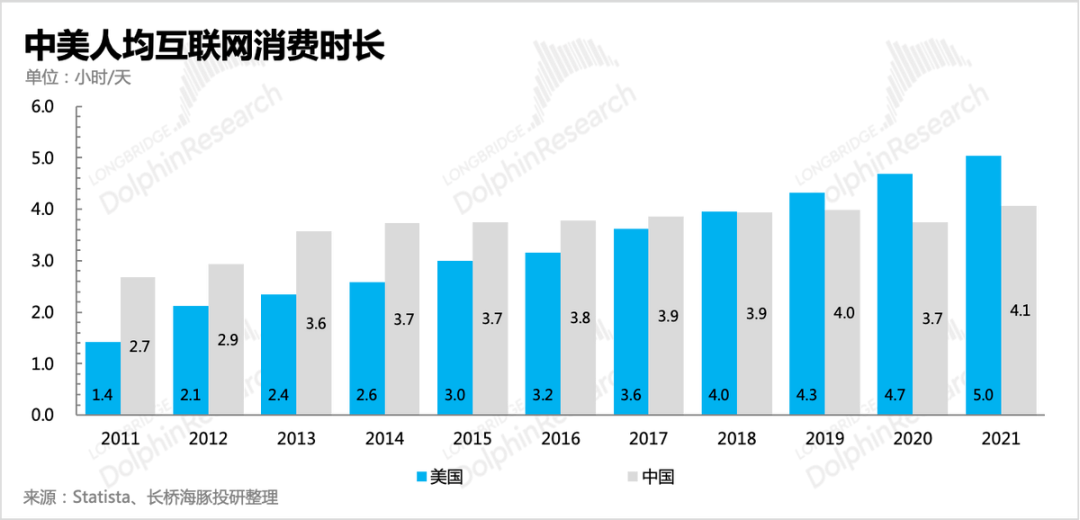

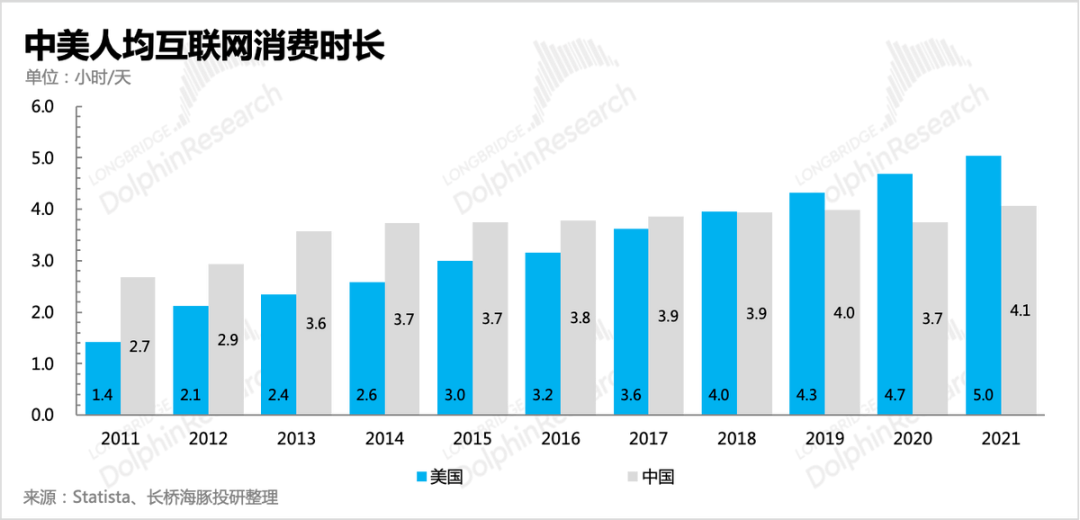

到了今年,中美数字广告市场出现了极为有趣的一幕,从表面上看双方似乎找到了共通的道路——视频广告。大概是因为疫情的出现,导致中美两国的数字媒体日均消费市场同时大涨,就此网络数字广告也成了越来越多的广告主首选。

但有趣的是,美国互联网广告增速显著走高,同时在整体广告规模中的占比也从60%提升至72%。而中国市场,相比之下只是意思意思的弱修复,规模渗透率占比也仅仅从同样的60%提升到64%

更值得注意的是,在美国高速增长的过程当中,与国内移动互联网压着传统PC互联网暴揍的场面不同,移动互联网和PC桌面端的广告增速几乎是完全一致的。

而这种看上去甚至有几分“诡异的”双端同时增长,背后似乎却是中美互联网又一次站在了交错而过的十字路口上。

01

越来越像,还是越来越背离?

但此时,这一切似乎和过去的认知出现了一些偏差,虽然双方都在向着高度集成化发展,即便过去更习惯于专注某些单一功能的美国互联网公司,也在今年5月之后纷纷宣布自己要尝试将自己旗下的应用打造成一个超级应用。但在CTV广告这一领域上,双方似乎不可避免地出现了一些分歧,再一次展现了不同的发展方向。在中国,视频广告在数字广告份额中的占比确实在不断提升,根据艾瑞在2020年的预测来看,2021年,中国长视频贴片+短视频信息流广告合集占整体互联网广告比重会到达25%左右,但值得注意的是,长视频贴片广告在不断萎缩,而信息流广告的占比增速反而要明显的多。与之相似,美国的视频广告同样在快速增长,但与中国由短视频崛起带来的快速增长不同,美国的视频广告增长的源头则主要是CTV广告,虽然TikTok确实极大的带来了短视频行业的增量,但根据IAB的数据显示,在2020年时CTV广告占据了美国广告细分领域收入的37%,到了2021年则占据了38.5%,相比之下社交视频广告(与中国短视频定义类似)在两年中的占比分别时11.8%和11.9%。当然,作为收入结构,短视频的增速并不明显和大部分海外的短视频媒体以及TikTok在过去两年时间里并没有开足马力加速商业化有一定的关系。但不可否认的是,CTV广告在海外的超高速猛涨。事实上这点从海外媒体的报道中就能看出一二,几乎所有以报道数字广告为重心的媒体,都在连篇累牍的更新CTV广告的相关内容,几乎每一天的新闻中总有那么1到2条和它有关,到了2022年则更为明显。反观国内,即便是有CTV广告的报道,也大多与出海紧密关联。且今年CTV的整体增速依旧没有放缓,其中最具代表性的公司就是The Trade Desk,其成长有目共睹,从2016年到2021年,TTD的收入以43%的复合年增长率从2.03亿美元增长到12亿美元,而平台上的广告商支出从10亿美元增加到超过60亿美元。在此期间,全球数字广告市场平均每年增长21%,从1920亿美元增长到4920亿美元。The Trade Desk在全球数字广告市场中的市占率并不高但持续增长,从2016年的仅0.5%增长到2021年的1.3%。而多个季度的财报都显示,即使在如此高速增长的情况下,CTV广告依旧是The Trade Desk增长最快的一部分。

02

不过如果要追溯CTV快速成长的关键,则主要有以下几个方面的因素:

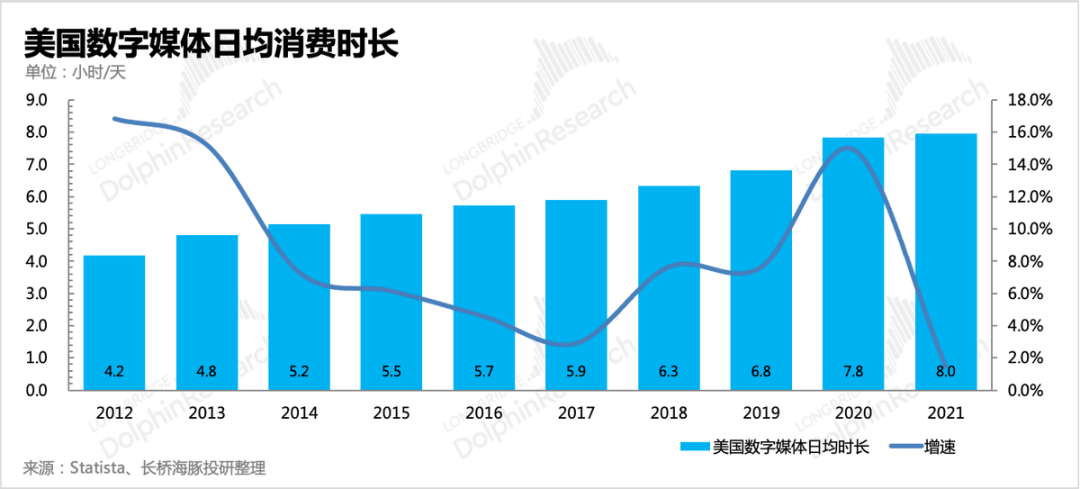

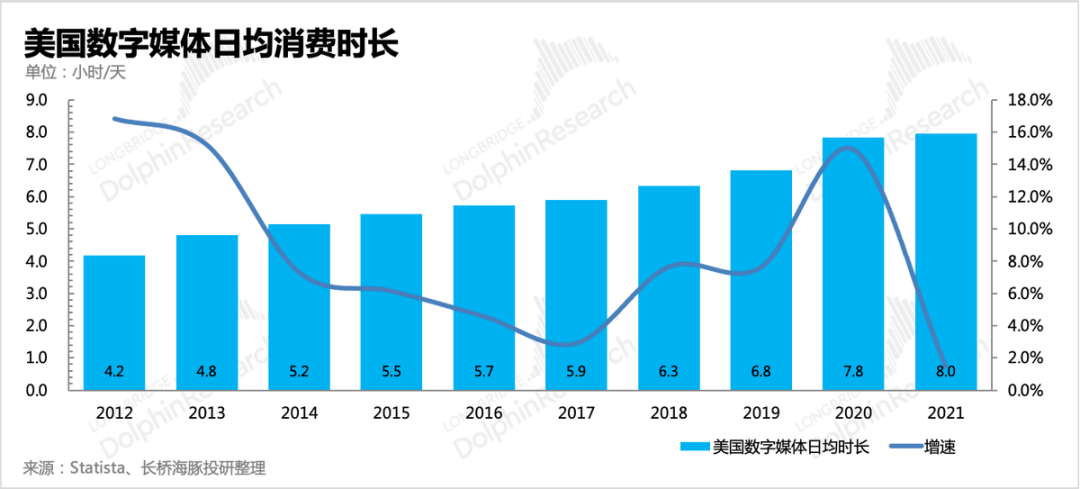

第一,消费者使用习惯。事实上与中国移动互联网占据绝对优势的情况不同,包括PC、Xbox、Playstation在内的桌面终端在美国依旧占据着相当强势的地位。此外,与中国大范围开始普及PC的时间相比美国也晚了不少。长时间的使用PC等桌面终端设备,使得不少欧美用户养成了强大的惯性,这种惯性在很长一段时间里,让他们依旧习惯使用桌面设备。就像在谈及公司时,我们总会讲到路径依赖,回归到人这样的个体时同样如此,人们总是倾向于自己更熟悉的方式来解决需求。例如,欧美在很大程度上仍旧保留着使用电子邮件的习惯,这点在中国除了在相对正式的商务社交场合之外几乎很少见到。又或者像信用卡和扫码支付。这也是为什么我们总说年轻人能更好的接受新鲜事物,其本质是年轻人往往没有养成某种习惯,而习惯的力量总是强大且容易被忽略的。当然,这其中可能还有更多的原因,但最终的结果来看,就如上文引用的数据一样,随着疫情的爆发,用户使用互联网的时长开始快速增长,而PC和移动端的增长几乎保持了一致。当然,进一步来看,这种习惯可能还可以衍生出合家欢的电视时间,或是坐在电视前收看超级碗。第二,美国有大量的影视发行和制作公司,加上疫情对整体线上化的利好,大量投资流媒体,几乎是一个必然选择。事实上,在2020年疫情全面爆发的情况下,各个国家几乎都顶着不同程度的压力开始封城,公司也开启了线上办公的浪潮。这在很大程度上迅速推高了美国数字媒体的日均消费时长。与此同时,随着前几年Netflix模式让不少影视发行公司看到了线上化的可能性,各家几乎都开始在CTV设备和应用上不断投入。随着各家的投入初见成效,又恰好遇到疫情大流行对线上影视的利好,就此大量的智能电视应用和产品迎来爆发式的增长。Roku作为美国“电视盒子类”产品的代表公司,其股价从2020年3月的90美金,到2021年8月被推高到420美元,几乎翻了5倍。Netflix虽然不涉及广告,但其股价在今年几近腰斩之前,也是疯狂增长。而在2019年11月才匆匆上线的Disney+,在2020年2月就已经拥有近2800万订阅用户,4月份这个数字就变成5000万,到了12月11日,全球付费用户已经到达8600万,来年三月,这个数字突破1亿。另一边,各种新玩家开始进入这一领域,进一步推高了联网电视市场的热度,华纳旗下的HBO Max在2020年6月正式运营,另一边除了被收购的福克斯之外,其余好莱坞六大电影公司都在布局流媒体服务。于是,整个2021年,几乎所有的流媒体都在描述一个相同的故事——眼下的潮流就是剪掉那根破电视线。第三,在度过2020年之后,人们或许迎来了未来10年里最好的一年。或者更确切地说,疫情对于海外不少国家的影响是有一个明显的周期的。在2020年时,疫情对线下的疯狂肆虐几乎摧垮了大多数人对经济的信心,但显然随着海外不少国家开始“躺平”,直接放松对疫情的管制之后,以及2020年中开始的无限QE,确实在很大程度上刺激了经济。此外,由于各种各样的原因,线上化的消费习惯在一定程度上得以保存,正如上文图中所示,虽然美国数字媒体日均消费市场的增速迎来了断崖式地下滑,但时长却依旧保持在8个小时左右。而随着经济回转,各家品牌方都亟待make brand great again,充足的预算再一次出现在市场上,随之而来的就是美国互联网广告超高速地增长,美国互联网广告占总广告预算的比例也从60%升高到了72%。当然,这是一个三向选择的过程,疫情开始之后,品牌方对线上广告或者说数字广告的需求量不断增加。同时,过去有线电视都在尝试转向网络电视,于是对品牌而言,既然能用一套思路解决问题自然最好不过,加上CTV广告确实解决了很多过去有线电视广告存在的问题,于是CTV广告自然更受品牌方欢迎。这就进一步压缩了传统有线电视的营收,于是不少广播电视公司开始尝试“剪断那根线”,推出自己的应用切入网络电视领域,一个循环就此诞生了,美国的CTV讨论度自然也越推越高。具体来看,根据Leichtman Research Group的调查结果表明,87%的美国电视家庭至少拥有一台联网电视设备,包括联网智能电视、独立的流媒体设备、联网的视频游戏系统或联网的蓝光播放器。总体而言,美国电视家庭中,有46%的成年人每天通过联网设备观看电视视频。相比之下,2020年这一比例为40%,2017年为25%,2012年为4%。与之相反的是,有线电视的日子就不那么好过了,虽然电视台的节目制作依旧能相对独立,根据eMarketer的数据预估来看,美国的有线电视用户数量将从2014年的1亿减少到2021年底的7800万。这种差异很有可能是因为使用体验和习惯完全不同带来的,但无论如何美国电视台也迎来了自己的衰落期。当然,到了今年这种趋势更加明显了,大量能吸引庞大流量的体育赛事开始不断地选择和线上媒体签约,美国男子足球联赛的官方美国职业足球大联盟最近于Apple+签订了一项全面的流媒体服务协议,亚马逊Prime每周四都有一档独家的足球赛事直播合同,此前这项赛事虽然通过亚马逊来完成流媒体传输,但最终却要在福克斯播出。就像ESPN总裁吉米·皮塔罗在2021年11月给员工的内部备忘录解释一样,公司已经达到了电视媒体世界变化的“拐点”。这就进一步助推了广告主的预算倾向,一方面广告主需要通过电视广告来完成自己的品牌塑造,另一方面有线电视的不断衰弱,也开始让这部分的广告预算转向CTV广告。第四,则是不断收紧且更加严苛的隐私法案和各种隐私框架。随着海外GDPR《通用数据保护条例》开始,海外各个国家,针对个人数据隐私层面的保护正在变得日益严格。而在公司层面,也开始出现了相同的趋势,苹果的ATT框架已出台就直接改变了整个移动互联网广告生态,在之后还有即将到来的安卓隐私沙盒,而关于Cookie被消灭后,网页端究竟该靠什么追踪的议题与CTV广告一样,在国内只是偶尔诈尸,相反在海外随着Google宣布这一消息开始,关于此事的讨论几乎就没有停止过。或许是考虑到CTV广告本身的品牌效用,再加上包括Facebook在内的大型社交媒体网络占据的营销预算极其庞大,即使仅仅是5%的预算转移向CTV广告,也能让几乎在这些年才火热起来的CTV广告获得极高的增长速度。

03

虽然CTV广告在近几年的增速极为夸张,甚至在很大程度上已经成为了美国目前最受到关注的新兴广告类型,但不可否认的是作为一种尚处在成长期的广告类型,对于广告主而言,选择CTV广告并不意味着完全没有任何风险。对于眼下的CTV广告而言,第一个亟待解决的问题就是广告欺诈问题,各种数字广告的公开拍卖中使用的许多条款、衡量标准、平台和技术已经几乎形成一种强有力的一致与共识,但尚处在发展中的CTV广告并非如此,市场更加分散、复杂,且拥有一大堆稀奇古怪的围墙花园。其中,最为典型的就是每个流媒体服务都有自己端口,对于广告的可见性以及传输方式都各有不同,例如Roku和有线系统。而且关于可见性的衡量各家平台就有完全不同的标准,欺诈监测技术就更算不上成熟了,IAB就曾经指出,过去为Web端开发的无效流量监测技术,通常并不能很好的监测CTV广告是否存在作弊行为。除此之外,服务器端广告插入(SSAI)是一种CTV广告常用的模式,可以将广告和内容相结合起来无缝插入视频流,是这种模式最大的优点。但缺点也同样明显,广告测量通常会将注意力都集中在这些分发广告的服务器上,这就使得欺诈者则可以选择创建虚假的观众并且将其插入服务器的名单中去,而目前的广告监测手段则很难识别这种作弊。在2020年4月,就有这样的案例被曝光,当时欺诈者在30个国家和地区之间,通过ICEBUCKET 机器人操作,虚构了200万的CTV观众。2021年初,一项基于SSAI的CTV广告欺诈计划,直到其通过虚假的CTV库存骗取了广告商近5000万美元之后才被发现。其次,则是不断成长的短视频和网红营销。虽然从上文中的数据来看,短视频营销距离CTV广告之间的差距还相对明显,但有一点我们必须要明确,相比CTV这一赛道上几乎都是诸如迪士尼、ESPN、福克斯、Netflix、Hulu和Fire TV之类,不光名号响当当,且他们背后几乎都有丰富的流量变现经验的,各有特色的拳头产品。但海外短视频这一赛道里严格意义上其实只有TikTok这一个代表性的产品,YouTuber Short切入赛道相对较晚,Instagram Reels虽然扎克伯格时不时就疯狂吹捧这一产品,不可否认的是Reels在海外确实没什么热度,除了刚推出的那段时间还能在不少中外媒体上看到关于其的报道,到了后期Meta就像是陷入了某种魔咒无法自拔,股价跌跌不休,广告收入甚至在今年第二季度首次出现萎缩。虽然Meta的股价一路下跌和通胀以及能源危机的关联度更高,而且关于Reels的成败确实不能在眼下就下定论,但要非说现阶段Reels和TikTok分庭抗礼,确实有点嘴硬的意思了。直到TikTok在2021年已经站稳脚跟的情况下,YouTube和Meta的短视频产品才姗姗来迟。接下来几乎是一步慢步步慢,2021年,TikTok测试60秒视频时,Reels才匆匆上线,到了今年TikTok已经开始测试10分钟视频,似乎意在切入CTV领域时,Reels才在今年2月慢悠悠的推出60秒视频功能。在过去的两年时间里,不少海外的互联网巨头之所以几乎完美错过狙击TikTok的最佳时机,其中自然有被CTV快速成长吸引注意力的原因,但不容忽略的情况是,TikTok在2020年和2021年的高速发展期似乎并没有全力推动旗下的商业化产品,实际上直到2021年底,TikTok For Bussiness才开始逐渐活跃起来,出现在各种活动、论坛的赞助商名单上,开始兜售在国内大获成功的短视频广告。当然,就目前来看,受TikTok影响最大的还是社交媒体,与TikTok广告属性极为相似,专注于品牌广告的Snapchat显然就是受到了TikTok崛起带来的巨大影响,连续两个季度营收不及预期,股价迎接腰斩就是某种侧面证明。而目前,根据 eMarketer 的数据:2022 年 TikTok 在美国的净广告收入将增长 184.4%,预计达到 59.6 亿美元(约合人民币 402 亿元)。再说网红这边,随着经济萎缩,预算向网红转移也是一个不争的事实。在许多品牌方看来,经济的萎缩会让消费者失去一些娱乐诉求,例如看电影、订阅流媒体平台或是一些其他的娱乐消费。但对于此时的消费者而言,他们依旧会花费时间去看自己关注已久的创作者。

事实上,目前由于预期经济衰退,一些品牌将其广告支出转向网红营销,而不是Google和Facebook等平台上的付费媒体。这些品牌声称网红营销在定价方面更稳定,并且比数字广告更不容易受到无法回收数据带来的归因错误。当然,我们必须要注意的是网红营销对CTV广告而言,可能并不是一个单纯的坏消息,就目前海外的情况来看,大量的网红正在通过一切可能的手段拓展他们的影响力。例如,在2020年美国有一家新成立的,名为Fireside的公司。在该公司的简介中,Morketing可以明确看到,它将自己定位于一家交互式的Web3流媒体平台,用于帮助大量的网红创建一系列的渠道用于分发内容,其中包括了社交媒体、CTV和播客。而目前这家名为Fireside的公司已经在尝试为网红在CTV渠道发布的内容添加广告。除此之外,则是目前CTV广告商和品牌方之间的思维差异。过去数字广告大多采取程序化购买的形式,但程序化购买并不一定能在CTV广告商得到行之有效的运行。目前来看,CTV视频广告的创意要比移动广告更加昂贵、更加难以构建,或是将一部分广告中的元素提取出来,并拓展成更多不同的广告素材,再加上目前CTV广告在海外的库存并不充足,也进一步加剧了这种问题的存在。从某种程度上来说,这种库存的缺乏是过去的惯性导致的,品牌方依旧将CTV广告当作一个单纯的品牌宣传方向,而且对于目标人群的要求也远没有像他们要求数字媒体那么精细,卖方亦是如此,他们更期望客户能够在前期一次性购入相对大量的广告库存,双方的诉求在达成一致后造成了一个结果——大量的CTV广告已经在前期就销售完毕。于是,对于不少习惯了过去所有数字渠道几乎都是程序化购买,而非通过人力在前期完成调配的买家而言,他们无法理解这种情况,卖家也很容易忽略他们基于ROI或是某种绩效方案付费的思路就被无视了。虽然目前这样的情况确实在改善,但从归因的角度来看,由于CTV广告并非像移动设备一样面对某个确定的人,处在客厅的CTV广告往往并不像过去的数字广告一样,以一种线性的方式一对一的向某个特定的群体传递信息,进一步来看,在完成转化的步骤上,数字广告过去常用的Last Click模式简直就是一场噩梦。当然,CTV媒体也已经在寻找可行的解决办法。例如,迪士尼就在今年7月宣布和The Trade Desk合作,允许广告商使用UID2(统一ID2.0)来使用迪士尼的第一方数据,虽然迪士尼已经表示目前在归因和分析上已经取得了一些进展,并且在努力尝试细分和激活观众。但最终效果究竟如何,还需要一段时间的验证。因此,在找到有效完成归因方式,或是品牌方改变自己的投放策略或是对待CTV广告的思路之前,CTV对于很多数字原生品牌(例如DTC品牌)可能依旧不是一个完美的新渠道。最后,则是广告和体验之间的平衡。现阶段对于短视频而言,平衡使用体验和广告体验是一件相对容易的事情,其广告体验相较CTV广告而言更原生。就像刚刚我们说的,虽然很多流媒体已经在尝试转向程序化购买,给观众推荐更符合他们心意的广告,而不是强制让他们看到一些不相关的内容。不可否认的是,几乎所有的流媒体平台都不断的在原创内容上花费更多的金钱,每年都可以看到更高质量的内容,根据NAB(全美广播电视展的主办方)在2022年初的预估来看,2022美国全部的流媒体平台预计将会在原创内容上投入近2300亿美金。但与越发精致的原创内容不同,CTV对于优化广告体验的投入少的可怜。过去传统电视可以通过非常简单的方式来完成广告——让一个导播坐在机器面前,在他觉得合适的时间节点插入合适的广告。这点对于互联网电视而言情况就要复杂得多了,一些广告库存被提前售卖,另一些广告库存则被交给第三方的媒体卖家,他们往往会通过公开交易的方式让广告主访问这些库存,而各个卖家之间即缺乏沟通,也没有为购买设置合适的上线,各家只会遵守他们自己的广告投放频率上限。最终,他们每个人都以为自己投递了广告,但真实情况是,他们的广告要么出现在消费者面前的频率过高,要么完全相互重叠。正如近期刚被Integral Ad Science收购的CTV广告服务器Publica的联合创始人兼首席执行官Benjamin Antier在接受海外媒体采访时说的一样,现在流媒体平台由几十个SSP和数百个DSP合作商,他们往往还有自己的广告分类和识别创意素材的方法,出现这种混乱的情况也就很好理解了。而这点正是由我们在一开始就提到的服务器端广告插入(SSAI)的天然弊端造成的,甚至这也是广告欺诈在CTV广告上常见的某种可能性——广告商并不是有意欺诈,而是他们真的不知道同时间还有一个其他广告在播放。于是当这种情况出现时,广告作弊就自然而然地发生了。另一方面,连续、不间断的播放广告其实是相对少见的情况,根据FreeWheel(一家成立于2007年的为视频广告投放、监测、预测、增值等问题提供解决方案的公司)的数据来看,这种广告连续播放的情况,可能只有不到3%。因此,问题的关键实际上是观众的体验,例如,广告商们即使只是在一个长达1个多小时地内容中插入几个不同地广告,甚至这些广告间隔长达30分钟、广告内容也完全不同。但对观众而言,只要这一个节目播放过过程中插入广告的之间有几分相似,他们都会感觉到被相同的广告轰炸。例如,宝马可能会同时为他们旗下的SUV和轿车投放广告,程序也会将这两个广告判定为不同类型的广告,但当这两个广告同时出现在一个节目时,观众依旧会觉得他们遭到了宝马的广告轰炸。从时间利用方式的角度上来说,相比短视频等媒体,利用的是观众相对比较碎片化的时间,广告和原创内容都是相对碎片化的,这反而使得两者达成了一致。但流媒体本身的体验就是一种相对连贯、且长时间的,在其中插入广告无疑会破坏这种连贯的体验。又或者是,一些流媒体直播平台,由于其本身的内容就充满不确定性,在什么地方暂停插入广告,插入广告时直播内容是否合时宜都不太能确定,这就会让广告主出现担忧,且不太愿意在此类内容上投入预算。

04

总的来说,虽然目前CTV广告确实热度拔群,也极富未来的想象空间,越来越多的展示创意正在不断出现,消费者与广告互动的方式在不断增加,游戏、产品、AR、VR,社交媒体等等,越来越多的广告形式、广告内容和展示模式被开发,广告行业似乎正在逐步进入一个崭新的“黄金年代”,而CTV广告在海外,也大有成为“黄金王冠”上最亮的宝石之感。但不可否认的是,目前CTV广告仍旧处在初生的阶段,尽管前几年各种流媒体的收视率急速增加,但高质量的需求仍旧远远大于高质量库存的供应。创意、体验、归因、广告欺诈等一系列问题也都需要流媒体平台尽快解决,很多技术也远算不上成熟。对于广告主而言也是如此,如何利用好CTV的独特属性,如何重新思考关于CTV广告的价值、以及如何通过不断地调整新的创意内容和方式,投放在哪些频道和渠道上能更好地赢得消费者的共鸣。以及如何通过合理的方式来优化观众的体验,并且不让品牌反而因为广告的原因陷入困境中去。虽然,CTV是一个典型地“向后倾斜”地媒体,它强展示弱交互地特性似乎限制了他的发挥,但和直播电商类似,谁说电视购物不能在CTV渠道上重新获得新地可能性呢? 3640

3640

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告