出手MAIA、超越耐克,安踏3年规划透露更大的国际野心

1579

1579

近期,安踏在品牌收购上再下一城。通过旗下附属公司控股的形式,收购了素有“lululemon平替”之称的上海瑜伽服品牌MAIA ACTIVE。

据了解,以瑜伽服为核心单品MAIA品牌创立于2016年,其销售额年平均增长率为167%,2022年的销售额更是达到5亿元。短短六七年就实现了全面盈利,足见其品牌发展势头之盛。而不仅是MAIA,以“千元瑜伽裤”被大众所认知的Lululemon也是因为结结实实地吃上了女性运动市场的红利,而一跃超过阿迪达斯,成为了全球第二大运动品牌,2022年的营收达到了81亿美元。

用一条瑜伽裤做到了近3000亿元的市值,Lululemon的成功和强大吸金能力自然会让安踏对女性运动服饰赛道“眼红”不已。安踏也并未掩饰这一点,在收购公告中明确表示,MAIA ACTIVE在瑜伽服品类方面已形成一定市场影响力,建立了消费者品牌心智,并具备未来增长潜力。

安踏收购MAIA品牌的动作被许多人解读为想要“对标Lululemon”,但事实上,除了想在面对女性品牌赛道发力之外,从安踏今年的历史最佳中期业绩来看,这次收购的意义更在于验证和巩固安踏整个集团历年来的“收购—多品牌协同”的增长叙事。

史上最好中报

安踏力压李宁+阿迪达斯

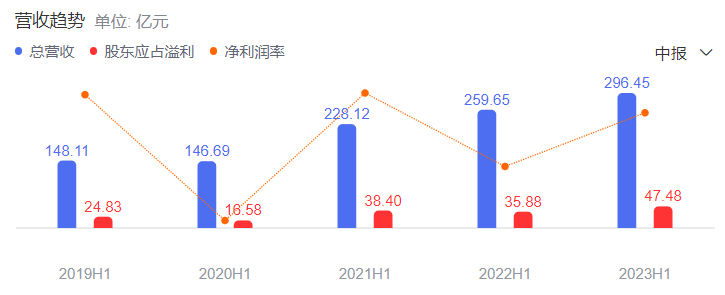

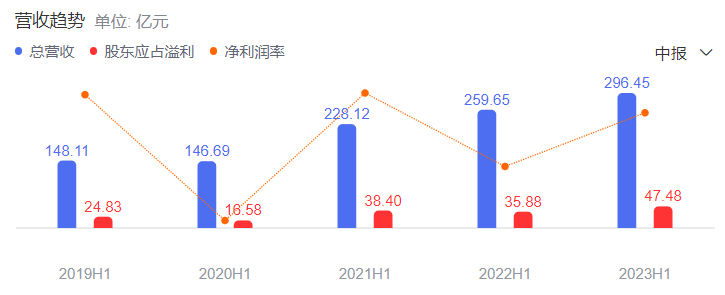

安踏在此前公开的2023年上半年业绩显示,其集团营收再创新高,以296.5亿元取得了历史最佳中期成绩单,也再次坐稳了中国运动服饰赛道的头把交椅。

要知道另一运动服饰国货品牌李宁在上半年营收为140.19亿元,而国外品牌阿迪达斯上半年在中国的业绩约131亿,也就是说安踏中期业绩不仅超过耐克中国,更比排在三四位的李宁和阿迪达斯中国业绩之和还要多。再加上李宁最新财报导致的巨大市值蒸发,一升一降之下,安踏+耐克所形成的中国运动服饰市场“双巨头”格局就显得更加稳定。

从这次中期报告具体来看,安踏集团2023年上半年实现收益达296.5亿元,同比增长14.2%,较2019年同期实现翻倍,从2019年上半年至2023年同期,复合年均增长率保持在双位数;同时,归属股东净利润同比大幅增长39.8%到52.6亿元,实现了营收和利润的双增长。

安踏集团对业绩报告的官方表述是公司抓住了体育运动市场复苏的机遇,专业运动、时尚运动、户外运动三条增长曲线形成合力,打造了独特的“多品牌管理+零售运营”的商业模式,战略优势及品牌布局驱动公司实现高质量增长。

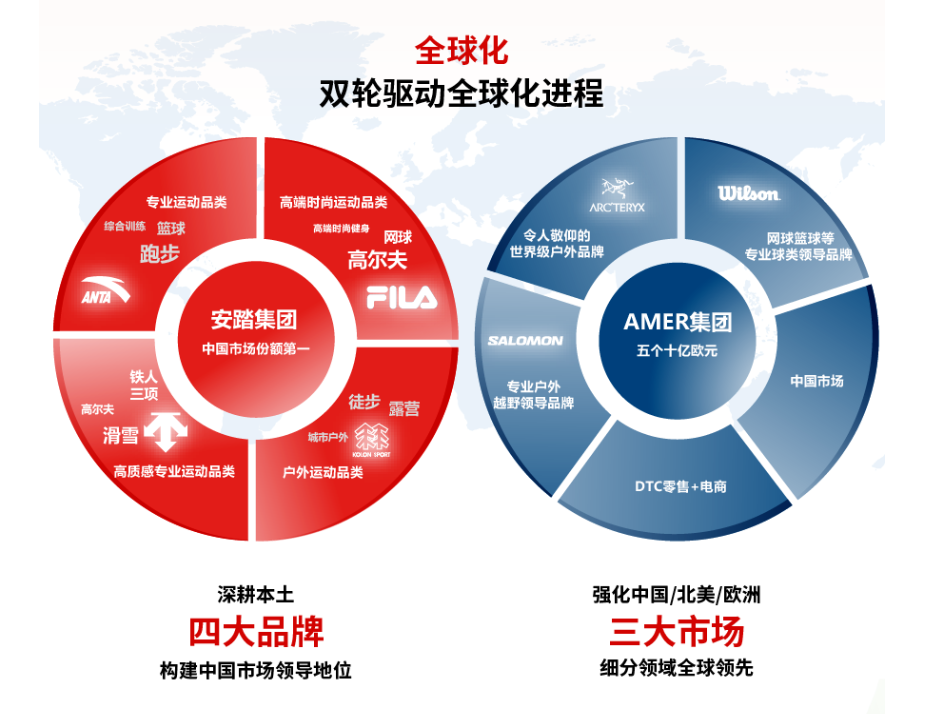

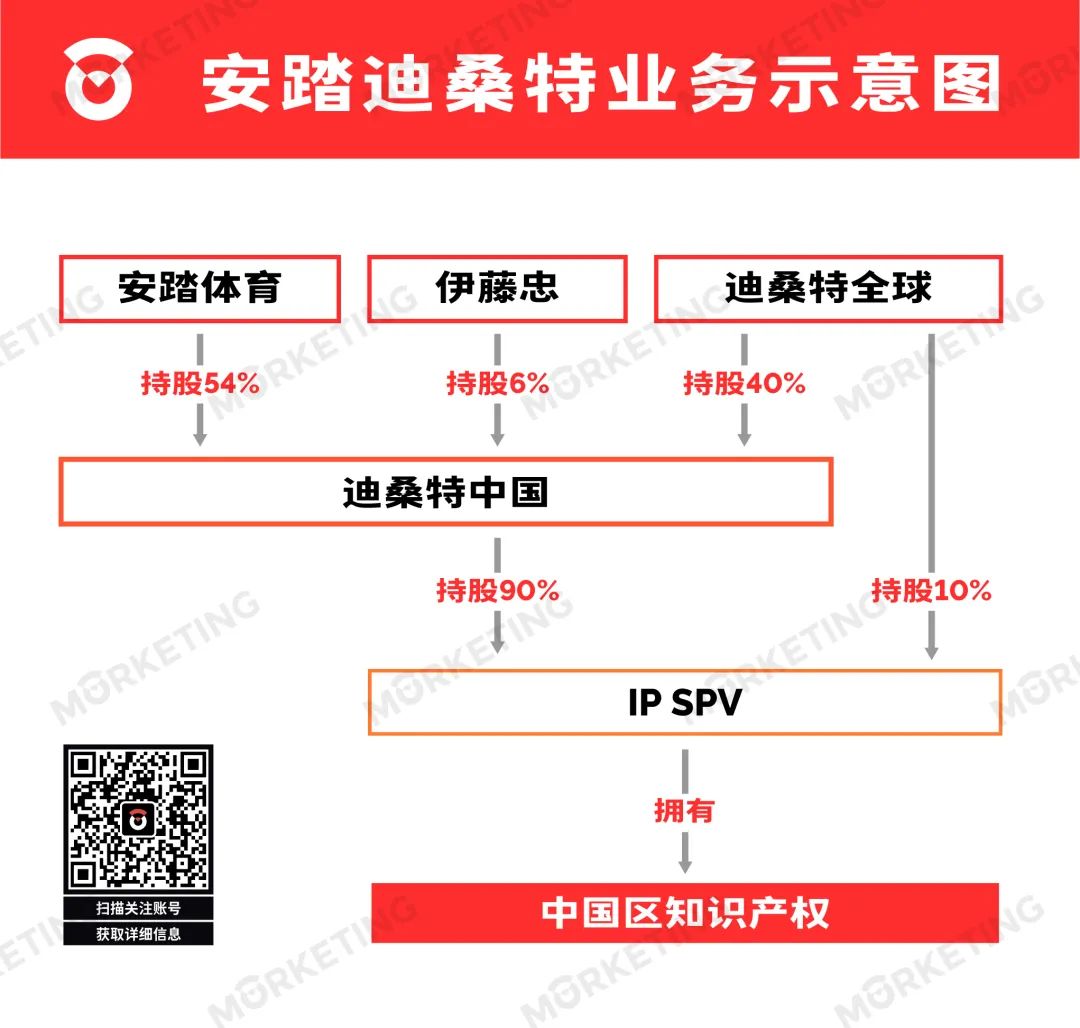

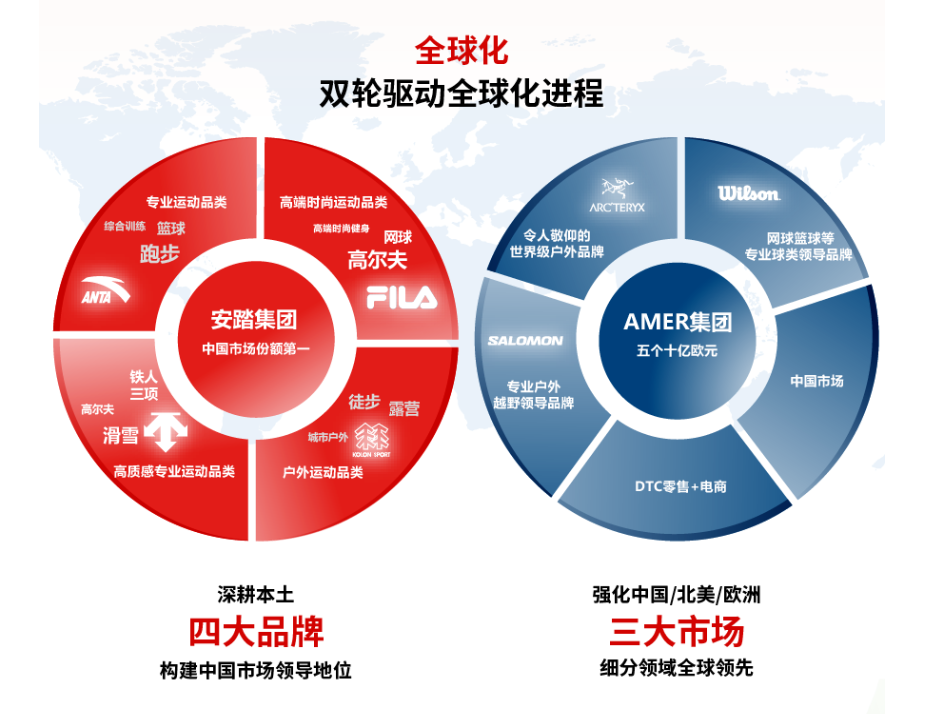

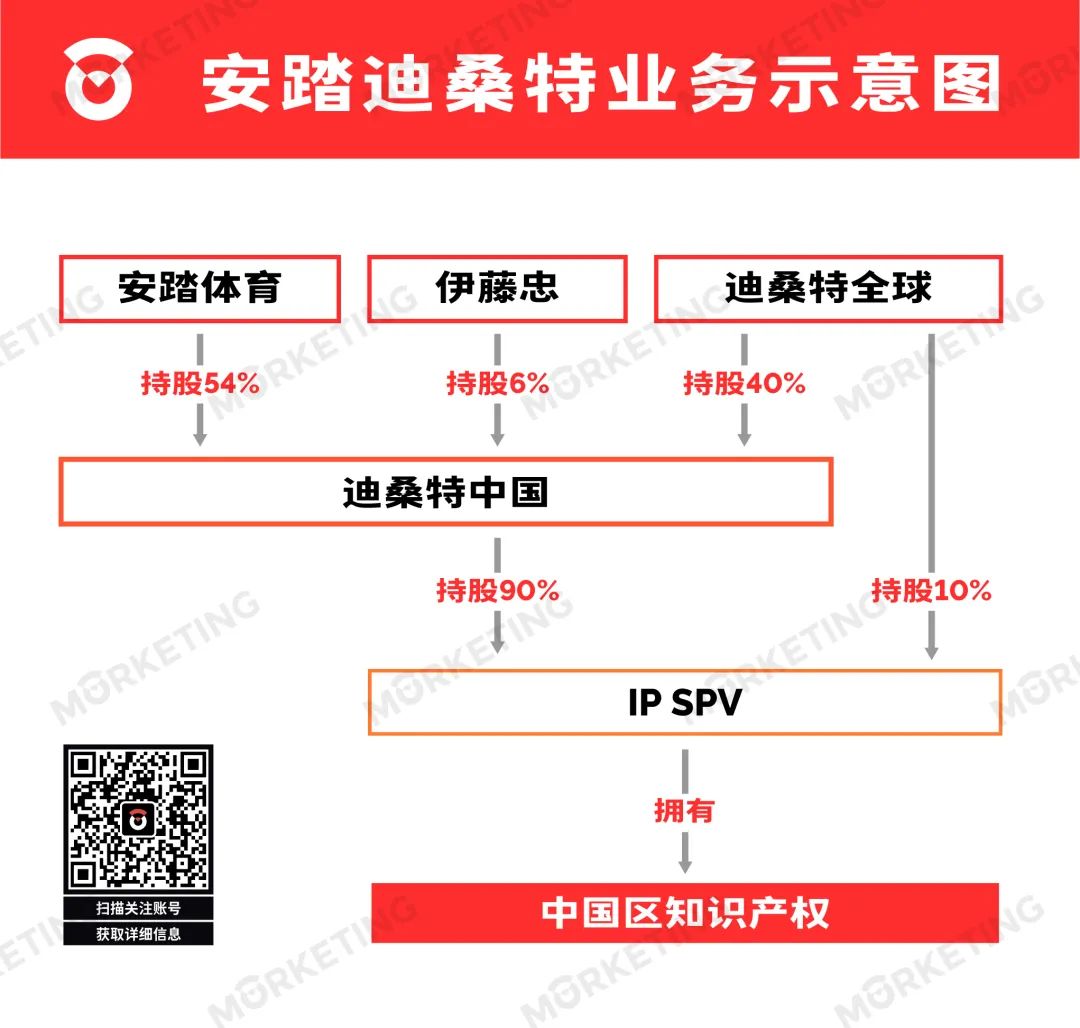

同时这种多品牌协同管理和多品牌零售运营能力也是安踏的核心竞争力所在。除了主品牌安踏持续深耕大众运动赛道以及FILA品牌聚焦时尚运动和高尔夫赛道,安踏还通过迪桑特和可隆在滑雪、城市户外等领域打造出了品牌优势。

这种策略的好处在于主品牌夯实基本盘的同时,可以通过子品牌布局更多的差异化垂类市场,也可以进行诸如DTC等更多渠道的探索。既避免了主品牌变化所带来的风险,也可以通过子品牌扩展不同圈层,更精准、充分地挖掘细分品类市场,和消费者建立密切的连接与沟通,从而为企业打造出新的增长曲线。

从目前安踏集团旗下的各品牌表现来看,甚至可以说安踏是国内运动品牌赛道乃至更大领域内“多品牌”战略做得比较突出的企业。安踏主品牌上半年收入142亿元,为国内市场第二大品牌;旗下的FILA品牌上半年收入122亿元,位居第五大品牌。除此之外,安踏旗下的始祖鸟、迪桑特等品牌也具有较高品牌知名度,有着可观的发展潜力。

在最近召开的“多品牌协同与价值”全球投资者大会上,安踏集团发布了未来3年发展规划:安踏主品牌流水将保持双位数增长;FILA斐乐品牌将实现400亿-500亿流水的目标;DESCENTE迪桑特品牌与KOLON SPORT可隆体育将力争打造集团的第3个百亿品牌。

同时明确表示,安踏将坚持“单聚焦、多品牌、全球化”的发展战略,力争实现2025年中国市场份额第一,2030年全球领先的战略目标。这意味着多品牌发展不仅是安踏快速扩大规模的捷径,也成为了长期发展规划中的重要一环,打造品牌矩阵的重要性对于安踏来说怎么强调都不为过。

因此,在这次收购女性运动品牌MAIA的事件里,既可以理解为这是安踏强化女子运动布局,想要对标lululemon的一次试探,在更深层次的角度来看,这也是安踏对之前FILA、亚玛芬等“收购—增长”模式的再次验证。

不断的收购造就了今天的安踏

中国市场登顶之后,

安踏做出3个重要调整

结语

不管是此次收购MAIA品牌还是此前的数次收购,买买买虽然能立竿见影地扩大规模,但随之而来的还有商业模式臃肿,集团内缺乏品牌内生力等问题。

虽然我们能够看到安踏已经采取了重振安踏主品牌、打造第三增长曲线、驱动全球化进程等措施,但品牌运营能力能否复制到海外以及MAIA是否会重现之前的“收购—多品牌协同”的增长叙事依然不明朗。除了巨大的想象空间,多品牌战略为安踏带来的考验同样也不小。

近期,安踏在品牌收购上再下一城。通过旗下附属公司控股的形式,收购了素有“lululemon平替”之称的上海瑜伽服品牌MAIA ACTIVE。

据了解,以瑜伽服为核心单品MAIA品牌创立于2016年,其销售额年平均增长率为167%,2022年的销售额更是达到5亿元。短短六七年就实现了全面盈利,足见其品牌发展势头之盛。而不仅是MAIA,以“千元瑜伽裤”被大众所认知的Lululemon也是因为结结实实地吃上了女性运动市场的红利,而一跃超过阿迪达斯,成为了全球第二大运动品牌,2022年的营收达到了81亿美元。

用一条瑜伽裤做到了近3000亿元的市值,Lululemon的成功和强大吸金能力自然会让安踏对女性运动服饰赛道“眼红”不已。安踏也并未掩饰这一点,在收购公告中明确表示,MAIA ACTIVE在瑜伽服品类方面已形成一定市场影响力,建立了消费者品牌心智,并具备未来增长潜力。

安踏收购MAIA品牌的动作被许多人解读为想要“对标Lululemon”,但事实上,除了想在面对女性品牌赛道发力之外,从安踏今年的历史最佳中期业绩来看,这次收购的意义更在于验证和巩固安踏整个集团历年来的“收购—多品牌协同”的增长叙事。

史上最好中报

安踏力压李宁+阿迪达斯

安踏在此前公开的2023年上半年业绩显示,其集团营收再创新高,以296.5亿元取得了历史最佳中期成绩单,也再次坐稳了中国运动服饰赛道的头把交椅。

要知道另一运动服饰国货品牌李宁在上半年营收为140.19亿元,而国外品牌阿迪达斯上半年在中国的业绩约131亿,也就是说安踏中期业绩不仅超过耐克中国,更比排在三四位的李宁和阿迪达斯中国业绩之和还要多。再加上李宁最新财报导致的巨大市值蒸发,一升一降之下,安踏+耐克所形成的中国运动服饰市场“双巨头”格局就显得更加稳定。

从这次中期报告具体来看,安踏集团2023年上半年实现收益达296.5亿元,同比增长14.2%,较2019年同期实现翻倍,从2019年上半年至2023年同期,复合年均增长率保持在双位数;同时,归属股东净利润同比大幅增长39.8%到52.6亿元,实现了营收和利润的双增长。

安踏集团对业绩报告的官方表述是公司抓住了体育运动市场复苏的机遇,专业运动、时尚运动、户外运动三条增长曲线形成合力,打造了独特的“多品牌管理+零售运营”的商业模式,战略优势及品牌布局驱动公司实现高质量增长。

同时这种多品牌协同管理和多品牌零售运营能力也是安踏的核心竞争力所在。除了主品牌安踏持续深耕大众运动赛道以及FILA品牌聚焦时尚运动和高尔夫赛道,安踏还通过迪桑特和可隆在滑雪、城市户外等领域打造出了品牌优势。

这种策略的好处在于主品牌夯实基本盘的同时,可以通过子品牌布局更多的差异化垂类市场,也可以进行诸如DTC等更多渠道的探索。既避免了主品牌变化所带来的风险,也可以通过子品牌扩展不同圈层,更精准、充分地挖掘细分品类市场,和消费者建立密切的连接与沟通,从而为企业打造出新的增长曲线。

从目前安踏集团旗下的各品牌表现来看,甚至可以说安踏是国内运动品牌赛道乃至更大领域内“多品牌”战略做得比较突出的企业。安踏主品牌上半年收入142亿元,为国内市场第二大品牌;旗下的FILA品牌上半年收入122亿元,位居第五大品牌。除此之外,安踏旗下的始祖鸟、迪桑特等品牌也具有较高品牌知名度,有着可观的发展潜力。

在最近召开的“多品牌协同与价值”全球投资者大会上,安踏集团发布了未来3年发展规划:安踏主品牌流水将保持双位数增长;FILA斐乐品牌将实现400亿-500亿流水的目标;DESCENTE迪桑特品牌与KOLON SPORT可隆体育将力争打造集团的第3个百亿品牌。

同时明确表示,安踏将坚持“单聚焦、多品牌、全球化”的发展战略,力争实现2025年中国市场份额第一,2030年全球领先的战略目标。这意味着多品牌发展不仅是安踏快速扩大规模的捷径,也成为了长期发展规划中的重要一环,打造品牌矩阵的重要性对于安踏来说怎么强调都不为过。

因此,在这次收购女性运动品牌MAIA的事件里,既可以理解为这是安踏强化女子运动布局,想要对标lululemon的一次试探,在更深层次的角度来看,这也是安踏对之前FILA、亚玛芬等“收购—增长”模式的再次验证。

不断的收购造就了今天的安踏

中国市场登顶之后,

安踏做出3个重要调整

结语

不管是此次收购MAIA品牌还是此前的数次收购,买买买虽然能立竿见影地扩大规模,但随之而来的还有商业模式臃肿,集团内缺乏品牌内生力等问题。

虽然我们能够看到安踏已经采取了重振安踏主品牌、打造第三增长曲线、驱动全球化进程等措施,但品牌运营能力能否复制到海外以及MAIA是否会重现之前的“收购—多品牌协同”的增长叙事依然不明朗。除了巨大的想象空间,多品牌战略为安踏带来的考验同样也不小。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告