日本番号和JCT注册、申报,清关等问题大汇总,大家看这篇就够了

10623

10623针对在日本销售的中国卖家,虽然我们对日本税号和JCT 已经多次发文和解释,还是有许多卖家存在各种疑问。在此,我们做一个汇总,大家看这篇就够了。

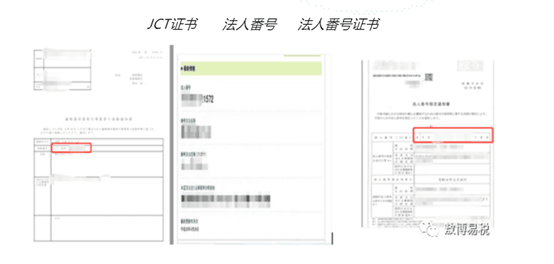

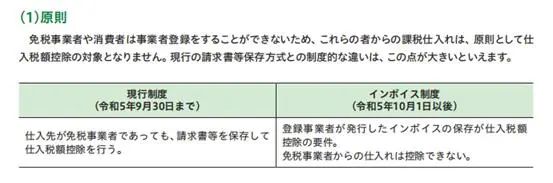

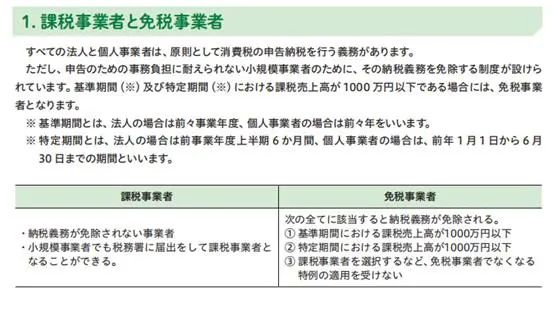

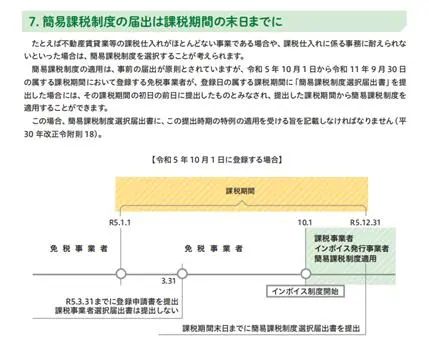

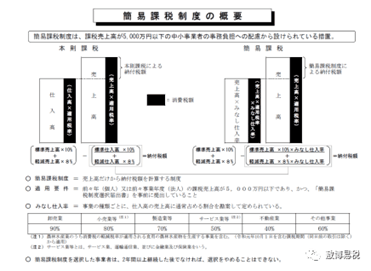

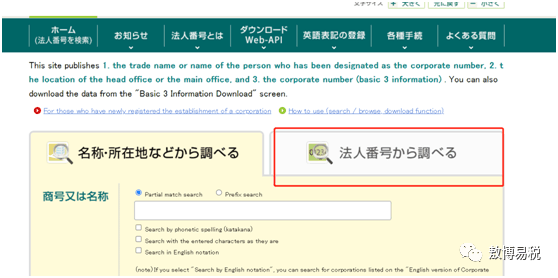

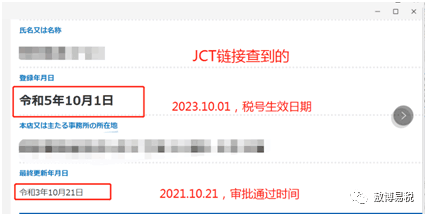

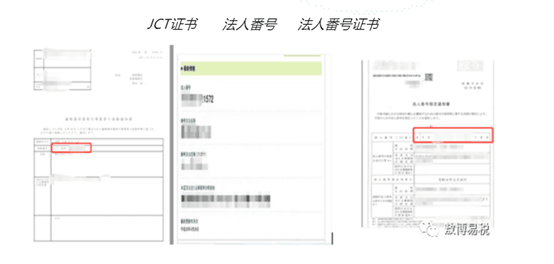

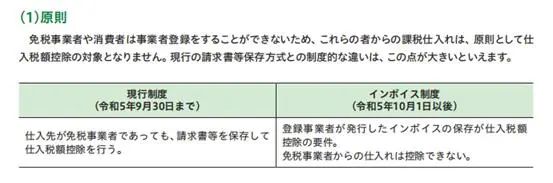

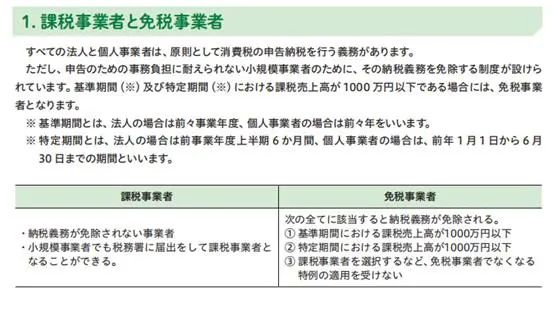

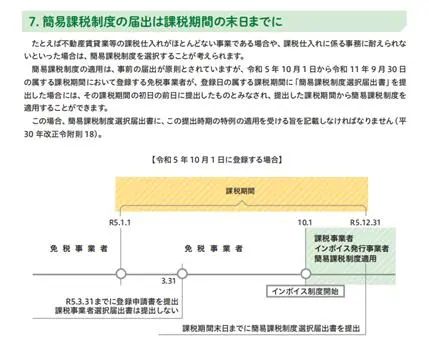

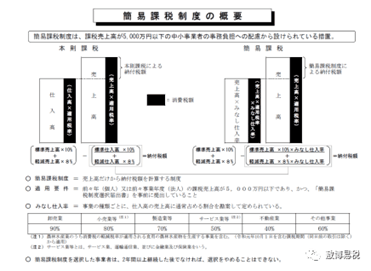

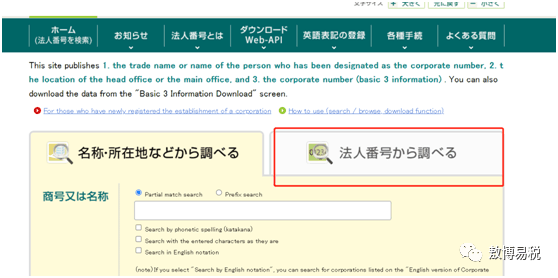

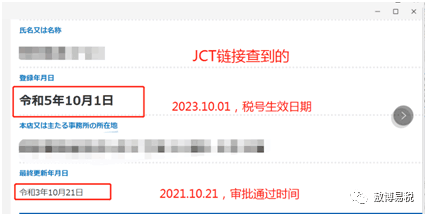

什么是日本番号,什么是日本JCT税号? 用人类的语言简单说,就是: 番号,是一个企业在日本税局的识别登记号,有这个番号就可以申报纳税,完成清关。 JCT税号,是一个GST可抵扣标准税号,在开具的发票上,只有体现了供应商的JCT号,接下来才可以作为进项抵扣。并且,从申请JCT号开始,就相当于放弃了GST免税额度,需要按年申报纳税,当然也可以考虑年度间预申报。 日本番号和日本JCT 税号是同一个13位数字的号码,区别就是JCT税号前面有个字母(目前均为T),如下图所示。 2023年10月1日的JCT 新政是什么意思? 首先,2023年10月1日前注册日本JCT号,并不是强制要求的,只是对开合规发票的卖家有要求,但是,我们认为这将是日本同步国际消费税和增值税规则的一个必然趋势。 其次,申请JCT号可以理解为放弃免税期的豁免政策,也就是说,从注册JCT号开始,卖家就有了纳税义务,您将成为课税企业,针对销售额计算缴纳税金。 最后,并不代表您的纳税义务一定是从申请JCT号开始的,也就是说,可能会早于2023年10月1日,但一定不会晚于这个时间。 现行制度(截止2023年9月30日):即使卖家属于免税事业者,只要保存receipt,就可以做进项抵扣。 合规发票制度(Invoice制度,2023年10月1日开始):需要注册登记成为有资格开票事业者的卖家,开具发票并保存发票,才能做进项抵扣。 如何区分纳税事业者和免税事业者? 这里着重关注免税事业者(即不需要开发票的卖家): 基准期在日销售额<1000万; 特定期间在日销售额<1000万。 基准期 = 事业年度的2年前 特定期间 = 事业年度前一年的1~6月 新注册不满2年的公司,则不存在基准期: 注册资本金<1000万日元,也被视为免税事业者,但第一年事业期内,销售额根据折算>1000万日元,则不属于免税事业者。 那么,具体如何判断我是否早于这个时间就已经成为课税企业了呢?我们来看看下面的内容,GST注册申报义务。 日本GST注册申报义务详解 由于日本GST的逻辑和大家熟悉的欧洲、中东国家注册义务不同,所以理解起来比较困难,我们在此用最通俗易懂的案例给大家再讲述一下。 首先,对于日本境外的海外公司(中国公司)来说,无论您是否使用日本海外仓或者亚马逊FBA仓库, 亦或是直邮到日本境内的销售, 只要发生了销售到日本的行为, 都是统一按照下面三个条件来判断您是否需要成为课税企业,及产生了日本消费税的注册和申报交税义务。 1. 前一个财税年度(1-6月)的销售阈值超过1000万日元,那本年度将是课税年度。举个例子,2019年1-5月销售额已经超过1000万日元,则2020年就是纳税申报年,将需要对2020年全年的销售额计算并缴纳税金,申报截至日期为2021年2月底。 2. 前一个财税年度(7-12月)的销售阈值超过1000万日元,则次年将是课税年度。举个例子,2019年1-9月的销售额度已经超过1000万日元,那2021年就是纳税申报年,将需要对2021年的全年销售额计算并缴纳税金,申报截至日期为2022年2月底。 3. 两年内的新公司注册资金超过1000万,则需要针对本年的销售申报纳税。举个例子,2年内的新公司,注册资金超过1000万,2019年开始在日本有销售,就要从2019年开始申报纳税,申报截至日期为2020年2月底。 需要强调的是,如果第一年销售不到12个月, 需要按平均每月销售额反算12个月来判断是否超过阈值。举个例子,2018年5月开始销售(5-12月总销售额为800万日元,那么反算12个月销售额 = 800 / 8 x 12 = 1200 万日元, 超过阈值,需要针对2019年的销售数据计算和缴纳税金,也就是说2019年为纳税申报年。 说到这里,很多卖家会问,对历史数据进行查询后,的确已经超了阈值,是否需要补税呢? 理论上说,一旦成为课税企业,就应该注册、申报和缴纳应交的消费税,但是,也有很多卖家认为,曾经的清关模式为双清包税,海关税局并没有任何销售和进口记录,而且查税本身也是几率问题,合规成本也很高,不如先按照新的JCT 政策,只是申报现在和将来的,历史的查到了再说。对于这种观点,我们建议卖家尽量合规,以确保账号无忧,毕竟不能排除多年后,日本国税厅会向亚马逊后台要历史数据的可能。当然,最终还是要按照卖家实际情况判断和决定。 日本GST申报义务 每年申报一次,申报和纳税的截止日期为2月底(如果办理延长申请手续,申报和纳税的截止日期将延长至3月底)。 但是,税金施行预缴政策: 上一年度的纳税额超过61万日元为1次缴纳; 上一年度的纳税额超过508万日元为3次缴纳; 上一年度的纳税额超过6,095万日元为11次缴纳。 因此,企业可以根据需要申请年度内的预申报,以调整税金预缴额度。 日本消费税(GST)有两种申报模式: 1. 简易申报 符合条件的企业可以选择简易申报, 条件为上一财税年度销售额不超过5000万日元。 简易申报的逻辑,简单来说,就是可以按照比例抵扣进项, 对于我们销售行业基本都是按照80%抵扣, 举个例子,2019年为申报纳税年,不含税销售额为1200万,按照10% 的税率计算应交的销售消费税为120万,抵扣80%的进项,就是120 x 20% = 24万 为抵扣后实际应交税金。 注:这种申报方式需要提前向税局提交申请。 2. 标准申报 所有企业都可以申请的申报方式, 逻辑就是销项 - 进项 = 应交税金。 销项消费税 = 不含税销售额 x 税率(10%) 进项消费税 = 进项采购所支付的消费税 + 自己作为进口商清关缴纳的进口消费税 应交税金 = 销项消费税 - 进项消费税 进项需要提供可抵扣票据来证明抵扣的税金金额,例如,亚马逊日本税号开出的FBA 发票等,以及ACP清关模式下自己作为进口商拿到的可抵扣清关票据。 日本海关清关说明 目前,日本清关分为以下两种模式: IOR - 货代名义交税,简单理解就是,我们常说的双清包税模式,由于进口商无法显示为卖家自己,已经缴纳的进口消费税,卖家自己无法抵扣,因此建议符合条件的卖家申请简易申报模式; ACP - 全日本有9个税关,简单说就是,清关行帮助卖家以卖家作为进口商清关。但是,目前全日本有9个税关,且要求各有不同,具体要咨询清关行实行的具体清关流程,以便拿到合规的清关票据,作为后期可以抵扣的进项票据。 如何检查获取应税销售额 卖家平台 > 数据报告 > 支付 > 付款 > 所有结算。查看其含税销售额。 (可复制链接登录卖家平台查看👉https://sellercentral-japan.amazon.com/payments/dashboard/index.html) 请注意: B2C和B2B订单的销售额均属于应税销售额,通过Amazon.co.jp之外的其他渠道发生的日本境内销售额也属于应税销售额,请务必确保已将此种情况考虑在内。应税销售额 = 含税销售额 / 1.1,日本消费税税率是10%。 拿到税号后如何上传 提交路径:卖家后台 -> 设置 -> 账户信息 -> 税务信息 -> 消费税设置 -> 添加“JCT登记号” -> 点击“保存设置。 ☞ 首先,在卖家平台的税务设置页面上选择“是:我有义务在日本申报消费税”。 🔍 您可以复制以下链接至浏览器开启: https://sellercentral-japan.amazon.com/tax/jpenrollment/home?ref_=macs_xxjptax_cont_acinfohm ☞ 然后,在下面显示的列中输入JCT注册号(又叫JCT登记号)。 温馨提示:仅允许输入 T+13 位数字 ☞ 最后,点击“保存设置” 提交成功后,亚马逊将根据您提供的信息,为买家代开出合规发票。 目前,消费者的发票是由Amazon.co.jp代表卖家开具的,上面有卖家的名字。一旦合规发票留存制度生效, Amazon.co.jp 将在发票上显示卖家提前在卖家平台提交的JCT 注册号,以确保买家得到可以抵扣税费的发票。 日本消费税登记号是否应为卖家获得的,并在卖家平台账户中注册的登记号? 是的,亚马逊代表卖家开具的发票,将使用卖家输入的日本消费税登记号,以及在此页面(复制链接登录卖家平台查看👉https://sellercentral.amazon.co.jp/sw/AccountInfo/LegalEntity/step/LegalEntity?ref)上注册的卖家名称。 如果获取日本消费税登记号的卖家名称与相关账户中的卖家名称不一致,则卖家平台中输入的登记号将设为无效。因此,请务必输入正确登记号,且该登记号的申请人是卖家平台账户中注册的卖家。 如何查询番号和JCT税号生效 如何查询法人番号是否生效呢?可以通过税局网站下面链接来操作查询: https://www.houjin-bangou.nta.go.jp/ 可以在法人番号版块输入法人番号13位数字,便可以看到公司信息,即为税号有效。 如何查询JCT号是否生效呢? https://www.invoice-kohyo.nta.go.jp/ 可以通过以上链接查询,JCT税号生效详情。 日本消费税的罚金问题 晚申报和晚支付日本消费税会有罚金吗? 会的,日本罚金制度比较复杂,每年有不同罚金比例:按照国税厅法案2024和9205,简单总结为下: 1)没有按时申报的罚金标准为:50万以内15%、50万以上20%; 2) 没有按时缴纳税金的罚金:延滞税,超过2个月以内7.3%,超过2个月以上14.6%; 晚申报超过2个月:罚金为14.6%每年,第三年+7.3%每年, 第四年+8.4%每年; 晚支付超过2个月:罚金为7.3%每年,第三年再加1%每年,第四年+2.4%每年。 所以,这样看来罚金最高时可以达到40%-50%。 敖博易税 —— 作为第一家拿到日本JCT税号的服务商,是亚马逊官方指定的6家税号申请服务商之一。 对于日本消费税的所有相关知识,我们日本税理士早已烂熟于心,如果您还有任何疑问,欢迎随时咨询了解,税务姐姐7天24小时无眠无休全程作答。

针对在日本销售的中国卖家,虽然我们对日本税号和JCT 已经多次发文和解释,还是有许多卖家存在各种疑问。在此,我们做一个汇总,大家看这篇就够了。

什么是日本番号,什么是日本JCT税号? 用人类的语言简单说,就是: 番号,是一个企业在日本税局的识别登记号,有这个番号就可以申报纳税,完成清关。 JCT税号,是一个GST可抵扣标准税号,在开具的发票上,只有体现了供应商的JCT号,接下来才可以作为进项抵扣。并且,从申请JCT号开始,就相当于放弃了GST免税额度,需要按年申报纳税,当然也可以考虑年度间预申报。 日本番号和日本JCT 税号是同一个13位数字的号码,区别就是JCT税号前面有个字母(目前均为T),如下图所示。 2023年10月1日的JCT 新政是什么意思? 首先,2023年10月1日前注册日本JCT号,并不是强制要求的,只是对开合规发票的卖家有要求,但是,我们认为这将是日本同步国际消费税和增值税规则的一个必然趋势。 其次,申请JCT号可以理解为放弃免税期的豁免政策,也就是说,从注册JCT号开始,卖家就有了纳税义务,您将成为课税企业,针对销售额计算缴纳税金。 最后,并不代表您的纳税义务一定是从申请JCT号开始的,也就是说,可能会早于2023年10月1日,但一定不会晚于这个时间。 现行制度(截止2023年9月30日):即使卖家属于免税事业者,只要保存receipt,就可以做进项抵扣。 合规发票制度(Invoice制度,2023年10月1日开始):需要注册登记成为有资格开票事业者的卖家,开具发票并保存发票,才能做进项抵扣。 如何区分纳税事业者和免税事业者? 这里着重关注免税事业者(即不需要开发票的卖家): 基准期在日销售额<1000万; 特定期间在日销售额<1000万。 基准期 = 事业年度的2年前 特定期间 = 事业年度前一年的1~6月 新注册不满2年的公司,则不存在基准期: 注册资本金<1000万日元,也被视为免税事业者,但第一年事业期内,销售额根据折算>1000万日元,则不属于免税事业者。 那么,具体如何判断我是否早于这个时间就已经成为课税企业了呢?我们来看看下面的内容,GST注册申报义务。 日本GST注册申报义务详解 由于日本GST的逻辑和大家熟悉的欧洲、中东国家注册义务不同,所以理解起来比较困难,我们在此用最通俗易懂的案例给大家再讲述一下。 首先,对于日本境外的海外公司(中国公司)来说,无论您是否使用日本海外仓或者亚马逊FBA仓库, 亦或是直邮到日本境内的销售, 只要发生了销售到日本的行为, 都是统一按照下面三个条件来判断您是否需要成为课税企业,及产生了日本消费税的注册和申报交税义务。 1. 前一个财税年度(1-6月)的销售阈值超过1000万日元,那本年度将是课税年度。举个例子,2019年1-5月销售额已经超过1000万日元,则2020年就是纳税申报年,将需要对2020年全年的销售额计算并缴纳税金,申报截至日期为2021年2月底。 2. 前一个财税年度(7-12月)的销售阈值超过1000万日元,则次年将是课税年度。举个例子,2019年1-9月的销售额度已经超过1000万日元,那2021年就是纳税申报年,将需要对2021年的全年销售额计算并缴纳税金,申报截至日期为2022年2月底。 3. 两年内的新公司注册资金超过1000万,则需要针对本年的销售申报纳税。举个例子,2年内的新公司,注册资金超过1000万,2019年开始在日本有销售,就要从2019年开始申报纳税,申报截至日期为2020年2月底。 需要强调的是,如果第一年销售不到12个月, 需要按平均每月销售额反算12个月来判断是否超过阈值。举个例子,2018年5月开始销售(5-12月总销售额为800万日元,那么反算12个月销售额 = 800 / 8 x 12 = 1200 万日元, 超过阈值,需要针对2019年的销售数据计算和缴纳税金,也就是说2019年为纳税申报年。 说到这里,很多卖家会问,对历史数据进行查询后,的确已经超了阈值,是否需要补税呢? 理论上说,一旦成为课税企业,就应该注册、申报和缴纳应交的消费税,但是,也有很多卖家认为,曾经的清关模式为双清包税,海关税局并没有任何销售和进口记录,而且查税本身也是几率问题,合规成本也很高,不如先按照新的JCT 政策,只是申报现在和将来的,历史的查到了再说。对于这种观点,我们建议卖家尽量合规,以确保账号无忧,毕竟不能排除多年后,日本国税厅会向亚马逊后台要历史数据的可能。当然,最终还是要按照卖家实际情况判断和决定。 日本GST申报义务 每年申报一次,申报和纳税的截止日期为2月底(如果办理延长申请手续,申报和纳税的截止日期将延长至3月底)。 但是,税金施行预缴政策: 上一年度的纳税额超过61万日元为1次缴纳; 上一年度的纳税额超过508万日元为3次缴纳; 上一年度的纳税额超过6,095万日元为11次缴纳。 因此,企业可以根据需要申请年度内的预申报,以调整税金预缴额度。 日本消费税(GST)有两种申报模式: 1. 简易申报 符合条件的企业可以选择简易申报, 条件为上一财税年度销售额不超过5000万日元。 简易申报的逻辑,简单来说,就是可以按照比例抵扣进项, 对于我们销售行业基本都是按照80%抵扣, 举个例子,2019年为申报纳税年,不含税销售额为1200万,按照10% 的税率计算应交的销售消费税为120万,抵扣80%的进项,就是120 x 20% = 24万 为抵扣后实际应交税金。 注:这种申报方式需要提前向税局提交申请。 2. 标准申报 所有企业都可以申请的申报方式, 逻辑就是销项 - 进项 = 应交税金。 销项消费税 = 不含税销售额 x 税率(10%) 进项消费税 = 进项采购所支付的消费税 + 自己作为进口商清关缴纳的进口消费税 应交税金 = 销项消费税 - 进项消费税 进项需要提供可抵扣票据来证明抵扣的税金金额,例如,亚马逊日本税号开出的FBA 发票等,以及ACP清关模式下自己作为进口商拿到的可抵扣清关票据。 日本海关清关说明 目前,日本清关分为以下两种模式: IOR - 货代名义交税,简单理解就是,我们常说的双清包税模式,由于进口商无法显示为卖家自己,已经缴纳的进口消费税,卖家自己无法抵扣,因此建议符合条件的卖家申请简易申报模式; ACP - 全日本有9个税关,简单说就是,清关行帮助卖家以卖家作为进口商清关。但是,目前全日本有9个税关,且要求各有不同,具体要咨询清关行实行的具体清关流程,以便拿到合规的清关票据,作为后期可以抵扣的进项票据。 如何检查获取应税销售额 卖家平台 > 数据报告 > 支付 > 付款 > 所有结算。查看其含税销售额。 (可复制链接登录卖家平台查看👉https://sellercentral-japan.amazon.com/payments/dashboard/index.html) 请注意: B2C和B2B订单的销售额均属于应税销售额,通过Amazon.co.jp之外的其他渠道发生的日本境内销售额也属于应税销售额,请务必确保已将此种情况考虑在内。应税销售额 = 含税销售额 / 1.1,日本消费税税率是10%。 拿到税号后如何上传 提交路径:卖家后台 -> 设置 -> 账户信息 -> 税务信息 -> 消费税设置 -> 添加“JCT登记号” -> 点击“保存设置。 ☞ 首先,在卖家平台的税务设置页面上选择“是:我有义务在日本申报消费税”。 🔍 您可以复制以下链接至浏览器开启: https://sellercentral-japan.amazon.com/tax/jpenrollment/home?ref_=macs_xxjptax_cont_acinfohm ☞ 然后,在下面显示的列中输入JCT注册号(又叫JCT登记号)。 温馨提示:仅允许输入 T+13 位数字 ☞ 最后,点击“保存设置” 提交成功后,亚马逊将根据您提供的信息,为买家代开出合规发票。 目前,消费者的发票是由Amazon.co.jp代表卖家开具的,上面有卖家的名字。一旦合规发票留存制度生效, Amazon.co.jp 将在发票上显示卖家提前在卖家平台提交的JCT 注册号,以确保买家得到可以抵扣税费的发票。 日本消费税登记号是否应为卖家获得的,并在卖家平台账户中注册的登记号? 是的,亚马逊代表卖家开具的发票,将使用卖家输入的日本消费税登记号,以及在此页面(复制链接登录卖家平台查看👉https://sellercentral.amazon.co.jp/sw/AccountInfo/LegalEntity/step/LegalEntity?ref)上注册的卖家名称。 如果获取日本消费税登记号的卖家名称与相关账户中的卖家名称不一致,则卖家平台中输入的登记号将设为无效。因此,请务必输入正确登记号,且该登记号的申请人是卖家平台账户中注册的卖家。 如何查询番号和JCT税号生效 如何查询法人番号是否生效呢?可以通过税局网站下面链接来操作查询: https://www.houjin-bangou.nta.go.jp/ 可以在法人番号版块输入法人番号13位数字,便可以看到公司信息,即为税号有效。 如何查询JCT号是否生效呢? https://www.invoice-kohyo.nta.go.jp/ 可以通过以上链接查询,JCT税号生效详情。 日本消费税的罚金问题 晚申报和晚支付日本消费税会有罚金吗? 会的,日本罚金制度比较复杂,每年有不同罚金比例:按照国税厅法案2024和9205,简单总结为下: 1)没有按时申报的罚金标准为:50万以内15%、50万以上20%; 2) 没有按时缴纳税金的罚金:延滞税,超过2个月以内7.3%,超过2个月以上14.6%; 晚申报超过2个月:罚金为14.6%每年,第三年+7.3%每年, 第四年+8.4%每年; 晚支付超过2个月:罚金为7.3%每年,第三年再加1%每年,第四年+2.4%每年。 所以,这样看来罚金最高时可以达到40%-50%。 敖博易税 —— 作为第一家拿到日本JCT税号的服务商,是亚马逊官方指定的6家税号申请服务商之一。 对于日本消费税的所有相关知识,我们日本税理士早已烂熟于心,如果您还有任何疑问,欢迎随时咨询了解,税务姐姐7天24小时无眠无休全程作答。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告