海外电商直播“众生相” 他们能走上中国的老路吗?(上)

16084

16084作者:@Cynthia

来源:白鲸出海(ID:baijingapp)

Amazon、Shopee、速卖通、Lazada......近半年来,几乎能想到的海外电商平台,都开通了直播入口,当然,海外另外很大的直播带货玩家还有 Facebook。

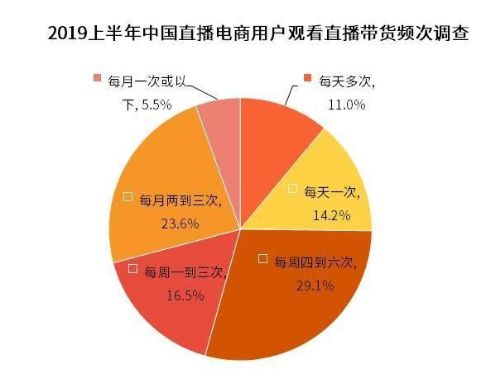

“直播”大约在 2005 年左右兴起于国内,经历了十余年的发酵,“直播”已经不单纯意味着内容输出,其变现方式,已经从原来简单粗暴的直接打赏演变出直播带货,作为打造“爆款”的必备渠道被更多移动网购用户采纳。

直播似乎已经成为中国电商和短视频平台的“标配”,这一转变的拐点发生在 2018 年前后。

抖音、快手、西瓜视频等短视频平台迅速闯入大众视野;淘宝直播推出“主播排位赛”机制催生了薇娅等一批网红卖货主播;“一场直播几万套产品秒光”的情景,推动拼多多等平台相继入场......针对直播卖货,中国平台方已经基本完成了对用户的教育。

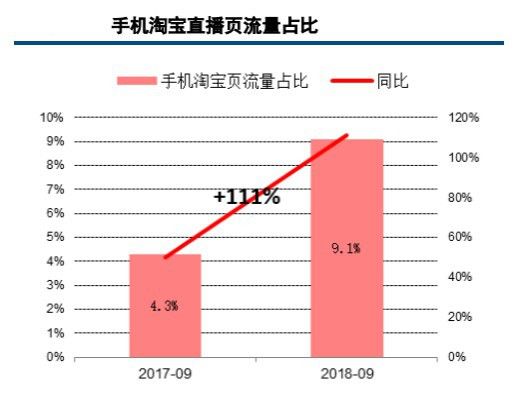

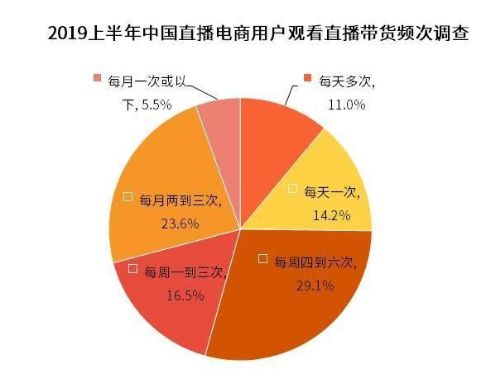

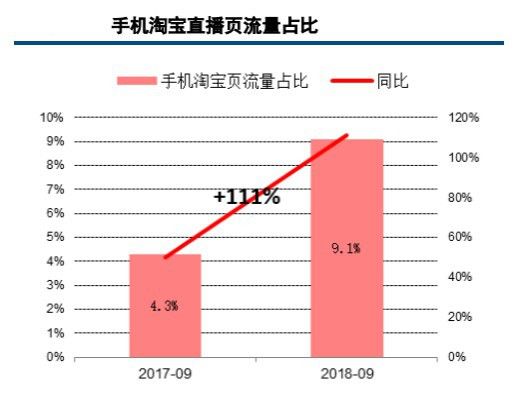

数据显示,2018 年全年淘宝直播平台的营收额突破了 1000 亿人民币,快手和抖音直播的总成交额合计也可达 1000 亿元;2018 年 9 月的淘宝直播页流量占比较去年同期翻了一倍。

在海外,直播带货的相关消息也频频传出,Shopee、Lazada 等拥有中资背景的电商平台,已经部分开放了直播功能;亚马逊在 12 月底宣布将在全站点陆续上线 Amazon Live;Facebook 也于最近收购了一家从事直播购物业务的初创企业(Packagd),以帮助 Facebook 完善直播卖货功能。

高用户粘性、高转化率的直播带货,能否在海外重现国内景象?

就此,白鲸出海与平台方、类似于直播带货产业链中 MCN 角色的专注于海外 KOL 营销和直播带货的机构、以及一些在海外做直播带货的商家等几个关键参与方做了一些探讨和交流。

总体上的感觉是,大家都在做、都想做,但是整个行业与国内相比,处于非常初期的阶段,表现在直播间热度、产业链上下游的成熟度、以及直播购物用户的消费能力等各个方面。

海外红人营销推广平台 WOTOKOL 的创始人兼 CEO 胡煜指出:“海外跟国内直播最大的一个不同,是流量聚合性没有国内强,即一个时间点同时在线的用户数量规模还不够。目前海外每场直播平均观众数约为千人。”

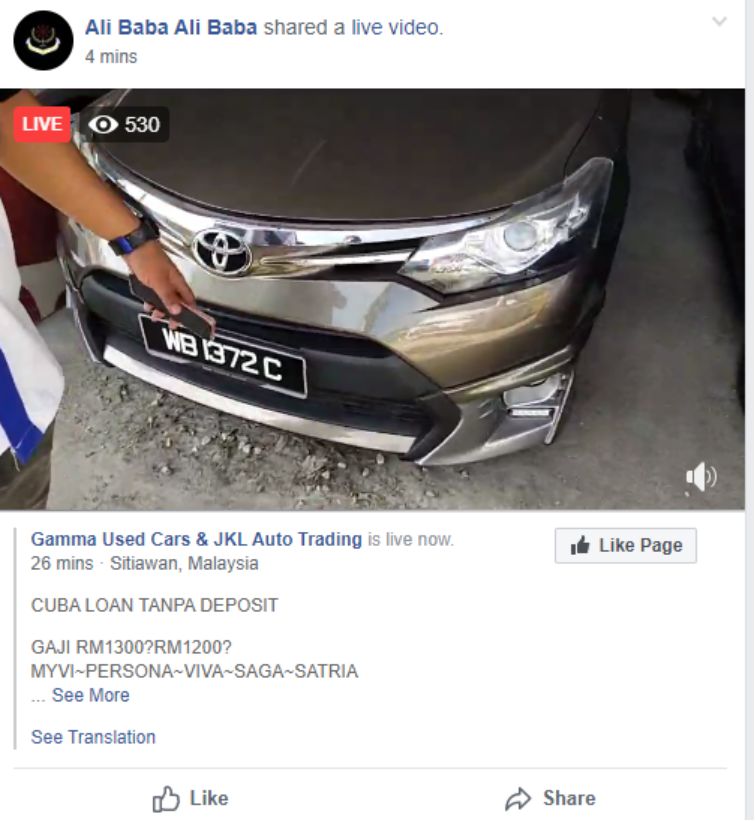

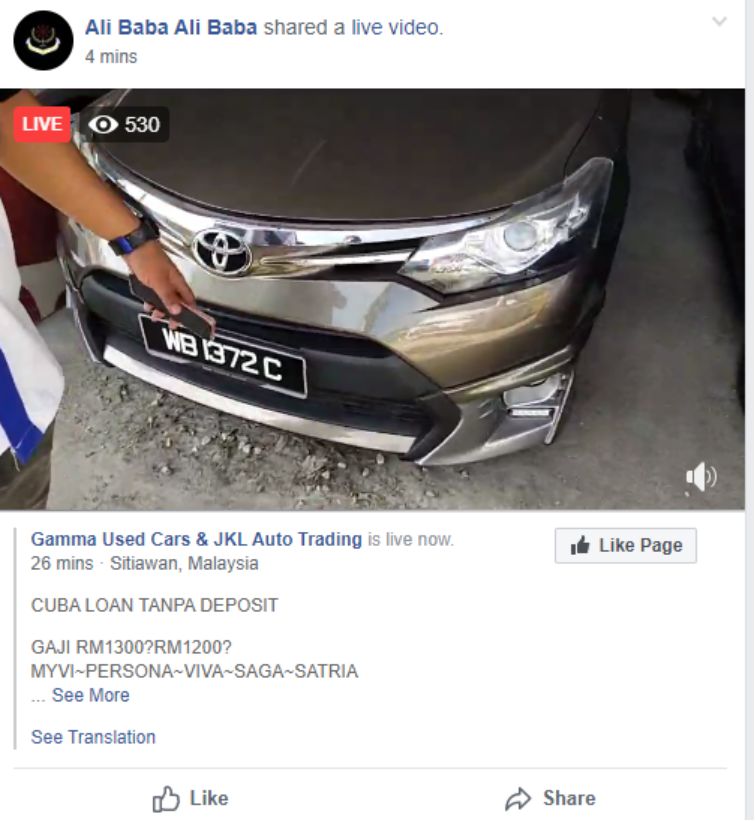

例如 Facebook 马来西亚一名主播在直播二手车,有 500 人左右同时观看。而对于东南亚,流量主要还在站外(这里的站指的是电商平台),因此 Facebook 等社媒平台直播的热度已经是相对更高的了。

积极入场的电商平台们

2019 年下半年,海外各大平台陆续开放直播入口的动作,在某种程度上显示了大家对于直播带货可能在海外起到不错引流和转化效果的一种共识。

就现阶段情况而言,目前已入局且相对领先的国外直播电商玩家,主要来自电商赛道,再者就是 Facebook 等社媒平台。而关于中国最火爆的“短视频+电商”直播卖货模式是否已经延伸到海外市场,了解相关情况的从业者表示,TikTok 等平台在筹划中,但要晚些才会启动。

纵观全球市场,有能力入局“直播卖货”这一新兴领域的电商玩家还不是很多,做出成绩的更是少有。

除了同在阿里旗下、吸取淘宝经验的速卖通(AliExpress)早在 2017 年上线了直播功能,全球最大的电商平台亚马逊、东南亚头部电商平台 Lazada 和 Shopee 等都在 2019 年打开了“直播”这个新世界的大门。

海外 KOL 营销平台 WOTOKOL 创始人兼 CEO 胡煜在采访中,从流量层面对电商平台排序,大致是“亚马逊>速卖通”;对此,在海外做直播带货的卖家刘勇伸从自身经验出发,认为如果把范围限定在东南亚和中国台湾,Shopee 的直播表现更加突出。

1. 财大气粗的 Amazon(亚马逊)

先重点谈一下市场体量更大的 Amazon。

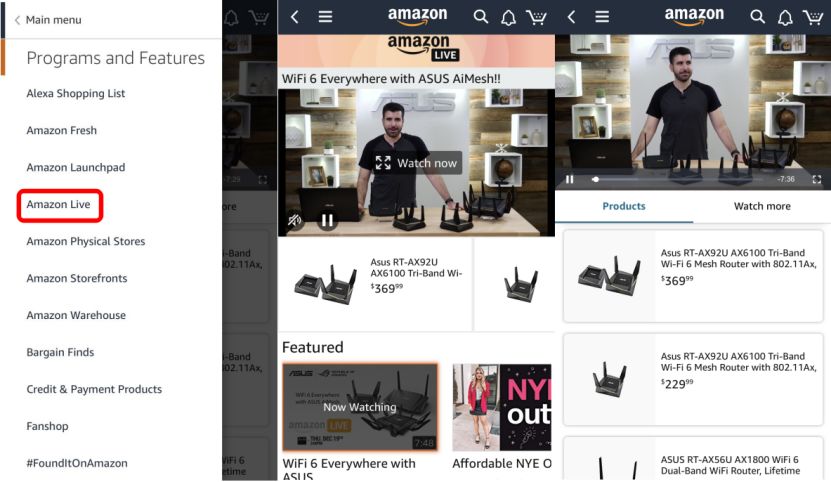

亚马逊于 2019 年 4 月面向中国卖家正式开通了直播购物功能——“Amazon Live”,并在 12 月末官宣将在全站点上线直播功能。

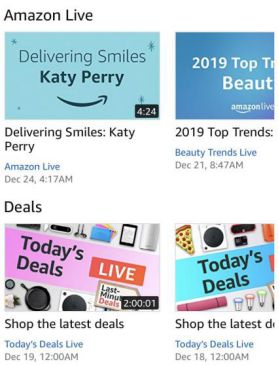

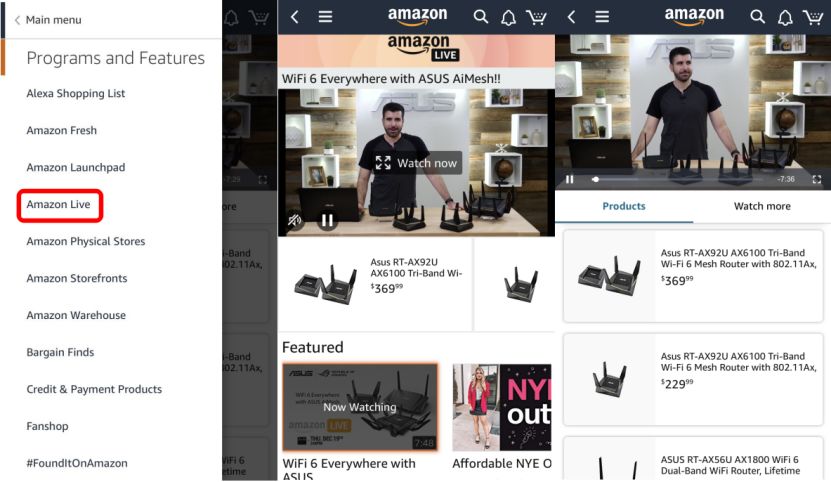

以下为 Amazon Live 的页面。用户在主菜单中找到直播入口后,即会进入直播主界面,各项直播主要按所宣传的商品类别和官方专题活动做区分;进入某一场直播后,商品将依次列在直播视频下。

笔者通过试用观察到,Amazon Live 的页面、功能设置还不够成熟,主要体现在以下几处:一是直播入口不够明显,首页并未看到明显的直播宣传入口;二是横屏直播的面积太小且页面兼容度不高,比如 iOS 系统要想全屏放大看视频,只能弹出独立窗口而看不到下面的售卖商品;三是直播商家数量还较少,这也直接导致直播时间比较分散、没有“正在直播”分类等问题发生;还有买卖双方缺乏互动性(没有评论区,仅为卖家单方面推销)等问题。

但即便如此,进一步追溯亚马逊直播过去 8 个月的表现时发现,直播这一形式给商家销量带来的增长效应很明显,甚至远超折扣日的表现。

广告权威媒体 Ad Age 指出,与 Prime Day(亚马逊会员日)的每小时销售量相比,消费电子品牌通过 Amazon Live 卖货时的单位销量增长了 95%,家居产品销量更是暴涨 131%。

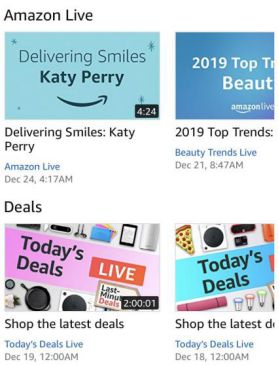

此外,比较独特的一点是,亚马逊开设了“Today's Deal Live(今日秒杀直播)”、“2019 Top Trends”等官方直播板块,成为亚马逊广告收入的一个重要板块。

据 Ad Age 援引彭博社的报告,尽管官方并没有公布 Amazon Live 专题内推荐产品的推广价格,但有广告客户表示起价为 25 万美元,价格还会根据假期和节目制作要求发生变化。

以亚马逊的假日玩具清单直播专题(Holiday Toy List)为例,品牌方需要通过支付高达 200 万美元的费用,以被官方列入该专题。如果真的如此,亚马逊上的直播带货效果想必不会太差。

2. 最早上线直播功能的 AliExpress(速卖通),还没有建成丰富的内容生态

有淘宝直播“珠玉在前”,阿里系的速卖通是首批在海外开设直播的电商平台,第一次上线直播频道“AliExpress LIVE”是在 2017 年 4 月 8 日,整整领先亚马逊两年。

从如今的直播页面设计上看,速卖通近三年的沉淀是有明显成效的,便捷度和使用体验感很好,整体直播系统比亚马逊更成熟。

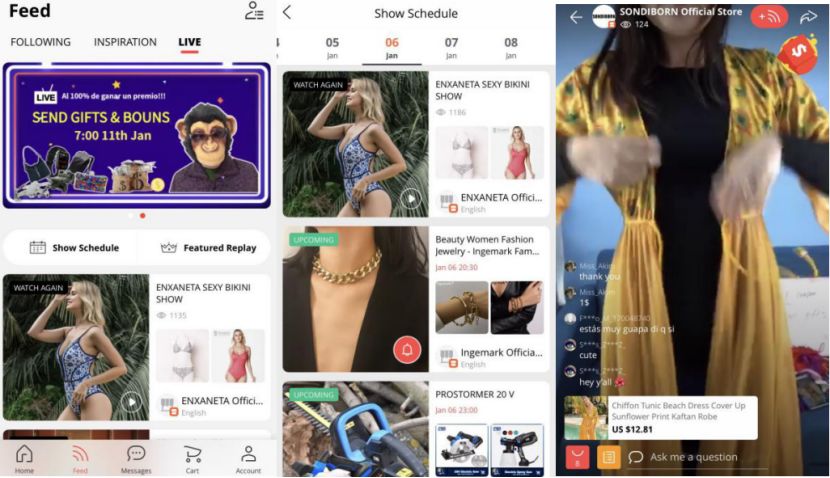

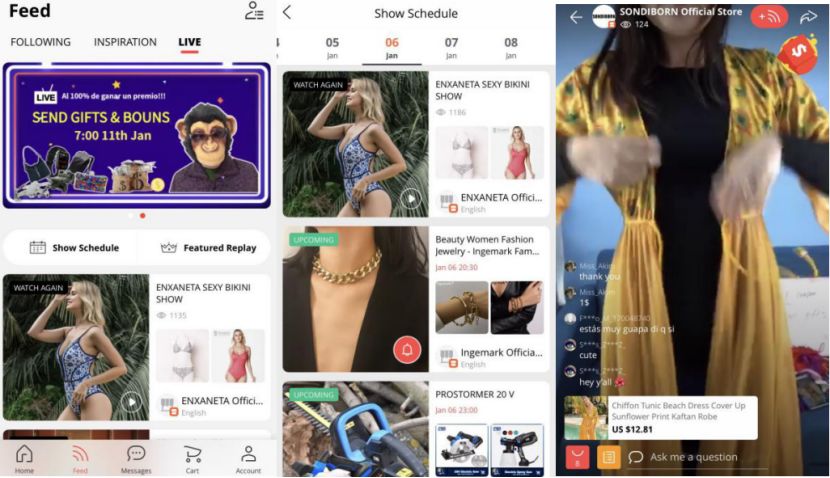

在 AliExpress 中,直播功能被整合到了 Feed 栏目内(类似于淘宝的“微淘”),内置直播秀日程表,用户如果有想关注的直播还可以设置提醒;速卖通的直播界面设计更类似于国内的直播平台,竖屏上下滑动切换不同直播、左下角的最小化购物车、底端的评论互动等等功能,对新用户足够友好。

从日程表上显示的数据来看,过去五天内最高直播在线人数达 2600 人,最低场约在 200 人以上。

尽管整体更向国内成熟直播模式靠拢,速卖通直播整体数量过少、没有按商品分类。

和亚马逊直播相比,目前笔者看到的速卖通直播基本为商家自播,网红或者专业主播参与的直播较少,质量相对而言更难把控。

阿里巴巴全球速卖通社交项目负责人杨渊曾表示,“我们发现某些海外市场的网红经济是非常成熟的模式,但受限于海外的电商发展阶段,这些网红和电商之间的结合没有像国内这么紧密。究其原因,我们发现在海外,网红的直播带货缺少产品化的数据追踪、产业化的商业决算模式,导致网红和电商结算模式非常粗放。这种情况下,网红无法形成国内李佳琦卖口红的传奇生态。”

3. Lazada 和更像淘宝的 Shopee

Lazada 和 Shopee 是主战场在东南亚的 2 个区域性电商平台,分别在 2019 年 3 月和 6 月上线了直播卖货模式。虽然入场时间较短,但这两个平台的直播模式发展迅速,尤其是 Shopee,可以说是最贴近国内直播、最接近“完全体”的电商。

这两家有中国资本注资的电商平台牢牢把持着东南亚市场。腾讯控股的 Shopee 拿下 2019 年第三季度东南亚电商月活、下载和 PC 端访问量的三个榜单的榜首;有阿里 DNA 的 Lazada 和 Tokopedia 从数据上看略逊于 Shopee 的表现。

具体来看两个平台功能、场景等设置上的差别:Lazada 主页并没有看到直播入口,且据相关从业者透露,该功能仅对部分选定卖家开放(基本为品牌方),平台会直接帮卖家对接网红博主带货。

而 Shopee Live 的直播入口直接在首页,门槛也相对更低,Shopee 相关业务人员表示,商家可以选择自播、也可以与网红合作。为了推进直播业务,Shopee 在 2019 年上线了 KOL 代理服务,与本地优质的 MCN 机构合作,帮助卖家匹配合适的网红。

整体来看,亚马逊“家大业大”,虽然直播体系还没建设成熟,但从服务和广告费收取来看,直播带货效果应该已经有一定起色;速卖通最早起步,但内容的丰富度还有待加强;Shopee 和 Lazada 两个平台也处于起步阶段,但从产品设计和业务布局上,Shopee 对于直播带货显然更加重视。

那么,平台已经摩拳擦掌准备干一场了,一个很重要的问题是,电商产业和用户准备好了吗?毕竟 2018 才算是中国直播带货真正成为风口的一年,电商发展程度远不如中国的海外市场,这个时候做直播带货,早不早?是机会、还是坑?敬请期待《海外电商直播“众生相” 他们能走上中国的老路吗?(下)》

本文来自微信公众号“白鲸出海”,AMZ123经授权转载,如若转载请联系原作者。

作者:@Cynthia

来源:白鲸出海(ID:baijingapp)

Amazon、Shopee、速卖通、Lazada......近半年来,几乎能想到的海外电商平台,都开通了直播入口,当然,海外另外很大的直播带货玩家还有 Facebook。

“直播”大约在 2005 年左右兴起于国内,经历了十余年的发酵,“直播”已经不单纯意味着内容输出,其变现方式,已经从原来简单粗暴的直接打赏演变出直播带货,作为打造“爆款”的必备渠道被更多移动网购用户采纳。

直播似乎已经成为中国电商和短视频平台的“标配”,这一转变的拐点发生在 2018 年前后。

抖音、快手、西瓜视频等短视频平台迅速闯入大众视野;淘宝直播推出“主播排位赛”机制催生了薇娅等一批网红卖货主播;“一场直播几万套产品秒光”的情景,推动拼多多等平台相继入场......针对直播卖货,中国平台方已经基本完成了对用户的教育。

数据显示,2018 年全年淘宝直播平台的营收额突破了 1000 亿人民币,快手和抖音直播的总成交额合计也可达 1000 亿元;2018 年 9 月的淘宝直播页流量占比较去年同期翻了一倍。

在海外,直播带货的相关消息也频频传出,Shopee、Lazada 等拥有中资背景的电商平台,已经部分开放了直播功能;亚马逊在 12 月底宣布将在全站点陆续上线 Amazon Live;Facebook 也于最近收购了一家从事直播购物业务的初创企业(Packagd),以帮助 Facebook 完善直播卖货功能。

高用户粘性、高转化率的直播带货,能否在海外重现国内景象?

就此,白鲸出海与平台方、类似于直播带货产业链中 MCN 角色的专注于海外 KOL 营销和直播带货的机构、以及一些在海外做直播带货的商家等几个关键参与方做了一些探讨和交流。

总体上的感觉是,大家都在做、都想做,但是整个行业与国内相比,处于非常初期的阶段,表现在直播间热度、产业链上下游的成熟度、以及直播购物用户的消费能力等各个方面。

海外红人营销推广平台 WOTOKOL 的创始人兼 CEO 胡煜指出:“海外跟国内直播最大的一个不同,是流量聚合性没有国内强,即一个时间点同时在线的用户数量规模还不够。目前海外每场直播平均观众数约为千人。”

例如 Facebook 马来西亚一名主播在直播二手车,有 500 人左右同时观看。而对于东南亚,流量主要还在站外(这里的站指的是电商平台),因此 Facebook 等社媒平台直播的热度已经是相对更高的了。

积极入场的电商平台们

2019 年下半年,海外各大平台陆续开放直播入口的动作,在某种程度上显示了大家对于直播带货可能在海外起到不错引流和转化效果的一种共识。

就现阶段情况而言,目前已入局且相对领先的国外直播电商玩家,主要来自电商赛道,再者就是 Facebook 等社媒平台。而关于中国最火爆的“短视频+电商”直播卖货模式是否已经延伸到海外市场,了解相关情况的从业者表示,TikTok 等平台在筹划中,但要晚些才会启动。

纵观全球市场,有能力入局“直播卖货”这一新兴领域的电商玩家还不是很多,做出成绩的更是少有。

除了同在阿里旗下、吸取淘宝经验的速卖通(AliExpress)早在 2017 年上线了直播功能,全球最大的电商平台亚马逊、东南亚头部电商平台 Lazada 和 Shopee 等都在 2019 年打开了“直播”这个新世界的大门。

海外 KOL 营销平台 WOTOKOL 创始人兼 CEO 胡煜在采访中,从流量层面对电商平台排序,大致是“亚马逊>速卖通”;对此,在海外做直播带货的卖家刘勇伸从自身经验出发,认为如果把范围限定在东南亚和中国台湾,Shopee 的直播表现更加突出。

1. 财大气粗的 Amazon(亚马逊)

先重点谈一下市场体量更大的 Amazon。

亚马逊于 2019 年 4 月面向中国卖家正式开通了直播购物功能——“Amazon Live”,并在 12 月末官宣将在全站点上线直播功能。

以下为 Amazon Live 的页面。用户在主菜单中找到直播入口后,即会进入直播主界面,各项直播主要按所宣传的商品类别和官方专题活动做区分;进入某一场直播后,商品将依次列在直播视频下。

笔者通过试用观察到,Amazon Live 的页面、功能设置还不够成熟,主要体现在以下几处:一是直播入口不够明显,首页并未看到明显的直播宣传入口;二是横屏直播的面积太小且页面兼容度不高,比如 iOS 系统要想全屏放大看视频,只能弹出独立窗口而看不到下面的售卖商品;三是直播商家数量还较少,这也直接导致直播时间比较分散、没有“正在直播”分类等问题发生;还有买卖双方缺乏互动性(没有评论区,仅为卖家单方面推销)等问题。

但即便如此,进一步追溯亚马逊直播过去 8 个月的表现时发现,直播这一形式给商家销量带来的增长效应很明显,甚至远超折扣日的表现。

广告权威媒体 Ad Age 指出,与 Prime Day(亚马逊会员日)的每小时销售量相比,消费电子品牌通过 Amazon Live 卖货时的单位销量增长了 95%,家居产品销量更是暴涨 131%。

此外,比较独特的一点是,亚马逊开设了“Today's Deal Live(今日秒杀直播)”、“2019 Top Trends”等官方直播板块,成为亚马逊广告收入的一个重要板块。

据 Ad Age 援引彭博社的报告,尽管官方并没有公布 Amazon Live 专题内推荐产品的推广价格,但有广告客户表示起价为 25 万美元,价格还会根据假期和节目制作要求发生变化。

以亚马逊的假日玩具清单直播专题(Holiday Toy List)为例,品牌方需要通过支付高达 200 万美元的费用,以被官方列入该专题。如果真的如此,亚马逊上的直播带货效果想必不会太差。

2. 最早上线直播功能的 AliExpress(速卖通),还没有建成丰富的内容生态

有淘宝直播“珠玉在前”,阿里系的速卖通是首批在海外开设直播的电商平台,第一次上线直播频道“AliExpress LIVE”是在 2017 年 4 月 8 日,整整领先亚马逊两年。

从如今的直播页面设计上看,速卖通近三年的沉淀是有明显成效的,便捷度和使用体验感很好,整体直播系统比亚马逊更成熟。

在 AliExpress 中,直播功能被整合到了 Feed 栏目内(类似于淘宝的“微淘”),内置直播秀日程表,用户如果有想关注的直播还可以设置提醒;速卖通的直播界面设计更类似于国内的直播平台,竖屏上下滑动切换不同直播、左下角的最小化购物车、底端的评论互动等等功能,对新用户足够友好。

从日程表上显示的数据来看,过去五天内最高直播在线人数达 2600 人,最低场约在 200 人以上。

尽管整体更向国内成熟直播模式靠拢,速卖通直播整体数量过少、没有按商品分类。

和亚马逊直播相比,目前笔者看到的速卖通直播基本为商家自播,网红或者专业主播参与的直播较少,质量相对而言更难把控。

阿里巴巴全球速卖通社交项目负责人杨渊曾表示,“我们发现某些海外市场的网红经济是非常成熟的模式,但受限于海外的电商发展阶段,这些网红和电商之间的结合没有像国内这么紧密。究其原因,我们发现在海外,网红的直播带货缺少产品化的数据追踪、产业化的商业决算模式,导致网红和电商结算模式非常粗放。这种情况下,网红无法形成国内李佳琦卖口红的传奇生态。”

3. Lazada 和更像淘宝的 Shopee

Lazada 和 Shopee 是主战场在东南亚的 2 个区域性电商平台,分别在 2019 年 3 月和 6 月上线了直播卖货模式。虽然入场时间较短,但这两个平台的直播模式发展迅速,尤其是 Shopee,可以说是最贴近国内直播、最接近“完全体”的电商。

这两家有中国资本注资的电商平台牢牢把持着东南亚市场。腾讯控股的 Shopee 拿下 2019 年第三季度东南亚电商月活、下载和 PC 端访问量的三个榜单的榜首;有阿里 DNA 的 Lazada 和 Tokopedia 从数据上看略逊于 Shopee 的表现。

具体来看两个平台功能、场景等设置上的差别:Lazada 主页并没有看到直播入口,且据相关从业者透露,该功能仅对部分选定卖家开放(基本为品牌方),平台会直接帮卖家对接网红博主带货。

而 Shopee Live 的直播入口直接在首页,门槛也相对更低,Shopee 相关业务人员表示,商家可以选择自播、也可以与网红合作。为了推进直播业务,Shopee 在 2019 年上线了 KOL 代理服务,与本地优质的 MCN 机构合作,帮助卖家匹配合适的网红。

整体来看,亚马逊“家大业大”,虽然直播体系还没建设成熟,但从服务和广告费收取来看,直播带货效果应该已经有一定起色;速卖通最早起步,但内容的丰富度还有待加强;Shopee 和 Lazada 两个平台也处于起步阶段,但从产品设计和业务布局上,Shopee 对于直播带货显然更加重视。

那么,平台已经摩拳擦掌准备干一场了,一个很重要的问题是,电商产业和用户准备好了吗?毕竟 2018 才算是中国直播带货真正成为风口的一年,电商发展程度远不如中国的海外市场,这个时候做直播带货,早不早?是机会、还是坑?敬请期待《海外电商直播“众生相” 他们能走上中国的老路吗?(下)》

本文来自微信公众号“白鲸出海”,AMZ123经授权转载,如若转载请联系原作者。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告