TikTok电商追击Shopee

1295

1295编辑 | 计然

进入下半年,TikTok电商业务TikTok Shop在东南亚加快步伐。这条“鲶鱼”,不断搅动东南亚电商市场,对东南亚第一电商平台Shopee构成威胁。

“未来几年,我们将在印尼和东南亚投资数十亿美元。”6月,在印度尼西亚首都雅加达“TikTok东南亚影响力论坛2023”现场,周受资提出了雄心勃勃的计划,如未来3年投资1220万美元,用于支持超过12万家中小企业、创业者和年轻人。

周受资指出,TikTok在东南亚的月活用户为3.25亿,其中有1.25亿印尼人,超过200万人在印尼TikTok Shop上销售商品,“我们从一个大约100人的不起眼团队,到现在东南亚拥有近8000名员工。”

霞光社获悉,TikTok Shop最早于2021年2月上线印尼,上线就获得了亮眼的增长;2022年4月,TikTok Shop上线泰国、越南、马来西亚、菲律宾;2022年6月,TikTok Shop上线新加坡,完成东南亚六国布局。

全面上线一年时间,TikTok Shop在东南亚市场的增长速度惊人。7月20日,越南数据研究公司Metric发布了2023年上半年电子商务市场报告。报告显示,2023年上半年,Shopee实现收入59万亿越南盾,售出6.67亿件产品;TikTok Shop超越Lazada,以16.3万亿越南盾的收入市场份额跃居第二,售出1.17亿件产品;Lazada跌至第三位,收入为15.7万亿越南盾,售出1.175亿件产品。

“今年国内很多人都跑去东南亚做TikTok Shop,因为TikTok Shop的数据太漂亮了。”Shopee印尼商家劳劳告诉霞光社,尽管团队的大本营是Shopee,年初她也入驻了TikTok Shop,试水一番。

5月,TikTok Shop推出全托管模式,霞光社获悉,已经有一批跨境商家加入TikTok Shop全托管阵营,开始上架商品。不甘落后的Shopee,也将于7月27日的“2023年Shopee卖家激励大会”官宣全托管模式。

根据霞光智库发布的《2022年东南亚电商市场趋势研究报告》,2022年东南亚市场电商GMV(商品交易总额)为1310亿美元,其中印尼是最大电商市场。预计2025年东南亚电商规模将达到2110亿美元,年复合增长率为17%,其中越南增长率在30%以上,有望超越泰国成为东南亚第二大电商市场。除新加坡外,东南亚有五国在2022年电商规模增长率排名全球前八,与拉美⼀同成为增速最快的地区。

在欧美政策压力之下,TikTok Shop首先进攻的就是东南亚这块“宝地”。东南亚电商暗战,正在持续上演。

Shopee曾是东南亚发展最快的电商平台。如今,后来者TikTok抢尽风头。

“TikTok在东南亚国家快速增长。我们预计,TikTok(Shop)2023年的GMV将超过Shopee的20%。我们建议,让Shopee从4月份开始防御性地增加销售和营销。”蓝莲花研究院分析师Shawn Yang在一份关于Shopee母公司Sea(冬海集团)的报告中表示。

要知道,从2022年6月TikTok Shop在东南亚六国全面上线,至今不过一年时间。根据科技媒体The Information报道,2022年TikTok Shop在东南亚市场的GMV已达44亿美元。而TikTok Shop的“野心”,是在2023年实现120亿美元(也有“200亿美元”一说)的GMV目标。

一年业绩翻2倍乃至4倍,这是一个令对手害怕的速度。

为了达成目标,劳劳指出,TikTok Shop正在“放大招”,如放低门槛、降低佣金、发放补贴以吸引卖家,“像Shopee几年前做的一样,收割市场份额。”

今年6月,TikTok Shop举行了“6.6 Birthday Sales”。“大促”活动先后在菲律宾、新加坡、泰国、马来西亚、越南五国进行,以现金奖励吸引各类达人、商家进行短视频、直播带货,同时给观众发放代金券、免邮券,开展各类闪购、促销活动。

从数据上看,促销活动十分有效。霞光社获悉,TikTok Shop新加坡“6.6”大促活动获得超千万浏览量,单日GMV达平日的200%,订单量也是平日的170%。

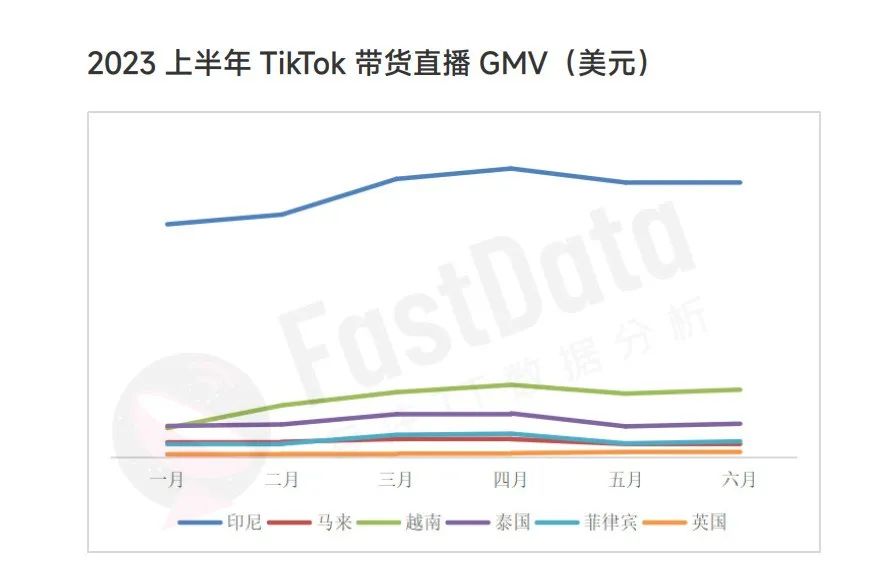

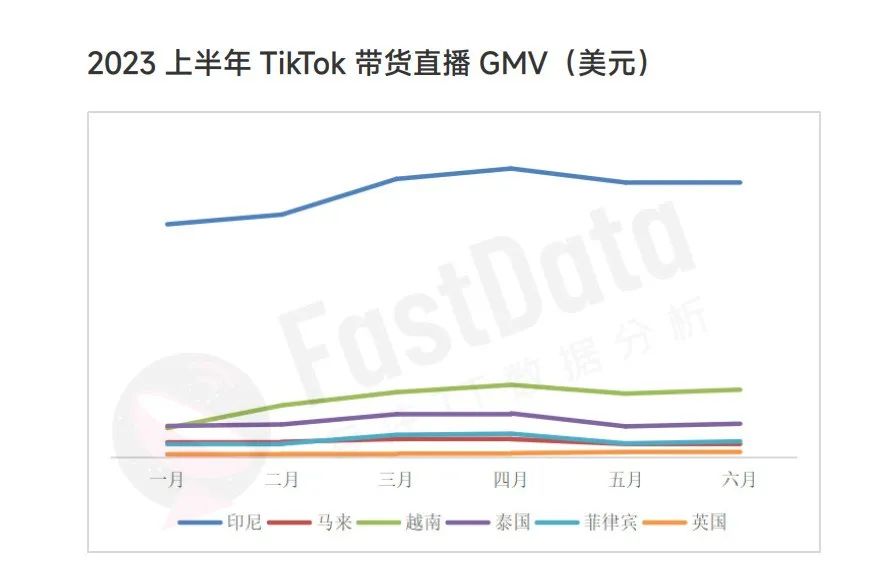

TikTok数据分析平台FastData于7月发布的《2023上半年TikTok生态发展白皮书》(下称《白皮书》)显示,2023年上半年,TikTok Shop销量数据方面,印尼是销量≥1万小店数最多的国家,其次为菲律宾和泰国。上半年,印尼、菲律宾和泰国的销量≥1万小店数增长率分别约为53%、48%、40%。

劳劳说道,她在刷印尼TikTok的时候发现,一些品牌店铺直播间,实时在线人数已经过万。“从增长速度来看,TikTok Shop肯定对Shopee有所冲击。”

巧合的是,正是去年6月,TikTok Shop全面“进攻”东南亚之时,Shopee开始降本增效。

平台运营上,Shopee也改变了以往“烧钱”补贴商家、用户的惯例,于2022年开始上调了佣金费、支付费和包邮费等交易费用。

2019年开始入场Shopee的劳劳,就亲历了平台的转型之路。

此前,劳劳跟合伙人一起经营Shopify独立站,发现投入成本很高。2019年,Shopee在国内宣传招募卖家,他们随即放弃欧美市场,加入Shopee,“那时候入局的人不多,竞争不是很激烈,就想低成本进场,浅浅尝试一下。”

大约2019年下半年,劳劳首先入驻了Shopee中国台湾站,选择销售“大码女装”,“我们想先用红海产品去测试,熟悉这个平台的逻辑。我们积累了供应链,会筛选有流量的品来卖。”

过了商家“实习期”,第二个月,店铺就开始正常出单了。三个月后,中国台湾站稳定后,劳劳又申请开通了Shopee其他站点店铺。到2022年,团队合计运营了超过20个跨境店。

劳劳说道,彼时入局Shopee比较简单,平台对新卖家比较友好,会有流量上的红利。到2019年底,店铺月GMV就有几千元。2020年,新冠疫情开始后,东南亚电商市场迎来爆发,团队针对不同的市场去“打爆品”,月GMV一度做到几万元。

但从2021年开始,除了疫情等客观因素影响,劳劳发现平台的政策也有越来越明显的调整。她指出,“新卖家免佣政策没了,佣金点数越来越高;运费的计算方式改变,越来越贵;还有交易手续费,针对商家的各项费用都提高了。”

根据Shopee的公告信息,2022年1月起,Shopee平台佣金费率统一调整为6%,而此前费率为5%-6%;新卖家政策也由免佣调整为返佣。2022年12月,针对跨境店铺,Shopee推出3000元保证金(每个中国大陆营业执照支付费用)制度。2023年1月起,Shopee佣金费率最高上调至7.84%,交易手续费最高上调至3.3%。

最新消息显示,2023年6月1日起,Shopee巴西站佣金费率涨至10%。

收费提高、成本提升,对劳劳来说还不是致命的。2022年,受疫情封控影响,国内供应链无法正常发货,Shopee跨境店的分数、权重一掉再掉,店铺失去流量,订单基本没了。“凉得很彻底,我都想找客户经理退回保证金。”劳劳说。

许多跨境卖家纷纷在社交媒体上写下“我为什么对Shopee失望了”的帖子。

面对种种情况,劳劳决心布局东南亚本土店。2022年中旬,她让印尼雅加达当地的亲戚(华人)代为考察市场,并用当地人身份注册了营业执照、商标等,开通了Shopee本土店,并发少量的货进行测试。

去年底,国内疫情政策放松,她就去了雅加达,组建了当地团队,还租下1000平米仓库。大半年过去,劳劳的Shopee印尼本土店月GMV已经过万元,“本土店的流量不错,不需要交店铺保证金,抽取佣金也很少,只有交易手续费。”

劳劳发现,身边很多跨境买家都想布局本土店。于是,她运营起“万泽海外仓”,为想做本土店的跨境卖家提供当地仓储、发货等服务,至今已有20位客户了。

同样是2019年开始做Shopee跨境店的阿霍有类似的经历。经过2020年、2021年的流量爆发期后,跨境物流费用大涨、时效变差,加上平台收费增加,跨境店难以为继,他于2021年开始布局海外仓储,做本土店业务。如今,团队在菲律宾、马来西亚、泰国都有本土货盘。

去年TikTok Shop开始上线东南亚五国市场的时候,阿霍第一时间就注册了一批店铺。初期做无货源的铺货模式,很快平台开始收紧政策,在经历“封店潮”后,他剩下两三个TikTok Shop小店,如今还在持续运营。

“TikTok Shop很值得去做,起码流量端便宜,做电商重要的就是流量入口和流量成本。”阿霍对霞光社表示。

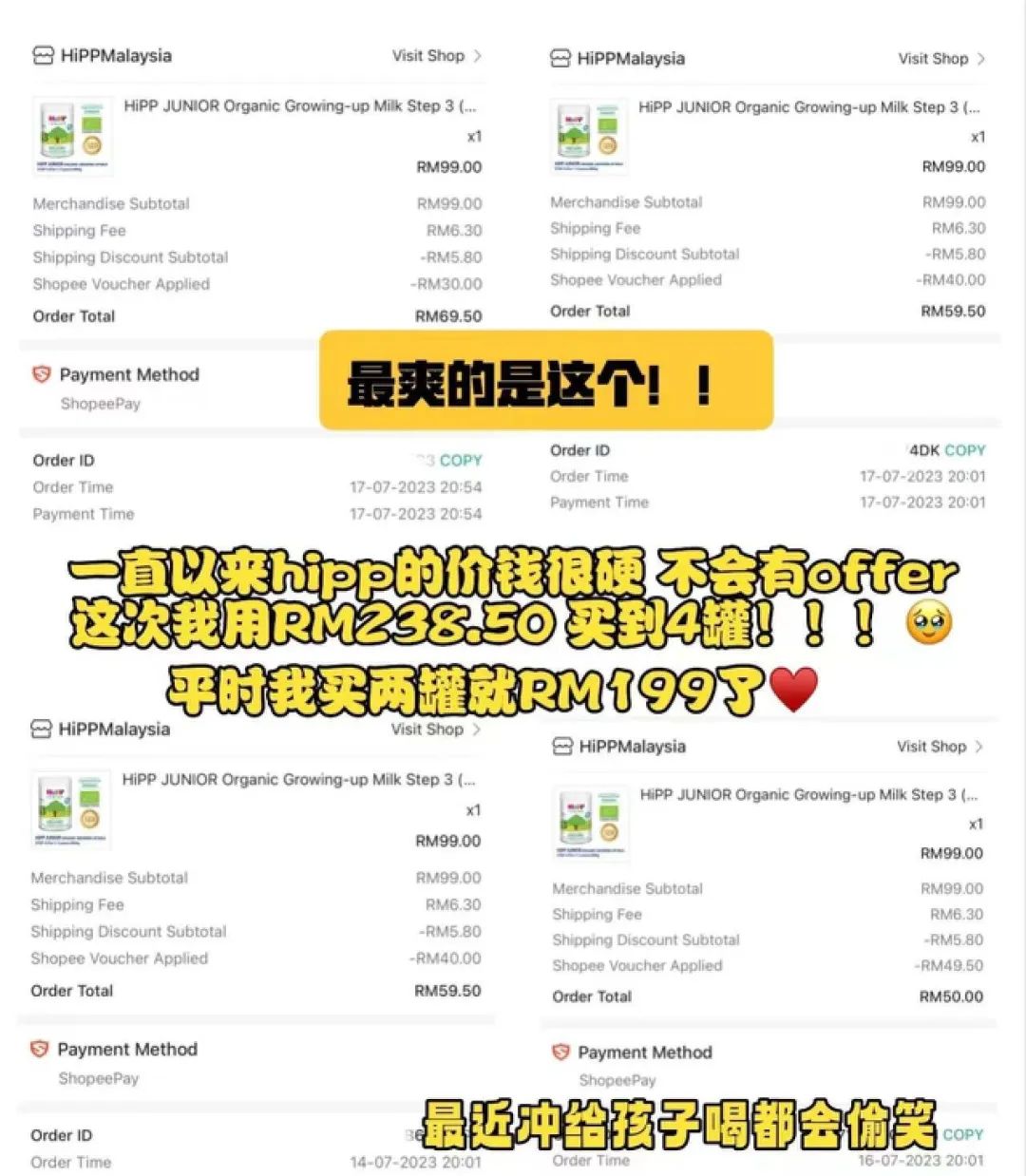

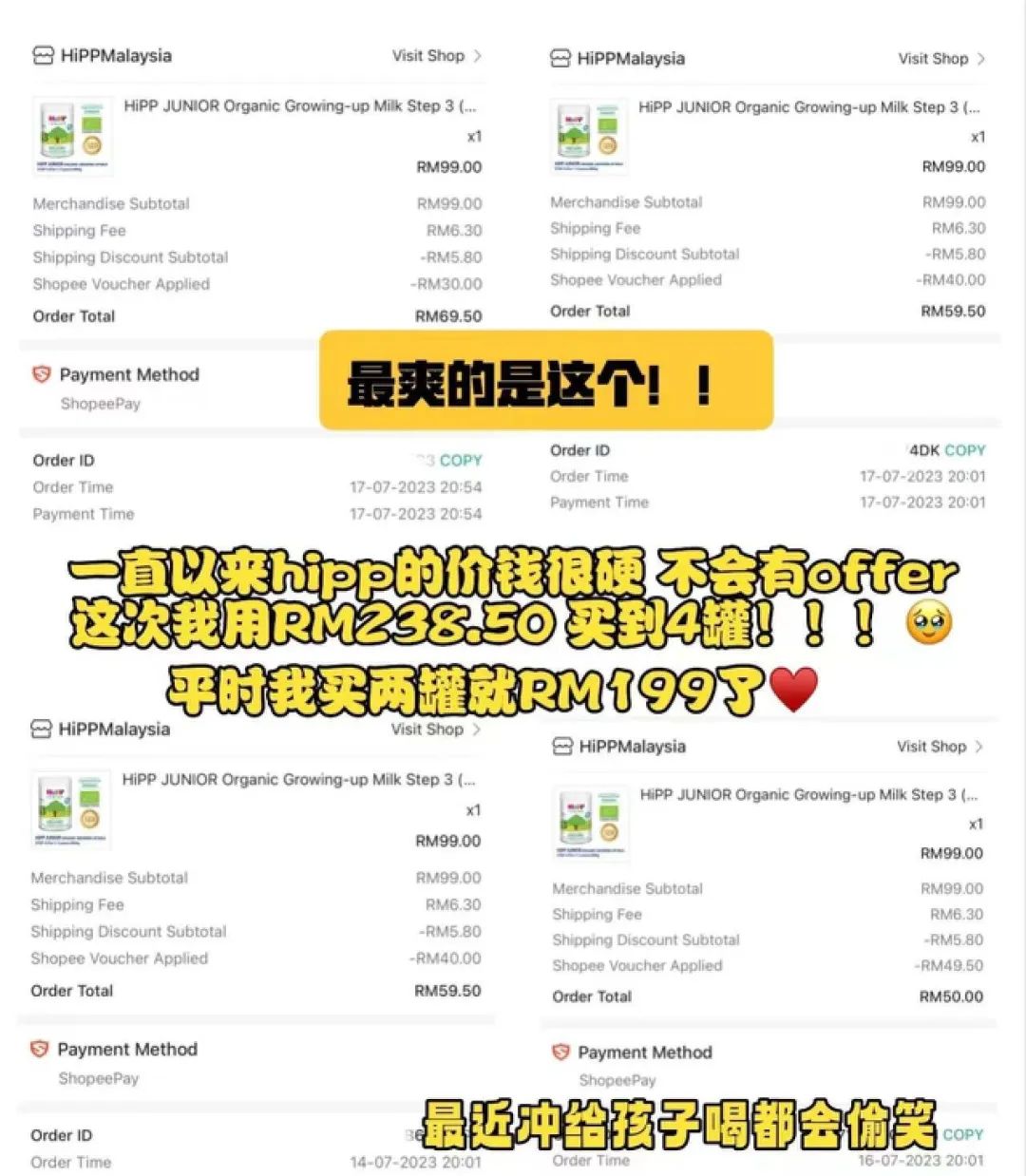

原来,她在一个Facebook群里看到50马币的Shopee live voucher(直播代金券),才第一次点进去看Shopee店铺的直播间,“最开心的是买到hipp奶粉,平时一罐99马币,这次买了4罐才238.5马币,省了一半钱!”

TikTok Shop增长迅猛,但从体量来看,其尚不足以与Shopee抗衡。

根据Sea财报数据,2022年Shopee的GMV为735亿美元,同比上涨17.6%。2023年第一季度,Shopee的GMV为180亿美元,同比增长7.7%。

这仍是个不错的成绩。

Shopee仍有自己的护城河。从去年开始的降本增效,令其从去年第四季度开始扭亏为盈。根据Sea财报数据,2022年第四季度,Shopee的调整后EBITDA(息税折旧摊销前利润)首次转正,达到1.961亿美元。2023年第一季度,Shopee再次实现季度盈利,经调整EBITDA达2.1亿美元。

这意味着,相比还在烧钱占市场的TikTok Shop,Shopee已经具备了规模化盈利能力。

尽管走过初期“烧钱”购买市场份额的阶段,Shopee主打低价的属性仍然不变。这意味着平台商家的利润受到压缩,他们需要支付平台的成本,同时加强供应链能力,以销售足够低价的产品。

凭借多年的跨境电商经验,劳劳拥有较多合作的供应商,团队也有较强的选品思维,他们及时转型本土店模式,顺利在市场站稳脚跟。她介绍道,目前在印尼市场,针对中高端人群,他们的产品客单价是80~100元;而针对普通消费群体,产品价格不敢超过50元。

但并非所有商家都能如此幸运,许多商家选择离开Shopee。越南电商创业者Zoey,2020~2021年做了Shopee本土店,销售女性用品,但彼时平台支持力度小,加上类目小众,难以走量,利润空间小,只能勉强运营。

2022年TikTok Shop上线之时,Zoey就放弃Shopee平台,转向TikTok Shop。就在2022年,她入局彩妆日化赛道。短视频与直播带货相结合,让她打出了爆品,一天出单数千,实现了盈利,可谓抢夺了TikTok Shop起步的第一波流量。

作为新型的社交电商,TikTok的电商数据目前还未被数据机构统计。但3.25亿月活用户,其市场潜力并不小于Shopee。如果TikTok Shop能实现电商全流程闭环,发展速度将更快。

当然,从发展阶段来看,TikTok Shop还在走“烧钱”补贴、抢占市场的路。辉立证券高级分析师Jonathan Woo指出,TikTok目前在激励买家和卖家方面花费了大量资金,他估计每年的激励措施将在6亿至8亿美元之间。

而从发展模式来说,TikTok Shop这类内容电商,在东南亚还需持续培养土壤,将人们对短视频、直播的娱乐需求转向购物需求的链路,还未真正打通。

依靠本土仓储优势,劳劳的TikTok Shop也有一些订单。但对于专注平台电商的她来说,TikTok、抖音这类“兴趣电商”的逻辑难以把握,“大家觉得TikTok流量增长很快,就盲目跑来做TikTok Shop,但这背后并不简单。TikTok Shop‘卖爆’是一个随机事件,如果商品爆单了,货跟不上,流量就会废掉;或者今天爆单了,明天流量差了,囤的货就卖不动了。”她认为,这是跨境商家不敢轻易砸钱做TikTok Shop的原因。

进入2023年,Zoey发现,TikTok Shop低价的彩妆日化产品已经饱和,竞争加剧,流量成本提高了。为此,她不想再做这种“短期生意”,开始进入智能家居赛道,开辟新的市场。

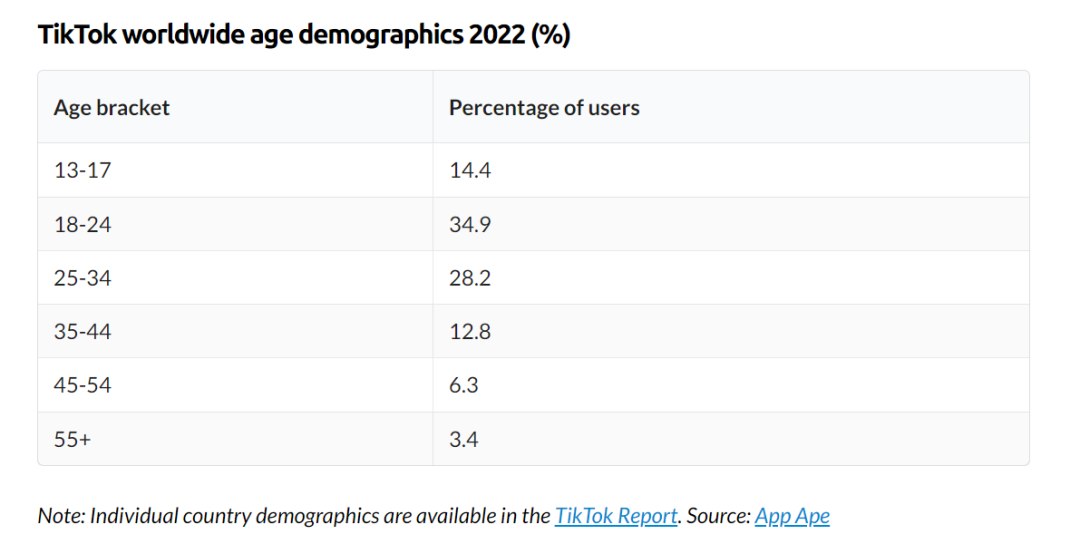

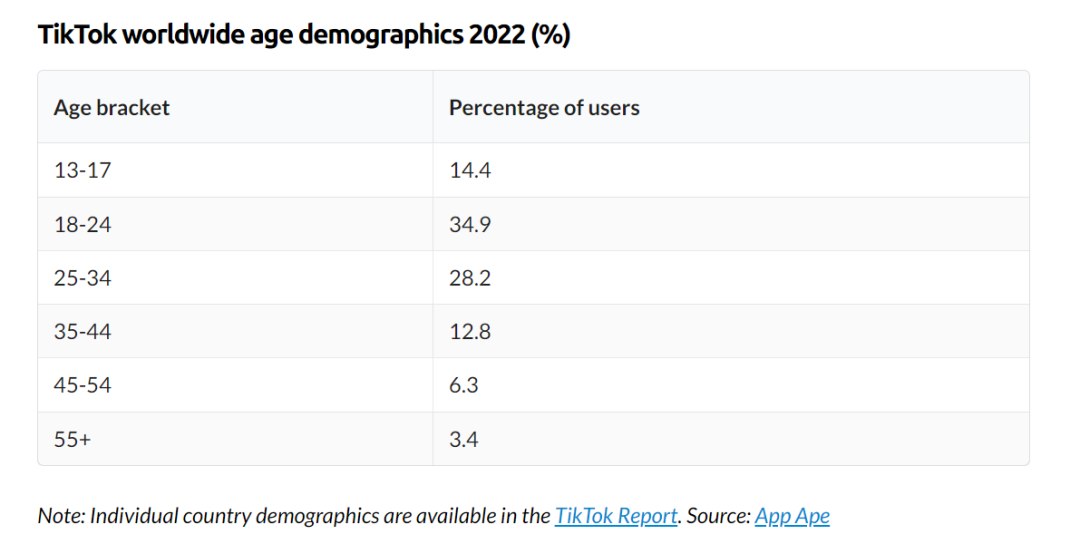

TikTok Shop平台上仍有很多市场亟待开发。劳劳指出,由于受众多为年轻人,目前TikTok Shop的品类还比较少,人们想要购买的很多日常用品,还是需要去Shopee下单。

TikTok2022年用户年龄层

为了追赶Shopee等电商平台的市场,TikTok Shop也在东南亚开始上线商城模式,2022年10月即落地印尼,今年陆续在泰国、马来西亚、菲律宾、越南上线。但多位商家表示,目前TikTok Shop商城入口带来的流量和转化较少。

TikTok东南亚最大的TSP机构F-Commerce总裁姬鲲指出,整个TikTok电商在东南亚才刚刚开始,还没到精细化运营的阶段。很明显从今年开始,TikTok和东南亚其他电商平台的发展开始进入一个群雄割据的局面,近一两年才真正进入到东南亚本土电商元年的状态。

随着未来TikTok Shop走上精细化运营,那时竞争才更加激烈。

正如中国商场上的一句话:“打败你的不是对手,颠覆你的不是同行。”

在东南亚这片电商增量市场,来势汹汹的TikTok Shop,凭借席卷全球的“病毒短视频”,以特殊的社交电商模式,奇袭Shopee等传统电商,大有超越后者之势。

*文中劳劳、阿霍、琳琳、Zoey为化名

编辑 | 计然

进入下半年,TikTok电商业务TikTok Shop在东南亚加快步伐。这条“鲶鱼”,不断搅动东南亚电商市场,对东南亚第一电商平台Shopee构成威胁。

“未来几年,我们将在印尼和东南亚投资数十亿美元。”6月,在印度尼西亚首都雅加达“TikTok东南亚影响力论坛2023”现场,周受资提出了雄心勃勃的计划,如未来3年投资1220万美元,用于支持超过12万家中小企业、创业者和年轻人。

周受资指出,TikTok在东南亚的月活用户为3.25亿,其中有1.25亿印尼人,超过200万人在印尼TikTok Shop上销售商品,“我们从一个大约100人的不起眼团队,到现在东南亚拥有近8000名员工。”

霞光社获悉,TikTok Shop最早于2021年2月上线印尼,上线就获得了亮眼的增长;2022年4月,TikTok Shop上线泰国、越南、马来西亚、菲律宾;2022年6月,TikTok Shop上线新加坡,完成东南亚六国布局。

全面上线一年时间,TikTok Shop在东南亚市场的增长速度惊人。7月20日,越南数据研究公司Metric发布了2023年上半年电子商务市场报告。报告显示,2023年上半年,Shopee实现收入59万亿越南盾,售出6.67亿件产品;TikTok Shop超越Lazada,以16.3万亿越南盾的收入市场份额跃居第二,售出1.17亿件产品;Lazada跌至第三位,收入为15.7万亿越南盾,售出1.175亿件产品。

“今年国内很多人都跑去东南亚做TikTok Shop,因为TikTok Shop的数据太漂亮了。”Shopee印尼商家劳劳告诉霞光社,尽管团队的大本营是Shopee,年初她也入驻了TikTok Shop,试水一番。

5月,TikTok Shop推出全托管模式,霞光社获悉,已经有一批跨境商家加入TikTok Shop全托管阵营,开始上架商品。不甘落后的Shopee,也将于7月27日的“2023年Shopee卖家激励大会”官宣全托管模式。

根据霞光智库发布的《2022年东南亚电商市场趋势研究报告》,2022年东南亚市场电商GMV(商品交易总额)为1310亿美元,其中印尼是最大电商市场。预计2025年东南亚电商规模将达到2110亿美元,年复合增长率为17%,其中越南增长率在30%以上,有望超越泰国成为东南亚第二大电商市场。除新加坡外,东南亚有五国在2022年电商规模增长率排名全球前八,与拉美⼀同成为增速最快的地区。

在欧美政策压力之下,TikTok Shop首先进攻的就是东南亚这块“宝地”。东南亚电商暗战,正在持续上演。

Shopee曾是东南亚发展最快的电商平台。如今,后来者TikTok抢尽风头。

“TikTok在东南亚国家快速增长。我们预计,TikTok(Shop)2023年的GMV将超过Shopee的20%。我们建议,让Shopee从4月份开始防御性地增加销售和营销。”蓝莲花研究院分析师Shawn Yang在一份关于Shopee母公司Sea(冬海集团)的报告中表示。

要知道,从2022年6月TikTok Shop在东南亚六国全面上线,至今不过一年时间。根据科技媒体The Information报道,2022年TikTok Shop在东南亚市场的GMV已达44亿美元。而TikTok Shop的“野心”,是在2023年实现120亿美元(也有“200亿美元”一说)的GMV目标。

一年业绩翻2倍乃至4倍,这是一个令对手害怕的速度。

为了达成目标,劳劳指出,TikTok Shop正在“放大招”,如放低门槛、降低佣金、发放补贴以吸引卖家,“像Shopee几年前做的一样,收割市场份额。”

今年6月,TikTok Shop举行了“6.6 Birthday Sales”。“大促”活动先后在菲律宾、新加坡、泰国、马来西亚、越南五国进行,以现金奖励吸引各类达人、商家进行短视频、直播带货,同时给观众发放代金券、免邮券,开展各类闪购、促销活动。

从数据上看,促销活动十分有效。霞光社获悉,TikTok Shop新加坡“6.6”大促活动获得超千万浏览量,单日GMV达平日的200%,订单量也是平日的170%。

TikTok数据分析平台FastData于7月发布的《2023上半年TikTok生态发展白皮书》(下称《白皮书》)显示,2023年上半年,TikTok Shop销量数据方面,印尼是销量≥1万小店数最多的国家,其次为菲律宾和泰国。上半年,印尼、菲律宾和泰国的销量≥1万小店数增长率分别约为53%、48%、40%。

劳劳说道,她在刷印尼TikTok的时候发现,一些品牌店铺直播间,实时在线人数已经过万。“从增长速度来看,TikTok Shop肯定对Shopee有所冲击。”

巧合的是,正是去年6月,TikTok Shop全面“进攻”东南亚之时,Shopee开始降本增效。

平台运营上,Shopee也改变了以往“烧钱”补贴商家、用户的惯例,于2022年开始上调了佣金费、支付费和包邮费等交易费用。

2019年开始入场Shopee的劳劳,就亲历了平台的转型之路。

此前,劳劳跟合伙人一起经营Shopify独立站,发现投入成本很高。2019年,Shopee在国内宣传招募卖家,他们随即放弃欧美市场,加入Shopee,“那时候入局的人不多,竞争不是很激烈,就想低成本进场,浅浅尝试一下。”

大约2019年下半年,劳劳首先入驻了Shopee中国台湾站,选择销售“大码女装”,“我们想先用红海产品去测试,熟悉这个平台的逻辑。我们积累了供应链,会筛选有流量的品来卖。”

过了商家“实习期”,第二个月,店铺就开始正常出单了。三个月后,中国台湾站稳定后,劳劳又申请开通了Shopee其他站点店铺。到2022年,团队合计运营了超过20个跨境店。

劳劳说道,彼时入局Shopee比较简单,平台对新卖家比较友好,会有流量上的红利。到2019年底,店铺月GMV就有几千元。2020年,新冠疫情开始后,东南亚电商市场迎来爆发,团队针对不同的市场去“打爆品”,月GMV一度做到几万元。

但从2021年开始,除了疫情等客观因素影响,劳劳发现平台的政策也有越来越明显的调整。她指出,“新卖家免佣政策没了,佣金点数越来越高;运费的计算方式改变,越来越贵;还有交易手续费,针对商家的各项费用都提高了。”

根据Shopee的公告信息,2022年1月起,Shopee平台佣金费率统一调整为6%,而此前费率为5%-6%;新卖家政策也由免佣调整为返佣。2022年12月,针对跨境店铺,Shopee推出3000元保证金(每个中国大陆营业执照支付费用)制度。2023年1月起,Shopee佣金费率最高上调至7.84%,交易手续费最高上调至3.3%。

最新消息显示,2023年6月1日起,Shopee巴西站佣金费率涨至10%。

收费提高、成本提升,对劳劳来说还不是致命的。2022年,受疫情封控影响,国内供应链无法正常发货,Shopee跨境店的分数、权重一掉再掉,店铺失去流量,订单基本没了。“凉得很彻底,我都想找客户经理退回保证金。”劳劳说。

许多跨境卖家纷纷在社交媒体上写下“我为什么对Shopee失望了”的帖子。

面对种种情况,劳劳决心布局东南亚本土店。2022年中旬,她让印尼雅加达当地的亲戚(华人)代为考察市场,并用当地人身份注册了营业执照、商标等,开通了Shopee本土店,并发少量的货进行测试。

去年底,国内疫情政策放松,她就去了雅加达,组建了当地团队,还租下1000平米仓库。大半年过去,劳劳的Shopee印尼本土店月GMV已经过万元,“本土店的流量不错,不需要交店铺保证金,抽取佣金也很少,只有交易手续费。”

劳劳发现,身边很多跨境买家都想布局本土店。于是,她运营起“万泽海外仓”,为想做本土店的跨境卖家提供当地仓储、发货等服务,至今已有20位客户了。

同样是2019年开始做Shopee跨境店的阿霍有类似的经历。经过2020年、2021年的流量爆发期后,跨境物流费用大涨、时效变差,加上平台收费增加,跨境店难以为继,他于2021年开始布局海外仓储,做本土店业务。如今,团队在菲律宾、马来西亚、泰国都有本土货盘。

去年TikTok Shop开始上线东南亚五国市场的时候,阿霍第一时间就注册了一批店铺。初期做无货源的铺货模式,很快平台开始收紧政策,在经历“封店潮”后,他剩下两三个TikTok Shop小店,如今还在持续运营。

“TikTok Shop很值得去做,起码流量端便宜,做电商重要的就是流量入口和流量成本。”阿霍对霞光社表示。

原来,她在一个Facebook群里看到50马币的Shopee live voucher(直播代金券),才第一次点进去看Shopee店铺的直播间,“最开心的是买到hipp奶粉,平时一罐99马币,这次买了4罐才238.5马币,省了一半钱!”

TikTok Shop增长迅猛,但从体量来看,其尚不足以与Shopee抗衡。

根据Sea财报数据,2022年Shopee的GMV为735亿美元,同比上涨17.6%。2023年第一季度,Shopee的GMV为180亿美元,同比增长7.7%。

这仍是个不错的成绩。

Shopee仍有自己的护城河。从去年开始的降本增效,令其从去年第四季度开始扭亏为盈。根据Sea财报数据,2022年第四季度,Shopee的调整后EBITDA(息税折旧摊销前利润)首次转正,达到1.961亿美元。2023年第一季度,Shopee再次实现季度盈利,经调整EBITDA达2.1亿美元。

这意味着,相比还在烧钱占市场的TikTok Shop,Shopee已经具备了规模化盈利能力。

尽管走过初期“烧钱”购买市场份额的阶段,Shopee主打低价的属性仍然不变。这意味着平台商家的利润受到压缩,他们需要支付平台的成本,同时加强供应链能力,以销售足够低价的产品。

凭借多年的跨境电商经验,劳劳拥有较多合作的供应商,团队也有较强的选品思维,他们及时转型本土店模式,顺利在市场站稳脚跟。她介绍道,目前在印尼市场,针对中高端人群,他们的产品客单价是80~100元;而针对普通消费群体,产品价格不敢超过50元。

但并非所有商家都能如此幸运,许多商家选择离开Shopee。越南电商创业者Zoey,2020~2021年做了Shopee本土店,销售女性用品,但彼时平台支持力度小,加上类目小众,难以走量,利润空间小,只能勉强运营。

2022年TikTok Shop上线之时,Zoey就放弃Shopee平台,转向TikTok Shop。就在2022年,她入局彩妆日化赛道。短视频与直播带货相结合,让她打出了爆品,一天出单数千,实现了盈利,可谓抢夺了TikTok Shop起步的第一波流量。

作为新型的社交电商,TikTok的电商数据目前还未被数据机构统计。但3.25亿月活用户,其市场潜力并不小于Shopee。如果TikTok Shop能实现电商全流程闭环,发展速度将更快。

当然,从发展阶段来看,TikTok Shop还在走“烧钱”补贴、抢占市场的路。辉立证券高级分析师Jonathan Woo指出,TikTok目前在激励买家和卖家方面花费了大量资金,他估计每年的激励措施将在6亿至8亿美元之间。

而从发展模式来说,TikTok Shop这类内容电商,在东南亚还需持续培养土壤,将人们对短视频、直播的娱乐需求转向购物需求的链路,还未真正打通。

依靠本土仓储优势,劳劳的TikTok Shop也有一些订单。但对于专注平台电商的她来说,TikTok、抖音这类“兴趣电商”的逻辑难以把握,“大家觉得TikTok流量增长很快,就盲目跑来做TikTok Shop,但这背后并不简单。TikTok Shop‘卖爆’是一个随机事件,如果商品爆单了,货跟不上,流量就会废掉;或者今天爆单了,明天流量差了,囤的货就卖不动了。”她认为,这是跨境商家不敢轻易砸钱做TikTok Shop的原因。

进入2023年,Zoey发现,TikTok Shop低价的彩妆日化产品已经饱和,竞争加剧,流量成本提高了。为此,她不想再做这种“短期生意”,开始进入智能家居赛道,开辟新的市场。

TikTok Shop平台上仍有很多市场亟待开发。劳劳指出,由于受众多为年轻人,目前TikTok Shop的品类还比较少,人们想要购买的很多日常用品,还是需要去Shopee下单。

TikTok2022年用户年龄层

为了追赶Shopee等电商平台的市场,TikTok Shop也在东南亚开始上线商城模式,2022年10月即落地印尼,今年陆续在泰国、马来西亚、菲律宾、越南上线。但多位商家表示,目前TikTok Shop商城入口带来的流量和转化较少。

TikTok东南亚最大的TSP机构F-Commerce总裁姬鲲指出,整个TikTok电商在东南亚才刚刚开始,还没到精细化运营的阶段。很明显从今年开始,TikTok和东南亚其他电商平台的发展开始进入一个群雄割据的局面,近一两年才真正进入到东南亚本土电商元年的状态。

随着未来TikTok Shop走上精细化运营,那时竞争才更加激烈。

正如中国商场上的一句话:“打败你的不是对手,颠覆你的不是同行。”

在东南亚这片电商增量市场,来势汹汹的TikTok Shop,凭借席卷全球的“病毒短视频”,以特殊的社交电商模式,奇袭Shopee等传统电商,大有超越后者之势。

*文中劳劳、阿霍、琳琳、Zoey为化名

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告