最后10天!你的日本JCT合规了吗?超全攻略get

1571

1571“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

10月1日起,日本JCT消费税政策将正式落地,海关ACP新规也将同时生效。简单来说,就是没有JCT税号就开不了商业发票且无法退税,海关报关也将有所影响,可以看出日本税局推行JCT的决心。

此外,亚马逊最新推出的三大新功能,「JCT筛选功能」、「JCT标记功能」以及「企业购专属扶持曝光页面」均是面向能够开具JCT发票的卖家。毫无疑问,没有JCT税号的亚马逊卖家将会损失很大一部分流量。

新规之下,JCT必然给卖家带来很大冲击,成长妹了解到,目前部分卖家仍对JCT存在疑惑:

❍ 一定要注册JCT吗?如何判断自己是否要履行JCT注册义务?

❍ 不注册有何影响?

❍ 注册JCT需要什么资料?

❍ 注册后如何查询JCT生效状态?

❍ 如何上传JCT税号到亚马逊后台?

❍ 日本JCT申报方式有哪些?

❍ 哪一种申报方式更好?

……

成长妹将结合最新政策消息解答以上问题,超硬核干货记得收藏转发哦~

一定要注册JCT吗?

日本JCT的注册与否,需要卖家根据自身情况来判断:

1)具有纳税义务的卖家,必须完成JCT税务合规;

2)此外,对于无须完成纳税义务的卖家,为了避免出现“销量危机”,强烈建议注册JCT。

强制合规,这些卖家必须注册

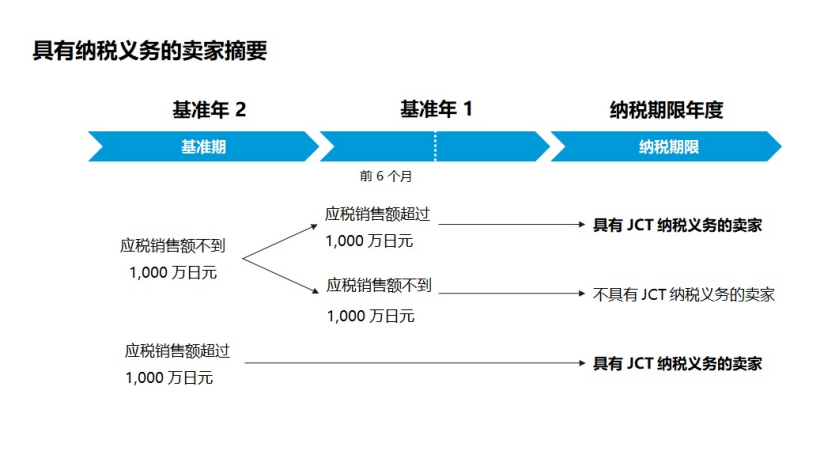

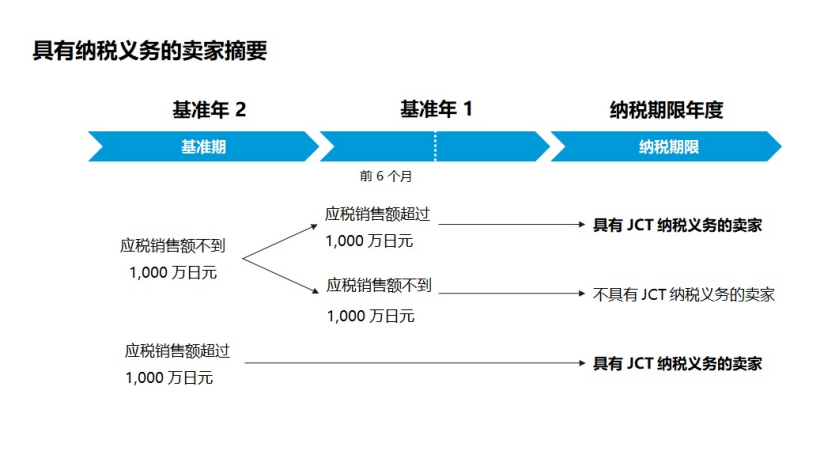

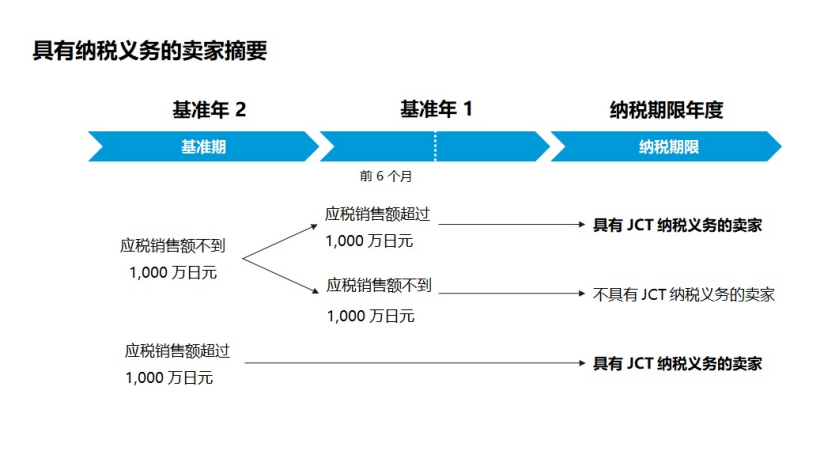

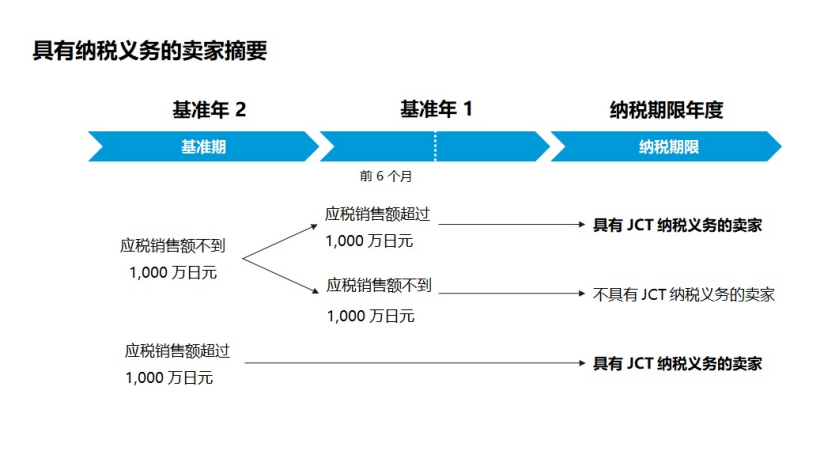

满足以下任一条件的卖家均属于「具有纳税义务的卖家」,这些卖家必须注册JCT,并根据日本税务要求依法申报缴纳相关税金。

1. 在“基准年2”内的应税销售额超过1,000万日元;

2. 在“基准年2”内的应税销售额未超过1,000万日元,但是“基准年1”上半年的应税销售额和在日员工费用支出均超过1,000万日元;

3. 若您申请注册JCT的年份为公司成立当年或第二年,且公司注册资本金在1,000万日元以上;

您需参考两个基准年度的销售额阈值来判断是否产生纳税义务。例如:”基准年 2”即 2020 年 和 “基准年 1”即 2021 年,若卖家的账户销售额在 2020 年或 2021 年前 6 个月超过阈值,则公司要计算的纳税年度是2022年,需要成为纳税实体,进行税务注册、申报和缴纳。

自愿注册,这些卖家建议注册

1. 想获得更多日本消费者订单的卖家;

2. 想获得亚马逊流量扶持的卖家;

3. 需要进行税务抵扣的卖家。

即:除了满足「强制合规」的必须要注册之外,其余卖家可自行考虑是否需要注册。

但考虑到日本买家的消费偏好以及亚马逊新举措即将落地,对于很多卖家来说,是否注册JCT可以说是一个非常关键的经营决策,担忧“销量危机”的卖家强烈建议注册JCT。

不注册有何影响?

1. 2023年10月1号后,没有JCT的卖家无法开具合规发票,或将因此损失大量的优质买家;

2. 无法申请抵扣在海关已缴纳的进口消费税;

3. 损失亚马逊流量,失去亚马逊页面展现率意味着损失订单量。

日本国税厅发布公告,自2023年10月1日起,没有注册JCT税号的卖家将无法再开具合规发票,并且无法做任何抵扣。

而日本消费者更偏向选择可以开具JCT发票的店铺购买,等同于未注册JCT的卖家将被这部分消费者放弃。

注册JCT需要什么资料?

注册日本JCT需要准备以下资料:

1.公司营业执照 (三证合一) 扫描件;

2.法人身份证明材料(护照/身份证);

3.店铺在平台的账户信息截图;

4.销售年度的销售数据;

5.注册申请表;

6.授权代理申请等。

注册后如何查询JCT生效状态?

查询方式:复制以下链接到浏览器,打开「税号有效性检索网站」,输入13位JCT号即可查询。

网站链接:

https://www.invoicekohyo.nta.go.jp/index.html

注:日本JCT号由T字开头的13位数组成,例如:T0123456789012。

如何上传JCT税号到亚马逊后台?

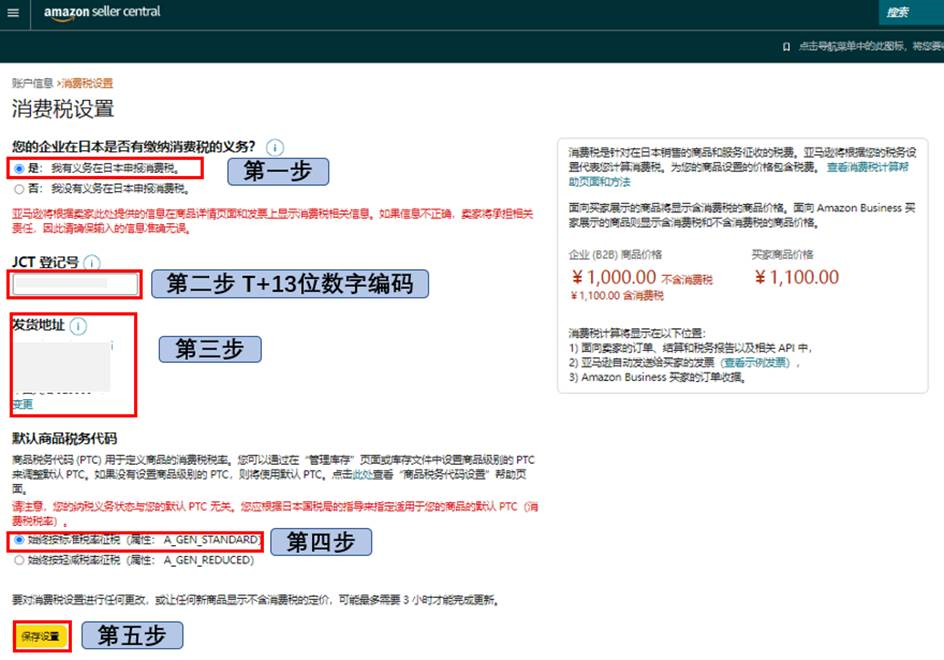

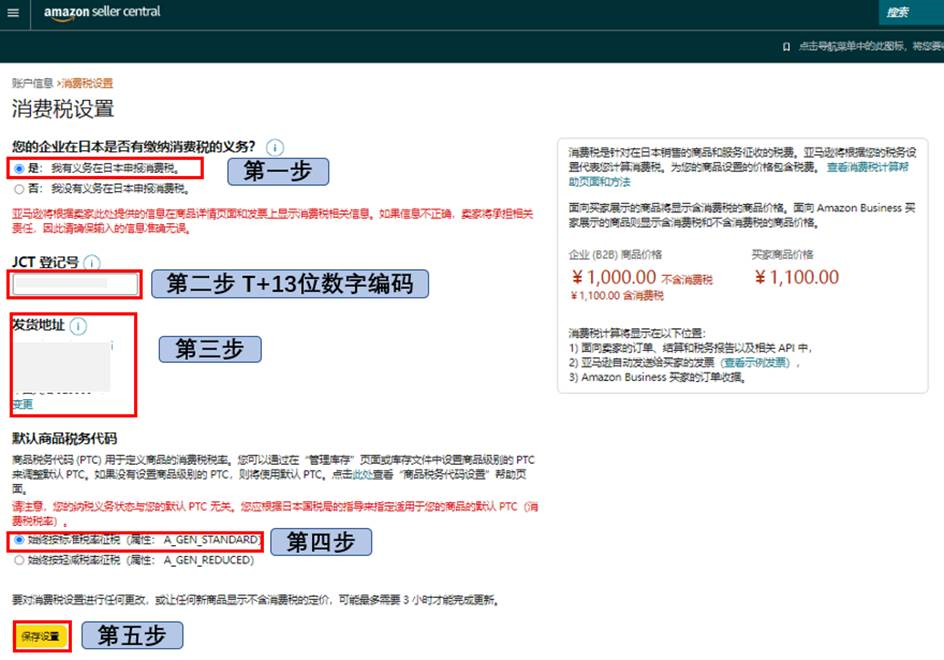

获得JCT注册号后,卖家需按照以下路径在卖家平台上进行注册号的提交及验证:

提交路径

卖家后台->设置->账户信息->税务信息->消费税设置->添加“JCT登记号”->点击“保存设置”。

上传步骤

第一步:复制以下链接登录卖家平台, 或参照提交路径:卖家平台>设置>税务设置。

🔍 您可以复制以下链接至浏览器开启:

https://sellercentral-japan.amazon.com/tax/jpenrollment/home?ref_=macs_xxjptax_cont_acinfohm

第二步:在卖家平台的税务设置页面上选择“是:我有义务在日本申报消费税”。

第三步:在下面显示的列中输入JCT注册号(又叫JCT登记号)。注意,仅允许输入 T+13 位数字。

第四步:检查发货地址是否正确;

第五步:保存设置。

提交成功后,亚马逊将根据您提供的信息进行验证,完成验证的商品将在今后能够为买家代开出合规发票。

目前,消费者的发票是由Amazon.co.jp代表卖家开具的,上面有卖家的名字。一旦合规发票留存制度生效, Amazon.co.jp将在发票上显示卖家提前在卖家平台提交的JCT注册号,以确保买家得到可以抵扣税费的发票。

日本JCT申报方式有哪些?

申报方式

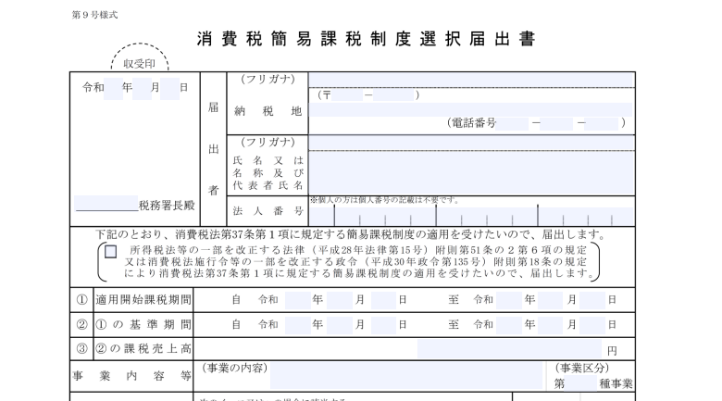

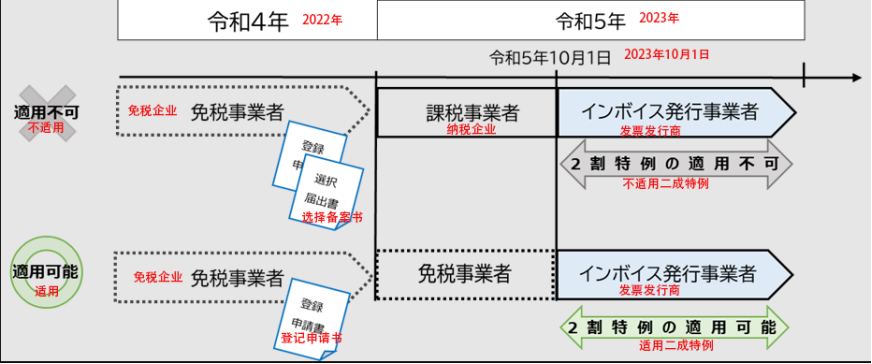

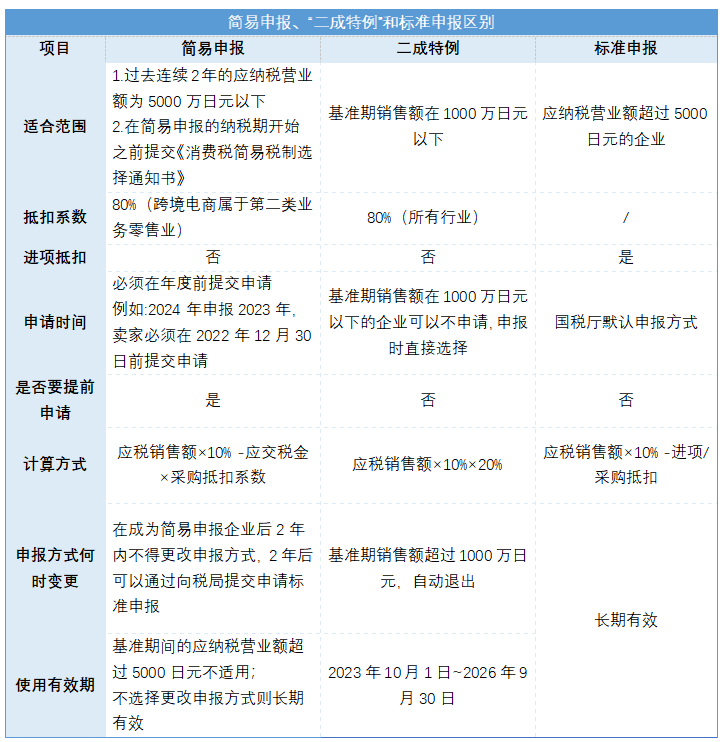

日本JCT申报方式分为简易申报、标准申报以及新推出的税改“二成特例”。日本国税厅一般默认选择标准申报,符合简易申报条件的卖家可提前通过税务代表向税务局申请简易申报。

申报周期

日本JCT申报周期通常为年报(国税厅其他要求除外),即次年的2月28日税局根据卖家上一年纳税期的销售税额进行征税处理。

3种申报方式具体解析

上下滑动查看

﹀

﹀

哪一种申报方式更好?

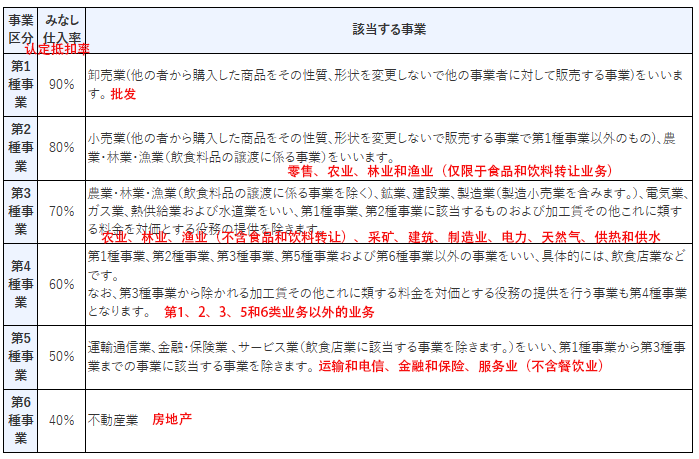

如上所示,3种申报方式各有条件与优势,在选择申报方式的时候需要根据自身情况来看。

例如:某跨境电商企业年应税销售额1000万日元,则消费税为100万日元。

1)按标准申报

如提供抵扣发票的采购成本(例如进口产品价值)为250万日元,则申报纳税金额为1000×10%-250×10%=75万日元;

2)按简易申报

跨境电商不需要提供抵扣发票预估的采购成本为销售额的80%,则申报纳税1000×10%-1000×80%×10%=20万日元;

3)按二成特例申报

无需考虑行业,申报纳税金额为应税销售税额的二成来缴税,则申报纳税金额为1000×10%×20%=20万日元。

综上,成长妹建议,业务类别单一的企业可选择简易申报/二成特例,可以有效地简化财务处理流程,减轻企业的行政负担。

如果企业本身进项税比较多,并且超过了自身营业额的80%,那建议卖家选取标准申报模式。经验类目较多的企业,简易申报需要区分每一类业务类别按照不同采购系数加总,对于这类企业,简易申报不仅不会带来财务流程上的简化,反而会增加企业财务工作。

10月1日起,日本JCT消费税政策将正式落地,海关ACP新规也将同时生效。简单来说,就是没有JCT税号就开不了商业发票且无法退税,海关报关也将有所影响,可以看出日本税局推行JCT的决心。

此外,亚马逊最新推出的三大新功能,「JCT筛选功能」、「JCT标记功能」以及「企业购专属扶持曝光页面」均是面向能够开具JCT发票的卖家。毫无疑问,没有JCT税号的亚马逊卖家将会损失很大一部分流量。

新规之下,JCT必然给卖家带来很大冲击,成长妹了解到,目前部分卖家仍对JCT存在疑惑:

❍ 一定要注册JCT吗?如何判断自己是否要履行JCT注册义务?

❍ 不注册有何影响?

❍ 注册JCT需要什么资料?

❍ 注册后如何查询JCT生效状态?

❍ 如何上传JCT税号到亚马逊后台?

❍ 日本JCT申报方式有哪些?

❍ 哪一种申报方式更好?

……

成长妹将结合最新政策消息解答以上问题,超硬核干货记得收藏转发哦~

一定要注册JCT吗?

日本JCT的注册与否,需要卖家根据自身情况来判断:

1)具有纳税义务的卖家,必须完成JCT税务合规;

2)此外,对于无须完成纳税义务的卖家,为了避免出现“销量危机”,强烈建议注册JCT。

强制合规,这些卖家必须注册

满足以下任一条件的卖家均属于「具有纳税义务的卖家」,这些卖家必须注册JCT,并根据日本税务要求依法申报缴纳相关税金。

1. 在“基准年2”内的应税销售额超过1,000万日元;

2. 在“基准年2”内的应税销售额未超过1,000万日元,但是“基准年1”上半年的应税销售额和在日员工费用支出均超过1,000万日元;

3. 若您申请注册JCT的年份为公司成立当年或第二年,且公司注册资本金在1,000万日元以上;

您需参考两个基准年度的销售额阈值来判断是否产生纳税义务。例如:”基准年 2”即 2020 年 和 “基准年 1”即 2021 年,若卖家的账户销售额在 2020 年或 2021 年前 6 个月超过阈值,则公司要计算的纳税年度是2022年,需要成为纳税实体,进行税务注册、申报和缴纳。

自愿注册,这些卖家建议注册

1. 想获得更多日本消费者订单的卖家;

2. 想获得亚马逊流量扶持的卖家;

3. 需要进行税务抵扣的卖家。

即:除了满足「强制合规」的必须要注册之外,其余卖家可自行考虑是否需要注册。

但考虑到日本买家的消费偏好以及亚马逊新举措即将落地,对于很多卖家来说,是否注册JCT可以说是一个非常关键的经营决策,担忧“销量危机”的卖家强烈建议注册JCT。

不注册有何影响?

1. 2023年10月1号后,没有JCT的卖家无法开具合规发票,或将因此损失大量的优质买家;

2. 无法申请抵扣在海关已缴纳的进口消费税;

3. 损失亚马逊流量,失去亚马逊页面展现率意味着损失订单量。

日本国税厅发布公告,自2023年10月1日起,没有注册JCT税号的卖家将无法再开具合规发票,并且无法做任何抵扣。

而日本消费者更偏向选择可以开具JCT发票的店铺购买,等同于未注册JCT的卖家将被这部分消费者放弃。

注册JCT需要什么资料?

注册日本JCT需要准备以下资料:

1.公司营业执照 (三证合一) 扫描件;

2.法人身份证明材料(护照/身份证);

3.店铺在平台的账户信息截图;

4.销售年度的销售数据;

5.注册申请表;

6.授权代理申请等。

注册后如何查询JCT生效状态?

查询方式:复制以下链接到浏览器,打开「税号有效性检索网站」,输入13位JCT号即可查询。

网站链接:

https://www.invoicekohyo.nta.go.jp/index.html

注:日本JCT号由T字开头的13位数组成,例如:T0123456789012。

如何上传JCT税号到亚马逊后台?

获得JCT注册号后,卖家需按照以下路径在卖家平台上进行注册号的提交及验证:

提交路径

卖家后台->设置->账户信息->税务信息->消费税设置->添加“JCT登记号”->点击“保存设置”。

上传步骤

第一步:复制以下链接登录卖家平台, 或参照提交路径:卖家平台>设置>税务设置。

🔍 您可以复制以下链接至浏览器开启:

https://sellercentral-japan.amazon.com/tax/jpenrollment/home?ref_=macs_xxjptax_cont_acinfohm

第二步:在卖家平台的税务设置页面上选择“是:我有义务在日本申报消费税”。

第三步:在下面显示的列中输入JCT注册号(又叫JCT登记号)。注意,仅允许输入 T+13 位数字。

第四步:检查发货地址是否正确;

第五步:保存设置。

提交成功后,亚马逊将根据您提供的信息进行验证,完成验证的商品将在今后能够为买家代开出合规发票。

目前,消费者的发票是由Amazon.co.jp代表卖家开具的,上面有卖家的名字。一旦合规发票留存制度生效, Amazon.co.jp将在发票上显示卖家提前在卖家平台提交的JCT注册号,以确保买家得到可以抵扣税费的发票。

日本JCT申报方式有哪些?

申报方式

日本JCT申报方式分为简易申报、标准申报以及新推出的税改“二成特例”。日本国税厅一般默认选择标准申报,符合简易申报条件的卖家可提前通过税务代表向税务局申请简易申报。

申报周期

日本JCT申报周期通常为年报(国税厅其他要求除外),即次年的2月28日税局根据卖家上一年纳税期的销售税额进行征税处理。

3种申报方式具体解析

上下滑动查看

﹀

﹀

哪一种申报方式更好?

如上所示,3种申报方式各有条件与优势,在选择申报方式的时候需要根据自身情况来看。

例如:某跨境电商企业年应税销售额1000万日元,则消费税为100万日元。

1)按标准申报

如提供抵扣发票的采购成本(例如进口产品价值)为250万日元,则申报纳税金额为1000×10%-250×10%=75万日元;

2)按简易申报

跨境电商不需要提供抵扣发票预估的采购成本为销售额的80%,则申报纳税1000×10%-1000×80%×10%=20万日元;

3)按二成特例申报

无需考虑行业,申报纳税金额为应税销售税额的二成来缴税,则申报纳税金额为1000×10%×20%=20万日元。

综上,成长妹建议,业务类别单一的企业可选择简易申报/二成特例,可以有效地简化财务处理流程,减轻企业的行政负担。

如果企业本身进项税比较多,并且超过了自身营业额的80%,那建议卖家选取标准申报模式。经验类目较多的企业,简易申报需要区分每一类业务类别按照不同采购系数加总,对于这类企业,简易申报不仅不会带来财务流程上的简化,反而会增加企业财务工作。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告