Amazon卖家怎么缴美国各州的跨境销售税

14142

14142

对跨境卖家来说,最恼人的莫过于各国的税务法规了!特别是地大物博的国家,可能在每个州、甚至到每个城市、不同品类的商品,其税务比率都不相同!

昨天上午,小派收到多位卖家发来的消息,说是收到了来自美国站要上传税号的邮件,一时间许多卖家也纷纷跟帖,说自己也遇到了这个情况。

但是亚马逊官方网站至今尚未对此事发出声明,消息真伪有待考究。不过,如果消息属实,那么身为Amazon 卖家的你,究竟要如何乖乖缴交跨境销售的美国税务呢?

1. 销售税是什么?

销售税是消费者购物时,即需要缴交给政府的税。在美国,每个州甚至到每个地方政府、不同品类的商品都有不同的计算方式。而若购买特殊的商品,如烟、酒、汽油,甚至是旅游,则会另外征收「消费税」。而有一些州每年会举行特定的「免税日」或「免税周末」活动,让特定的商品免税。因此有些人就会特别到某些邻近的州消费以避税!

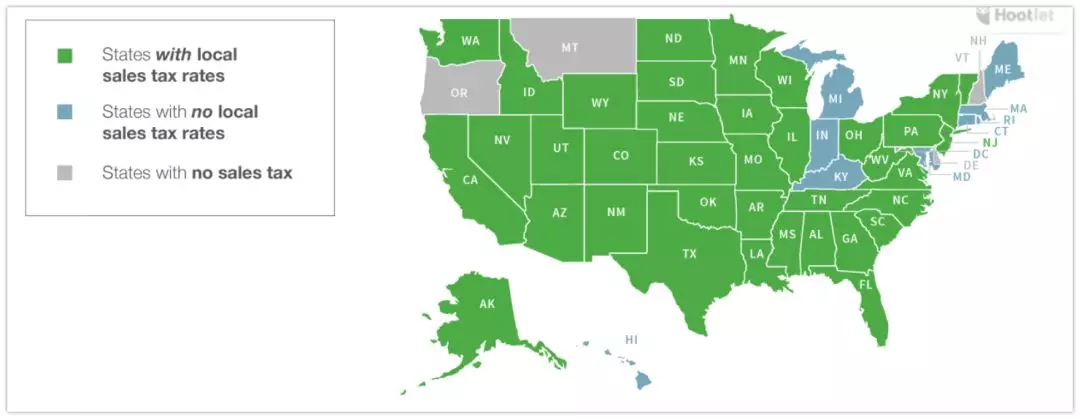

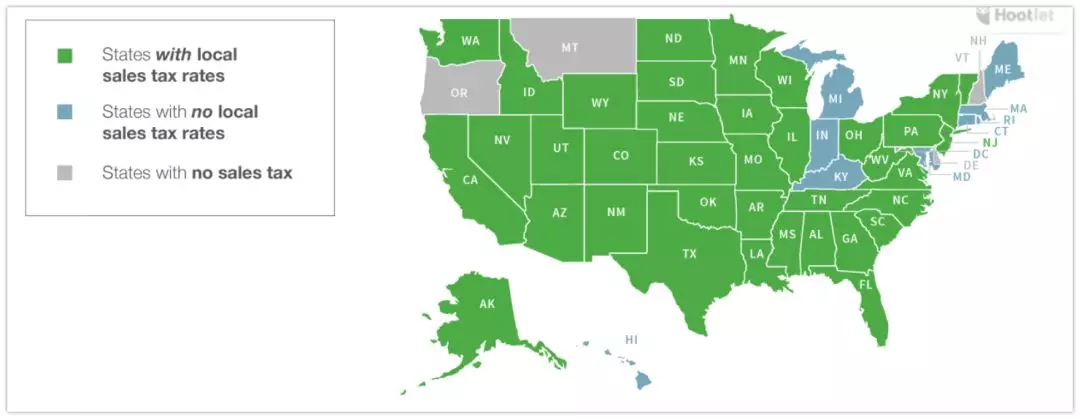

在一些州,地方政府可征收的平均销售税额可达5% ,也有一些州的地方政府不征收销售税,销售税的总和称为州和地方综合销售税,以下简称【综合销售税】。

美国目前没有征收【综合销售税】的州包括特拉华州/ 德拉瓦州(Delware )、蒙大拿州(Montana )、以及新罕布什尔州(Ner Hampshire )[灰色区域];没有征收【地方税收】的州包括:肯塔基州(Kentucky)、印第安纳州(Indiana)、密西根州(Michigan)、夏威夷(Hawaii)、缅因州(Maine)、华盛顿州(DC)、马里兰州(Maryland)、康乃狄克州(Connecticue)、罗德岛州(Rhode Island)以及麻塞诸塞州(Massachusetts)[蓝绿色区域]。(2018.06)

资料来源:TaxJar

2. 美国销售税怎么计算:

如果消费者在以下5个州:新罕布什尔州、俄勒冈州、蒙大拿州、阿拉斯加州和特拉华州,则不需要缴纳销售税。

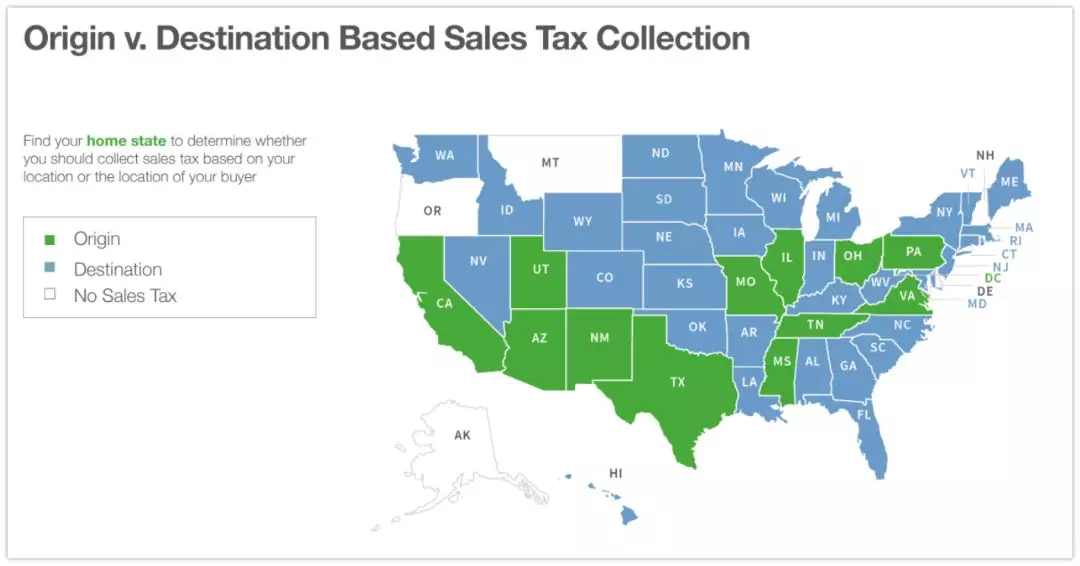

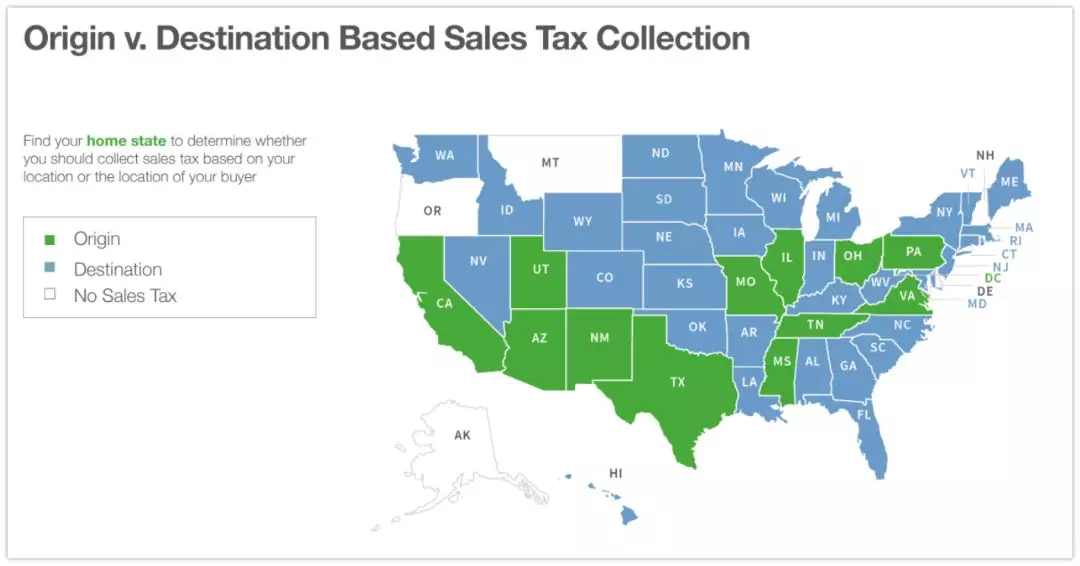

而当跨州的交易发生时,美国大多数的州,以消费者所在地来收取综合销售税。

例如消费者位于华盛顿州,则收取华盛顿州的综合销售税。但有些州,比如加州、德州和亚利桑那州等,则是基于发货地来执行销售税率[下图标示为绿色的州]。

资料来源:TaxJar

因此如果你的跨境销售使用Amazon FBA(落地美国之后的亚马逊物流系统),商品被分配到Amazon 的加州仓库,那么消费者在购物的时候,他不管将商品寄到美国的哪一个州,需缴交的费用就是加州的综合销售税。

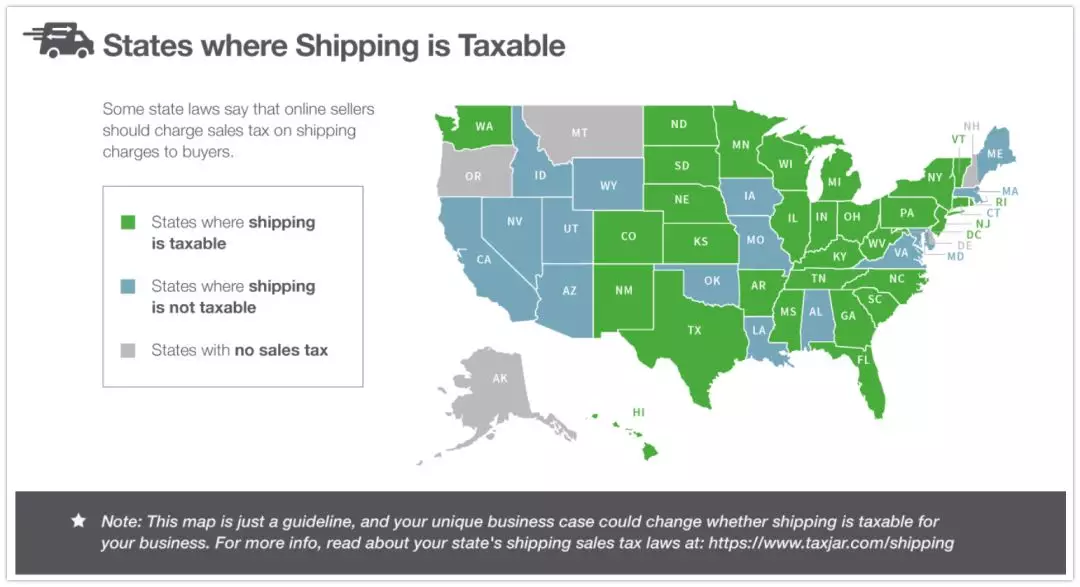

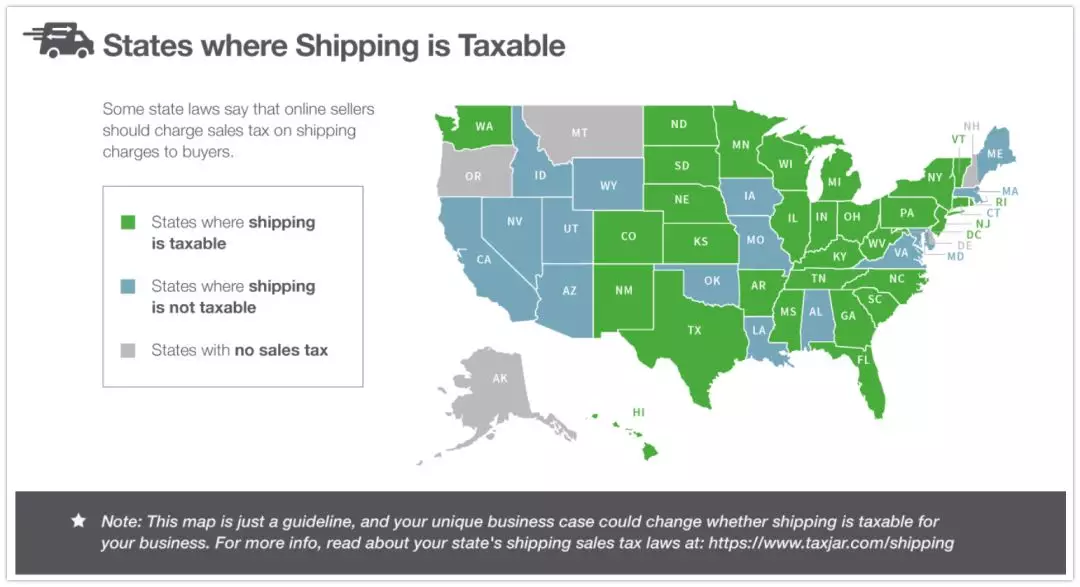

有些州甚至会希望网路卖家要对买家征收物流的税收:

资料来源:TaxJar

不过这个图仅供参考,基本上Amazon的跨境卖家,若采用FBA,就不需要再烦恼运费的税收费用了(这件事情就交给Amazon FBA来烦恼了!)

3. 了解你所销售的商品是否要缴税

前面提到,美国每个州跟地方政府都有他们自己的税收相关规定。有些商品被视为是「必需品」,可能在大部分的州都不征销售税。比如大部分的杂货商品、相对朴实的衣着服饰。

在美国,大部分不征收消费税的商品如下:

食品杂货

服装

特定书籍(教科书、宗教书等)

处方和非处方药

杂志

数位商品(书籍、音乐、电影等)

不过,通常跨境卖家在美国销售商品,都会是需要缴税的商品。而美国每一州的税务详细规则,你可以再到TaxJar查询。

4. 申请销售税

在了解你的商品确实在不同的州需要缴税,那么下一步就是透过注册州销售许可证,合法征收销售税。您可以自己注册销售税许可证,或聘请专业人员为您注册您的州销售税许可证。

如果没有有效的销售税许可证(Sales Tax Certificates),向买家征收销售税是非法的,甚至有些州会认为这是税务欺诈(Tax Fraud),因此务必要先申请过后,再向消费者收取销售税。

当您透过线上申请提交申请时,有时会立即收到销售税号码,或至少在10个工作日内收到。如果是透过纸本注册,则可能需要2-4周才能收到您的销售税许可证。

注册销售税许可证时,你需要提供以下讯息:

您的个人联系讯息

您的业务联系讯息

填写Form SS-4并向联邦政府申请公司税号EIN,社会安全号码(SSN)或联邦雇主识别号码(FEIN)也称为雇主识别号码(EIN)

商业实体(独资经营者,LLC,S-Corp等)

您的NAICS代码(提示:网上商店的NAICS代码是454110)

各州可能会要求提供更多信息。

5. 美国的电子商务销售税怎么收?

从2018年6月21日开始,美国最高法院裁定,州政府可以向网路零售商课征销售税,推翻「没有实体店面不需缴纳销售税」的规定。

过去,电商公司如果在美国一个州没有「充分的物理存在」,就不构成Nexus,就不需要替该州政府收取销售税(Sales Tax)。Nexus 最主要的三种情形:

你在某一个州有仓库或办公室

你在某一个州有雇员

你在某一个州有库存

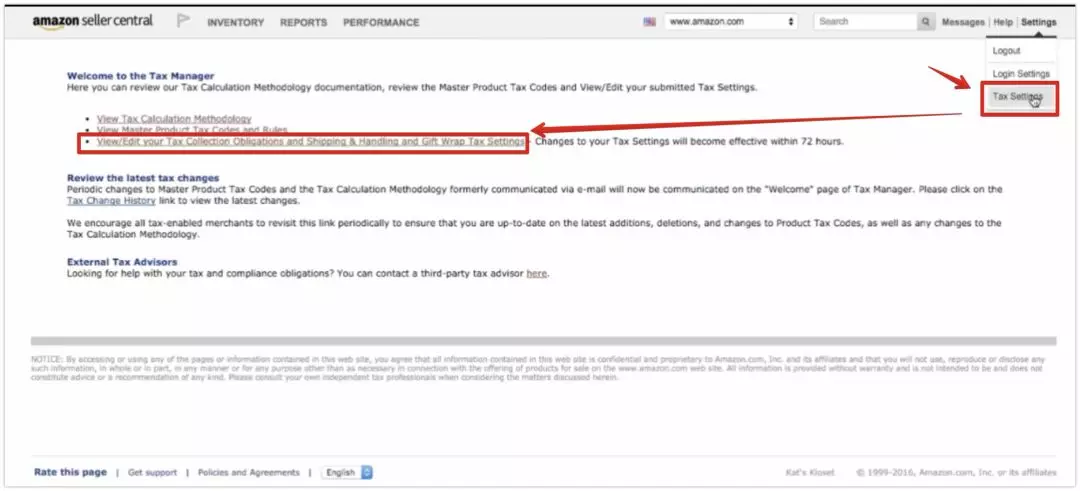

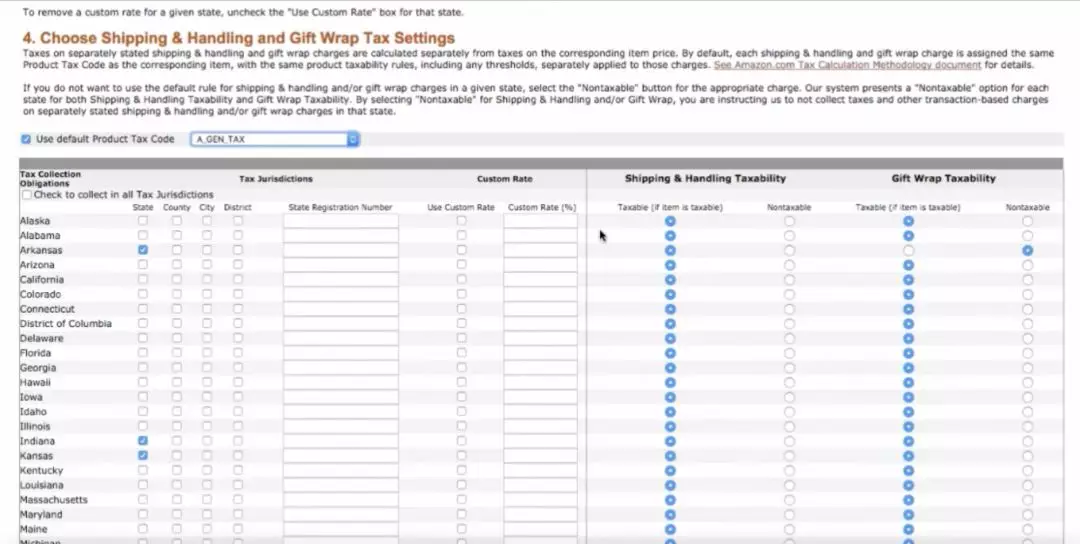

因此大部分来说,如果你是Amazon卖家,并且使用Amazon的物流系统FBA(Fullfilment by Amazon)则会需要在后台设定,选择你的商品类别,Amazon系统会在消费者下单时,自动计算并收取Sales Tax向消费者征收销售税。

当你做好了这个设定之后,Amazon就会把你的销售货款和销售税上缴到你所提供的银行帐号。而卖家则按月、季或是每半年,将代收的销售税缴交给个州的税局。

如果你是非FBA卖家,也可以透过Taxify、TaxJar、Avalara 等其他自动工具协助你销售税的问题。而这边要特别注意的是,如果你向消费者收取了销售税,但是没有缴交给该州政的政府,超过1万美金以上就糟糕了!

你可以透过这个影片连结看TaxJar的Amazon销售税设定教学,或者是到这个连结阅读更多关于税务的操作问题。

但是从2018年6月开始,电商即使不构成「充分的物理存在」,也会需要缴交美国各州的销售税,只是因为此法令刚颁布,故仍需要一段时间等待各州法令修正对于电子商务课征的税收细则。

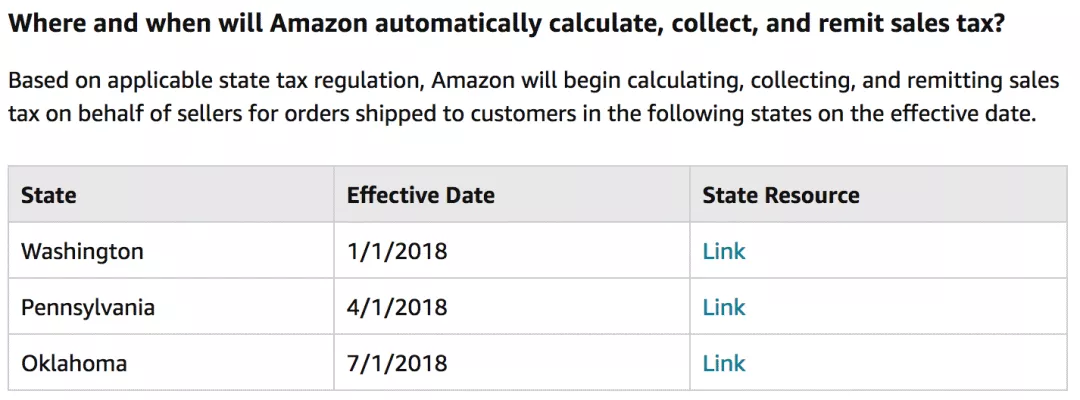

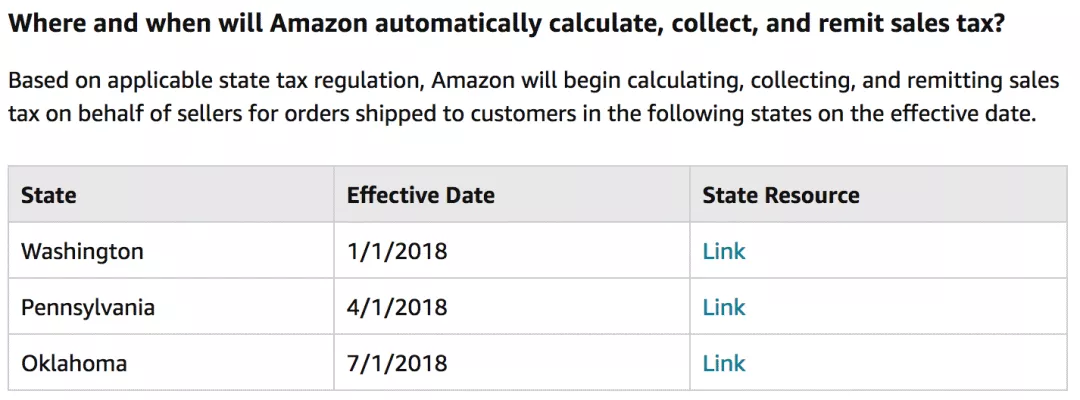

目前根据美国各州的法律对电商课税的资讯,Amazon官方公布在美国Washington/Pennsylvania/ Oklahoma这三个州会协助卖家进行电商销售税代收代缴。(2018.08更新)

其他州更详尽的税务资讯,可以登入Sell Center 点此连结获得Amazon官方更细节的说明。

6. 如果你从台湾出货,集货到美国Amazon的某个州的同一个仓库呢?

即便你使用Inventory Placement(请Amazon将你从海外出货的商品,统一集中到Amazon美国的一个州的FBA仓库,以节省跨国物流费用),但Amazon仍会在你的货物进到美国的仓库时,进行内部转仓,分配到Amazon各地的FBA仓库以就近配送商品。

因此,你的库存商品仍会在美国不同的州,形成「充分的物理存在」,此时,就需要消费者缴交综合销售税。

过去,如果你是使用FBM(Fulfillment by Merchant),让商品直接从你的海外的仓库,进到美国的消费者手上(卖家自己处理所有的包装、物流、退换货)??,你就真的是「跨境」销售,对美国政府来说不构成「充分的物理存在」,因此不用缴交销售税。要一直到你的商品在某一个州销售金额超过50万美金,才会形成「经济上的实体存在(Economic Nexus)」。

不过同前面所提到的,自2018年6月21日开始,美国最高法院裁定,州政府可以向网路零售商课征销售税,推翻「没有实体店面不需缴纳销售税」的规定。换句话说,未来,即使你是FBM,也会需要缴交美国各州的销售税,只是因为此法令刚颁布,故仍需要一段时间等待各州法令修正对于电子商务课征的税收细则。

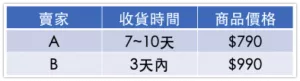

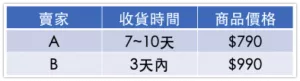

而使用FBM的缺点是,你可能没办法提供消费者快速到货的服务。美国消费者多数已是Amazon Prime会员,而Prime会员通常享有商品能在两天到货的服务。

因此,当你没有办法即时提供消费者很有可能消费者会寻求其他可以更快速配送的买家的商品,除非你的商品对消费者来说没有急迫性,是他们愿意等待的(像是大型家具、厨具),且等待的价格相对优惠许多,那就另当别论。

假想一下你是消费者,想要买一个电脑背包好了!当你透过自己熟悉的购物网站、电商网站找到想要的商品,但是有不同的卖家时,你会怎么选择?你会多花一点钱,更快拿到商品;还是会愿意多花一点时间,等待商品的配送呢?

7. 如果不缴交美国的销售税呢?

先讲讲美国政府怎么查你在Amazon销售的税好了!最容易被查税的人,通常是赚很多钱的人!美国政府要查你的税,首先他就假装成消费者,直接到Amazon后台购买你的商品,在结帐页面的时候看一下有没有「销售税」这笔款项,就知道你有没有乖乖缴税了!

如果你有在后台勾选并标示「销售税」,那当然很好!但是,第二步,它就会去查你是不是有诚实缴交税收,如果没有的话,该州政府是可以向你提供应缴纳的销售税以及利息!若你当时没有向消费者收取「销售税」,甚至是收了没有缴交给州政府,那么此时你可就要自己再掏出这笔秋后算账的巨款税收了!

8. 既然都要缴税,那跨境卖家需要成立美国公司吗?

设立美国公司的好处:

你可以报所有在美国的行销费用作为公司开销,扣抵所得税。若商品是由台湾注册公司出口而产生的海外劳务费用,有可能会被台湾税局认定有中华民国来源所得,需缴交20%的税务(withholding tax)。如果是新加坡或香港公司,亦可将海外行销费用作为公司开销报帐,扣抵所得税。

行政上更在地化:消费者喜欢买美国在地公司的产品胜过亚洲公司的产品。

让你的金流在美国更顺畅!

在美国的购物官网通常会使用Shopify打造,以美国当地公司注册及收款,金流处理的手续费比起海外卖家更优惠,在申请时也相对容易。

若是非美国公司或没有美国银行收取帐户,则在Shopify的串接上需使用Stripe收款,由于目前美国Stripe公司不接受台湾公司申请,除非你有临近台湾之其他国家的跨国公司,如日本、香港及新加坡,也可以透过该国公司的名义申请Stripe,协助您处理美国的金流问题。会计帐务则更简单清楚。

正规设立美国公司的费用:自己线上办约500~700 USD,会计公司代办3,000~4,000USD。

成立美国公司的野心:每月营收来到3万美元,即将突破4万美元时,你就应该要准备成立海外公司,并请专业的会计师来协助处理你的海外帐务!

好的,说的这里相信你已经大致了解在美国的Amazon卖家,究竟要如何缴税了!TransBiz鼓励当你在海外打造一定的事业基础以后,成立海外的公司将会是必要的!绝对不要省小钱,导致最后可能会受到关闭Amazon帐号、必须花大钱支付逃漏税的金额等处分而得不偿失啊!

若你对Amazon的销售还有更多的疑问,可以到常见问题找答案,或是私讯「粉丝专页」以获得更多协助!

(本文翻译自TransBiz)

—END—

对跨境卖家来说,最恼人的莫过于各国的税务法规了!特别是地大物博的国家,可能在每个州、甚至到每个城市、不同品类的商品,其税务比率都不相同!

昨天上午,小派收到多位卖家发来的消息,说是收到了来自美国站要上传税号的邮件,一时间许多卖家也纷纷跟帖,说自己也遇到了这个情况。

但是亚马逊官方网站至今尚未对此事发出声明,消息真伪有待考究。不过,如果消息属实,那么身为Amazon 卖家的你,究竟要如何乖乖缴交跨境销售的美国税务呢?

1. 销售税是什么?

销售税是消费者购物时,即需要缴交给政府的税。在美国,每个州甚至到每个地方政府、不同品类的商品都有不同的计算方式。而若购买特殊的商品,如烟、酒、汽油,甚至是旅游,则会另外征收「消费税」。而有一些州每年会举行特定的「免税日」或「免税周末」活动,让特定的商品免税。因此有些人就会特别到某些邻近的州消费以避税!

在一些州,地方政府可征收的平均销售税额可达5% ,也有一些州的地方政府不征收销售税,销售税的总和称为州和地方综合销售税,以下简称【综合销售税】。

美国目前没有征收【综合销售税】的州包括特拉华州/ 德拉瓦州(Delware )、蒙大拿州(Montana )、以及新罕布什尔州(Ner Hampshire )[灰色区域];没有征收【地方税收】的州包括:肯塔基州(Kentucky)、印第安纳州(Indiana)、密西根州(Michigan)、夏威夷(Hawaii)、缅因州(Maine)、华盛顿州(DC)、马里兰州(Maryland)、康乃狄克州(Connecticue)、罗德岛州(Rhode Island)以及麻塞诸塞州(Massachusetts)[蓝绿色区域]。(2018.06)

资料来源:TaxJar

2. 美国销售税怎么计算:

如果消费者在以下5个州:新罕布什尔州、俄勒冈州、蒙大拿州、阿拉斯加州和特拉华州,则不需要缴纳销售税。

而当跨州的交易发生时,美国大多数的州,以消费者所在地来收取综合销售税。

例如消费者位于华盛顿州,则收取华盛顿州的综合销售税。但有些州,比如加州、德州和亚利桑那州等,则是基于发货地来执行销售税率[下图标示为绿色的州]。

资料来源:TaxJar

因此如果你的跨境销售使用Amazon FBA(落地美国之后的亚马逊物流系统),商品被分配到Amazon 的加州仓库,那么消费者在购物的时候,他不管将商品寄到美国的哪一个州,需缴交的费用就是加州的综合销售税。

有些州甚至会希望网路卖家要对买家征收物流的税收:

资料来源:TaxJar

不过这个图仅供参考,基本上Amazon的跨境卖家,若采用FBA,就不需要再烦恼运费的税收费用了(这件事情就交给Amazon FBA来烦恼了!)

3. 了解你所销售的商品是否要缴税

前面提到,美国每个州跟地方政府都有他们自己的税收相关规定。有些商品被视为是「必需品」,可能在大部分的州都不征销售税。比如大部分的杂货商品、相对朴实的衣着服饰。

在美国,大部分不征收消费税的商品如下:

食品杂货

服装

特定书籍(教科书、宗教书等)

处方和非处方药

杂志

数位商品(书籍、音乐、电影等)

不过,通常跨境卖家在美国销售商品,都会是需要缴税的商品。而美国每一州的税务详细规则,你可以再到TaxJar查询。

4. 申请销售税

在了解你的商品确实在不同的州需要缴税,那么下一步就是透过注册州销售许可证,合法征收销售税。您可以自己注册销售税许可证,或聘请专业人员为您注册您的州销售税许可证。

如果没有有效的销售税许可证(Sales Tax Certificates),向买家征收销售税是非法的,甚至有些州会认为这是税务欺诈(Tax Fraud),因此务必要先申请过后,再向消费者收取销售税。

当您透过线上申请提交申请时,有时会立即收到销售税号码,或至少在10个工作日内收到。如果是透过纸本注册,则可能需要2-4周才能收到您的销售税许可证。

注册销售税许可证时,你需要提供以下讯息:

您的个人联系讯息

您的业务联系讯息

填写Form SS-4并向联邦政府申请公司税号EIN,社会安全号码(SSN)或联邦雇主识别号码(FEIN)也称为雇主识别号码(EIN)

商业实体(独资经营者,LLC,S-Corp等)

您的NAICS代码(提示:网上商店的NAICS代码是454110)

各州可能会要求提供更多信息。

5. 美国的电子商务销售税怎么收?

从2018年6月21日开始,美国最高法院裁定,州政府可以向网路零售商课征销售税,推翻「没有实体店面不需缴纳销售税」的规定。

过去,电商公司如果在美国一个州没有「充分的物理存在」,就不构成Nexus,就不需要替该州政府收取销售税(Sales Tax)。Nexus 最主要的三种情形:

你在某一个州有仓库或办公室

你在某一个州有雇员

你在某一个州有库存

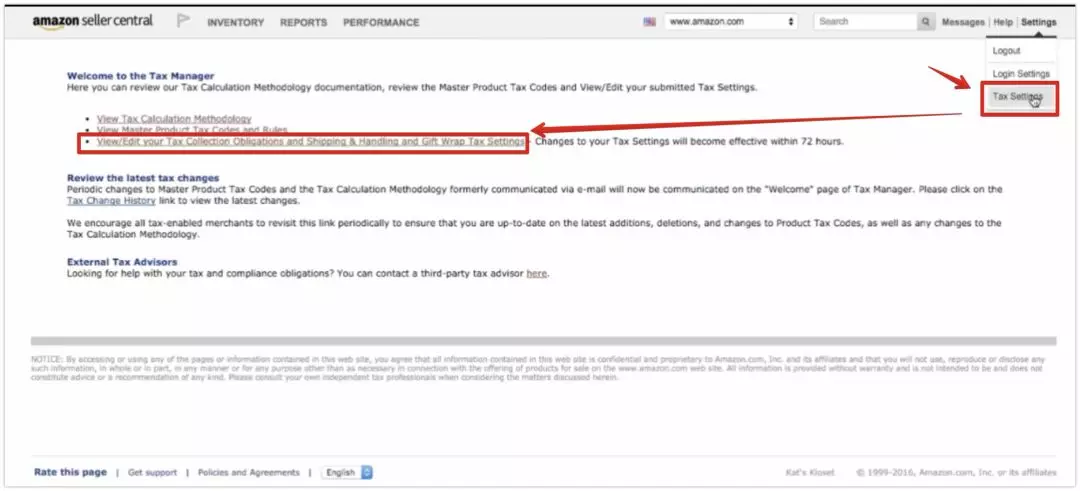

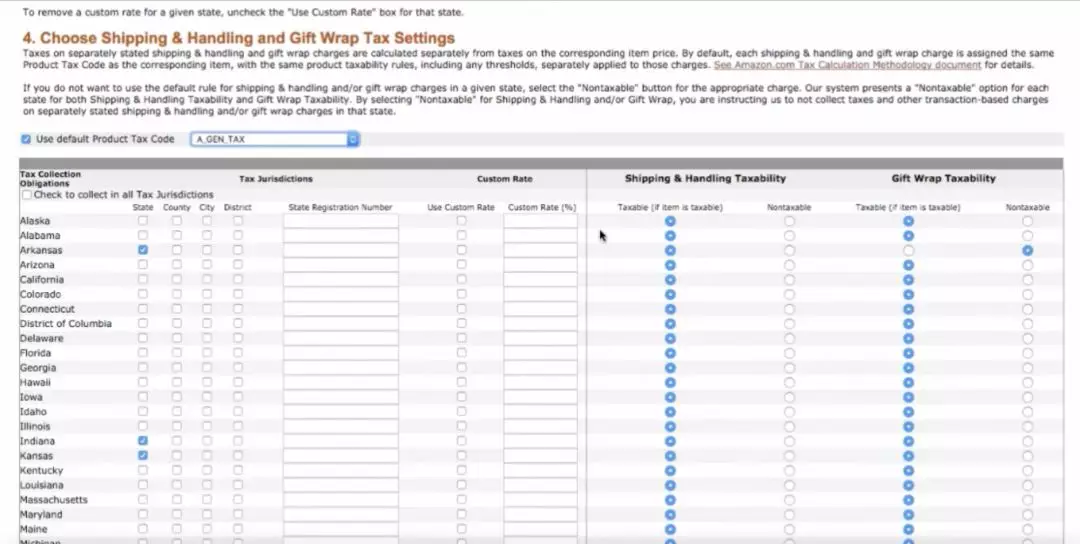

因此大部分来说,如果你是Amazon卖家,并且使用Amazon的物流系统FBA(Fullfilment by Amazon)则会需要在后台设定,选择你的商品类别,Amazon系统会在消费者下单时,自动计算并收取Sales Tax向消费者征收销售税。

当你做好了这个设定之后,Amazon就会把你的销售货款和销售税上缴到你所提供的银行帐号。而卖家则按月、季或是每半年,将代收的销售税缴交给个州的税局。

如果你是非FBA卖家,也可以透过Taxify、TaxJar、Avalara 等其他自动工具协助你销售税的问题。而这边要特别注意的是,如果你向消费者收取了销售税,但是没有缴交给该州政的政府,超过1万美金以上就糟糕了!

你可以透过这个影片连结看TaxJar的Amazon销售税设定教学,或者是到这个连结阅读更多关于税务的操作问题。

但是从2018年6月开始,电商即使不构成「充分的物理存在」,也会需要缴交美国各州的销售税,只是因为此法令刚颁布,故仍需要一段时间等待各州法令修正对于电子商务课征的税收细则。

目前根据美国各州的法律对电商课税的资讯,Amazon官方公布在美国Washington/Pennsylvania/ Oklahoma这三个州会协助卖家进行电商销售税代收代缴。(2018.08更新)

其他州更详尽的税务资讯,可以登入Sell Center 点此连结获得Amazon官方更细节的说明。

6. 如果你从台湾出货,集货到美国Amazon的某个州的同一个仓库呢?

即便你使用Inventory Placement(请Amazon将你从海外出货的商品,统一集中到Amazon美国的一个州的FBA仓库,以节省跨国物流费用),但Amazon仍会在你的货物进到美国的仓库时,进行内部转仓,分配到Amazon各地的FBA仓库以就近配送商品。

因此,你的库存商品仍会在美国不同的州,形成「充分的物理存在」,此时,就需要消费者缴交综合销售税。

过去,如果你是使用FBM(Fulfillment by Merchant),让商品直接从你的海外的仓库,进到美国的消费者手上(卖家自己处理所有的包装、物流、退换货)??,你就真的是「跨境」销售,对美国政府来说不构成「充分的物理存在」,因此不用缴交销售税。要一直到你的商品在某一个州销售金额超过50万美金,才会形成「经济上的实体存在(Economic Nexus)」。

不过同前面所提到的,自2018年6月21日开始,美国最高法院裁定,州政府可以向网路零售商课征销售税,推翻「没有实体店面不需缴纳销售税」的规定。换句话说,未来,即使你是FBM,也会需要缴交美国各州的销售税,只是因为此法令刚颁布,故仍需要一段时间等待各州法令修正对于电子商务课征的税收细则。

而使用FBM的缺点是,你可能没办法提供消费者快速到货的服务。美国消费者多数已是Amazon Prime会员,而Prime会员通常享有商品能在两天到货的服务。

因此,当你没有办法即时提供消费者很有可能消费者会寻求其他可以更快速配送的买家的商品,除非你的商品对消费者来说没有急迫性,是他们愿意等待的(像是大型家具、厨具),且等待的价格相对优惠许多,那就另当别论。

假想一下你是消费者,想要买一个电脑背包好了!当你透过自己熟悉的购物网站、电商网站找到想要的商品,但是有不同的卖家时,你会怎么选择?你会多花一点钱,更快拿到商品;还是会愿意多花一点时间,等待商品的配送呢?

7. 如果不缴交美国的销售税呢?

先讲讲美国政府怎么查你在Amazon销售的税好了!最容易被查税的人,通常是赚很多钱的人!美国政府要查你的税,首先他就假装成消费者,直接到Amazon后台购买你的商品,在结帐页面的时候看一下有没有「销售税」这笔款项,就知道你有没有乖乖缴税了!

如果你有在后台勾选并标示「销售税」,那当然很好!但是,第二步,它就会去查你是不是有诚实缴交税收,如果没有的话,该州政府是可以向你提供应缴纳的销售税以及利息!若你当时没有向消费者收取「销售税」,甚至是收了没有缴交给州政府,那么此时你可就要自己再掏出这笔秋后算账的巨款税收了!

8. 既然都要缴税,那跨境卖家需要成立美国公司吗?

设立美国公司的好处:

你可以报所有在美国的行销费用作为公司开销,扣抵所得税。若商品是由台湾注册公司出口而产生的海外劳务费用,有可能会被台湾税局认定有中华民国来源所得,需缴交20%的税务(withholding tax)。如果是新加坡或香港公司,亦可将海外行销费用作为公司开销报帐,扣抵所得税。

行政上更在地化:消费者喜欢买美国在地公司的产品胜过亚洲公司的产品。

让你的金流在美国更顺畅!

在美国的购物官网通常会使用Shopify打造,以美国当地公司注册及收款,金流处理的手续费比起海外卖家更优惠,在申请时也相对容易。

若是非美国公司或没有美国银行收取帐户,则在Shopify的串接上需使用Stripe收款,由于目前美国Stripe公司不接受台湾公司申请,除非你有临近台湾之其他国家的跨国公司,如日本、香港及新加坡,也可以透过该国公司的名义申请Stripe,协助您处理美国的金流问题。会计帐务则更简单清楚。

正规设立美国公司的费用:自己线上办约500~700 USD,会计公司代办3,000~4,000USD。

成立美国公司的野心:每月营收来到3万美元,即将突破4万美元时,你就应该要准备成立海外公司,并请专业的会计师来协助处理你的海外帐务!

好的,说的这里相信你已经大致了解在美国的Amazon卖家,究竟要如何缴税了!TransBiz鼓励当你在海外打造一定的事业基础以后,成立海外的公司将会是必要的!绝对不要省小钱,导致最后可能会受到关闭Amazon帐号、必须花大钱支付逃漏税的金额等处分而得不偿失啊!

若你对Amazon的销售还有更多的疑问,可以到常见问题找答案,或是私讯「粉丝专页」以获得更多协助!

(本文翻译自TransBiz)

—END—

热门活动

热门活动

浙江

浙江 03-12 周四

03-12 周四

热门报告

热门报告