红海危机和港口拥堵加剧,承运商煽动恐慌,即期运价急剧上升→

2377

2377“关、汇、税、商”系统搭建,点击获取跨境合规解决方案>>>

据Sea-Intelligence报告称,本轮停航是由于船舶运力短缺造成的,4月份闲置集装箱船队数量仅为0.9%。

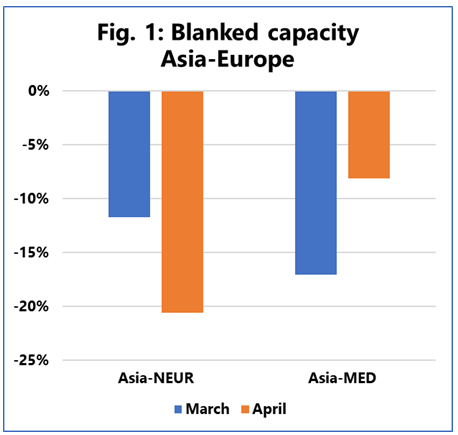

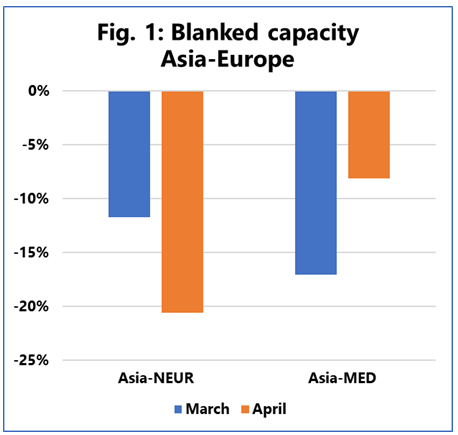

丹麦分析师表示:“我们分析了 2024 年 3 月和 4 月的实际运力部署情况,并将其与航运公司在 2024 年 2 月中旬计划的亚欧和跨太平洋航线进行了比较。”

▲资料来源:Sea-Intelligence

▲资料来源:Sea-Intelligence

如图所示,亚洲-北欧航线的空置运力比例从3月到4月基本翻了一番,从-12%空置到-21%。对于亚洲-地中海航线,我们看到相反的情况,空白运力份额从 3 月份的 -17% 上升到 4 月份的 -8%。

在跨太平洋航线上,我们看到了更加稳定的发展,2024 年 3 月和 4 月,西海岸的运力减少了约 -14%,东海岸的运力减少了 -11%。

海洋情报公司首席执行官艾伦·墨菲指出:

“这表明亚欧航线的运营环境比跨太平洋航线更加不稳定。由于几乎没有闲置船只,而且近几周即期运价急剧上升,红海危机推动了停航的增加。亚洲和欧洲主要枢纽的港口拥堵状况正在恶化。正如在新冠大流行期间看到的那样,港口拥堵会吸收供应并导致潜在的运力短缺。也正如我们自红海危机爆发以来所说的那样:有足够的能力在非洲周围转移船只,但没有足够的额外余力来应对其他重大干扰。因此,需要控制港口拥堵,否则即期海运费率可能进一步上升,而且速度会相当快。”

此话并非危言耸听。

据航运咨询公司Linerlytica最新分析显示,市场对船舶舱位紧张的恐慌情绪导致上海集装箱运价指数(SCFI)升至2022年9月以来的最高水平,较上周假期上涨18.8%,触及20个月以来峰值。

Linerlytica 指出,承运商正在煽动恐慌,

马士基声称亚欧和地中海航线的运力损失已达到 15-20%。

尽管有效运力状况并不像承运商所暗示的那么严峻,但强劲的需求令市场感到意外,箱式设备和船舶也供不应求。仅 4 月份,新干箱产量就飙升至 520,000 标准箱,比 2023 年月均产量高出三倍,新工厂产量到 7 月底已全部预订。

据Sea-Intelligence报告称,本轮停航是由于船舶运力短缺造成的,4月份闲置集装箱船队数量仅为0.9%。

丹麦分析师表示:“我们分析了 2024 年 3 月和 4 月的实际运力部署情况,并将其与航运公司在 2024 年 2 月中旬计划的亚欧和跨太平洋航线进行了比较。”

▲资料来源:Sea-Intelligence

▲资料来源:Sea-Intelligence

如图所示,亚洲-北欧航线的空置运力比例从3月到4月基本翻了一番,从-12%空置到-21%。对于亚洲-地中海航线,我们看到相反的情况,空白运力份额从 3 月份的 -17% 上升到 4 月份的 -8%。

在跨太平洋航线上,我们看到了更加稳定的发展,2024 年 3 月和 4 月,西海岸的运力减少了约 -14%,东海岸的运力减少了 -11%。

海洋情报公司首席执行官艾伦·墨菲指出:

“这表明亚欧航线的运营环境比跨太平洋航线更加不稳定。由于几乎没有闲置船只,而且近几周即期运价急剧上升,红海危机推动了停航的增加。亚洲和欧洲主要枢纽的港口拥堵状况正在恶化。正如在新冠大流行期间看到的那样,港口拥堵会吸收供应并导致潜在的运力短缺。也正如我们自红海危机爆发以来所说的那样:有足够的能力在非洲周围转移船只,但没有足够的额外余力来应对其他重大干扰。因此,需要控制港口拥堵,否则即期海运费率可能进一步上升,而且速度会相当快。”

此话并非危言耸听。

据航运咨询公司Linerlytica最新分析显示,市场对船舶舱位紧张的恐慌情绪导致上海集装箱运价指数(SCFI)升至2022年9月以来的最高水平,较上周假期上涨18.8%,触及20个月以来峰值。

Linerlytica 指出,承运商正在煽动恐慌,

马士基声称亚欧和地中海航线的运力损失已达到 15-20%。

尽管有效运力状况并不像承运商所暗示的那么严峻,但强劲的需求令市场感到意外,箱式设备和船舶也供不应求。仅 4 月份,新干箱产量就飙升至 520,000 标准箱,比 2023 年月均产量高出三倍,新工厂产量到 7 月底已全部预订。

热门活动

热门活动

其他

其他 04-09 周四

04-09 周四

热门报告

热门报告