AMZ123获悉,近日,Similarweb发布了《2025年全球电商现状报告》。到2025年,全球电商已进入新的成熟阶段。电商网站的整体访问量趋于稳定,但消费者行为正在发生变化,以更有目的性和更具选择性的方式进行购物。

AMZ123获悉,近日,Similarweb发布了《2025年全球电商现状报告》。到2025年,全球电商已进入新的成熟阶段。电商网站的整体访问量趋于稳定,但消费者行为正在发生变化,以更有目的性和更具选择性的方式进行购物。

本报告主要分析了2025年全球电商行业的整体流量数据与发展趋势,并对美妆、时尚等主要品类的表现与区域差异进行解读。

一、总体概览

1.全球流量保持稳定,移动端增长

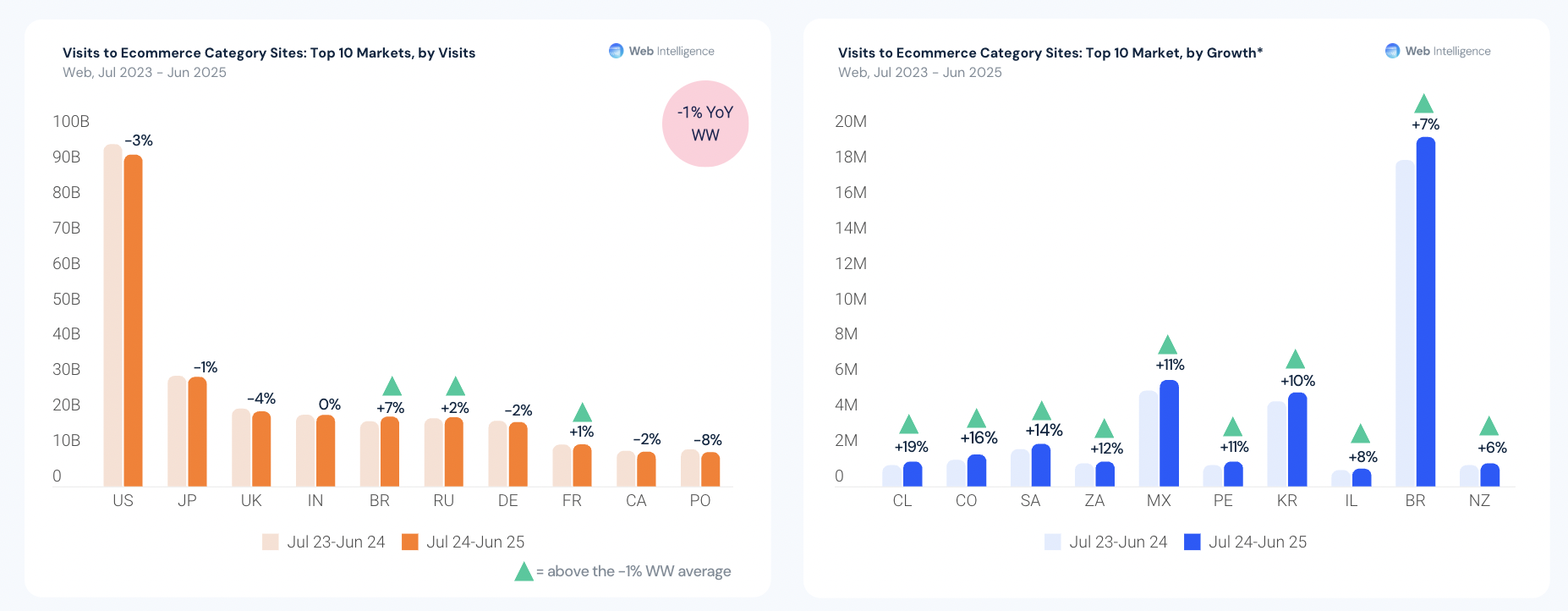

过去两年,全球电商流量整体保持稳定,每月访问量约为210亿至270亿次,同比略降1%。独立访客数同比增长1%。移动端应用内会话同比增长13%,11月与12月的假期购物高峰期带动访问激增。消费者的购物方式正从频繁的网页浏览转向移动端交互,品牌自有应用成为培养忠诚度的核心渠道。

从国家层面看,美国、日本与英国仍居访问量前列,访问量出现小幅下降,意味着市场已进入成熟期。巴西则在访问量与增长率上均表现突出,其互联网普及率推动增长。智利与哥伦比亚等新兴市场增速最快,互联网普及和线上零售选项增加共同推动了其强劲增长。

市场数据显示,综合型电商平台仍是电商流量和用户规模的最大来源,且仍在持续增长。相比之下,时尚服装、消费电子以及家居与园艺等单一品类电商平台的访问量出现下降,食品杂货及美妆类保持稳定,而珠宝与奢侈品虽基数较小,却出现温和增长。

消费者行为正在向多品类平台集中。综合平台在价格、便利性和品类多样性上的优势,使其持续吸引消费者购买。不过,部分类目流量下降,也与消费者支出收紧、竞争加剧以及部分购买活动转向品牌自有移动端应用有关。

2.主要电商平台概览

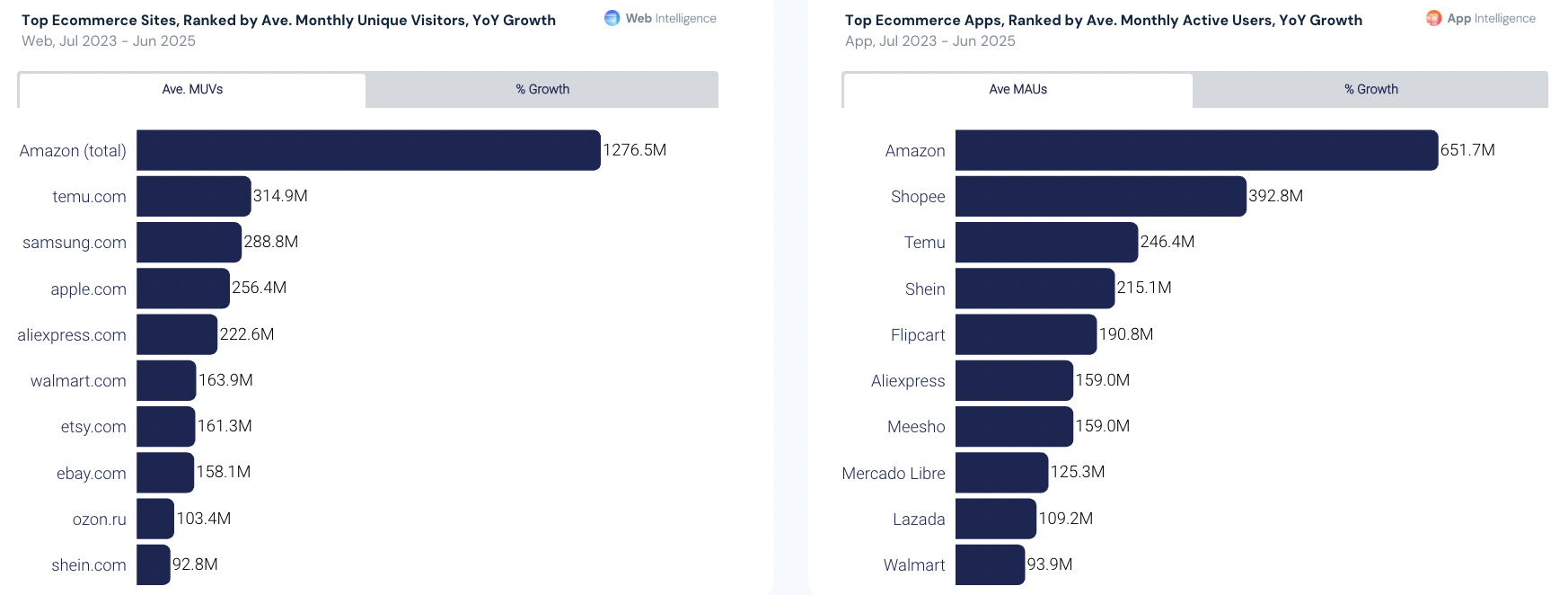

亚马逊依然在网页与应用端占据主导地位,而Temu、Shopee和Shein凭借全球扩张正快速提升排名。同时,Quince、Prose和Farm Rio等快速送达与社交购物的创新应用正在推动电商生态进入新阶段。

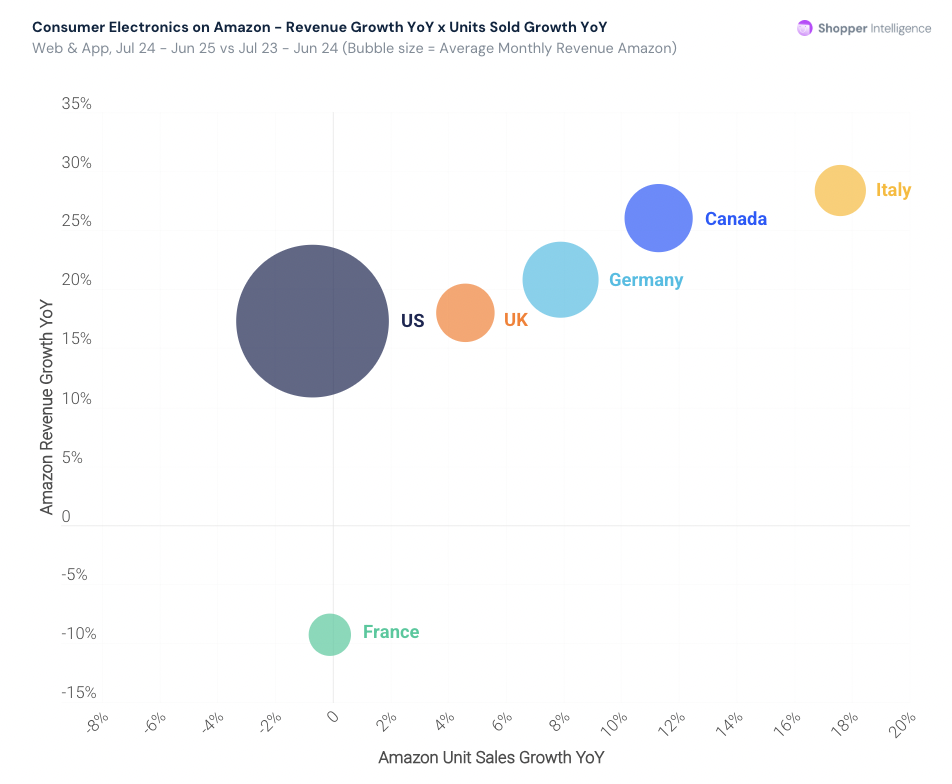

在亚马逊的主要市场中,法国表现最为突出,营收和销售量同比增长最快。意大利与加拿大同样实现了两位数的销售增长,市场接受度与用户活跃度双双上升。美国作为亚马逊最大的市场,增长趋缓,客户群已高度饱和。英国维持稳步增长,而德国则趋于停滞甚至下滑。

二、电商平台表现

1.用户行为转变

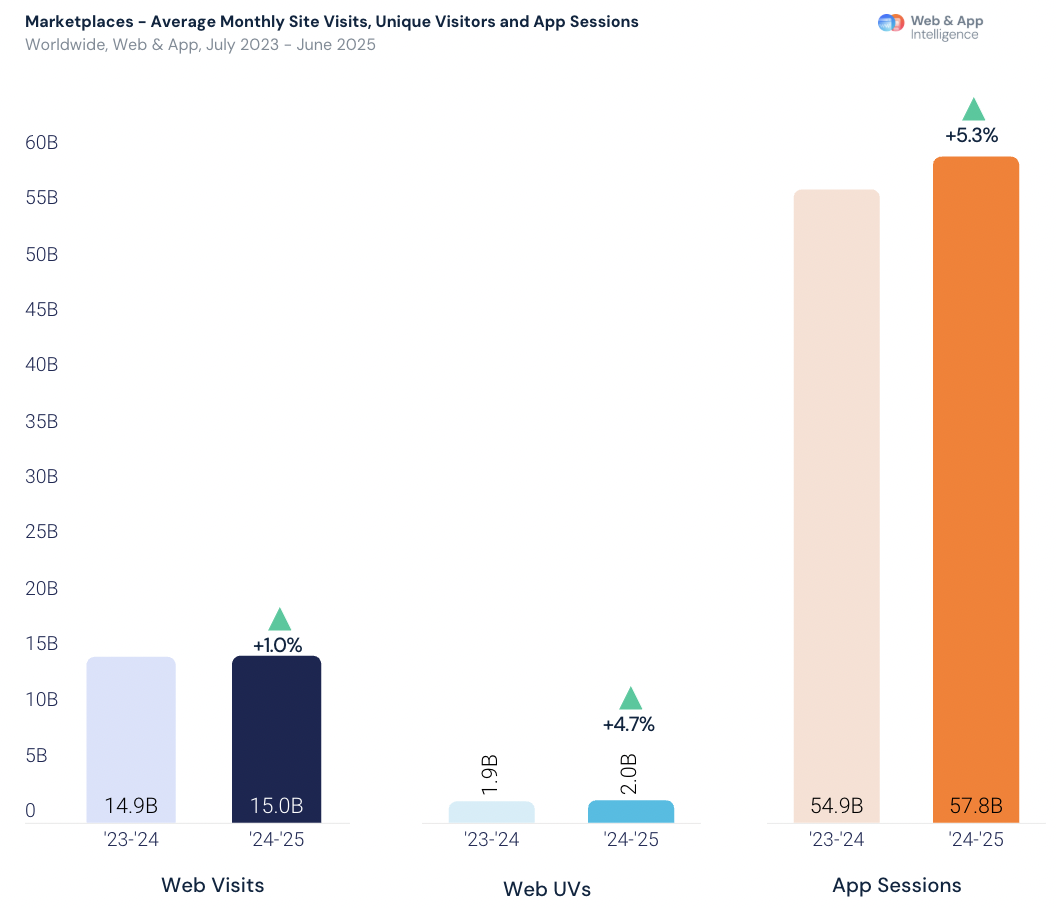

数据显示,2024年7月至2025年6月期间,综合型电商市场平台网站的独立访客同比增长4.7%,但整体访问量仅增长1%,月均访问量超过150亿次。表明用户虽然数量增加,但重复访问和浏览频率下降。这一现象是因为搜索工具、推荐算法以及购买前调研的提升,使得消费者在点击访问前就已完成大量决策。

相比之下,移动应用的增长更为显著。2024年7月至2025年6月期间,应用会话量同比增长5.3%,月均超过580亿次。

移动端的用户往往表现出更高的参与度与忠诚度,他们更活跃、更愿意重复购买。这意味着移动端不只是交易渠道,更是构建长期用户关系和品牌黏性的核心阵地。平台若能在应用生态中实现精准推荐、个性化体验与快速履约,将更有机会赢得持续增长。

2.区域差异

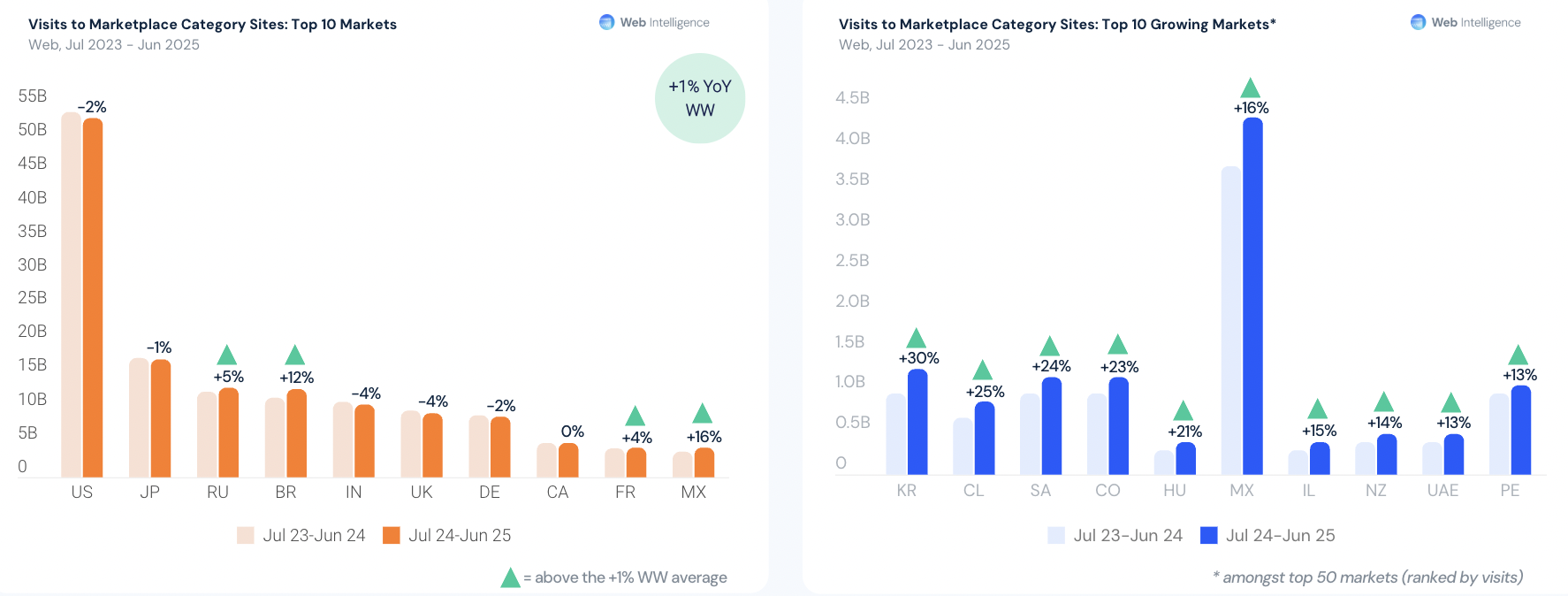

虽然许多发达市场的电商平台流量增速放缓甚至出现下滑,但部分新兴市场展现出强劲的增长势头,尤其是在巴西和墨西哥。

在中南美市场,消费者对跨境购物的接受度不断提高,新兴电商平台以低价和快速履约打破了原有竞争格局。中东市场也保持上升趋势,跨境电商模式的普及和移动购物的普遍化为市场注入新动能。

除美国外,日本在访问量方面位居首位,月均访问量超过175亿次。韩国在访问量增长方面表现突出,同比提升超过30%,成为全球增长最快的市场。亚洲电商平台的大量进入推动了本土电商市场的扩张,也改变了此前由国际品牌主导的市场格局。

3.亚马逊增长放缓,Temu等新兴平台崛起

尽管亚马逊仍保持庞大的用户规模和全球影响力,但其网站流量和应用增长已接近饱和,增长动力逐渐转向会员忠诚度与留存管理。

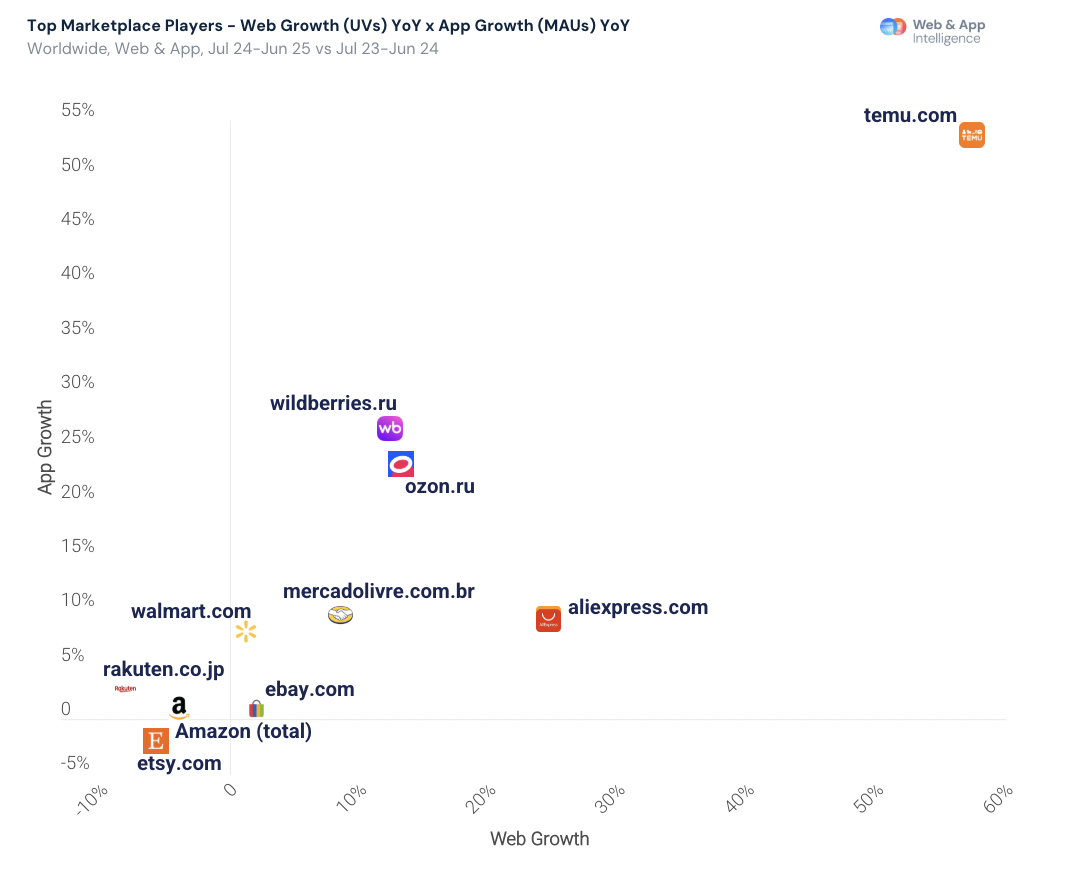

相比之下,新兴平台正迅速扩大影响力。2024年7月至2025年6月期间,Temu全球网页独立访客量同比增长超过57%,应用月活跃用户(MAU)同比增长超过54%,成为增长最显著的电商平台。

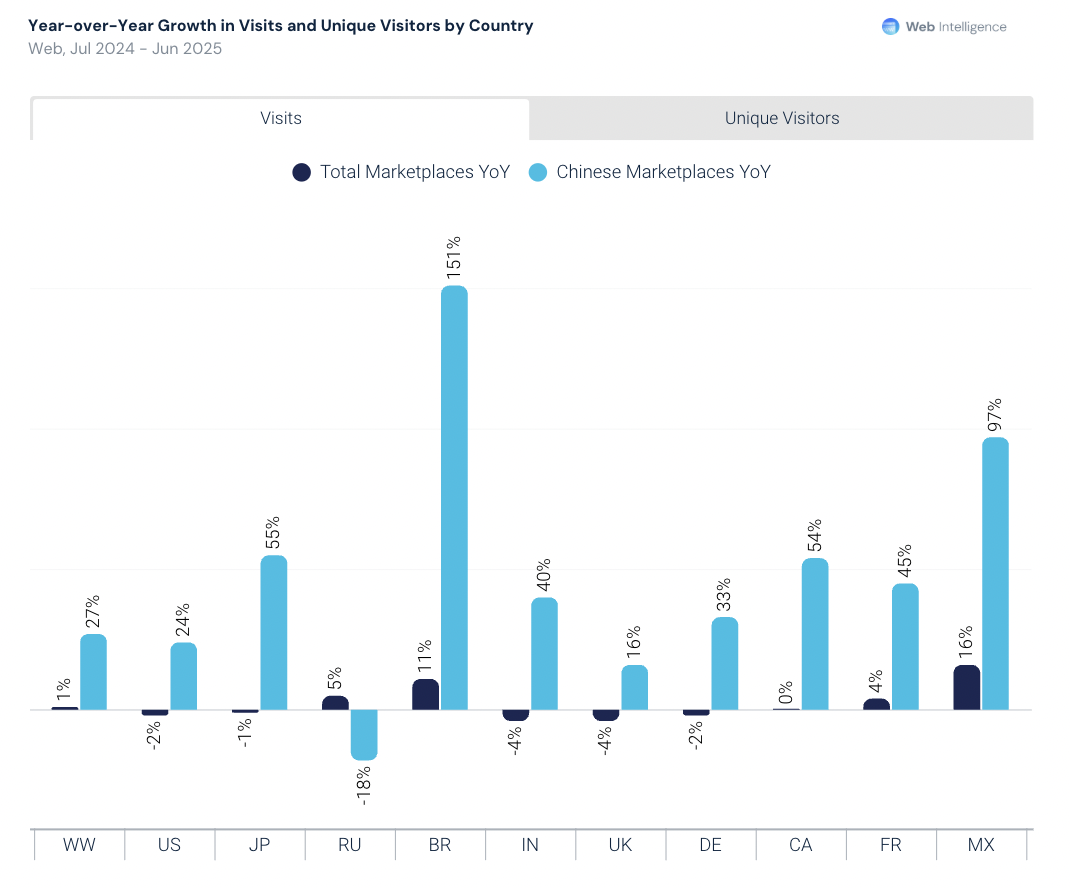

2025年,中国电商平台的全球化扩张趋势尤为显著。Temu与AliExpress已跻身全球前三大电商平台。随着消费者越来越关注价格和效率,中国电商平台以性价比和快速履约赢得了全球用户的青睐。

巴西和墨西哥是增长最快的市场,两地访问量同比翻倍。欧洲市场同样表现强劲,德国与法国的访问量持续上升。在美国和英国等成熟市场,尽管整体流量增长趋缓,中国平台仍保持增长势头。

4.策略变化

人工智能正在重塑用户获取模式。数据显示,美国在AI驱动的推荐流量方面居于领先地位,这与其在整体市场访问量上的优势相符。然而,德国的表现尤为突出,其在推荐流量增长中排名第一,总推荐量位居第二,尽管其整体市场访问量仅排名第七,落后于英国。

这一现象表明,AI技术正帮助多品类零售商在德国市场实现更高效的需求捕捉和流量转化,为跨境电商和本地平台带来了新的增长机会。随着AI推荐系统在购物体验中的渗透加深,未来的市场竞争将更多依赖于算法能力与数据驱动决策。

值得注意的是,自2025年4月美国上调关税后,中国电商平台开始调整全球布局。Temu及其他中国平台减少了在美国的投资,将更多资源转向监管限制较少、回报更高的市场,如巴西、墨西哥及部分欧洲国家。

付费媒体投放趋势印证了这一变化。过去六个月,Temu在美国的点击付费广告(PPC)支出显著下降,而在拉美与欧洲的投入大幅增加。目前,巴西已超过美国成为Temu网页访问量最高的市场。不过截至2025年6月,美国市场出现了轻微复苏迹象。

三、电商美妆市场

2025年全球美妆与化妆品市场保持稳健增长,整体以电商网站为主导。随着社交媒体和移动购物的普及,品牌份额正逐渐向以社交媒体为核心的新兴品牌倾斜,掌握网红营销与社交平台曝光能力的品牌正成为增长的主要受益者。

1.美妆行业以网站为主导

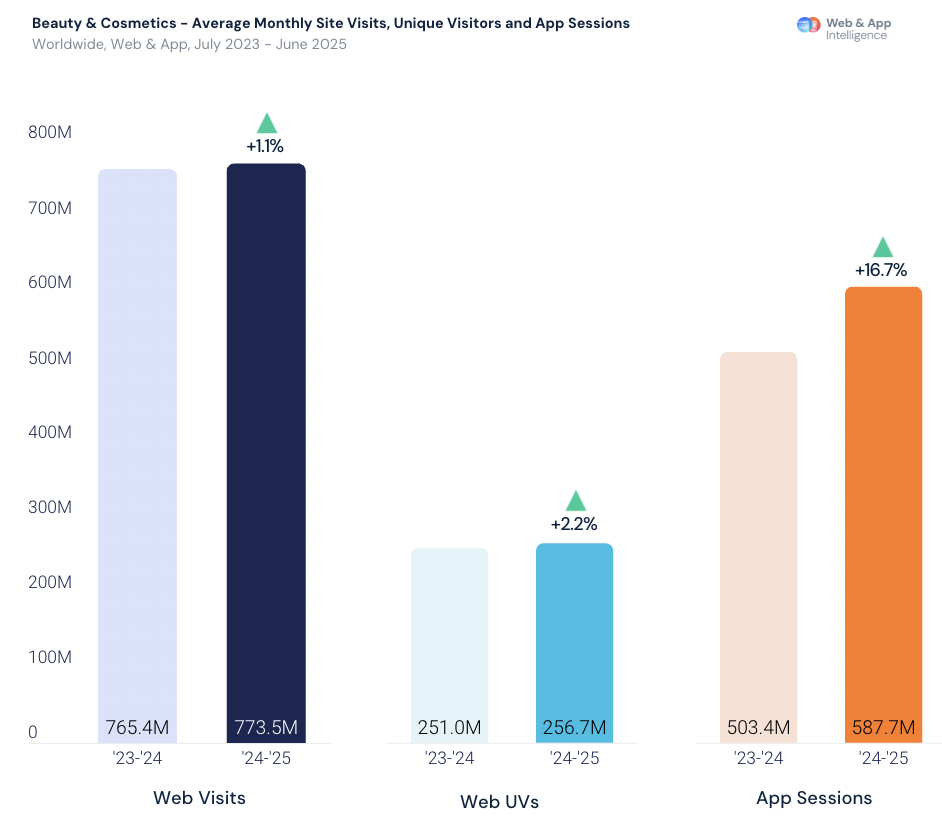

数据显示,2024年7月至2025年6月期间,全球美妆与化妆品网站访问量同比增长1.1%,月均访问量超过7.74亿次;应用会话量同比增长16.7%,月均达到5.88亿次。

当前,美妆与化妆品电商行业虽保持增长,但其数字化成熟度仍低于其他电商行业,网页渠道仍是主要的流量来源。

导致这一现象的重要原因在于,多数美妆品牌和卖家尚未开发移动端应用,仍主要依赖网站作为核心互动渠道。随着移动端成为推动用户黏性与消费体验的关键阵地,这一模式可能限制未来增长潜力。

对于美妆企业而言,投资应用程序将成为下一个增长突破口。通过应用端建立深层次用户关系、强化会员体系与数据洞察,将有助于品牌在经济波动中保持韧性并提升市场份额。

2.市场表现差异

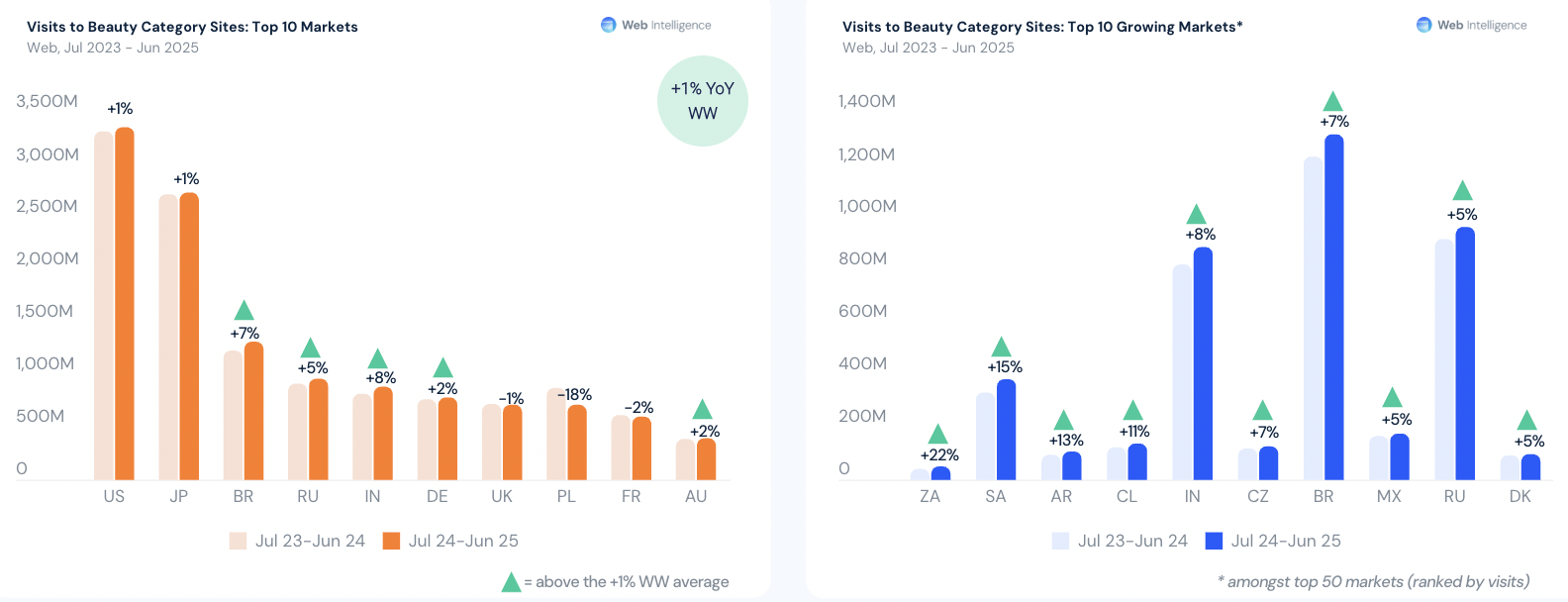

从地区来看,大多数发达市场的美妆网站访问量均保持增长,美国与全球平均水平一致,同比增长1%。除美国外的国家中,日本访问量最高,年访问量超过27亿次。然而,英国与波兰的表现形成鲜明对比,其中波兰的访问量下降18%。

增长最显著的地区集中在南美与中美洲市场,同时南非、印度和丹麦也表现突出。在印度,年轻消费者通过社交媒体推动美妆潮流,带动线上需求上升;丹麦市场则吸引了众多国际品牌,以高消费能力人群为核心开展精准营销。南非访问量增速同比增长超过22%。

这些地区表现差异说明,美妆市场的增长动力正从传统成熟市场向新兴市场转移。新兴国家消费者在社交媒体驱动下形成强烈的趋势导向,而发达市场则更多依靠品牌忠诚与高端细分品类维持增长。

3.亚马逊平台的增长

亚马逊在北美美妆品类中的增长表现不一。加拿大在收入与销量增长方面均居首位,显示出强劲的市场需求与渗透率提升。美国仍是亚马逊是最大收入市场,月均收入超过25亿美元,同比增长7.8%。

在欧洲市场,亚马逊销售表现差异明显。德国销量上升但收入下降,这意味着美妆产品价格下调或消费偏好向低价产品转移;英国与意大利表现平稳,市场需求停滞;法国则出现收入与销量双双下降的趋势,可能与本土美妆品牌竞争加剧或消费者偏好变化有关。

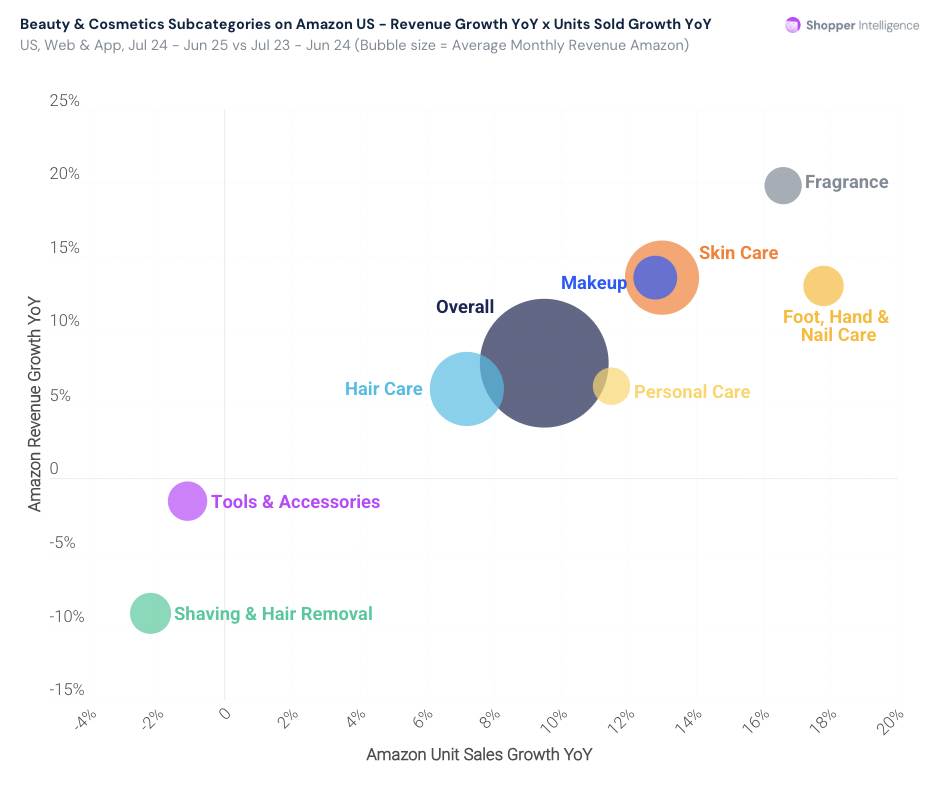

在美国亚马逊美妆与化妆品类中,香氛成为增长最快的细分品类,销售额与销量均显著上升。护肤及手足护理产品也保持两位数增长,显示消费者在个人护理与自我保养方面的持续关注。彩妆与美发品类保持稳定增长,而美容工具及脱毛产品则出现下滑,可能与渠道转移或需求饱和有关。

4.策略变化

生成式人工智能正成为美妆行业流量的重要来源。美国在AI驱动的推荐流量中居首位,英国在AI推荐增长方面位居第一,总推荐量排名第二,不过英国的整体访问量落后于德国且同比下降。AI技术正在帮助品牌更精准捕捉消费者需求,提高转化效率。

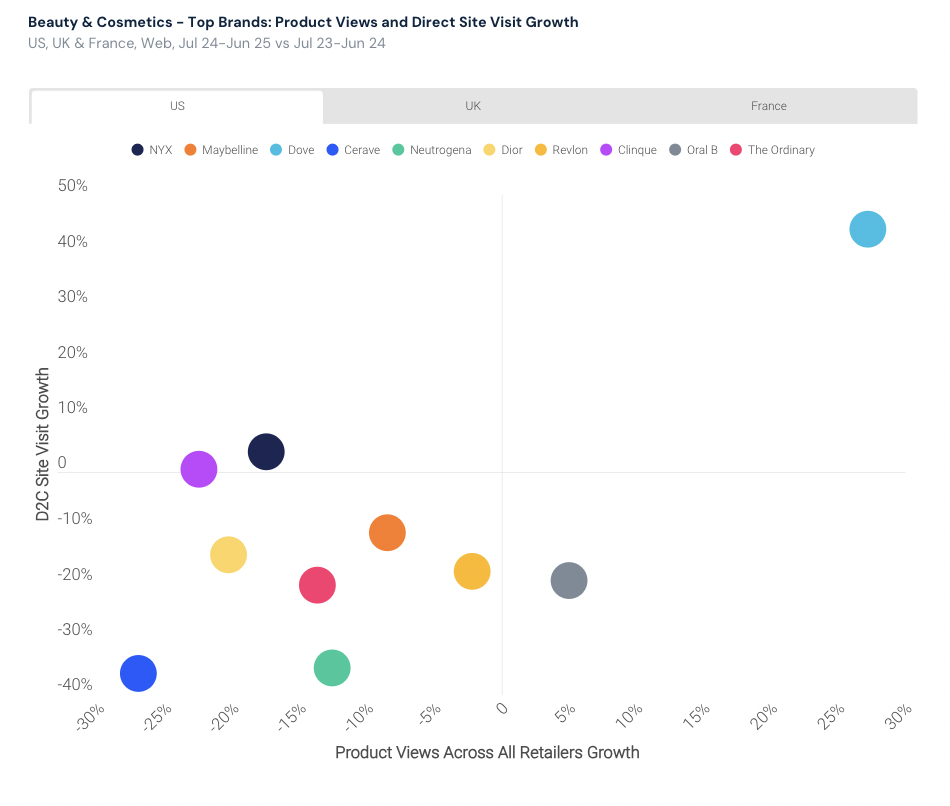

与此同时,许多传统品牌正在失去部分市场份额,韩妆品牌与社媒品牌快速崛起。部分品牌选择依赖多品牌销售渠道以扩大覆盖,例如,Oral-B在美国的产品浏览量增长5%,而NYX则建设自有渠道以获取更高利润与用户忠诚度。

另一部分的品牌则加速向DTC模式转型。尽管Ulta与丝芙兰等多品牌平台增长放缓,但自营电商的盈利能力与品牌掌控力更强。未来的发展方向将取决于品牌如何平衡销售渠道的可见度与自有渠道的长期忠诚关系。

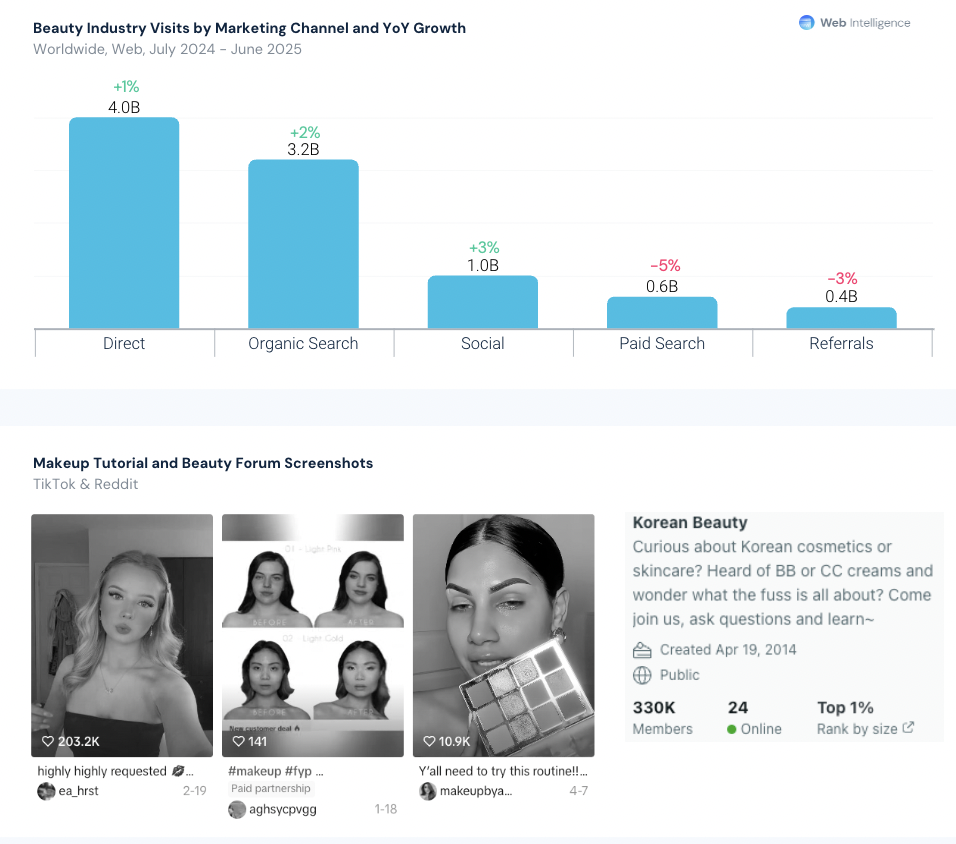

此外,美妆行业受社交媒体影响最为显著,网红与社交趋势已成为消费者发现与购买的核心动力。社交平台目前已占美妆网站访问量的11%,而在全网中这一比例仅为3%。

社交媒体影响力仍在增强。尽管推荐与付费搜索流量下降,直接访问、自然搜索及社交流量均呈上升趋势,其中社交增长最快,同比增长3%。

随着Z世代和更年轻消费者的购买力增强,许多消费者在社交平台发现产品后,通过搜索或直接访问完成购买。对美妆品牌而言,社交平台的曝光度已成为提升流量和转化的关键渠道。

四、时尚市场

1.消费者行为变化

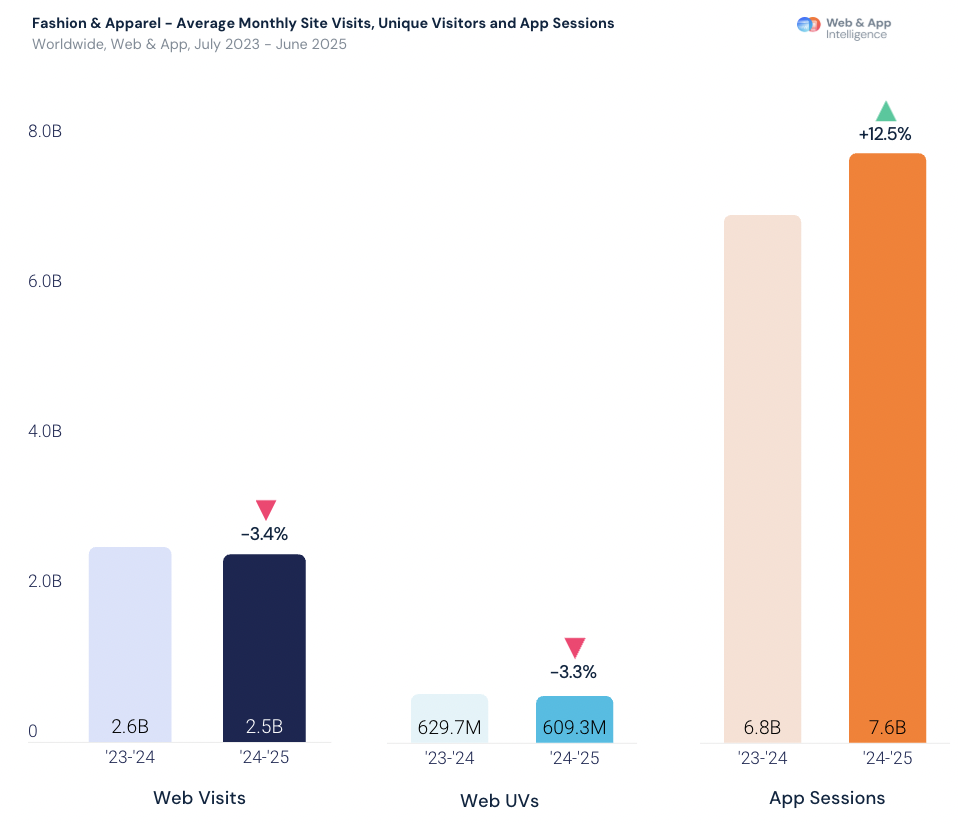

数据显示,消费者在经济压力下减少非必需时尚消费或转向多品类零售平台。2024年7月至2025年6月,全球时尚网站平均每月访问量超过25亿次,同比下降3.4%,独立访客数下降3.3%。时尚类应用月均会话次数超过76亿次,同比上升12.5%。

网页端流量的下降表明,部分消费者转向综合型电商平台或削减可自由支配支出,活跃用户更集中于移动应用端,且移动端的消费者表现出更高的品牌黏性。

此外,二手交易平台的崛起促使消费者将支出集中于少数具有高性价比和便利性的卖家,这种趋势使品牌竞争更加激烈。

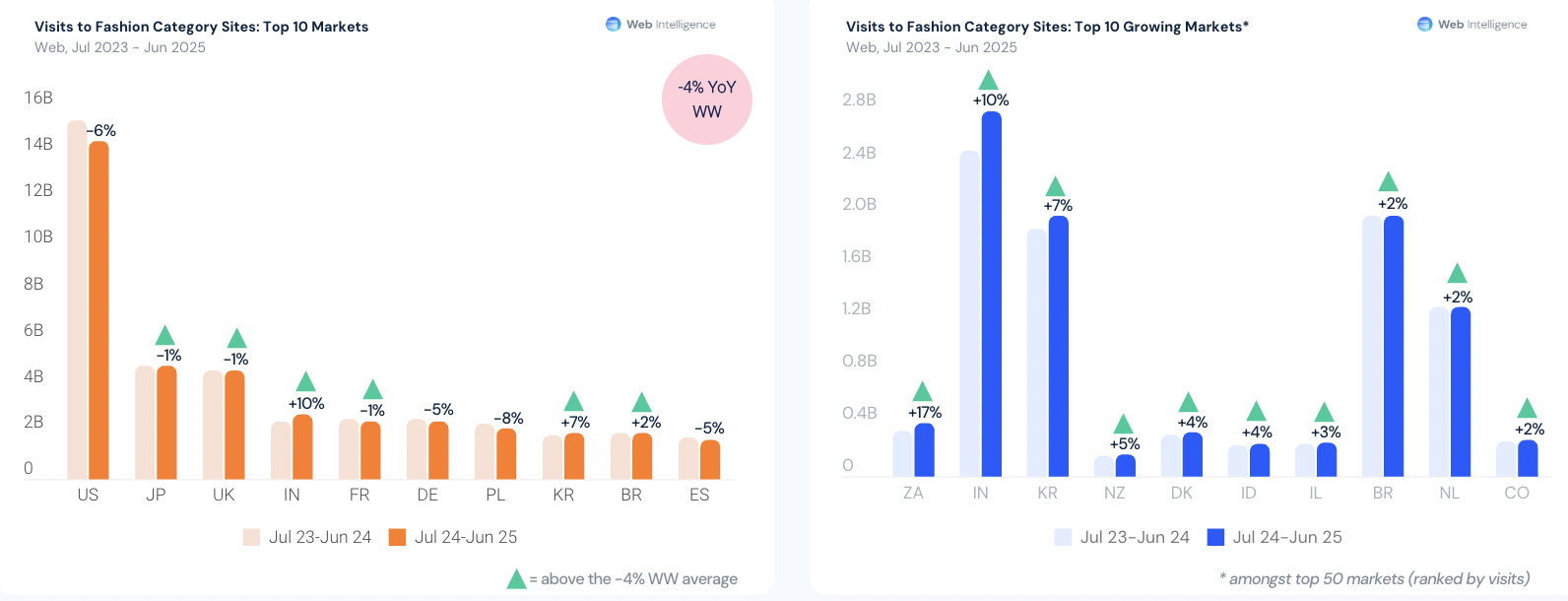

2.全球市场表现与区域差异

全球范围内,时尚网站访问量同比下降约4%,但印度和韩国增长显著。印度凭借可支配收入上升与电商快速发展推动了时尚消费,而韩国则依靠本土品牌实力、潮流反应速度以及K-pop文化影响力带动时尚参与度。除美国之外,日本的访问量最高,超过49亿次;南非是访问增长最快的国家,同比增长超过17%。

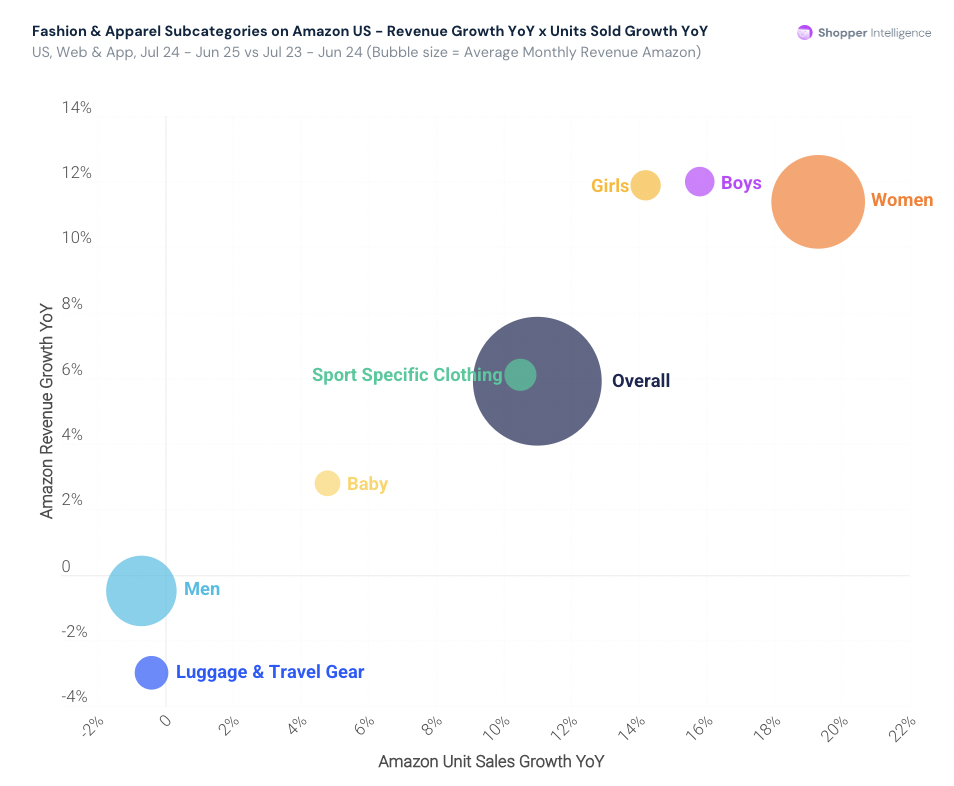

数据显示,尽管整体访问量下降,但亚马逊美国市场的时尚类收入同比增长5.9%,月均收入超过43亿美元。相比之下,亚马逊欧洲市场出现普遍下滑,英国、法国和德国营收均下降且销量持平,意大利的销量略增但营收下降,表明欧洲消费者仍偏好专业时尚品牌或线下渠道。

亚马逊女装的收入和销量均保持最快增速,男童与女童服饰均实现高增长,运动服饰维持稳定增长,男装则趋于平稳。而行李箱、旅行用品及婴儿服饰收入增长乏力甚至出现负增长,原因可能在于购买周期较长或消费优先级下降。

3.新趋势

时尚网站的AI推荐流量正在全球范围上升,体育服饰和二手时尚平台是受益最大的两个领域。美国市场中,AI带动的运动服饰流量增长趋势尤为明显,梅西百货在美国市场通过ChatGPT获得的推荐访问量超过98.1万次,占比9%。

2025年的时尚消费更加依赖品牌表现,高端品牌面临更大增长压力,而中端品牌相对稳定,消费者在经济波动中更倾向于选择价格适中、质量可靠的品牌。美国市场牛仔服饰的复兴凸显了消费偏好的快速转变,消费者正重新青睐基础款与具有传承意义的单品。

五、消费电子市场

1.全球及各国市场趋势

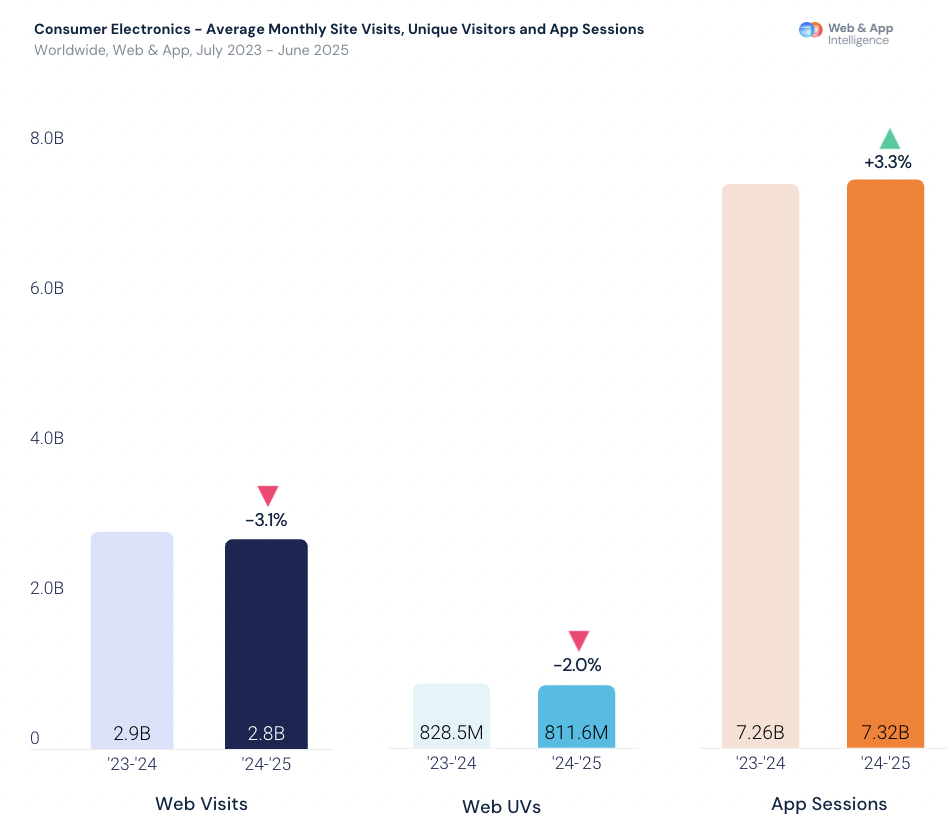

2025年全球消费电子市场趋势显示,消费者正从追求价格与数量转向重视耐用性与长期价值,智能设备应用程序成为推动用户参与和粘性的核心动力。

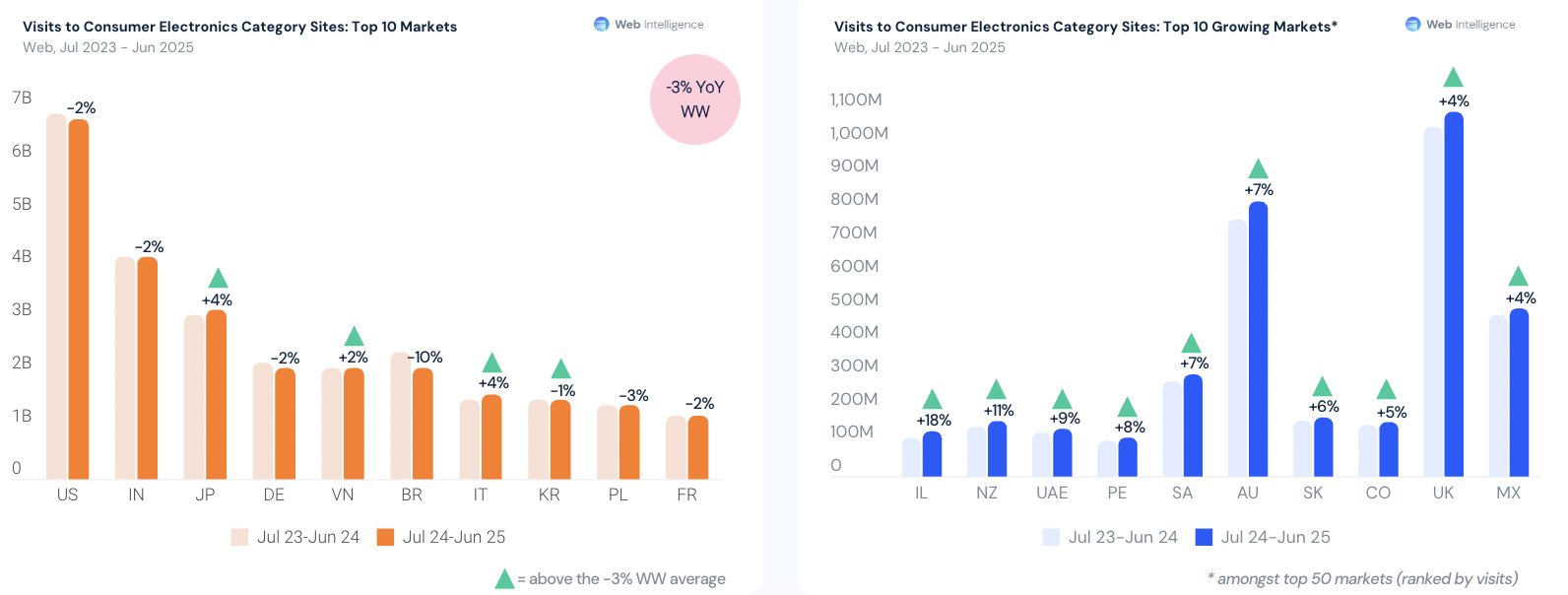

全球电子类网站访问量同比下降3.1%,但每月平均访问量仍超过28亿次;与此同时,全球消费电子应用程序的每月会话量达到73亿次,同比增长3.3%,智能设备的长期普及与使用频率提升。消费电子的参与度更多受制于设备安装量的稳步增长,而非季节性或周期性购买行为。这一趋势说明,电子行业的增长逻辑正在由“单次购买”转向“持续使用”。

部分市场访问量逆势增长。日本、越南、意大利和英国的电子类网站流量保持上升,而增长最为显著的市场多集中在经济快速发展的国家和地区。这些市场的消费者在数字化普及和电商渗透的推动下,逐渐将电子设备纳入日常生活,形成新的消费增长动力。

以印度为例,凭借4.2亿次月度访问量,已成为除美国外访问量最高的国家。其增长得益于经济扩张和互联网基础设施改善;而以色列则以18%的年度增长率领跑全球,这表明中东地区对智能硬件的接受度正在快速提升。

2.亚马逊平台购物趋势

在亚马逊的消费电子品类中,意大利与加拿大成为增长最快的市场,收入与销量均实现双位数增长;德国表现稳健。美国市场收入增长显著,以高端产品销售为主,但销量增幅有限,英国与美国类似。这意味着消费者购买频次减少,但单次支出上升,消费者正向高端品牌与耐用品转移。

法国则是唯一出现负增长的主要市场,其收入下滑且销量持平,可能与市场竞争加剧及消费者支出结构变化有关。整体来看,全球消费电子增长表现稳健,未来增长潜力主要来自快速扩张市场的销量提升,以及成熟市场中消费者“以质取胜”的高端化趋势。

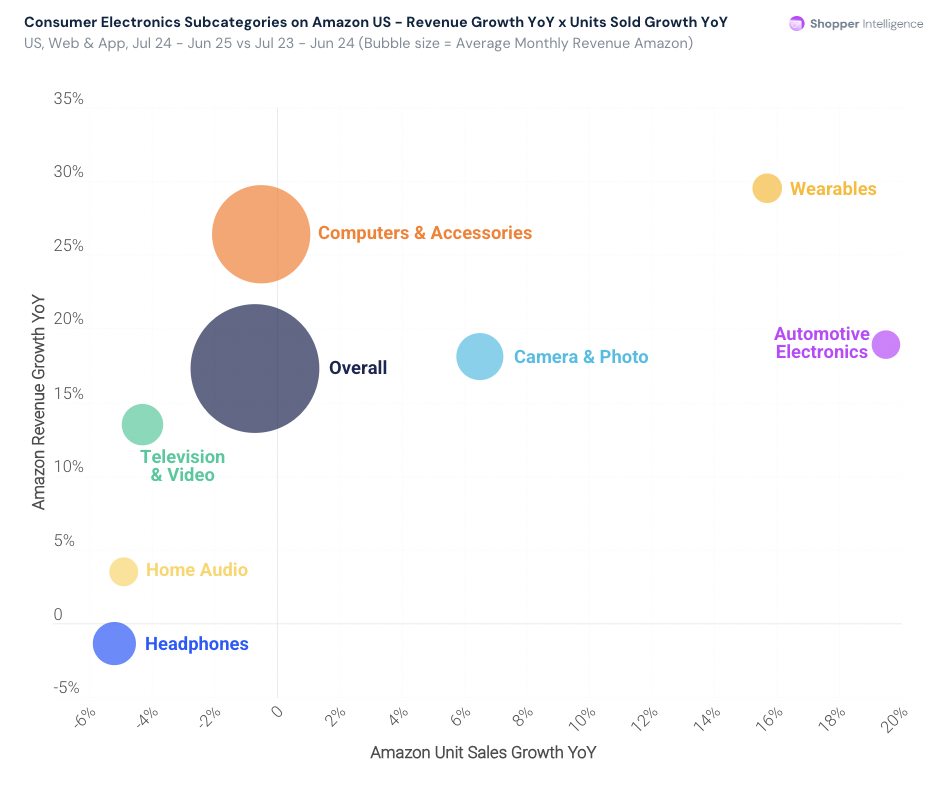

美国亚马逊电子类商品收入同比增长17.3%,每月平均收入超过62亿美元。其中,可穿戴设备增长最为突出,收入与销量均实现最高增幅。计算机与配件、电视与视频设备收入增长明显,尽管销量下降,但高性能产品推动了平均客单价提升。汽车电子与相机摄影产品实现两位数增长。相比之下,家用音响增速放缓,耳机类产品在销量与收入上均下滑。

在通胀与预算紧缩的背景下,消费者越来越愿意为高配置、高耐用性的设备支付溢价,追求“买得更好、买得更久”的消费逻辑。亚马逊平台销售数据显示,尽管电子品类销量下滑,但收入持续上升,平均售价显著提高。用户不再追求短期价格优惠,而是希望通过高质量产品减少未来替换支出。

六、家居与园艺市场

1.全球及各国市场趋势

2025年全球家居与园艺市场进入疫情后的平稳调整期,从高速增长转为温和发展。网页端仍占主导地位,尽管访问量同比下降4.2%,月均访问量仍超过17亿次。

移动端使用持续上升,App会话量同比增长18.7%,达6.01亿次,但受限于购买频率低和价格敏感度高,增长潜力有限。行业重心正从“覆盖面”转向“可见度与创新”。

全球主要市场访问量普遍下滑,仅少数市场实现个位数增长。疫情期间的家装热潮已趋冷却,消费者支出重点转向其他领域。英国仍是美国以外访问量最高的市场(超30亿次),智利则以109%的访问量增幅成为增长最快国家。

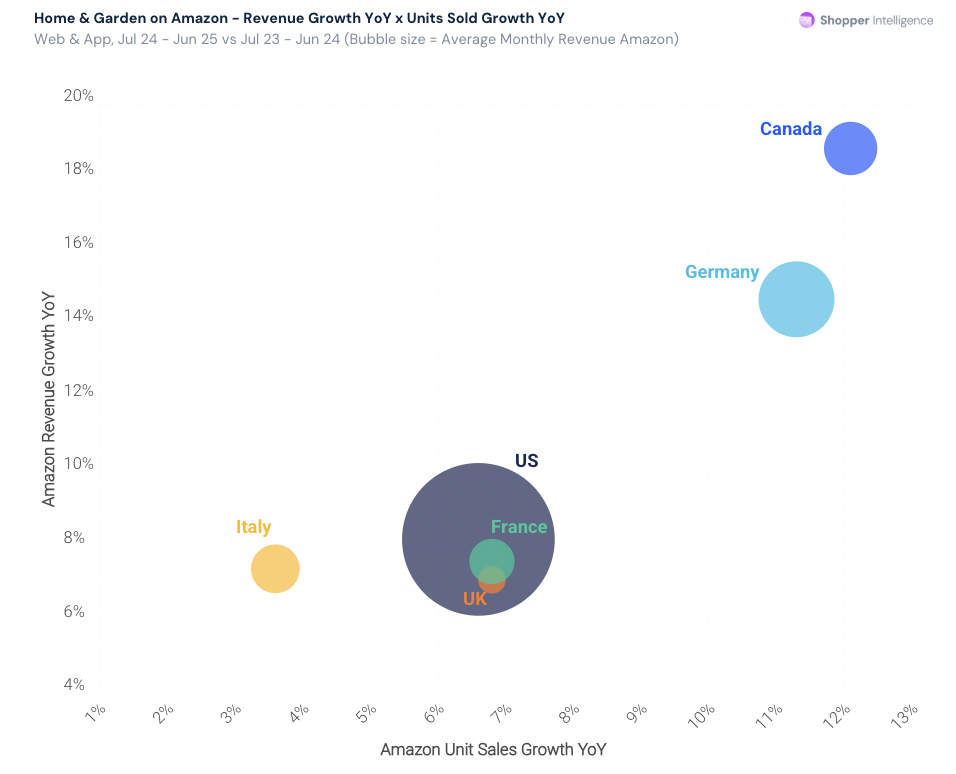

亚马逊美国站家居与园艺业务年收入同比增长8.2%,月均收入超82亿美元,英国、法国等成熟市场增幅有限。加拿大与德国在亚马逊平台的销量和收入均实现双位数增长。

亚马逊美国站的家居与园艺品类中,室内类产品表现强劲,家具、装饰及空气质量设备均实现两位数增长。户外品类表现疲弱,庭院家具虽收入增长但销量持平,园艺及泳池用品略有下降。厨房与餐饮类维持稳健增长,反映出消费者更注重室内功能与美观升级。

2.市场挑战与应对策略

家居与园艺行业正面临竞争激烈与需求放缓的双重压力。疫情期间积累的高消费已使市场饱和,加上生活成本上升,消费者趋于理性,此阶段品牌应重点保持曝光与用户关系。

家居与园艺App使用频率较低,消费者多渠道比价,品牌忠诚度有限。AI驱动的搜索与推荐将成为新品牌突破口。通过AI与AR技术,品牌可提升体验与转化。

例如,宜家的AR功能让用户可视化产品在家中的效果,显著增强信任与购买意愿。IKEA与Lowe’s等品牌网页访问量虽降,但App端增长明显。Leroy Merlin、Bunnings和Nitori等品牌通过积分体系、线下服务与灵感内容提升App黏性,显示App正从交易工具转向关系与灵感平台。

总而言之,全球电商已进入成熟阶段,流量增长总体趋于稳定,发达市场增长放缓,巴西、墨西哥和印度等新兴市场表现强劲,AI技术的应用和社媒应用的兴起显著提升了流量与转化效率。

对卖家而言,电商竞争正从争夺流量转向忠诚度的较量。未来增长关键在于正确地布局社媒运营,并在新兴市场寻找增长空间,同时利用AI提升推荐与转化能力,以应对日益激烈的全球竞争。

作者✎ Summer/AMZ123

声明:此文章版权归AMZ123所有,未经允许不得转载,如需授权请联系: amz123happy

热门活动

热门活动

浙江

浙江 03-12 周四

03-12 周四

热门报告

热门报告